2023年10月、ファースト・トラスト社のETFが日本の証券会社で新たに購入可能となりました。

今回は、その中から、ファーストトラスト・CBOE ベスト・ゴールド・ストラテジー・ターゲット・インカムETF【IGLD】をご紹介。ゴールドを使用したオプション戦略を行って、高い分配金利回りを狙うETFです。

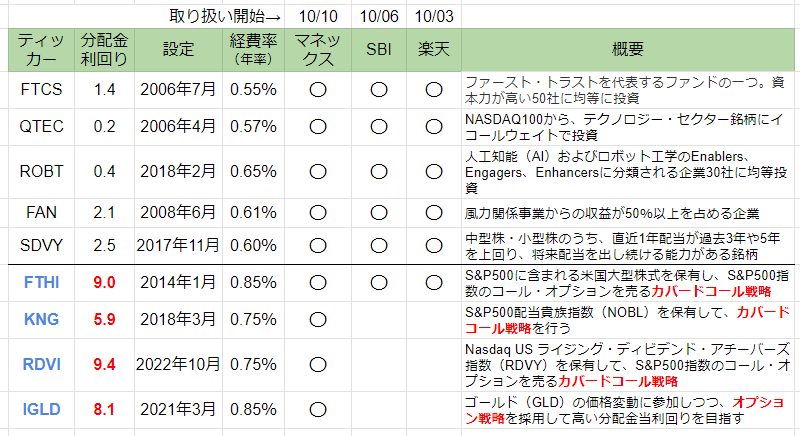

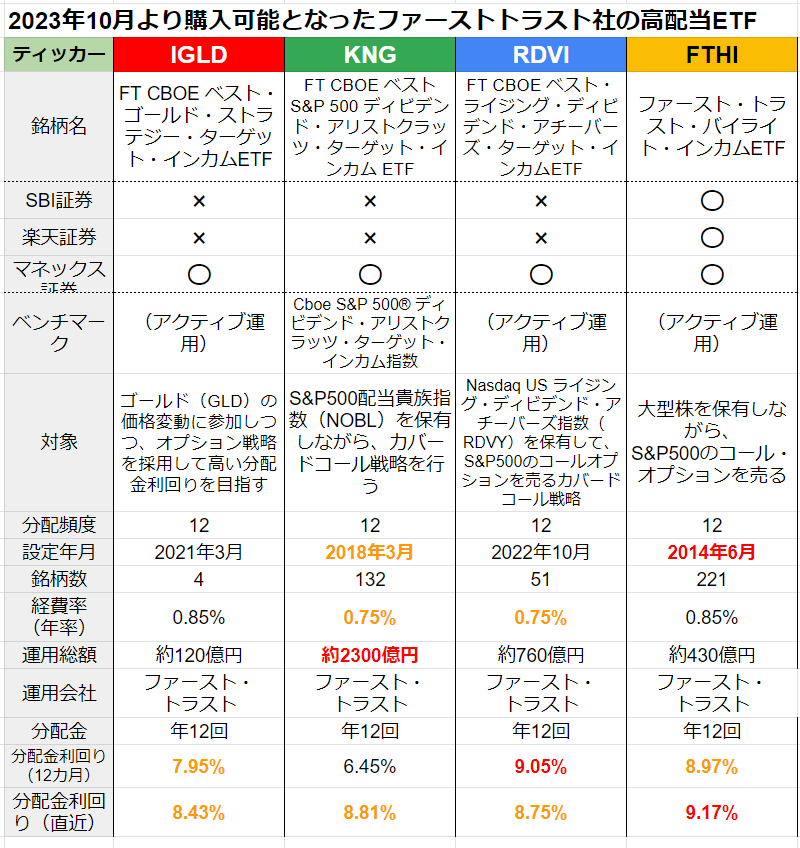

2023年10月から購入可能となったファーストラスト社のETF

下の表は2023年10月から新たに購入可能となったETFの一覧です。SBI、楽天、マネックス証券の大手三社の米国口座で購入可能です。

〇がついているのが取り扱い対象ETF。SBIと楽天は6銘柄ずつ。マネックスだけは9銘柄で、3つ多いですね。

表の下の4つがカバードコール系の高配当ETFです。分配金利回りを赤字にしています。

この中でも【FTHI】は3社すべてで取り扱っています。下の3つ【KNG】【RDVI】【IGLD】は現在マネックス証券のみの取り扱いです。

今回は一番下の【IGLD】を紹介します。ゴールドの価格変動に参加しつつ、オプション戦略を行い高い、分配金利回りを目指すETFです。

ファーストラスト社のカバードコールETF

日本の証券会社で購入可能な、ファーストトラスト社のカバードコールなどオプション戦略を行い高配当ETF4つについてです。

右端の【FTHI】はSBI、楽天、マネックスの大手三社で購入可能です。残りの3つは、マネックス証券のみで購入可能です。

左端の【IGLD】が今回取り上げるETF。ゴールド(GLD)の価格変動に参加しつつ、オプション戦略を使用して高い分配金利回りを目指すETFです。設定は2021年3月なので、2年半ほど経過しています。運用総額は約120億円とあまり売れていないですね。経費率は0.85%。全体的にファーストトラスト社のETFは経費率は高めです。

左から2つ目の【KNG】はS&P500配当貴族指数銘柄を保有しながら、カバードコール戦略を行います。

左から2つ目の【RDVI】は【RDVY】というファーストトラスト社の増配系ETFを保有しながら、S&P500のコールオプションを売るカバードコールETFです。

【IGLD】はどんなETFか?

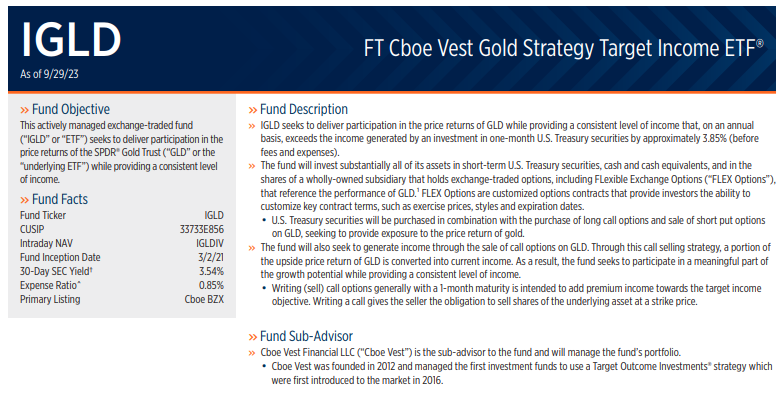

こちらは【IGLD】の公式サイトにあるファンドの説明です。

ざっくりまとめると、【IGLD】の投資目標は、ゴールドのETF【GLD】の価格変動に参加しつつ、一定の収入水準を提供することです。つまり、金の価格変動に連動して利益を上げ、同時に安定した収入を提供することが主な目標です。米国短期債の利回りを3.85%上回るインカムが目標です。

投資戦略は以下の通りです。

ファンドのほとんどの資産は米国短期国債に投資します。これは、安全性や安定性を追求するための保守的なアプローチです。

さらに、コール・オプションの購入、プット・オプションの売却、コール・オプションの売却を組み合わせることで、ゴールドの価格にある程度連動しながら、分配金の原資となるプレミアムを獲得します。

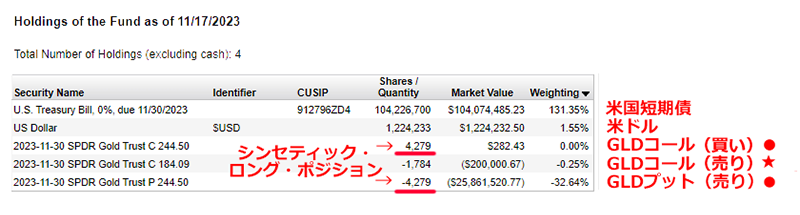

【IGLD】組入れ銘柄の比率は

こちらの公式サイトのデータです。現在保有している割合です。右端に赤字で金融商品を書いておきました。

上から順に米国短期国債、米ドル、ゴールド(GLD)のコール・オプションの買い、ゴールド(GLD)のコール・オプションの売り、ゴールド(GLD)のプット・オプションの売りです。

ゴールド(GLD)のコール・オプションの買いと、プット・オプションの売りが同じシェアですね。これを同時に行うことで、事実上、その証券を保有しているかのようなポジションを作り出します。これをシンセティック・ロング・ポジションといいます。合成ロング・ポジションです。

オプションの関係は?

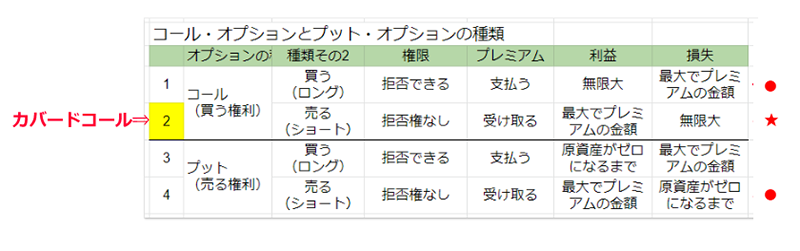

コール・オプションとプット・オプションの関係です。

通常のカバードコールETFは原資産を保有しながらコール・オプションの売りを行うことで、プレミアムを獲得します。表の背景が黄色の部分です。

【IGLD】は米国短期国債を保有しながら、コール・オプションの買いとプット・オプションの売り、つまり●印の部分でシンセティック・ロング・ポジションを取り、コール・オプションの売り(★印の部分)でプレミアムを狙うイメージです。

プット・オプションの売りでもプレミアムは獲得できますが、コール・オプションの買いを同じだけ保有しているので相殺される可能性が高いですね。

オプションの占める割合はどのくらいか?

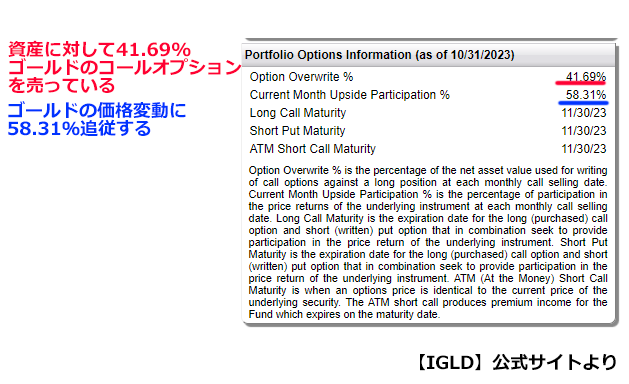

こちらも公式サイトのデータ。

一番上の列の「Option Overwrite」というのは、オプション上書き率のことで、毎月のコール売却日において、長期ポジションに対するコールオプションの売りに使用される純資産の割合。資産に対して41.69%ゴールドのコールオプションを売っているという意味ですね。

2列目の「Current Month Upside Participation」は、当月のアップサイド参加率のことです。毎月のコール売却日において、基本となる金融商品であるゴールドの価格変動に対する参加率の割合です。ゴールドの価格変動に58.31%追従するという意味ですね。

まとめると、ゴールドを58%保有して、42%コールオプションを売却しているというイメージです

【IGLD】の分配金について

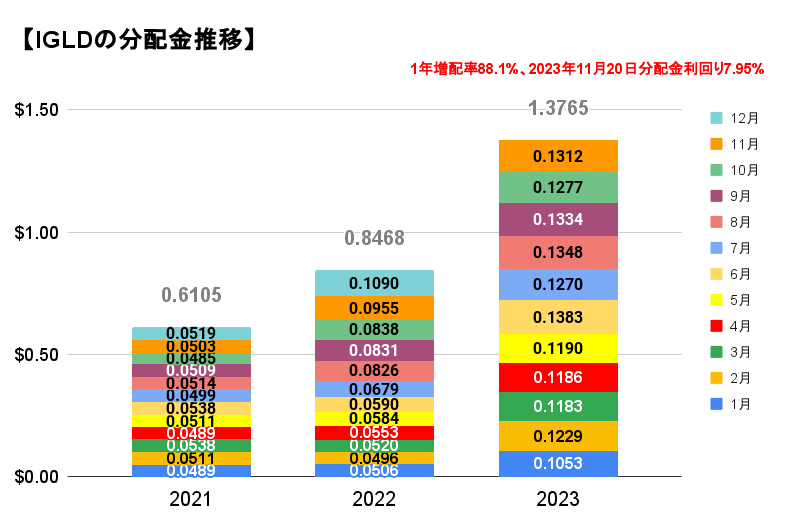

【IGLD】の分配金推移です。毎月分配型です。

設定された2021年当初は0.05ドル前後ですが、現在の2023年後半は0.13ドル前後です。2倍以上に増えています。

短期金利の上昇にともない、分配金額が増えた可能性が考えられます。

分配金の傾向は?

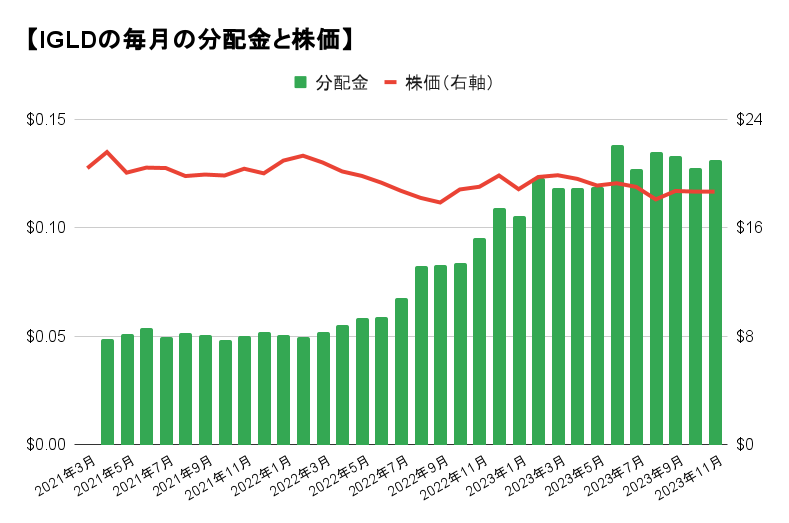

毎月の分配金と株価の推移です。

株価は横ばいですが、わずかに減っているようにも見えます。分配金は2022年後半から2023年前半にかけて一気に増えました。

2種類の分配金利回りを比較

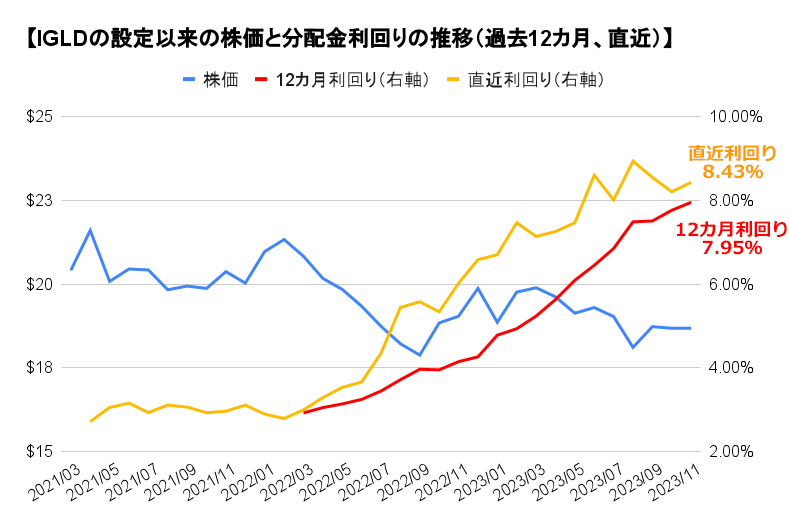

こちらは株価と分配金利回り。赤い線が過去1年分配金から出した分配金利回り。12カ月利回りとも言います。現在は7.95%です。

黄色の線が直近の分配金を1年換算して、株価で割って計算した利回り。直近利回りとも言います。8.43%です。

総合的に考えると、現在は8%前後ですね。ただ、設定当初の分配金利回りは3%ほどでした。

株価の変動はそれほどありません。分配金と分配金利回りだけが、かなり増えたと言えます。その理由について考えましょう。

【IGLD】の分配金は何に連動するのか?

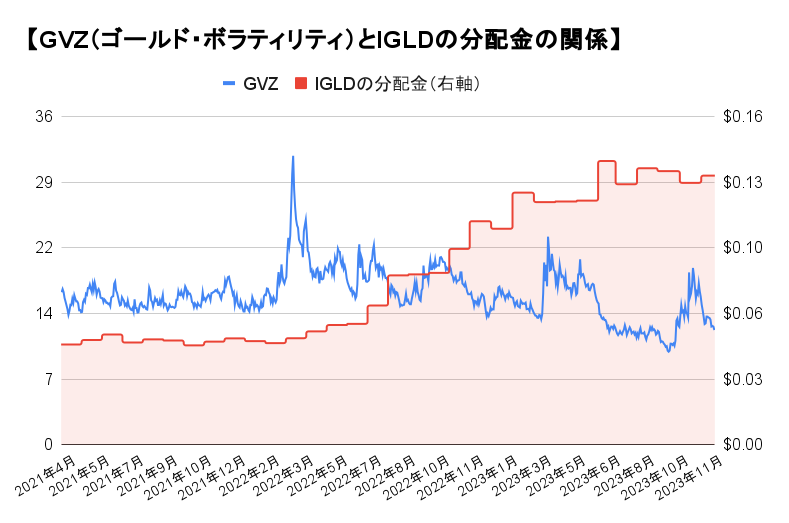

【IGLD】の分配金は、何に連動するのか考えてみましょう。まずはゴールドのボラティティである【GVZ】と毎月の分配金の関係です。

ピンク色の階段面が分配金です。右軸です。分配金は直近に近づくにつれて増えています。右肩上がりです。

ただし、青色のゴールドのボラティリティは、あまり変動はないです。つまり、【IGLD】の分配金はゴールドのボラティリティとは連動していないですね。

【IGLD】の分配金と米国短期債の利回り

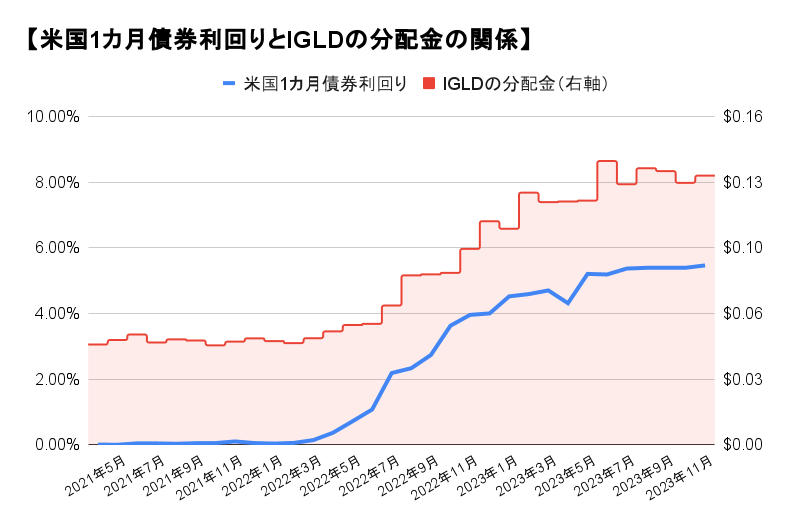

次に、【IGLD】の分配金を、米国短期債である1カ月債券利回りと比較します。

ピンク色の階段面は先ほどと同じく【IGLD】分配金です。右軸です。

青色の線が米国1カ月債券利回りです。米国1カ月債券利回りは2021年はほぼ0でしたが、2022年の後半以降はかなり上がり、現在は5.5%ほどです。

【IGLD】の分配金も似たような曲線で上昇しています。この2つは、かなり似ています。

【IGLD】の分配金利回りと米国短期債利回りの関係

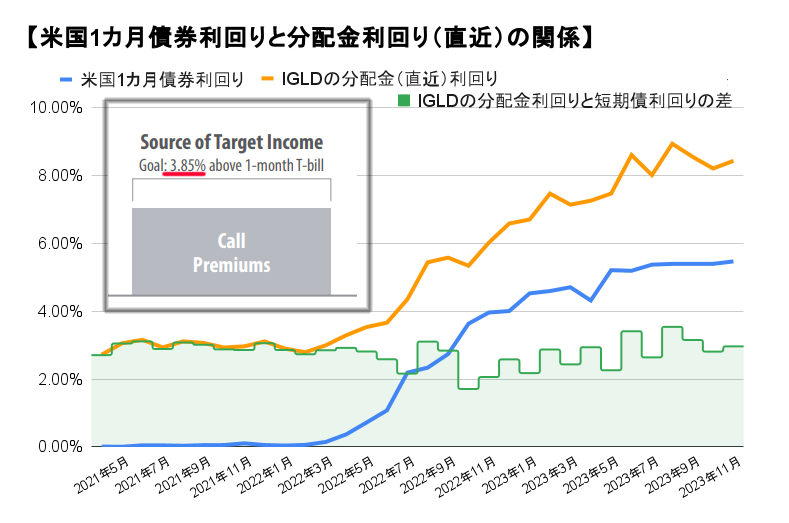

米国1カ月債券利回りと【IGLD】の分配金利回りを比較しましょう。

オレンジ色の線が【IGLD】の分配金利回りです。直近を1年換算した分配金利回りです。

青色の線が米国1カ月債券利回りです。この2つは似ています。

緑色の階段面が【IGLD】の分配金利回りと、米国1カ月債券利回りの差です。

公式サイトには、【IGLD】は米国短期債の利回りを3.85%上回るのが目標とありました。左上の灰色で囲った部分が公式サイトの資料です。

緑色の階段面を見ると、だいたい3%、平均すると2.8%ほど分配金利回りが上回っています。1%ほど目標に達していません。

そんなわけで、【IGLD】の分配金利回りは、米国1カ月債券利回りと連動し、3%ほど高い傾向があると言えます。

米国短期債利回りとは何ぞや?

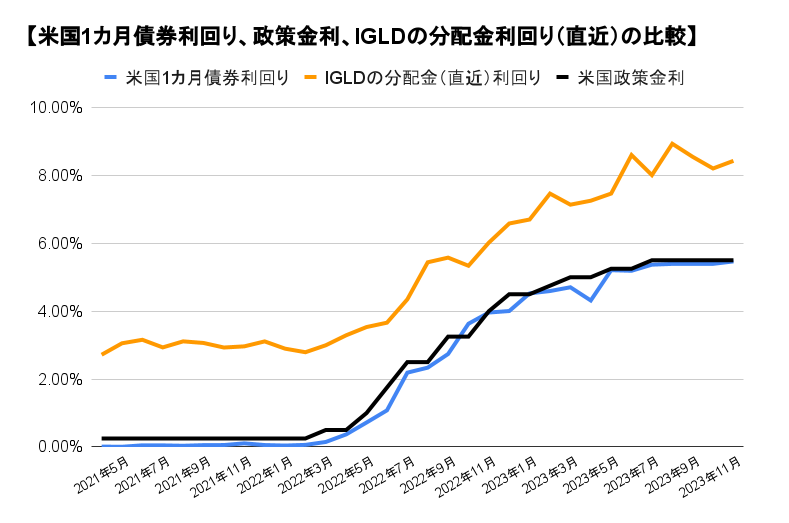

ちなみに、米国1カ月債券利回りは、米国の政策金利とほぼ同じです。

青色の線が米国1カ月債券利回りです。黒い線が米国政策金利です。オレンジ色の線が【IGLD】の分配金利回りです。

なので【IGLD】の分配金利回りは、政策金利の3%ほど高いという考え方でもほぼOKです。

ゴールド、米国短期国債、カバードコールETFと比較

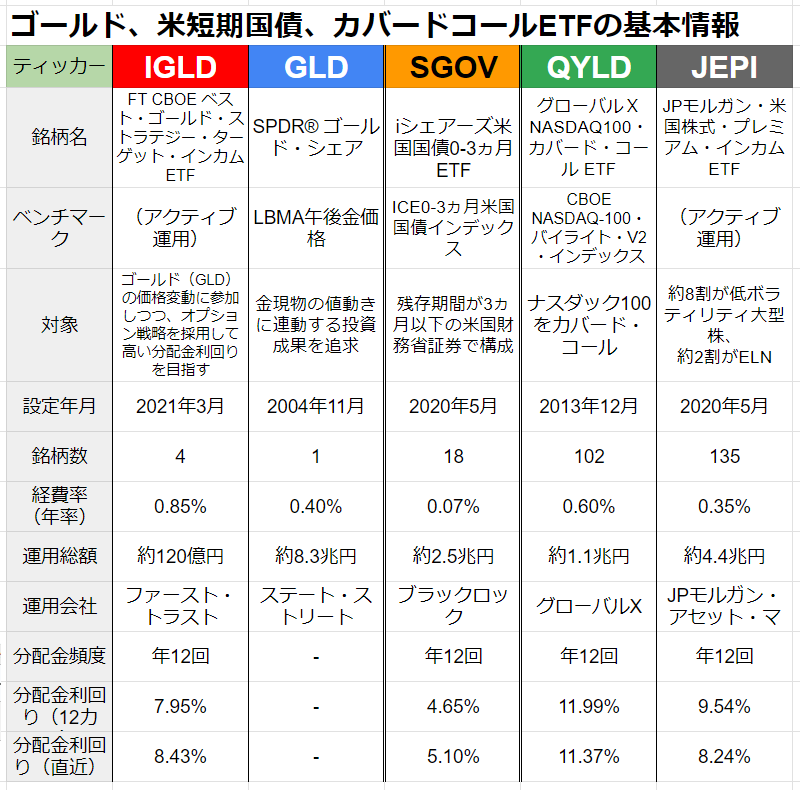

【IGLD】と比較するETFはどのようなものがあるのでしょうか。

この表の一番左は、今回の主役の【IGLD】です。ゴールドの価格変動にある程度連動し、オプション戦略を使って高配当を目指します。分配金利回りは8%前後。

左から2つ目はゴールドのETF【GLD】。【IGLD】のターゲットとなるETFですね。金は安全資産として知られており、株式との相関関係があまりないため、ヘッジとして利用できます。ただし、分配金は出ません。そのため、ゴールドの価格変動に追従しながら分配金を払う【IGLD】は画期的と言えるかもしれません。

真ん中は【SGOV】。残存期間3カ月以下の米国債が対象のETFです。金利が高いため、現在の分配金利回りは5%前後と高くなっています。このETFの分配金利回りの3.85%上を【IGLD】が目指すということですね。

右の2つはカバードコールETF。右から2番目がナスダック100が対象の【QYLD】。

一番右が【JEPI】。低ボラティリィの大型株を保有しながら、S&P500をELNという仕組債でショート・コールします。

これら5つのデータを比較していきましょう。

株価やトータルリターンを比較しよう

【IGLD】と関係の深いETF、カバードコールETFとさまざまなデータ比較していきます。

対象は【IGLD】、ゴールド【GLD】、米国短期債【SGOV】、カバードコールETF【QYLD】、【JEPI】です。

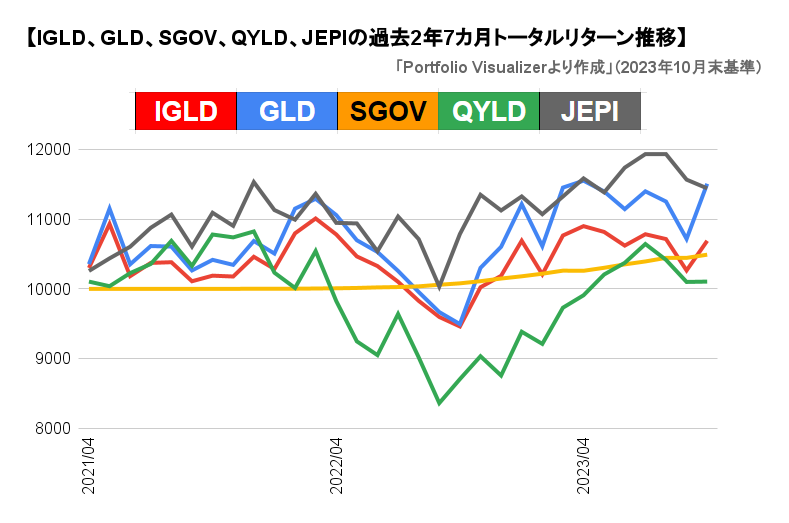

まずはトータルリターンの比較です。トータルリターンとは分配金を再投資した株価リターンのことです。手数料や税金は考えません。【IGLD】の設定が2021年3月なので、2021年4月以降、2年7カ月です。少し期間が短いですね。

2021年4月に1万ドル投資した場合、2023年10月末の株価は【GLD】が1万1500ドル、【JEPI】】が1万1400ドル、【IGLD】が1万600ドル、【SGOV】が1万400ドル、F【QYLD】が1万100ドルになっていました。

赤い線が【IGLD】で、そのターゲットとなるゴールド【GLD】は青い線です。似たような動きですが、【IGLD】は常にアンダーパフォームですね。

過去のトータルリターン比較

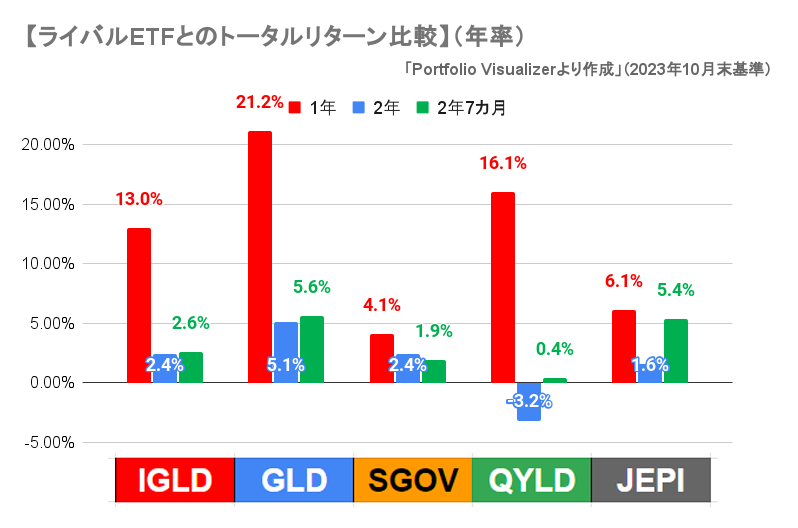

1、2、2年7カ月のトータルリターンも見てみましょう。年率です。

【IGLD】は【GLD】との比較では、2年7カ月では3%、2年では2.7%ほど劣っています。

【IGLD】はコール・オプションを売るため、価格上昇を犠牲にしてプレミアムを獲得するので、リターンは劣るということですね。

過去5年シャープレシオなどを比較

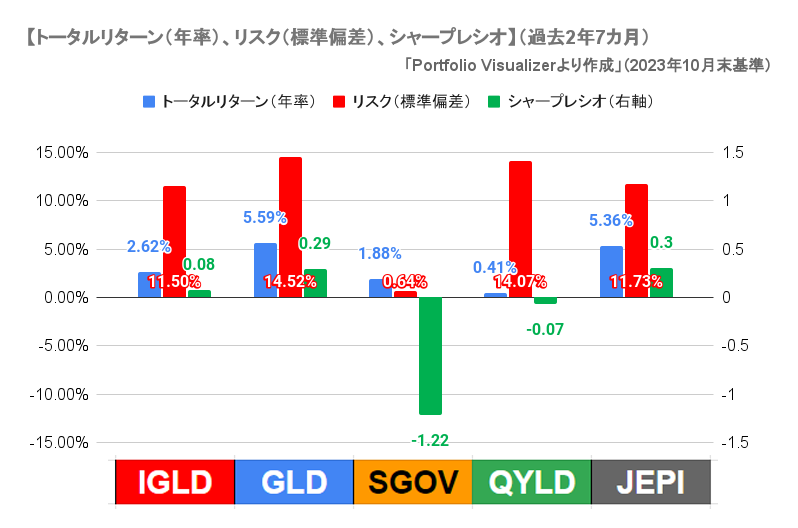

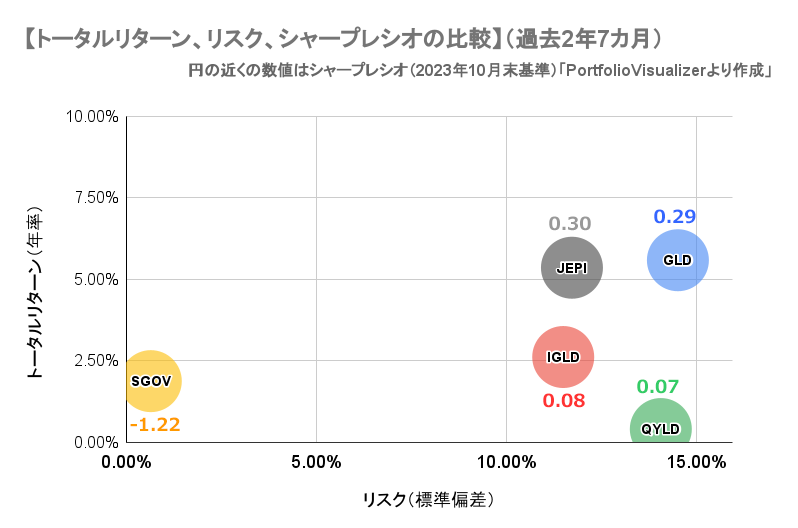

ここからはトータルリターン、リスク、シャープレシオを比較します。期間は2年7カ月と短いので、あまり参考にならないかもしれません。

トータルリターンは分配金を再投資した場合のリターンの年率(CAGR)です。

リスクは リターンの変動性を示します。標準偏差のことです。値が低いほどリスクが少なく、安定しています。

シャープレシオは、同じリスクを取った場合のリターンの大きさです。トータルリターンからリスクフリーレートを引いて、リスクで割って求めます。投資効率の良さを示します。

つまり、青い棒のトータルリターンが高く、赤い棒のリスクが低ければ、緑色のシャープレシオが高くなるというわけです。

【IGLD】のシャープレシオは、【GLD】と比較すると劣っています。

米国短期債の【SGOV】のシャープレシオがマイナスなのは仕方ないです。リスクフリーレートが短期債なので、金利上昇局面ではこの値が大きくなり、シャープレシオはマイナスになります。

リターン、リスク、シャープレシオを散布図で確認

それでは、この3つの数値を散布図にしましょう。縦軸がトータルリターン、横軸がリスク、バブルの近くの数値がシャープレシオです。

シャープレシオの計算式は「トータルリターン−リスクフリーレート)/リスク」なので、トータルリターンが高く、リスクが小さいほど、シャープレシオが高くなります。表の左上が最も良く、右下が最も悪いというイメージです。

期間が短いので何ともいませんが、【IGLD】は【GLD】よりもリスクは抑えられていますが、リターンが結構劣っています。そのため、シャープレシオも0.08と0.29と差がついています。

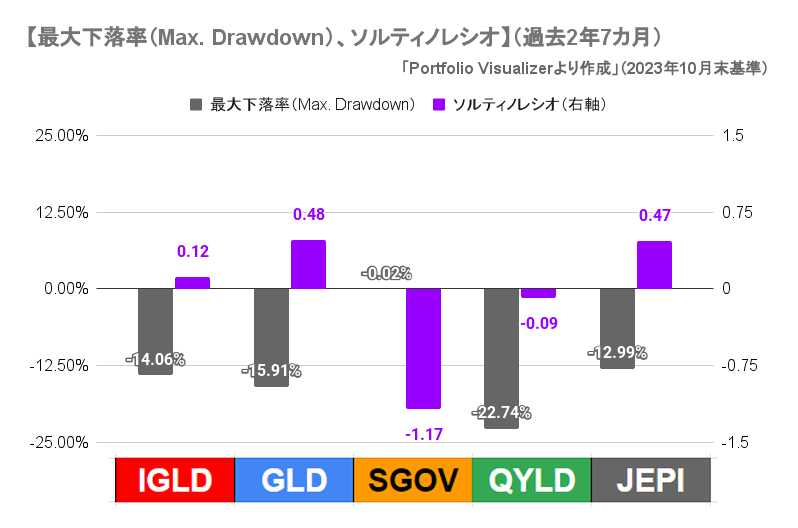

最大下落率やソルティノレシオは?

続いて、最大下落率、ソルティノレシオを比較します。

最大下落率は過去の最高値から最も大きく下落した割合を示します。【IGLD】はマイナス14.06%、【GLD】のマイナス15.91%よりはわずかに優れています。

ソルティノレシオは、シャープレシオのリスク(標準偏差)の部分が、下落リスク(下方偏差)になります。下落リスクに対するリターンを評価します。一般的にこの数値が大きいほど、下落局面に強いことを示します。

【IGLD】は0.12、【GLD】の0.48と比較すると、結構劣っています。

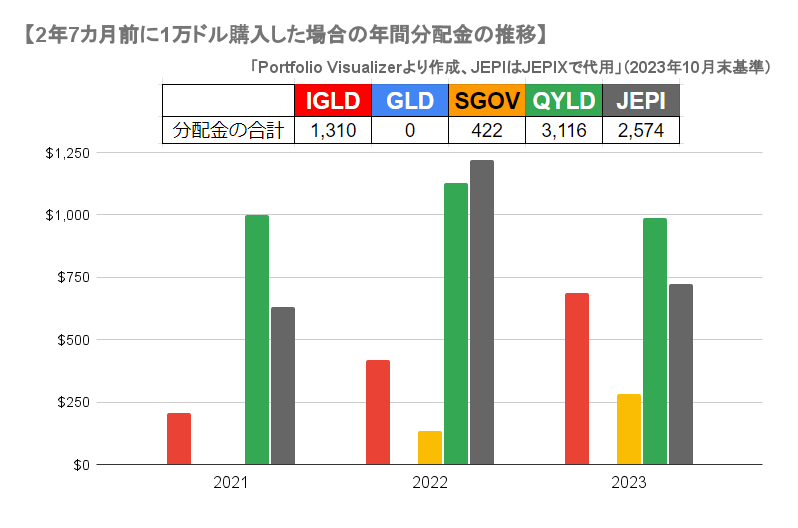

近年の分配金は?

2年7カ月前に1万ドルを購入した場合の分配金推移です。

合計額は【QYLD】が3116ドル、【JEPI】が2574ドル、【IGLD】が1310ドル、【SGOV】は422ドル、【GLD】は0ドルです。

【IGLD】は米短期債【SGOV】の3倍ぐらいの分配金ですね。2023年は金利が高かったので、【IGLD】は【JEPI】と同じような分配金を獲得できていますが、金利が下がったら【IGLD】の分配金は減ることになりそうです。

まとめ

【IGLD】はゴールド(GLD)の価格変動に参加しつつ、オプション戦略を使用して高い分配金利回りを目指すETFです。

米国短期債を保有しながら、ゴールドのコール・オプションの買いとプット・オプションの売りで合成ロング・ポジションを作り、コール・オプションの売ってプレミアムを狙うイメージです。

【IGLD】の分配金利回りは、米国短期債や米国政策金利の3%ぐらい上が目安です。現在の米国短期債は5.5%ほどなので、【IGLD】の分配金利回りは8.5%ぐらいです。

ただし金利が低下して短期債の利回りが1%ぐらいになると、【IGLD】の分配金利回りは4%ぐらいまで下がる可能性が高いです。

ゴールド【GLD】との比較では、価格は追従していましたが、トータルリターンは、結構劣っていました。コール・オプションを売り、価格上昇を犠牲にしてプレミアムを獲得するので、リターンは劣後してしまうということですね。

設定から2年半ほどで、運用総額は120億円と今ひとつです。経費率は0.85%とやや高めです。

現在マネックス証券のみの取り扱いです。SBI証券や楽天証券でも取り扱ってほしいですね。証券会社へのリクエストが多いようなら、取り扱うようになるかもしれません。

【IGLD】は金という安全資産を使って、高い分配金を獲得するというコンセプトなので面白いですね。多少保有してみるのはいいかもしれませんが、金利低下時の分配金減少が気になりますね

マネックス証券のみで取り扱っているカバードコールETFを買おう【PR】

楽天証券の口座を開設して新NISAで資産運用しよう!【PR】

SBI証券で口座開設(無料)/口座数はネット証券No.1【PR】