2024年3月のETFの分配金が出揃いました。最新の分配金情報をもとに、米国の高配当ETF、VYM、HDV、SPYD、DHS、FDL、DVYのデータを徹底比較します。

序盤は米国高配当ETF3月分配金について

前半は、6つの高配当ETFの基本データと分配金の傾向

中盤は、6つの高配当ETFの上位組入銘柄やセクターの比較

後半は、トータルリターン、シャープレシオ、分配金利回り、増配率などを比較

最後に、項目ごとにランク分けして比較

- 2024年3月の分配金は?

- 米国高配当ETF6種類の基本データ比較

- VYM(バンガード・米国高配当株式ETF)

- HDV(iシェアーズ・コア 米国高配当株ETF)

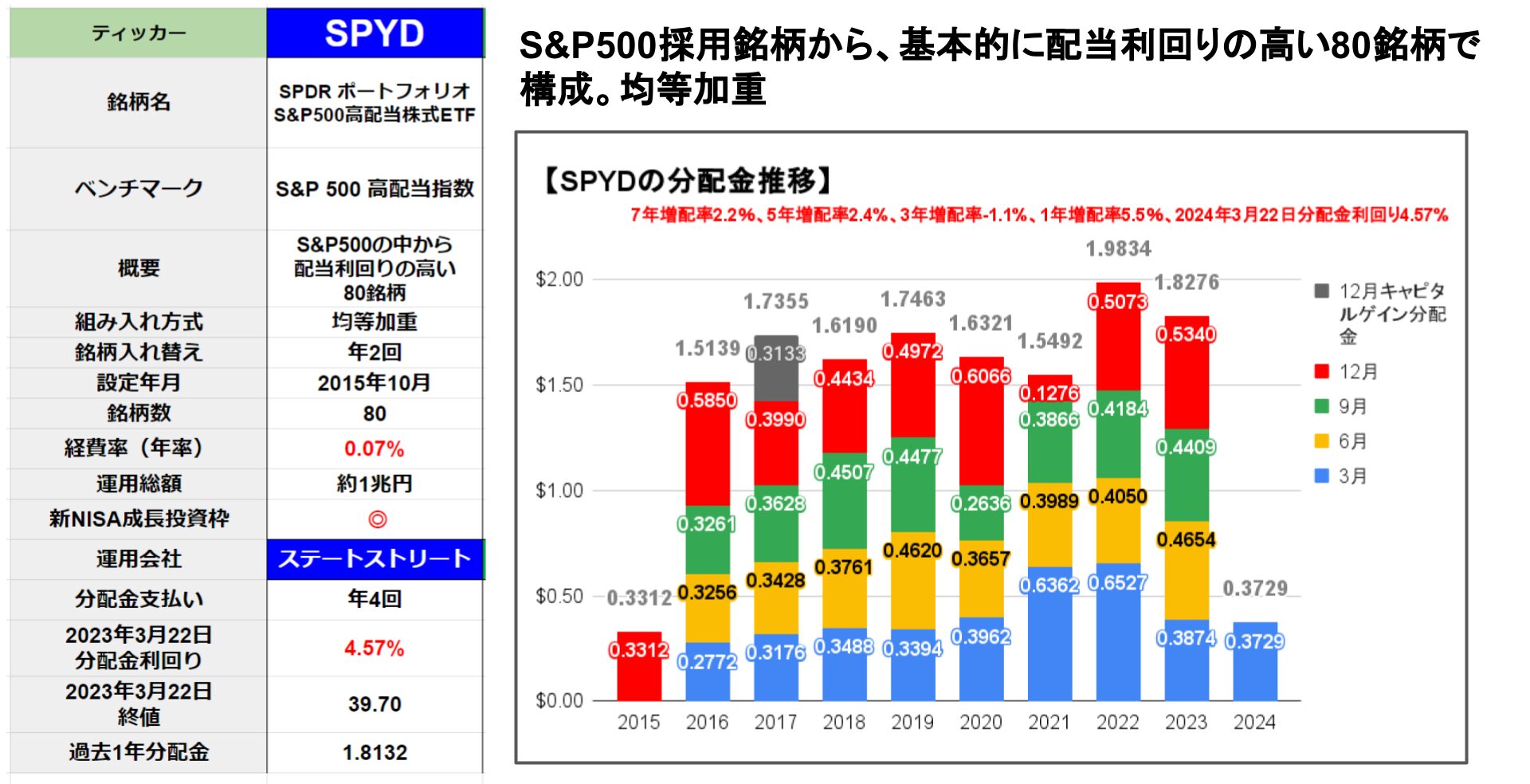

- SPYD(SPDR ポートフォリオ S&P500高配当株式ETF)

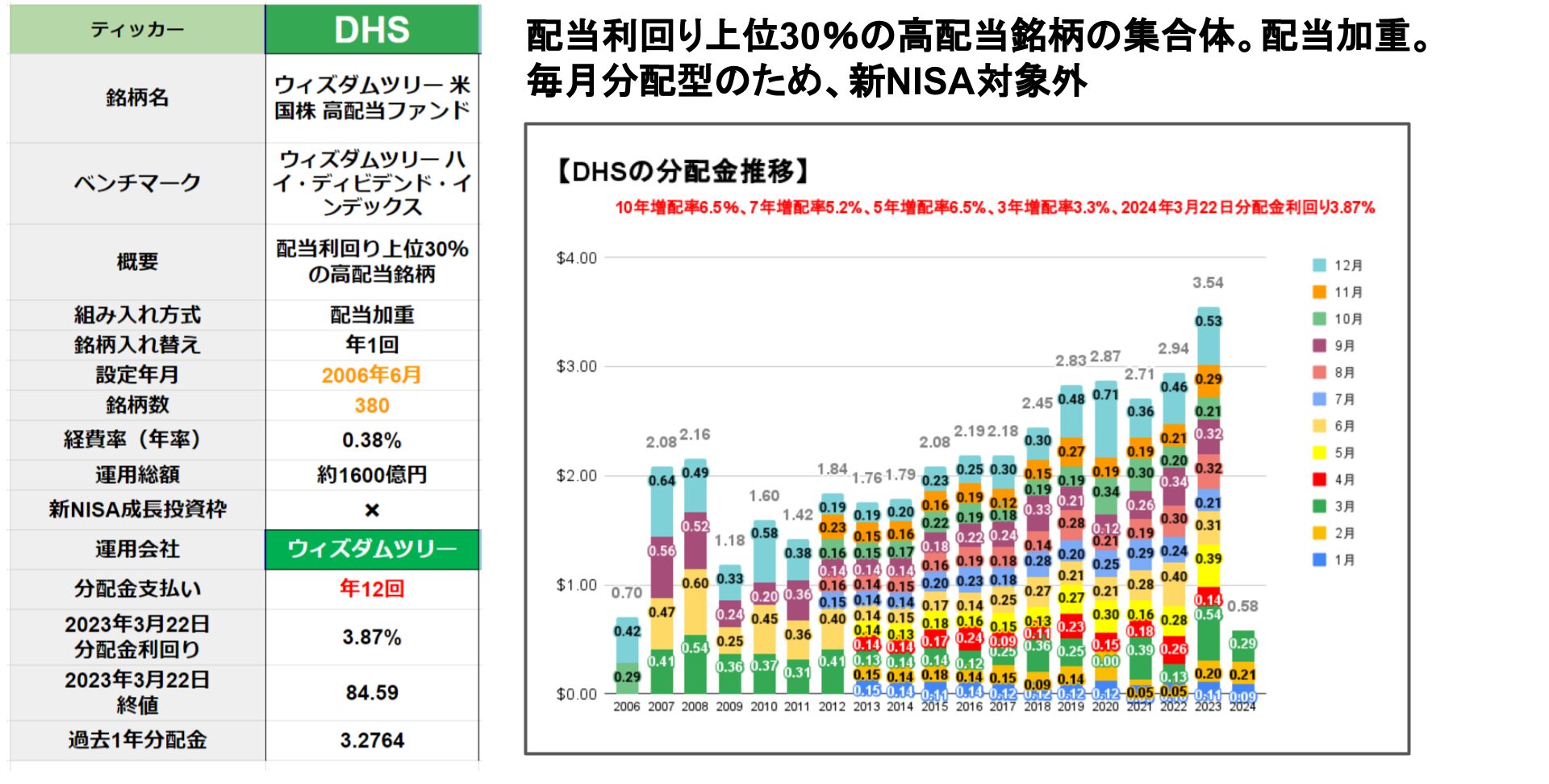

- DHS(ウィズダムツリー 米国株 高配当ファンド)

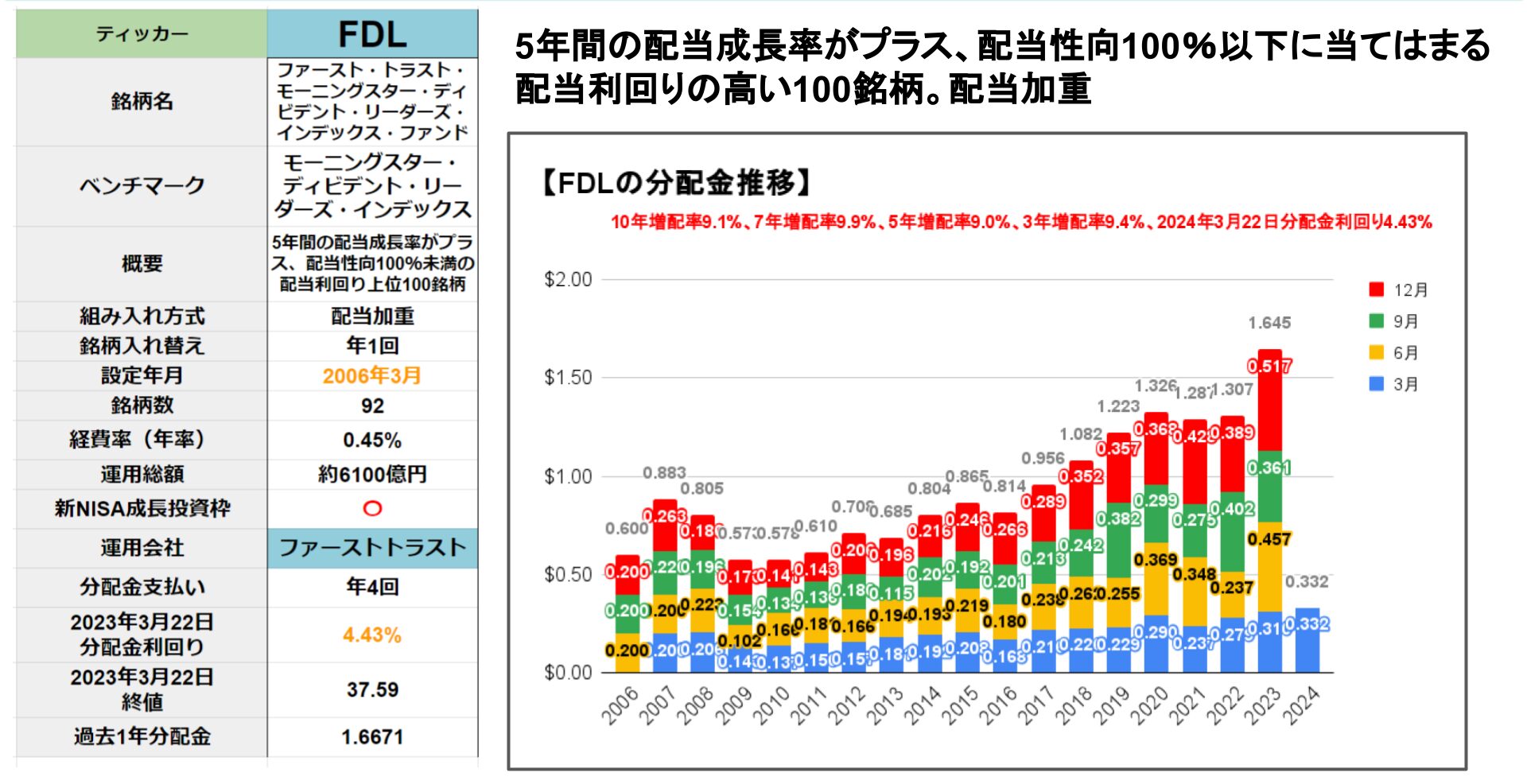

- FDL(ファースト・トラスト・モーニングスター・ディビデント・リーダーズ・インデックス・ファンド)

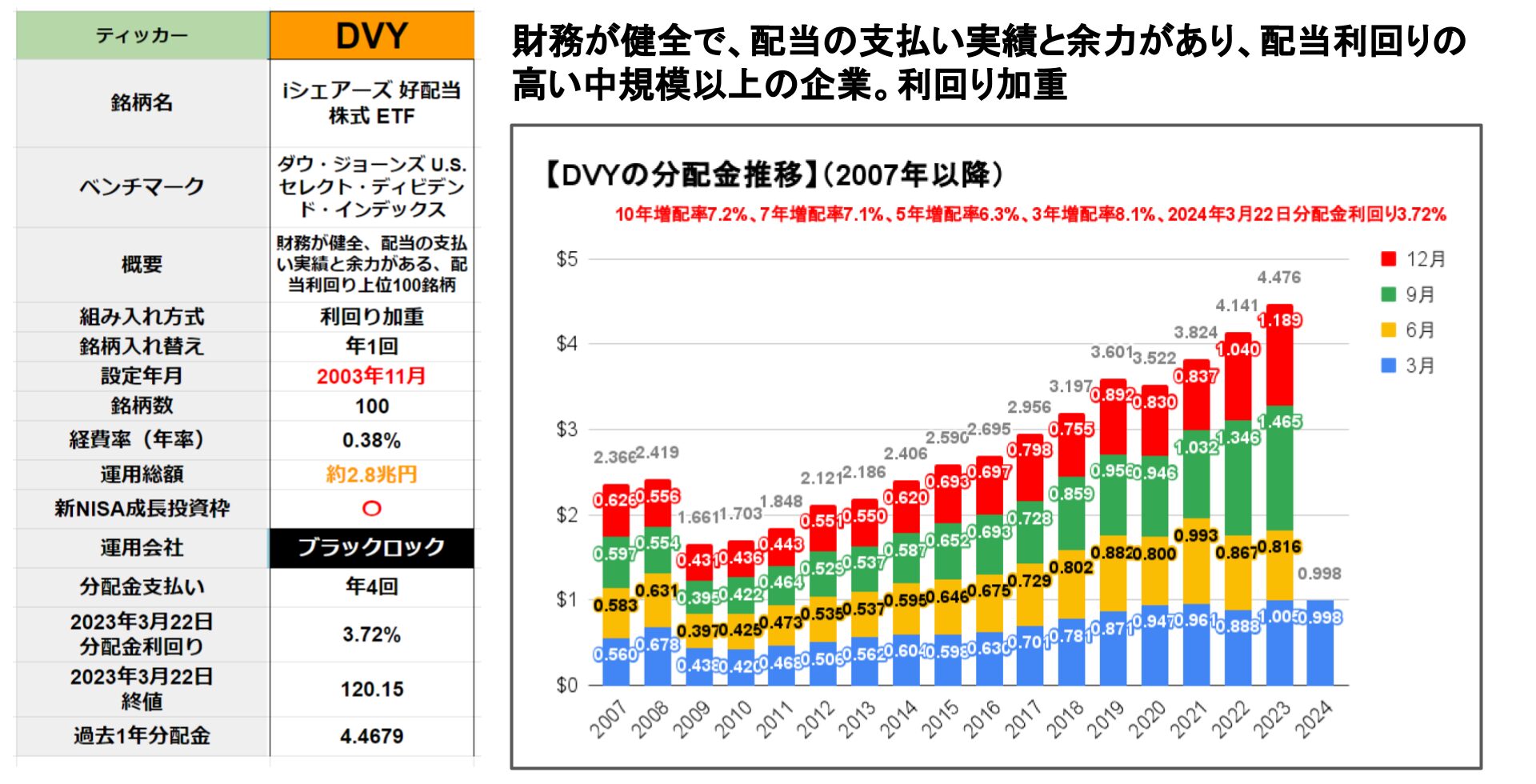

- DVY(iシェアーズ 好配当株式 ETF)

- 米国高配当の上位銘柄、セクター比較、重複率

2024年3月の分配金は?

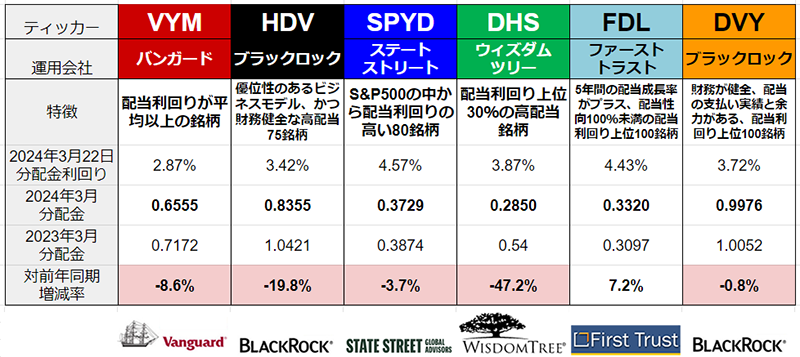

まずは、直近の2024年3月の分配金データと前年同期との比較です。

【FDL】が0.3320ドルで、前年同期と比較して7.2%増と好調でした。

ただ、それ以外の5つのETFはいずれも前年同期比較でマイナスでした。高配当ETFにとっては、全体的に厳しい結果となりました。

【DHS】は0.2850ドルで、前年同期と比較して47.2%減ですが、これはあまり気にする必要はありません。昨年の3月が多すぎただけです。それと【DHS】は毎月分配型で、月ごとの分配金がバラバラなので、1年単位ぐらいで見た方がいいです。

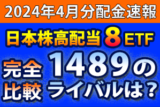

米国高配当ETF6種類の基本データ比較

今回紹介する6つの高配当ETFの基本データを確認しましょう。

数値が赤色は、他のETFよりも秀でているという意味です。オレンジ色は赤色に次ぐ2番手グループという意味です。

左から【VYM】、【HDV】、【SPYD】、【DHS】、【FDL】、【DVY】の順に並んでいます。今回のコンテンツのデータは基本的にこの順番で並びます。後半はグラフがたくさん登場しますが、グラフの線はそれぞれのETFの背景色を使用します。

※クリックで拡大します

経費率は【VYM】、【HDV】、【SPYD】の3つが0.1%を切っており、かなり低いですね。これが高配当御三家ETFと言われる理由のひとつです。

新NISA成長投資枠は、毎月分配型の【DHS】は対象外です。それ以外の5つのETFは購入可能です。

【VYM】、【HDV】、【SPYD】を◎にしているのは、東証版もしくは、投資信託版があるためです。【FDL】、【DVY】は米国版ETFのみです。

直近12カ月の分配金から出した、現在の分配金利回りは【SPYD】が約4.6%、【FDL】が約4.4%と高いです。【VYM】は2.9%と3%を切っています。

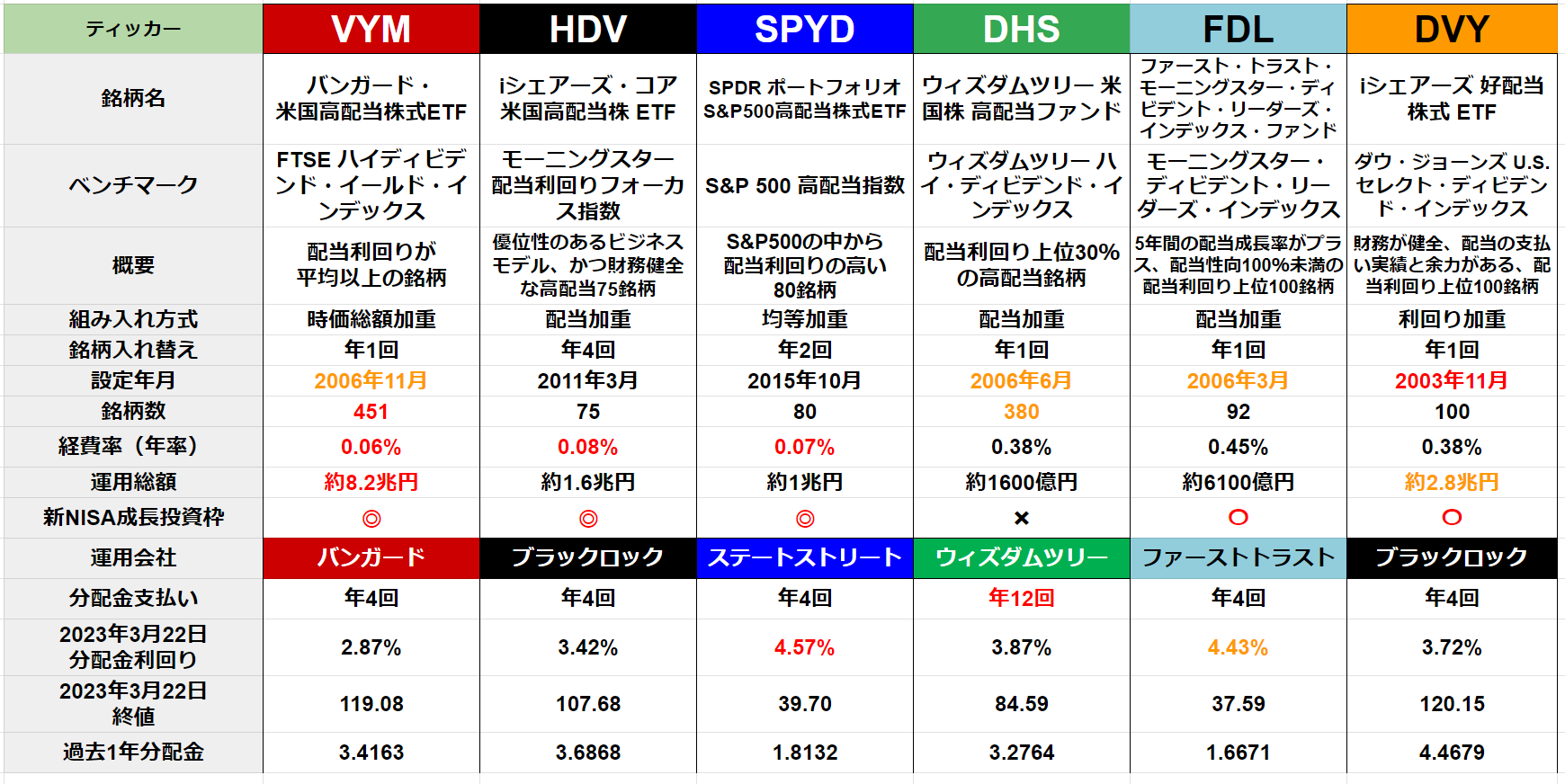

VYM(バンガード・米国高配当株式ETF)

ここからは6つのETFの概要と分配金の傾向を見ていきます。

まずは【VYM】。米国の上場企業から、平均以上の配当利回り銘柄を集めて、時価総額加重平均で組み入れたETFです。

【VYM】は米国上場の高配当ETFの中で最も規模が大きいETFです。約8.2兆円ほどあります。規模が大きいというのは、ETFが売れていると同時に、株価上昇の実績もあるという意味です。

※クリックで拡大します

今回の2024年3月の分配金0.6555ドルは、前年同期と比べて8.6%減です。

ただし、分配金を1年単位で見ると、13年連続で増配しています。まあ、今回はたまたま少なかったと考えても大丈夫かなと思います。増配率は5~6%ぐらいですね。

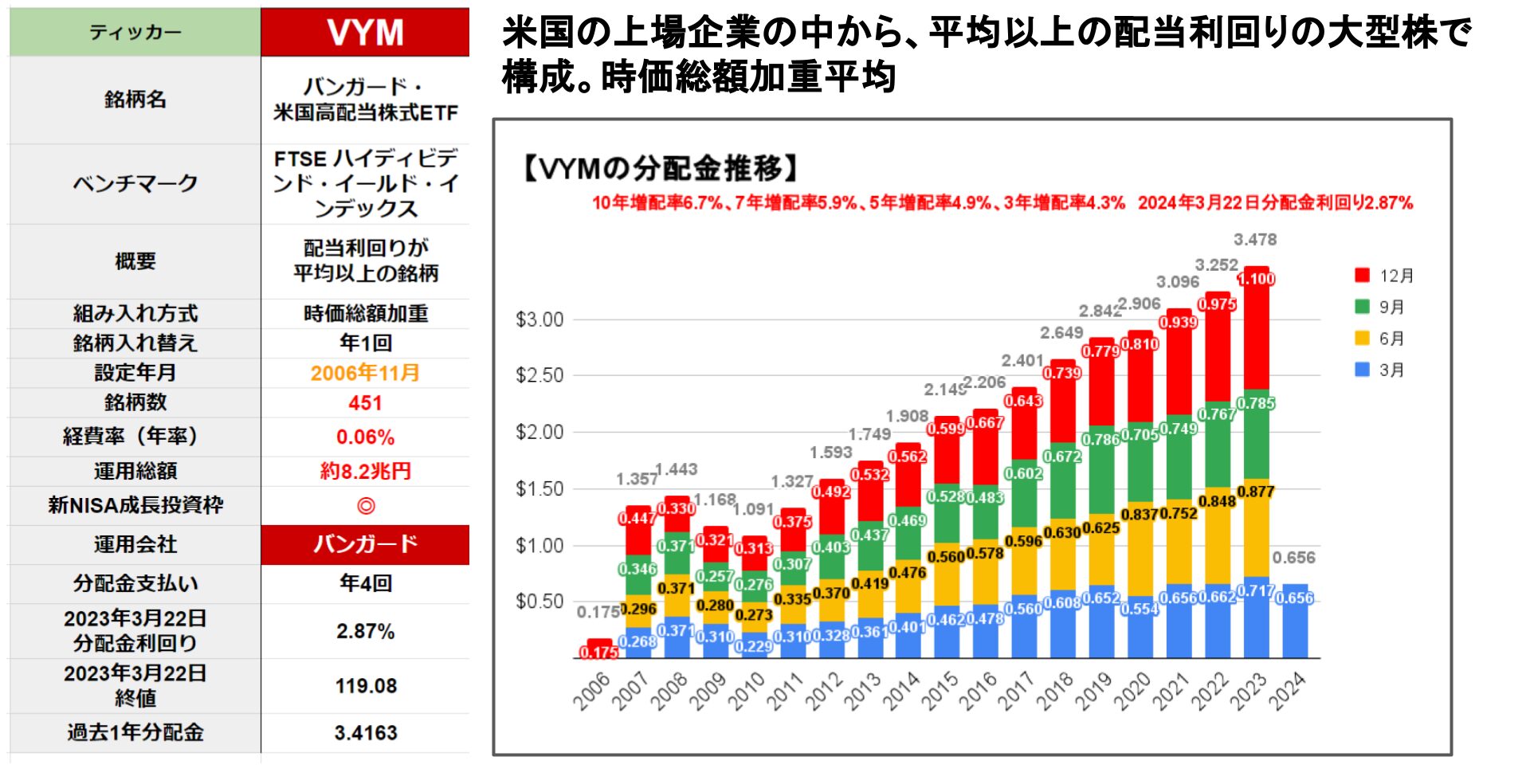

HDV(iシェアーズ・コア 米国高配当株ETF)

【HDV】は他社に対して優位性のあるビジネスモデル、財務の健全性でスクリーニングをかけて、条件が合った中から、配当利回りの高い75銘柄を選びます。

財務状況が健全かつ比較的配当を多く支払う銘柄が対象のETFです。

年4回銘柄を入れ替えるので、中身が頻繁に変化します。下落相場では強いですが、上昇相場における株価上昇が今ひとつの場合が多いですね。

※クリックで拡大します

直近2024年3月の分配金は0.8355ドル、前年の同期との比較では19.8%減です。ただ、1年前が1.0421ドルとかなり多かったので、あまり気にする必要はなさそうです。

分配金は長期で見ると堅実に増配しています。

SPYD(SPDR ポートフォリオ S&P500高配当株式ETF)

【SPYD】はS&P500指数の中から、基本的に配当利回りの高い80銘柄が対象のETFです。

均等組み入れで、年2回、1月と7月末に銘柄の入れ替えがあります。運用総額は約1兆円とまずまずです。分配金利回りは約4.6%と高いですね。

※クリックで拡大します

直近2024年3月の分配金は0.3729ドル、1年前の同期と比べて3.7%減です。

【SPYD】は均等加重のため、銘柄入れ替え時に中身が大幅に変化します。そのため分配金は多い時と少ない時の差が激しいです。ただ、何回か連続で分配金が多い、もしくは少ないということはないので、1年単位でみると、落ち着いています。

分配金の傾向は、ほぼ横ばい、わずかに増えていると言えます。

DHS(ウィズダムツリー 米国株 高配当ファンド)

【DHS】。正式名称はウィズダムツリー 米国株 高配当ファンド。

配当利回り上位30%が対象のETFで、配当加重方式を採用しています。基本的に時価総額が大きく、配当利回りの高い銘柄が上位に入ります。割安度や株価推移なども考慮して、銘柄の比率が決まります。【DHS】の組入銘柄数は380と多いです。

運用総額は約1800億円とやや物足りないです。毎月分配型というのがうれしいですが、そのため新NISAの成長投資枠の対象外になってしまいました。

※クリックで拡大します

直近2024年3月の分配金は0.285ドル、前年の同期との比較では47.2%減です。

ただ、1年前は0.54ドルとかなり多かったので、あまり気にする必要はないです。【DHS】は同じ月で分配金を比較してもバラバラなので、前年同期比較はあまり意味がないです。

1年単位で増えているかどうかをチェックするのがいいですね。2023年はかなり増えました。2022年との比較では20.5%増です。

分配金は長期で見ると堅実に増配しています。

FDL(ファースト・トラスト・モーニングスター・ディビデント・リーダーズ・インデックス・ファンド)

ファーストトラスト社の【FDL】です。正式名称はファースト・トラスト・モーニングスター・ディビデント・リーダーズ・インデックス・ファンド。

5年間の配当成長率がプラス、配当性向100%以下でスクリーニングし、これらの条件に合う配当利回り上位100銘柄が投資対象です。

配当加重なので、配当利回りが高く、かつ時価総額の大きい銘柄が上位になります。【HDV】や【DHS】と同じです。リートは対象外です。

運用総額は6100億円。経費率が0.45%とやや高めです。

※クリックで拡大します

直近2024年3月の分配金は0.332ドル、前年の同期との比較では7.2%増です。

分配金は2020年から2022年は横ばいでしたが、2023年に一気に増えました。2022年との比較では、25.8%増です。

2023年の分配金がかなり良かったので、現在の増配率は9%台と高水準です。つまり現時点において、分配金利回りが高く、増配率も高い高配当ETFです。なかなかレアケースです。

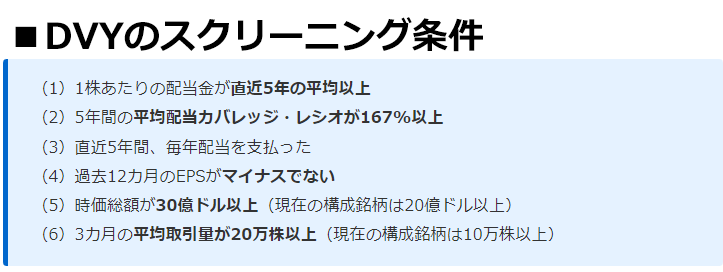

DVY(iシェアーズ 好配当株式 ETF)

最後はブラックロック社の【DVY】。

財務が健全で、配当の支払い実績と余力があり、中規模以上の企業でスクリーニングして、条件に合う高配当100銘柄を選びます。

配当利回りの高い順に比率が高くなる「利回り加重」を採用しているので、スクリーニングの条件は結構厳しいです。そうしないと、株価が低迷して高配当になっている銘柄が上位入ってしまい、不安定なETFになっていまいます。

なので、財務が健全で増配傾向のある厳選された高配当ETFというイメージですね。

※クリックで拡大します

設定されたのは2003年と古株です。規模は約2.8兆円と大きいです。経費率は0.38%とやや高め。

直近2024年3月の分配金は0.9976ドル、前年の同期との比較では0.8%減です。

分配金は長期で見ると堅実に増配しています。リーマンショック翌年の2009年からずっと上がっていますね。

増配率は7%前後となかなか高水準です。

米国高配当の上位銘柄、セクター比較、重複率

ここからは6つの米国高配当ETFを様々なデータで比較します。

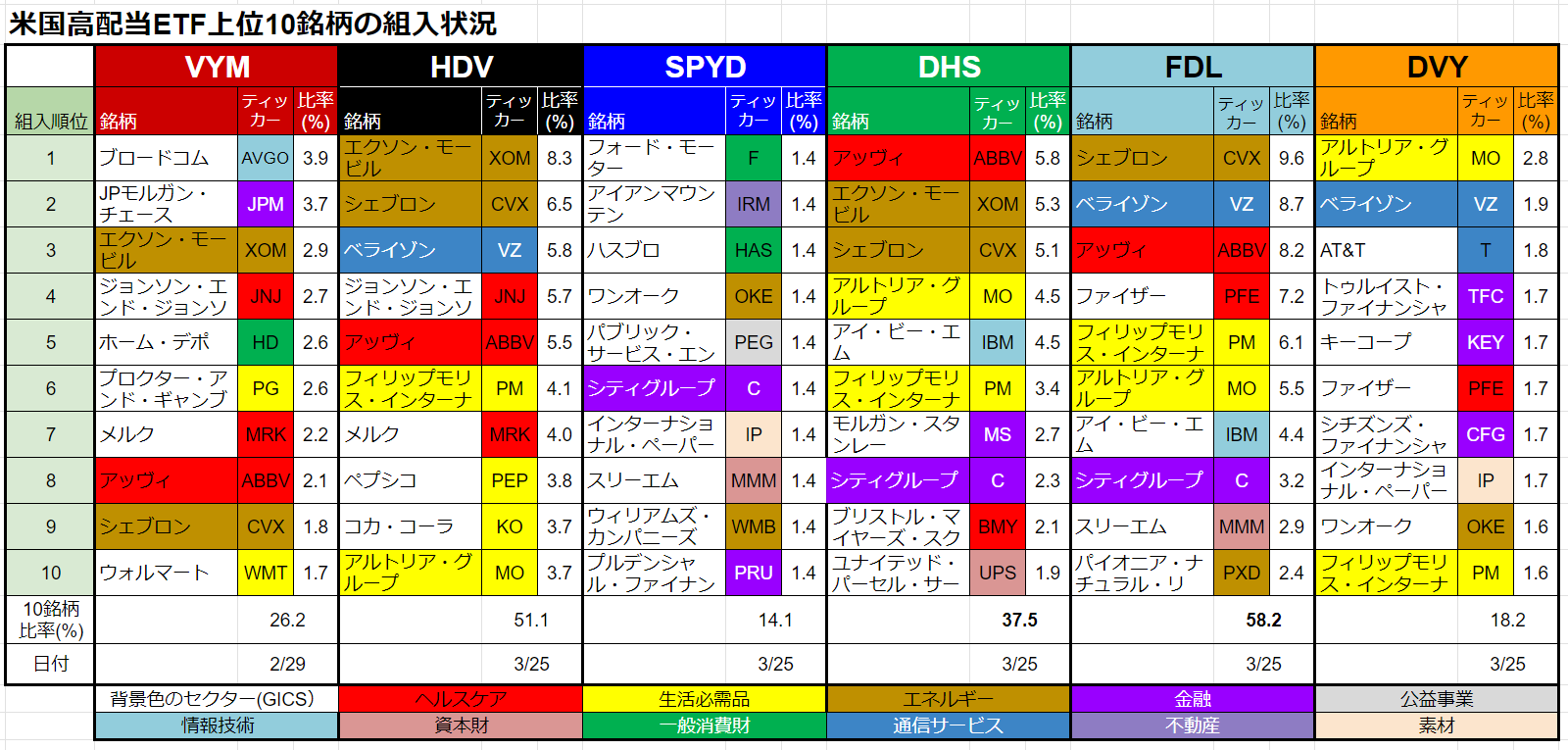

まずは上位10銘柄比較。銘柄の背景に色がついているのは、3つ以上のETFで上位10位に入っているという意味です。

エネルギーのエクソン・モービル【XOM】、シェブロン【CVX】、生活必需品のアルトリア・グループ【MO】、フィリップモリス【PM】、ヘルスケアのアッヴィ【ABBV】、通信サービスのベライゾン【VZ】、金融のシティグループ【C】です。シティグループ以外は高配当のおなじみ銘柄ですね。

【HDV】、【DHS】、【FDL】は3ETF以上に入っている銘柄が6つもあります。

※クリックで拡大します

上位10銘柄の比率は【FDL】が58%、【HDV】が51%、【DHS】が37%と多いです。この3つのETFは配当加重方式という点で共通しており、上位比率が高いので、上位銘柄の中身が似るわけですね。

【VYM】は時価総額加重で配当利回りが平均以上の銘柄が対象です。そのため、高配当というより、中配当ぐらいの銘柄が目立ちます。プロクター・アンド・ギャンブル【PG】やホーム・デポ【HD】などですね。他の高配当ETFと少し毛色が異なります。

【SPYD】はSP500銘柄の配当利回り上位80銘柄が対象で均等加重なので、あまり上位銘柄は意識する必要はないです。

【DVY】は利回り加重なので、配当利回りの高い銘柄が上位です。そのため、ややマイナー銘柄が上位に入っています。ポートフォリオのコアというよりは、サテライト向きですかね。

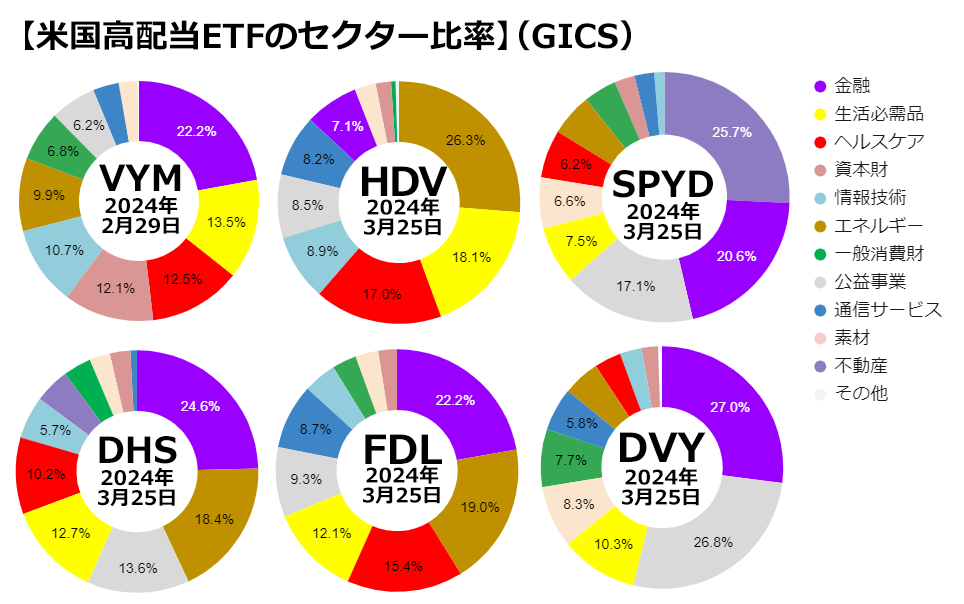

セクター比率を比較しよう

セクター比率を比較します。

高配当ETFは紫色の金融が首位のケースがほとんどです。【HDV】は財務の健全性を重視するため、金融が7%ほどと少ないです。

【DHS】と【FDL】は似ています。金融、エネルギーが1位と2位、3位から5位に公益事業、生活必需品、ヘルスケアが入っています。【HDV】はこの2ETFから金融の比率を下げた感じですね。

【SPYD】と【DVY】も少し似ています。金融、公益事業、生活必需品、素材が上位に入っています。違いは【SPYD】の首位が不動産ということですね。【SPYD】はSP500銘柄の配当利回り上位80銘柄、【DVY】は配当利回り加重なので、配当利回りを重視するという共通点があるので、セクターが少し似るわけです。

【VYM】は突出しているセクターがなく、バランスがいいです。

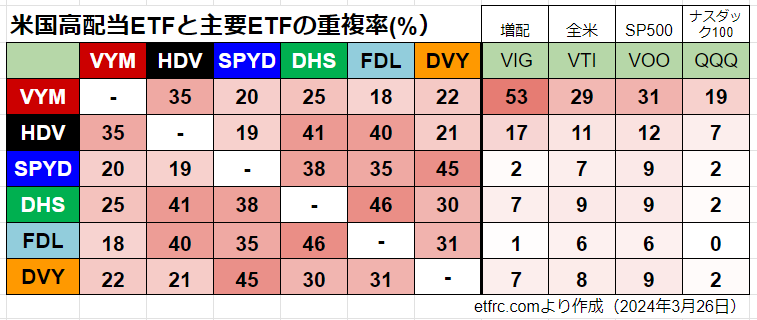

ETFの重複率は?

重複率を見ていきます。

重複率が高いのは【HDV】、【DHS】、【FDL】です。どの組み合わせでも40%以上あります。上位銘柄とセクターの比較から、推測できますね。

そして、【SPYD】と【DVY】は45%と重複しています。こちらも、先ほどのセクターの説明から、やはりということですね。

【VYM】は【VIG】【VTI】【VOO】などとの重複率が、他の高配当ETFと比べて高いです。高配当よりもインデックス寄りみたいなイメージです。

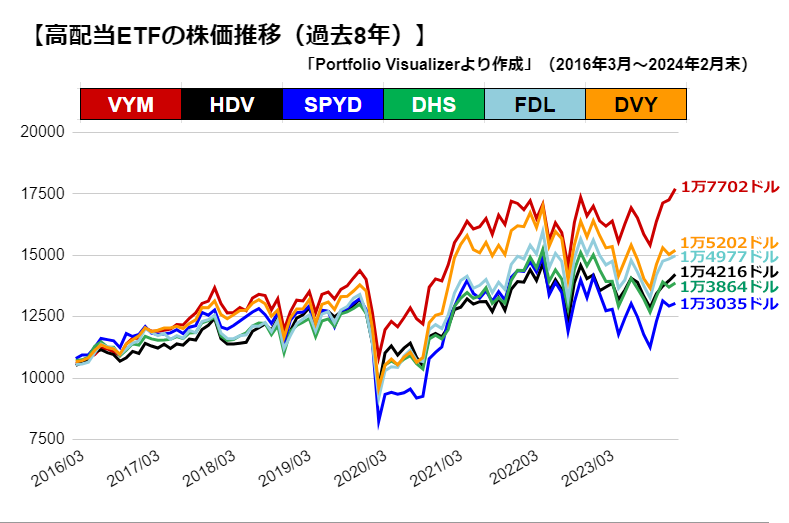

株価リターンとトータルリターンを比較しよう

株価とトータルリターンを比較します。まずは株価リターンです。

【SPYD】の設定が2015年10月なので、2016年3月から2024年2月の過去8年で比較します。

8年前に1万ドルだった株価は、2024年2月末には【VYM】が1万7700ドルでトップ、【DVY】と【FDL】が1万5000ドル前後、【HDV】と【DHS】が1万4000ドル前後、【SPYD】は1万3000ドルほどでやや低調です。

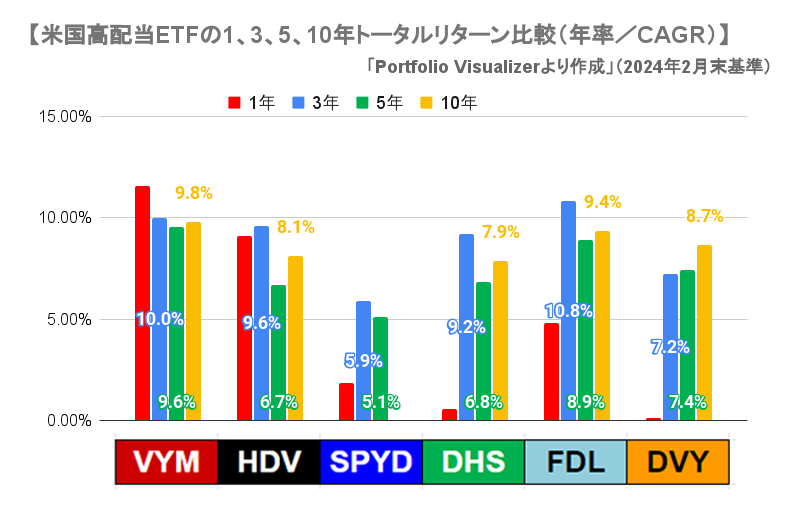

トータルリターンは?

トータルリターンを比較します。トータルリターンとは分配金を再投資した株価リターンのことです。2024年2月末基準のデータです。期間は1、3、5、10年で、年率です。

【VYM】はいずれの期間も10%前後と高水準で安定しています。

【FDL】は1年はイマイチですが、3年以上のリターンは【VYM】といい勝負ですね。

【HDV】も全体的に安定しています。そして【SPYD】が今ひとつですね

トータルリターンとシャープレシオ、リスクを比較

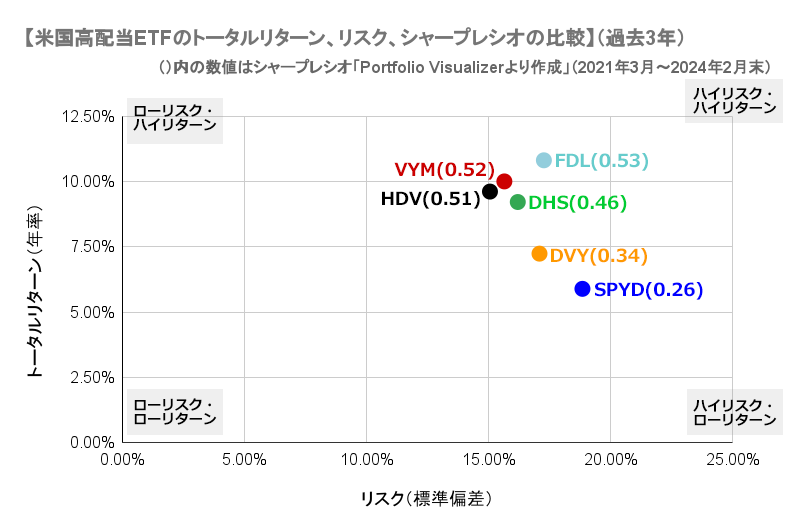

トータルリターン、リスク、シャープレシオを比較します。縦軸がトータルリターン、横軸がリスク、括弧内の数値がシャープレシオです。

シャープレシオは投資効率の良さを示したものです。トータルリターンが高く、リスクが低いと、シャープレシオは高くなります。

表の左上がローリスク・ハイリターンで理想です。右下がハイリスク・ローリターンで良くないです。

まずは3年です。

トータルリターンは【FDL】が10.8%でトップで、シャープレシオも0.53で首位。

【VYM】と【HDV】はトータルリターンは【FDL】劣りますが、リスクが低いので、シャープレシオは0.52と0.51で、【FDL】と互角。

【SPYD】はシャープレシオが0.26と苦戦しています。

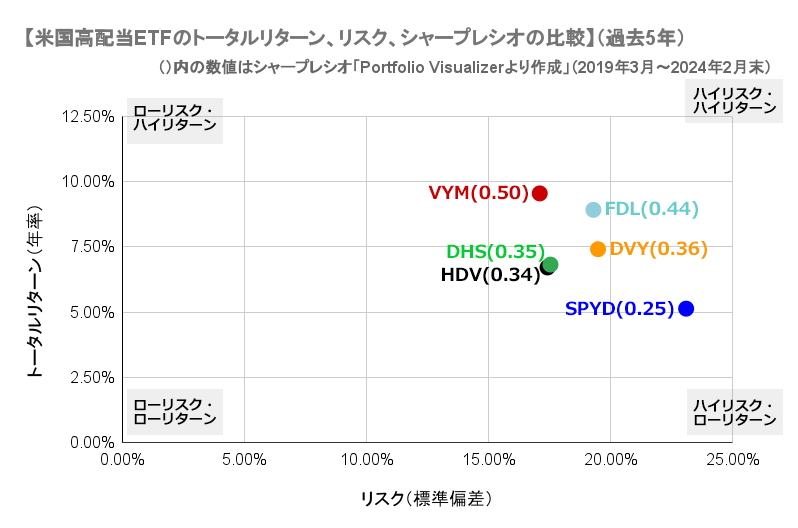

5年のシャープレシオを比較

続いて5年です。

こちらはトータルリターン、シャープレシオともに【VYM】が素晴らしいです。シャープレシオは0.50です。

【FDL】は3年同様にトータルリターンが高く、リスクも大きいです。シャープレシオは0.44。

【HDV】と【DHS】はトータルリターン、リスク、シャープレシオ、いずれも同じですね。シャープレシオは0.35と0.34。

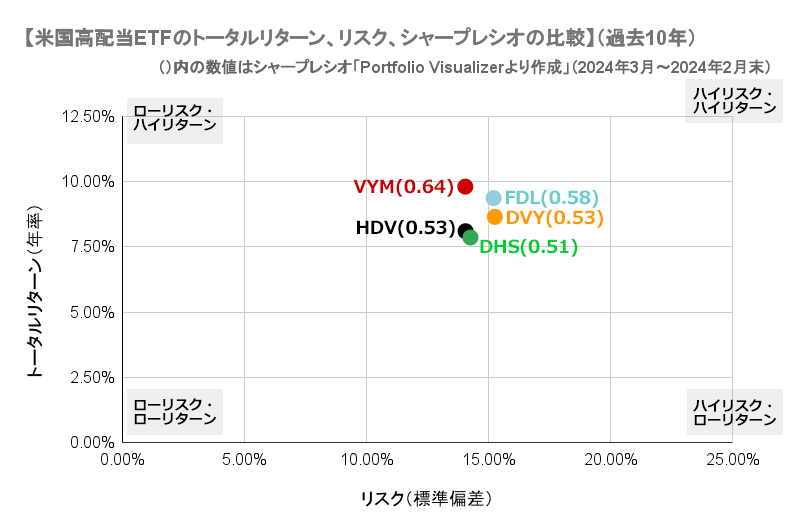

10年のシャープレシオを比較

最後は10年です。【SPYD】はありません。

5年と似た傾向です。こちらも【VYM】が素晴らしく、シャープレシオは0.64。

【FDL】はシャープレシオ0.58と2番手。

【HDV】と【DHS】は5年と同様にトータルリターン、リスク、シャープレシオ、いずれも同じですね。シャープレシオは0.53と0.51。

全体的に、【VYM】はトータルリターンが高く、リスクは低く、シャープレシオも一番です。

【FDL】はトータルリターンは高いですが、リスクも高いです。

【HDV】と【DHS】はいずれの値も似ていました。

【DVY】は少しリスクが大きかったです。

【SPYD】はいずれの値も苦戦しています。

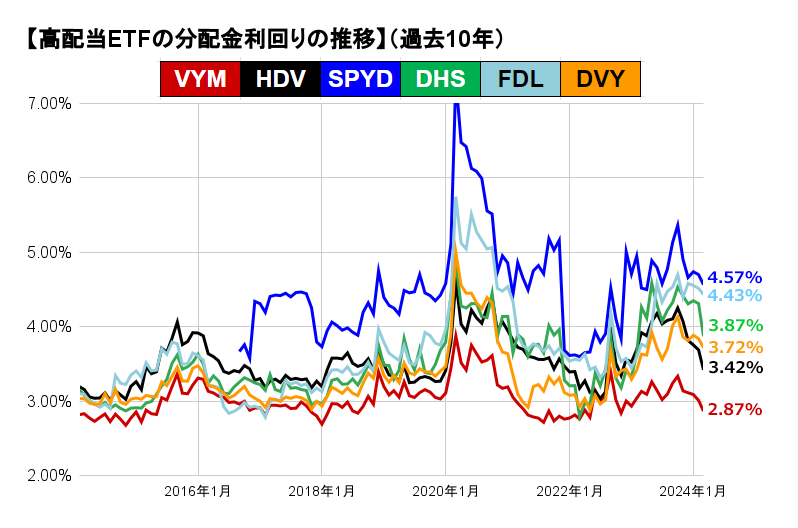

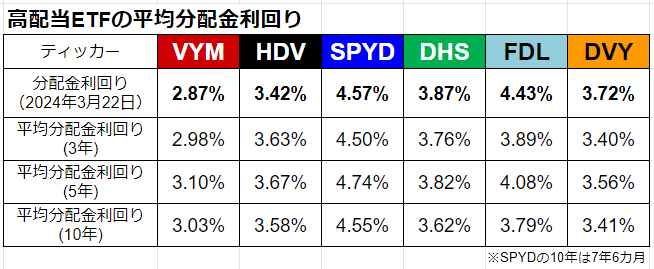

分配金利回り推移を確認しよう

過去10年の分配金利回りの推移を比較します。分配金利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

現在の分配金利回りは【SPYD】が4.57%で一番高く、【FDL】が4.43%。【HDV】が3.87%で3番手です。

【SPYD】がほとんどの期間でも一番分配金利回りが高いですね。

逆に、【VYM】はほとんどの期間で、一番分配金利回りが低いですね。

残りの4つは時期によりけりですが、この中では【FDL】がやや高いですね。

過去の分配金利回りの平均は?

現在の分配金利回りと、過去3年、5年、10年の分配金利回りの平均です。現在の分配金利回りが過去の平均と比べて高いかどうかチェックしましょう。

【FDL】と【DVY】が過去平均よりも現在は高いですね。

逆に【VYM】と【HDV】は過去平均よりも、現在は低いです。

【SPYD】と【DHS】は同じくらいです。

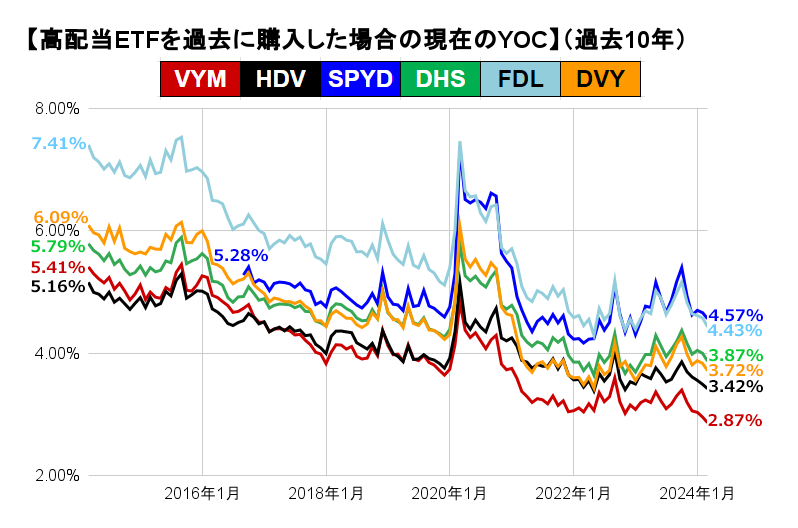

過去に購入した場合の、現在YOC、分配金額は?

過去にETFを購入していた場合、現在、取得価額に対する利回り(YOC)はどのくらいになっているかというグラフです。いわゆる自分利回りというやつです。グラフが左肩上がりなら、増配しており、株価が好調というイメージです。

一番右端の数値が現在の分配金利回りです。それぞれのETFの一番左端の数値が、10年前に購入していた場合の現在のYOCです。

圧倒的なのは【FDL】ですね。現在の分配金利回りは4.43%で、10年前に購入したら7.41%になっていました。

残りは似たような増配ですが、【DVY】が10年前に購入していたら6.09%と高水準ですね。

ちなみにこのデータは、現在の分配金利回りと10年増配率を組み合わせたイメージですね。

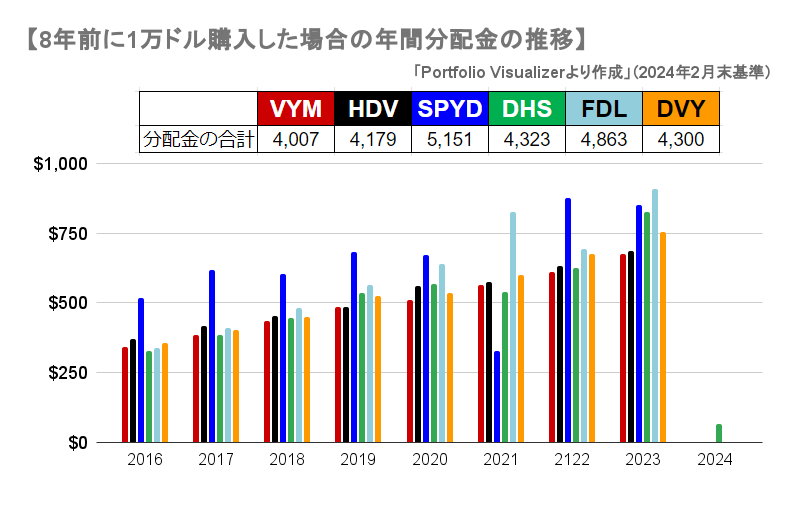

これまでの分配金の合計は?

8年前に1万ドル購入して、分配金を再投資した場合の毎年貰える分配金額の推移です。【SPYD】のデータは10年がないので、8年で比較します。

8年間の合計は【SPYD】が5100ドルと多く、【FDL】が4800ドルで続き、【DHS】と【DVY】は4300ドル、【HDV】は4100ドル、【VYM】は4000ドルぐらいでした。

昔は【SPYD】が多かったですが、最近は【FDL】が好調のようですね。

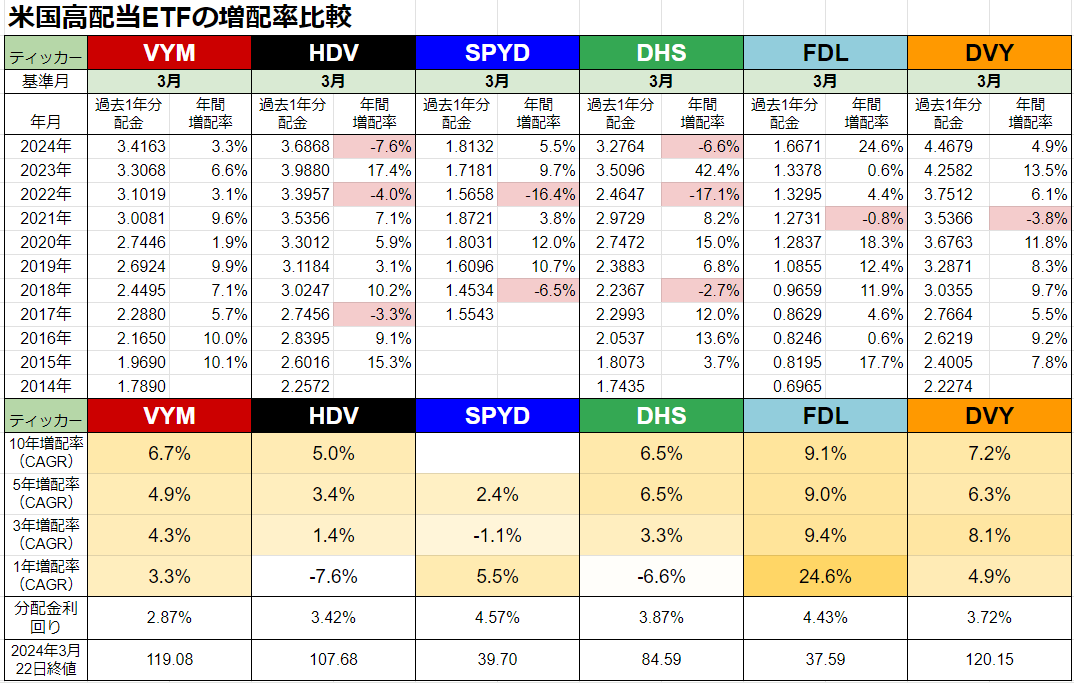

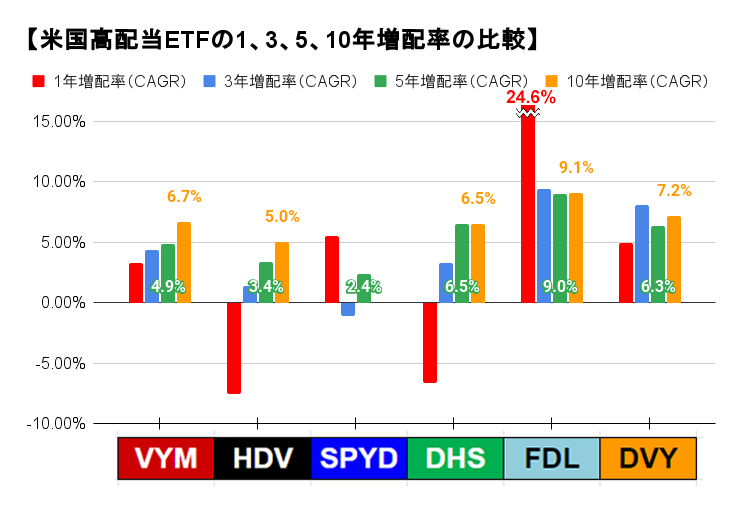

過去の増配率は?

増配率を見ていきましょう。表の上段は1年ごとの過去1年分配金と、前年からの増配率です。背景ピンク色はマイナスです。

※クリックで拡大します

表の下段は現在を起点とした1、3、5、10年増配率。年平均をCAGR(Compound Annual Growth Rate/年平均成長率)で計算します。背景のオレンジ色が濃いほど、増配率が高いという意味です。

3年、5年、7年、10年増配率をグラフ化

先ほどの表の下段部分(現在を起点とした1、3、5、10年増配率)をグラフにします。

【FDL】は3年以上の増配率が、すべての期間で9%台と高いです。【DVY】もなかなかです。3年以上増配率は7%前後でまとまっています。

【VYM】は10年増配率が6.7%となかなかです。【DHS】は1年増配率がマイナスですが、5年と10年増配率が6.5%と良いです。

【HDV】は10年増配率は5%とまずまずですが、それ以外の期間はやや苦戦しています。【SPYD】は1年増配率以外は良くないですね。

増配率、分配金利回り、トータルリターンを比較しよう

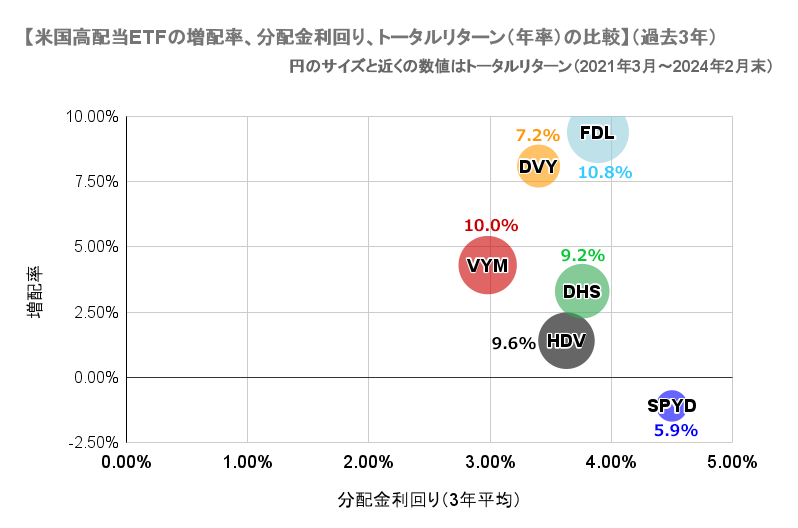

増配率、分配金利回り、トータルリターンをバブルチャートで比較します。

縦軸が増配率、横軸が分配金利回り、バブルの大きさがトータルリターンです。バブルの近くの数値はトータルリターンです。

まずは3年です。

増配率は【FDL】が9.4%、【DVY】が8.1%と高いです。分配金利回りは【SPYD】が4.5%と高水準です。

トータルリターンは【FDL】が10.8%、【VYM】が10.0%と優勢です。

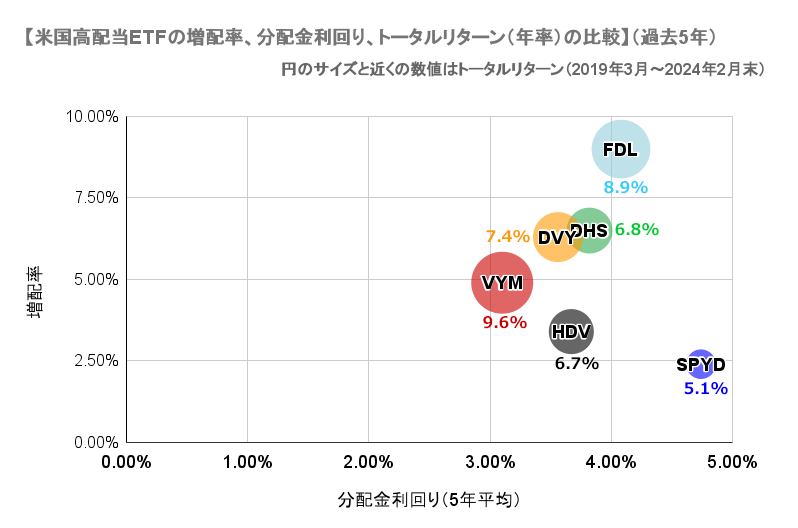

5年データを比較する

続いて5年です。

増配率が高いのは【FDL】で9.0%。分配金利回りは【SPYD】が4.7%と高いです。

トータルリターンは【VYM】が9.6%、【FDL】が8.9%と優勢です。

3年と5年は似たような結果ですね。

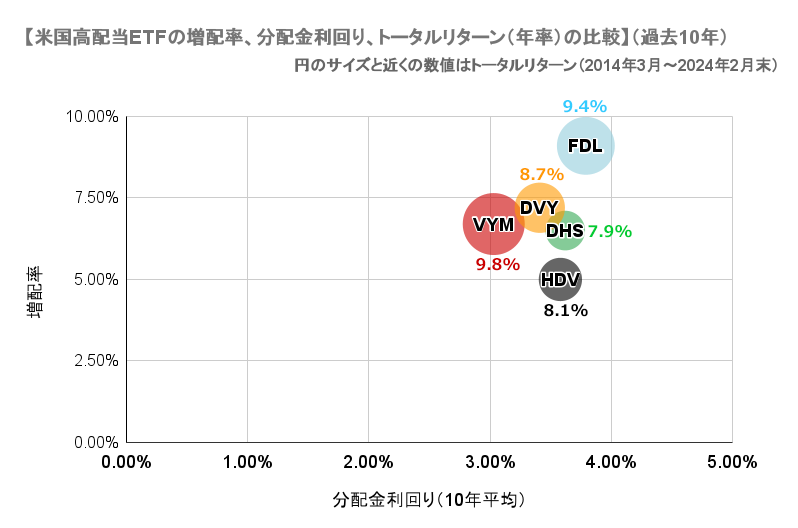

10年データを比較する

最後は10年データです。【SPYD】はデータがありません。

増配率が高いのは【FDL】で9.1%。分配金利回りも【FDL】が3.8%と高いです。

トータルリターンは【VYM】が9.8%で首位、【FDL】が9.4%となかなかです。

全体的に見ると、増配率は【FDL】、分配金利回りは【SPYD】、トータルリターンは【VYM】と【FDL】が良かったです。

【HDV】、【DHS】、【DVY】は全体的にまとまっていましたが、この中では突き抜けている項目はないという感じですね。

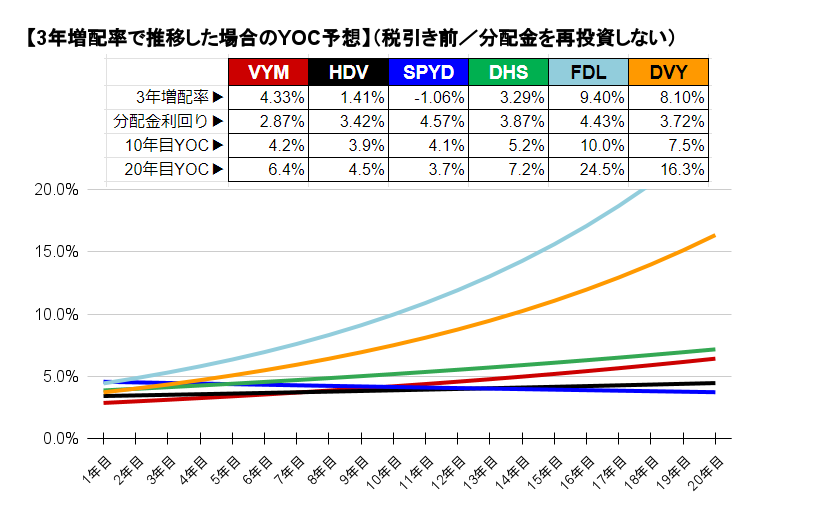

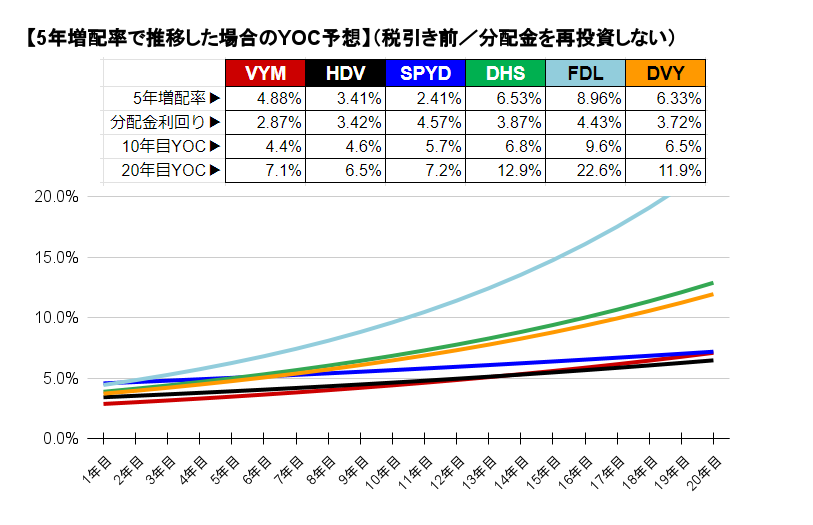

3、5、10年増配率を使った将来YOC予想

それでは、いまETFを購入したら、将来、取得価額に対する利回り(YOC/Yield On Cost)がどのくらいになるのかをシミュレーションします。

現在の分配金利回りに過去の増配率を当てはめて計算していきます。3年、5年、10年の増配率を使用します。「分配金は再投資しない。税引き前」という設定にします。

現在の分配金利回りは【SPYD】が4.57%と最も高く、【FDL】が4.43%、【DHS】が3.87%、【DVY】が3.72%、【HDV】が3.42%、【VYM】が2.87%です。

まずは3年増配率を使った将来YOC予想です。

3年増配率は【FDL】が9.40%と最も高く、【DVY】が8.10%で2番手、【VYM】が4.33%で3番手です。

20年目のYOC予想は、首位が【FDL】で24.5%、2番手は【DVY】で16.3%、以下、【DHS】7.2%、【VYM】6.4%、【HDV】4.5%、【SPYD】3.7%でした。

【FDL】と【DVY】は、かなりの数値になりました。

5年増配率から将来YOCを予想する

続いて5年増配率を使った将来YOC予想です。

5年増配率も【FDL】が8.96%と最も高く、【DHS】が6.53%で2番手、【DVY】が6.33%で3番手に高いです。

20年目のYOC予想は、首位が【FDL】で22.6%、2番手は【DHS】で12.9%、以下、【DVY】11.9%、【SPYD】7.2%、【VYM】7.1%、【HDV】6.5%でした。

【FDL】が突き抜けており、【DHS】と【DVY】が続いています。

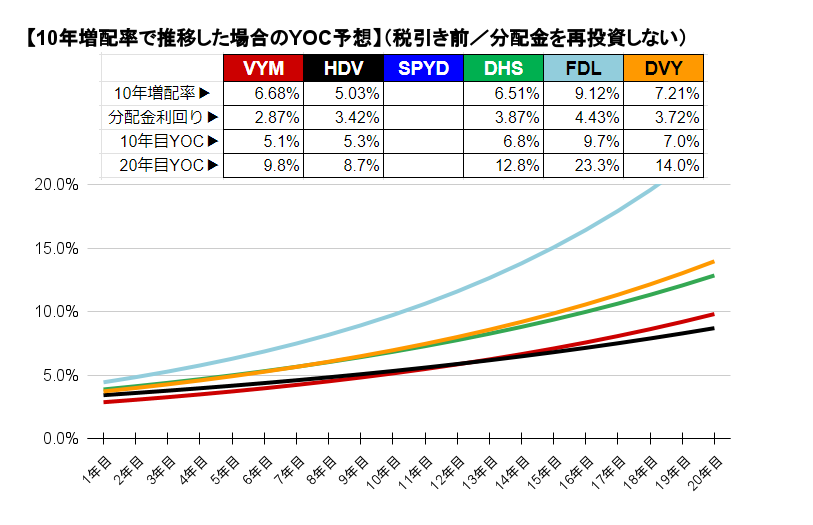

10年増配率から将来YOCを予想する

最後は10年増配率を使った将来YOC予想です。【SPYD】はありません。

10年増配率は【FDL】が9.12%でもっとも高く、【DVY】が7.21%で2番手、【VYM】が6.68%で3番手です。

20年目のYOC予想は、首位は【FDL】で23.3%、2番手は【DVY】で14.0%、以下【DHS】12.8%、【VYM】9.8%、【HDV】8.7%でした。

全体的に見ると【FDL】が圧倒的に好成績でした。2番手は【DVY】で、差なく3番手は【DHS】。

高配当御三家ETFの【VYM】、【HDV】、【SPYD】は今ひとつでした。

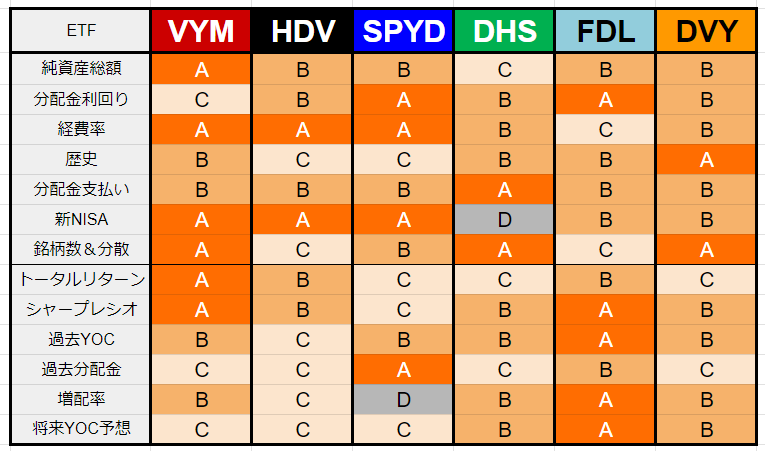

それぞれの項目をランク分け

これまで取り扱ったデータをランク分けしました。「A」が最高で「B」「C」「D」の順です。相対比較で、やや強引に差をつけました。参考程度にしてください。こうしてみると結構接戦です。

【VYM】は純資産、経費率、トータルリターン、シャープレシオなどが良かったです。高配当ETFというよりは、ややインデックスに近いです。

【HDV】はやや苦戦傾向です。経費率、新NISA対応は良いですね。「C」が少し多いです。

【SPYD】は分配金利回り、経費率、過去の分配金がいいですが、トータルリターンやシャープレシオ、増配率が悪く、高配当特化型という印象です。

【DHS】は分配金の支払いが毎月というのがいいですが、そのため新NISAで買えないのがつらいです。「B」が多く、まずまず安定しています。

【FDL】は分配金利回り、シャープレシオ、過去や将来のYOC、増配率などがよかったです。直近分配金が増配だったのも【FDL】だけです。高配当ETFとして申し分ないですね。気になったところは、経費率が高い、リスクが大きい、集中投資というところですかね。

【DVY】は歴史がある印象ですね。「B」がかなりかなり多く、安定しています。

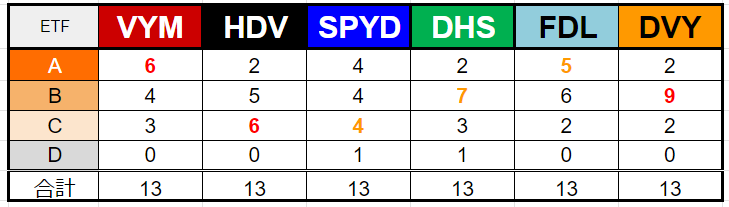

ランキングの数をまとめる

ABCDの数値をまとめたデータです。

「A」の数は【VYM】が6個で最多。「B」の数は【DVY】が9個で最多。「A」と「B」を合わせた数では【FDL】が11個と多かったです。「C」の数は【HDV】が6個で最多でした。

まとめ

2024年3月の分配金は【FDL】は前年同期と比較して7.2%増と好調でしたが、残りの高配当ETFはいずれもマイナスでした。ただ、長期で見るといずれも増配傾向なので、あまり気にする必要はありません。

【VYM】は時価総額加重平均なので、株価上昇やトータルリターンが狙えます。分配金のブレも少ないです。ただし現在の分配金利回りは3%を切っており、この中では一番低いです。

【HDV】【DHS】【FDL】は高配当銘柄を配当加重するので、中身やセクターが似ています。

最近好調なのは【FDL】、経費率の低さや暴落耐性なら【HDV】、毎月分配金が欲しい人は【DHS】でしょうか。

【SPYD】は分配金の差が激しいですが、長期で見るとそれなりに安定しており、少しずつ増えています。S&P500が対象なので、それなりに安全性はあります。

【DVY】は長期実績のあるETFです。利回り加重のため、上位銘柄がややマイナーなものが目立ちます。サテライト向きかもしれません。