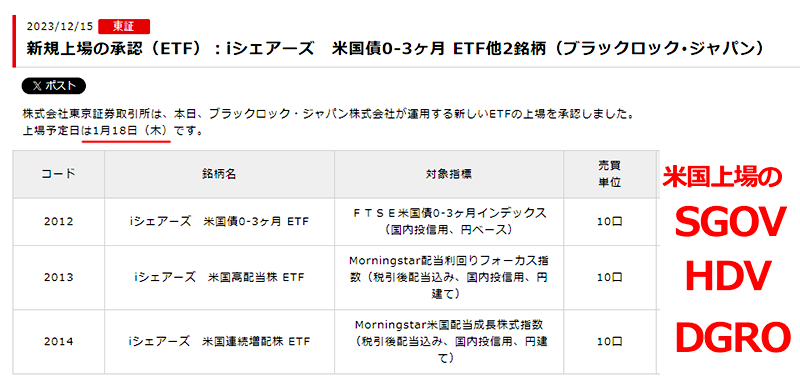

ブラックロック社のETFが3種類、東証に上場されることが発表されました。銘柄コードは【2012】【2013】【2014】です。上場予定日は2024年1月18日です。新NISA成長投資枠で購入可能となりました。

【2012】は米国の超短期国債が対象のETF。【SGOV】です。

【2013】は米国高配当ETF【HDV】の東証版です。

そして【2014】は米国の連続増配ETF、こちらは【DGRO】の東証版です。【HDV】は日本の証券会社の米国口座で購入可能ですが、【DGRO】は購入できなかったので、これはうれしいです。

今回は【2014】と、その米国上場版である【DGRO】について紹介します。

序盤は【2014】のコンセプトについて紹介

前半は、DGROの分配金に関する様々なデータを分析

中盤は、DGROの中身に関する様々なデータを分析

後半は、DGROとライバルETFのVIGなどと様々なデータを比較

終盤は、DGROの将来YOCを予想する

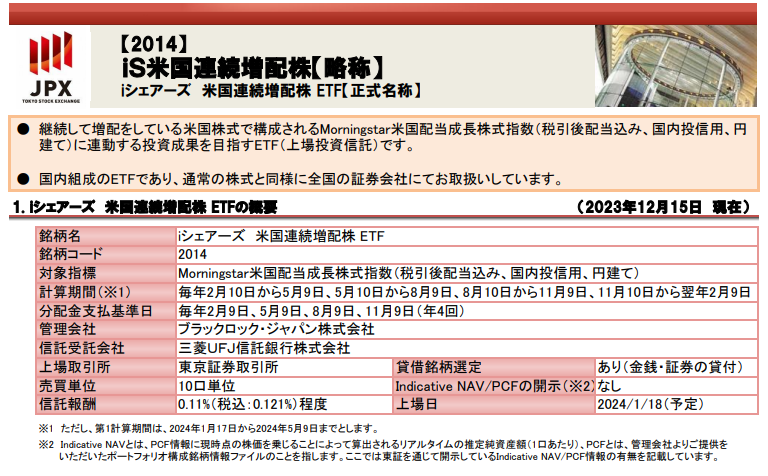

【2014】はどんなETFか?

iシェアーズ米国連続増配株ETF【2014】はどんなETFでしょうか。継続して増配を目指している米国株式で構成されるETFです。

分配金は年4回ですね。信託報酬は税込0.121%なので、かなり低いですね。ちなみに米国上場【DGRO】は0.08%です。少し差がありますが、許容範囲内と言えそうです。

DGROはどんなETFか?

それでは【2014】と同じ、米国上場の【DGRO】とはどんなETFでしょうか。いわゆる連続増配ETFです。

ベンチマークは【2014】【DGRO】とも同じです。Morningstar米国配当成長株式指数です。英語だと、モーニングスターUSディビデンド・グロース・インデックスです。

この指数は、モーニングスター US Market インデックスが母集団で、以下の条件でスクリーニングします。配当利回りの上位10%は除外。REITも除外。5年以上継続して配当が成長している。配当性向75%未満などです。リスクの高い配当利回り上位10%を除外するのがポイントですね。

米国ETFなら【VIG】【DGRW】の分配金利回りを高くしたイメージです。ちなみに【VIG】は配当利回り上位25%を除外して10年以上の連続増配銘柄を集めています。【DGRO】とコンセプトは似ています。

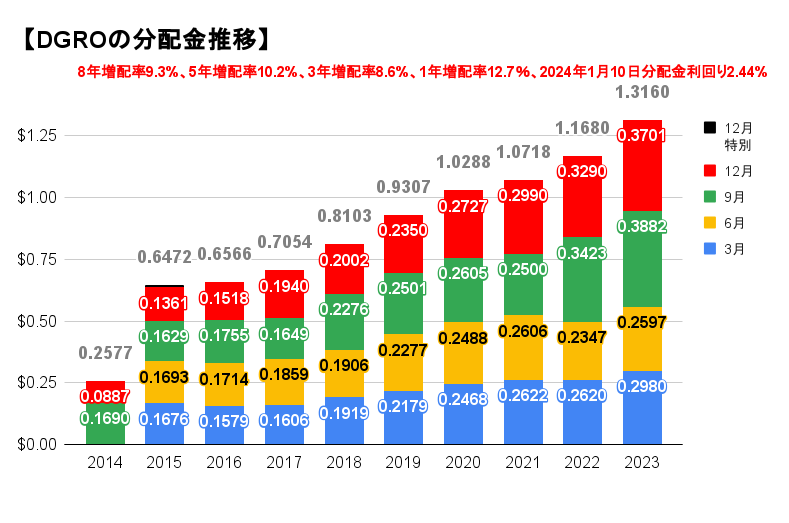

【DGRO】の過去の分配金と増配率は?

【DGRO】の分配金推移を見ていきましょう。設定されたのは2014年6月なので、9年半ほどの実績があります。分配金は着実に増えています。

増配率は8年が9.3%、5年で10.2%と10%前後なので、かなり高い増配率ですね。

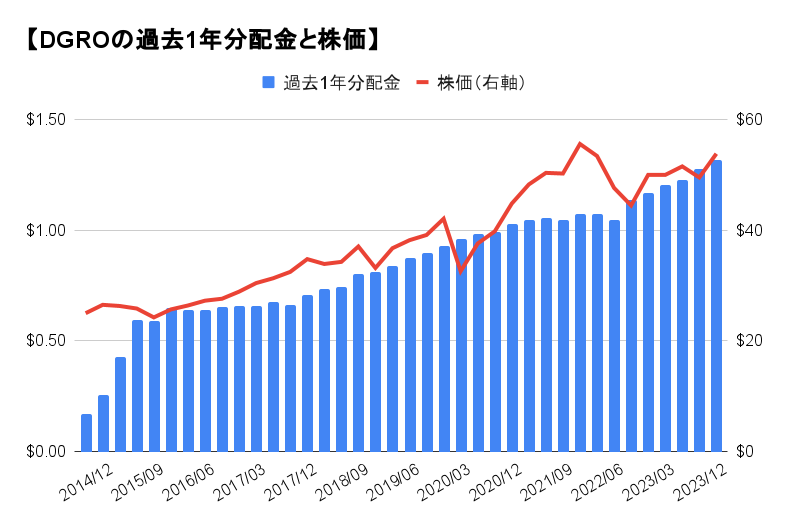

過去1年分配金と株価

過去1年分配金と株価の比較です。長期で見ると、どちらも着実に伸びています。2022年1月以降の株価は横ばいですね。分配金は増えています。

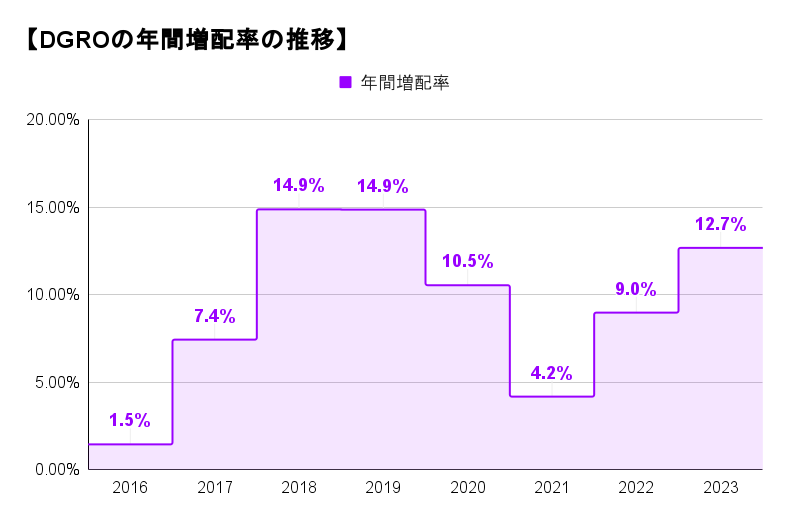

年間増配率は?

年間増配率の推移です。最初に分配金が支払われたのが2014年の9月なので、2016年からのデータになります。

年間単位なら毎年増配しています。年によって増配率は異なりますが、7%を上回っている8回中6回あるので、かなり優秀です。

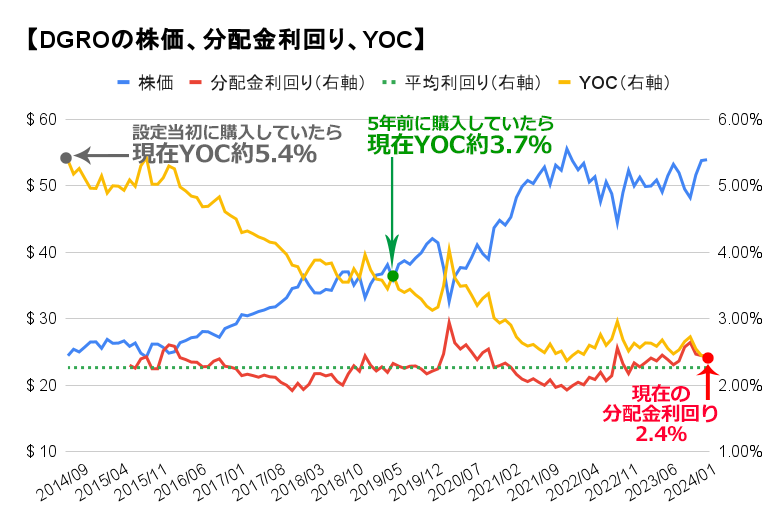

株価、分配金利回り、過去YOCは?

株価、分配金利回り、過去YOCです。赤い線が分配金利回り。過去12カ月の分配金から算出しました。現在は約2.4%です。平均は2.3%ぐらいです。

黄色の線が過去に購入した場合の、現在のYOC。いわゆる自分利回りです。

5年前に購入していたら、現在YOCは3.7%。設定当初の9年6カ月前に購入していたら、現在YOCは5.4%まで増えています。

増配銘柄は早くに買うと、YOCが上がるのがうれしいですね。

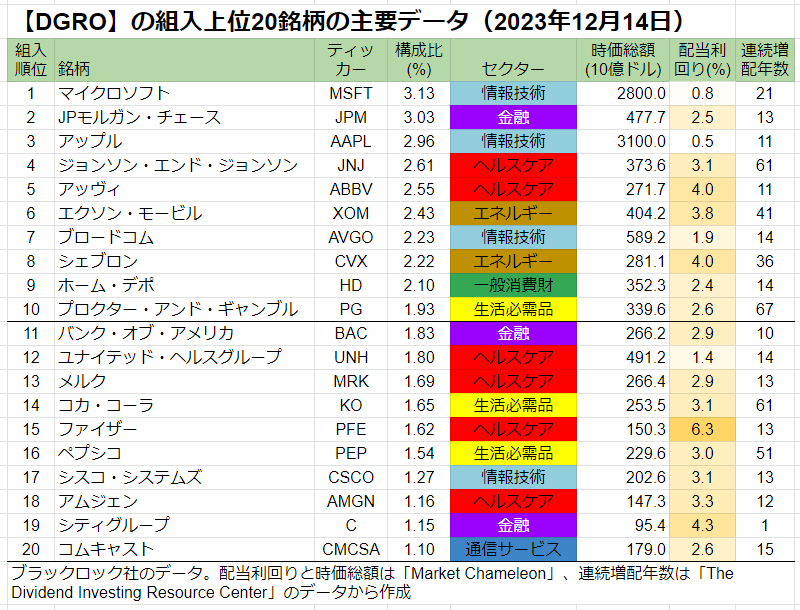

【DGRO】の上位構成銘柄は?

【DGRO】の組入れ銘柄を見ていきましょう。上位20銘柄です。配当加重なので、時価総額が大きく、配当利回りの高い銘柄が上位です。

マイクロソフト【MSFT】とアップル【APPL】は配当利回りは1%を切っていますが、時価総額が抜きんでているために上位にいるようです。増配や配当が対象のETFに、この2銘柄がいると安心できますね。

上位は有名どころばかりですね。【VIG】や【VYM】と似た顔ぶれです。後ほど比較したデータをお見せします。

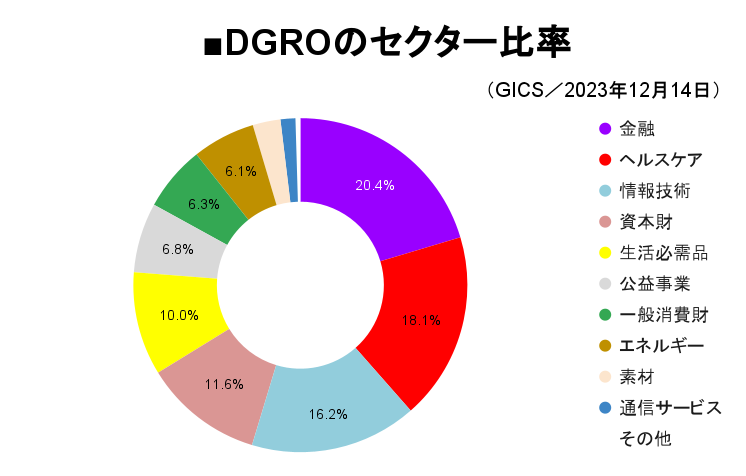

【DGRO】のセクター比率は?

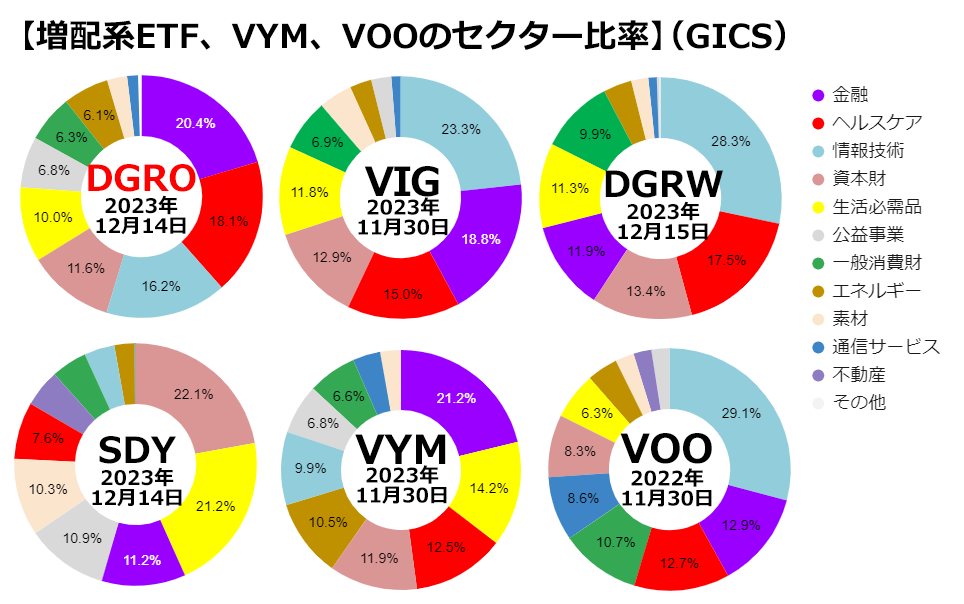

【DGRO】のセクター比率です。GICSによる分類です。

金融が20%でトップ、以下ヘルスケア、情報技術、資本財、生活必需品と続きます。

分散は利いており、バランスがいいですね。ディフェンシブなヘルスケア、情報技術、生活必需品が多いので、安定感があるといえます。

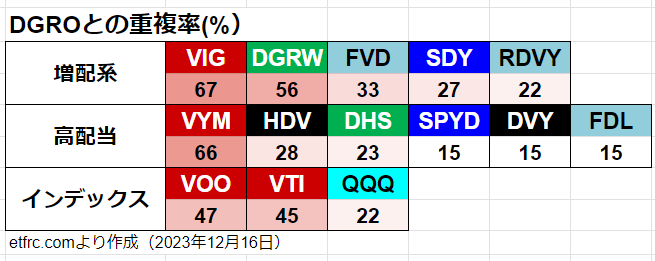

DGROはどのETFと似ているのか?

ここからは【DGRO】とライバルの増配系ETFを比較していきます。

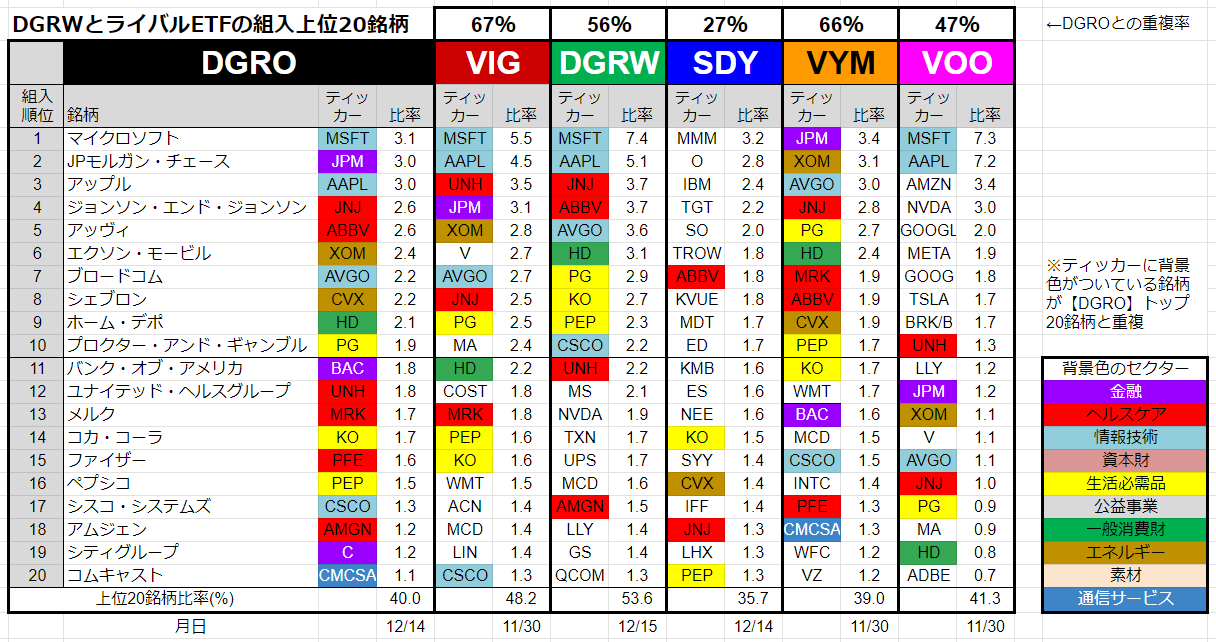

まずは【DGRO】との重複率を見ていきましょう。【DGRO】と他のETFの保有銘柄がどのくらい重複しているかという意味です。背景色が濃いほど、重複率が高いことを意味します。

増配系の中では【VIG】が67%、【DGRW】が56%と5割を超えており、かなり高い重複率です。

高配当ETFの【VYM】は66%。こちらもかなり高いですね。

インデックスの【VOO】【VTI】は40%台後半です。つまり、【DGRO】は優良ETFと似ているわけですね。

今回は【DGRO】と重複率の高い優良ETFを様々なデータで比較していきます。対象は増配系の【VIG】【DGRW】【SDY】、高配当の【VYM】、SP500ETF【VOO】です。

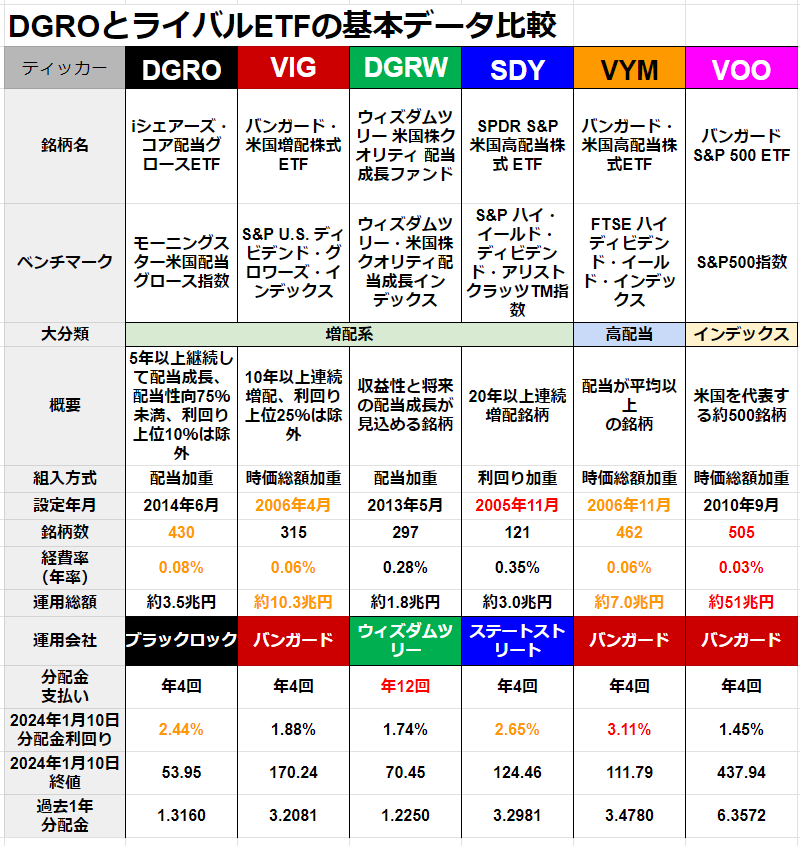

DGROとライバルETFとの比較

【DGRO】とライバルの増配系ETFなどを比較した表です。

今後グラフで使用するデータはティッカーコードの背景色になります。【DGRO】が黒色、【VIG】が紅色などです。

【DGRO】は設定が2014年なので、それほど歴史は古くないです。

【DGRO】の銘柄数は430となかなか多いですね。【VYM】と同じくらいです。

【DGRO】の経費率は0.08%。0.1%を切っており優秀です。ただ、他のETFの経費率も結構低いですね。

【DGRO】の運用総額は約3.5兆円。かなり多い部類ですが、対象のETFもトップクラスの規模なので、あまり目立ってはいないですね。【VIG】が10.3兆円ほどなので、1/3ぐらいですね。

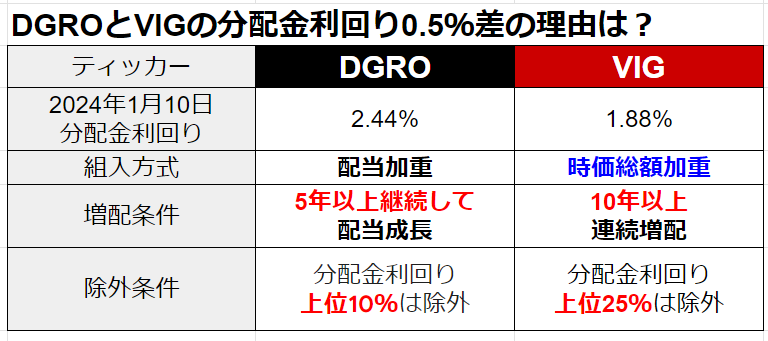

【DGRO】の分配金の支払いは年4回。分配金利回りは2.44%。ライバルの【VIG】【DGRW】が1.8%前後なので、0.5%ほど【DGRO】の分配金利回りが高いです。これは結構重要なポイントです。

DGROとVIGの違い

【DGRO】と【VIG】の分配金利回りが0.5%ほど差がある理由としては、【VIG】は時価総額加重なので、分配金利回りが低くなる傾向にあります。【DGRO】は配当加重です。

さらに、【VIG】は配当利回り上位25%を除外しています、【DGRO】は上位10%なので、この差も【VIG】の利回りが低くなりそうです。

また、【DGRO】は5年継続して配当成長に対して、【VIG】は10年連続増配です。全体的に【VIG】は条件が厳しいので、【DGRO】の方が分配金利回りが高くなるということですね。

通常、分配金利回りが高い場合は、トータルリターンなどが下がる傾向にあります。DGROが世界最強ETFと言われている理由としては、トータルリターンや増配率なども素晴らしいからです。後半では、その理由をデータから分析していきます。

DGROとライバルETFの上位銘柄、セクター比較

それでは、組入上位20銘柄を比較します。左端が【DGRO】です。ライバルのETFはティッカーコードのみの記載です。

ティッカーコードに背景色がついているのは、【DGRO】と他のETFのトップ20銘柄と重複していることを意味します。どちらかが21位以下で重複しているケースもありますが、その場合は背景色がついていません。

※クリックすると画像が拡大します

重複している数は、高配当の【VYM】が最多で15銘柄、以下【VIG】が13銘柄、【DGRW】が12銘柄、【VOO】9銘柄、【SDY】は5銘柄と続きます。

ポイントとしてはマイクロソフト【MSFT】アップル【AAPL】が上位3番以内に入っているのが、【DGRO】【VIG】【DGRW】【VOO】です。

【VYM】にはこの2銘柄をはじめとした配当利回りの低い銘柄が入っていないので、他のETFよりも分配金利回りが高くなったという考え方もできます。

【DGRO】【VIG】【DGRW】【VYM】の4つは、上位15銘柄がかなり重複していますね。

正直、どれを買ってもハズレはないですね。同じ優良銘柄が上位に多く含まれているので、どれも優良ETFになるという感じですか。

セクター比較はどうか?

セクター比率を比較します。

【DGRO】と最も似ているのは【VIG】と【DGRW】でしょうか。金融、ヘルスケア、情報技術、資本財、生活必需品の上位5銘柄が同じです。ただし、情報技術の比率が【DGRO】は16.2%とやや少ないです。

【DGRO】と【VYM】もかなり似ています。金融が首位というのが同じ、ヘルスケア、資本財、生活必需品が上位5位以内で共通しています。

セクター比率から見ても、【DGRO】は【VIG】【DGRW】【VYM】と似ていることが確認できますね。

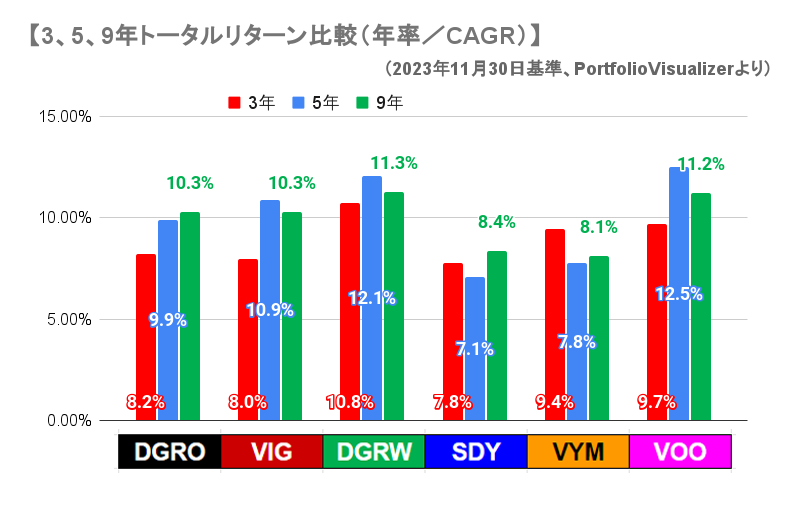

トータルリターンを比較しよう

トータルリターンを比較します。トータルリターンとは分配金を再投資した株価リターンのことです。2023年11月30日基準のデータです。期間は3、5、9年で、年率です。

全体的に見ると、【DGRW】と【VOO】がわずかに優勢です。【DGRO】は【VIG】と互角で2番手グループですね。

【SDY】と【VYM】はやや苦戦ですが、正直言ってこの2つのETFもかなり成績は良いです。他の4つが良すぎるという考え方が正解な気がします。

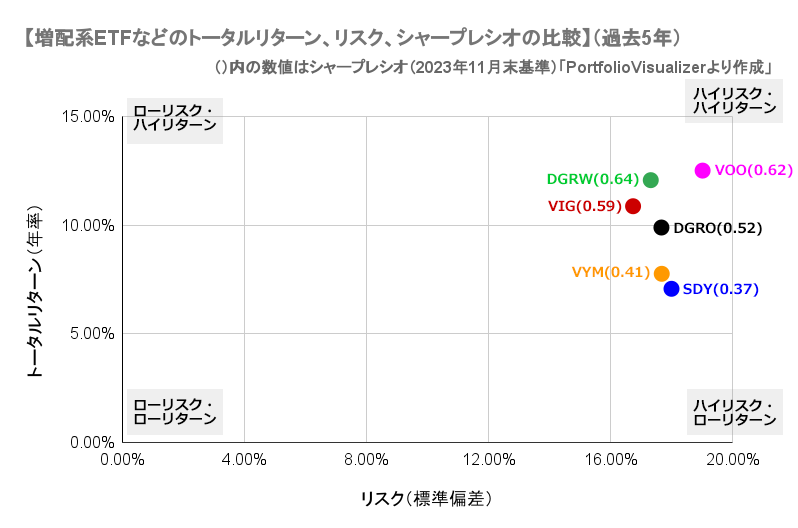

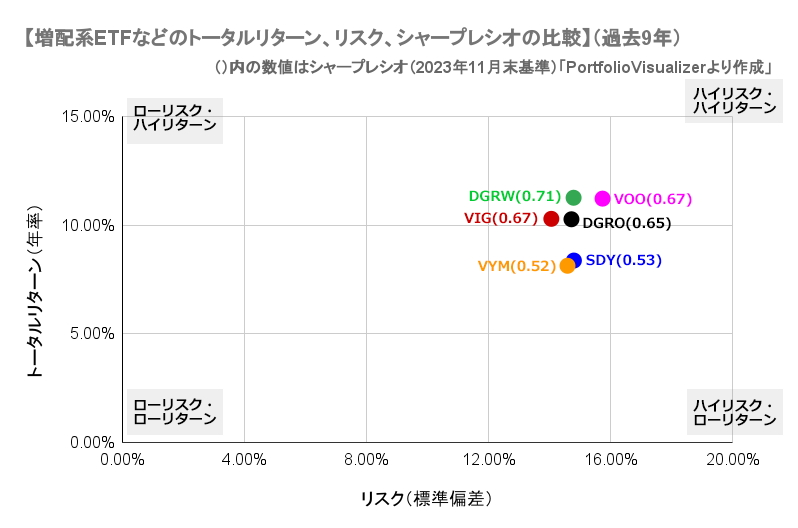

トータルリターンとシャープレシオ、リスクを比較

トータルリターン、リスク、シャープレシオを散布図で比較します。縦軸がトータルリターン、横軸がリスク、円の近くの数値がシャープレシオです。

シャープレシオの計算式は「トータルリターン−リスクフリーレート)/リスク」なので、トータルリターンが高く、リスクが小さいほど、シャープレシオが高くなります。表の左上がローリスク・ハイリターン、右下がハイリスク・ローリターンになります。

まずは5年です。トータルリターンは【VOO】が12.5%でトップですが、シャープレシオは【DGRW】が0.64とトップ。【DGRW】はリスクが抑えられているというわけですね。

【DGRO】はトータルリターン、シャープレシオともに、【DGRW】【VOO】【VIG】の次ですね。

9年ではどうか?

続いて9年です。

トータルリターンは【DGRW】がもっとも高く、シャープレシオは0.71。【DGRO】のシャープレシオは0.65。【VOO】と【VIG】が0.67なので、差はわずかです。【VYM】と【SDY】は5年、9年ともにやや苦戦ですね。

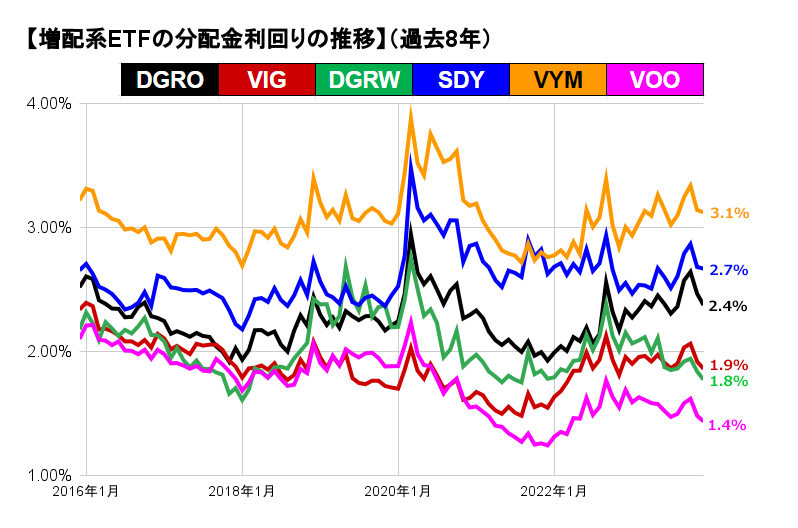

分配金利回り推移を確認しよう

それでは過去8年の分配金利回りの推移を比較しましょう。分配金利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

【DGRO】が設定から約9年半ほど経過しており、データが8年半ほどしかないので、過去8年にしました。

現在の分配金利回りは【VYM】が3.1%で一番高く、【SDY】が2.7%。【DGRO】2.4%ぐらいで3番手です。8年前と比べても順位は同じですね。

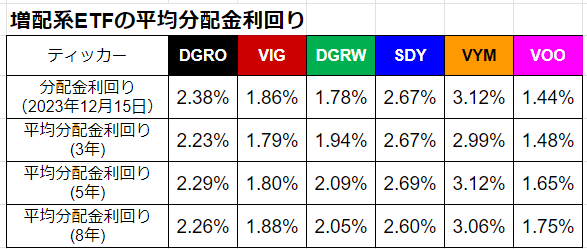

分配金利回りの平均は?

こちらは現在の分配金利回りと、過去3年、5年、8年の分配金利回りの平均です。

【DGRW】と【VOO】は、現在の分配金利りが、過去に比べて低いですね。【DGRO】や残りのETFは現在と過去の平均の差はあまりないです。

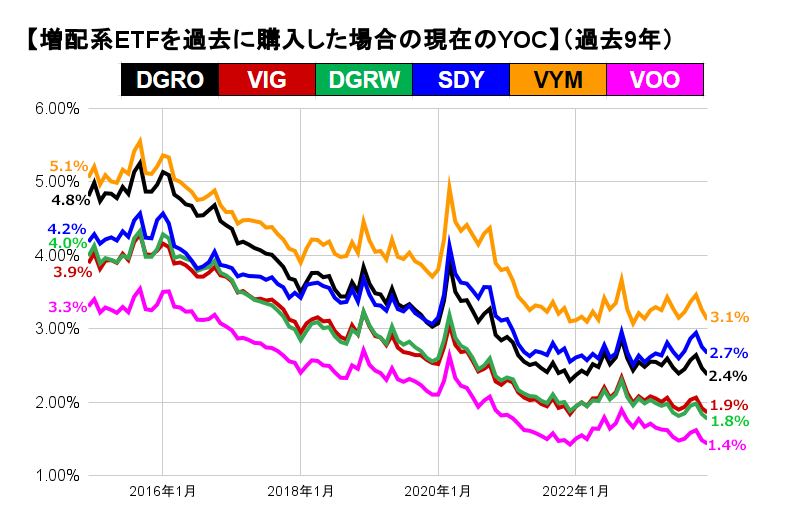

過去に購入した場合の、現在YOC、分配金額は?

過去にETFを購入していた場合、現在、取得価額に対する利回り(YOC)はどのくらいになっているかというグラフです。いわゆる自分利回りというやつです。グラフが左肩上がりなら、株価が好調で増配しているという意味です。

一番右端の数値が現在の分配金利回りです。それぞれのETFの一番左端の数値が、9年前に購入していた場合の現在のYOCです。

【DGRO】は現在の分配金利回りは2.4%で3番目ですが、9年前に購入したら4.8%になり、【SDY】を抜いて2番手に上がりました。トップの【VYM】との差も小さくなっています。

つまり、これは【DGRO】の9年増配率がかなり高いということを意味しています。

ただ、全てのETFが順調に増配しているように見えます。いずれも優良ETFなので、当然かもしれません。

過去に購入した場合の分配金額の推移

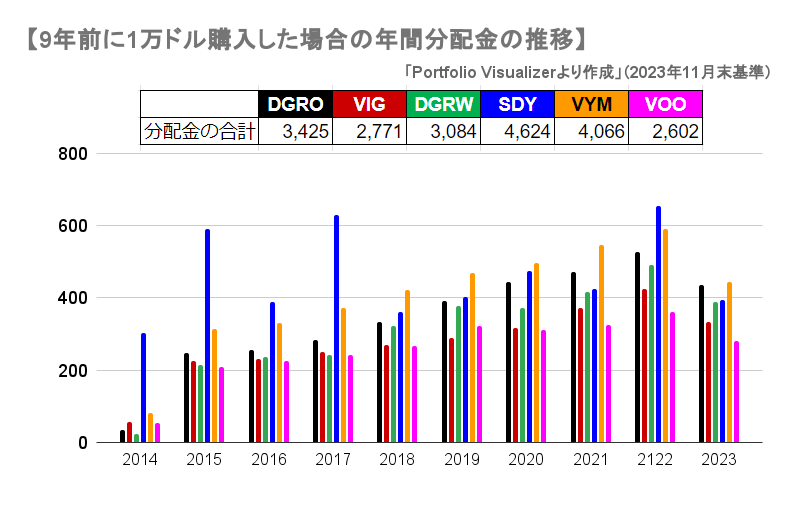

9年前に1万ドル購入して、分配金を再投資した場合の毎年貰える分配金額の推移です。

青い線の【SDY】の2015年や2017年は突出しています。これはキャピタルゲイン分配金があったからです。あまり気にしなくて大丈夫です。

9年間の合計は【SDY】が4624ドル、【VYM】が4066ドル、【DGRO】は3425ドルで3番手。

【DGRO】はまずまずですね。

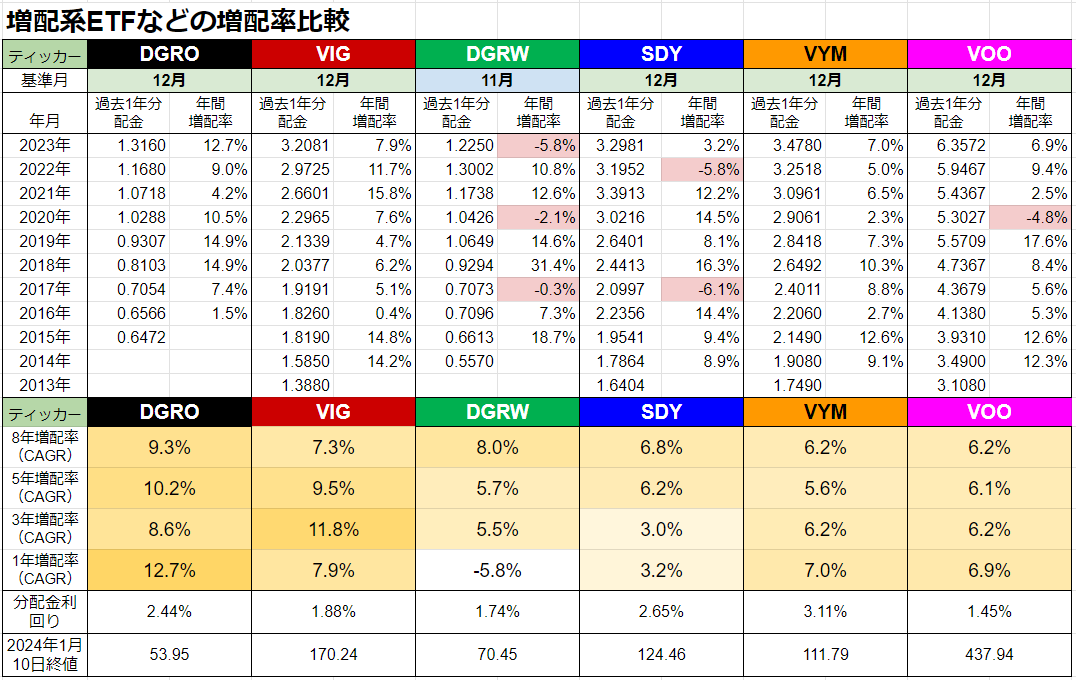

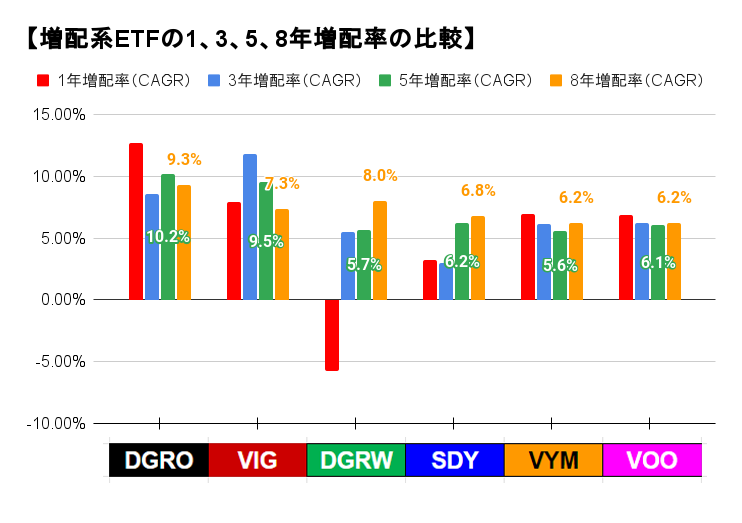

増配率を比較しよう

増配率を見ていきましょう。表の上段は1年ごとの過去1年分配金と、前年からの増配率です。背景ピンク色がマイナスです。

表の下段は現在を起点とした1、3、5、8年増配率。年平均をCAGR(Compound Annual Growth Rate/年平均成長率)で計算します。背景のオレンジ色が濃いほど、増配率が高いという意味です。

この部分をグラフで見てみましょう。

増配率をチェック

【DGRO】はすべての期間で増配率が高いですね。もっとも低い3年増配率で8.6%もあります。

2番手は【VIG】です。3年増配率が11.8%と高いです。近年好調です。

【DGRW】もなかなかの増配率です。ただし1年増配率だけは良くないです。

【VYM】【VOO】【SDY】も悪くはないのですが、残りの3つが良すぎますね

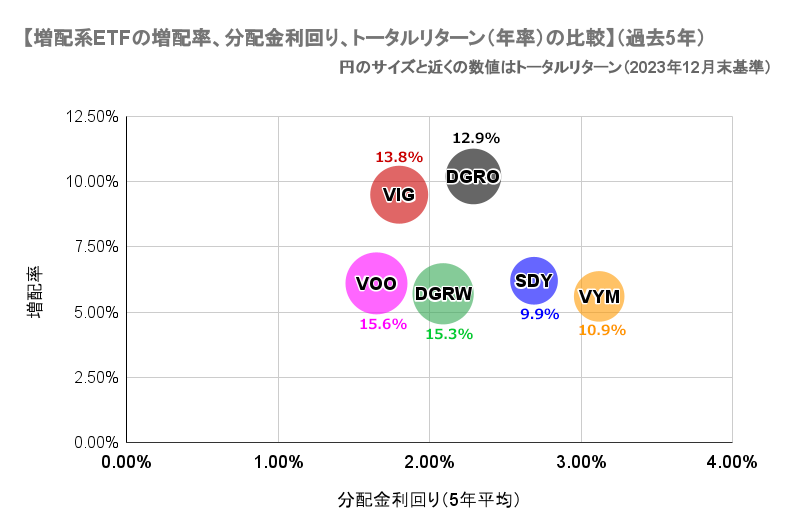

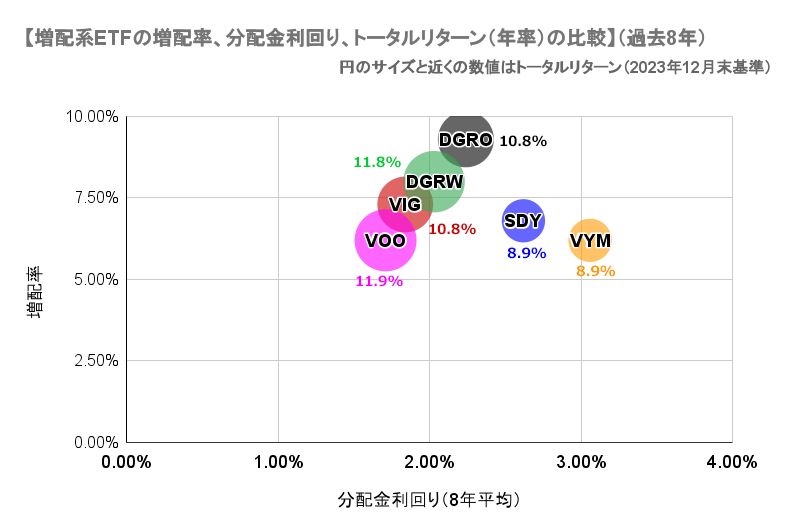

増配率、分配金利回り、トータルリターンを比較しよう

増配率、分配金利回り、トータルリターンをバブルチャートで比較します。

縦軸が増配率、横軸が分配金利回り、バブルの大きさがトータルリターンです。バブルの近くにトータルリターンの数値も書いておきます。

まずは5年です。トータルリターンはピンク色の【VOO】が15.6%、緑色の【DGRW】が15.3%と優れています。

増配率は黒色の【DGRO】が10.2%、紅色の【VIG】が9.5%と高いです。分配金利回りはオレンジ色の【VYM】が3.1%、青色の【SDY】が2.7%と高いです。項目によって優れているETFが分かれました。

8年の比較はどうか?

続いて8年を見てみましょう。これは面白いですね。

増配率と分配金利回りは4つのETFが並んでいます。【DGRO】【DGRW】【VIG】【VOO】の順です。

ただしトータルリターンは【VOO】が11.9%、【DGRW】が11.8%と高いです。

【VYM】と【SDY】は分配金利回りは高いですが、トータルリターンは他の4つと比較すると苦戦しています。

項目と年数を複数で比較すると、【DGRO】のライバルは増配系の【DGRW】と【VIG】だというのが浮き彫りにされてきます。

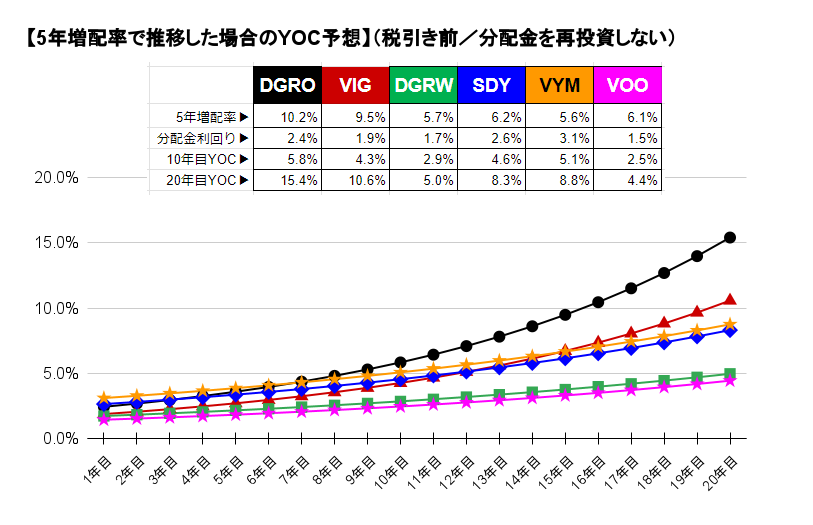

将来YOCはどうなるか

それでは、いまETFを購入したら、そのETFの購入価額に対する利回り、いわゆるYOCがどのくらいになるのかをシミュレーションします。

現在の分配金利回りに過去の増配率を当てはめて計算していきます。

5年と8年の2パターンを使います。「分配金は再投資しない。税金を考えない」という設定にします。

現在の分配金利回りは【VYM】が3.1%と最も高く、【VOO】が1.5%と最も低いです。

まずは5年増配率です。

5年増配率は【DGRO】が10.2%と最も高く、【VIG】が9.5%で2番手です。

20年目のYOC予想は、首位は【DGRO】で15.4%、2番手は【VIG】で10.6%、以下、【VYM】8.8%、【SDY】8.4%、【DGRW】5.0%、【VOO】4.4%でした。

【DGRO】が他のETFに結構差をつけました。

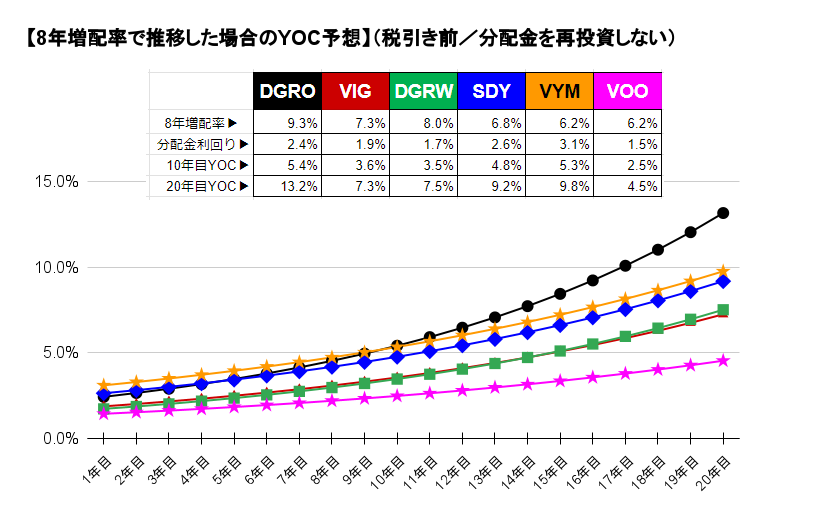

8年増配率で進むと?

続いて8年増配率です。8年増配率は【DGRO】が9.3%でもっとも高く、【DGRW】が8.0で2番手です。

20年目のYOC予想は、首位は【DGRO】で13.2%、2番手は【VYM】で9.8%、以下【SDY】9.2%、【DGRW】で7.5%、【VIG】7.3%、【VOO】4.5%でした。

【DGRO】は5年、8年ともに首位でした。現在の分配金利回りが2.4%とまずまずで、増配率はトップだったので、将来YOC予想もトップでした。

【VOO】は現在の分配金利回りが低く、増配率もそれほど高くないので、将来YOC予想はあまり伸びなかったです。

残りの【VYM】【SDY】【DGRW】【VIG】は、似た成績でした。どの期間の増配率を採用するかで、成績が入れ替わりますね。

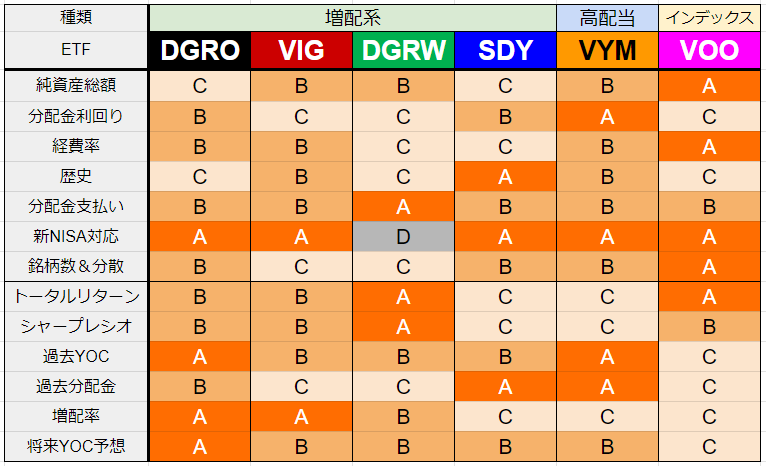

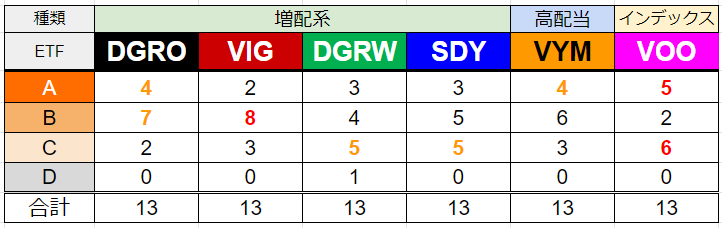

増配系ETFのランクづけ

これまで取り扱ったデータをランクづけしました。「A」が最高で「B」「C」「D」の順です。相対比較で、やや強引に差をつけました。参考程度にしてください。

ざっと見たところ、甲乙つけがたいですね。「C」の項目でも、他のETFが優秀すぎるためなので、悪いというわけではない場合がほとんどです。

個人的には【DGRW】が毎月分配型のため、新NISAには対応していないのが残念です。

【DGRO】は過去YOC、増配率、将来YOC予想がよかったです。現在の分配金利回りがまずまず高いのに、増配率が優れているのが光ります。新NISAの対応は東証版の【2014】が対応予定という意味です。

【VIG】は安定感があるETFという印象ですね。

【DGRW】はトータルリターンやシャープレシオが優れていました。

【SDY】はこれらのETF相手ではやや苦戦していましたが、ランクで見るとそれほど劣っていないですね。

【VYM】は高配当だけあって、現在の分配金利回りの高さが素晴らしいです。

【VOO】はインデックスなので、若干毛色が異なります。やはりトータルリターンが素晴らしいですね。

ランクの数をまとめると

ABCDの数値をまとめたデータです。

「A」の数は【VOO】が5個で最多。「B」の数は【VIG】が8個で最多。

かなり拮抗した結果です。【DGRO】は「C」の数が2つと少なく、安定度があると言えそうです。

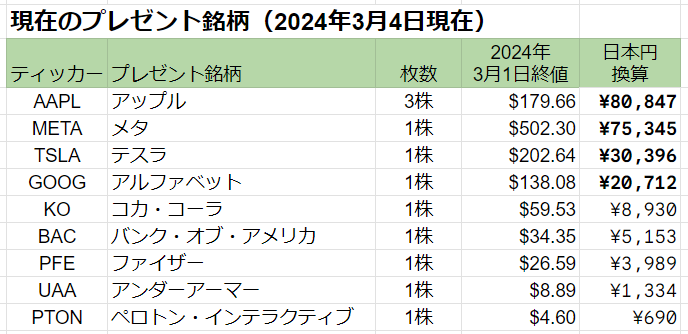

MOOMOO証券で口座開設して、米国株をもらおう! #PR

業界屈指の格安手数料、最先端の取引機能、プロ並みの投資情報で話題沸騰のmoomoo証券(ムームー証券)をご存じですか?

アプリを使っての最先端取引が特徴で、世界では2000万人を超える利用者がいます。日本には2022年に上陸しました。

現在moomoo証券(ムームー証券)では、新規に口座を開設して1万円以上を入金すれば、話題の米国株がもれなく当たります。(30日間の日次平均資産残高(円貨/外貨預金・株式含む)が1万円以上を維持が条件)

1万円以上の入金なら1回抽選が可能、30万円以上の入金なら4回抽選することが可能です。

対象はアップル【AAPL】、メタ【メタ】、テスラ【TSLA】、アルファベッド【GOOG】など世界をリードするテック企業が目立ちます。

アップル【APPL】やメタ【META】が当たると、日本円に換算すると8万円近くになります。的中した銘柄を調べることで、米国株についての知見を深める楽しみ方もありますね。

気になったは、moomoo証券(ムームー証券)で口座開設を行いましょう。口座開設は簡単な3ステップでWEBで完結しますので、とりあえず試してみるというのもいいですね。

まとめ

2024年1月18日に東証に上場する【2014】は、新NISA成長投資枠で購入可能です。中身は、米国上場の【DGRO】と同じです。

【DGRO】は約9年半の歴史があり、3.5兆円ほどの規模があり、かなり大きなETFです。

このETFは配当成長に注目した増配ETFです。分配金利回りは約2.4%。

組入銘柄とセクターの比率は、増配系の【VIG】【DGRW】、高配当ETF【VYM】とかなり似ています。

【DGRO】は増配率の高さが際立っていました。いずれの期間でも10%弱くらいなので、申し分ないです。そのため将来YOC予想は素晴らしかったです。

【DGRW】【VIG】との比較では、現在の分配金利回りは【DGRO】が0.5%ほど上回っており、増配率も【DGRO】がやや優勢です。

トータルリターン、シャープレシオは【DGRW】【VIG】がわずかに優勢でした。

マネックス証券のみで取り扱っているカバードコールETFを買おう【PR】

楽天証券の口座を開設して新NISAで資産運用しよう!【PR】

SBI証券で口座開設(無料)/口座数はネット証券No.1【PR】