ブラックロック社のiシェアーズ・コア 米国高配当株 ETF【HDV】が、2024年3月21日に分配金を発表しました。0.8355ドル(厳密には0.835487ドル)です。1年前の同期は1.0421ドルでしたので、1年前の同期と比べて19.8%減です。

利回りを過去1年間の分配金額から算出すると、2024年3月20日の終値は108.69ドル、過去1年の分配金額は3.6868ドルなので、分配金利回りは3.39%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

序盤は【HDV】のコンセプトについて紹介

前半は、HDVの分配金に関する様々なデータを分析

中盤は、HDVの中身に関する様々なデータを分析

後半は、2024年3月の銘柄入れ替えについて

終盤は、HDVの将来YOCを予想する

【HDV】の基本情報

まずはHDVの基本情報です。正式名称は「iシェアーズ・コア 米国高配当株 ETF」。ティッカー・コードは「HDV」です。

ベンチマークは「モーニングスター配当フォーカス指数」米国の上場企業の中から、財務状況が健全かつ比較的配当を多く支払う75銘柄で構成されています。

設定されたのは2011年3月。約12年が経過しており、なかなか実績があります。経費率は0.08%。ライバルの米国高配当ETF【VYM】【SPYD】とほぼ同じです。

分配金利回りは3.39%。高配当ETFの中では高いほうですが、現在は平均的です。分配金は3、6、9、12月の年4回。

最新の分配金は.0.8355ル。対前年同期19.8%減でした。

今回の権利落ち日は3月21日でした。1営業日前に保有していれば分配金が貰えます。分配金の支払いは3月27日です。権利落ちから約1週間なので、あっと言う間です。

3月20日の終値は108.69ドル、1株から購入可能なので1万6000円ほど必要です。

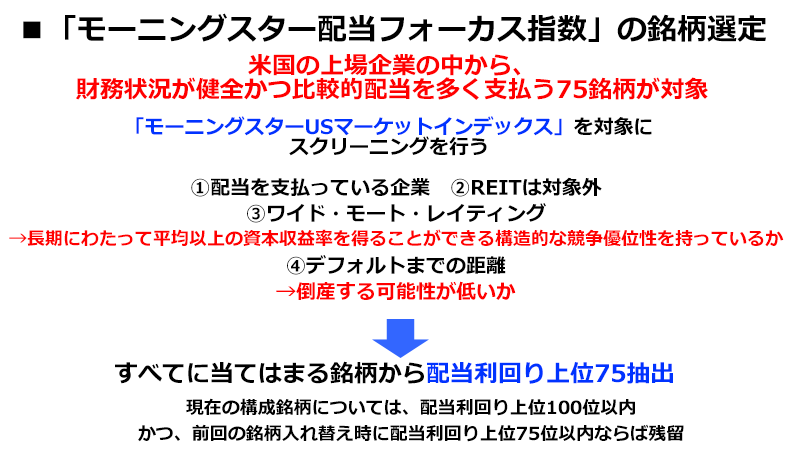

ベンチマークの「モーニングスター配当フォーカス指数」とは?

それでは【HDV】のコンセプトはどうでしょうか? このETFは「モーニングスター配当フォーカス指数」との連動を目指します。

この指数をざっくりとまとめると、米国の上場企業の中から、財務状況が健全かつ比較的配当を多く支払う75銘柄が対象です。

銘柄選定のルールにはどうでしょうか? まずは、米国株式市場の97%を占める「モーニングスターUSマーケットインデックス」を対象に、スクリーニングを行います。以下のすべてに当てはまることが条件です。

2)REITは対象外

3)ワイドモート・レイティング

4)デフォルトまでの距離

3)「ワイドモート」というのは、株式投資において使用される概念の一つです。ワイドモートは、ある企業が持つ競争上の優位性や経済的な堀り立てを指します。具体的には、その企業が他の競合他社と比較して、より長期間にわたって持続可能な利益を生み出し、市場シェアを維持できると考えられる特徴や要素を指します。【HDV】採用銘柄は、このワイドモートで選別した場合の上位に入っている必要があります。

・優れたブランド価値や顧客ロイヤルティ

・特許や独占的な技術、ノウハウの保有

・規模の経済効果や生産力の高さ

・優れた流通チャネルやネットワークの構築

・高い資本要件や進入障壁

・政府の規制やライセンスの獲得

4)「デフォルトまでの距離」は倒産する可能性が低いかどうかです。

3)と4)で、他社に対して優位性のあるビジネスモデル、財務の健全性でスクリーニングをかけているわけです。

このスクリーニングで残った銘柄から、配当利回りの高い順に75銘柄を選びます。ただし、現在の構成銘柄については少し条件が緩く、配当利回り上位100位以内、かつ、前回の銘柄入れ替え時に配当利回り上位75位以内ならば残留します。

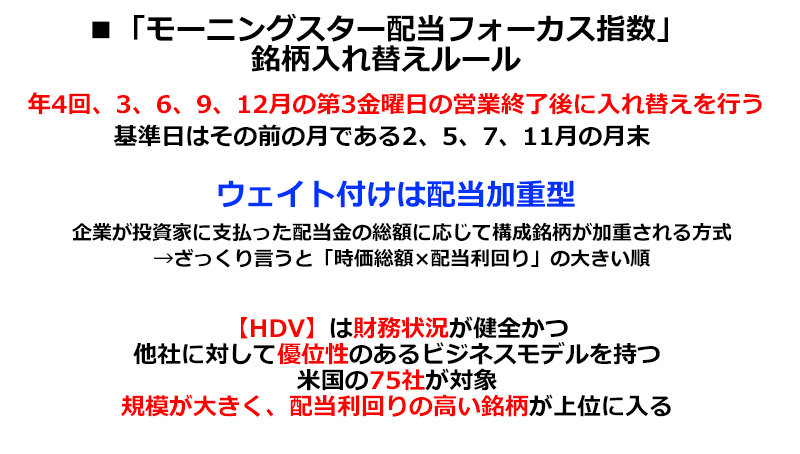

銘柄入れ替えのルールは?

ウェイト付け、いわゆる組入方式は配当加重型です。企業が投資家に支払った配当金の総額に応じて構成銘柄が加重される方式。ざっくりとしたイメージでは、時価総額と配当利回りを掛けた数の大きい順に組み入れます。

「モーニングスター配当フォーカス指数」は、年4回、3、6、9、12月の第3金曜日の営業終了後に銘柄入れ替えを行います。基準日はその前の月である2、5、7、11月の月末です。この日のデータをもとに、銘柄の入れ替えを決めます。

まとめると【HDV】は、財務状況が健全かつ他社に対して優位性のあるビジネスモデルを持つ企業から配当利回りの高い75社が対象で、規模が大きく、配当利回りの高い銘柄が上位に入るETFです。

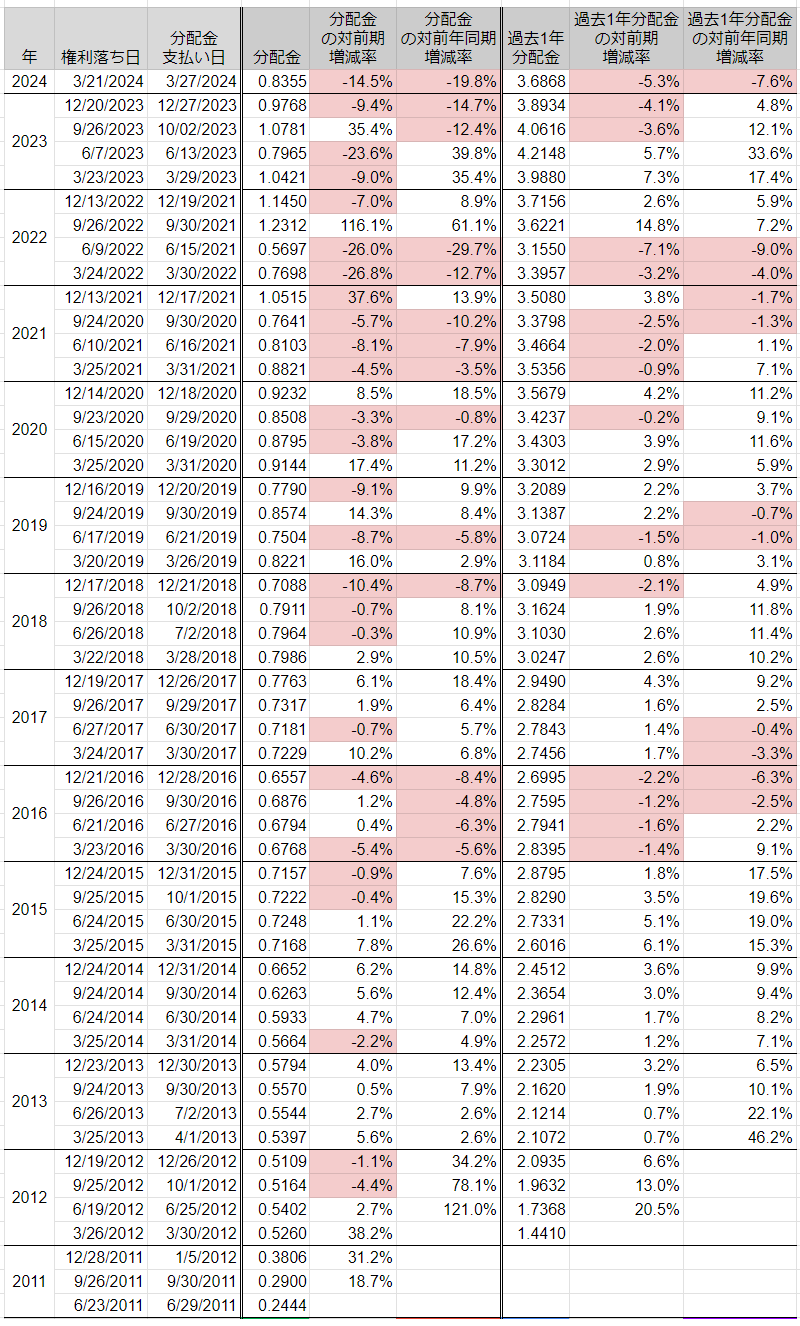

【HDV】の過去の分配金と増配率は?

【HDV】が設定されたのは2011年3月です。分配金は年4回支払われます。

右から4列目が前年同期との比較です。3期連続で前年同期よりマイナスと今ひとつですね。過去にもこういうことがありましたね。2016年に4期連続マイナスというのがありました。

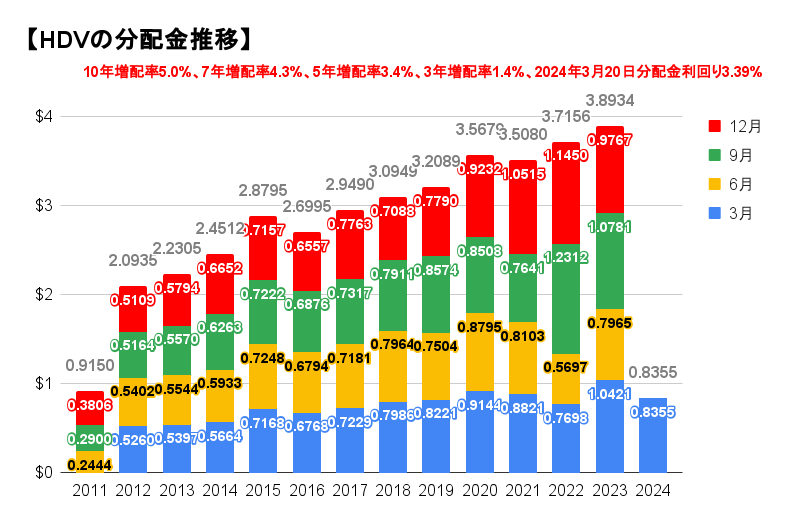

分配金の推移は?

【HDV】の期ごとの分配金を1年ごとに重ねました。多少デコボコしていますが、長期で見ると着実に増えています。

直近2024年3月の分配金は0.8355ドル、前年の同期との比較では19.8%減です。

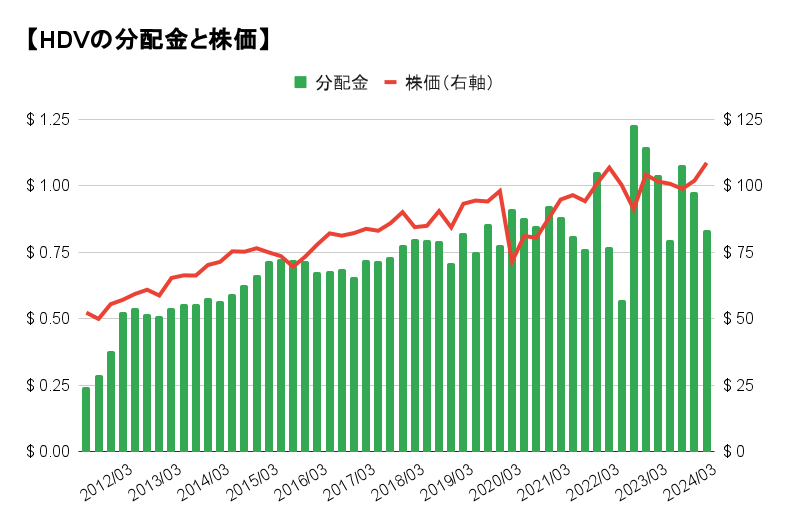

分配金と株価の関係は?

分配金を1つずつ棒グラフにして、株価と比較しました。

最近の分配金は、期によって結構差が出てきています。1ドルを超えるかどうかが焦点のような気がしますが、今回は厳しい結果ですね。

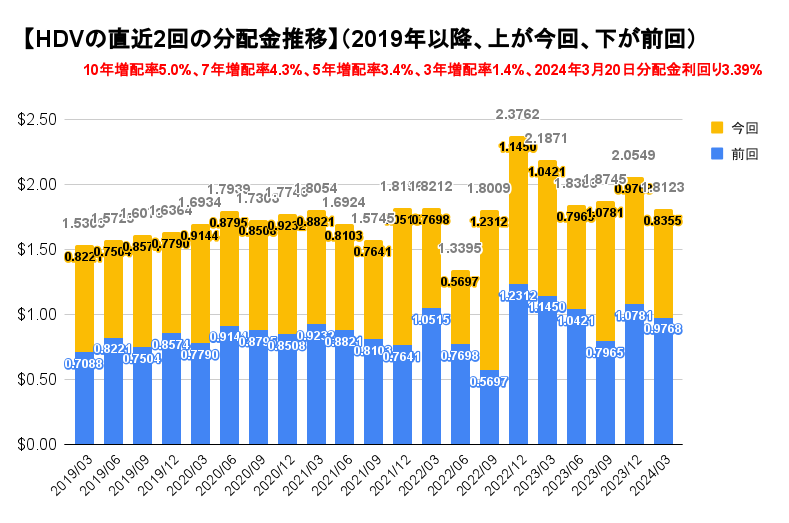

過去2回の分配金額の合計を比較する

直近2回の分配金を重ねて棒グラフにしました。米国高配当ETFに共通しているのは、「2回続けて多い、もしくは少ない」ということはあまりないですね。直近6回は、少し右肩下がりです。

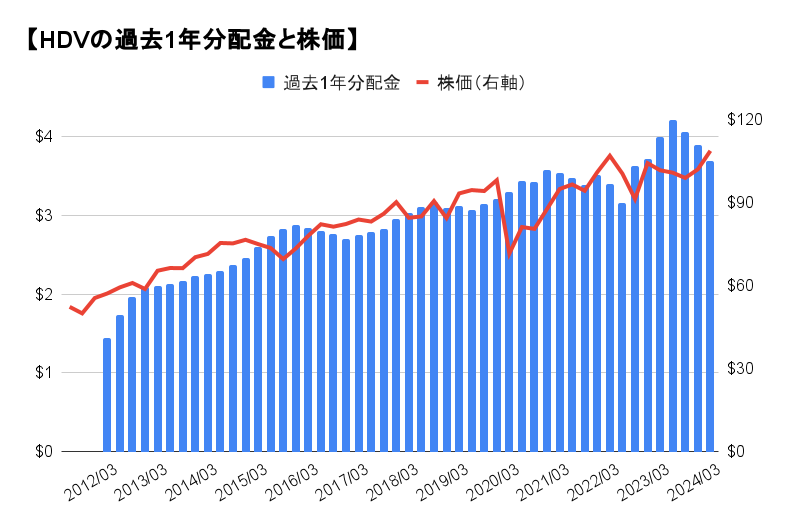

過去1年分配金の傾向は?

過去1年分配金を棒グラフにして、株価と比較しました。2つ前の分配金と比べると、棒グラフがマイルドになります。どちらも着実に伸びています。

2022年以降の株価は横ばいですね。分配金は1年前に比べると少し下がっています。

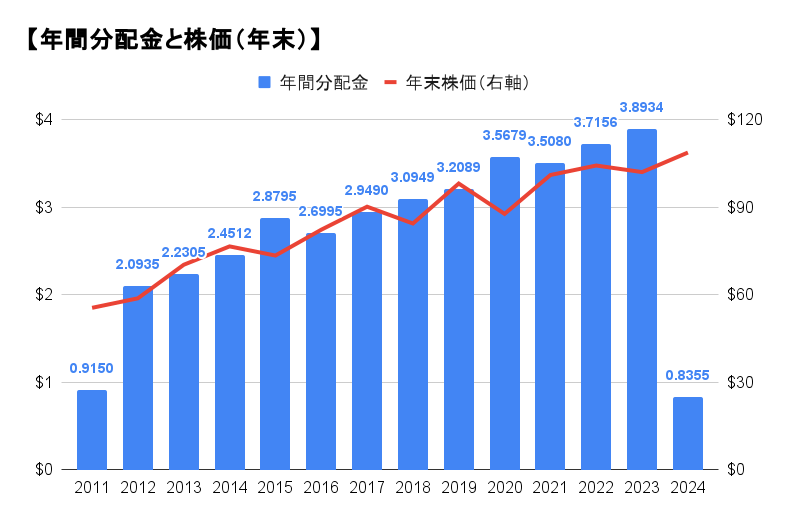

年間分配金と株価の関係は?

「過去1年分配金」を1年ごとにまとめて年間分配金とし、株価と比較しました。株価は最新年を除いて年末のものです。【HDV】の分配金が最初に支払われたのは2011年6月です。

多少デコボコしていますが、どちらも順調に上昇しています。

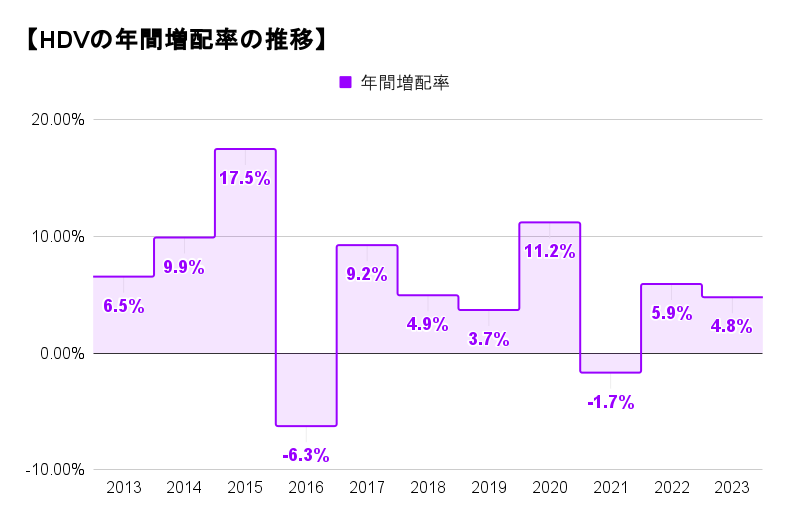

年間増配率は?

ここからは増配率について見ていきましょう。まずは【HDV】の年間増配率です。

年間増配率の推移です。最初に分配金が支払われたのが2011年の6月なので、2013年からのデータになります。

11回中9回で前年よりプラスです。マイナスだった2016年と2021年は前年が二桁のプラスだったため、その反動で減ったようにみえます。

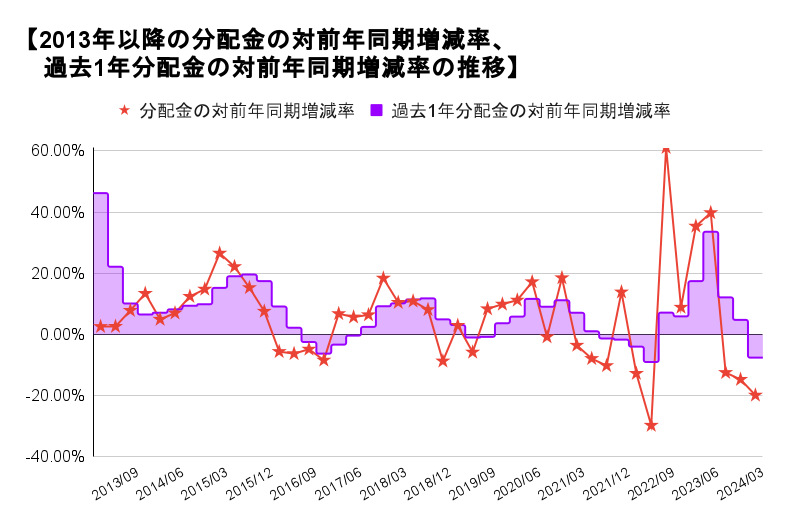

分配金を前年同期と比較する

「期別分配金の対前年同期増減率」、「過去1年分配金の対前年同期増減率」をグラフにしました。

ETFの場合、「期別分配金の対前年同期増減率」で増配や減配を決めることが多いですが、大きく減ることも比較的あるので、あまり気にする必要はありません。赤い折れ線の部分です。

それよりも「過去1年分配金の対前年同期増減率」の長期の傾向が重要です。紫色の階段面です。【HDV】はこの値がプラスのことが多いです。ただ、直近(右端)はマイナスですね。

長期の増配率をチェック!

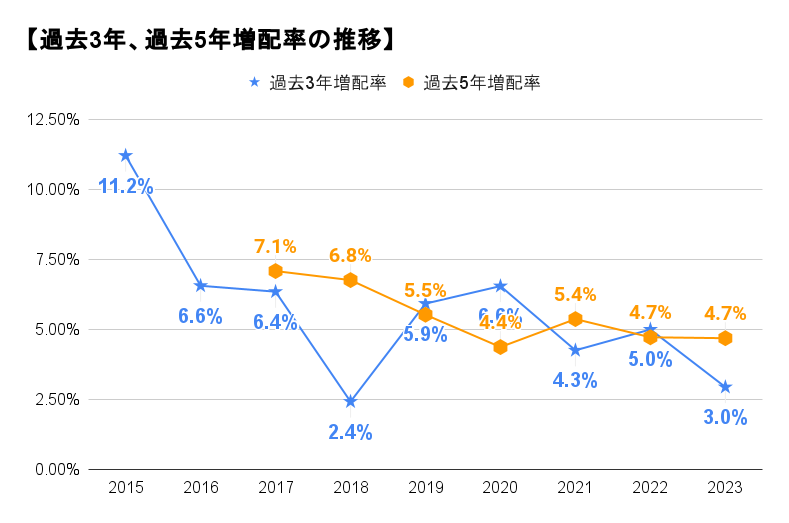

複数年単位で増配率をチェックしましょう。3年増配率と5年増配率の推移です。

最近の3年増配率や5年増配率は4~5%ぐらいですね。今後もそれぐらいで推移しそうですね。

増配率はどのように変化したか?

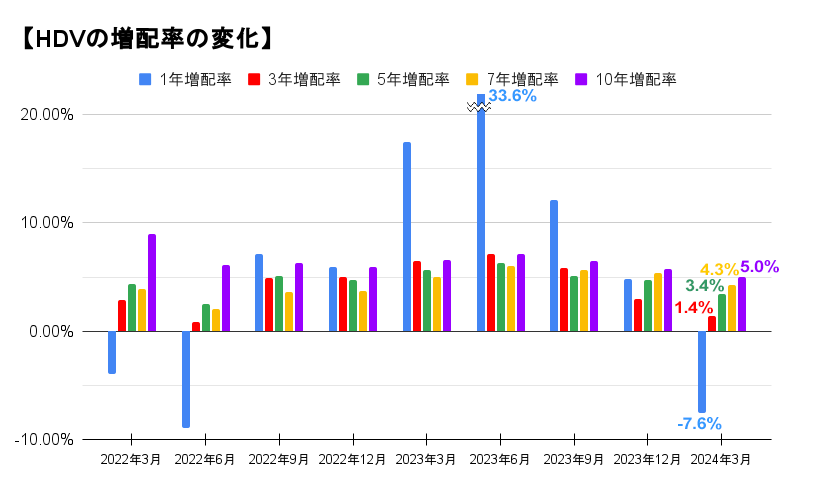

直近9回の分配金決定後の増配率を比較しました。ETFの場合、分配金額は期によってバラバラです。そのため、増配率も分配金が決定するたびに、多少は変化するということを頭の片隅に入れておくといいかもしれません。

直近の増配率が一番右側です。1年増配率はマイナス7.6%です。3年増配率も1.4%とイマイチ。10年増配率は5.0%とまずまずです。

3期連続で前年同期より分配金は減りました。そのため徐々に増配率も減ってきています。

現在は、2022年6月と似たような傾向ですね。

2020年以降の分配金利回りは?

ここからは株価や分配金利回り、過去YOCなどについて見ていきましょう。

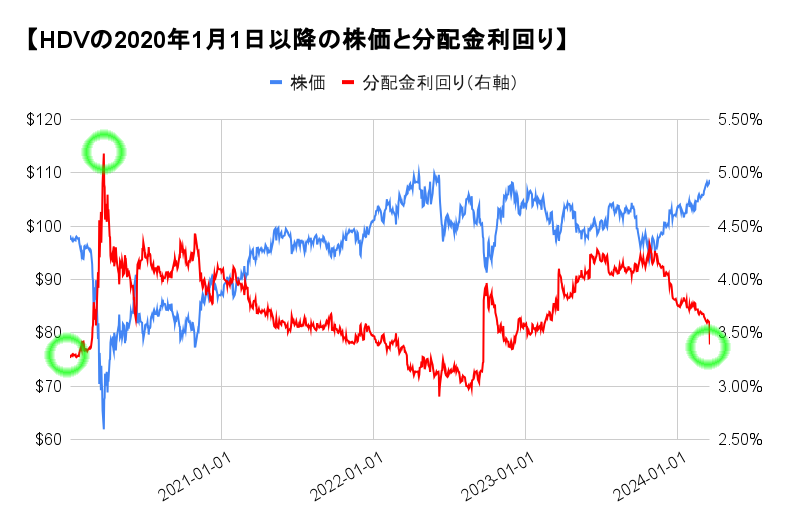

2020年以降の【HDV】の株価と分配金利回りです。分配金利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

分配金利回りは2020年の年初は3.4%前後で推移していましたが、コロナショックの影響で2月半ば以降に株価が急落し、3月後半には分配金利回りが約5.2%まで上昇しました。現在の株価はコロナ・ショック前より高いですが、分配金が増えたので、分配金利回りは約3.39%と同水準です。

現在の【HDV】の株価と分配金利回りの関係は?

年間分配金額が現在と同じく3.6868ドルで変わらなかったら、分配金利回りはどのように変化するでしょうか。分配金利回りと株価の相関図です。分配金利回りを0.1%ごとに株価を出しました。今後【HDV】を購入しようと考えている人は、目安にしてください。

分配金利回り3.0%は株価122.9ドル、分配金利回り3.5%は株価105.3ドル、分配金利回り4.0%は株価92.2ドル、分配金利回り4.5%は株価81.9ドル、分配金利回り5.0%は株価73.7ドルです。

【HDV】を過去に買っていた場合のYOCは?

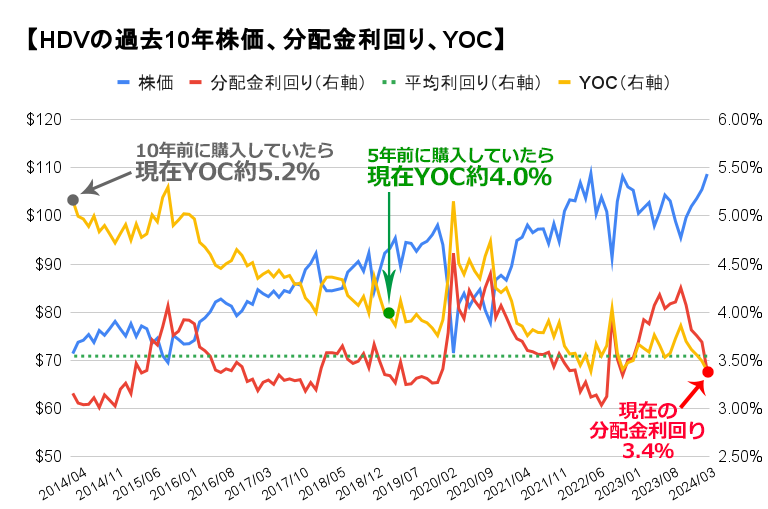

過去に【HDV】を買った場合、取得価額に対する利回り(YOC/Yield On Cost)はどのくらいでしょうか? 現在から10年前までの株価、分配金利回り、YOCを見ていきましょう。株価は月末のもので月1回です。

2024年3月20日の終値は108.69ドル、過去1年の分配金は3.6868ドルなので、現在の分配金利回りは約3.4%です。過去10年の平均利回りは約3.6%なので、平均より少し低いです。分配金利回りは3.3~4.0%ぐらいがレンジですね。

グラフの黄色の線が、過去に買った場合の、取得価額に対する利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。なので【HDV】は長期で見ると、なかなか好調です。

10年前の2014年3月に買っていたら、現在YOCは約5.2%です。5年前の2019年3月に買っていたら、現在YOCは約4.0%です。

増配傾向のETFは、株価も同じように上昇するので、早い時期に購入すると、購入価格に対する利回り(YOC)が上がっていきます。

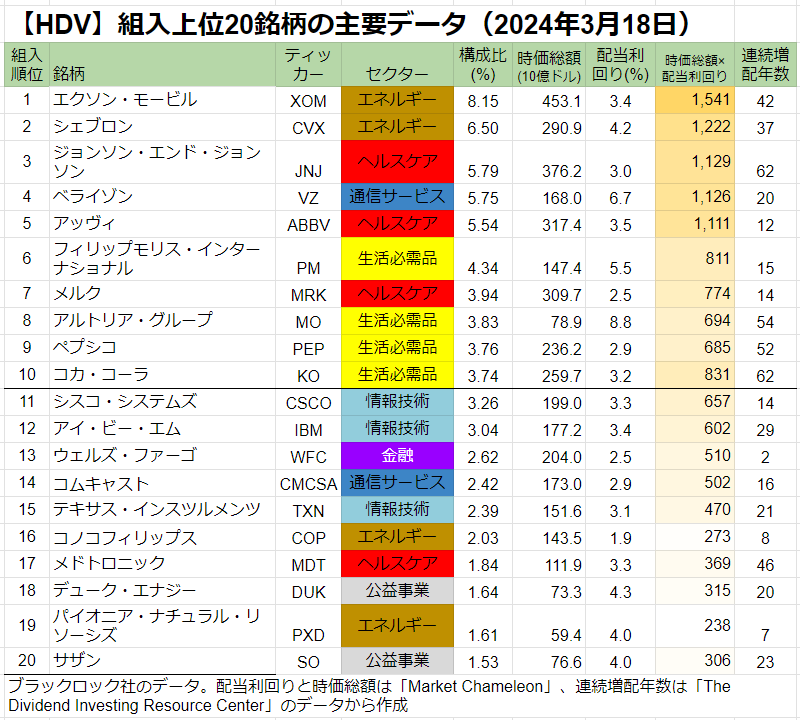

【HDV】の上位構成銘柄は?

【HDV】の組入銘柄を見ていきましょう。上位20銘柄です。

配当加重なので、支払った配当額の大きい順になります。つまり、会社の規模が大きく、配当利回りの高い銘柄が上位にきます。

大まかにいうと「時価総額と配当利回り」を掛けた数値のほぼ大きい順になります。表の右から2列目の数値です。

エクソン・モービル【XOM】、シェブロン【CVX】、ジョンソン・エンド・ジョンソン【JNJ】などが上位です。【HDV】は上位銘柄の比率が高いETFで、上位10銘柄で51%、上位20銘柄で74%もあり、かなり集中投資です。

【HDV】は財務の健全性が高く、他社に対して優位性のあるビジネスモデルを持つ米国の企業から、高配当銘柄を対象としています。そのため、連続増配年数が10年を超えている優良銘柄が多いですね。上位10銘柄は全て超えていますね。表の一番右側の列です。

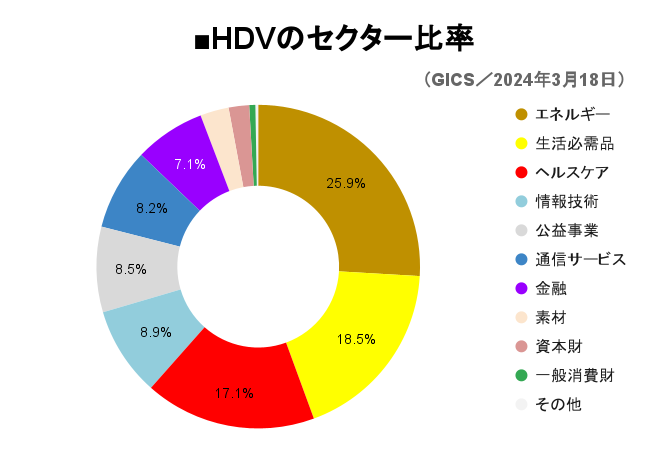

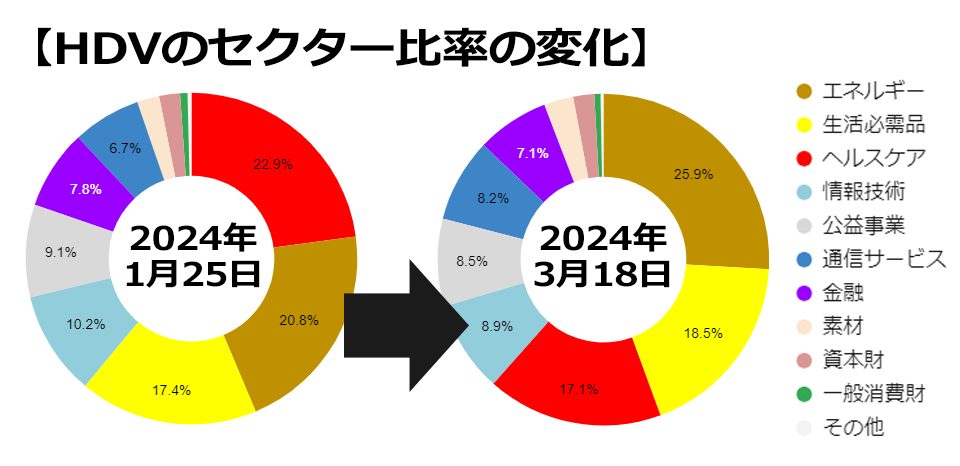

【HDV】のセクター比率は?

【HDV】組入銘柄のセクター比率について、見ていきましょう。GICSによる分類です。

首位がエネルギーでが26%、2位は生活必需品で19%。3位はヘルスケアで17%、この3セクターで約62%と、かなりの割合を占めます。

比較的ディフェンシブなヘルスケア、生活必需品、情報技術が上位におり、安定感はあります。

HDVの2024年3月銘柄入れ替えについて

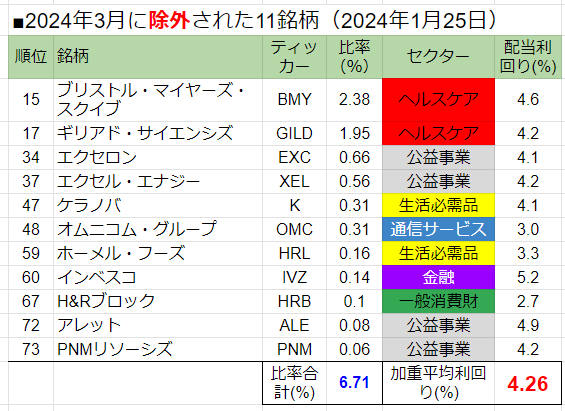

【HDV】毎年3、6、9、12月の計4回、銘柄入れ替えがあります。直近では、2024年3月15日に銘柄の入れ替えを行いました。11銘柄が除外され、同じく11銘柄が新加入となりました。

上位10銘柄は入れ替わらなかったので、大きな変更はありません。

除外された上位銘柄は15位のブリストル・マイヤーズ・スクイブ【BMY】、17位のギリアド・サイエンシズ【GILD】などです。どちらもヘルスケア・セクターですね。

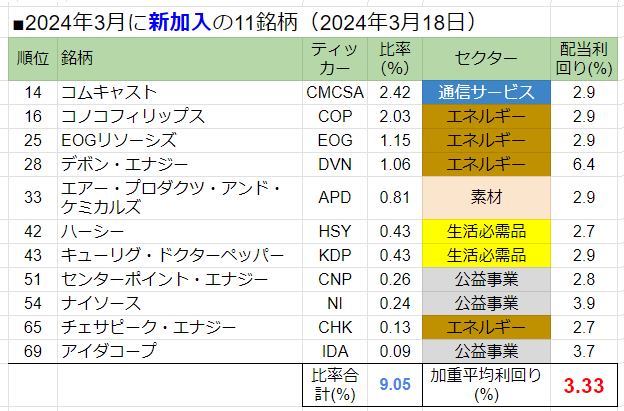

新加入銘柄は?

新加入銘柄は、コムキャスト【CMCSA】、コノコフィリップス【COP】。EOGリソーシズ【EOG】などです。エネルギー・セクターが目立ちます。

除外された銘柄の加重平均利回りは4.26%、新加入銘柄の加重平均利回りは3.33%なので、0.9%ほど新加入銘柄の配当利回りが低いですね。

ただし、比率の合計は除外が6.71%、新加入か9.05%なので、少ないですね。次回以降の分配金への影響はあまりなさそうです。

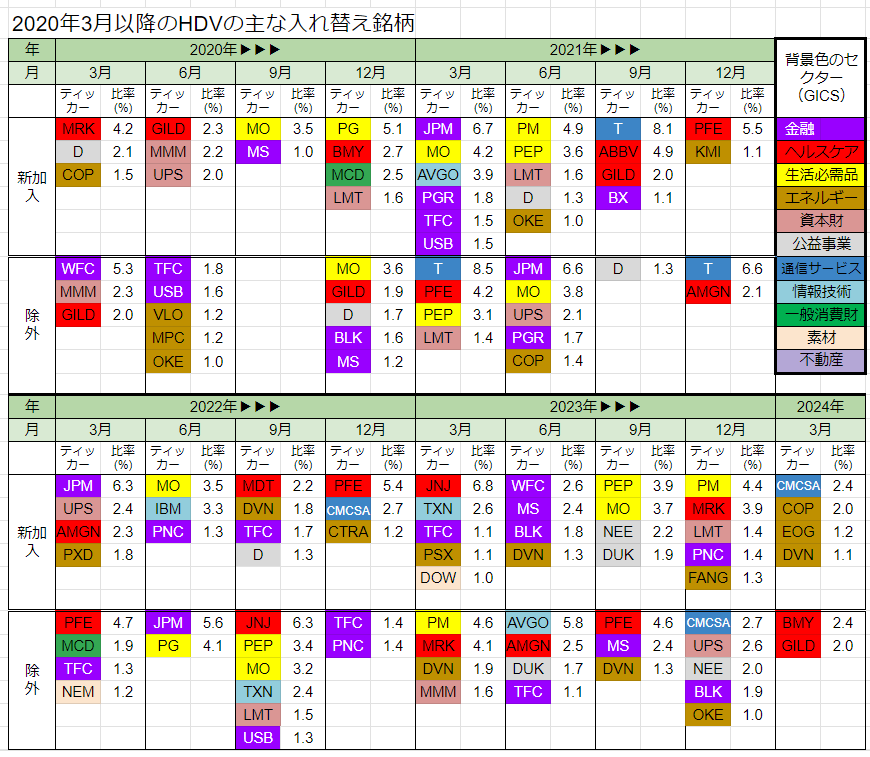

近年の【HDV】銘柄入れ替えについて

下の表は【HDV】の2020年以降の主な銘柄入れ替えです。組入比率1%以上の銘柄です。上段が2020年と2021年。下段が2022年と2023年。ティッカーコードのみです。

※クリックで拡大します

出たり入ったりしている銘柄が結構あります。

頻繁に銘柄を入れ替えることで、危険な銘柄を素早く除外しますが、株価の上昇の恩恵を受けづらいという側面もあり、【HDV】は相場軟調時には強さを発揮しますが、相場が好調時の株価の伸びが今ひとつという傾向もあります。

セクターの変化は?

セクターの変化です。上位3セクターの順番が変わりましたね。首位だったヘルスケアが3位になり、2位のエネルギーが首位に、3位の生活必需品が2位に上がりました。

先ほどの銘柄入れ替えの説明で、ヘルスケアの上位2銘柄が除外されていましたね。それがセクター比率に響いたというわけです。

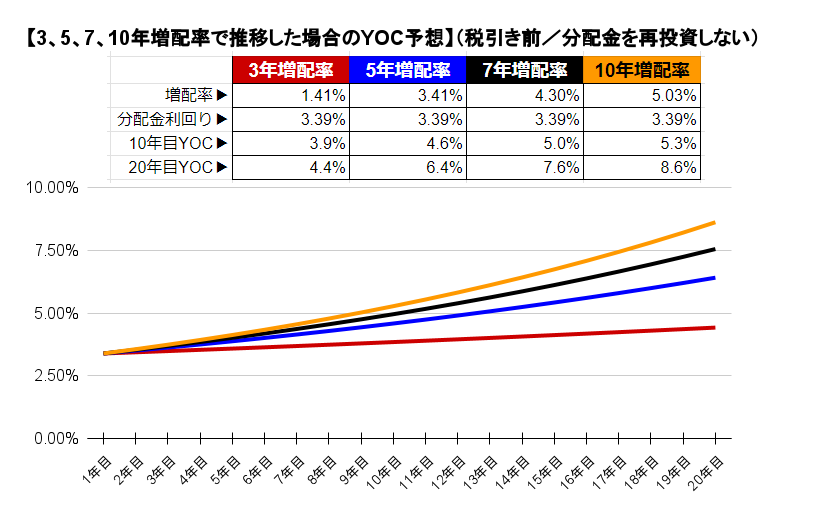

HDVの将来YOCはどうなるか

それでは、いま【HDV】を購入したら、将来、取得価額に対する利回り(YOC/Yield On Cost)がどのくらいになるのかをシミュレーションします。現在の分配金利回りに過去の増配率を当てはめて計算していきます。

「分配金は再投資しない。税引き前」という設定にします。

増配率は3、5、7、10年の4パターンを使います。増配率は3年が1.41%、5年が3.41%、7年が4.30%、10年が5.03%です。2024年3月20日現在の分配金利回りは3.39%です。

もっとも成績が良かったのは10年増配率(5.03%)を使用したYOC予想です。10年目のYOCは5.3%、20年目のYOCは8.6%です。

もっとも成績が悪かったのは3年増配率(1.41%)を使用したYOC予想です。10年目のYOCは3.9%、20年目のYOCは4.4%です。

最近の【HDV】は増配率がやや下がっています。今後は10年増配率の5%ぐらいで進むといいんですが、どうでしょうか。

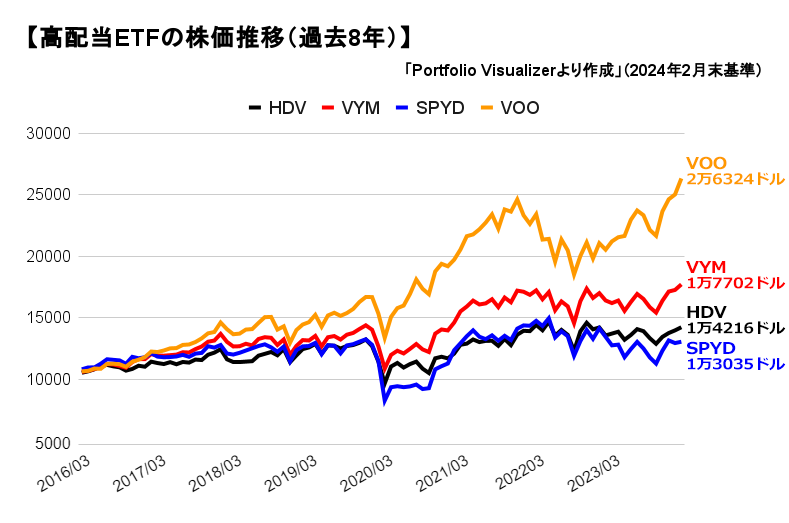

株価とトータルリターンは?

最後に株価とトータルリターンを見てみます。【HDV】とライバルの高配当ETF【VYM】と【SPYD】、さらに参考としてS&P500ETF【VOO】を比較します。

まずは株価リターンです。【SPYD】の設定が2015年10月なので、2016年3月から2024年2月の過去8年で比較します。

8年前に1万ドルだった株価は、2024年2月末には【VOO】が2万6300ドルほどで圧倒的です。

【VYM】が1万7700ドル、【HDV】が1万4200ドル、【SPYD】は1万3000ドルほどです。【HDV】は【SPYD】よりは株価リターンはよいですね。

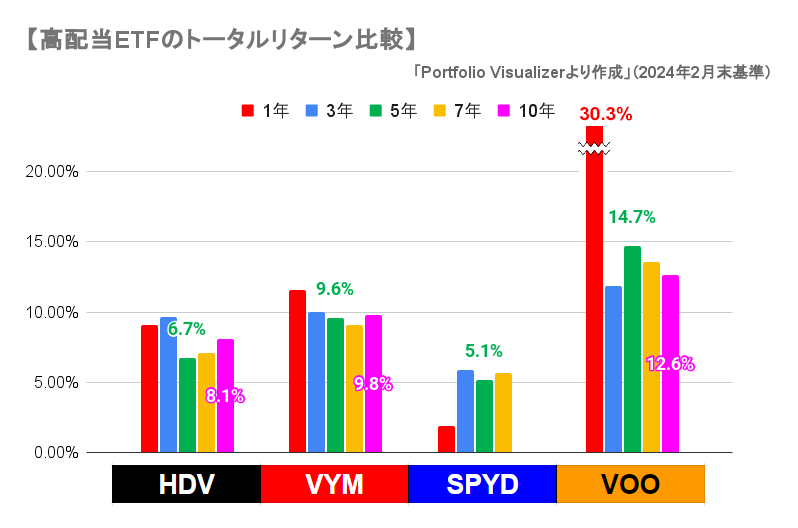

トータルリターンを比較

続いてトータルリターンの比較です。1、3、5、7、10年です。【SPYD】は10年はありません。

すべての期間で【VOO】がやはり圧倒していますね。10%を超えています。

高配当ETFの中では【VYM】がほとんどの期間が9%台と好調です。

【HDV】は1年と3年は9%台となかなかですが、5年以上は7%前後と【VYM】にやや劣ります。【SPYD】は3年以上が5%台と今ひとつです。

トータルリターンを考えるなら、素直に【VOO】がよさそうですね。

MOOMOO証券で口座開設して、米国株をもらおう! #PR

業界屈指の格安手数料、最先端の取引機能、プロ並みの投資情報で話題沸騰のmoomoo証券(ムームー証券)をご存じですか?

アプリを使っての最先端取引が特徴で、世界では2000万人を超える利用者がいます。日本には2022年に上陸しました。

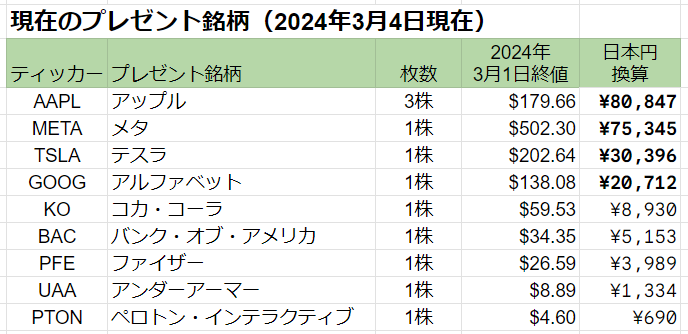

現在moomoo証券(ムームー証券)では、新規に口座を開設して1万円以上を入金すれば、話題の米国株がもれなく当たります。(30日間の日次平均資産残高(円貨/外貨預金・株式含む)が1万円以上を維持が条件)

1万円以上の入金なら1回抽選が可能、30万円以上の入金なら4回抽選することが可能です。

対象はアップル【AAPL】、メタ【メタ】、テスラ【TSLA】、アルファベッド【GOOG】など世界をリードするテック企業が目立ちます。

アップル【APPL】やメタ【META】が当たると、日本円に換算すると8万円近くになります。的中した銘柄を調べることで、米国株についての知見を深める楽しみ方もありますね。

気になったは、moomoo証券(ムームー証券)で口座開設を行いましょう。口座開設は簡単な3ステップでWEBで完結しますので、とりあえず試してみるというのもいいですね。

まとめ

【HDV】の2024年3月の分配金は0.8355ドル。対前年同期19.8%減とイマイチでした。3期連続で前年同期と比べてマイナスでした。HDVは年4回銘柄の入れ替えを行うので、分配金は不安定です。

長期だと増配傾向なので、次回はさすがに増えそうな気はします。

【HDV】のコンセプトは財務状況が健全で、優位性のあるビジネスモデルを持つ75社が対象。大規模で配当利回りの高い銘柄が上位に入ります。

【HDV】は約13年弱の歴史があり、運用総額は1.5兆円ほどでなかなか大きいです。

上位20銘柄で全体の74%なので、上位銘柄の影響が大きく、ややアクティブ色のあるETFと言えそうです。

組入銘柄のセクターはエネルギー、生活必需品、ヘルスケアで合計62%。この3セクターの影響がかなり大きいです。

過去の分配金利回りの平均は3.6%ぐらい。3.4%の現在は少し低いです。

10年前に購入していたらYOCは5.2%ぐらいです。

10年増配率は5%とまずまずですが、3年増配率は1.4%、1年増配率はマイナス7.6%と近年は苦戦しています。

2024年1月18日に東証に上場した【2013】は【HDV】の東証版です。新NISA成長投資枠で購入可能。二重課税調整制度の対象。こちらの動画も作成しているので、もしよかったらご覧ください。