2024年3月終了時点でのアセット・アロケーションやポートフォリオの紹介と、保有銘柄の傾向と説明、将来の見通しです。

この1カ月で購入or売却した商品は?

この1カ月で新規に購入した銘柄は、ありません。

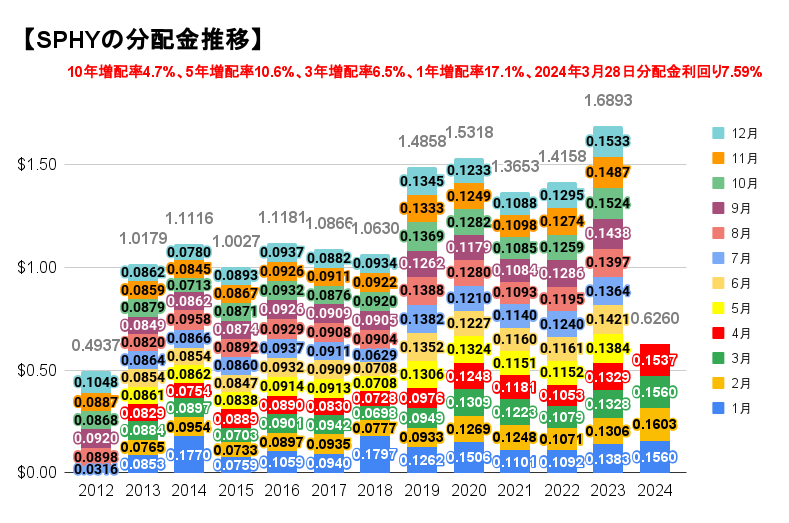

追加購入したのはウィズダムツリー 新興国株 高配当ファンド【DEM】、SPDR ポートフォリオ ハイ イールド債 ETF【SPHY】、JPM NDAQ エクイティプレミア インカム ETF【JEPQ】です。

売却したのはレゲット・アンド・プラット【LEG】です。株価が低迷しており、ETFを買うための資金にしました。

グローバルX社のETFを東証版に変更

グローバルX社の米国上場ETFを売却して、ほぼ同じ金額で東証版ETFを購入しました。確定申告で外国税控除をすると、国民健康保険料が上がるので、将来を見据えて米国上場ETFから東証上場ETFに変更していこうと思いました。

グローバルX 米国優先証券ETF【PFFD】を東証版PFFD【2866】に、グローバルX NASDAQ100・カバード・コールETF【QYLD】を東証版QYLD【2865】に、グローバルX S&P500・カバード・コールETF【XYLD】を東証版XYLD【2868】にそれぞれ変更しました。

今後も米国上場ETFを売って、東証版ETFか投資信託にしようかなと考えています。ただ、米国上場ETFは円高の時に買ったものが多く、円換算では結構利益が出ているので、売ると税金をたくさん支払うはめになるんですね。難しいところです。

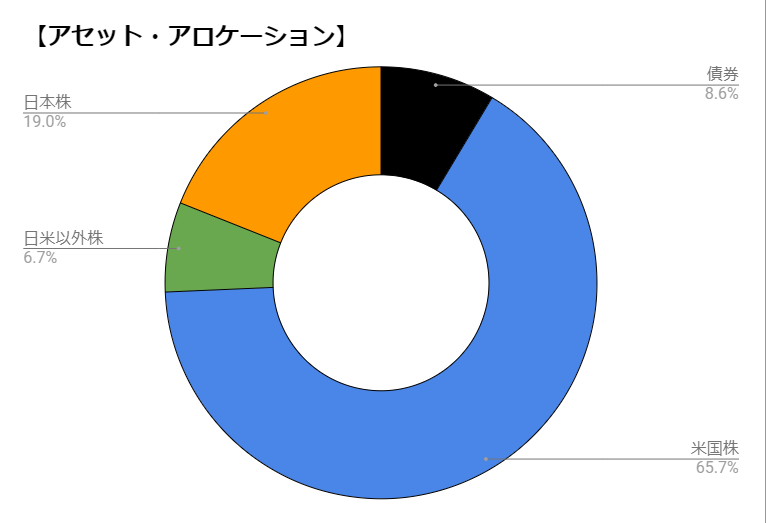

アセット・アロケーションは?

大雑把なアセット・アロケーションです。「日米以外株」の中に、わずかですが米国株と日本株が含まれています。

1カ月前からの変化は、ほぼなしです。

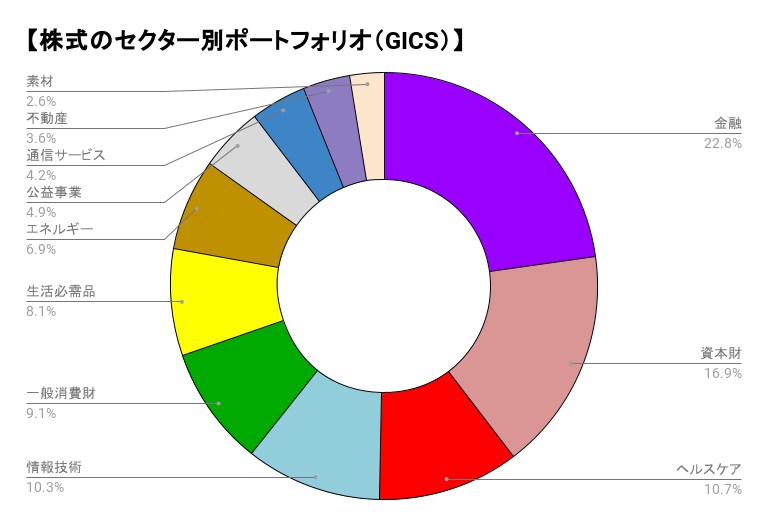

株式のセクター比率は?

株式ETFの中身をGICSに基づいてセクター分類し、個別銘柄と合わせてセクター分けをしました。金融が最多で22.8%で、資本財が16.9%、ヘルスケアが10.7%、情報技術が10.3%、一般消費財が9.1%、生活必需品が8.1%と続いています。

先月との比較では、ヘルスケアが情報技術を抜いて3番手に浮上しました。先月と逆パターンです。

※BDC銘柄は金融に入れました

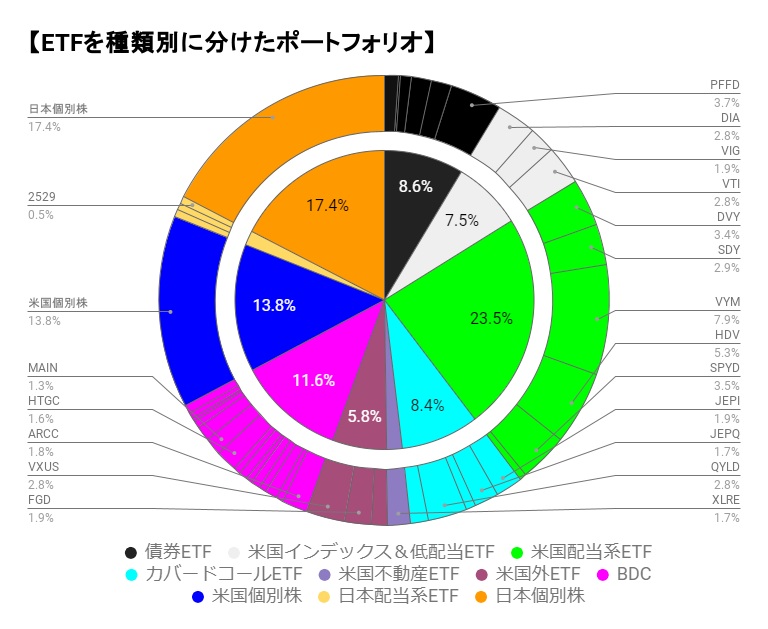

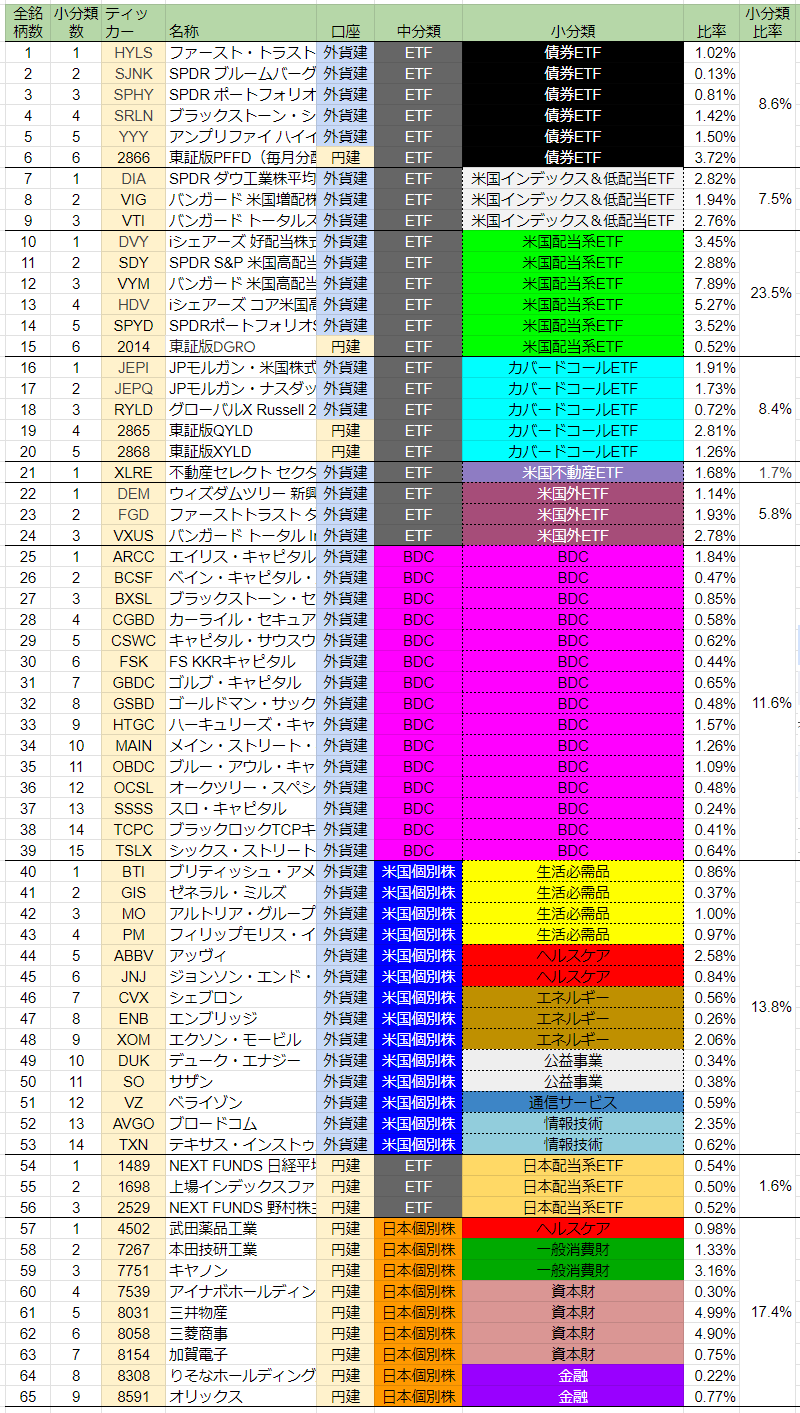

ETFを種類別に分けたポートフォリオ

ETFを種類ごとに分けました。外貨建て口座はETFが20銘柄、BDC銘柄が15銘柄、米国個別株が14銘柄の計49銘柄です。【PFFD】【YYY】【SRLN】はETF(債券)に入れています。円建て口座はETFが7、日本個別株が9銘柄の計16銘柄です。合わせて65銘柄ですね

それなりに安全で、高配当と増配の両方を狙える【VYM】が現在7.9%で最多です。それ以外のETFは1銘柄あたり最大で全体の5%に収めようと考えています。現在【VYM】以外で5%を超えているのは【HDV】で5.3%です。

超高配当ETFは最終的に1銘柄あたりの上限は2%が目標です。【QYLD】が2.8%と少し比率が高いですね。

※東証ETFが米国ETFと同じ場合は、米国版ETFの名称にまとめています

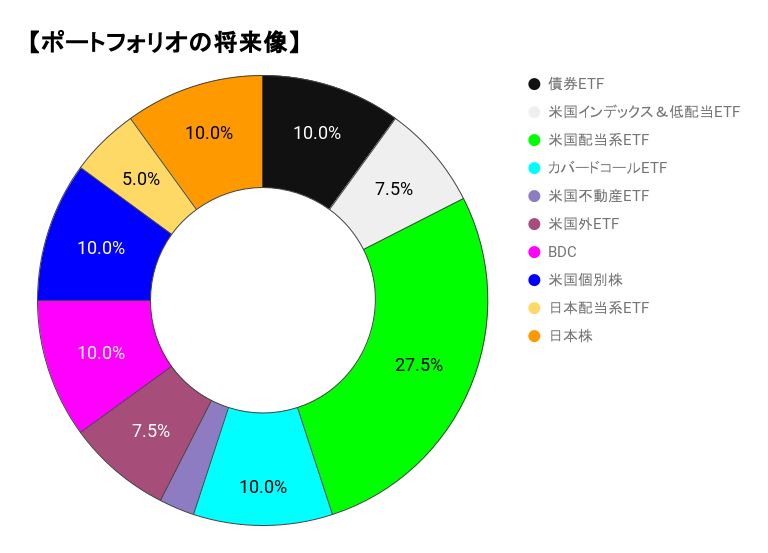

ポートフォリオの将来像

最終的には、米国配当系ETFを27.5%、債券ETF、カバードコールETF、BDC、米国個別株、日本個別株を10%ずつ、米国インデックス&低配当ETF、米国外ETFを7.5%ずつ、日本配当系ETFを5%、米国不動産ETFを2.5%にしようと考えています。日本配当系ETFはもう少し増やすかもしれません。

分配金利回りの高いカバードコールはついつい買いたくなりますが、上限は10%に抑えたいですね。

全保有銘柄と比率

全保有銘柄をカテゴリ別に並べたものです。銘柄ごとの比率、小分類(カテゴリ)の比率も右端にあります。小分類内の並びはティッカーコードのアルファベット順です。

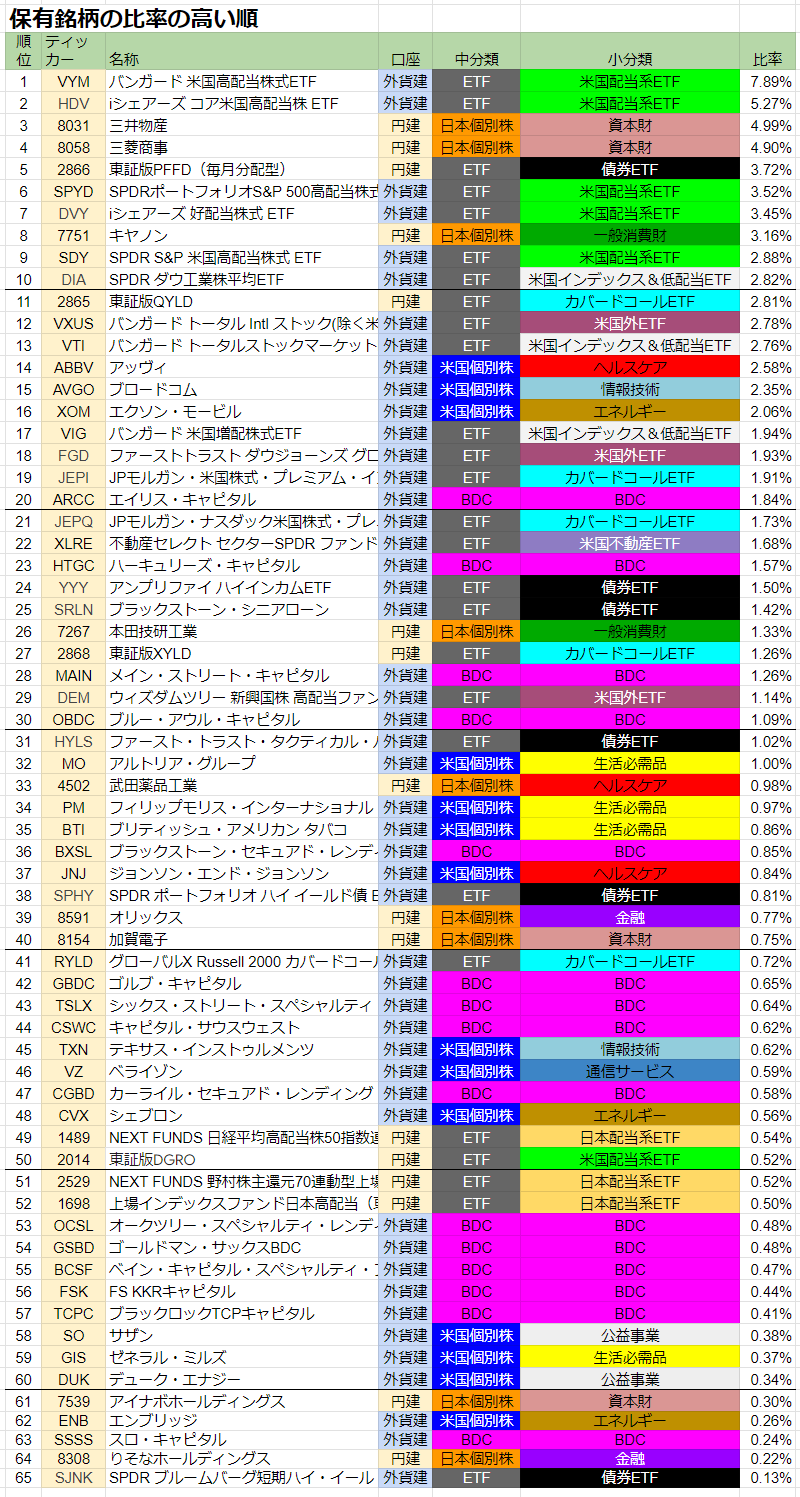

保有銘柄を比率の高い順に並び替える

比率の高い順に並び替えました。【VYM】が7.9%で首位。【HDV】が5.3%で続いています。

小分類の「米国配当系ETF」が上位10位以内に5銘柄あります。高配当で増配傾向、株価も右肩上がりなので、ポートフォリオの主力です。

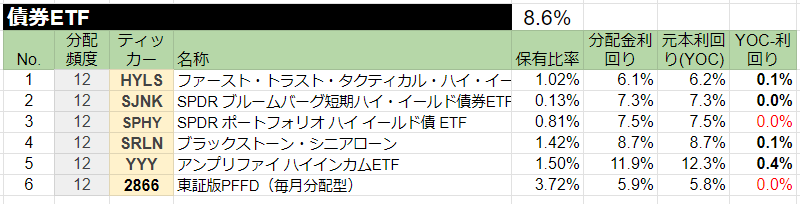

種類ごとに、銘柄の比率とYOCをチェック!

ここからは種類ごとに比率やYOCなどを見ていきます。まずは表の見方です。

「債券ETF」の横に書いてある数値は、合計比率。つまり、債券ETFの合計比率が10.8%という意味です。その下の数値は、各銘柄やETFの比率です。

左から2列目の「分配頻度」は年何回、分配金や配当が出るかという意味です。「12」なら毎月分配型です。右から3列目の分配金利回りは現時点での利回り。ETFの場合は、過去1年分配金を現在の株価で割って計算します。個別銘柄の場合は直近の配当を1年換算したものを使用します。

右から2列目の元本利回り(YOC)は、現在の過去1年分配金を取得価格で割って計算したものです。自分利回りとも言います。株価が安い時期に買って、増配すれば、YOCは上がります。

一番右の「YOC-利回り」は、YOCが現在利回りよりも高いかどうかです。赤字がマイナスです。この数値は外貨建て口座の場合は、円換算せずにドルのままで計算しています。

債券ETFは全体の8.6%です。高配当ETFが多く、全て毎月分配型なので、FIRE向けの商品と言えるかもしれないですね。3月は【SPHY】を少し追加購入しました。

【SPHY】は、米国ハイイールド債が対象のETFです。経費率が0.05%と低いのが特徴です。2024年4月の分配金は0.1537ドル。先月より1.4%減。

王道インデックスはコロナ・ショックの頃に購入

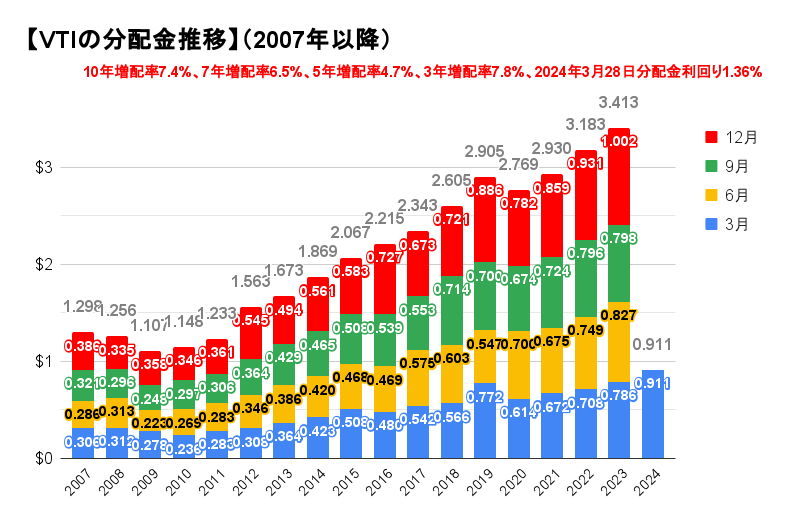

続いて「米国インデックス&低配当ETF」。【DIA】【VTI】などのインデックスと、配当系の中で分配金利回りの低い【VIG】です。全体の7.5%です。3つのETFともに、一番右側の「YOC-利回り」が好調です。

この3つのETFは、コロナ・ショックのあった2020年頃に購入しました。2021年以降は追加購入していません。そのため、YOCは上がっています。いずれも増配傾向なので、こういう銘柄をいかに早く仕込むかがポイントですね。

【VTI】は全米を対象としたETF。2024年3月の分配金は0.9105。前年同期より15.8%増でした

米国配当系ETFはポートフォリオのコア

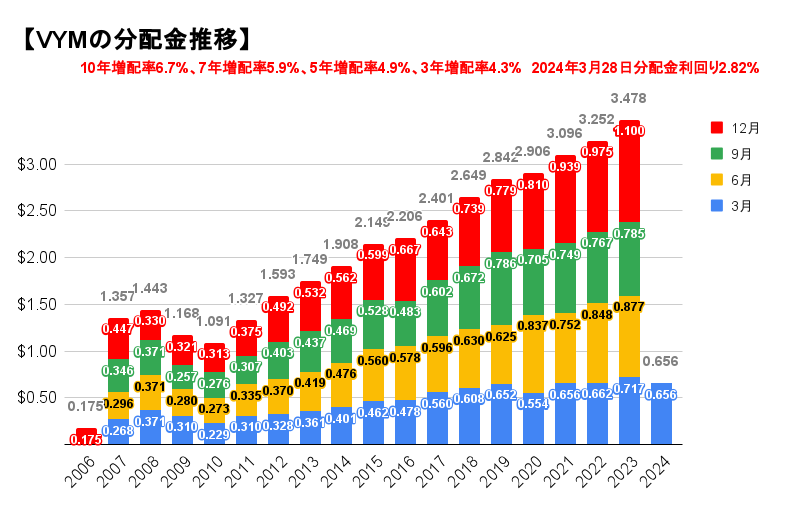

次は「米国配当系ETF」。全体の23.5%を占めており、ポートフォリオの中心です。保有比率は【VYM】が7.9%で全体の1位、【HDV】は5.3%で全体の2位です。

この両銘柄は2020年と2021年を中心に購入したので、YOCは高くなっています。【VYM】は特定口座で保有していますが、新NISAでも少し買いました。

【DVY】は新NISAで保有。【SDY】は旧NISAなので、2024年に新NISAにスライドする予定です。

【VYM】は米国を代表する高配当ETF。2024年3月の分配金は0.6555ドル。対前年同期8.6%減

高い利回りが魅力のカバードコールETF

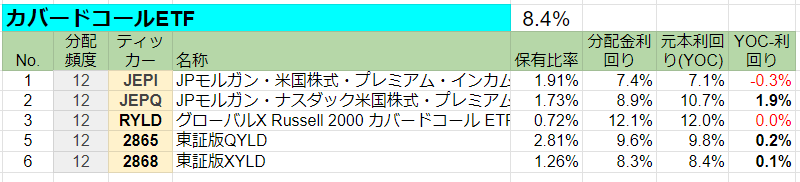

次は「カバードコールETF」。オプション取引を使って、分配可能な収益を確保するETFです。

いずれも分配金利回りが高いので、魅力的ですが、保有比率は各銘柄上限2%ぐらいにしたいものです。【2865】は東証版【QYLD】、【2868】は東証版【XYLD】です。

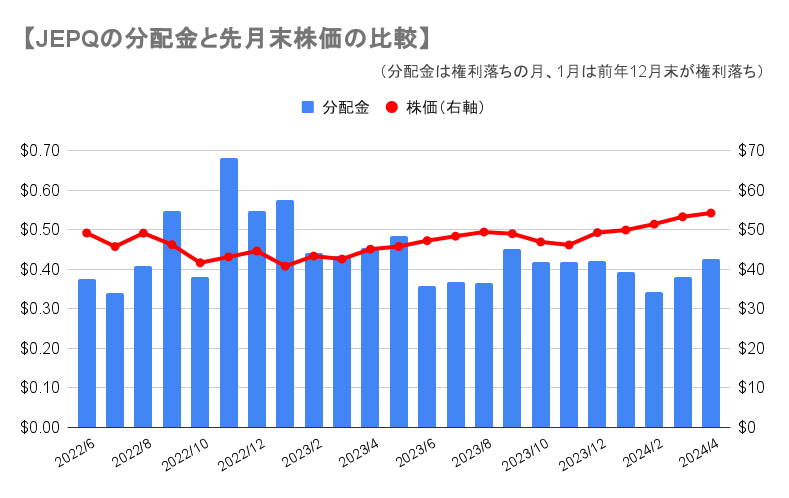

こちらはJEPQの株価と分配金の比較。ちょうど二桁差があるので、棒グラフが株価に到達していれば、月利1%、年利12%ほどになります。2024年4月は0.4273ドル。先月より12.3%増でした。2カ月連続で増えています。4月1日現在、12カ月分配金利回り約8.9%、直近分配金利回り約9.5%。

不動産は近年やや不調

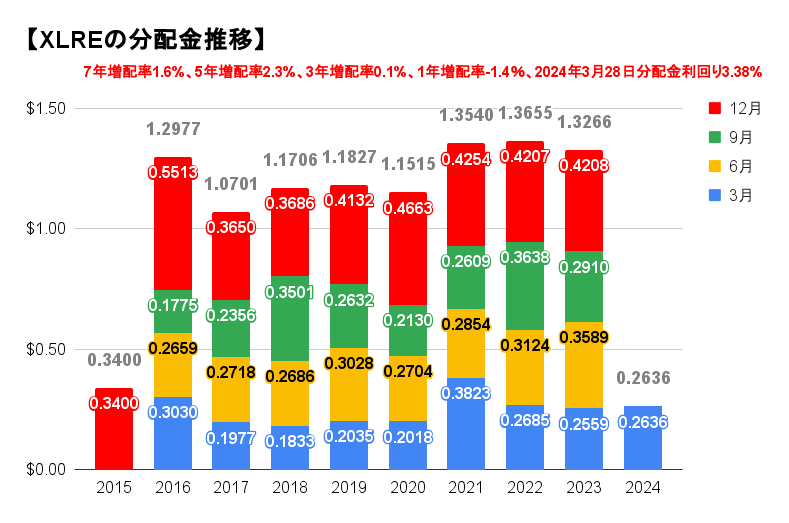

「米国不動産ETF」は【XLRE】のみです。

【XLRE】はS&P500の不動産セクターが対象のETF。組入銘柄は約30銘柄と少なく、少数精鋭です。

【XLRE】の分配金推移です。2024年3月分配金は0.2636ドル。前年同期と比べて3.0%増です。

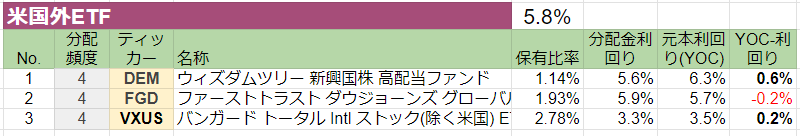

米国以外を保有して分散投資

「米国外ETF」は全体の5.8%で、3つのETFです。上から【DEM】が新興国高配当、【FGD】が先進国高配当、【VXUS】が米国を除く世界全体が対象のETFです。

【FGD】は先進国が対象の高配当ETFなので、米国も10%ほど含まれています。便宜上、このカテゴリに入れました。

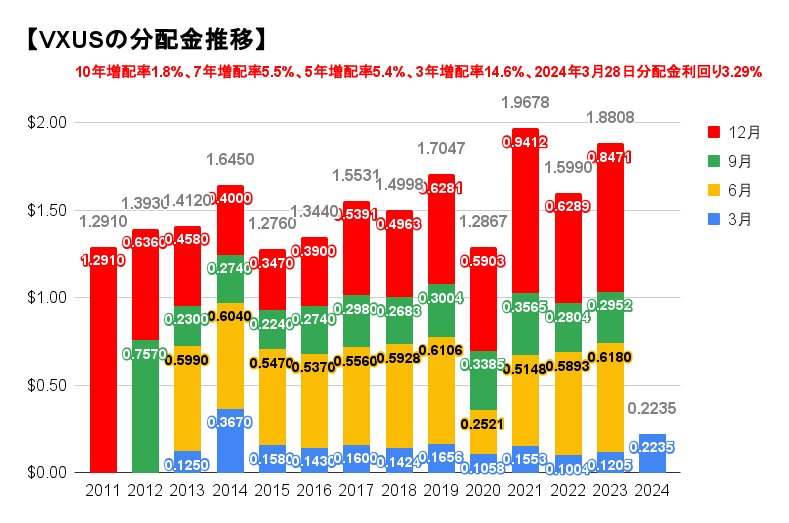

【VXUS】は米国を除く世界が対象の高配当ETF。2024年3月の分配金は0.2235ドル。対前年同期85.5%増です。通常3月は少ないですが、今回は多かったですね。

ウィブル証券で購入不可能となったBDC銘柄

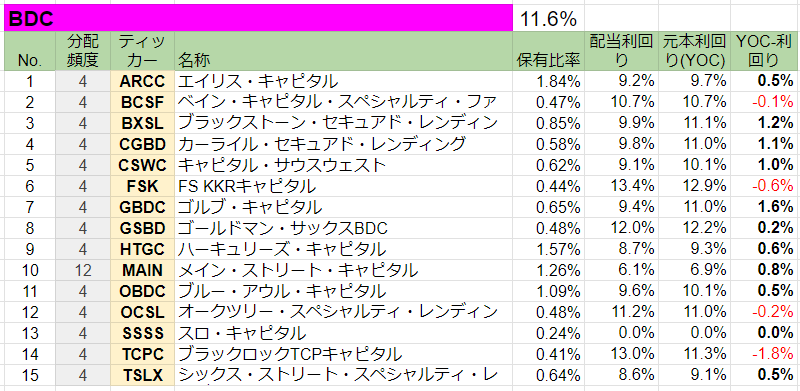

下の表はBDC銘柄。全部で15銘柄。全体に対して11.6%ですね。

BDCとは新興企業や中小企業の事業開発に金融面を中心にサポートする投資会社です。利益の90%以上を配当に充てるため、配当利回りはかなり高いです。

※増配率は特別配当は含めず

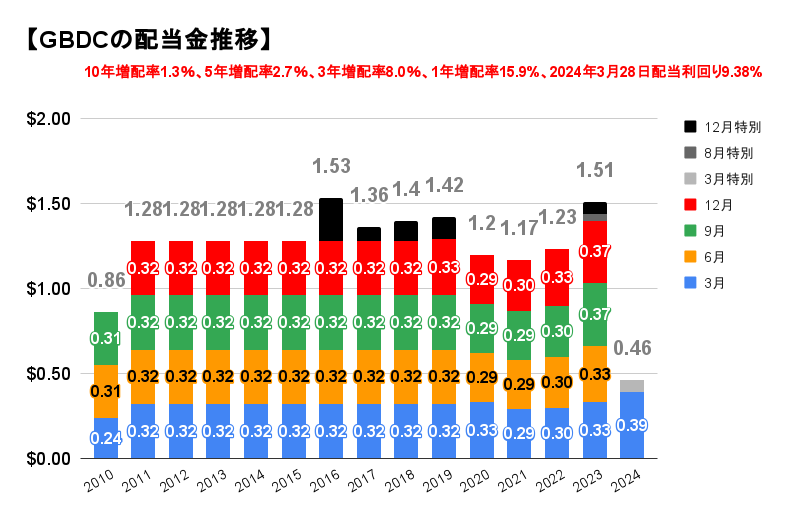

ゴルブ・キャピタル【GBDC】は、BDC銘柄の中では好調ですね。2024年3月に増配を発表しました。0.37ドルから0.39ドルになります。追加配当0.07ドルもあります。

ウィブル証券では初回入金&取引キャンペーン、お友達紹介キャンペーンなどを実施中【PR】

最近は購入していない米国個別株

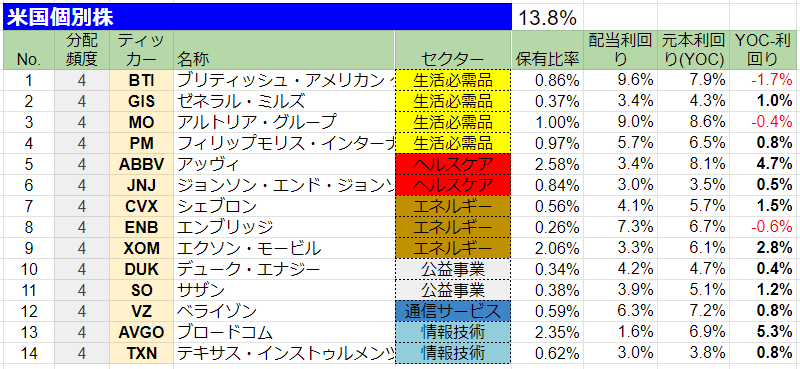

続いて、米国の個別株です。全部で14銘柄。全体に対して13.8%ですね。【BTI】は欧州個別株ですが、便宜上ここに入れておきます。

最近はETFばかり買っているので、ここ2年ほどは買っていません。

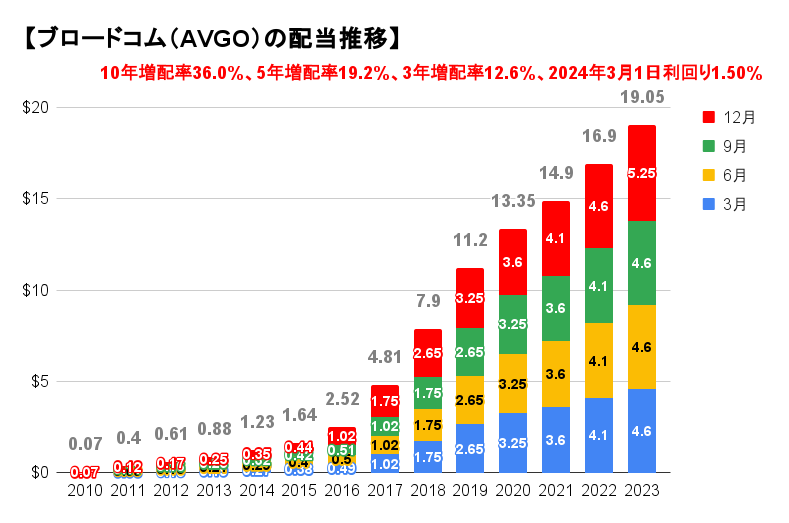

ほとんどが増配銘柄なので、YOCは高くなっています。アッヴィ【ABBV】は現在の配当利回りが3.4%で、YOCは8.1%と高くなりました。ブロードコム【AVGO】は現在の配当利回りが1.6%で、YOCは6.9%。どちらも2019年と2020年に購入して、ここまで上がっています。すさまじい増配率です。

※増配率は直近の過去1年配当と〇年前の同時期を比較して計算

ブロードコム【AVGO】は2023年12月に増配を発表しました。配当が4.6ドルから5.25ドルになります。14.1%増です。

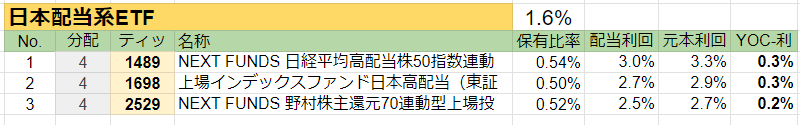

日本配当系ETFは新NISA成長投資枠で新規購入

2024年から新NISAの成長投資枠で購入を開始しました。全部で3銘柄あり、比率は1.6%です。

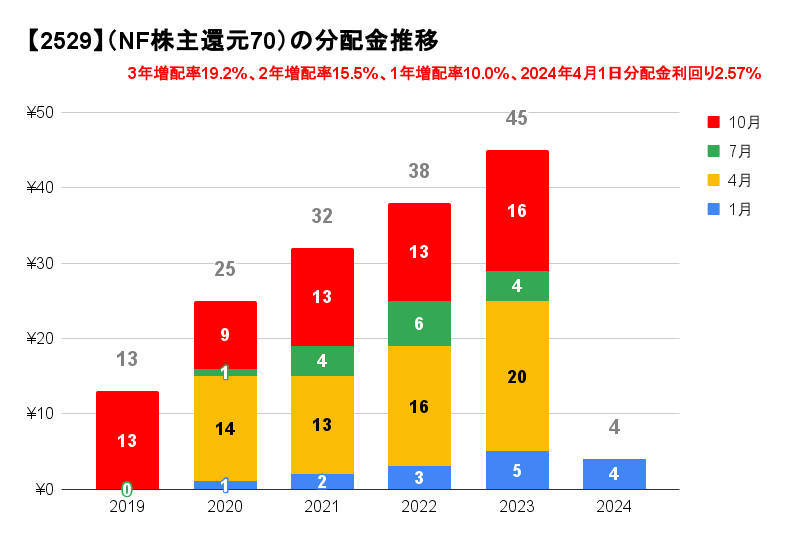

【2529】は配当、自社株買いなど株主還元を積極的に行っている70銘柄を集めたETF。次回4月の決算は7日なので、3日までに購入していれば分配金の権利が得られます。

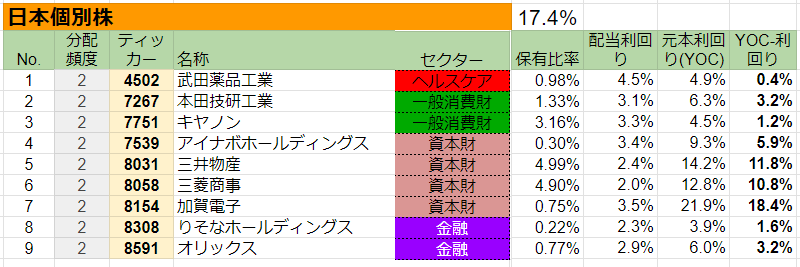

日本の個別株は、かなり前に買った銘柄が目立つ

最後は日本個別株。全部で9銘柄あり、比率は17.4%です。日本株は10数年前に購入したものと、3年ほど前に購入したものの2パターンあります。10数年前に購入して、保有し続けた銘柄のYOCは素晴らしいですね。

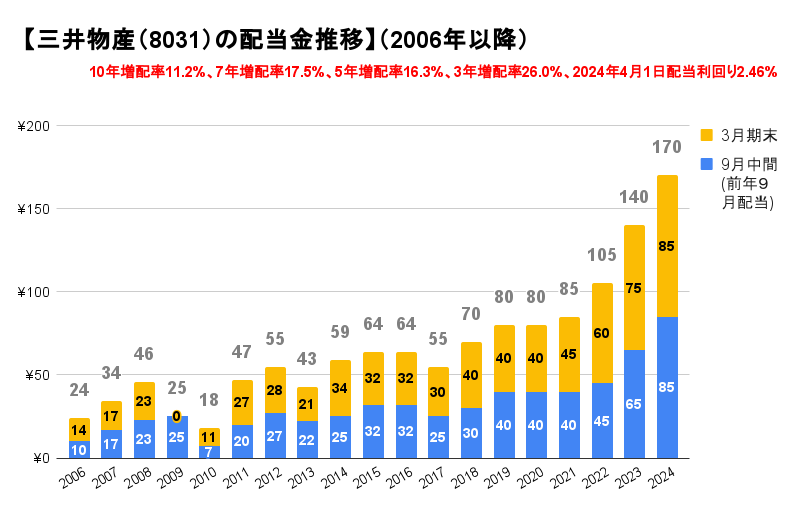

加賀電子【8154】のYOCは21.9%と高くなりました。三井物産【8031】は14.2%、三菱商事【8058】は12.8%、アイナボ【7539】は9.3%です。いずれも10数年前に購入した銘柄です。

※2024年は予想です。増配率は2024年12月期の過去1年配当と、○年前を比較して計算

三井物産【8031】の配当は順調に増えています。10年増配率は11.2%と高水準。

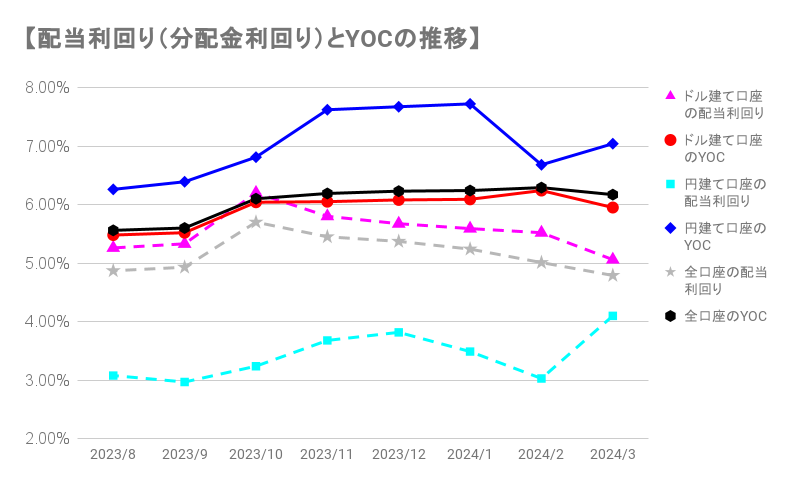

分配金利回り(配当利回り)とYOCは?

配当利回り(分配金利回り)と、YOC(Yield On Cost/投資元本に対する利回り)は以下の通りです。加重平均です。

・ドル建て口座の配当利回りは5.06%、YOCは5.95%

・円建て口座の配当利回りは4.10%、YOCは7.04%

・全口座の配当利回りは4.79%、YOCは6.17%

QYLDやXYLDなどの超高配当ETFを東証版に移しましたので、円建て口座の配当利回りやYOCが上がり、ドル建て口座は下がりました。

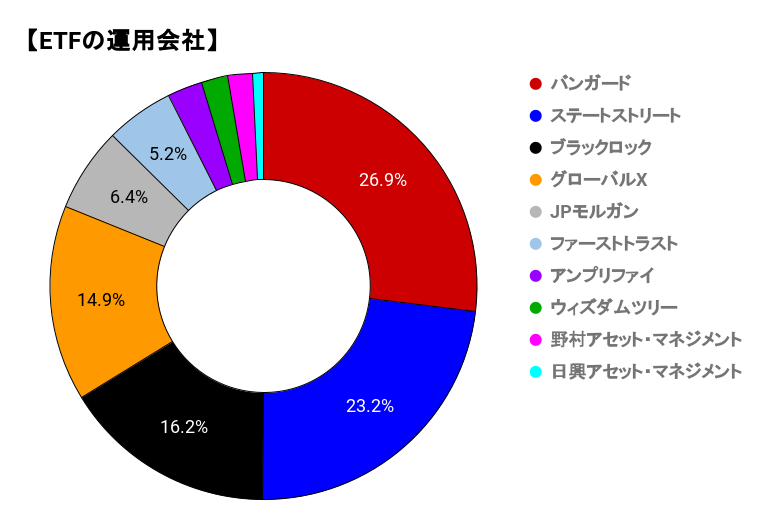

ETFの運用会社は?

ETFの運用会社の比率も調べました。バンガードが、ステートストリートを交わして首位に立ちました。先月と逆ですね。また、ブラックロックがグローバルXを逆転して3番手に浮上。

ETF運用会社の比率は気にする必要はありませんが、いい感じにバランスが取れています。

今後の予定

4月は2カ月前に新規購入した【SPHY】を買い増すか、東証上場ETFの何かを買おうかなとも考えています。

マネックス証券のみで取り扱っているカバードコールETFを買おう【PR】

楽天証券の口座を開設して新NISAで資産運用しよう!【PR】

SBI証券で口座開設(無料)/口座数はネット証券No.1【PR】