バンガード社のバンガード 米国高配当株式ETF【VYM】が、2023年12月14日に分配金を発表しました。0.6555ドルです。1年前の同期は0.7172ドルでしたので、1年前の同期から8.6%減です。

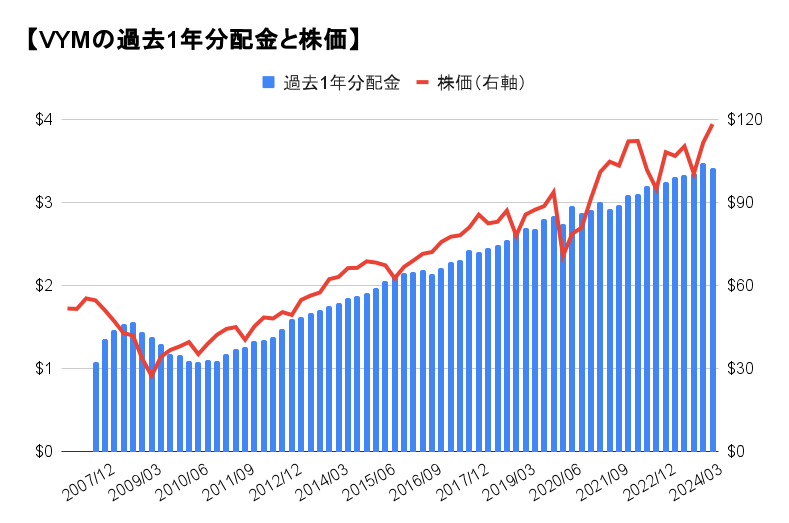

利回りを過去1年間の分配金額から算出すると、2024年3月13日の終値は111.33ドル、過去1年の分配金額は3.4780ドルなので、分配金利回りは2.89%になります。

※このページでの分配金利回りは過去1年間の分配金をもとに計算します。

序盤は【VYM】の基本情報やコンセプトについて紹介

前半は、分配金データや株価、増配率などをグラフで説明

中盤は、【VYM】の組み入れ銘柄やセクター比率など

後半は、【VYM】の将来YOCを予想する

【VYM】の基本情報

まずはVYMの基本情報です。正式名称は「バンガード 米国高配当株式ETF」。ティッカー・コードは「VYM」です。

ベンチマークは「FTSE ハイディビデンド・イールド・インデックス」。米国の上場企業の中から、平均以上の配当利回りの大型株で構成されています。

設定されたのは2006年11月。17年が経過しており、かなりの古株です。

経費率は0.06%。ライバルの米国高配当ETF【HDV】【SPYD】とほぼ同じです。

2024年3月13日の分配金利回りは2.89%。高配当ETFの中では平均よりも少し低いです。

分配金は3、6、9、12月の年4回。

最新の分配金は0.6555ドル。対前年同期8.6%減でした。今回の権利落ち日は3月15日。1営業日前に保有していれば分配金が貰えます。分配金の支払いは3月20です。権利落ち日からあっと言う間です。

3月13日の終値は118.33ドル、1株から購入可能なので1万7000円ほど必要です。

ベンチマークの「FTSE ハイディビデンド・イールド・インデックス」とは?

【VYM】のコンセプトについて、見ていきましょう。このETFは「FTSE ハイディビデンド・イールド・インデックス」との連動を目指します。

まずは、FTSE US All Cap インデックス(Large Cap、Mid Cap、Small Cap)の構成銘柄が対象となります。

以下の条件でスクリーニングします。

(2)現在配当を支払っていない銘柄、今後12カ月間に配当を支払うと予測されない銘柄をすべて除外

(3) 独自のスクリーニングを適用

(4)1年分の配当利回りを予測し、大型株で、平均以上の配当利回りが予想される銘柄に重点を置く

この条件すべてに当てはまった銘柄が選ばれ、ウェイト付け、いわゆる組入方式は時価総額加重平均型です。時価総額の大きさに応じて、比率を割り当てます。規模の大きな銘柄ほど上位に入ります。

銘柄の入れ替えは年1回、3月です。

配当金をゼロにした企業は、四半期ごとに削除されます。

まとめると【VYM】は米国の大型株が対象で、平均以上の配当利回りが予想される銘柄で構成されています。

【VYM】の過去の分配金と増配率は?

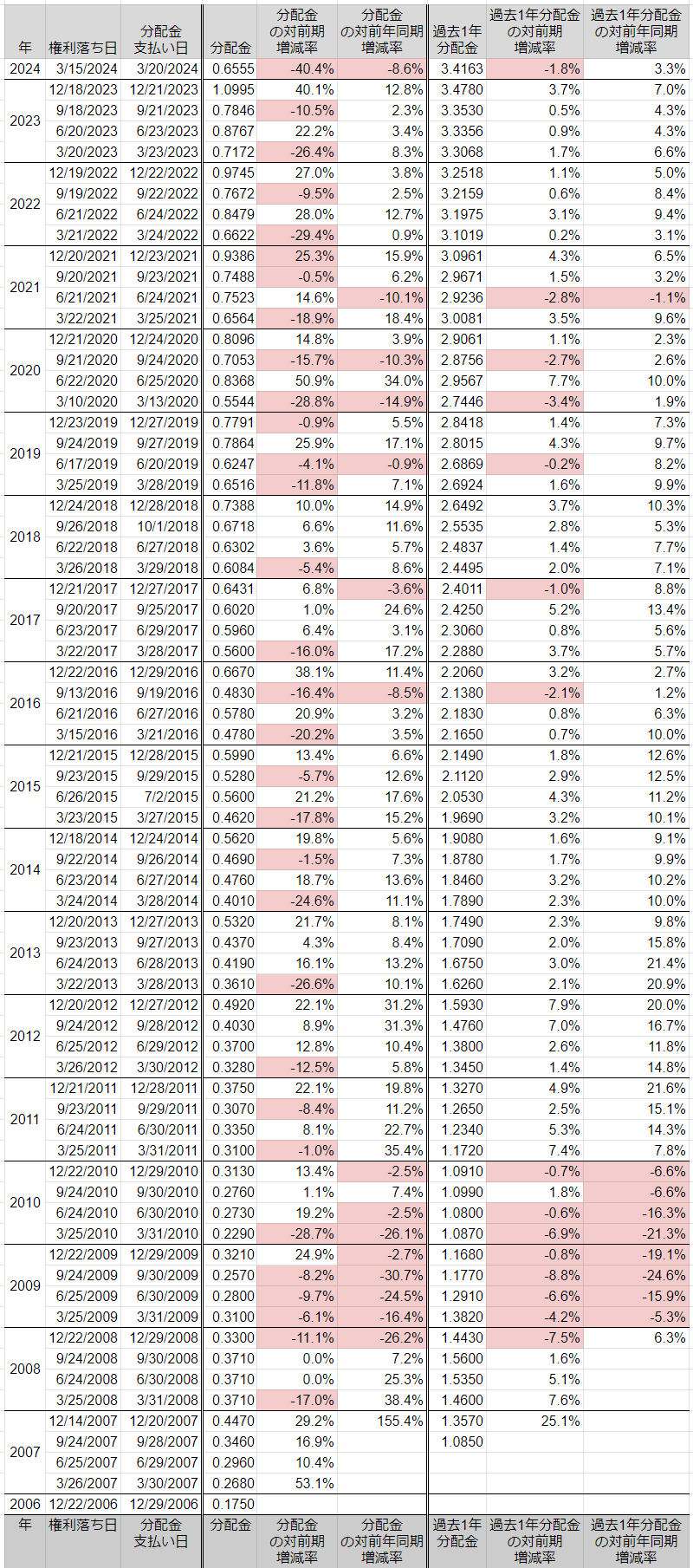

【VYM】が設定されたのは2006年11月です。下の表は過去の分配金の一覧です。

年4回支払われます。右から4列目の「分配金の対前年同期増減率」に注目してください。10回連続で増えていましたが、今回は8.6%減です。久々に減りました。このデータをグラフにして確認しましょう。

分配金の推移は?

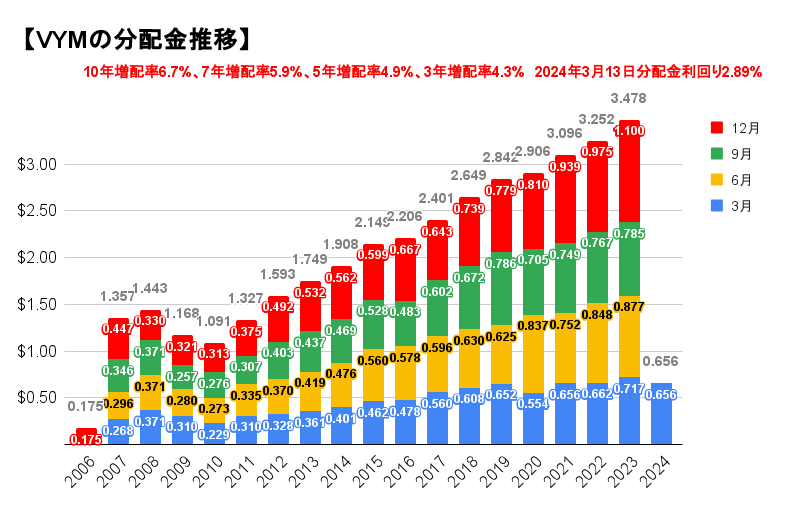

【VYM】の分配金推移です。期ごとの分配金を重ねて1年ごとにしました。リーマンショックの影響で2010年が底です。2011年からはずっと右肩上がりです。

1年単位で見ると、13年連続増配とも言えます。今回の2024年3月の分配金0.6555ドルは、3月の分配金としては2年前や3年前とほぼ同じです。

分配金と株価の関係は?

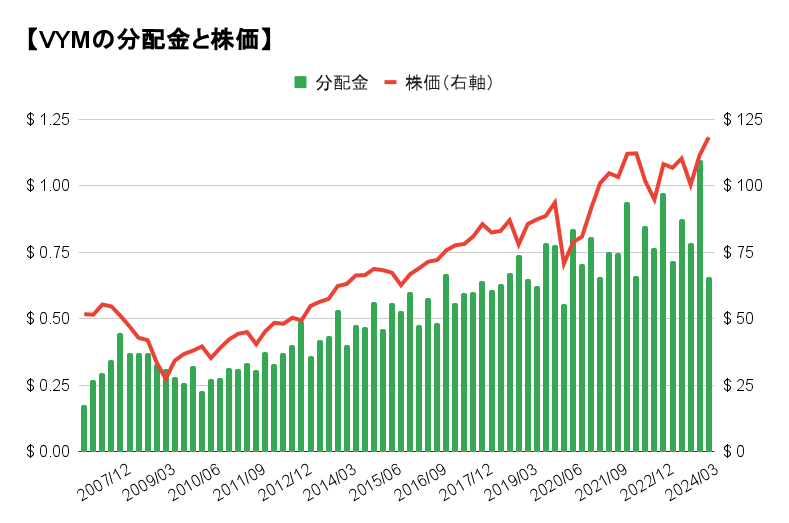

「分配金」を1つずつ棒グラフにして、株価と比較しました。

分配金は期によって結構差があります。リーマン・ショック以降、2011年頃からは安定して上昇しています。前回2023年12月が1.100ドルと史上最高額だったので、それと比べるとやや物足りないですね。その反動かもしれませんね。

つまり、分配金の支払うタイミングは銘柄ごとに異なるので、3月に払う分が前にずれて、12月に支払ったという可能性はありそうですね。

最近の分配金は多い、少ない、多い、少ないと繰り返されています。

分配金と株価の関係は?

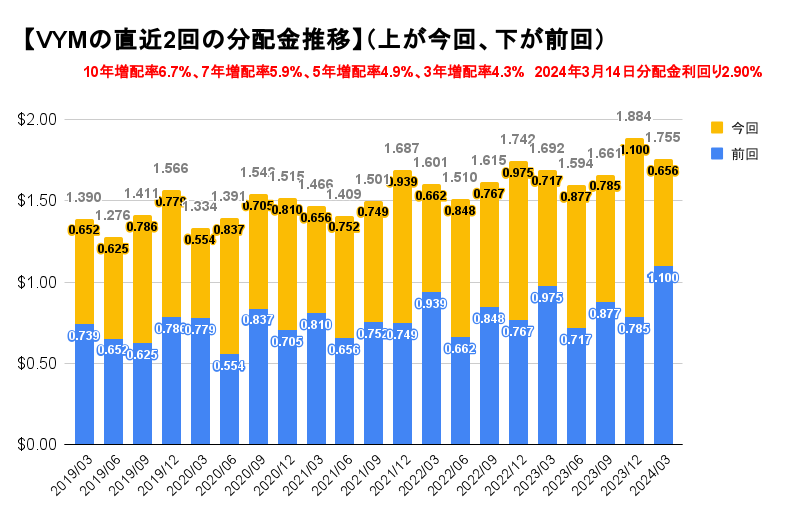

直近2回の分配金を重ねて棒グラフにしました。

右端が直近の2024年3月。右上の0.656ドルは少ないですが、前回が1.100ドルと多かったので、2つを足すとそれなりになります。全体的に右肩上がりが続いています。

過去1年分配金の傾向は?

「過去1年分配金」を棒グラフにして、株価と比較しました。過去1年単位でまとめると、滑らかに伸びています。

株価と過去1年分配金は似たような伸びです。これは、分配金利回りがどのタイミングでも同じくらいという意味です。だいたい3%前後ですね。

2020年3月のコロナ・ショックは、株価にダメージを与えましたが、分配金への影響はあまりなかったです。

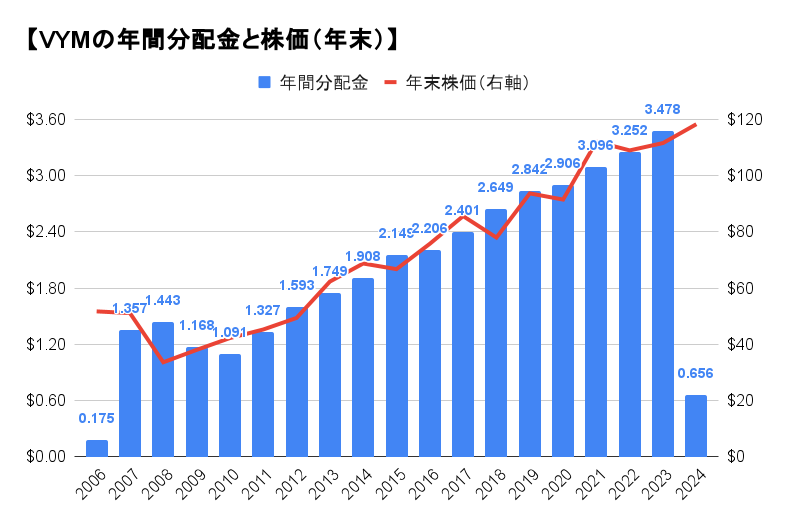

年間分配金と株価の関係は?

「過去1年分配金」を1年ごとにまとめて年間分配金とし、株価と比較しました。株価は最新年を除いて年末のものです。【VYM】の分配金が最初に支払われたのは2006年12月です。

株価と分配金の伸びを見ると、できるだけ早く投資したいETFと言えますね。リーマン・ショック後の2011年以降は、1年単位で見ると毎年前年の分配金額を上回っています。

2023年の年間分配金を、10年前の2013年と比較すると約1.99倍です。

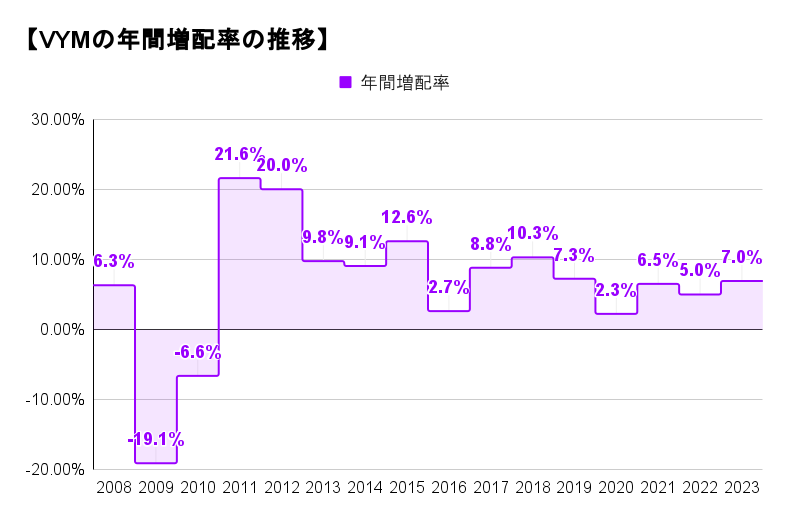

年間増配率は?

ここからは増配率について見ていきましょう。まずは【VYM】の年間増配率です。

2009年と2010年はマイナスです。これはリーマンショックによるものです。2011年以降はプラスに転じ、13年連続でプラスです。13回のうち11回が5%以上増配しています。

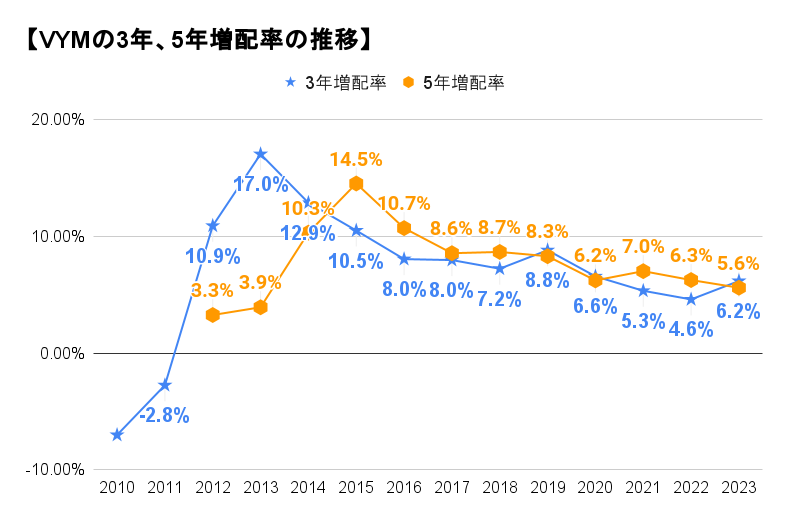

長期の増配率をチェック!

年間増配率だとざっくりしすぎていて、若干イメージしづらいかもしれません。そういう時は、複数年単位で増配率をチェックしましょう。下のグラフは過去3年と過去5年の増配率の推移です。

2017年以降は5~9%で推移しています。ただ、年々少しずつ減少しているようにも見えます。今後は4~7%ぐらいで推移しそうです。

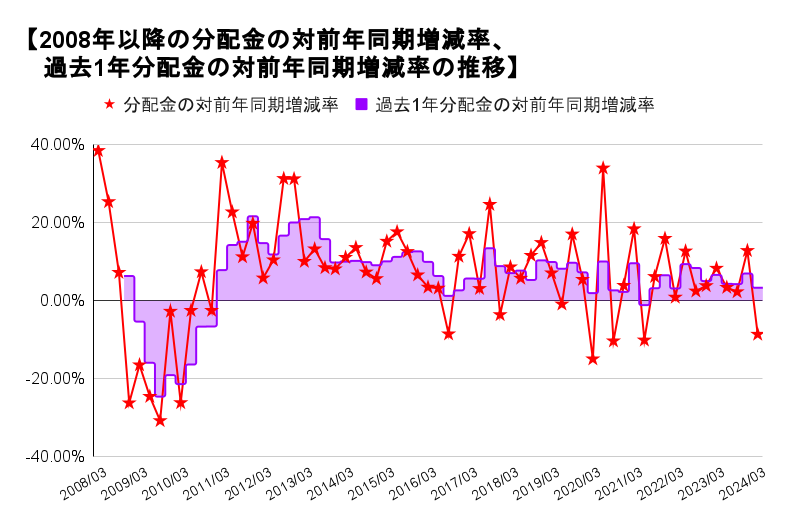

分配金を前年同期と比較する

「分配金の対前年同期増減率」、「過去1年分配金の対前年同期増減率」をグラフにしました。

ETFの場合、「分配金の対前年同期増減率」で増配や減配を決めることが多いですね。「今回の分配金は前年同期と比べて何%増です」というやつです。ただしこれは、大きく減ることも結構あるので、あまり気にする必要はありません。赤い★の部分です。

それよりも「過去1年分配金の対前年同期増減率」の長期の傾向が重要です。紫色の階段面の部分です。【VYM】は2011年以降、この値がマイナスになることがほぼないですね。つまり、過去1年分配金が毎回着実に増え続けている優良ETFと言えます。

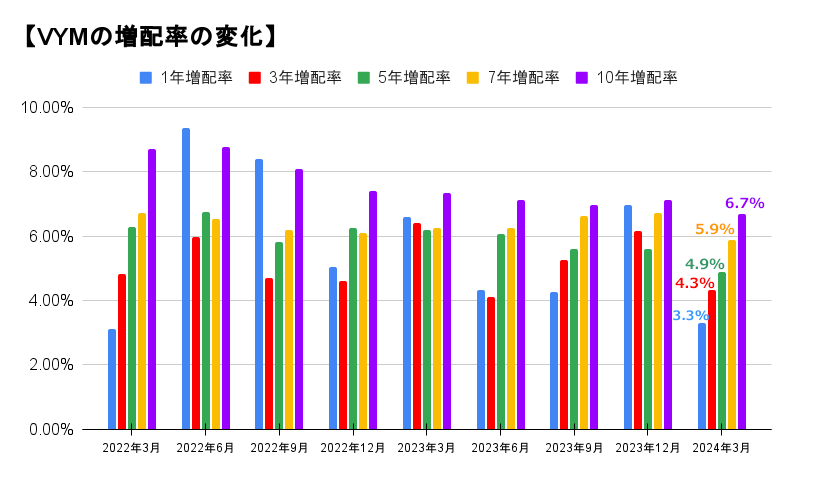

増配率はどのように変化したか?

直近7回の分配金決定後の増配率を比較しました。ETFの場合、分配金額は期によってバラバラです。そのため、増配率も分配金が決定するたびに、多少は変化します。ただし【VYM】は分配金が安定しており、増配率の変化はあまりないですね。

一番右が現在の増配率です。1年増配率は3.3%とやや低いです。3年以上の増配率は4~7%に収まっています。10年増配率が最も高く6.7%で、年数が小さくなるほど増配率が低くなっています。つまり、近年の分配金の伸びは、以前と比べて少し鈍化しているといえますね。

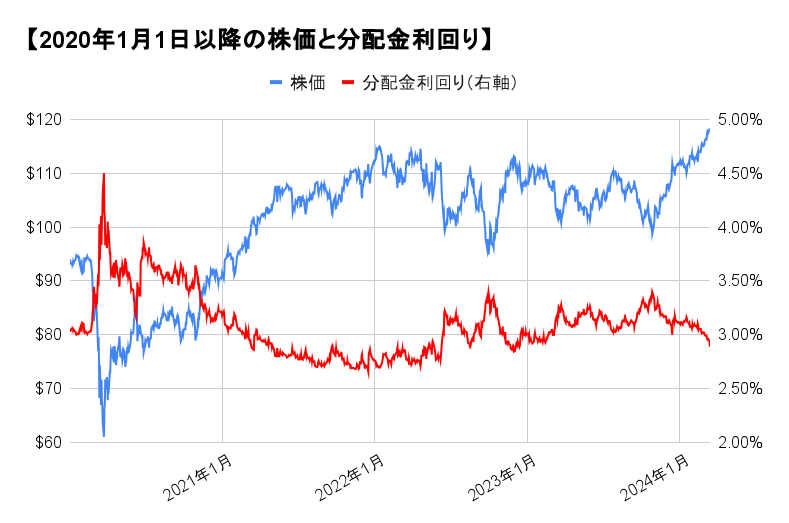

2020年以降の分配金利回りは?

2020年以降の【VYM】の株価と分配金利回りを見てみましょう。過去1年の年間分配金額から利回りは算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

2020年の年初は分配金利回りが3.0%ぐらいでしたが、2月半ば以降はコロナ・ショックで株価が下がったため、3月終盤には分配金利回りが約4.5%まで上昇しました。

現在の株価がコロナ・ショック前をかなり上回っていますが、増配をしているので2024年3月13日の分配金利回りは2.89%で、コロナ・ショック前とほぼ同じです。

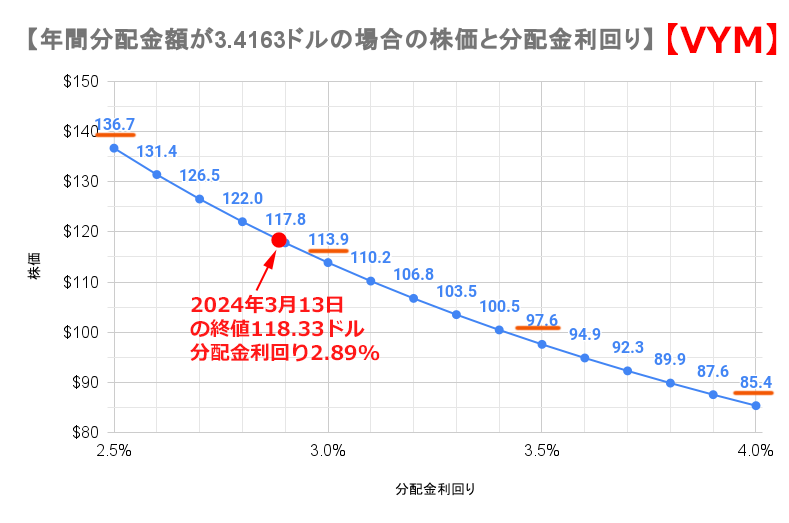

現在の【VYM】の株価と分配金利回りの関係は?

このグラフは年間分配金額が現在と同じ場合の、分配金利回りと株価の相関図です。分配金利回り0.1%ごとに株価を出しました。今後【VYM】を購入しようと考えている人は、目安にしてください。

分配金利回り2.5%は株価136.7ドル、分配金利回り3.0%は株価113.9ドル、分配金利回り3.5%は株価97.6ドル、分配金利回り4.0%は株価85.4ドルです。

【VYM】を過去に買っていた場合のYOCは?

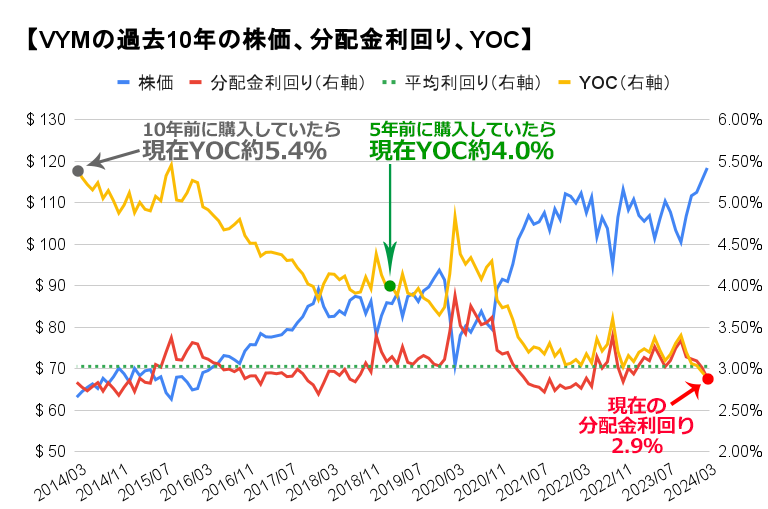

過去に【VYM】を買った場合、取得価額に対する利回り(YOC/Yield On Cost)はどのくらいでしょうか? 現在から10年前までの株価、分配金利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

2024年3月13日の終値は118.33ドル、過去1年の分配金額は3.4163ドルなので、現在の分配金利回りは2.89%です。

過去10年の平均利回りは約3.03%なので、現在は平均よりわずかに低いです。

分配金利回りはあまり変動がなく、2.7~3.3%の間が多いです。3.3%を超えたら買いと言えそうです。

グラフの黄色の線が、過去に買った場合の、取得価額に対する利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。なので【VYM】は長期で見ると、なかなか好調です。

過去10年で株価は上昇して増配率もまずまずだったので、早い時期に買うとYOCは上がります。10年前の2014年3月に買っていたら、現在YOCは約5.4%です。また、5年前の2019年3月に買っていた場合は、現在YOCは約4.0%です。

増配傾向のETFは、株価も同じように上昇するので、早い時期に購入すると、購入価格に対する利回り(YOC)がどんどん上がっていきます。

【VYM】の上位組込銘柄はどんな会社か?

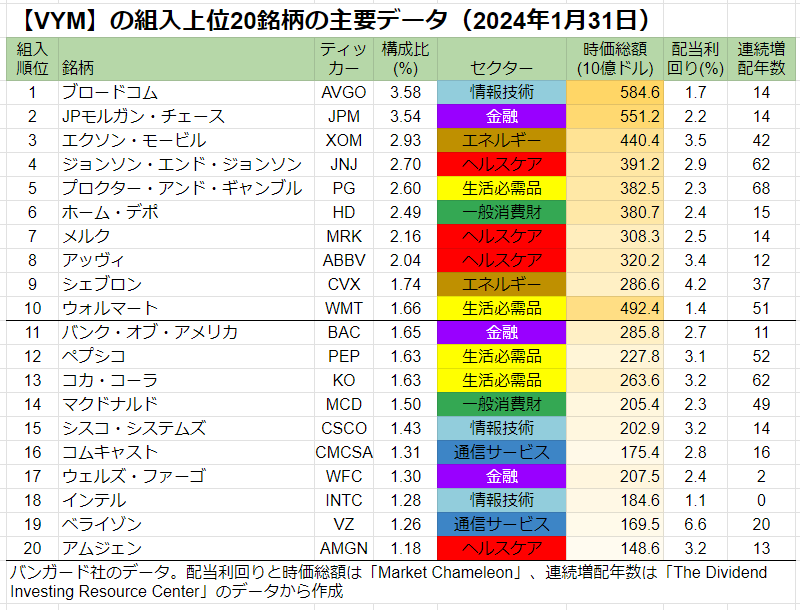

それでは【VYM】の中身について見ていきましょう。組入上位20銘柄の1月31日のデータです。

ベンチマークは、FTSE ハイディビデンド・イールド・インデックスです。上位10銘柄で全体の約25%を占め、20銘柄では約40%です。それなりに分散が利いています。

時価総額加重平均のため、規模の大きな順に組み入れられています。右から3列目です。

上位組込銘柄のセクターはバラエティに富んでおり、なかなかバランスがいいですね。ヘルスケアと生活必需品がやや多いです。セクターの背景色をGICSによる分類で色分けしています。カラフルですね。

上位20銘柄中で連続増配年数が10年を超えていないのは、わずか2銘柄です。なので【VYM】は高配当ETFですが、結果的に連続増配系ETFという側面もあります。

【VYM】の特徴は、世界で活躍する有名企業が上位を占めていることですね。ヘルスケアや生活必需品などのディフェンシブ銘柄は配当利回りはそれほど高くありませんが、長年にわたって増配を続けているので安心できます。

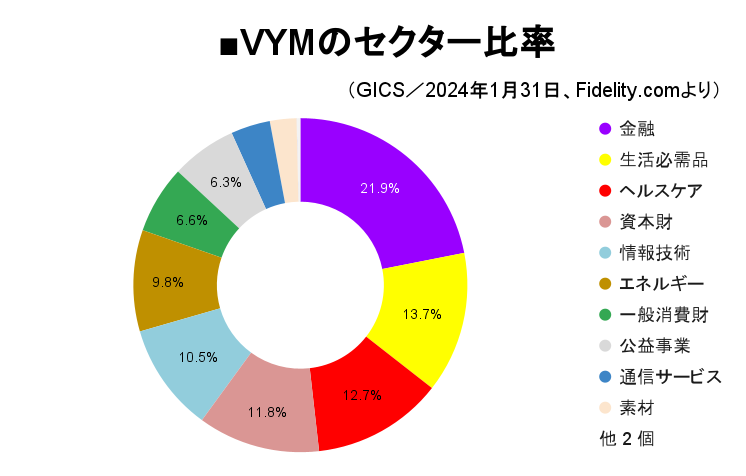

【VYM】のセクター比率は?

【VYM】組入銘柄のセクター比率はどうでしょうか。GICSによる分類です。

トップが金融で約22%、生活必需品約14%、ヘルスケアが約13%。この3つのセクターで約48%とほぼ半分です。以下、資本財、情報技術、エネルギーと続きます。

金融がやや多めですが、セクターのバランスはなかなかいいですね。

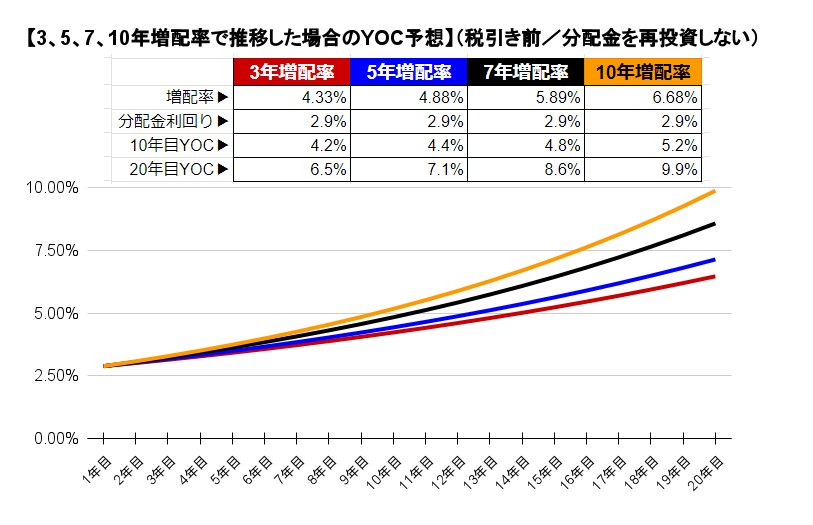

VYMの将来YOCはどうなるか

いま【VYM】を購入したら、将来、取得価額に対する利回り(YOC/Yield On Cost)がどのくらいになるのかをシミュレーションします。現在の利回りに過去の増配率を当てはめて計算していきます。

「分配金は再投資しない。税引き前」という設定です。

増配率は3、5、7、10年の4パターンを使います。増配率は3年が4.33%、5年が4.88%、7年が5.89%、10年が6.68%です。2024年3月13日現在の分配金利回りは2.89%です。

もっとも成績が良かったのは10年増配率(6.68%)を使用した将来YOC予想です。10年目のYOCは5.2%、20年目のYOCは9.9%です。

もっとも成績が悪かったのは3年増配率(4.33%)を使用した将来YOC予想です。10年目のYOCは4.2%、20年目のYOCは6.5%です。

最近の【VYM】は増配率がやや下がっているので、今後は3年増配率ぐらいで進む可能性がありそうです。

MOOMOO証券で口座開設して、米国株をもらおう! #PR

業界屈指の格安手数料、最先端の取引機能、プロ並みの投資情報で話題沸騰のmoomoo証券(ムームー証券)をご存じですか?

アプリを使っての最先端取引が特徴で、世界では2000万人を超える利用者がいます。日本には2022年に上陸しました。

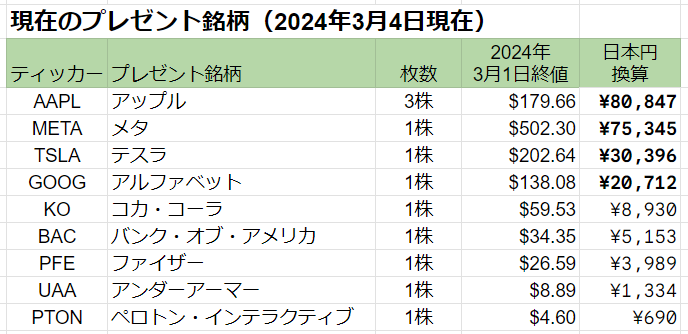

現在moomoo証券(ムームー証券)では、新規に口座を開設して1万円以上を入金すれば、話題の米国株がもれなく当たります。(30日間の日次平均資産残高(円貨/外貨預金・株式含む)が1万円以上を維持が条件)

1万円以上の入金なら1回抽選が可能、30万円以上の入金なら4回抽選することが可能です。

対象はアップル【AAPL】、メタ【メタ】、テスラ【TSLA】、アルファベッド【GOOG】など世界をリードするテック企業が目立ちます。

アップル【APPL】やメタ【META】が当たると、日本円に換算すると8万円近くになります。的中した銘柄を調べることで、米国株についての知見を深める楽しみ方もありますね。

気になったは、moomoo証券(ムームー証券)で口座開設を行いましょう。口座開設は簡単な3ステップでWEBで完結しますので、とりあえず試してみるというのもいいですね。

まとめ

【VYM】の2024年3月の分配金は0.6555ドル。対前年同期8.6%減でした。

10期続けて対前年同期を上回っていましたが、今回は減配となりました。たまにはこういうこともあります。前回2023年12月の分配金が1.0995ドルと史上最高だったので、その反動かもしれないですね。

つまり、分配金の支払うタイミングは銘柄ごとに異なるので、3月に払う分が前にずれて、12月に組み込まれたという可能性はありそうですね。

【VYM】のコンセプトは米国の平均以上の配当利回りの大型株が中心です。時価総額加重平均なので大企業ほど比率が高く、株価上昇の恩恵も受けることができます。

上位10銘柄で25%なので、分散されています。セクターの金融が首位。セクターのバランスは高配当ETFの中で良いです。

過去の分配金利回りは3%ぐらいで安定。10年前に購入していたらYOCは5.4%。着実に増配しています。10年増配率は6.7%となかなか高いが、3年や5年増配率は5%を切っており、近年の増配率はやや鈍化気味です。

ウィブル証券では初回入金&取引キャンペーン、お友達紹介キャンペーンなどを実施中【PR】

2024年1月30日運用が開始された【VYM】【SPYD】の投資信託版(年4回分配型)を徹底分析