東証に上場している日本株高配当ETFの中から、もっとも売れている【1489】(NEXT FUNDS 日経平均高配当株50指数連動型上場投信)を紹介。

序盤はETFの分配金について

前半は、コンセプト、全銘柄紹介、業種比率など

後半は、ライバルの高配当ETFと組入銘柄や業種の違い、分配金利回り、増配率、トータルリターン、過去に買った場合のYOC、将来YOC予想などを比較

1489の分配金を確認しよう

まずは、分配金情報です。【1489】は2024年1月に1対30の株式分割を行いました。

【1489】のこれまでの分配金です。左から3列目が分配金です。年4回支払われます。4月と10月が金額が多く、1月と7月は少ないですね。

日本の個別銘柄は3月決算を採用しているケースが多く、は3月と9月の年2回配当を支払うことが多いからです。

【1489】の分配金の推移は?

分配金の推移です。2018から2021年にかけては横ばいでしたが、2022年に一気に増えました。年間単位では前年の2021年よりも52%増。

直近2024年7月の分配金は5円で、前年同期と比べて44.2%増でした。

【1489】の分配金と取引所価格の関係

過去1年分配金と取引所価格の比較です。

取引所価格は2020年の後半ぐらいから伸び始めています。分配金は、2022年の中盤から後半にかけて一気に増えましたが、その後は横ばいです。

【1489】を過去に買った場合は?

取引所価格、分配金利回り、YOCです。分配金利回りは過去1年分配金を取引所価格の終値で除して計算しました。現在の分配金利回りは2.86%です。

黄色の線がYOCです。Yield on Costのことで、過去にこの銘柄を買った場合、現在の取得価額に対する利回りのことです。この黄色の線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2020年7月頃に購入していれば、現在YOCは7.8%ほどになっていました。平均分配金利回りは3.9%ぐらいなので、現在の分配金利回りは平均より低いです。

1489(NEXT FUNDS 日経平均高配当株50指数連動型上場投信)の基本情報

まずは1489の基本情報です。正式名称は「NEXT FUNDS 日経平均高配当株50指数連動型上場投信」です。略称は「NF・日経高配当50 ETF」。

日経平均225社の中から、配当利回りの高い50銘柄から構成されるETFです。設定されたのは2017年2月。

経費率は0.308%。他の国内高配当ETFと比べて平均的ですね。過去1年分配金と現在の株価で算出した分配金利回りは3.00%。

分配金は1、4、7、10月の年4回。

決算日(権利確定日)は7日。その2営業日前に保有していれば分配金が貰えます。平日の場合は5日ですね。休日などが入る場合は、前にずれます。分配金の支払いは決算日の40日後ぐらい。

2024年4月8日の終値は2274円。1株から購入可能です。

ベンチマークの日経平均高配当株50指数とは?

それでは【1489】のコンセプトについて、見ていきましょう。

このETFは「日経平均高配当株50指数」との連動を目指します。ちなみに「日経平均」は、東京証券取引所プライム市場に上場する銘柄から選定された225銘柄。日本を代表する大型株225銘柄ですね。

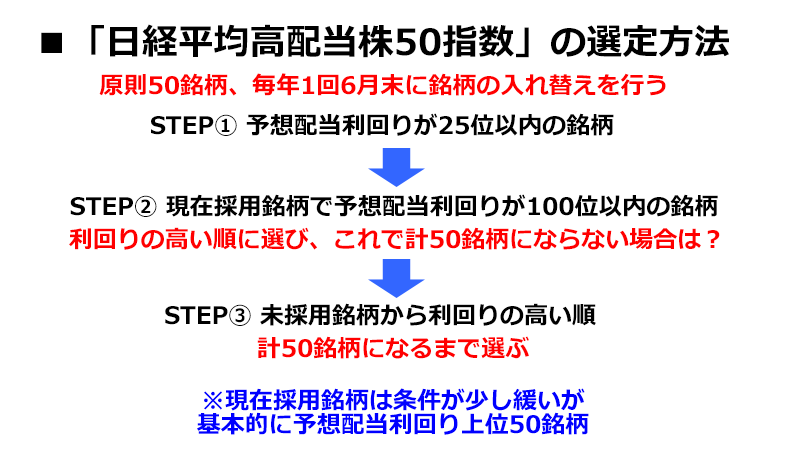

「日経平均高配当株50指数」は、毎月1回、6月に銘柄の入れ替えを行います。基本的に日経平均225社の中から、予想配当利回りの高い50社です。

ただし、銘柄の選定は少しルールがあります。基準日は5月の最終営業日です。

2) 現在採用銘柄で予想配当利回りが100位以内の銘柄。これで計50銘柄に到達しない場合は、

3) 未採用銘柄から利回りの高い順。これで計50銘柄にします

現在採用されている銘柄は多少優遇されます。米国株の【SPYD】も似たようなルールでしたね。基本的に日経平均のほぼ利回り上位50銘柄です。

また、構成銘柄が日経平均株価から除外されることとなった場合には、当該銘柄も「日経平均高配当株50指数」が除外されます。構成銘柄が45銘柄を下回った場合は、銘柄入れ替えと同様の方法で45銘柄になるように補充します。

組入比率のルール

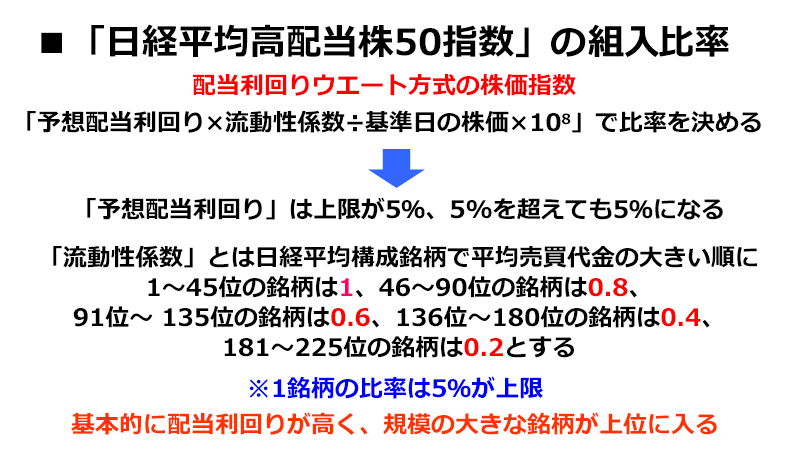

組入比率、ウェートのルールについて見ていきましょう。「予想配当利回り×流動性係数÷株価×10の8乗」で比率が決まります。

予想配当利回りは5%が上限で、5%を超えても5%になります。「流動性係数」は平均売買代金の大きい順に1、0.8、0.6、0.4、0.2となります。この2つを掛けた数値を、「基準日の株価」で割って、10の8乗を掛けます。

基本は配当利回りの高い銘柄の比率が高くなります。流動性が高い銘柄は株価が高くなる傾向なので、株価で割ることによってバランスを取る方針のように思えます。また、1銘柄の比率の上限は5%に設定しており、1つの銘柄に偏らないようにしています。

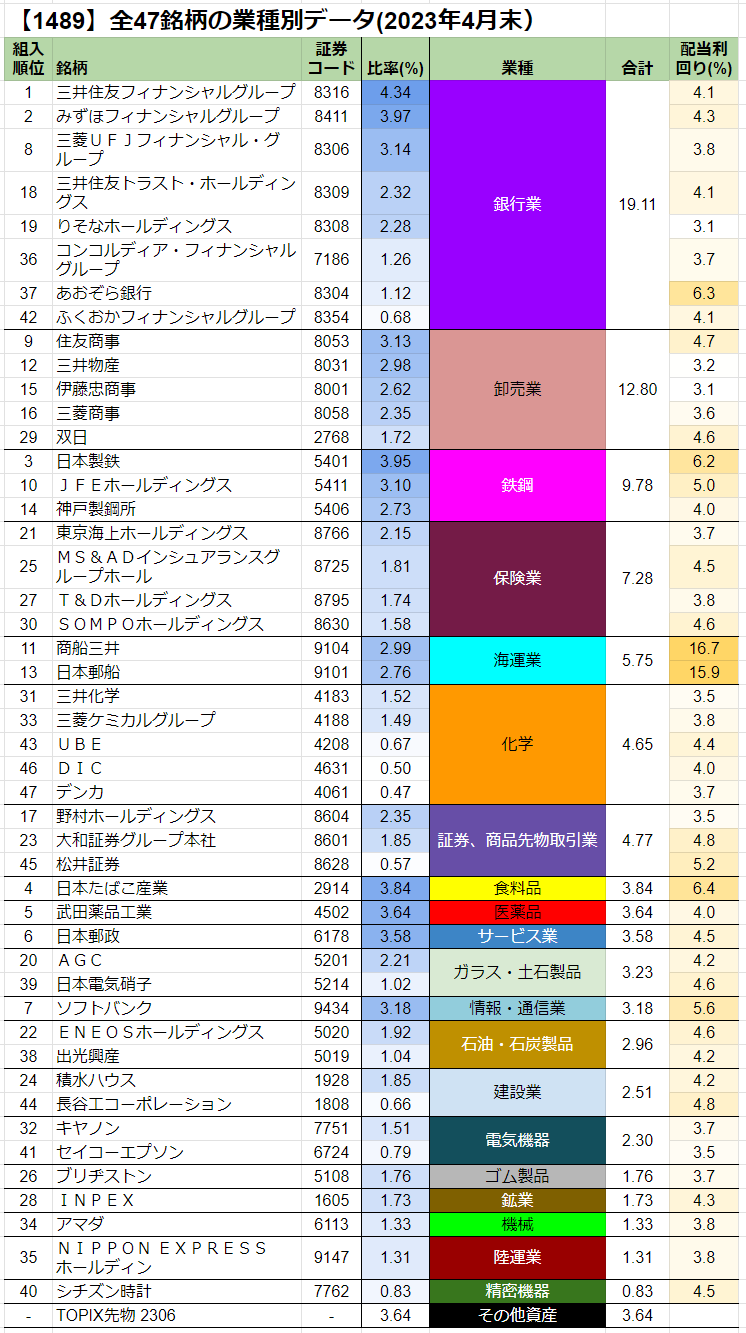

1489はどんな銘柄で構成されているのか?

それでは【1489】の組入銘柄について、見ていきましょう。

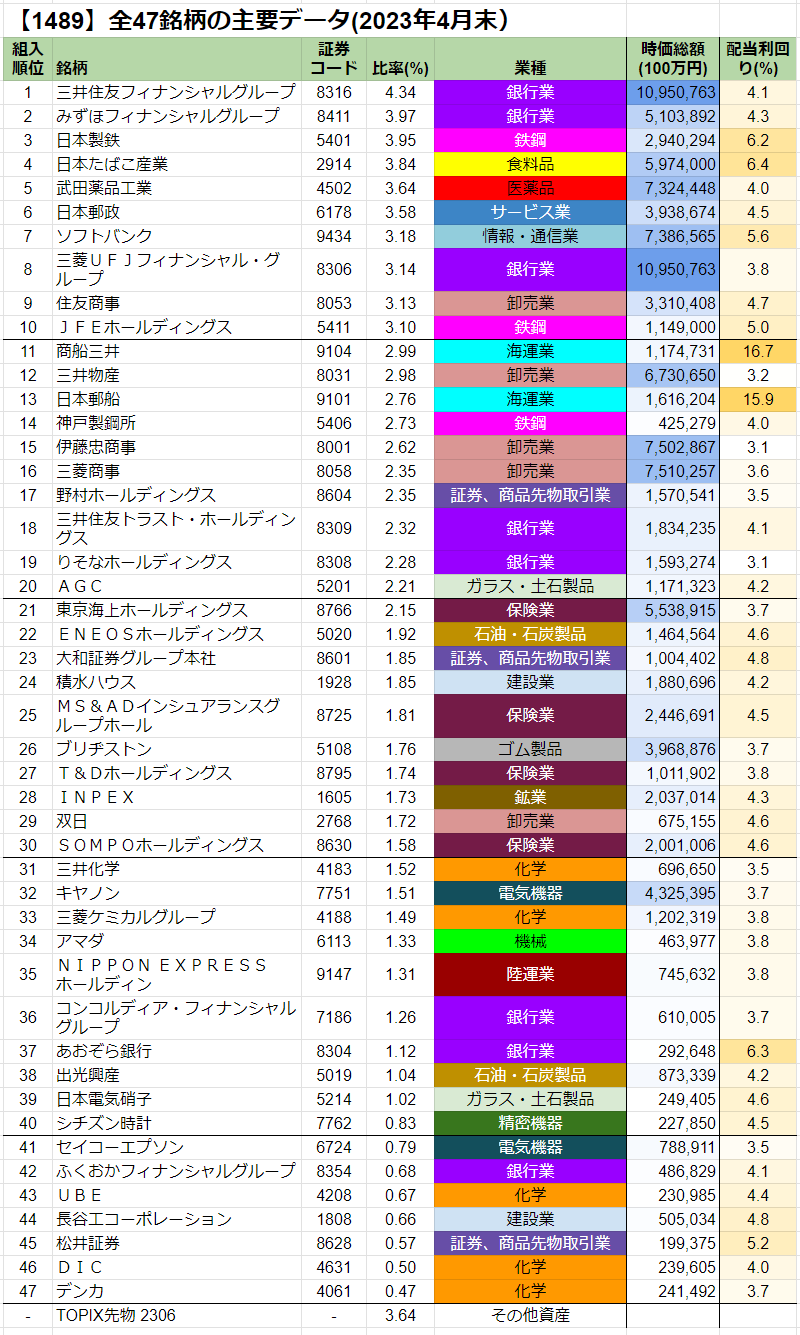

まずは上位10銘柄。銀行が3つありますね。三井住友、みずほ、三菱UFJの三大メガバンクです。鉄鋼は2社、日本製鉄とJFEホールディングス。それ以外では、日本たばこ産業(JT)、武田薬品、日本郵政、ソフトバンクなど、日本を代表する企業ばかりです。

全47銘柄についても見ていきましょう。右から3列目の業種は東証33業種です。業種ごとに色をつけています。上位組入銘柄には、紫色の銀行業、薄紅色の卸売業、いわゆる商社が目立ちますね。

右から2列目は時価総額です。背景の青色が濃いほど、時価総額が大きいです。上位は時価総額が大きく、下位は時価総額が小さい傾向ですね。

一番右が配当利回りです。背景のオレンジ色が濃いほど、利回りが高いです。若干上位の方が利回りが高めですね。

基本的には配当利回りの高い銘柄が上位に入る傾向ですが、昨年6月の銘柄入れ替えから10カ月が経過しています。上位銘柄は株価が上昇して組入比率が上がり、必然的に利回りも下がっているように思えます。逆に下位銘柄は株価が軟調のため、利回りが上がっていると思われます。そのため、上位と下位の利回りは似たようになったんじゃないかなあと考えられます。

6月の銘柄入れ替え直後に、組入銘柄の利回りをチェックをしてみたいですね。

【1489】とTOPIXの関係

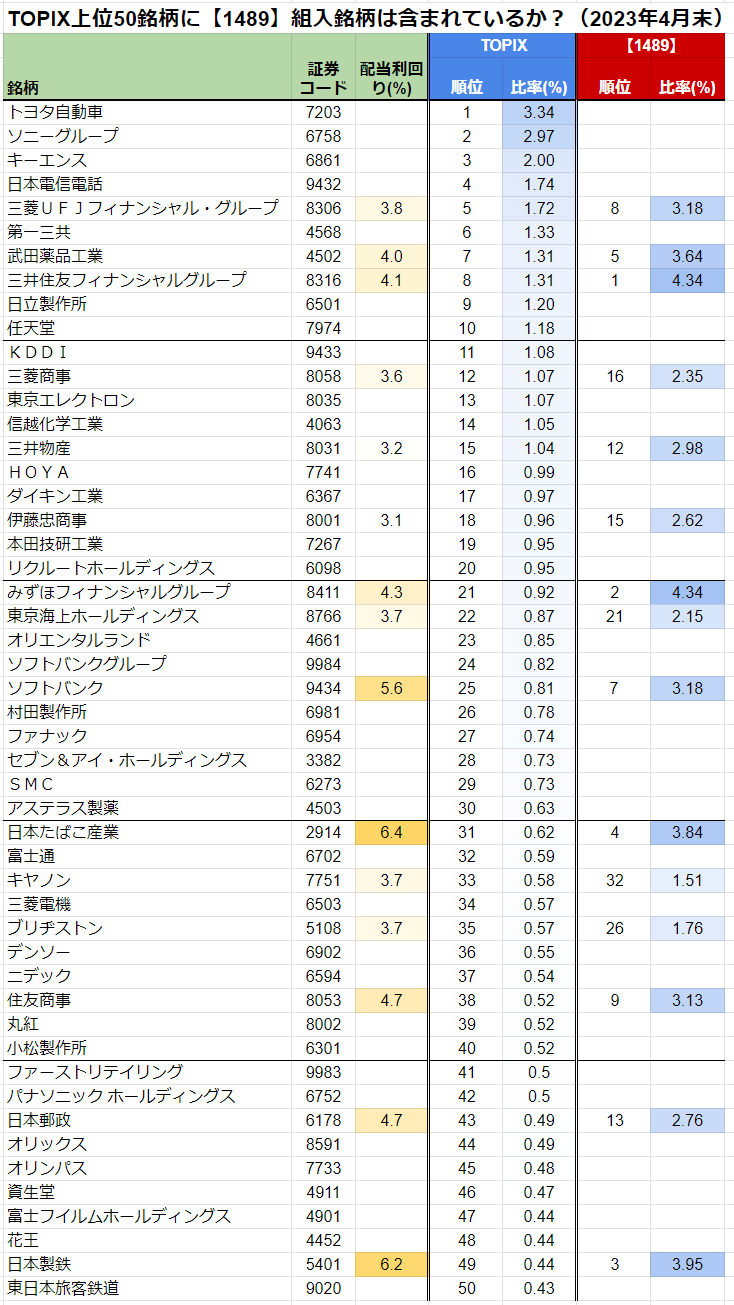

それではTOPIX(東証株価指数)との違いについて見ていきましょう。TOPIXは東証に上場している日本株をほぼ時価総額加重平均で組み入れているため、企業の規模の大きな順ですね。

下の表はTOPIXの上位50銘柄です。表の右側にTOPIXの組入順位と比率、【1489】の組入順位と比率があります。

TOPIX上位50銘柄中、15銘柄が【1489】に入っています。結構たくさん入っていますね。米国ETFの【SPYD】が似たようなコンセプトですが、S&P500の上位銘柄は【SPYD】にほとんど入っていません。

日本株は、米国と比べて超大型銘柄に高配当銘柄が多いです。米国の場合は、無配のテック企業、ジョンソン・エンド・ジョンソン【JNJ】やプロクター・アンド・ギャンブル【PG】など利回りが低めの連続増配銘柄などが時価総額が大きいです。

そんなわけで、【1489】を米国ETFと比較するのは、少し無理があると言えそうです。

コンセプトは【SPYD】で、中身は【VYM】の銘柄の利回りを高くしたようなイメージ、【DHS】っぽさもあります。

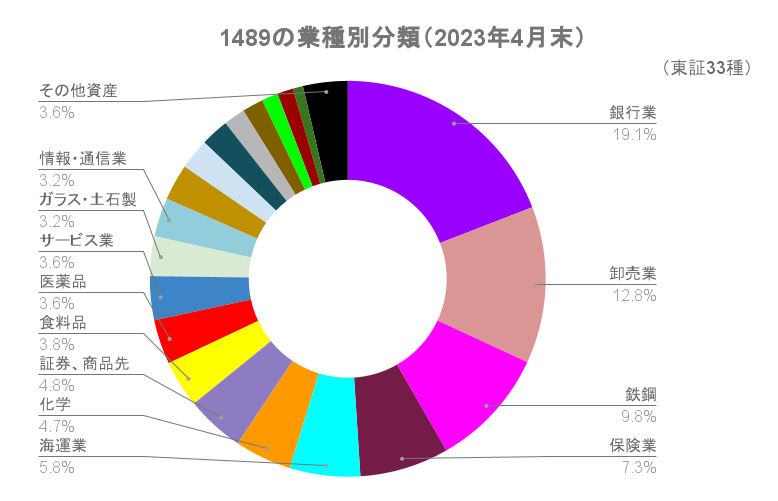

1489の業種組入比率をチェックしよう

それでは【1489】の組入銘柄の業種について、見ていきましょう。

トップが銀行業で19.1%。卸売業が12.8%。鉄鋼が9.8%、保険業が7.3%。この4業種で約半数を占めています。以下、海運、化学、証券と続き、上位は景気敏感セクターがほとんどですね。

業種ごとの組入銘柄をチェックしよう

業種別に、全47組入銘柄について見ていきましょう。トップの銀行業は8銘柄です。三大メガバンクに加え、営業時間が長くリテール向けの「りそな銀行」、10年以上前から高配当でおなじみの「あおぞら銀行」などがランクイン。

2位は卸売業、いわゆる商社です。5大商社から住友商事、三井物産、伊藤忠商事、三菱商事の4つが入っています。丸紅は入っていませんが、双日がいます。

左下の5位・海運業の2銘柄、商船三井と日本郵船は大幅減配が発表されました。ここに記載されている利回りは4月末なので、減配前のものです。次回の銘柄入れ替えで残るかどうかは微妙ですね。

下位グループでは日本たばこ産業(JT)、武田薬品、日本郵政、ソフトバンクが、組入銘柄のトップ10に入っており、1業種1銘柄です。

東証33種の中から、ちょうど20業種が【1489】に含まれており、セクターの分散は結構効いています。【1489】は日経平均225銘柄の高配当が対象なので、日本を代表する大型株の高配当銘柄の大部分を保有することできるとも言えます。

8つの日本株高配当ETFの純資産総額をチェック

2月の後半に、東証に上場している日本株高配当ETF8つを比較したコンテンツを公開しました。

たくさんの方にご覧いただき、ありがとうございます。

そのときに公開した、日本株高配当ETFの1月末の純資産総額と、4月末の純資産総額を比較します。

1月末の時点では、野村アセットマネジメントの【1577】が730億円ほどで、もっとも規模が大きかったです。現在は、同じ野村アセットマネジメントの【1489】が約860億円で、最大規模となりました。1位と2位が逆転したわけですね。

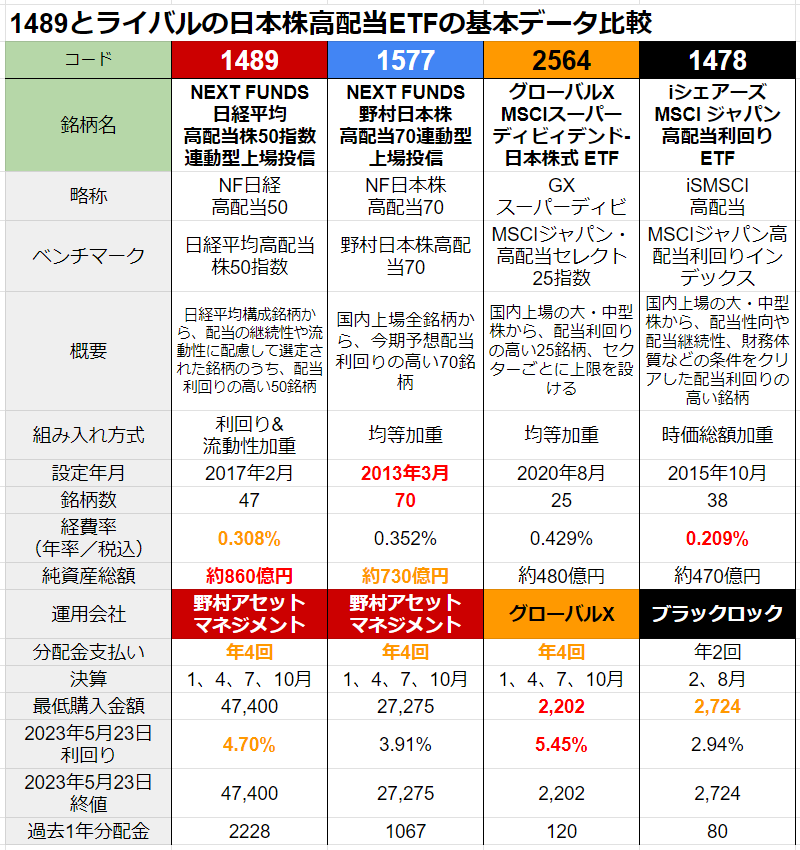

日本株高配当ETFの基本データを比較

ここからは【1489】とライバルの日本株高配当ETFを比較していきます。純資産額の多い4つのETFで比較します。

同じ野村アセットマネジメントの【1577】、グローバルX社の【2564】、ブラックロック社の【1478】で比較します。

ETFの背景色は運用会社のコーポレートカラーにします。野村があずき色、ブラックロックが黒色、グローバルXがオレンジ色という感じです。ただし野村が2社あるので、【1577】は青色にします。今後のグラフ内で使用するカラーをこれで統一します。

表内の数値が赤色は、他のETFよりも秀でているという意味です。オレンジ色は赤色に次ぐ2番手グループという意味です。

左から純資産総額の大きい順に並んでいます。今回のコンテンツのデータは基本的にこの順番で並びます。

経費率は【1478】が0.209%と一番低いですね。純資産総額は【1489】がトップです。分配金の支払いは基本的に年4回ですが、【1478】だけ年2回です。

現在の利回りは【2564】が5.5%ほどと高く、【1489】が4.7%、【1577】が3.9%、【1478】が2.9%。結構バラバラです。

全てのETFが高配当銘柄が対象ですが、【1478】がもっとも財務体質を重視しているために、分配金利回りが低いです。逆に【2564】は高配当に特化しているため、利回りは高いです。そのかわり、安定感に欠ける銘柄が含まれています。

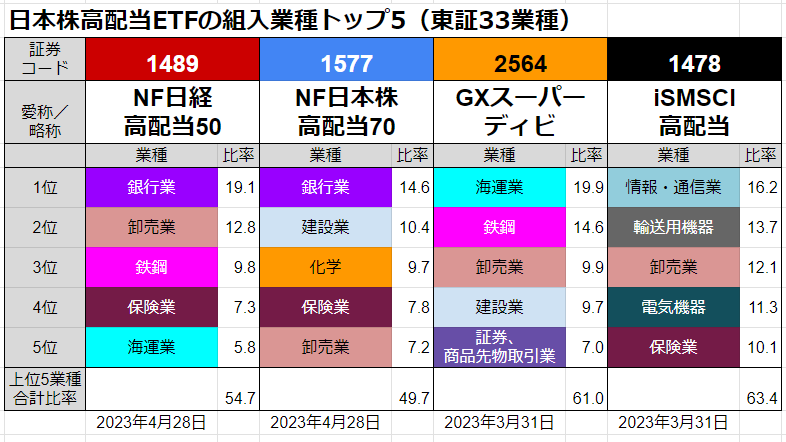

業種と上位銘柄を比較する

それでは組入銘柄の業種を比較します。

【1489】と【1577】はどちらも銀行業がトップです。卸売業(商社)はいずれのETFもトップ5に入っています。

【2564】は海運、鉄鋼、証券など、景気敏感な業種が目立ちます。

逆に【1478】は比較的ディフェンシブな情報・通信が首位です。4つのETFの中ではもっとも安定していそうです。

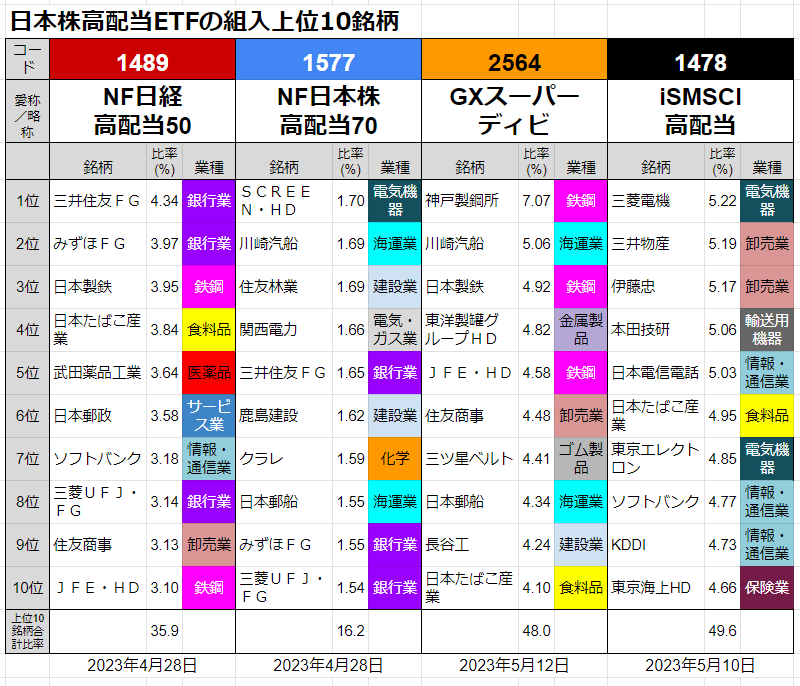

上位組入銘柄を比較しよう

組入上位10銘柄を比較します。

【1577】と【2564】は均等加重のため、銘柄の順位はあまり意識する必要はありません。上位にややマイナーな銘柄が入っていますね。

【1489】は利回り加重&流動性を重視、【1478】は時価総額加重のため、この2つの上位銘柄は日本を代表する大型企業が目立ちます。

上位10銘柄の合計比率は【1577】が16.2%と少なく、分散されていると言えます。【2564】は25銘柄を均等加重するため、上位10銘柄で5割近くになっています。【1478】は組入銘柄数が38と少ないため、上位10銘柄で約5割です。

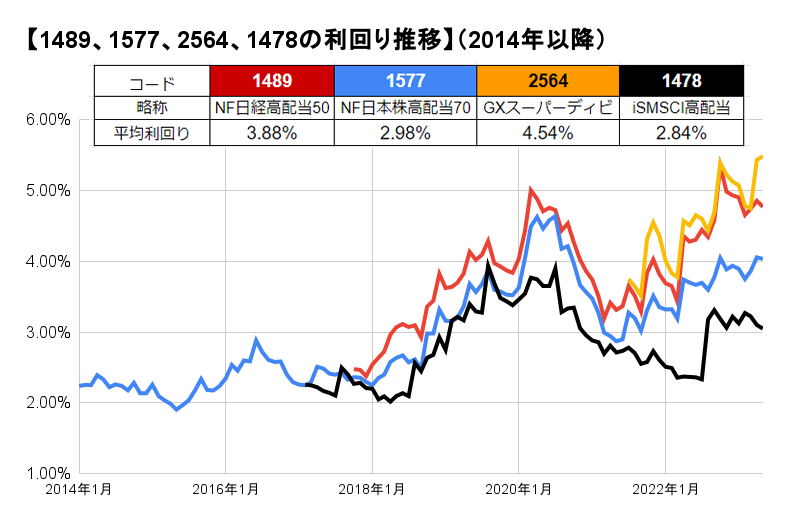

利回り推移を確認しよう

それでは2014年以降の分配金利回りの推移を比較しましょう。利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

分配金を支払い始めてから1年後から利回りが出ますので、古株の【1577】以外は、途中からの登場です。

【2564】は現在の利回りが5.5%、【1489】は4.7%ほどで、かなり利回りが高いです。2022年や2023年にかなり増配したため、利回りが上がっています。

平均利回りは【2564】がもっとも高く4.5%、【1489】が3.9%、【1577】が3.0%、【1478】が2.8%。【1489】の現在利回りは平均よりも1%近く高いです。

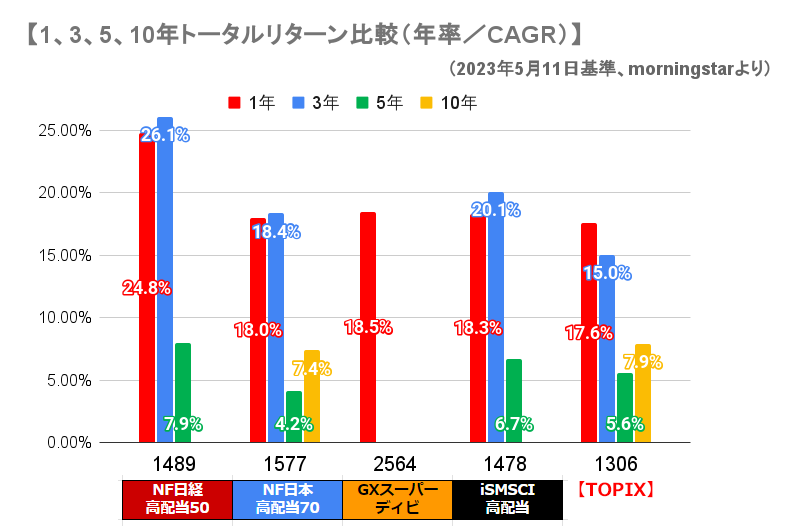

トータルリターンを比較する

トータルリターンを比較します。トータルリターンとは分配金を再投資した株価リターンのことです。手数料や税金は考えません。2023年5月11日基準のデータ。

【1489】が1年、3年リターンともに25%前後で圧倒的です。利回りが4.7%と高いのに、リターンも素晴らしく申し分ないです。

1年リターンは【1577】【2564】【1478】は18%台でほぼ互角。3年や5年リターンは【1478】が【1577】をやや上回ります。

一番右に【TOPIX】のデータをご紹介。1、3、5年リターンは【1489】と比較した場合、【1489】がかなり上回っています。

10年は比較対象が【1577】しかありませんが、【TOPIX】とほぼ互角です。全体的に日本の高配当ETFは成績がよいですね。

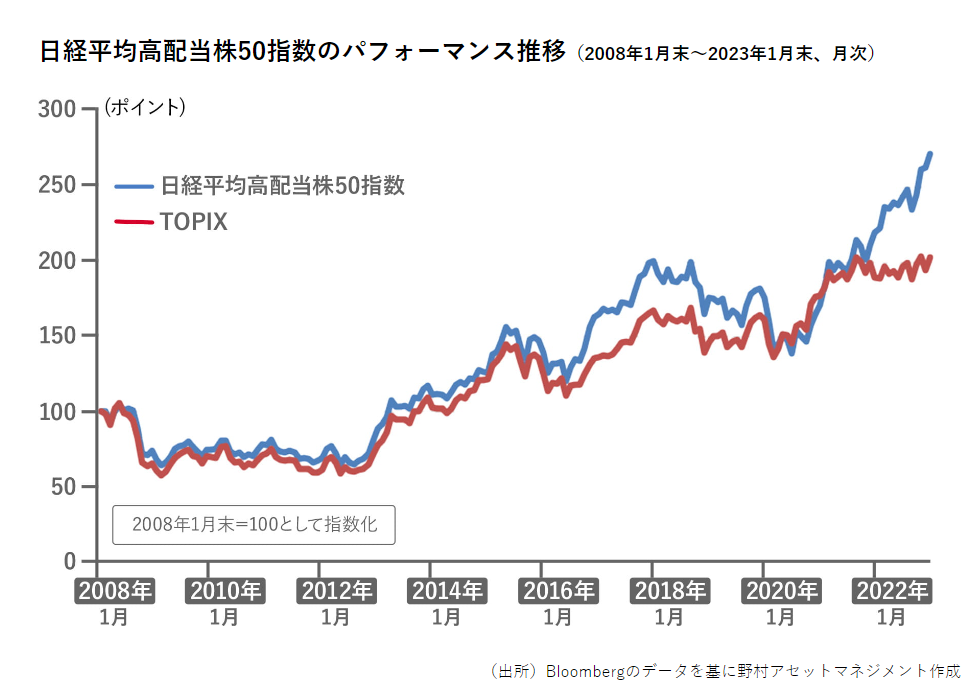

ベンチマークとTOPIXの長期データ比較

下のグラフは「Next Funds」の公式サイトに掲載されていたパフォーマンス比較です。【1489】のベンチマークである「日経平均高配当株50指数」とTOPIXのトータルリターン推移。

【1489】は設定から6年ぐらいですが、ベンチマークは、かなり古くからあります。

2008年からです。青い線の「日経平均高配当株50指数」の成績の良さが目立ちます。長期で見ても優秀というのは意外ですね。

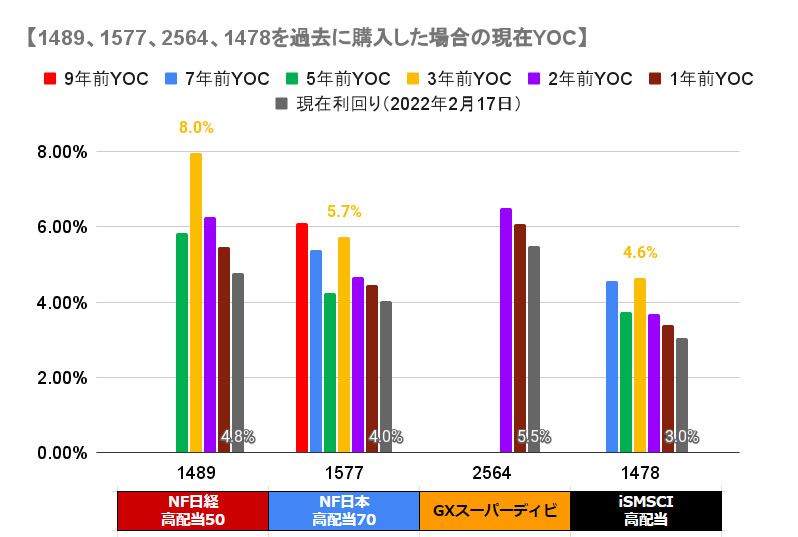

過去に買った場合の取得価額に対する利回り(YOC)は?

過去にETFを購入していた場合、現在、取得価額に対する利回り(YOC)はどのくらいになっているでしょうか? 1、2、3、5、7、9年前にETFを買っていたら、現在どうなっているかというデータです。

一番右端の灰色の棒グラフが現在の利回りです。下に数値も書いてあります。

3年前はオレンジ色で、こちらも数値も表示しています。2020年5月なので、コロナ・ショックの頃です。なので5年前よりも3年前の方が株価が下がっているため、3年前に購入するとYOCは高い傾向です。

いずれも全体的に左肩上がりなので、過去に購入した方が株価や分配金が低く、YOCが高くなります。

【1489】は3年前に購入した場合は、現在YOCは8.0%と高いです。歴史の長い【1577】は9年前YOCがあります。6%近くですね。【2564】は設定されたのが2020年8月と日が浅いですが、2年前に購入していたら、現在YOCが6.5%ほどと高くなっています。

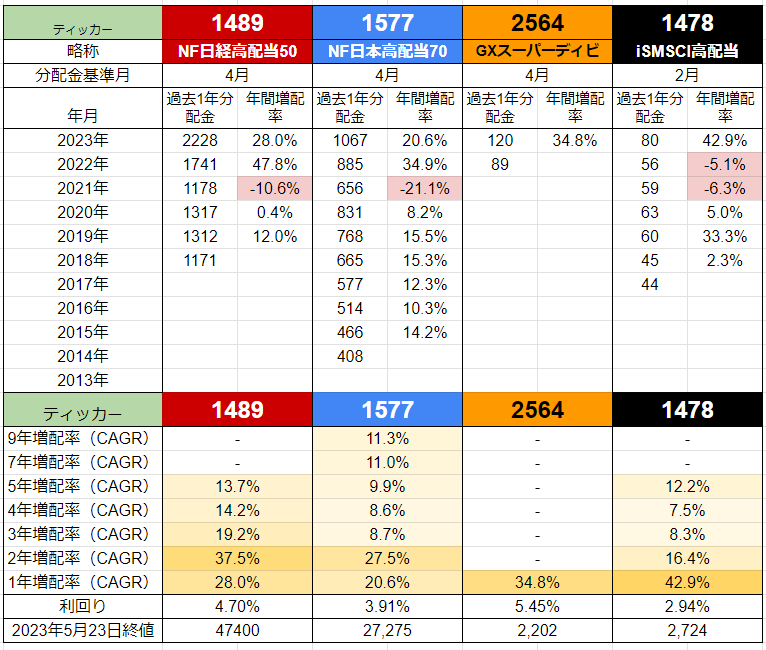

増配率を確認しよう

増配率を見ていきましょう。表の上段は1年ごとの過去1年分配金と、前年からの増配率です。背景がピンク色がマイナスです。

表の下段は現在を起点とした1~9年の増配率。年平均をCAGRで計算します。背景のオレンジ色が濃いほど、増配率が高いという意味です。この部分をグラフで見てみましょう。

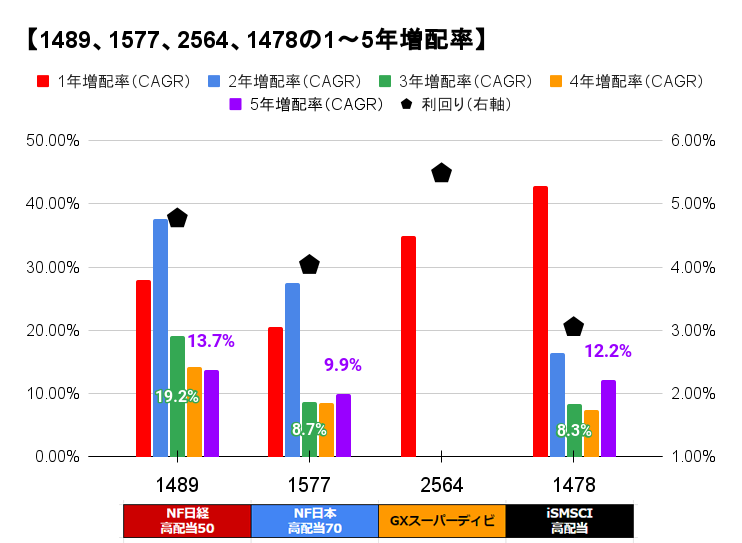

増配率をグラフにして比較する

左軸が1~5年の増配率で、右軸が現在の分配金利回りです。

2022年以降は日本の高配当株が増配ラッシュだったため、赤い棒グラフの1年増配率は20%以上という、とてつもない数値が並んでいます。【1478】は42.9%、【2564】は34.8%です。

2年増配率も高水準。青い棒グラフです。【1489】が37.5%と抜群です。【1577】は27.5%と素晴らしいです。設定から日が浅い【2564】は2年以上の増配率はありません。

3年、4年、5年増配率を見ていきましょう。【1489】が13%以上と高水準を保っています。【1577】と【1478】は10%に届かないぐらいです。それでもなかなか素晴らしいですね。

ちなみにグラフにはありませんが、【1577】の7年や9年増配率は11%台と高いです。2年以上の増配率は【1489】がトップでした。素晴らしいですね。

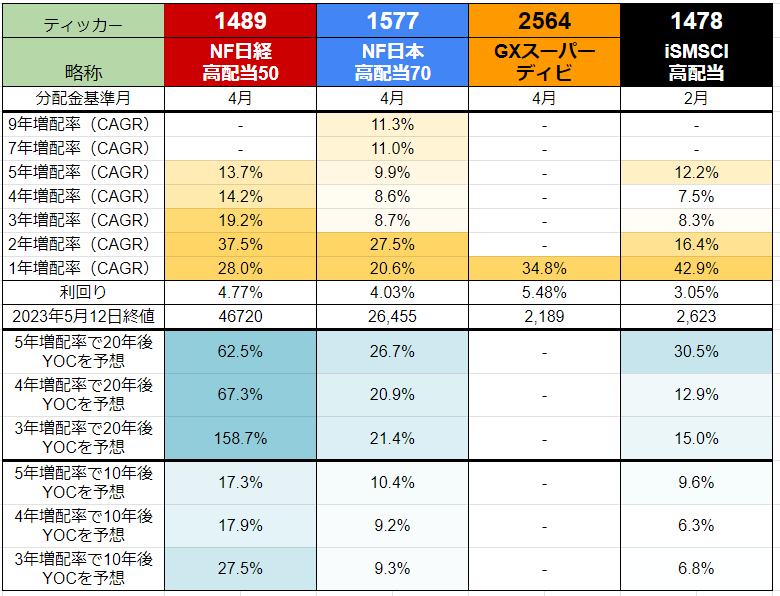

増配率を使った将来YOCを予想する

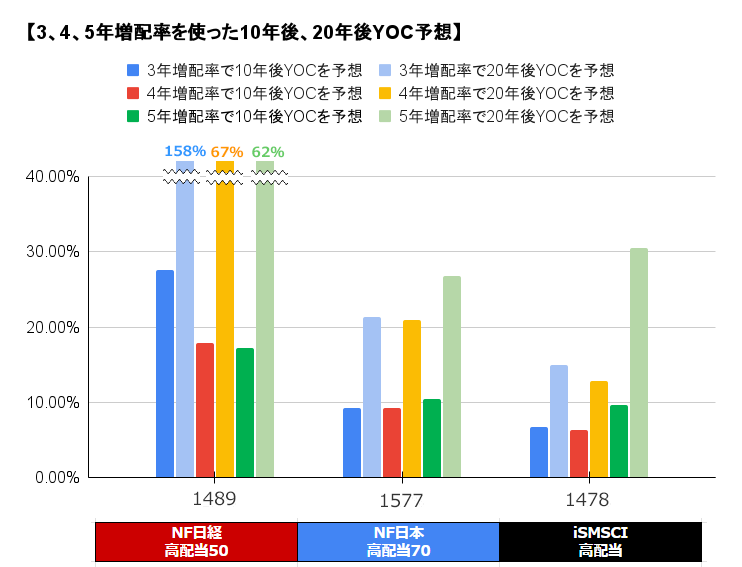

3、4、5年増配率を使用した将来YOC予想をまとめました。表の下の部分です。背景の青色が濃いほど、数値が高いです。上が20年後YOC予想、下が10年後YOC予想です。

現在の過去1年分配金額と3、4、5年前の同時期の過去1年分配金額を比較して、幾何平均で年間増配率を計算し、それを使って将来YOCを予測します。

YOCとはYield on Costのことで、取得価額に対する利回りのことです。2023年5月12日の終値でETFを買った場合、将来の利回り(YOC)がいくらになるかという予測です。「分配金は再投資しない、税金や手数料は考慮しない」で検証します。

将来YOC予想をグラフにして比較する

グラフにすると、このようになります。【2564】はデータがないので、省きます。

【1489】は現在の利回りが約4.8%で、3~5年増配率が13%以上なので、そのままのペースで増配していくと、すさまじいYOCになります。20年後YOCは60%以上です。ただ、このペースの増配率が続く可能性は低いと思います。

【1577】は10年後YOCが10%、20年後YOCは20%強です。これもポジティブなシナリオに思えます。【1478】はそれよりも少し劣っています。

いずれにせよ、日本の高配当株ETFはここ1、2年の増配率が素晴らしいので、このような結果になりました。現実はもう少し、成績は悪くなるだろうと考えられます。

まとめ

【1489】は日本の大型配当銘柄の多くが入っており、個別銘柄を買うよりは、このETF一本でもいいかもしれまえん。ただし景気敏感な業種が多いので、金融危機などの場合はダメージが大きそうです。

2022年にかなり増配しましたが、2023年も最初の2回の分配金は好調を維持、増配率はかなり高いです。

トータルリターンは長期でもTOPIXを上回っていました。

2023年4~5月に発表されている分配金で海運は減配となり、6月の銘柄入れ替えでは変化がありそう。なので、銘柄入れ替え後にもチェックしてみようと思います。

コンセプトは米国ETFなら【SPYD】だが、中身は【VYM】の利回りを高くしたイメージ、もしくは【DHS】でしょうか。