2023年10月、ファースト・トラスト社のETFが日本の証券会社で新たに購入可能となりました。

今回は、その中から、ファーストトラスト・CBOE ベストS&P 500 ディビデンド・アリストクラッツ・ターゲット・インカム ETF【KNG】をご紹介。S&P500配当貴族指数をカバードコールするETFです。

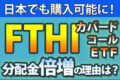

2023年10月から購入可能となったファーストラスト社のETF

下の表は2023年10月から新たに購入可能となったETFの一覧です。SBI、楽天、マネックス証券の大手三社の米国口座で購入可能です。

〇がついているのが取り扱い対象ETF。SBIと楽天は6銘柄ずつ。マネックスだけは9銘柄で、3つ多いですね。

表の下の4つがカバードコール系の高配当ETFです。分配金利回りを赤字にしています。

この中でも【FTHI】は3社すべてで取り扱っています。下の3つ【KNG】【RDVI】【IGLD】は現在マネックス証券のみの取り扱いです。

今回は【KNG】を紹介していきます。S&P500配当貴族指数を保有して、同指数のコールオプションを売るカバードコール戦略を行うETFです。

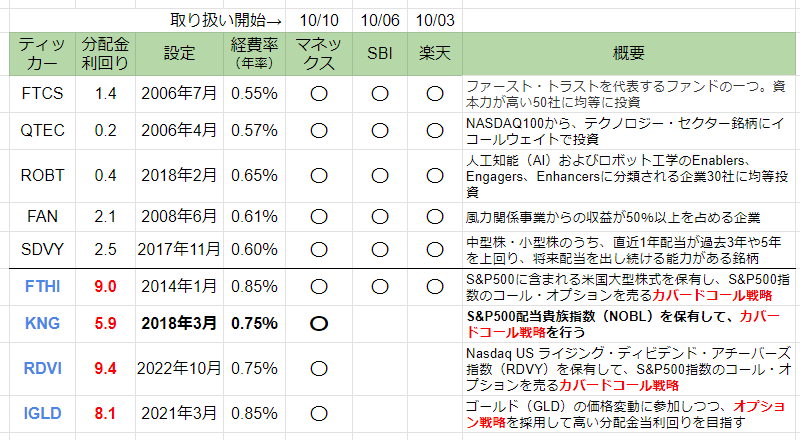

ファーストラスト社のカバードコールETF

日本の証券会社で購入可能な、ファーストトラスト社のカバードコールなどオプション戦略を行い高配当ETF4つについてです。

右端の【FTHI】はSBI、楽天、マネックスの大手三社で購入可能です。残りの3つは、マネックス証券のみで購入可能です。

左端【KNG】が、今回取り上げるETF。S&P500配当貴族指数を保有しながら、カバードコール戦略を行います。設定は2018年3月なので、5年半ほど経過しています。運用総額は2300億円となかなか多いです。経費率は0.75%。全体的にファーストトラスト社のETFは経費率は高めです。

左から2つ目の【RDVI】は【RDVY】というファーストトラスト社の増配系ETFを保有しながら、S&P500のコールオプションを売るカバードコールETFです。

左から3つ目の【IGLD】は、ゴールド(GLD)の価格変動に参加しつつ、オプション戦略を使用して高い分配金利回りを提供するETFです。

【KNG】はどんなETFか?

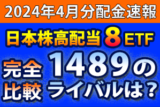

こちらはファーストトラスト社の公式サイトに掲載されている資料です。「KNG」の運用戦略を視覚的に表現しています。赤字で日本語訳をつけました。

※クリックで拡大します

簡単に言えば、このETFは、S&P500配当貴族指数という連続増配を行っている企業の株式を保有し、同時にこれらの株式に対するカバードコール戦略を使用して、株の安定的な収益とオプション取引からのプレミアム収益の組み合わせを提供します。

ポイントはS&P500の分配金利回りよりも8%高い利回りを目指すということでしょうか。S&P500の分配金利回りは1.5%ぐらいなので、9.5%ぐらいをターゲットにしているようです。

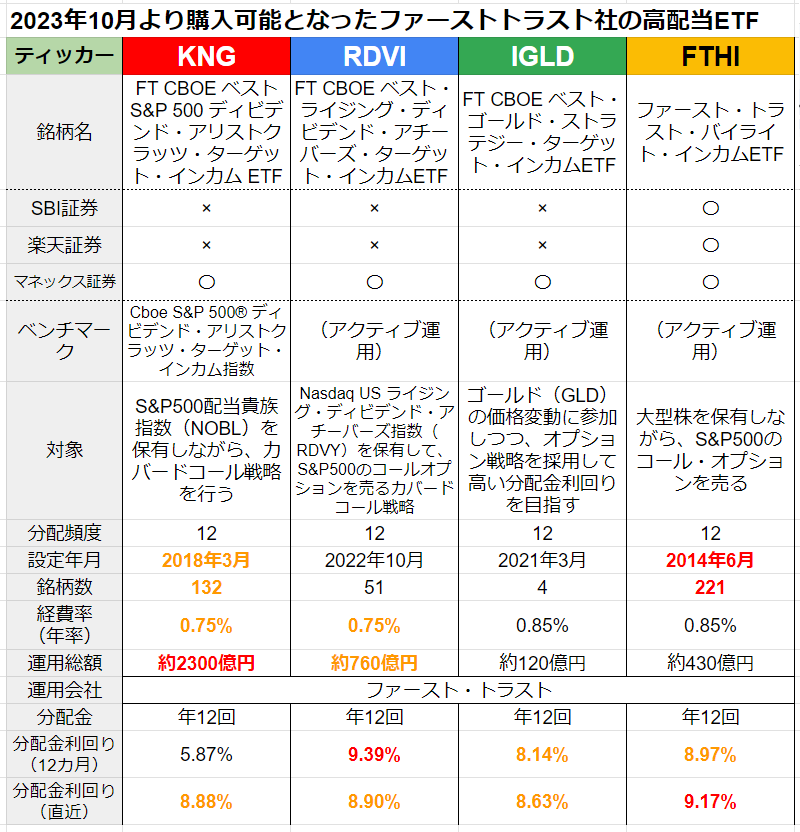

どのくらいコール・オプションを売るか?

こちらも公式サイトのデータです。原資産であるS&P500配当貴族指数銘柄を少なくとも80%保有。コール・オプションの売りの上限は20%です。

原資産の価格と権利行使価格は同じ状態のアット・ザ・マネーです。

つまり、原資産を最低8割を保有することで株価上昇を狙い、アット・ザ・マネーなので、アウト・オブ・ザ・マネーよりもプレミアムを多く獲得できるということですね。

ティッカーコードは【KNG】。これはキングという意味ですね。ただしこのETFは「配当王」が対象ではなく、「配当貴族」が対象のカバードコールETFです。

一般的に「配当貴族」は25年以上連続増配の銘柄、「配当王」は50年以上連続増配の銘柄です。

貴族は英語だとアリストクラッツです。そんなわけで、ティッカーコードの【KNG】はイメージと微妙に違う気がします。

【KNG】の分配金について

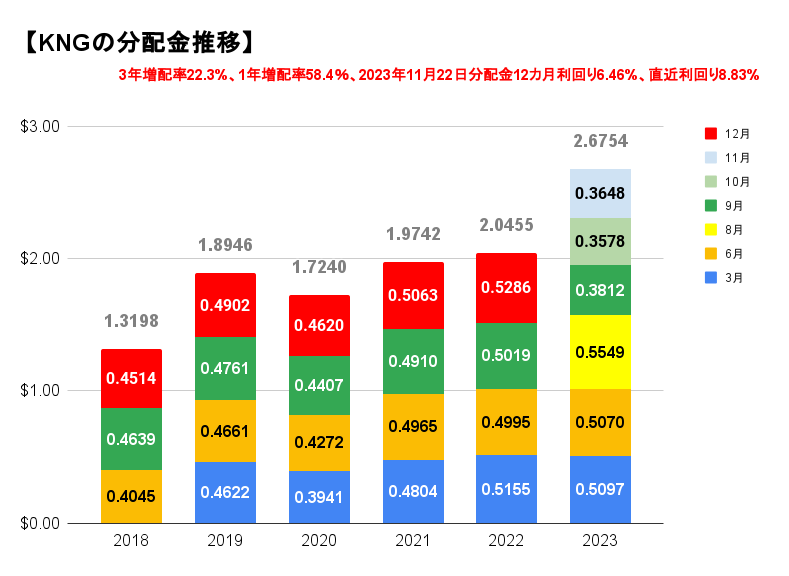

【KNG】の分配金推移です。これまでは四半期に一度、分配金を出していました。

ところが、2023年の8月を境に毎月分配にしました。

分配金が四半期だった2021年から2023年前半は0.5ドル前後。毎月分配になった2023年8月は0.5549ドルと変わらなかったですが、これはイレギュラーな感じがしますね。その後、9、10、11月は0.3ドル台になりました。四半期の時から比較すると、1/3ぐらいに減るのが自然ですが、2/3ぐらいになっています。

公式資料から毎月分配への変更を読み解く

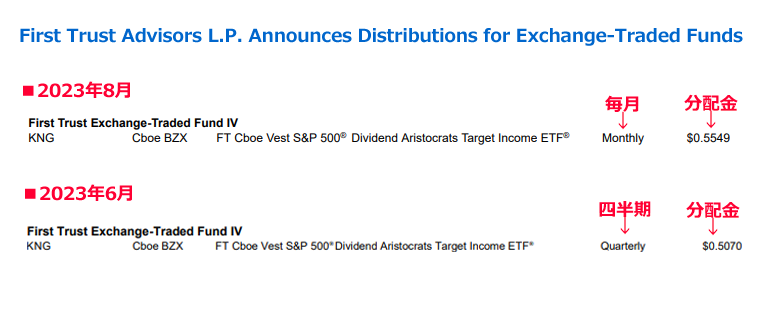

こちらは、ファーストトラスト社の公式サイトにあるデータ。「Press Release: Distributions」という項目のリンク先にあったPDFファイルを加工したものです。分配金情報ですね。

これによると、下の方の2023年6月は「Quarterly」(クオータリー)四半期と書いてありますが、上の2023年8月は「Monthly」(マンスリー)毎月になっています。2023年8月で毎月分配になったわけです。

分配金の傾向は?

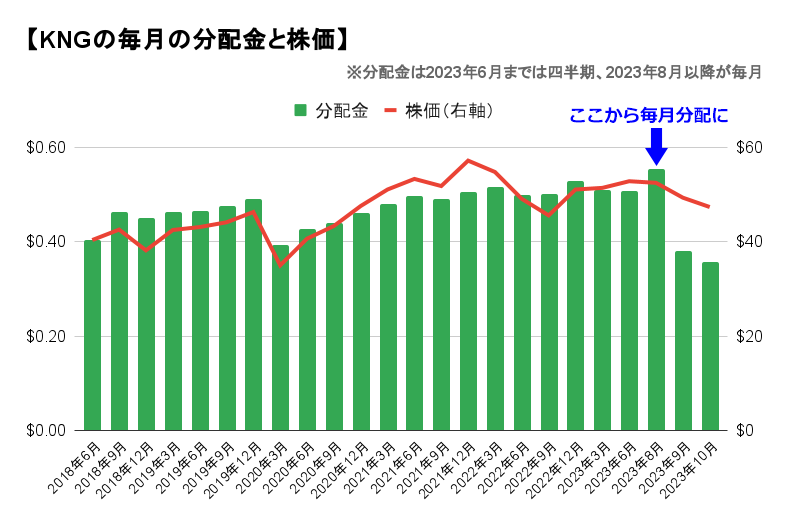

毎月の分配金と株価の推移です。右から3番目が2023年8月です。ここから毎月分配になりました。

一番右端の2023年9月と10月は0.3ドル台に減っていますね。このあたりが基準となりそうです。

2種類の分配金利回りを比較

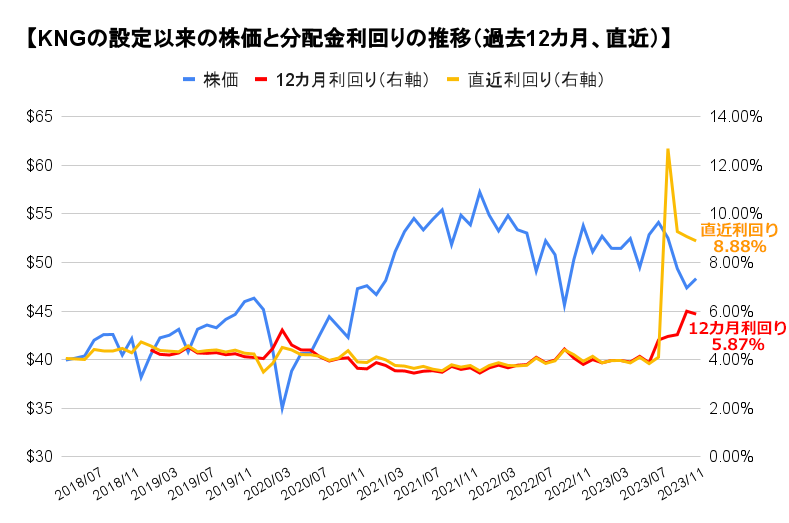

こちらは株価と分配金利回り。赤い線が過去1年分配金から出した分配金利回り。12カ月利回りとも言います。現在は5.87%です。

黄色の線が直近の分配金を1年換算して出した利回り。直近利回りとも言います。

これまでの分配金利回りは4%前後でした。毎月分配になった2023年8月は分配金が0.5549ドルをキープしたので、直近利回りは12%以上に一気に跳ね上がりました。

2023年9月と10月は分配金が0.3ドル台に下がり、直近利回りは少し落ち着いて9%弱になりました。

今後も分配金が毎月0.3ドル台が続けば、赤い線の12カ月利回りは現在の5.87%から、黄色の線の直近利回り付近の9%弱ぐらいまで上がることになりそうです。どうなるでしょうか。

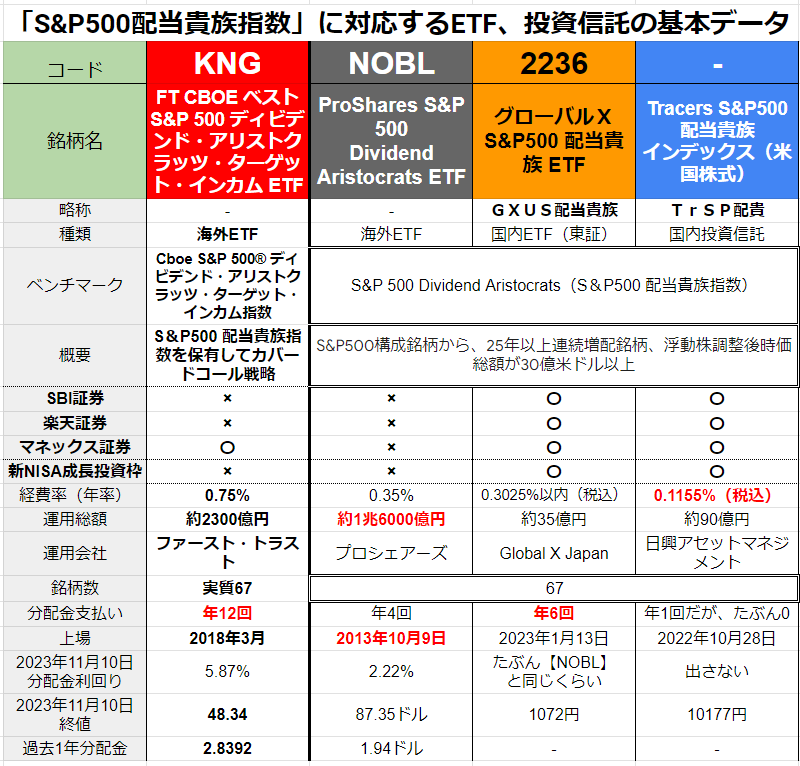

S&P500配当貴族指数に関連する金融商品

さて、S&P500配当貴族指数に連動している金融商品はどのようなものがあるのでしょうか。

SP500配当貴族指数とは、「S&P500」構成銘柄の中から、25年連続で増配している銘柄が対象です。浮動株調整後時価総額が30億ドル以上、 3ヶ月間の1日平均売買代金が500万米ドル以上などが条件をクリアする必要があります。銘柄の組入れは均等加重です。

【KNG】はS&P500配当貴族指数を保有しながら、カバードコール戦略をするETFです。この表の左端が【KNG】です。今回紹介しているETFです。

右の3つはS&P500配当貴族指数に連動するETFです。

左から2つめの【NOBL】は米国に上場しているETF。ただし、このETFは日本の大手ネット証券では購入できません。分配金利回りは2.22%。

右から2つめの【2236】は、東証に上場しているS&P500配当貴族指数に連動するETFです。グローバルX社のものです。隔月で分配金が支払われます。新NISAの成長投資枠に対応しています。

右端は、投資信託版。こちらは分配金を出さないで再投資する方針のようです。こちらも新NISAの成長投資枠に対応しています。

【KNG】上位組入銘柄はどんなものか?

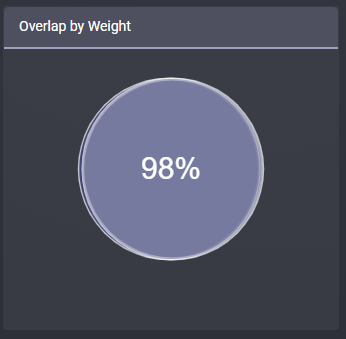

【KNG】はS&P500配当貴族指数を保有しながら、同銘柄のコール・オプションを売るカバードコール戦略をするETFです。さて、組入上位はS&P500配当貴族指数と似ているのでしょうか?

上の円グラフは「etfrc.com」というサイトで【KNG】とS&P500配当貴族指数ETF【NOBL】の重複率を調べたものです。98%が重複していると出ました。ほぼ同じですね。

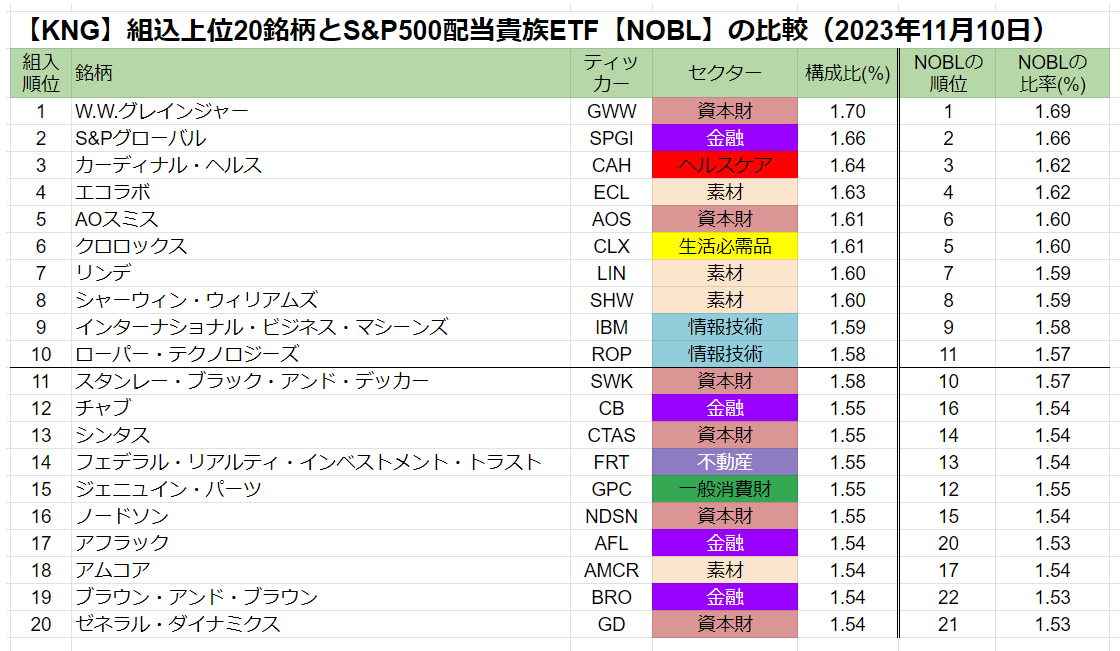

上位組入銘柄は似ているのか?

下の表は、【KNG】の組入上位20銘柄。表の右端が、【NOBL】の順位と比率です。ほぼ同じですね。

ちなみにS&P500配当貴族指数は、均等加重です。1月末に銘柄入れ替えを行い、年4回リバランスをしています。なので、上位銘柄を意識する必要はあまりないですね。最近の株価が好調の銘柄が上位にいるだけです。

上位10銘柄の占める割合は全体の16.2%、上位20銘柄では31.7%です。

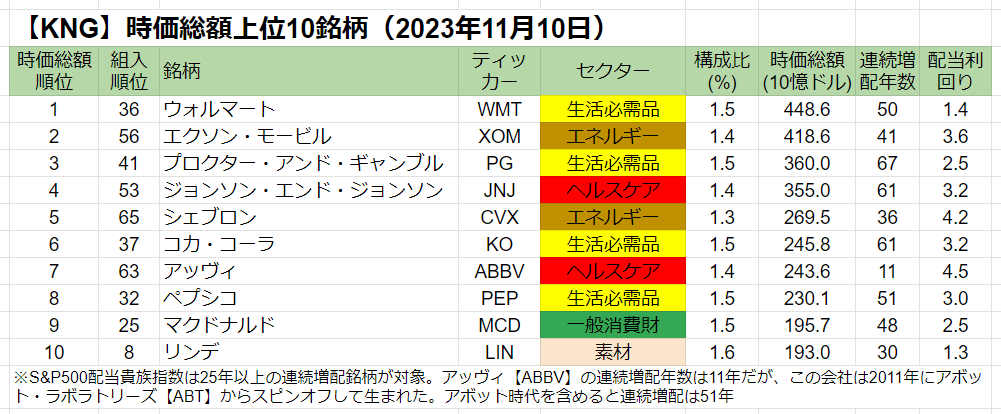

規模の大きな銘柄はどのようなものがあるか?

【KNG】やS&P500配当貴族指数は、現在67銘柄で構成されています。こちらは時価総額の上位10銘柄です。

世界的な企業がズラリ並んでいますね。生活必需品はウォルマート【WMT】、プロクター・アンド・ギャンブル【PG】、コカ・コーラ【KO】など。

ヘルスケアはジョンソン・エンド・ジョンソン【JNJ】、アッヴィ【ABBV】。

エネルギーはエクソン・モービル【XOM】、シェブロン【CVX】。おなじみの連続増配銘柄です。

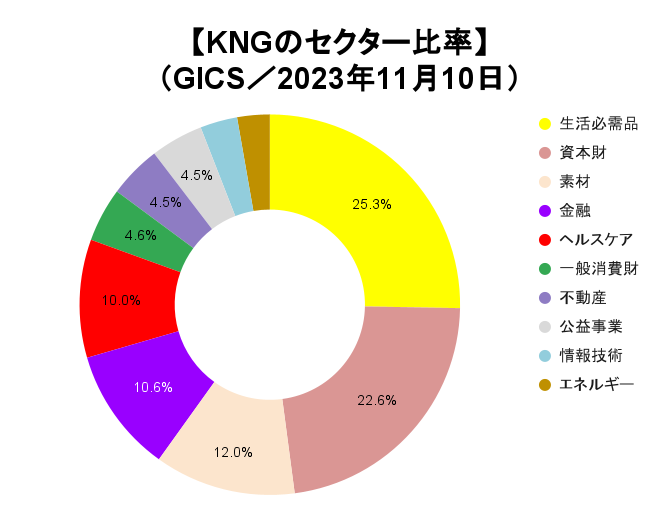

セクター比率はどうか?

【KNG】のセクター比率をチェックしましょう。

生活必需品が首位25.3%、資本財が2番目に多く22.6%。この2セクターで48%ほどなので約半分を占めています。以下、素材、金融、ヘルスケアと続きます。

生活必需品と資本財が上位なのは【SDY】と同じですね。【SDY】はS&Pコンポジット1500指数から、20年以上連続増配銘柄が対象なので、似るわけですね。

株価やトータルリターンを比較しよう

ここからはライバルETFと比較していきます。

【KNG】【JEPI】【FTHI】【QYLD】のカバードコールETFに加え、S&P500配当貴族ETF【NOBL】も対象とします。

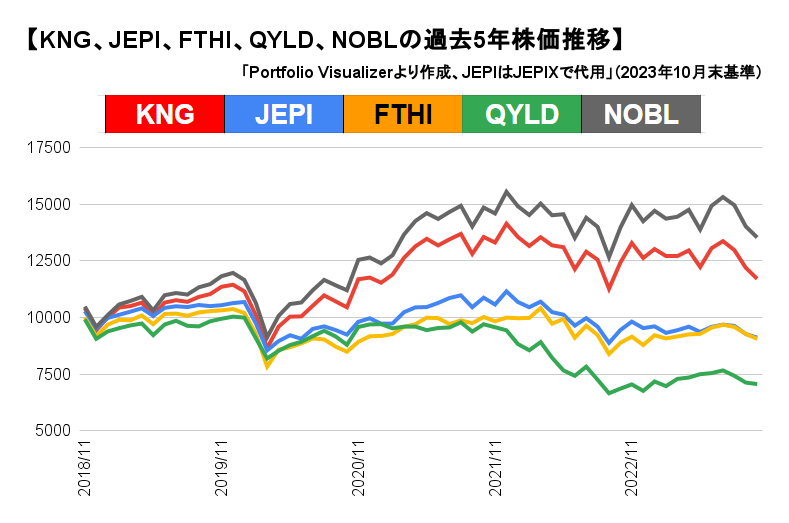

まずは株価リターン。過去5年です。

なお、【JEPI】は設定から3年半ほどなので、設定から5年経過している【JEPI】の投資信託版【JEPIX】で代用します。中身はほぼ同じです。

2018年11月に1万ドル投資した場合、2023年10月末の株価は【NOBL】が1万3500ドル、【KNG】が1万1700ドル、【JEPI】が9100ドル、【FTHI】が9000ドル、【QYLD】が7000ドル、になっていました。

S&P500配当貴族指数の【NOBL】の成績が良く、【KNG】もまずまずです。

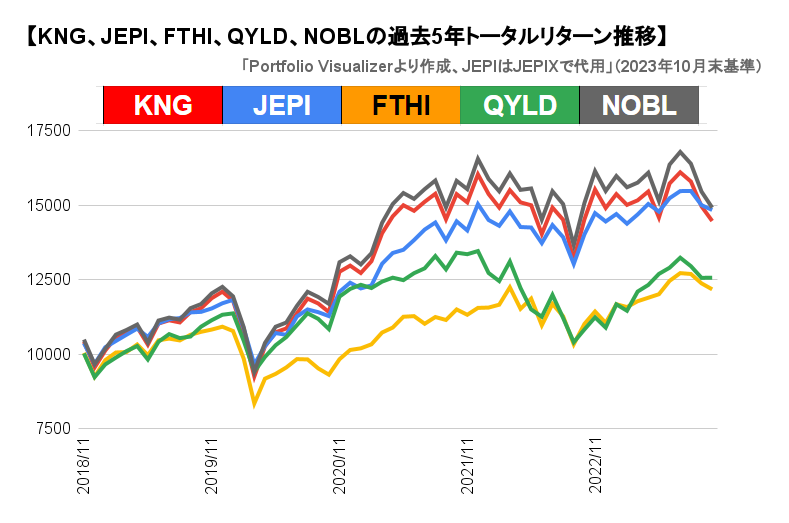

5年トータルリターンは?

続いてトータルリターンを比較します。トータルリターンとは分配金を再投資した株価リターンのことです。手数料や税金は考えません。

2018年11月に1万ドル投資した場合、2023年10月末の株価は【NOBL】が1万4900ドル、【JEPI】が1万4800ドル、【KNG】が1万4400ドル、【QYLD】が1万2500ドル、【FTHI】が1万2100ドルになっていました。

【KNG】は【NOBL】や【JEPI】とほぼ同じです。なかなかですね。

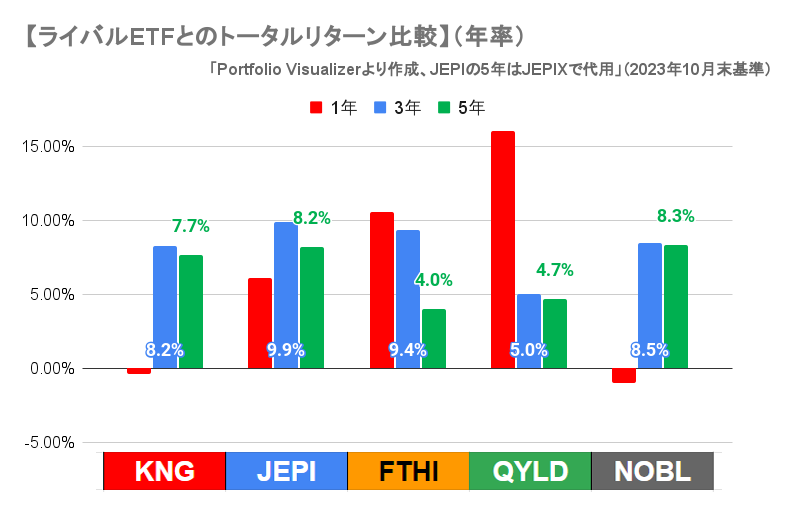

過去のトータルリターン比較

1、3、5年のトータルリターンも見てみましょう。年率です。

【KNG】は3年や5年のリターンは【NOBL】よりわずかに劣っています。原資産を普通に保有した方が、トータルリターンは良いということですね。

【QYLD】との比較ではアウトパフォームしています。

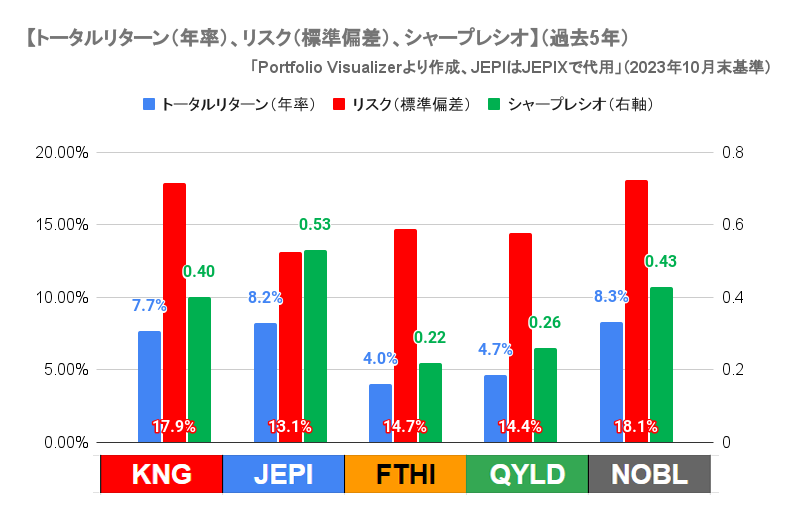

過去5年シャープレシオなどを比較

ここからはトータルリターン、リスク、シャープレシオを比較します。期間は5年です。

トータルリターンは分配金を再投資した場合のリターンの年率(CAGR)です。

リスクは リターンの変動性を示します。標準偏差のことです。値が低いほどリスクが少なく、安定しています。

シャープレシオは、同じリスクを取った場合のリターンの大きさです。トータルリターンからリスクフリーレートを引いて、リスクで割って求めます。投資効率の良さを示します。

つまり、青い棒のトータルリターンが高く、赤い棒のリスクが低ければ、緑色のシャープレシオが高くなるというわけです。

シャープレシオは【JEPI】が0.53と優秀です。【KNG】は【NOBL】とほぼ同じですね。

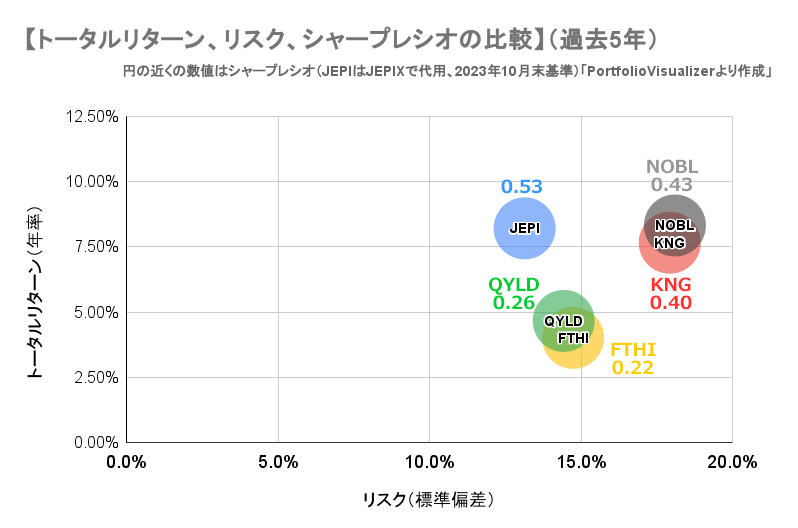

リターン、リスク、シャープレシオを散布図で確認(過去5年)

それでは、この3つの数値を散布図にしましょう。縦軸がトータルリターン、横軸がリスク、バブルの近くの数値がシャープレシオです。

シャープレシオの計算式は「トータルリターン−リスクフリーレート)/リスク」なので、トータルリターンが高く、リスクが小さいほど、シャープレシオが高くなります。表の左上が最も良く、右下が最も悪いというイメージです。

【JEPI】はリターンが良く、リスクが抑えられているので、シャープレシオは0.53と高いです。

【KNG】は【NOBL】とほぼ同じです。リターン、リスク、シャープレシオ、いずれも同じぐらいです。

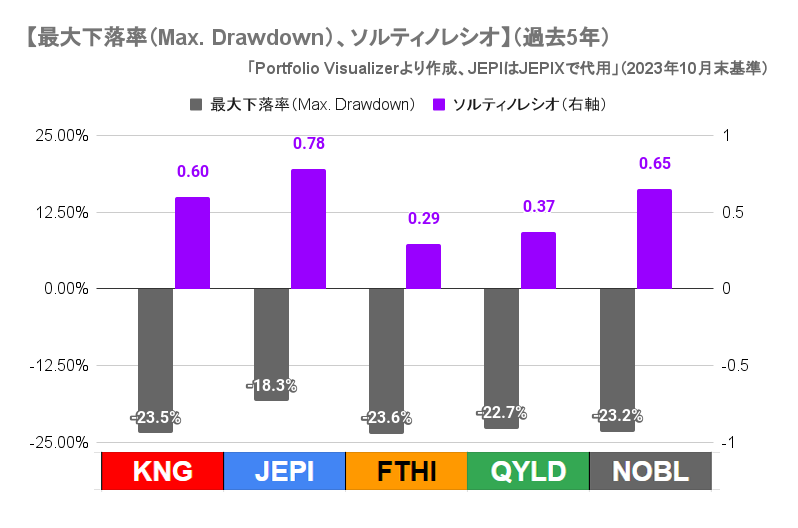

最大下落率やソルティノレシオは?

続いて、最大下落率、ソルティノレシオを比較します。

最大下落率は過去の最高値から最も大きく下落した割合を示します。【JEPI】がマイナス18.3%と良く、残りはマイナス23%前後です。

ソルティノレシオは、シャープレシオのリスク(標準偏差)の部分が、下落リスク(下方偏差)になります。下落リスクに対するリターンを評価します。一般的にこの数値が大きいほど、下落局面に強いことを示します。

【KNG】は0.60とまずまずです。ここでも【NOBL】と似ていますね。

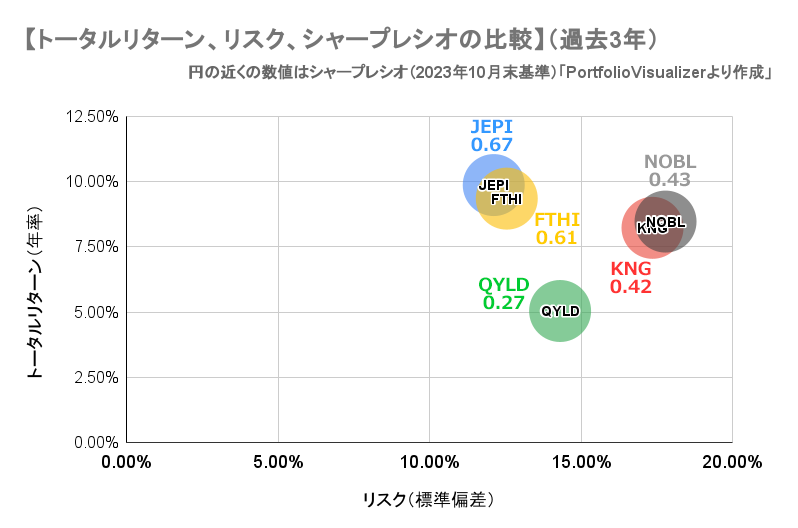

リターン、リスク、シャープレシオを散布図で確認(過去3年)

トータルリターン、リスク、シャープレシオの過去3年を見てみましょう。

【KNG】と【NOBL】のシャープレシオは0.4台で、さきほどの5年とほぼ同じです。

【FTHI】のシャープレシオは5年は0.22でしたが、3年は0.61と良くなり、【JEPI】とほぼ互角です。

近年の分配金は?

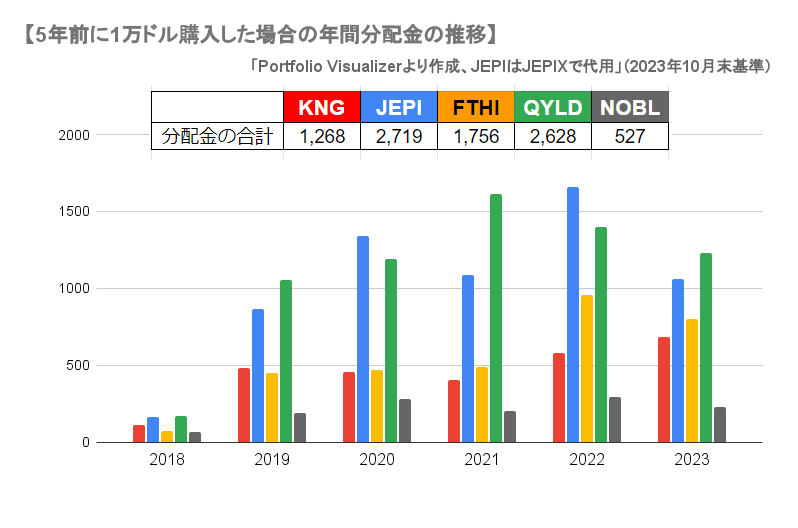

5年前に1万ドルを購入した場合の分配金推移です。

【KNG】の分配金利回りは以前は4%前後で、現在の水準になったのが2023年8月なので、あまり多くないですね。

5年の合計額は【JEPI】が2719ドル、【QYLD】が2628ドル、【FTHI】が1756ドル、【KNG】は1268ドル、【NOBL】は527ドルです。

まとめ

【KNG】はS&P500配当貴族指数を保有して、同指数のコールオプションを売るカバードコール戦略を行うETFです。

設定から5年半ほどの実績があり、運用総額は2300億円となかなかの規模です。経費率は0.75%とやや高めです。

分配金は四半期に一度のタイプで、分配金利回りは4%ぐらいでしたが、2023年8月から毎月分配になり、分配金利回りは9%弱となりました。変更からまだ3カ月ですが、今後もこの分配金が維持できるか注視したいです。

S&P500配当貴族指数【NOBL】との比較では、トータルリターンやシャープレシオはほぼ同じで、わずかに劣っている程度です。

現在マネックス証券のみの取り扱いです。SBI証券や楽天証券でも取り扱ってほしいですね。

証券会社へのリクエストが多いようなら、取り扱うようになるかもしれません。

【JEPI】や【QYLD】を保有している人は、分散投資の一環として【KNG】を保有するという方法もあります。

マネックス証券のみで取り扱っているカバードコールETFを買おう【PR】

楽天証券の口座を開設して新NISAで資産運用しよう!【PR】

SBI証券で口座開設(無料)/口座数はネット証券No.1【PR】