2023年10月、ファースト・トラスト社のETFがいくつかSBI、楽天、マネックス証券などで購入可能となりました。

今回は、その中から、ファースト・トラスト バイライト・インカムETF【FTHI】を紹介します。

序盤は【FTHI】の基本情報

前半は、【FTHI】の分配金の傾向

中盤は、【FTHI】とSP500を比較

後半は、ライバルETFとシャープレシオを比較

終盤は、ライバルETFの分配金利回りを比較

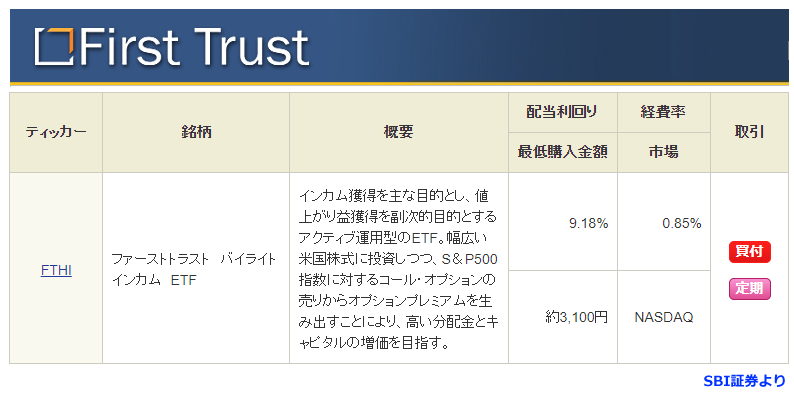

FTHIの概要

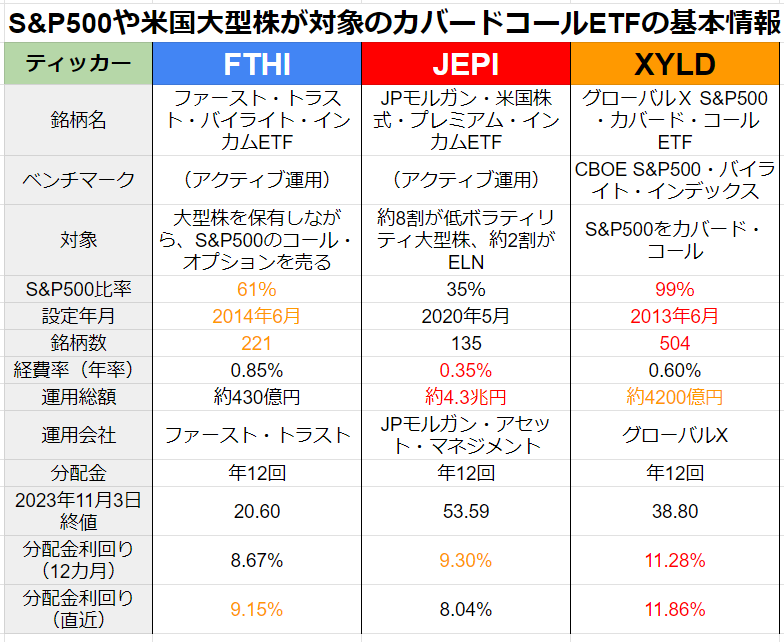

【FTHI】の基本情報です。

このETFは「インカム獲得を主な目的とし、値上がり益獲得を副次的目的とするアクティブ運用型のETF。幅広い米国株式に投資しつつ、S&P500指数に対するコール・オプションの売りからオプションプレミアムを生み出すことにより、高い分配金とキャピタルの増価を目指す」と書いてあります。

つまり、大まかにまとめると、S&P500を対象としたカバードコールETFです。

ライバルはグローバルX社の【XYLD】、JPモルガン・アセット・マネジメントの【JEPI】などですね。

分配金利回りは9.18%とカバードコールETFらしく超高配当。経費率は0.85%とやや高めですね。

それでは、ライバルETFと基本情報を比較しましょう。

ライバルETFとの基本情報比較

S&P500をカバードコールする3つのETFについての基本情報を比較しましょう。

左が今回の主役【FTHI】、大型株を保有しながらS&P500のコールオプションを売って、分配金の原資となるプレミアムを獲得します。

真ん中は【JEPI】、約8割が低ボラティリティの大型株、約2割がELNという仕組債で、この中でコールオプションを売って、高いプレミアムを獲得します。

右端が【XYLD】です。純粋なS&P500のカバードコールETFです。

注目はS&P500比率です。【XYLD】はSP500を保有して、カバードコール戦略を行うので、S&P500比率は99%、ほぼ100%です。【FTHI】のS&P500比率は61%、【JEPI】は35%です。【FTHI】が保有する大型株というのは【XYLD】と【JEPI】の中間というイメージですね。

設定年数は【FTHI】は2014年。9年以上経過しており、【XYLD】とほぼ同じですね。

経費率は【FTHI】は0.85%と少し高いですね。【JEPI】の0.35%という経費率は低いですね。

運用総額は【FTHI】は約430億円で、あまり売れていません。【XYLD】の1/10、【JEPI】の1/100ほどです。

分配金の支払いはいずれも毎月型。分配金利回りは、【XYLD】が12カ月、直近ともに11%台、

【FTHI】は12カ月が8%台で、直近が9%台、【JEPI】はその逆です。

【FTHI】はあまり売れていませんが、この分配金利回りが最近一気に増えたのがポイントです。今後、売り上げが期待できるかもしれません。

FTHIの分配金を確認しよう

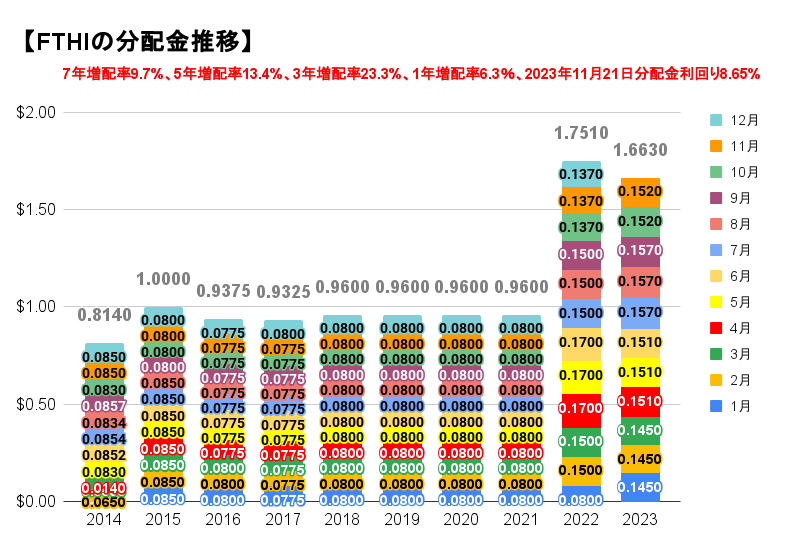

【FTHI】の分配金推移です。

2014年から2021年までは0.08ドルの期間が長かったです。2022年2月に0.15ドルに増え、その後は0.15ドル前後をキープしています。

新NISA「成長投資枠」の主な対象ETF

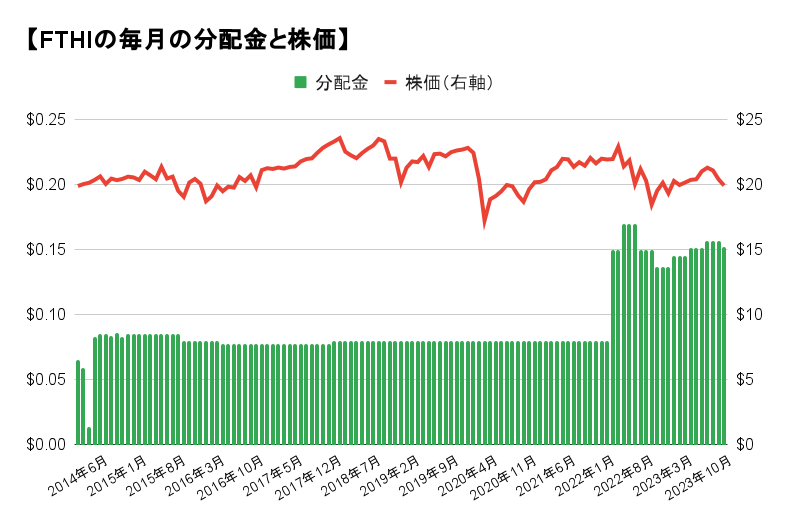

分配金を1つずつ棒グラフにして、株価と比較しました。赤い線の株価は20ドル前後で横ばいが続いています。

緑色の棒グラフが分配金。2022年2月に一気に増えました。約2倍になりました。

どうしてこうなったのでしょうか。ベンチマークの変更などはなかったようです。考察していきます。

カバードコールオプションの比率はどのくらい?

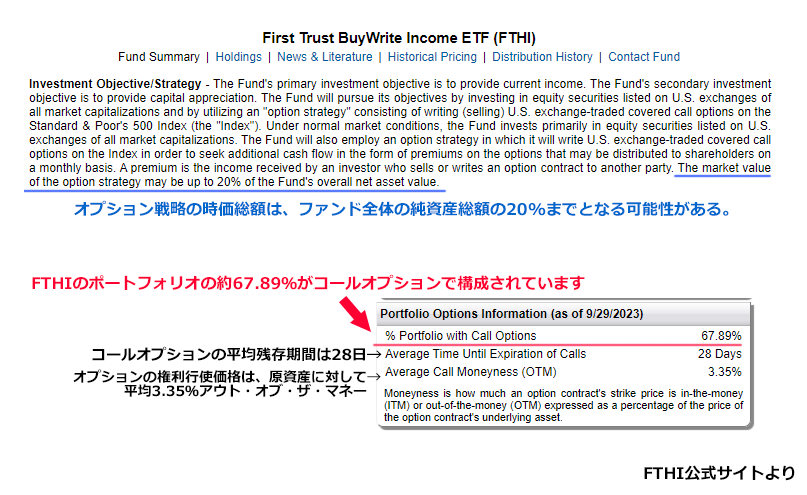

分配金が一気に増えた理由について考えます。こちらは【FTHI】公式サイトの説明です。

上の文章はETFのコンセプト。一番最後の青い線を引いたところに「オプション戦略の総額は、総資産の20%までとなる可能性がある」と書かれています。

右下のデータは現在2023年9月末のデータです。ポートフォリオの67.89%がコール・オプションの戦略で使用されていると記されています。

つまり、設定当初の予定より、オプション戦略の比率を大幅に上げた可能性が考えられます。20%から68%ですね。これにより2022年2月の分配金が2倍になったという考え方ができます。

2022年2月というと、2020年5月に設定された【JEPI】がかなりの規模になり、世界的に認知された頃で、ちょうど【QYLD】の規模を上回った時期です。

これに対抗して、【FTHI】は分配金を増やす戦略に変更した可能性が考えられます。

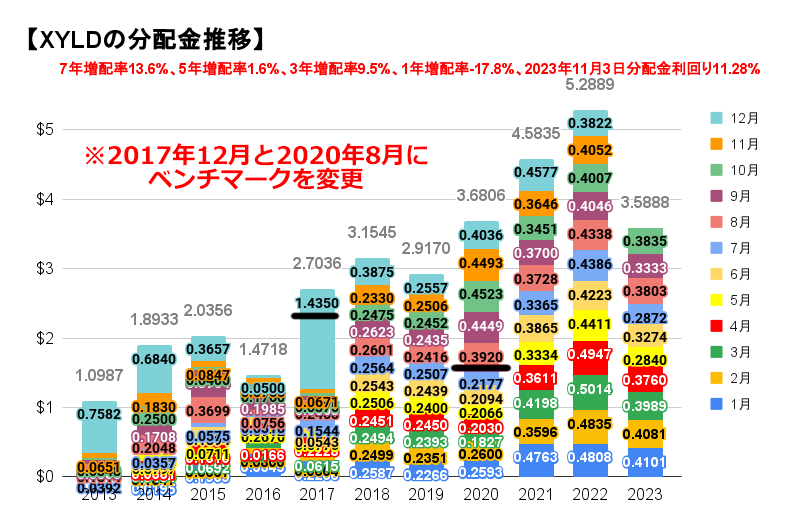

XYLDはベンチマークを2度変更

ちなみに【XYLD】も2017年12月と、2020年8月にベンチマークを変更しています。2020年8月のベンチマーク変更により、1回の分配金が0.2ドル台だったのが、0.4ドル前後になりました。

カバードコールETFを購入する人の目的は分配金です。そのニーズに応えるために、カバードコールETFは分配金を増やす様々な調整が行われている可能性が考えられます。

FTHIの株価、分配金利回り、YOCを確認しよう

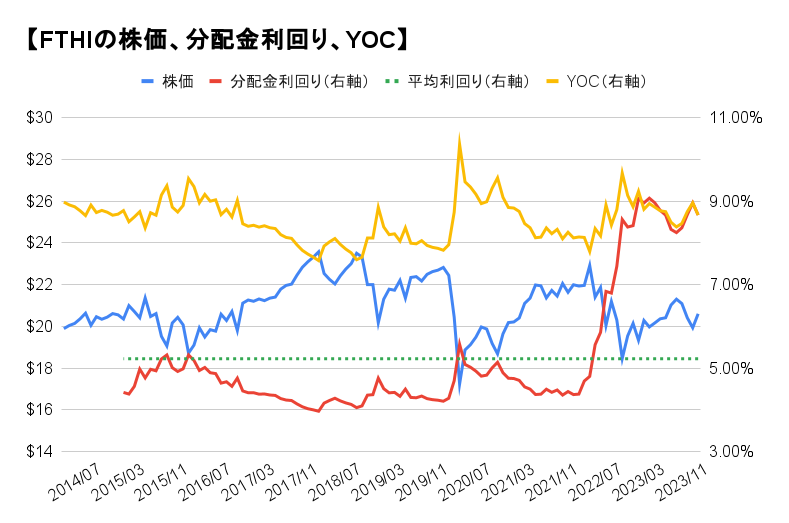

過去に【FTHI】を買った場合、取得価額に対する利回り(YOC/Yield On Cost)はどのくらいでしょうか? 設定当初から現在までの株価、分配金利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

2023年11月3日の終値は20.6ドル、過去1年の分配金額は1.7850ドルなので、現在の分配金利回りは8.67%です。

青い線が株価です。あまり変化はないですね。18ドルから23ドルの間で横ばいです。

赤い線が分配金利回り。以前は4%台で推移していました。2022年2月に分配金が2倍になったので、現在は8%台になりました。つまり株価が変わらず、分配金と分配金利回りが2倍になったということです。

株価の変化がないので、黄色の線のYOCはどのタイミングでもほぼおなじです。

分配金利回りだけが増えたという珍しいパターンです。

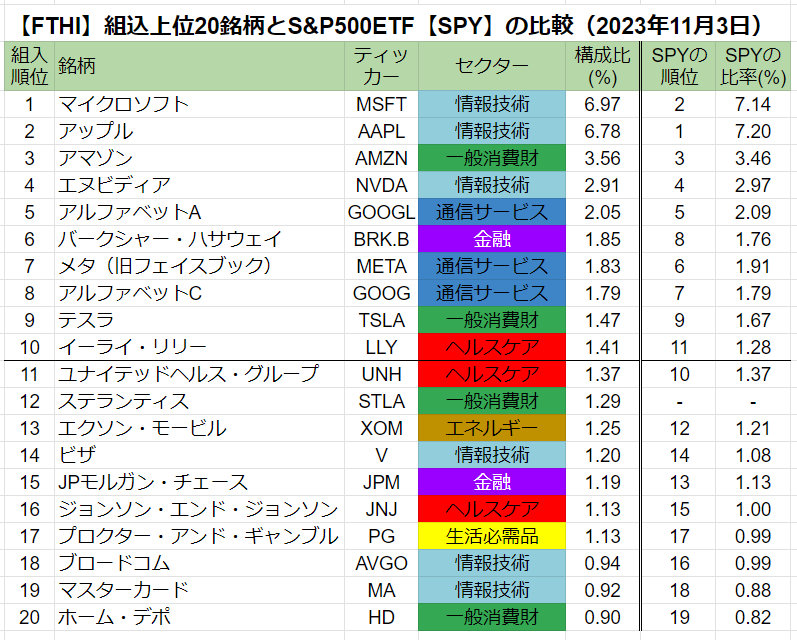

上位20銘柄のS&P500と似ているのか?

【FTHI】は幅広い米国株式に投資しつつ、S&P500指数に対するコール・オプションを売るカバードコール戦略を採用しているETFです。

組入れ銘柄はどうでしょうか。最初の基本情報で説明したとおり、S&P500との重複率は61%ほどです。

この表は上位20銘柄。マイクロソフト、アップル、アマゾン、エヌビディア、グーグルの持ち株会社アルファベットなどおなじみの時価総額の大きい銘柄です。

表の右端はSP500ETF【SPY】の順位と比率。上位銘柄の順位と比率はかなり似ていますね。

12位のステランティス【STLA】はイタリヤやフランスを中心とした自動車メーカーの連合体。プジョー、シトロエン、フィアット、アルファロメオ、クライスラーなどのブランドがあります。

上位10銘柄で全体の31%、20銘柄で42%。SP500ETF【SPY】もほぼ同じです。

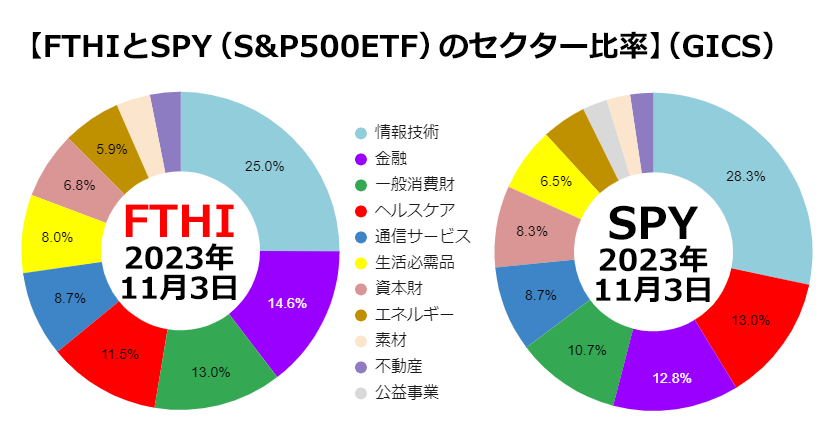

組入銘柄のセクター比率は?

【FTHI】のセクター比率をチェックしましょう。こちらもS&P500ETF【SPY】と比較します。

セクター比率も結構似ています。ほぼ同じですね。【FTHI】は、【SPY】と比べて、情報技術とヘルスケアがやや少なく、金融と一般消費財がわずかに多い傾向です。

ちなみに【FTHI】は全部で221銘柄です。S&P500は約500銘柄なので、半分ほどですね。

株価やトータルリターンを比較しよう

ここからはライバルETFと比較していきます。

【FTHI】【JEPI】【XYLD】に加え、ナスダック100カバードコールETF【QYLD】、参考としてS&P500ETF【VOO】も対象とします。

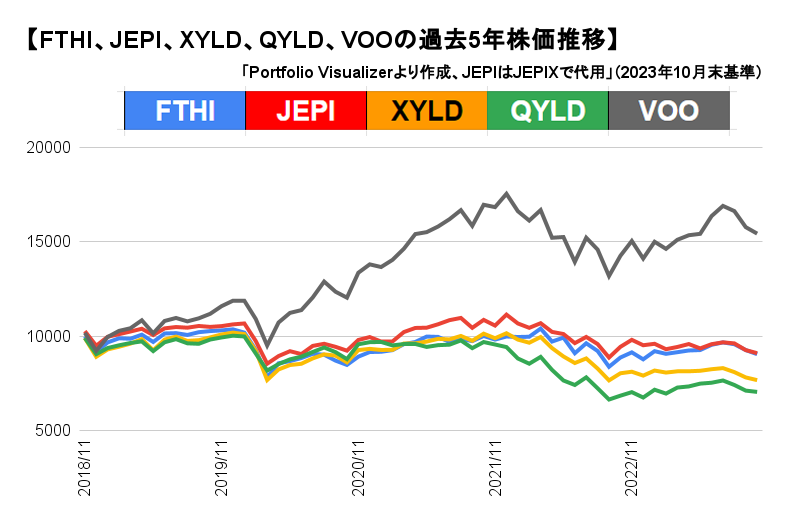

まずは株価リターン。過去5年です。なお、【JEPI】は設定から3年半ほどなので、設定から5年経過している【JEPI】の投資信託版【JEPIX】で代用します。中身はほぼ同じです。

2018年11月に1万ドル投資した場合、2023年10月末の株価は【VOO】1万5400ドル、【JEPI】が9100ドル、【FTHI】が9000ドル、【XYLD】が7600ドル、【QYLD】が7000ドルになっていました。

カバードコールETFはいずれもマイナスです。【FTHI】は【JEPI】とほぼ同じです。

5年トータルリターンは?

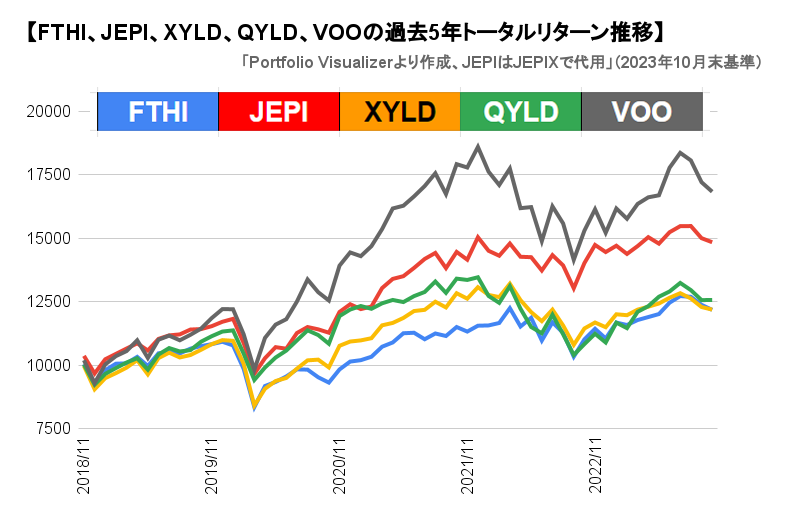

続いてトータルリターンを比較します。トータルリターンとは分配金を再投資した株価リターンのことです。手数料や税金は考えません。

2018年11月に1万ドル投資して、分配金を再投資した場合、2023年10月末には【VOO】が1万6800ドル、【JEPI】が1万4800ドル、【QYLD】が1万2500ドル、【FTHI】と【XYLD】が1万2100ドルになっていました。

【FTHI】は【QYLD】【XYLD】とほぼ同じです。

過去のトータルリターン比較

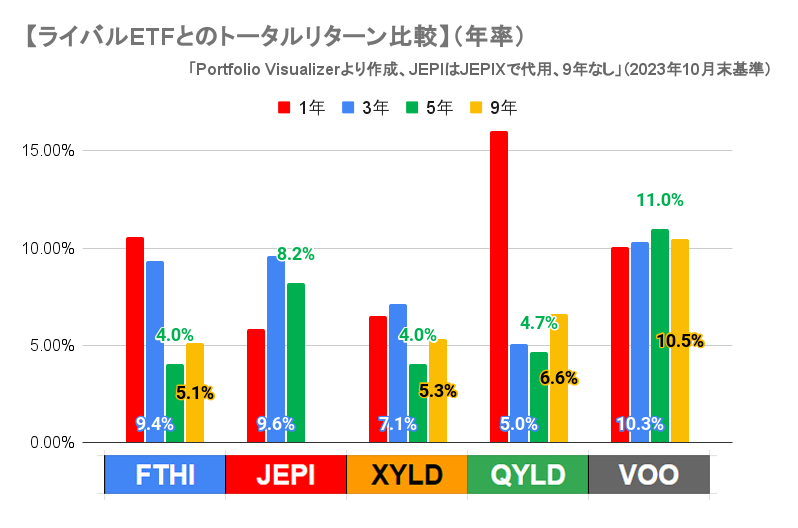

1、3、5、9年のトータルリターンも見てみましょう。年率です。ここでも【JEPI】は投資信託版【JEPIX】で代用します。中身はほぼ同じです

3年以上のリターンは【VOO】の成績が良いですね。いずれの期間も10%を超えています。

【FTHI】は3年リターンは9.4%で、9.6%の【JEPI】とほぼ同じで、【XYLD】や【QYLD】をアウトパフォームしています。

ただし、5年リターンは4.0%、9年は5.1%とこの中では悪いですね。

過去5年シャープレシオなどを比較

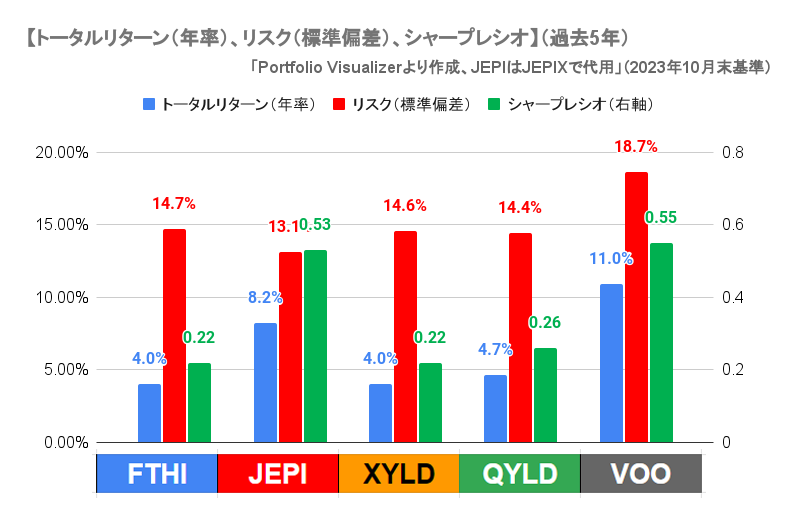

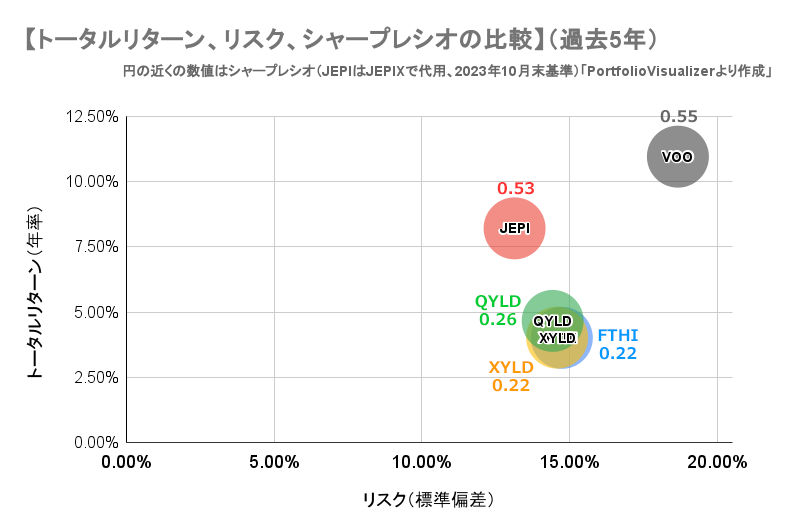

ここからはトータルリターン、リスク、シャープレシオを比較します。期間は5年です。【JEPI】は投資信託版【JEPIX】で代用します。

トータルリターンは分配金を再投資した場合のリターンの年率(CAGR)です。

リスクは リターンの変動性を示します。標準偏差のことです。値が低いほどリスクが少なく、安定しています。

シャープレシオは、同じリスクを取った場合のリターンの大きさです。トータルリターンからリスクフリーレートを引いて、リスクで割って求めます。投資効率の良さを示します。

一番右の緑色がシャープレシオです。【JEPI】と【VOO】が0.5%台で優秀です。【JEPI】はトータルリターンのわりにリスクが低く、【VOO】はトータルリターンもリスクも両方高いですね。

【FTHI】は【XYLD】【QYLD】とリターン、リスク、シャープレシオともに似ています。

リターン、リスク、シャープレシオを散布図で確認(過去5年)

それでは、この3つの数値を散布図にしましょう。縦軸がトータルリターン、横軸がリスク、バブルの近くの数値がシャープレシオです。

シャープレシオの計算式は「トータルリターン−リスクフリーレート)/リスク」なので、トータルリターンが高く、リスクが小さいほど、シャープレシオが高くなります。表の左上が最も良く、右下が最も悪いというイメージです。

カバードコールETFの中では【JEPI】がリターンが良く、リスクが抑えられているので、シャープレシオは0.53と高いです。

【FTHI】は【XYLD】や【QYLD】と重なっています。この3つはほぼ同じですね。

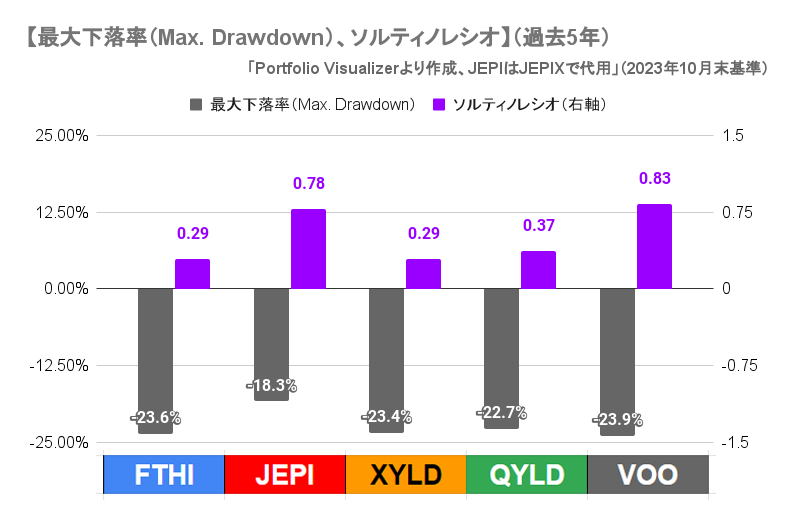

最大下落率やソルティノレシオは?

続いて、最大下落率、ソルティノレシオを比較します。

最大下落率は過去の最高値から最も大きく下落した割合を示します。【JEPI】がマイナス18.3%と底堅く、残りはマイナス23%前後です。

ソルティノレシオは、シャープレシオのリスクの部分が、下落リスク(下方偏差)になります。下落リスクに対するリターンを評価します。一般的にこの数値が大きいほど、下落局面に強いことを示します。【FTHI】と【XYLD】苦戦しています。

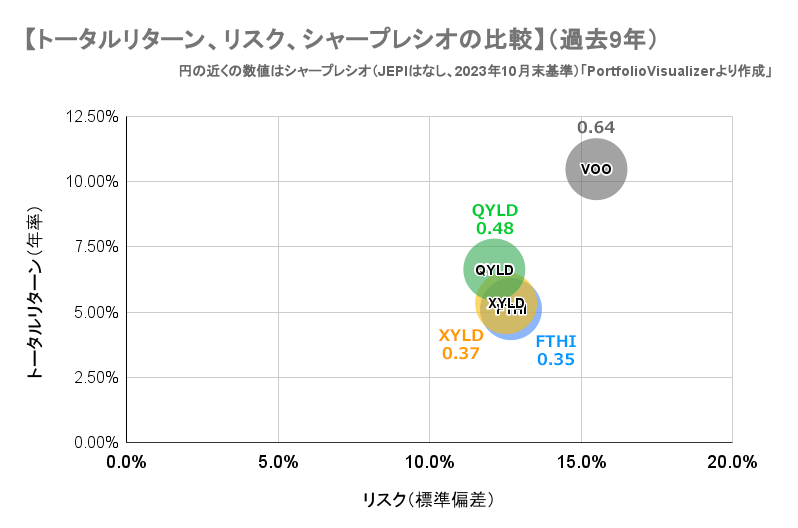

リターン、リスク、シャープレシオを散布図で確認(過去9年)

トータルリターン、リスク、シャープレシオの過去9年を見てみましょう。【JEPI】はありません。

いずれのETFも先ほどの過去5年よりもシャープレシオは0.1ほど上がっています。先ほどと異なって、【QYLD】が【FTHI】や【XYLD】に少し差をつけています。

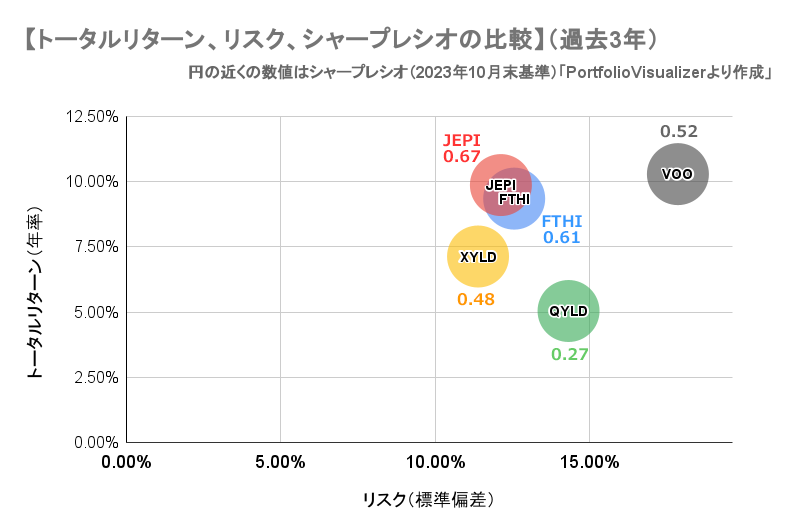

リターン、リスク、シャープレシオを散布図で確認(過去3年)

トータルリターン、リスク、シャープレシオの過去3年を見てみましょう。

先ほどの過去5年や過去9年と比較して、【FTHI】のシャープレシオは0.61と良くなっています。【JEPI】とほぼ互角です。

近年の分配金は?

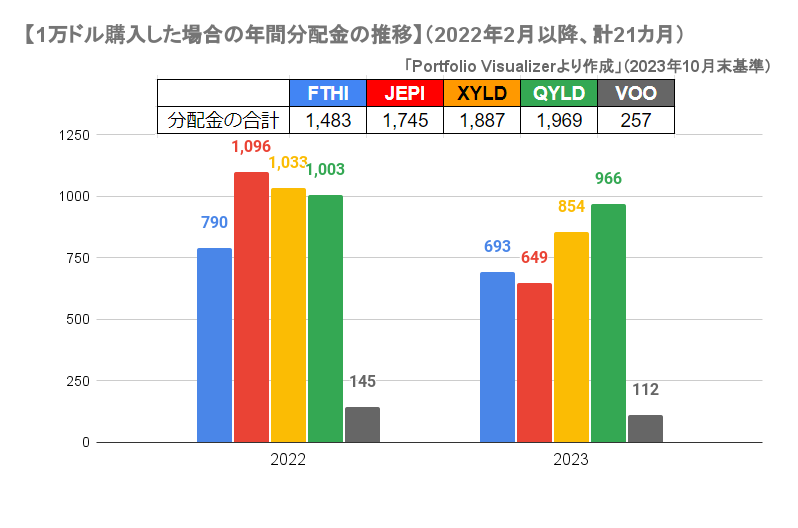

【FTHI】の分配金が現在と同じ水準に増えたのが2022年2月です。そのタイミングで1万ドルを投資して分配金を再投資した場合の、貰える分配金推移です。

カバードコールETFの中では、2022年は【FTHI】がやや苦戦、2023年は【FTHI】【JEPI】が苦戦ですね。

21カ月の合計額は【QYLD】が1969ドル、【XYLD】が1887ドル、【JEPI】が1745ドル、【FTHI】が1483ドルです。【FTHI】は少し劣っていますね。

分配金利回り推移を確認しよう

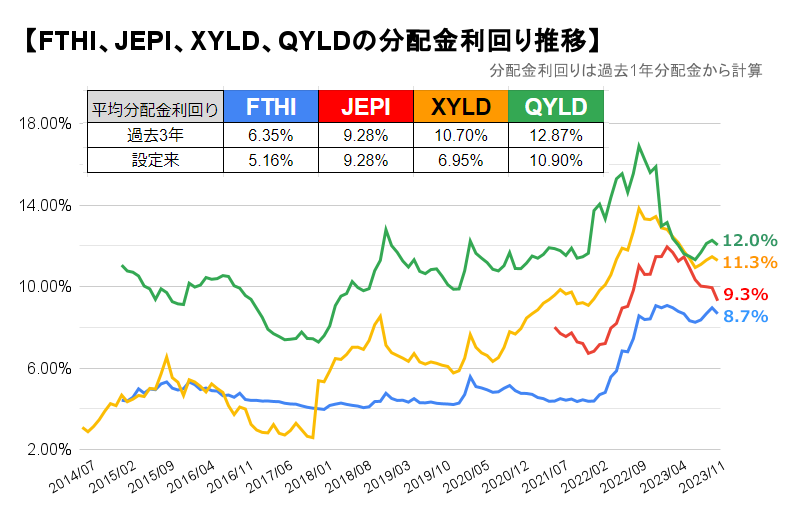

それでは、分配金利回りの推移を比較しましょう。分配金利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

現在の分配金利回りは【QYLD】が最も高く12.0%、【XYLD】が11.3%、【JEPI】が9.3%、【FTHI】が8.7%です。

黄色の線の【XYLD】は2度ベンチマークが変更され、そのたびに分配金利回りが上がっています。

青い線の【FTHI】は2022年2月に分配金が倍増。その1年後の2023年2月以降は現在の水準です。

この2つのETFは、過去の分配金利回りの低い時期は、あまり気にする必要がないかもしれないですね。

【FTHI】としては、現在と同じような水準の分配金や利回りが維持できるかがポイントとなりそうです。

まとめ

【FTHI】は米国の大型株を保有して、S&P500ETFのコールオプションを売る、カバードコールETFです。

2023年10月より、SBI証券や楽天証券、マネックス証券などで購入可能となりました。

S&P500の重複比率は、【FTHI】は【XYLD】よりは低く、【JEPI】よりは大きいです。

2022年2月より分配金が倍増しました。分配金利回りも約2倍になり、現在の分配金利回りは9%弱です。

トータルリターンは【JEPI】よりは少し劣っており、【XYLD】【QYLD】と互角です。

経費率が0.85%とやや高いため、運用総額は430億円ほどと今ひとつです。今後に期待です。

【JEPI】や【XYLD】を保有している人は、集中投資を防いで分散させるため、【FTHI】を保有するという方法もあります。

いずれにせよ【FTHI】は現在の分配金が今後も維持できるかどうか、注視したいです。

楽天証券の口座を開設して新NISAで資産運用しよう!【PR】

SBI証券で口座開設(無料)/口座数はネット証券No.1【PR】