2023年6月の米国高配当ETFの分配金が決定しました。最新の分配金情報をもとに、米国が対象の高配当ETFのデータを徹底比較します。

日本の個人投資家に人気の高配当ETF、VYM、HDV、SPYD、DVYを徹底比較します。

序盤は4つの高配当ETFの基本データや直近の分配金について

前半は、4つのETFの上位組入銘柄やセクター比率などを比較

中盤は、利回り推移、過去に買っていた場合のYOC、増配率、トータルリターンなどをグラフで比較

後半は、増配率を使用した将来YOC予想を4つ紹介

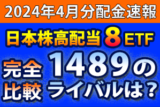

基本データを比較

今回取り上げる4つの高配当ETFの基本データです。バンガード社の【VYM】、ブラックロック社の【HDV】、ステートストリート社の【SPYD】、ブラックロック社の【DVY】です。

ETFの背景色は運用会社のコーポレートカラーにします。バンガード社はあずき色、ブラックロックが黒色、ステートストリート社は青色です。ただしブラックロック社は2つあるので、【DVY】は黄色にします。今後のグラフ内で使用するカラーをこれで統一します。

表内の数値が赤色は、他のETFよりも秀でているという意味です。オレンジ色は赤色に次ぐ2番手グループという意味です。

設定年は【DVY】が2003年ともっとも古く、【VYM】が2006年で2番目に古いです。

経費率は【VYM】【HDV】【SPYD】が0.1%を切っており、かなり低いです。高配当御三家ETFと言われる由縁です。

運用総額は【VYM】がトップで約6.9兆円、【DVY】が2番手で約2.8兆円です。

現在の利回りは【SPYD】が約4.8%と高く、【HDV】が4.2%、【DVY】は3.7%、【VYM】が3.1%です。

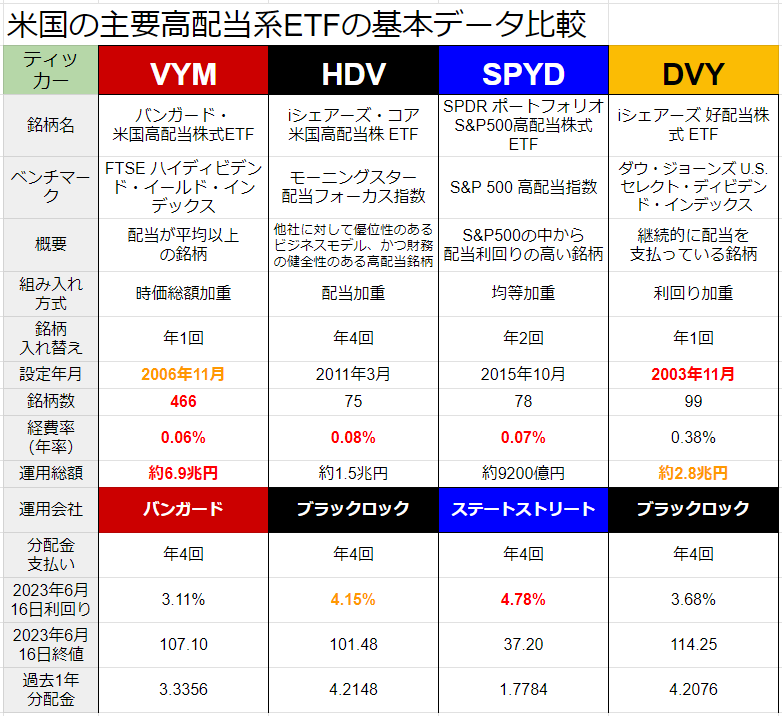

2023年6月の分配金を確認しよう

直近の2023年6月の分配金データと前年同期比較です。【HDV】が39.8%増と好調です。【SPYD】は14.9%増となかなかです。

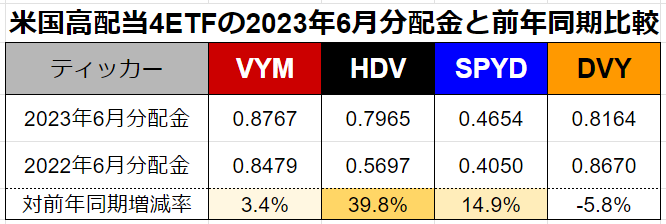

高配当ETFの分配金推移を確認

【VYM】【HDV】【SPYD】【DVY】の分配金の推移です。1年ごとに積み重ねた棒グラフにすることで、増配傾向かどうかを確認しましょう。

まずは【VYM】の分配金推移

【VYM】の分配金推移です。リーマン・ショックの影響で2010年が底です。2011年からはずっと右肩上がりです。1年単位で見ると、12年連続増配ですね。

今回の2023年6月の分配金0.8767ドルは、6月の分配金としては過去最高額です。

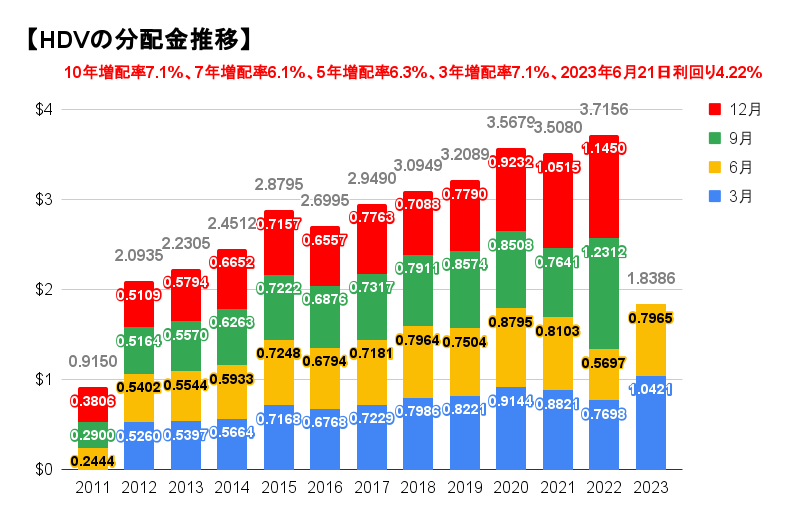

【HDV】の分配金推移

【HDV】の分配金推移です。多少デコボコしていますが、長期で見ると着実に増えています。

2022年9月から好調で、4回連続で対前年同期を上回っています。

直近の2023年6月の分配金0.7965ドルで、前年同期から39.8%増です。

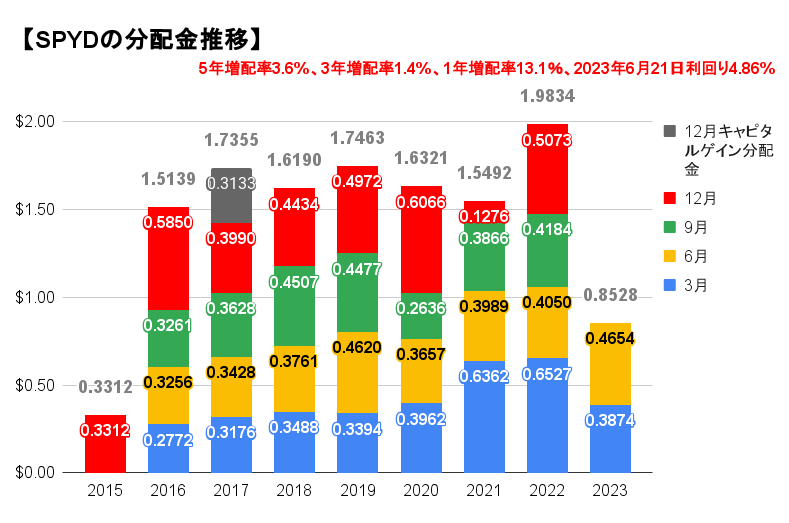

【SPYD】の分配金推移

【SPYD】の分配金推移です。分配金は多い時と少ない時の差が激しいですね。今回の0.4654ドルは、1年前の同期の0.4050ドルと比べて14.5%増です。前回3月は前年同期よりも40.6%減、前々回2022年12月は前年同期よりも297%増と、期によってバラバラです。

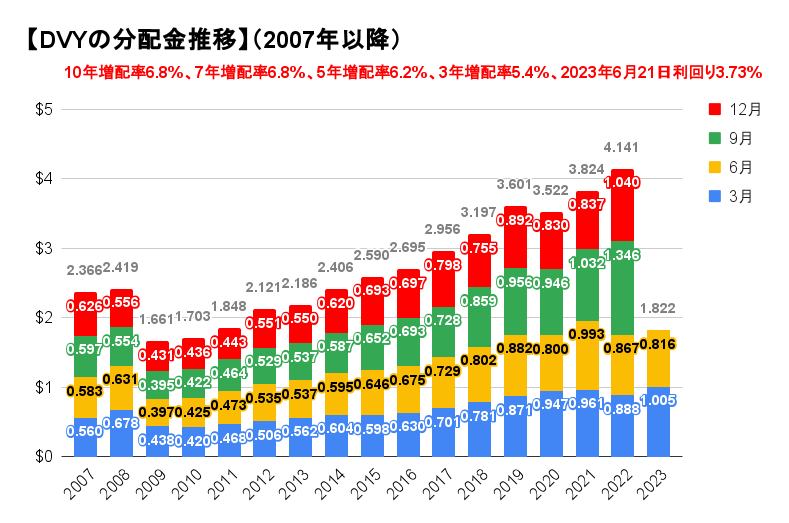

【DVY】の分配金推移

【DVY】の分配金推移です。2009年が底で、そこから順調に増えています。直近2023年6月は0.8164ドルで、前年同期から5.8%減でした。ただ、その前の3回は好調で、3期続けて1ドルの大台に乗っていました。

高配当ETFの上位銘柄とセクターの違いは?

それでは4つの高配当ETFの組入上位10銘柄を比較します。

【VYM】と【HDV】が少し似ています。1位のエクソン・モービル【XOM】、2位のジョンソン・エンド・ジョンソン【JNJ】は順位も同じです。【VYM】の6位のシェブロン【CVX】、9位ペプシコ【PEP】、10位アッヴィ【ABBV】は、【HDV】の10位以内に入っています。

【VYM】は時価総額加重なので規模の大きい順です。【HDV】は配当加重なので規模と利回りの大きな銘柄が上位に入り、そのため、上位銘柄が少し似るわけです。

対して【SPYD】は均等加重なので、上位銘柄はマイナーなものが多いです。【DVY】は利回り加重なので、配当利回りの高い銘柄が上位に入ります。

上位10銘柄の比率は【HDV】が54%でかなり集中投資です。【VYM】は時価総額加重なので、上位銘柄の比率は25%とやや大きくなります。均等加重の【SPYD】と利回り加重の【DVY】は上位銘柄の比率が20%を切っており低いです。

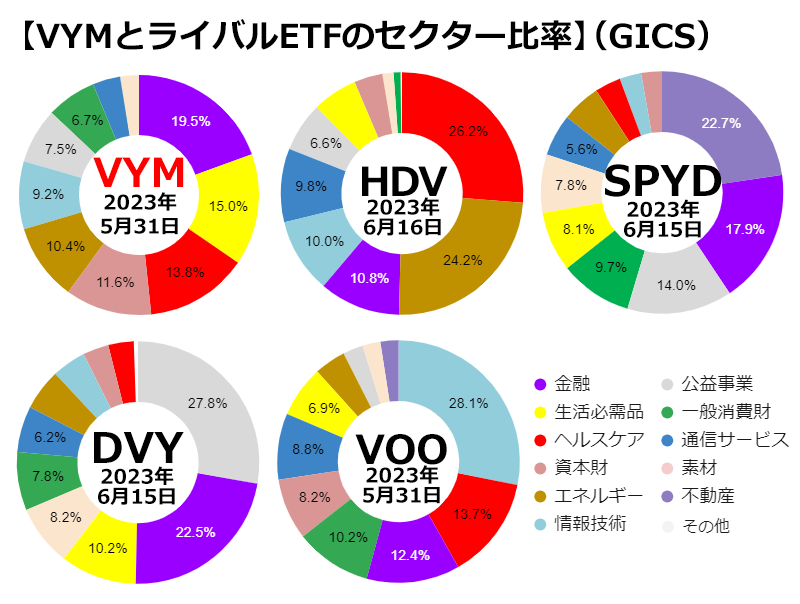

セクター比率はどうなっているか?

セクター比率を確認しましょう。GICSによる分類です。参考までにS&P500を対象としたETF【VOO】も入れておきます。

【VYM】は紫色の金融が首位です。セクターのバランスが一番いいですね。

【HDV】は赤色のヘルスケアが首位で、2位が黄土色のエネルギー。この2つのセクターで50%強を占めており、偏っています。

【SPYD】は薄紫色の不動産が首位。不動産が対象外という高配当ETFが多いので貴重です。

【DVY】は薄い灰色の公益事業と紫色の金融が多く、この2セクターで50%もあります。

全体的に高配当ETFは紫色の金融が多いですね。

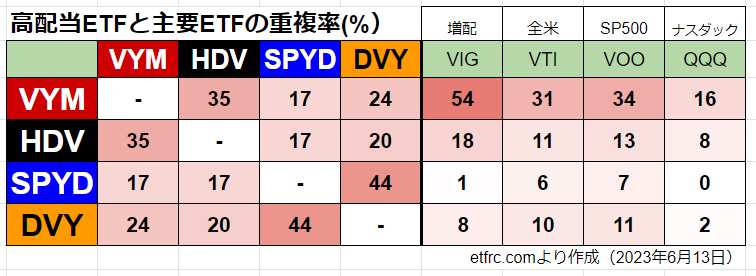

ETFの重複率は?

ETFに組み込まれている銘柄の重複率についてまとめました。

高配当ETF同士なら【VYM】と【HDV】は35%重複しています。また【VYM】は【VIG】と54%も重複しており、【VTI】や【VOO】との重複率も高いですね。つまり【VYM】は高配当ETFですが、米国市場全体のインデックスにも近いというイメージです。

そのほかでは【SPYD】と【DVY】が44%と似ています。この2つのETFは公益事業と金融、生活必需品が多く、セクターの中身が少し似ていました。また【DVY】は利回り加重、【SPYD】はSP500の利回り上位80銘柄が対象のため、配当利回りを重視している点で似ています。

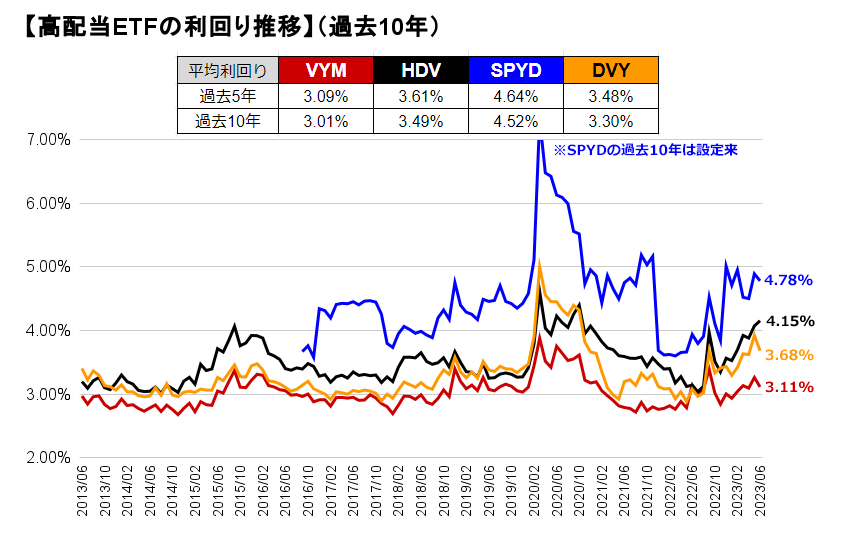

分配金利回り推移を確認しよう

それでは、過去10年の分配金利回りの推移を比較しましょう。利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

利回りは【SPYD】が最も高く、【HDV】が続き、そのあとが【DVY】、最も低いのは【VYM】です。

過去5年の平均利回りは【SPYD】が4.6%、【HDV】が3.6%、【DVY】が3.5%、【VYM】が3.1%です。

【SPYD】と【HDV】の現在の利回りは過去に比べて少し高く、【DVY】と【VYM】は同じくらいです。

【VYM】はこの4ETFの中では、もっとも分配金利回りが低いですね。

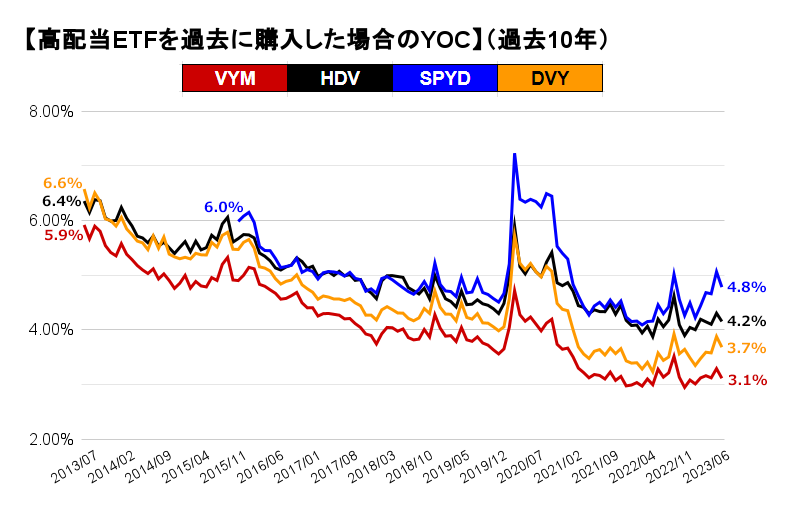

過去に買った場合の、現在のYOC(Yield On Cost)は?

過去にETFを購入していた場合、現在、取得価額に対する利回り(YOC/Yield On Cost)はどのくらいになっているでしょうか。グラフが左肩上がりなら、株価が好調で増配傾向です。

一番右端の数値が現在の利回りです。一番左端の数値は10年前に購入していた場合の現在のYOC。ただし【SPYD】だけは設定から10年が経過していないので、設定当初に購入していた場合のYOCです。

たとえば、あずき色の【VYM】の現在の利回りは3.1%ですが、10年前の2013年6月に購入していたら現在YOCは5.9%になっています。

いずれのETFも好調です。【SPYD】は増配率がそれほど高くないですね。

一番好調なのは、オレンジ色の【DVY】ですね。現在の利回りが3.7%で10年前に購入していたら現在YOCは6.6%になっています。

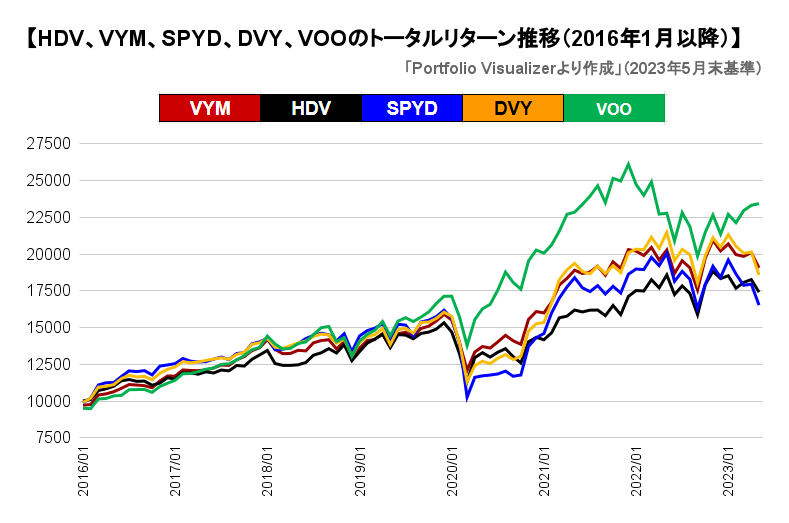

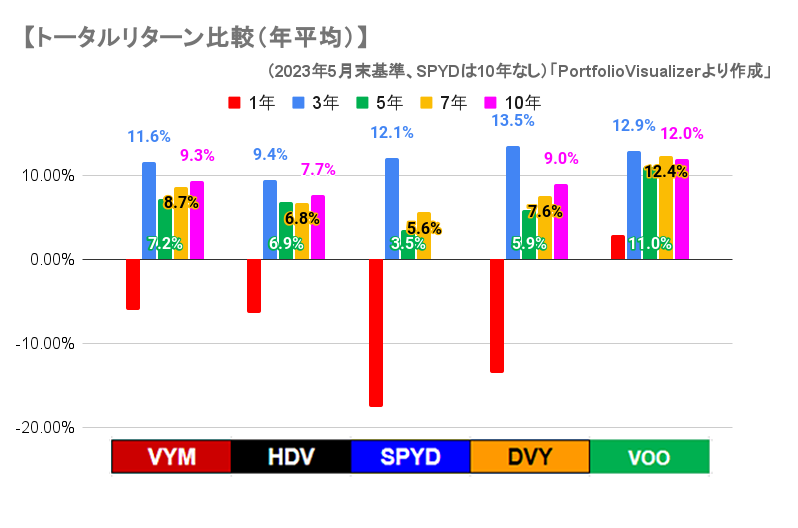

トータルリターンを比較する

トータルリターンを比較します。トータルリターンとは分配金を再投資した株価リターンのことです。手数料や税金は考えません。2016年1月以降のデータです。参考までに、S&P500ETF【VOO】のデータも入れておきます。

2016年1月に1万ドル投資して、分配金を再投資した場合、2023年5月末には【VOO】2万3400ドル、【VYM】が1万9000ドル、【DVY】が1万8500ドル、【HDV】が1万7400ドル、【SPYD】が1万6500ドルになっていました。高配当ETFの中では【VYM】と【DVY】がやや優勢です。

3年と5年のトータルリターンはどうか?

1、3、5、7、10年のトータルリターンも見てみましょう。年率(CAGR)です。

過去3年以上のトータルリターンは【VOO】が優勢です。高配当ETFの中では【VYM】が一番成績が良いです。5年、7年、10年ともにもっとも高いリターンです。【DVY】が差なく続いています。

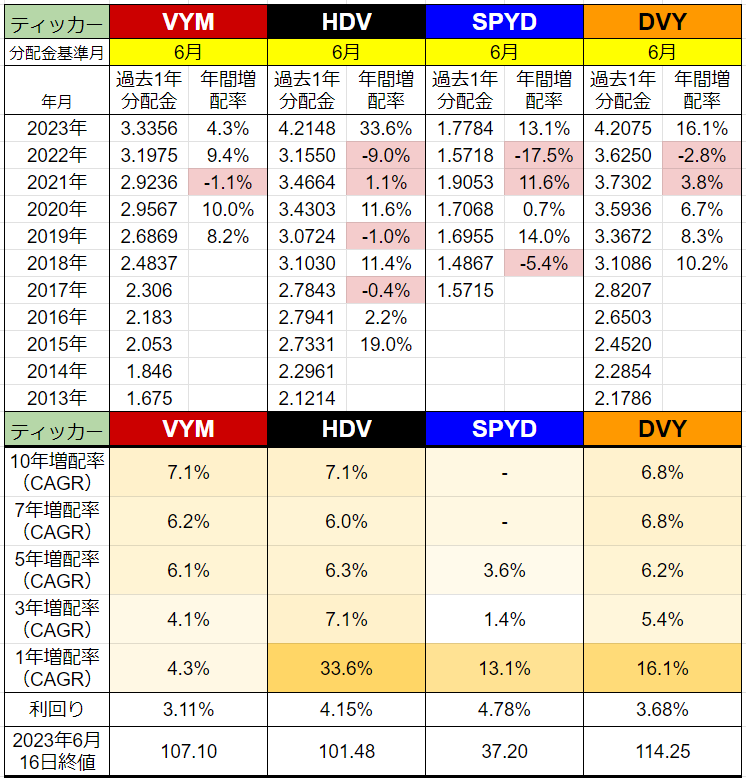

過去の増配率は?

増配率を見ていきましょう。表の上段は1年ごとの過去1年分配金と、前年からの増配率です。背景ピンク色がマイナスです。

表の下段は現在を起点とした1、3、5、7、10年の増配率。年平均をCAGRで計算します。背景のオレンジ色が濃いほど、増配率が高いという意味です。

この部分をグラフで見てみましょう。

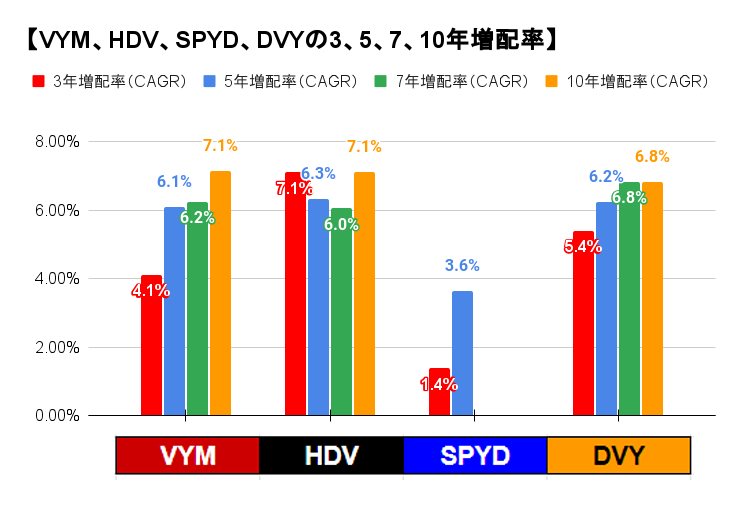

3年、5年、7年、10年増配率をグラフ化

3、5、7、10年増配率です。【SPYD】は設定から日が浅く、7年以上のデータはありません。

【HDV】【VYM】【DVY】はかなり似ていますね。

【VYM】は6%台が2つで、7%台と4%台が1つずつ。【HDV】は6%台と7%台が2つずつ。【DVY】は6%台が3つで、5%台が1つ。

この3つのETFはどの期間も安定して増配しているのがわかります。【SPYD】はあまりよくないですね。

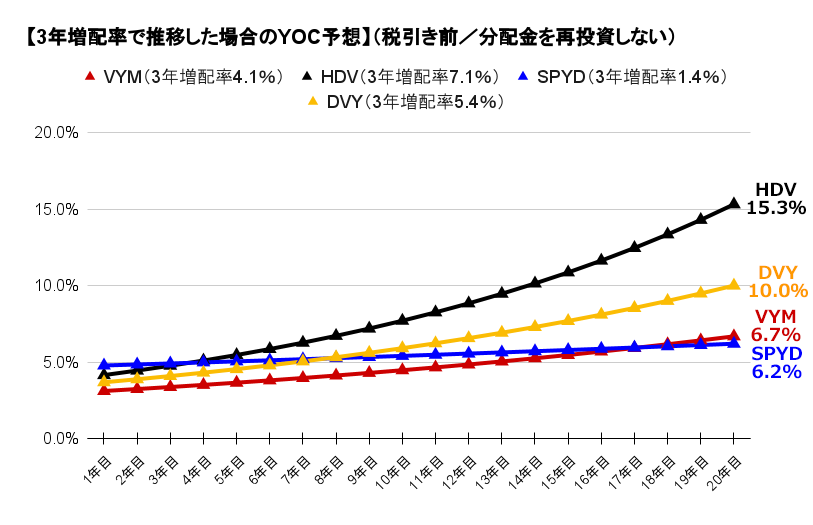

過去3、5、7、10年増配率を使った将来YOC予想

いま【VYM】【HDV】【SPYD】【DVY】を購入したら、将来の利回り(YOC)がどのくらいになるのかをシミュレーションします。現在の利回りに過去の増配率を当てはめて計算していきます。

増配率は3、5、7、10年の4パターンを使います。「再投資しない。税引き前」という設定にします。

分配金利回りは【VYM】が3.11%、【HDV】が4.15%、【SPYD】が4.78%、【DVY】が3.68%です。(2023年6月16日のデータ)

まずは3年増配率です。3年増配率は【VYM】が4.1%、【HDV】が7.1%、【SPYD】が1.4%、【DVY】が5.4%でした。

20年目のYOC予想は、首位は【HDV】で15.3%、2番手は【DVY】で10.0%、3番手は【VYM】で6.7%、4番手は【SPYD】で6.2%でした。

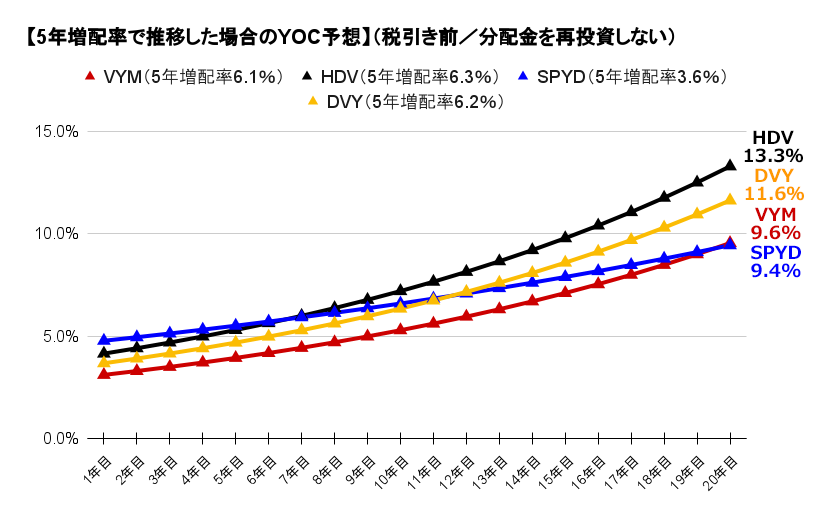

5年増配率から将来YOCを予想する

続いて5年増配率です。

5年増配率は【VYM】が6.1%、【HDV】が6.3%、【SPYD】が3.6%、【DYY】が6.2%でした。

20年目のYOC予想は、首位は【HDV】で13.3%、2番手は【DVY】で11.6%、3番手は【VYM】で9.6%、4番手は【SPYD】で9.4%でした。

3年増配率、5年増配率ともに【HDV】、【DVY】、【VYM】、【SPYD】の順でした。

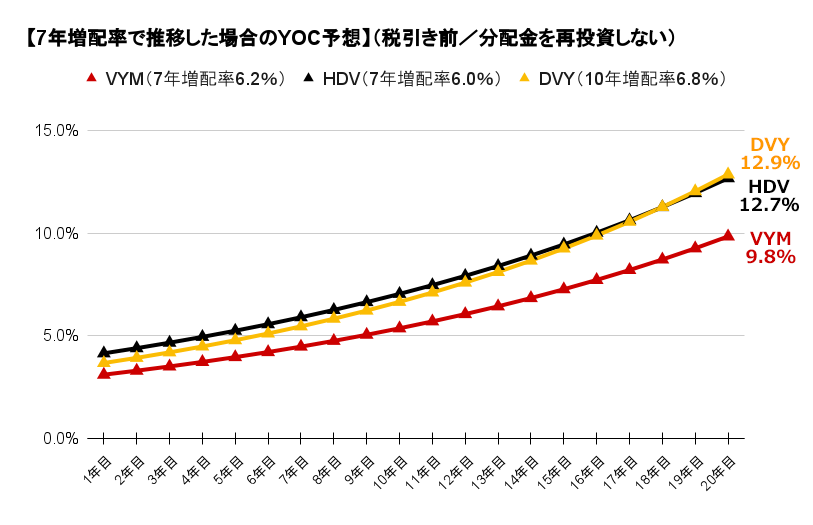

7年増配率から将来YOCを予想する

それでは7年増配率です。【SPYD】はデータがないでの3つのETFです。

7年増配率は【VYM】が6.2%、【HDV】が6.0%、【DYY】が6.8%でした。

20年目のYOC予想は、首位は【DVY】で12.9%、2番手は【HDV】で12.7%、3番手は【VYM】で9.8%でした。

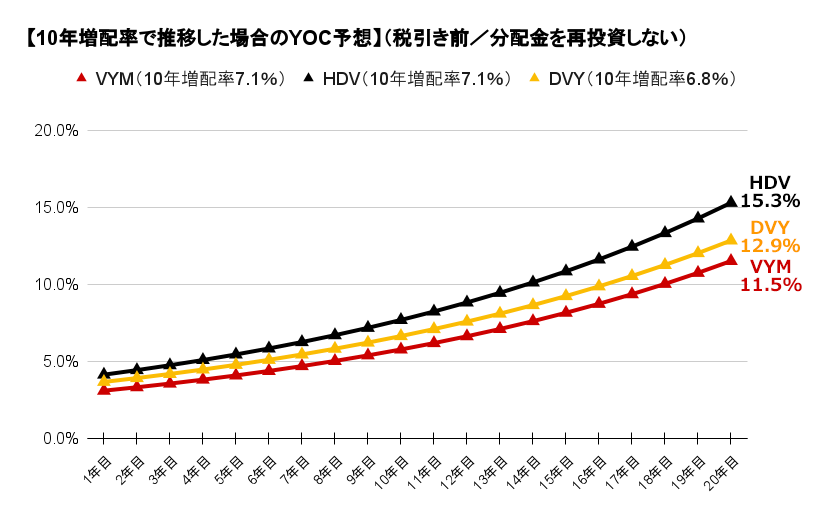

10年増配率から将来YOCを予想する

最後に10年増配率です。

10年増配率は【VYM】が7.1%、【HDV】が7.1%、【DVY】が6.8%でした。

20年目のYOC予想は、首位は【HDV】で15.3%、2番手は【DVY】で12.9%、3番手は【VYM】で11.5%。

全体的に見ると、【VYM】【HDV】【DVY】は増配率はほぼ同じですが、現在の利回りの高さがモノを言う結果となり、【HDV】が最もよく、【DVY】が続き、【VYM】はやや遅れました。

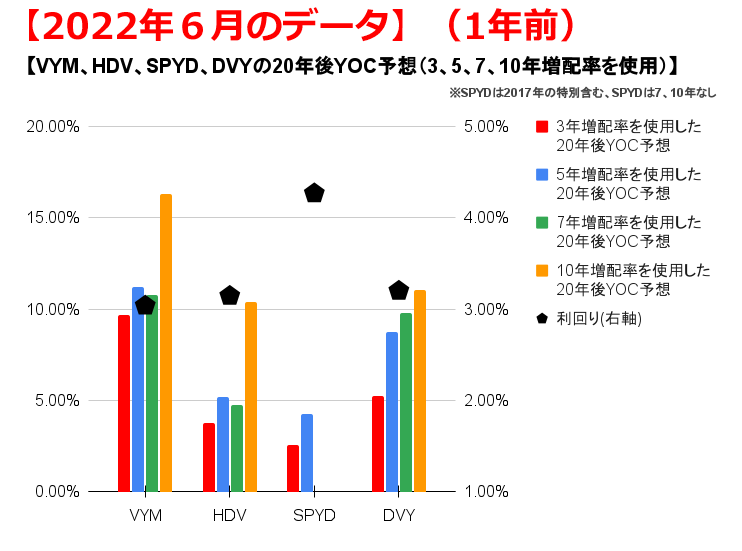

1年前のデータと比較してみる

ちなみに、下のグラフは1年前に作成した将来YOC予想。3、5、7、10年増配率を使用したものです。

1年前は【VYM】が好調で、【DVY】や【HDV】よりも20年目のYOCの数値が良いです。この1年で【HDV】【DVY】の分配金はかなり好調で、【HDV】【DVY】は1年前の6月時点での過去1年分配金は不調だったためです。

なので、分配金が発表されるたびに、増配率や将来YOC予想は変化することを理解しましょう。その中でも、時価総額加重平均を使用している【VYM】は比較的ブレが少ない方です。

まとめ

2023年6月の分配金は、前年同期と比較して【HDV】が39.8%増と好調、【SPYD】は14.9%増、【VYM】は3.4%増、【DVY】は5.8%減でした。

長期で見ると、【VYM】【HDV】【DVY】の分配金は右肩上がりです。【SPYD】は微増です。

セクターのバランスは【VYM】が最も良いです。上位セクターがETFによって異なっており、複数保有することでお互いの弱点を補完できそうです。

組入銘柄の重複率は【SPYD】【DVY】は44%と高く、【VYM】【HDV】も35%と高い数値でした。

過去5年の分配金利回りは【SPYD】が常に高く4.6%ほど、【HDV】が3.6%、【DVY】が3.5%、【VYM】が3.1%ほどでした。

長期のトータルリターンは【VYM】が優勢で、僅差で【DVY】が続いていました。

長期の増配率は【VYM】【HDV】【DVY】が6%強で、ほぼ互角でした。

増配率を使用した将来YOC予想は【HDV】が最もよく、【DVY】が2番手、【VYM】は3番目でした。