毎月定期的な配当や分配金がほしいですよね。米国の債券やカバードコールETFなら、毎月分配金型が多いです。米国株を対象とした毎月分配型はあまりありません。

そこで今回は、日本の大手ネット証券の外貨建て口座で購入可能な、米国株を対象とした毎月分配型ETFを徹底比較します。

![]()

全部で9つあります。たぶんこれが現時点で購入可能なすべてのETFです。

カバードコール、債券、米国以外、コモディティなどは含みません。「米国株」のみで構成されているETFです。

前半は9ETFのコンセプトや経費率、規模。利回り、トータルリターンなど基本データなどを比較します

中盤は、過去に買った場合のYOC、トータルリターン、増配率などをチェック

後半は、増配率を使って将来のYOCを予測

終盤に、今回のデータをランク付けし、各ETFごとの分配金グラフを徹底紹介します

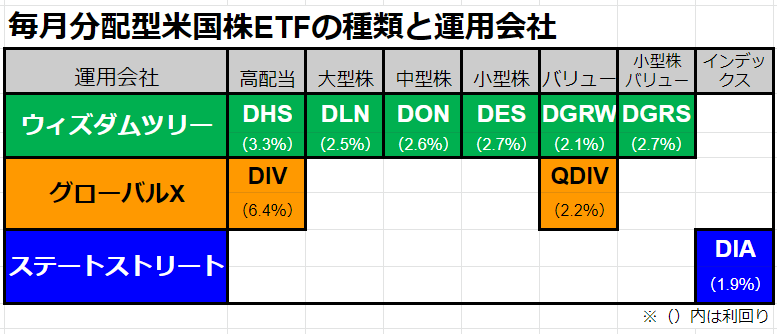

9ETFを運用会社と種類で分類

まず最初に、今回取り上げるETFの運用会社と種類を確認しましょう。

種類は高配当、大型株、中型株、小型株、バリュー、小型株バリュー、インデックスに分けます。

ETFの運用会社は色をつけて分けます。ほぼコーポレートカラーです。

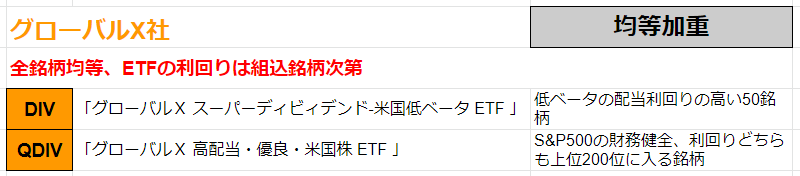

ウィズダムツリー社は緑色でETFは6つと最多。【DHS】【DLN】【DON】【DES】【DGRW】【DGRS】です。

グローバルX社はオレンジ色でETFは2つ。【DIV】【QDIV】です。

ステートストリート社は青色でETFは1種類。【DIA】です

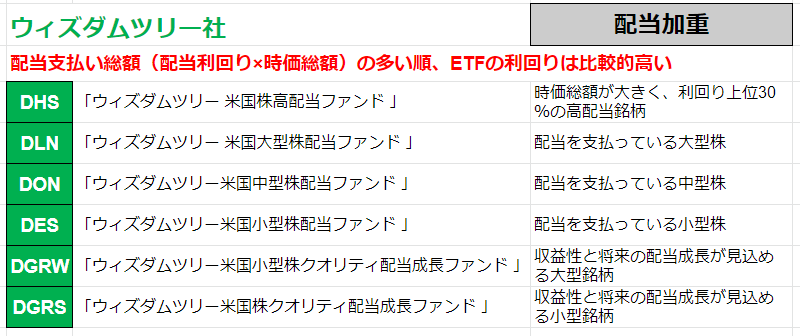

ETFを会社ごとに分けて、概要を説明

それぞれのETFを運用会社ごとに説明します。

ウィズダムツリー社のETF6つはすべて「配当加重方式」です。配当の支払い総額の多い順に、組込比率が高いです。

【DHS】は比較的オーソドックスな高配当ETF。やや利回りが高いです。【DLN】が大型株、【DON】が中型株、【DES】は小型株。いずれも配当を支払っている銘柄が対象です。高配当というよりは中配当ぐらいですね。【DGRW】【DGRS】は収益性と将来の配当成長が見込める銘柄を集めています。イメージとしては優良増配系で、利回りはやや低めです。【DGRS】は小型株が対象です。

グローバルX社は2つで、「均等加重」です。【DIV】が低ベータの高配当株50銘柄が対象。利回り特化型で、増配や株価上昇はあまり期待できません。

【QDIV】はS&P500銘柄の中から、財務健全と利回り、どちらも上位200位に入った銘柄が対象。いいところ取りを狙ったETFですね。最近、投資信託版「eMAXIS S&P500クオリティ高配当インデックス」が三菱UFJ国際投信から発売になりましたね。

ステートストリート社は1つ。「株価加重」なので、保有枚数は同じで株価が高いほど比率が上がります。ダウ工業株30種平均、いわゆるニューヨーク・ダウに連動している【DIA】です。この銘柄だけインデックスなので、無配銘柄も組み込まれています。他とは少し毛色が違うかもしれませんね。

毎月分配型米国株ETFの基本データ比較

今回取り上げる9ETFの基本データの一覧です。今回のコンテンツのグラフは、基本的に利回りの高い順に左から並べます。

表の中の数値が他のETFと比較して優れている場合は赤字にしました。なかなか素晴らしいデータはオレンジ色です。

※画像をクリックすると拡大します

この表の項目ごとをグラフ化して、一つずつデータを紹介します。

ETFの利回りはどうか?

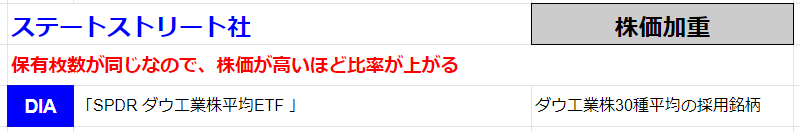

今度は、ETFの利回りをチェックしましょう。今回の取り扱うグラフは左から利回りの高い順に並んでいます。

【DIV】が6.4%と圧倒的に高いです。グローバルX社のETFです。

【DHS】は3.3%。比較的オーソドックスな高配当ETF。ここまでが高配当ETFと言えそうです。【QDIV】より右は、高配当というよりは中配当だったり、財務が健全だったりします。

右端の2つ【DGRW】と【DIA】は株価上昇も狙えそうです。

歴史の古いETFは?

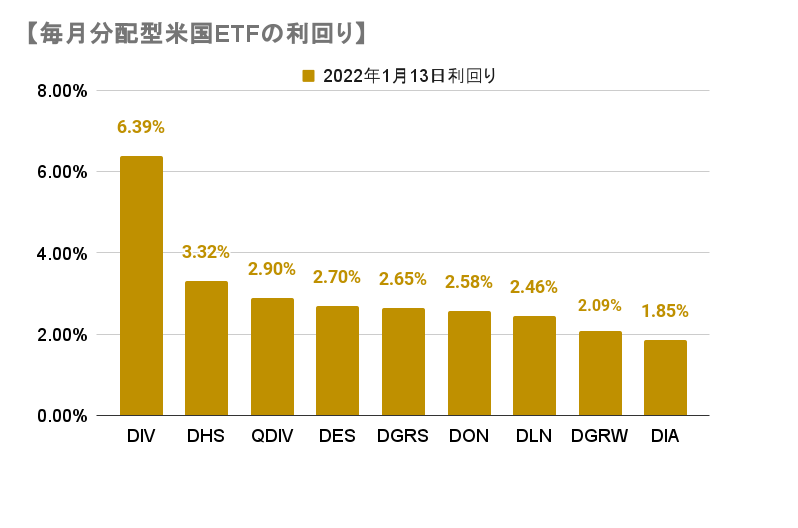

続いて、ETFの歴史を見てみましょう。ETFが設定された年です。左から右に向かって年が進んでいます。棒グラフの量の多いほど古株です。

左から右に向かって年が進んでいます。棒グラフの量の多いのが古株です。9のETFの中で最古参は【DIA】で1998年と圧倒的に古いです。ステートストリート社のETFです。

2006年に誕生したETFは多いですね。【DHS】【DES】【DON】【DLN】。いずれもウィズダムツリー社のETFです。高配当、小型株、中型株、大型株です。もっとも新しいのは【QDIV】。グローバルX社のETFです。

歴史が古いというのは、長い間生き残っているという意味もありますので、それだけで信頼度は少し上がります。

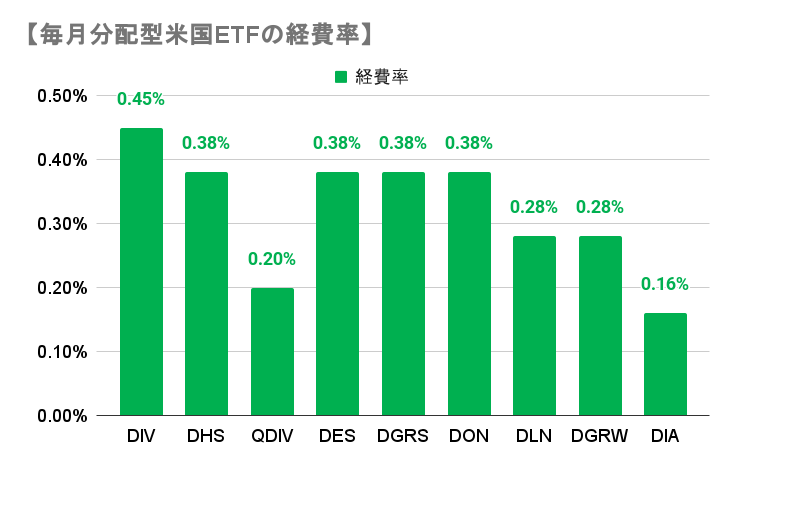

経費率の低いETFは?

今度は、ETFの経費率を比べましょう。年間トータルどのくらいかかっているかです。株価から毎日自動的にひかれます。棒グラフが小さいほうが経費率が低いという意味です。

最も経費率が低いのは【DIA】で0.16%です。続いて0.20%が【QDIV】です。経費率は他社のライバルETFに合わせて下げている場合があります。S&P500連動ETFが皆0.1%を切っており格安なので、【DIA】はそれに対抗して下げたという側面もあります。高配当ETFはインデックスに比べて、少し経費率が高いですね。

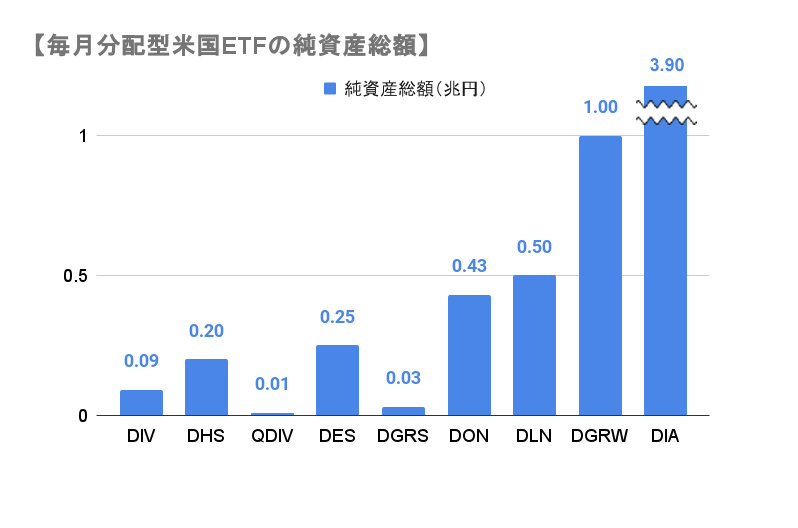

ETFの規模を確認しよう

それでは、ETFの規模、純資産総額をチェックしましょう。純資産残高、運用総額とも言い、ETFの基準価額と発行数を掛けた数値で計算します。英語表記はAUM(Assets under management)です。

株価が上昇して売れ行きが好調の場合、この数値が大きくなります。購入する際の目安にしている人もいます。

ニューヨークダウ連動ETFの【DIA】が約3.9兆円と一番規模が大きく、クオリティ配当成長ファンド【DGRW】が約1兆円、大型株【DLN】が5000億円で続いています。左から利回りの高い順に並んでいますので、利回りの低い右側の売れ行きが好調です。

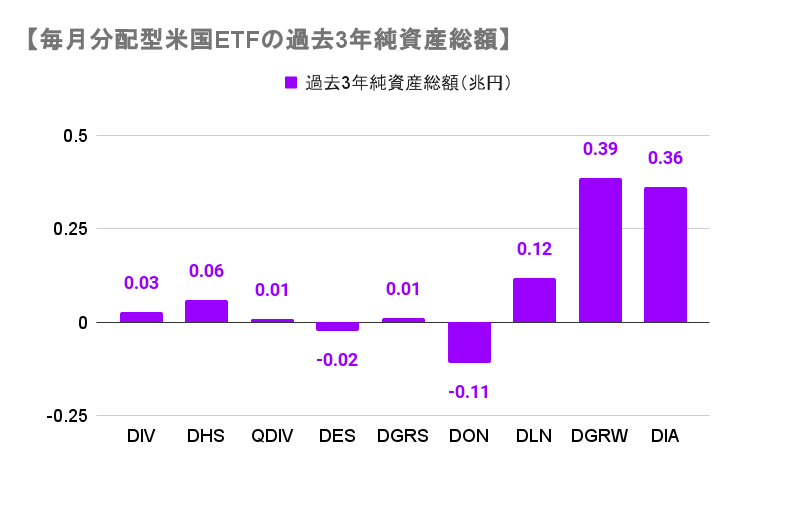

最近の売れ行きはどうか?

ETFによっては設定された年が違います。そこで、最近3年の純資産総額の変化を見てみましょう。

こちらは【DGRW】が3900億円で一番伸びています。【DIA】は3600億円です。中型株の【DON】はマイナスです。

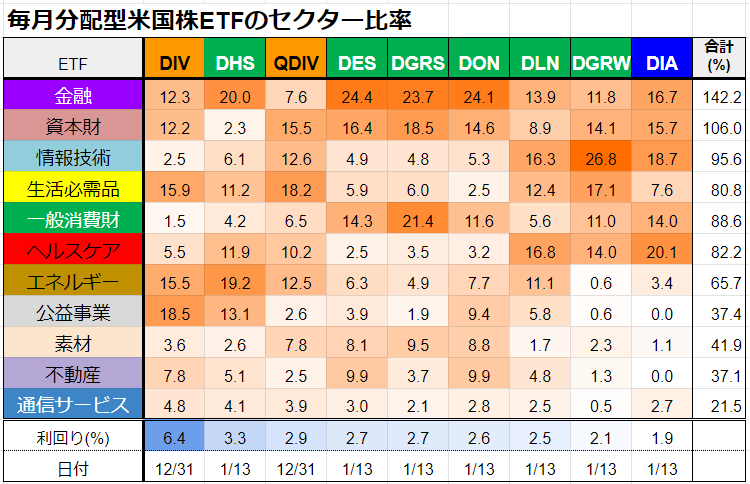

セクターの違いを確認しよう

ETFに組み込まれている銘柄のセクターの違いはどうでしょうか。表の中身の数値は%で、比率の高いほど背景の色が濃くなっています。右端が合計の数値で、多い順に並んでいます。GICSによる分類です。

金融が一番多く、どのETFにも満遍なく組み込まれています。【QDIV】以外はすべて二桁%組み込まれています。

資本財が2番目に多いのは意外ですね。資本財はBtoBがメインなので個人には馴染みが薄いですが、会社規模が大きく、連続増配銘柄が結構多いです。

情報技術は右側の利回りの低いETFに多く組み込まれています。

逆に、左側の利回りの高いETFにはエネルギーや公益事業が多く含まれる傾向にあります。

トータルリターンを比較しよう

PortfolioVisualizerを使って、3、5、7、10年のトータルリターンを比較します。手数料や税金は考えません。2022年12月末基準のデータです。

トータルリターンは分配金を再投資した株価リターンのことです。1年でどのくらいのリターンがあったかという意味で、幾何平均で計算します。CAGR(Compound Annual Growth Rate/年平均成長率)のことです。

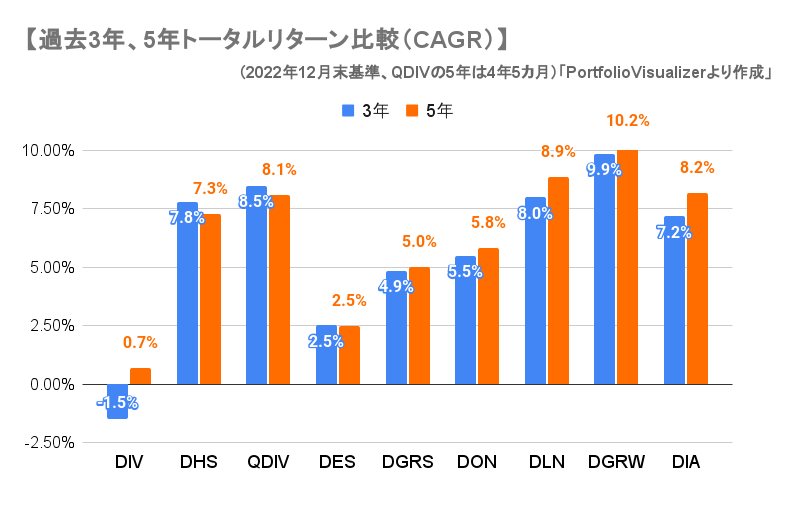

3年と5年のトータルリターン

まずは3年と5年のトータルリターンです。

【DGRW】は3年と5年ともに10%前後で抜けています。

【QDIV】と【DLN】はどちらも8%以上と高水準です。【DHS】と【DIA】も7%以上です。

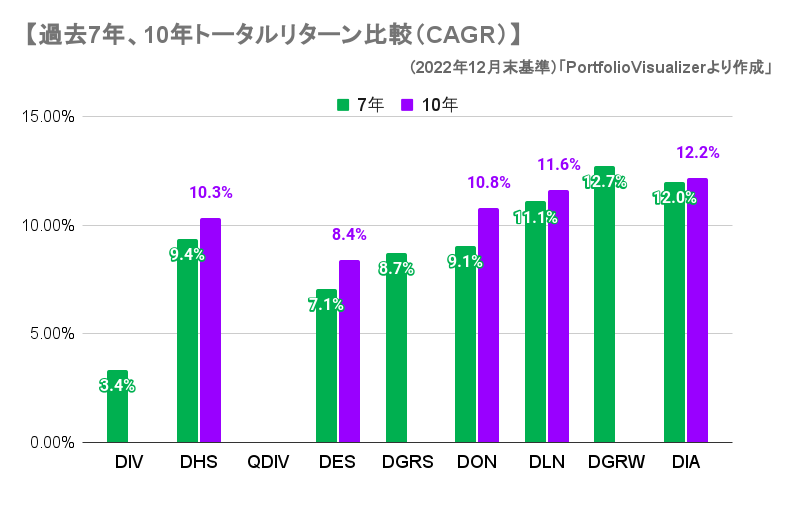

長期のリターンは?

続いて7年と10年のトータルリターン。

7年では【DGRW】が12.7%とここでも強さを発揮しています。【DIA】は7年と10年ともに12%、【DLN】はどちらも11%と高水準。【DHS】と【DON】は10%前後とまずまずです。

全体的には【DGRW】が素晴らしかったです。予想通りですね。それ以外では大型株【DLN】、ニューヨーク・ダウ【DIA】ですね。高配当の【DHS】、設定からの期間が短い【QDIV】も良かったです。

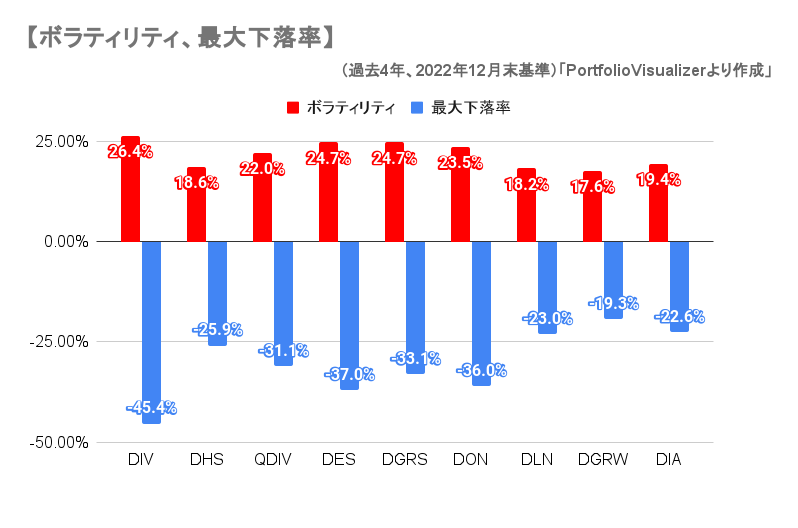

ETFの安定度などは?

ETFの安定度などを比べてみましょう。「ボラティリティ」は株価の変動性です。「最大下落率」はマイナスの数値が小さいほど安定しています。どちらの値も0に近いほど安定していると言えます。

ボラティリティは【DGRW】が17.6%でもっとも低いです。【DLN】【DHS】【DIA】が20%以下で続いています。

最大下落率も【DGRW】がマイナス19.3%で一番安定しています。【DIA】【DLN】【DHS】の順番で、ボラティリティと同じ4銘柄です。

高配当の【DHS】が意外と健闘していました。

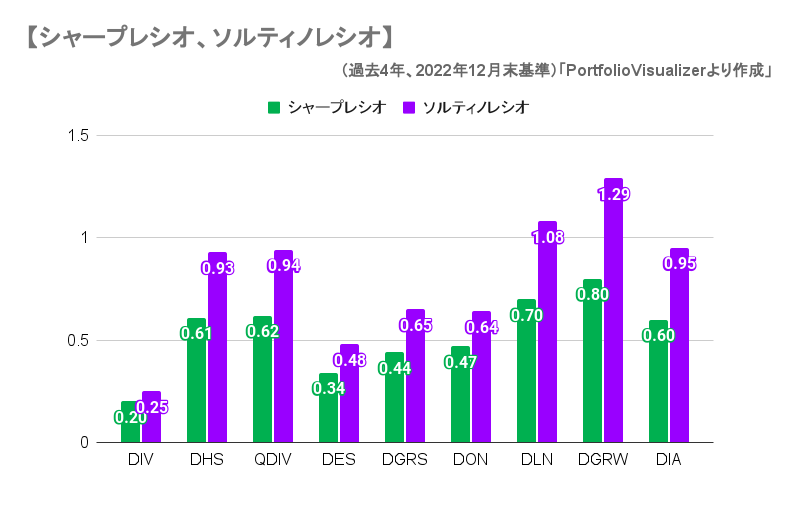

シャープレシオは?

続いて、シャープレシオとソルティノレシオをチェックしましょう。「シャープレシオ」は同じリスクを取った場合のリターンで、投資効率の良さを数値化したものです。「ソルティノレシオ」はシャープレシオの改良版で、相場が軟調の際のデータで、下落局面での強さを示しています。

シャープレシオとソルティノレシオともに【DGRW】が頭一つ抜けた数値で、【DLN】が2番目です。3番手グループは【DHS】【QDIV】【DIA】です。

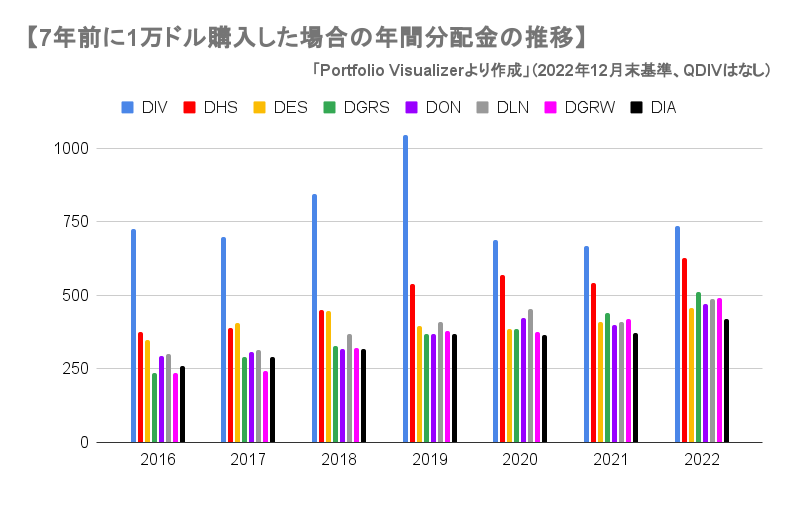

7年間の分配金の合計は?

7年前の2016年1月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。税金や手数料は考慮しません。【QDIV】は設定から4年半ほどなので、このデータはありません。

7年間の分配金の合計は【DIV】が1350ドルで首位、【DHS】が1110ドルで続きます。純粋な高配当ETFと言えるのはこの2つなので、やはり分配金が多いですね。

残りは混戦で【DLN】が860ドル、【DGRS】と【DON】が820ドル、【DES】と【DGRW】が790ドル、【DIA】が730ドルでした。

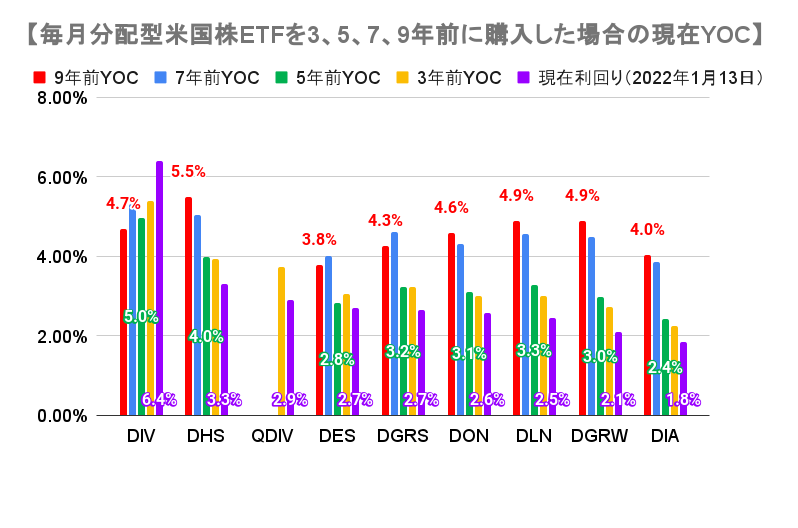

過去に購入した場合、取得価格に対する現在の利回り(YOC)は?

過去にETFを購入した場合、取得価格に対する現在の利回り(YOC)はどのくらいになっているでしょうか? 3、5、7、9年前に買っていたら、どうなったかというデータです。

一番右端の紫色の棒グラフが現在の利回りです。5年前は緑色、9年前は赤色の棒グラフで、数値も表示します。

最も利回りの高い【DIV】は過去に買ってもYOCは上がりませんね。株価が上がっていないのと、増配もしていないということですね。

高配当ETFの【DHS】は現在の利回りは約3.3%で、9年前に購入していたら5.5%になっていました。【DGRW】は現在の利回りは2.1%と高くないですが、9年前に購入していたら4.9%まで上がります。大型株の【DLN】も9年前購入で4.9%になっています。

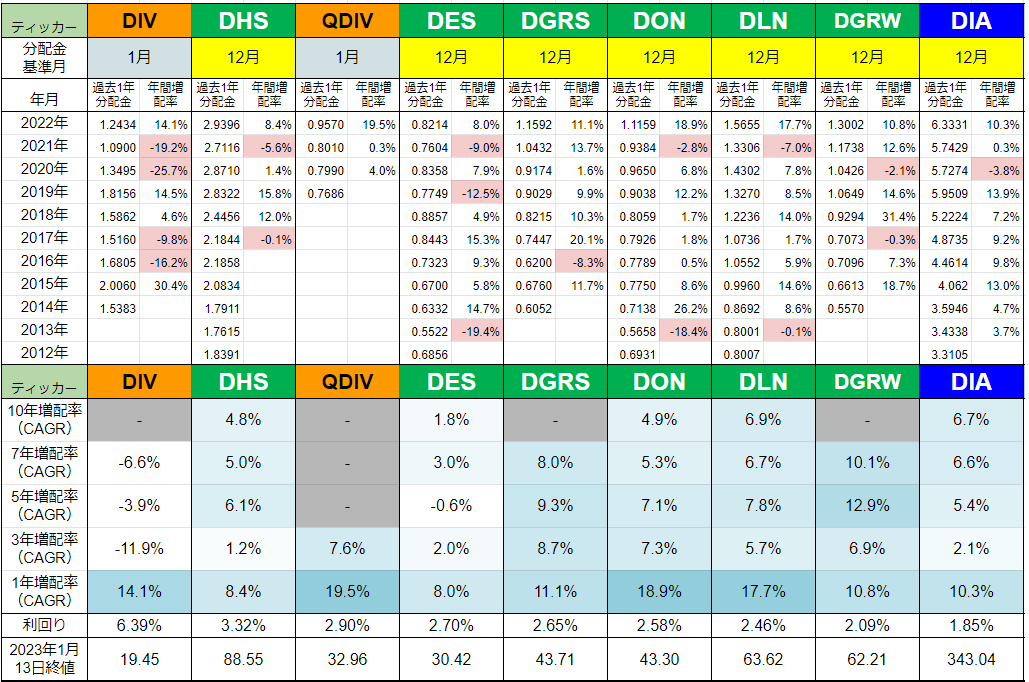

過去の増配率は?

増配率について見ていきましょう。増配率は1年あたりの幾何平均です。CAGR(Compound Annual Growth Rate/年平均成長率)とも言います。

表の上の部分は年間分配金と年間増配率、表の下の部分が期間を定めた増配率で、背景の青色が濃いほど、増配率が高いという意味です。

ウィズダムツリー社のETFは12月に追加配当やキャピタルゲインなどをたまに出しますが、全部合わせて計算しています。

※画像をクリックすると拡大します

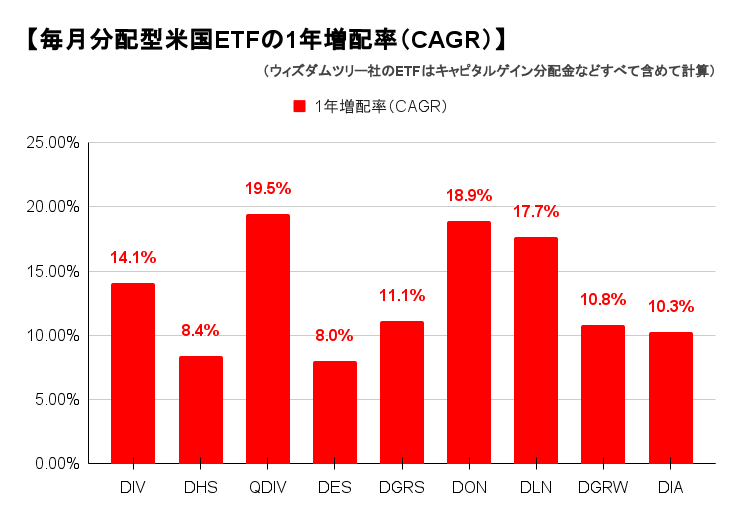

1年増配率は?

表だと少しわかりづらいので、グラフにしてみていきましょう。まずは1年増配率。

この1年はいずれのETFも好調でした。8%以上の増配率です。とくに素晴らしかったのは【QDIV】で19.5%、【DON】や【DLN】もいいですね。

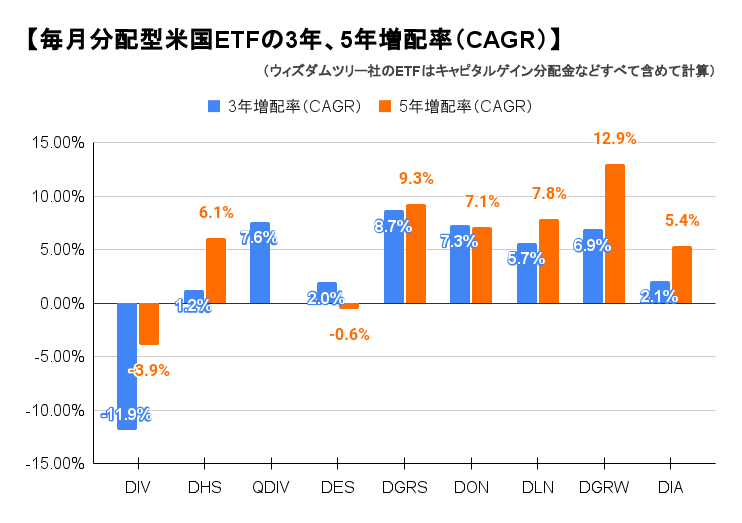

3年と5年増配率は?

3年と5年増配率を見てきましょう。

3年増配率は【DGRS】が8.7%で首位、【QDIV】【DON】が7%台で続いています。

5年増配率は【DGRW】が12.9%と素晴らしいです。【DGRS】が9.3%、【DLN】【DON】が7%台です。

3年と5年増配率では小型株クオリティ配当成長の【DGRS】の数値が高かったです。

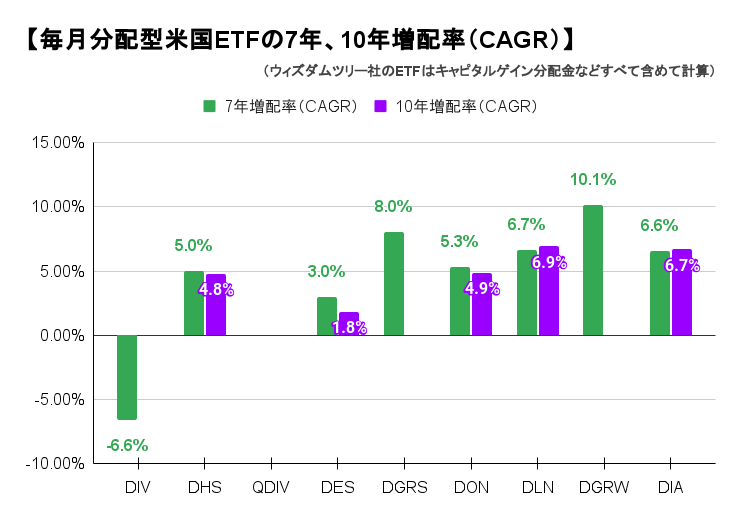

7年と10年増配率は?

7年と10年増配率はどうでしょうか。

7年増配率は【DGRW】が10.1%と抜けています。【DGRS】が8.0%で、【DLN】【DIA】が6%台です。

10年増配率は対象銘柄が少ないですが【DLN】と【DIA】が6%台となかなかでした。

増配率は全体的に【DGRW】と【DGRS】のクオリティ配当成長ETFが素晴らしく、銘柄名に恥じない結果だったと言えます。

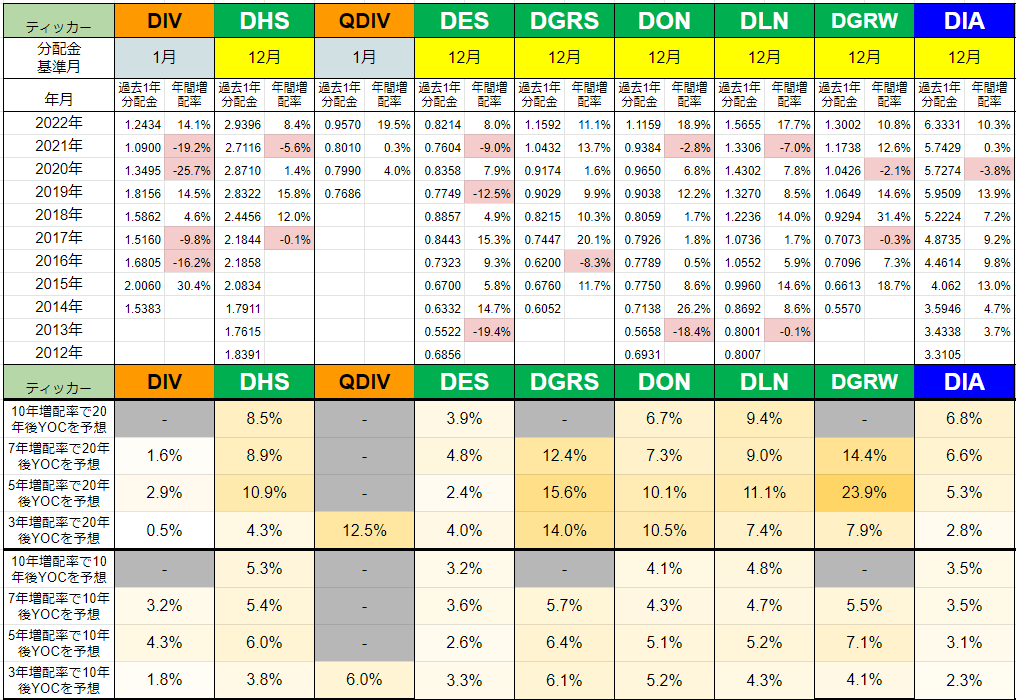

3、5、7、10年増配率を使った今後のYOC予想一覧

3、5、7、10年増配率を使用した将来YOC予想をまとめました。背景のオレンジ色が濃いほど、数値が高いです。表の上が20年後YOC予想、下が10年後YOC予想です。

現在の過去1年分配金額と3、5、7、10年前の同時期の過去1年分配金額を比較して、幾何平均で年間増配率を計算し、それを使って将来YOCを予測します。

YOCとはYield on Costのことで、取得価格あたりの利回りのことです。2023年1月13日の終値でETFを買った場合、将来の利回り(YOC)がいくらになるかという予測です。「分配金は再投資しない、税金や手数料は考慮しない」で検証します。

※画像をクリックすると拡大します

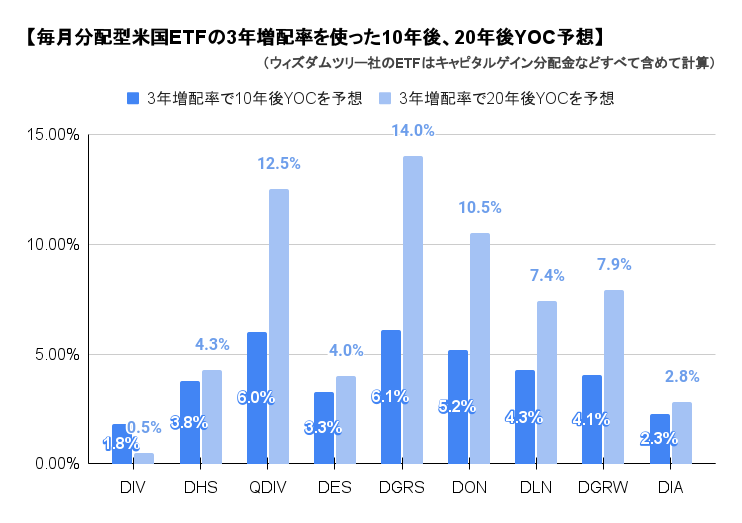

3年増配率から10、20年後YOCを予想する

まずは3年増配率を使ってYOCを予想します。左側の濃い棒グラフが10年後YOC予想。右側の薄い棒グラフが20年後YOC予想です。

10年後YOCは【DGRS】が6.1%、【QDIV】が6.0%でした。

20年後YOCは【DGRS】が14%と好成績。以下【QDIV】が12.5%、【DON】が10.5%、【DGRW】【DLN】が7%台です。

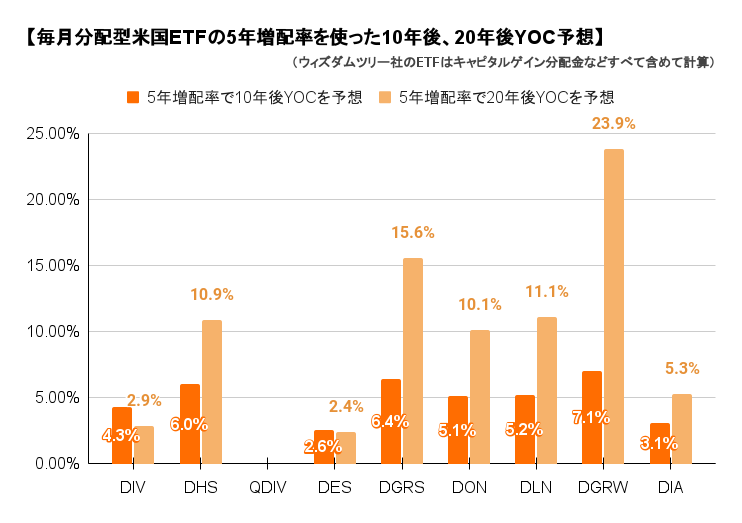

5年増配率から10、20年後YOCを予想する

5年増配率の場合はどうでしょうか。

10年後YOCは【DGRW】が7.1%、【DGRS】が6.4%、【DHS】が6.0%でした。

20年後YOCは【DGRW】が23.9%と圧倒的です。【DGRS】も15.6%と高いです。【DLN】が11.1%、【DHS】【DON】が10%台です。

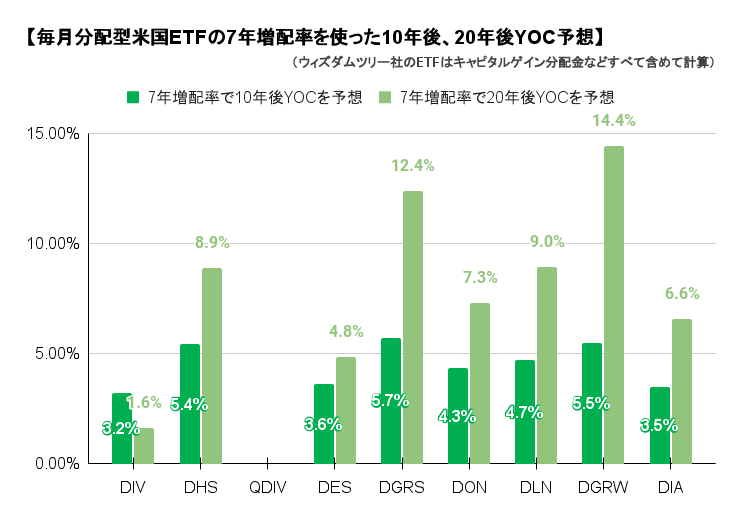

7年増配率から10、20年後YOCを予想する

7年増配率のYOCを予測しましょう。

10年後YOCは【DGRS】が5.7%、【DGRW】が5.5%、【DHS】が5.4%でした。

20年後YOCは【DGRW】が14.4%で、【DGRS】が12.4%、【DLN】【DHS】が9%前後と続きます。

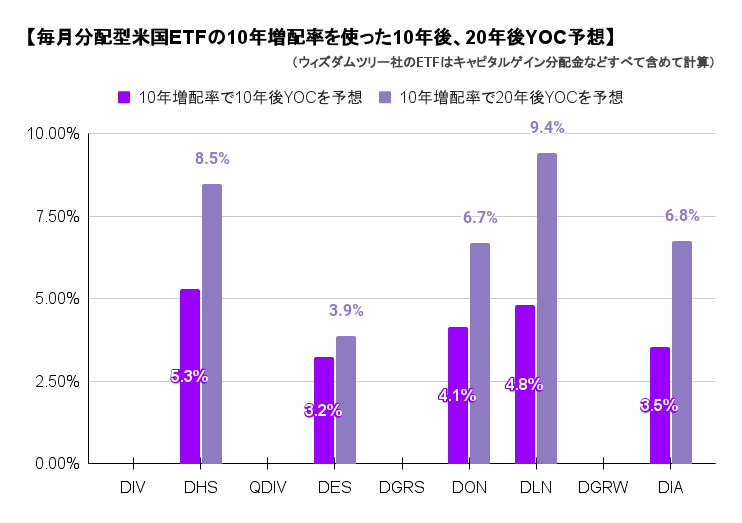

10年増配率から10、20年後YOCを予想する

最後に10年増配率でYOCを検証しましょう。10年はデータがないETFも増えてきます。

10年後YOCは【DHS】が5.3%、【DLN】が4.8%でした。

20年後YOCは【DLN】が9.4%で一番。【DHS】が8.5%で続き、【DIA】【DON】は6%台です。

全体的には20年後YOCは増配率と同じく【DGRW】、【DGRS】のクオリティ配当成長ETFが素晴らしかったです。大型株【DLN】、高配当【DHS】も安定していました。

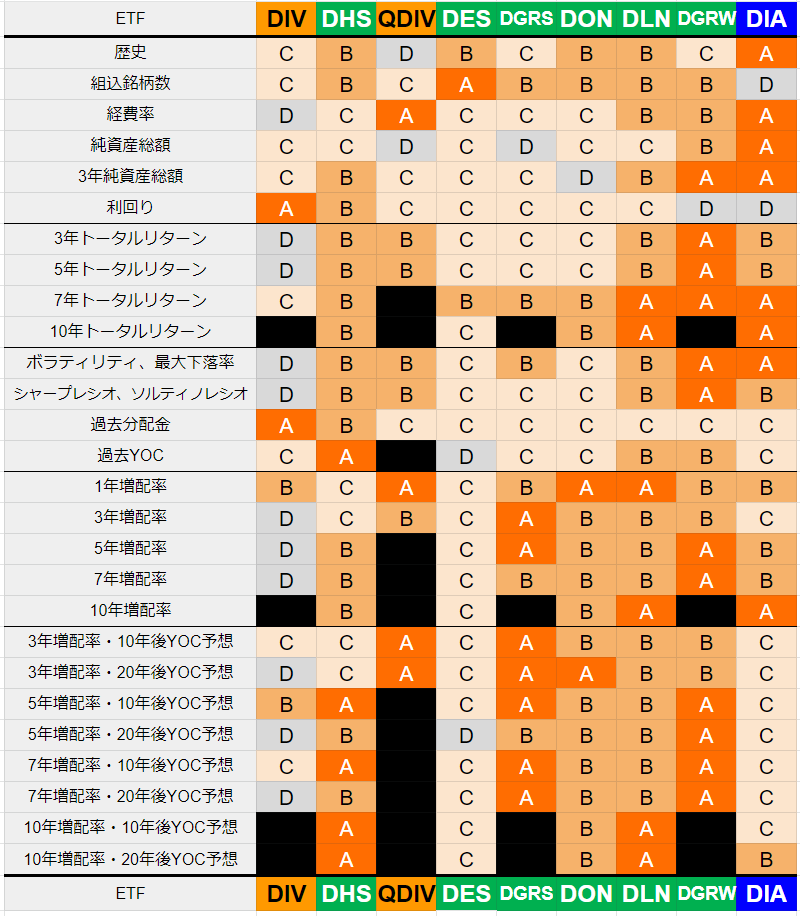

米国高配当・増配・バリュー16ETFのランクづけ

これまで取り扱ったのデータをランクづけしました。「A」が最高で「B」「C」「D」の順です。YOC予想は増配率と利回りを組み合わせたものなので、表の真ん中より下は、内容が似ています。

相対比較で、やや強引に差をつけました。参考程度にしてください。

「A」の数は【DGRW】が12で最多で、以下【DIA】が8、【DGRS】が7、【DLN】が6、【DHS】が5と続いています。【QDIV】は対象外データが多かったですが、「A」は4つありました。

「A」と「B」の合計数は【DLN】が27で最多、【DGRW】が23、【DHS】が20、【DON】が16、【DIA】が15、【DGRS】が13でした。

「D」の数は【DIV】が11で最多でした。

【DGRW】が高いレベルで安定していました。その小型株版の【DGRS】も増配率関連は素晴らしいですね。総合的に見ると【DHS】、【DLN】の安定感も目立ちます。

それぞれのETFの分配金を視覚的にチェック!

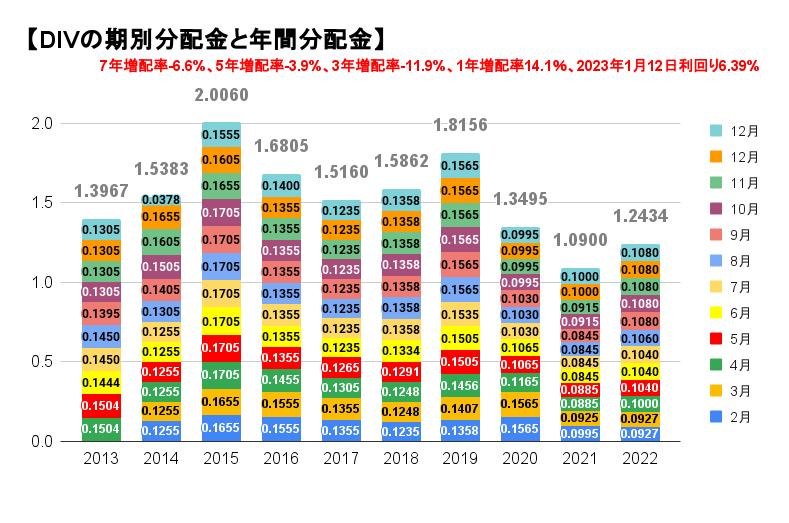

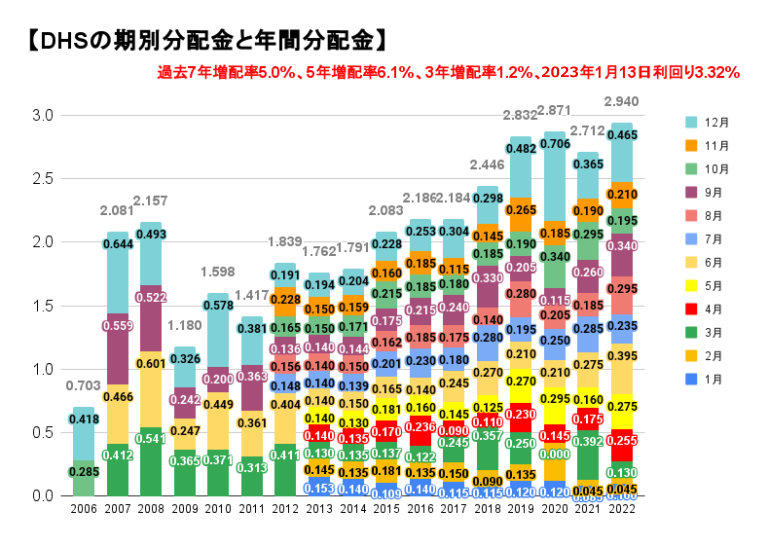

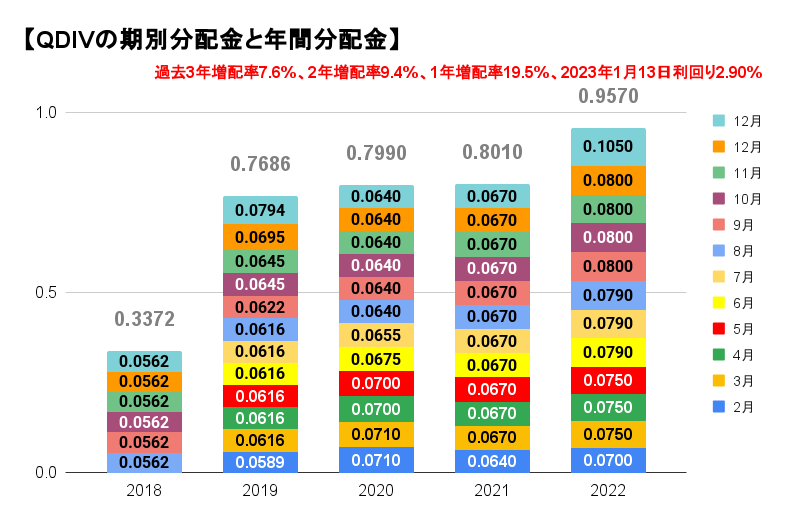

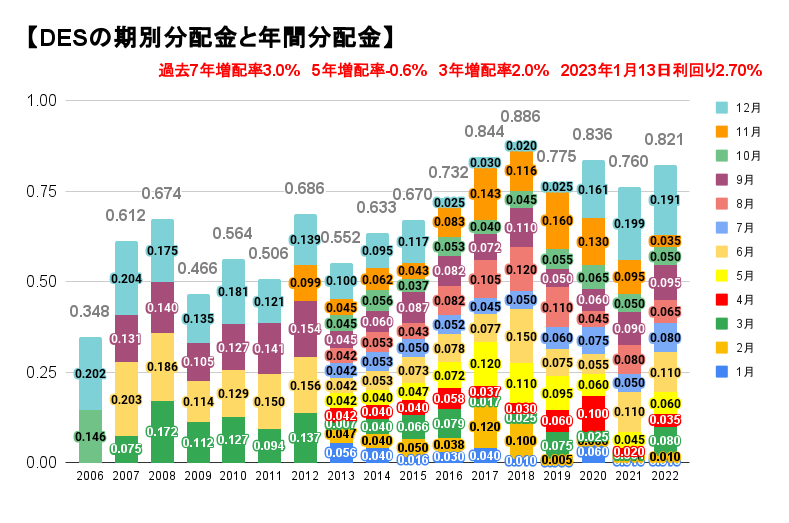

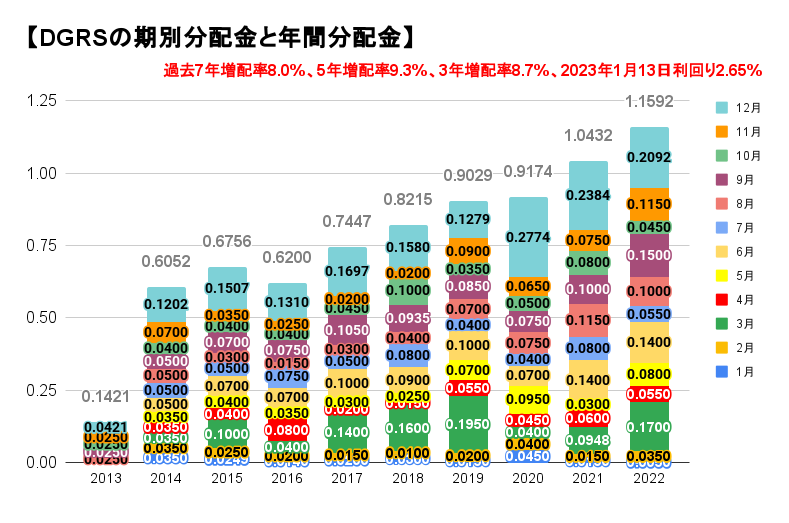

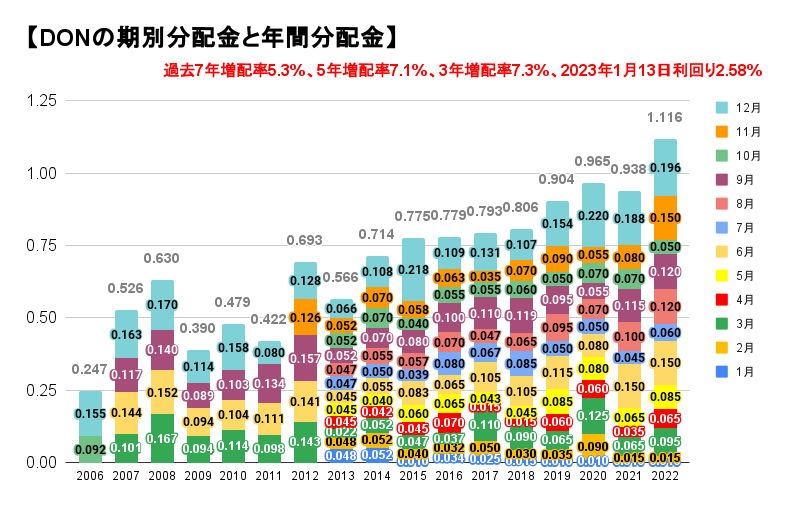

最後に、それぞれのETFの分配金を積み重ね棒グラフにしましたので、一気に確認しましょう。分配金についての傾向を、一言コメントします。

まずは【DIV】。利回り特化型で、右肩下がりですね。2021年が底で、2022年は前年より少し増えました。

次は【DHS】。オーソドックスな米国高配当ETFで、毎月分配型はこのETFだけとも言えます。根強いファンがいそうですね。

【QDIV】は設定から日が浅いETFです。利回りを重視するグローバルX社にしては珍しく、優良系のETFです。12月2度目の分配金も発表されています。0.105ドルで、通常の2倍でした。キャピタルゲイン分配金があった可能性があります。

【DES】は配当を支払っている小型株が対象。2018年が最高額で、その後は少し低迷しています。小型株は難易度が高く、取り扱いは難しそうです。

【DGRS】は【DGRW】の小型株版。分配金は順調に増えており、増配率は高いレベルで安定しています。

【DON】は配当を支払っている中型株。2022年の分配金はかなり好調で、前年より18.9%増えました。

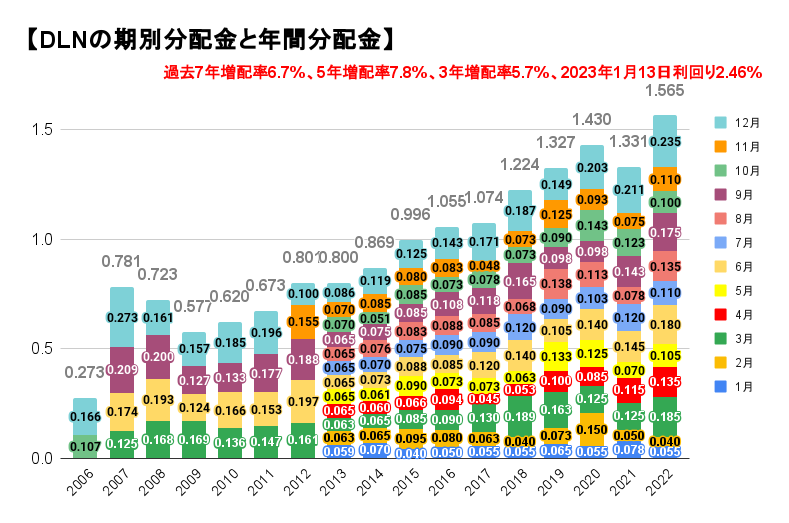

【DLN】は配当を支払っている大型株が対象。2021年は今ひとつでしたが、それ以外の年の分配金は順調に増えています。

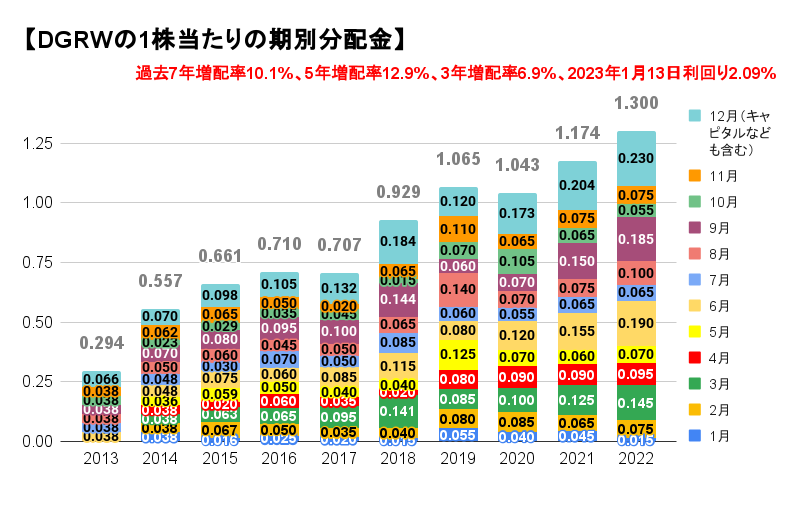

【DGRW】は日本の個人投資家に人気急上昇のETFです。【VIG】よりもこちらを好む人もいますね。過去の増配ではなく、将来増配しそうな銘柄を組み込んでいるのがポイントです。

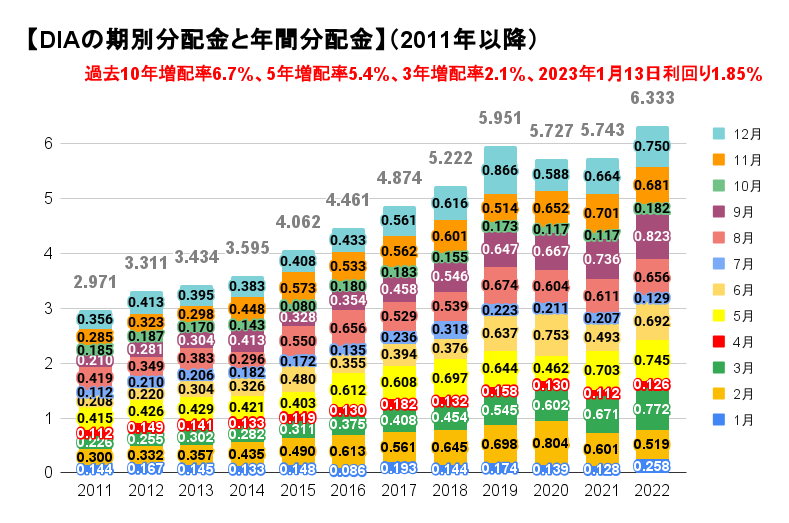

最後の【DIA】は古株で、設定は1998年です。株価の値によって組込比率が変わります。分配金は2020、2021年は停滞しましたが、2022年は好調でした。

まとめ

【DGRW】はデータ面からは申し分なかったです。唯一気になるのは現在の利回りが低いことぐらいですか。

分配金を多くもらいたい人は高配当ETF【DHS】が良さそうです。

総合的なバランスなら【DLN】がオススメかもしれません。

【DGRW】の小型株版【DGRS】の増配率は素晴らしいですね。

【QDIV】は設定から日が浅く、比較するデータが少なかったですが悪くなさそうです。