2023年12月1日、JPモルガン・ナスダック米国株式・プレミアム・インカムETF【JEPQ】の分配金が発表されました。0.4221ドル(厳密には0.42214ドル)でした。

前回2023年11月の分配金は0.4177ドルなので、先月との比較では1.1%増です。

2023年12月1日の終値は48.90ドル、過去1年分配金は5.1839ドル。分配金利回りは10.60%になります。

【JEPQ】は2022年9月後半より、日本のネット証券で取り扱いが始まりました。どんなETFなのでしょうか。

設定は2022年5月なので、1年半ほどしか経っていないので、情報は少ないです。【JEPI】などと比較したデータを使いながら、本質に迫っていきます。

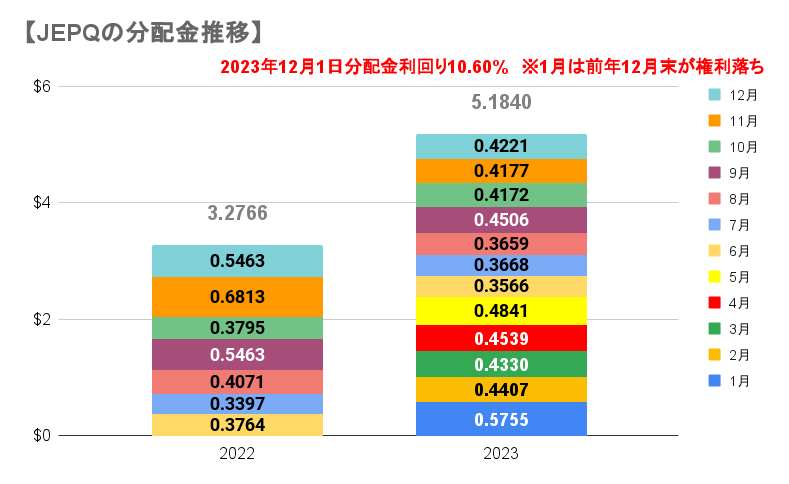

【JEPQ】の毎月の分配金は?

【JEPQ】の毎月の分配金を重ねて1年ごとにしました。権利落ちは毎月1日ごろです。

毎月の分配金は、2022年中盤は0.4ドル前後、後半は0.5ドル台、2023年前半は0.4ドル台、中盤は0.3ドル台、後半は0.4ドル台に回復という傾向です。

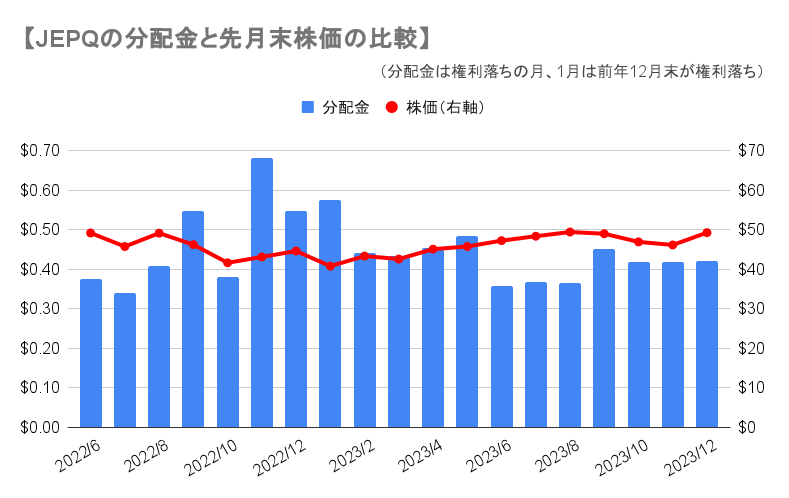

【JEPQ】の分配金と株価の関係は?

毎月の分配金(青い棒グラフ)と株価(赤い折れ線グラフ)の比較です。数値が二桁異なるので、棒グラフと折れ線グラフが重なると月利1%で、年間利回りは12%の目安となります。

株価は40~50ドルの間で推移しています。平均は45.9ドルです。

分配金は最大が0.68ドルで、最小が0.33ドル。結構バラつきがあります。分配金の平均は0.445ドル。

2023年6~8月は0.3ドル台とイマイチでしたが、9月以降は0.4ドル台に回復しています。

株価と分配金の関係は、設定から日が浅いので何とも言えませんが、株価が高い時は分配金が少なく、株価が低い時は分配金が多いように見えます。

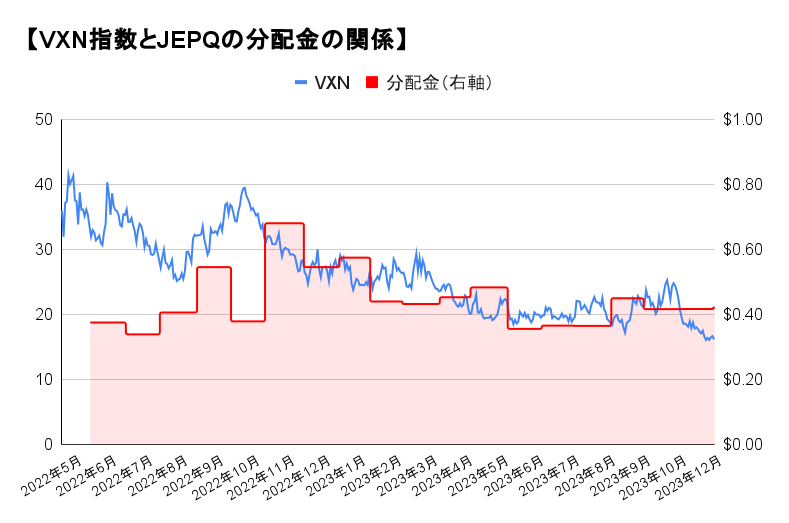

分配金とボラティリティの関係

コール・オプションの売りは、ボラティリティが大きいほど、獲得できるプレミアムが大きくなる傾向にあります。

【JEPQ】の分配金と、ナスダック100指数のオプション価格から算出されるボラティリティを示す【VXN】の関係を見てみましょう。

設定からそれほど経過していないので何とも言えませんが、VXNと【JEPQ】の分配金はある程度、連動していると言えそうです。2022年11月以降はVXNの値が下がっており、【JEPQ】の分配金も減少傾向です。

2023年10月以降はVXNは20を下回りましたが、分配金額は0.4ドル以上と踏みとどまっていますね。

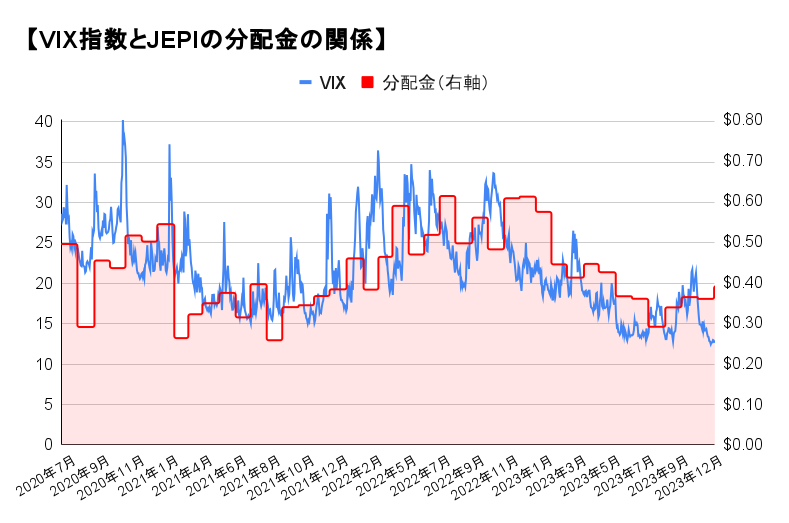

【JEPI】とボラティリティの関係

それでは、3年半ほどの実績がある【JEPI】の分配金と、S&P500のボラティリティを示す指数【VIX】の関係を見てみましょう。

【JEPI】の分配金額は、【VIX】とある程度連動していると言えます。【VIX】が20を下回ると、【JEPI】の分配金は少なくなる傾向です。

そんなわけで、【JEPQ】の分配金も【VXN】の数値と、ある程度は連動しそうです。

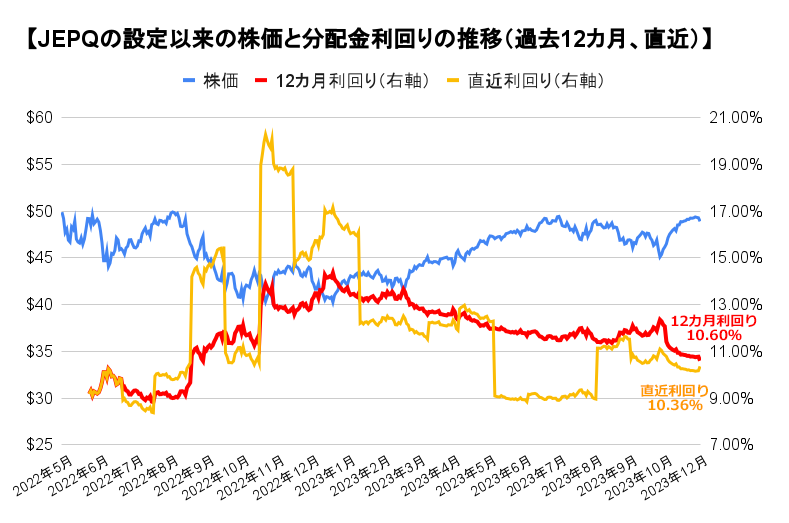

設定来の株価と分配金利回りは?

株価と分配金利回りの比較しましょう。株価が青い線です。ナスダック100が軟調ということもあり、緩やかながら下がっていましたが、最近は少し回復しています。

利回りを過去12カ月の分配金から算出した「12カ月利回り」が、赤い線です。分配金を支払いはじめてから、2023年5月で1年となりました。それ以前は算出できないので、設定来の分配金の合計額を1年換算して、利回りを出しました。

現在2023年12月1日の「12カ月利回り」は10.60%ですね。

現在の分配金を12倍して利回りを計算したのが「直近利回り」です。これが黄色い線です。毎月分配金が異なりますのでデコボコです。12月の分配金は先月とほぼ同じで、直近の利回りは10.36%です。

【JEPQ】のように月々の分配金の差が激しい場合は、この2つの利回りを見比べて、現在どのくらいなのかをイメージするといいかもしれません。分配金が1年分しか出ていないので何とも言えませんが、今後は11%ぐらいに落ち着きそうな気がします。

ライバルETFとの比較

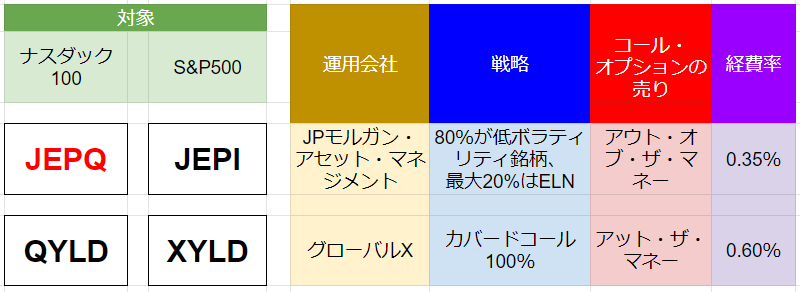

【JEPQ】とライバルETFの比較です。4つのETFの関係や大まかな違いはこんな感じです。

一番左の列は対象がナスダック100です。【JEPQ】のライバルになりそうなのが、同じナスダック100をカバードコールするETF【QYLD】です。

左から2列目の【JEPI】と【XYLD】は対象がS&P500です。

上段の【JEPQ】と【JEPI】はJPモルガン・アセットマネジメント社の商品で、80%が低ボラティリティ銘柄で、残りの20%がELNという仕組債で、コールオプションを売ります。

下段の【QYLD】と【XYLD】はグローバルX社のカバードコールETFです。原資産を100%保有しながら、コールオプションを売ります。

JPモルガンとグローバルX社のETFは似ていますよね。コール・オプションの売りにおける権利行使価格が原資産よりも高い「アウト・オブ・ザ・マネー」か、権利行使価格が原資産と同額の「アット・ザ・マネー」の違いはあります。

経費率はJPモルガン・アセット・マネジメント社の【JEPQ】【JEPI】が0.35%、グローバルX社の【QYLD】【XYLD】は0.60%なので少し差があります。

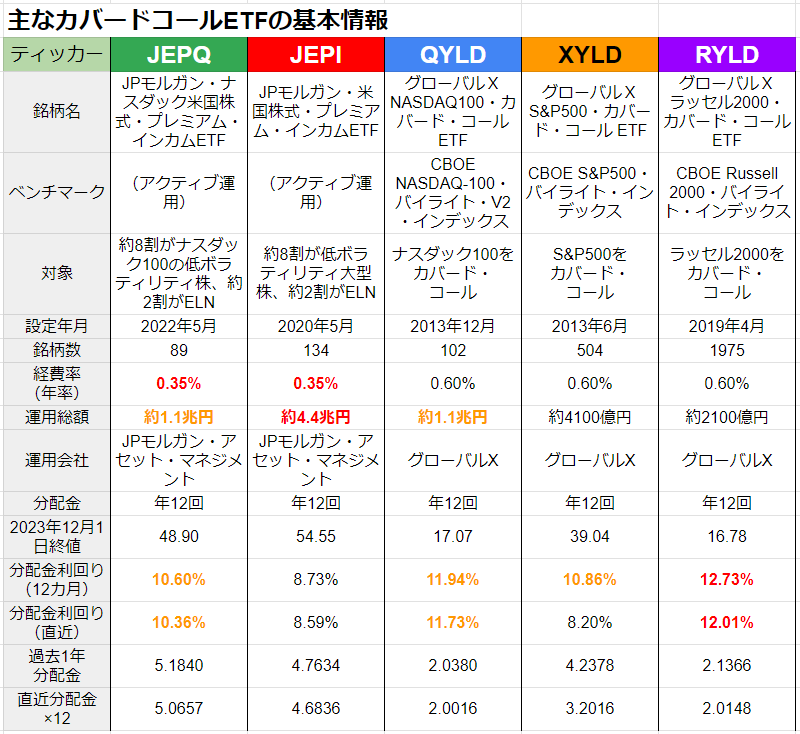

ライバルETFとのデータを比較

運用総額は【JEPI】が最も多く約4.3兆円で、【QYLD】は約1.1兆円です。【JEPQ】は設定されたのが2022年5月3日で、まだ1年半ほどしか経っていないですが、運用総額は約1.1兆円と好調で【QYLD】とほぼ同じです。

過去1年分配金から算出した利回りは、現在は【RYLD】が少し高く、【QYLD】が2番手、【XYLD】【JEPQ】が続き、【JEPI】はやや劣ります。

分配金利回り(12カ月)は過去1年の分配金から算出したものです。

分配金利回り(直近)は直近の分配金が今後1年続いたものとして算出しました

表の中の数値が他のETFと比較して優れている場合は赤字にしました。次点はオレンジ色です。

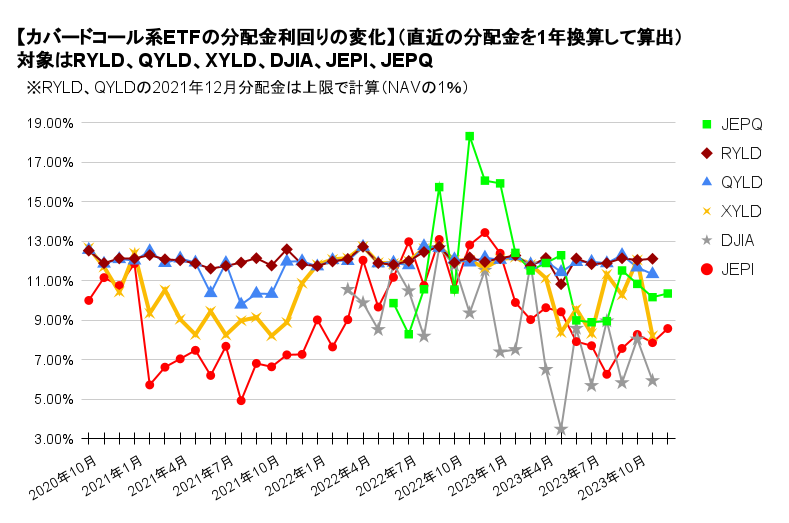

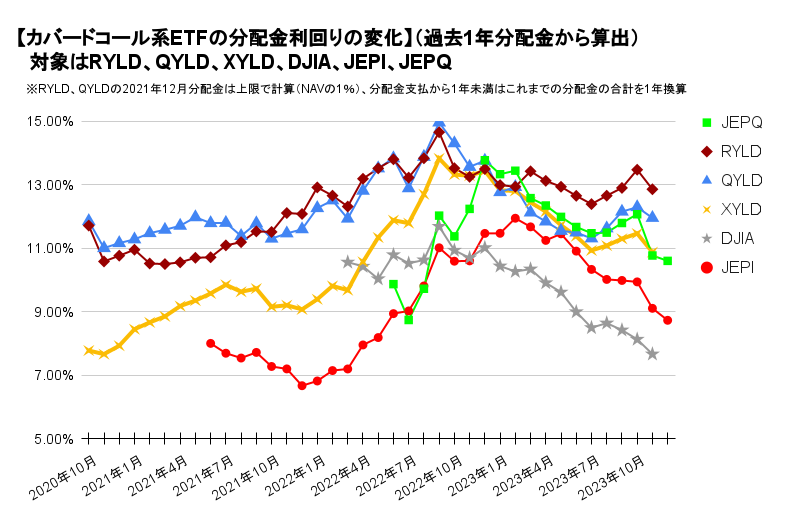

カバードコール系ETFの分配金利回り推移

カバードコール系ETF【RYLD】【QYLD】【XYLD】【DJIA】【JEPI】の分配金利回りの変化を見てみましょう。利回りは直近の分配金を1年換算したものから算出しました。株価は月末のものです。

※2021年12月に【RYLD】【QYLD】はキャピタルゲイン分配金を出しました。これを含めて計算するとイメージしづらくなるので、2021年12月分配金は【RYLD】【QYLD】はNAVの上限1%で計算しました

カバードコール系ETFの分配金利回りを過去1年分配金から算出

先ほどのグラフだと、月によって分配金の変動があるため少しイメージしづらいかもしれません。過去1年の分配金から分配金利回りを算出しました。

目安は【RYLD】が12%、【QYLD】が11.5%、【JEPQ】【XYLD】が11%、【JEPI】が9%、【DJIA】が8%ぐらいですかね。

※このグラフも前項同様に、2021年12月分配金は【RYLD】【QYLD】はNAVの上限1%で計算しました

【JEPQ】はどんなETFか?

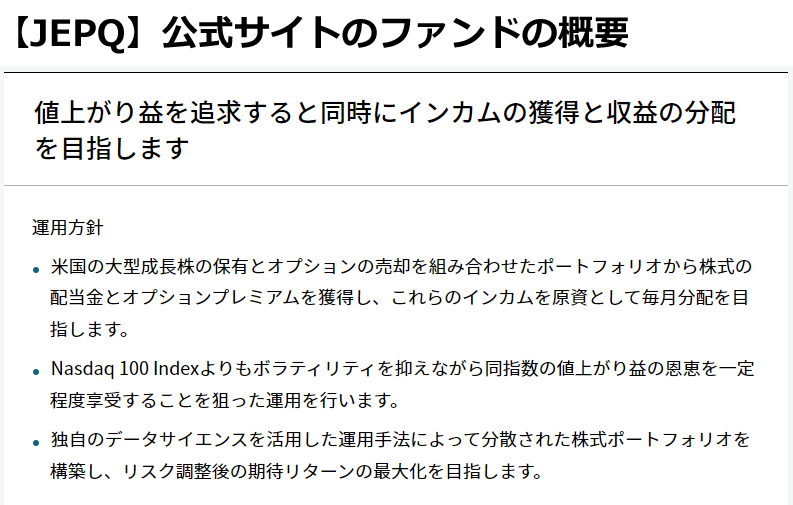

【JEPQ】は、2021年秋に日本の証券会社で取り扱いの始まったJPモルガン・米国株式・プレミアム・インカムETF【JEPI】のナスダック100版です。

以下が運用会社であるJPモルガン・アセット・マネジメントの公式サイトに記載されている【JEPQ】の概要です。

米国大型成長株(主にQQQ採用銘柄)とオプションの販売を組み合わせ、オプション・プレミアムと株式配当から毎月の収益を得ることを目指します。

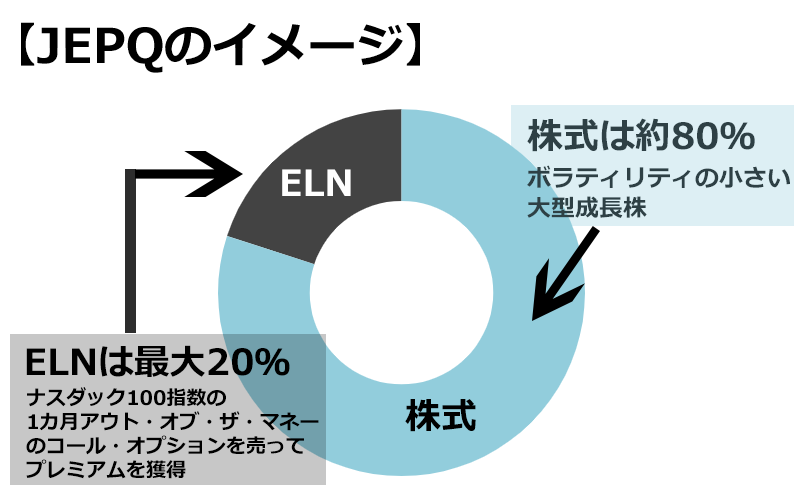

【JEPQ】の約80%は、大型成長株(主にナスダック100採用銘柄)の低ボラティリティ銘柄。この部分で株価の値上がり益を狙います。

20%を上限に、エクイティ・リンク・ノート(ELN)が組み込まれています。これは、株式に連動してインカムを狙う仕組債の一種です。ナスダック100指数の1カ月のアウト・オブ・ザ・マネーのコール・オプションを売るデリバティブです。原資産よりも権利行使価格が高く設定されています。

ナスダック100のカバードコール戦略を行う【QYLD】と少し似ています。ただし、こちらはアット・ザ・マネーなので、原資産と権利行使価格が同じです。

【JEPQ】は基本的にELNでインカムゲインを狙い、大型成長株の部分でキャピタルゲインを狙う、いいところどりのETFとも言えます。

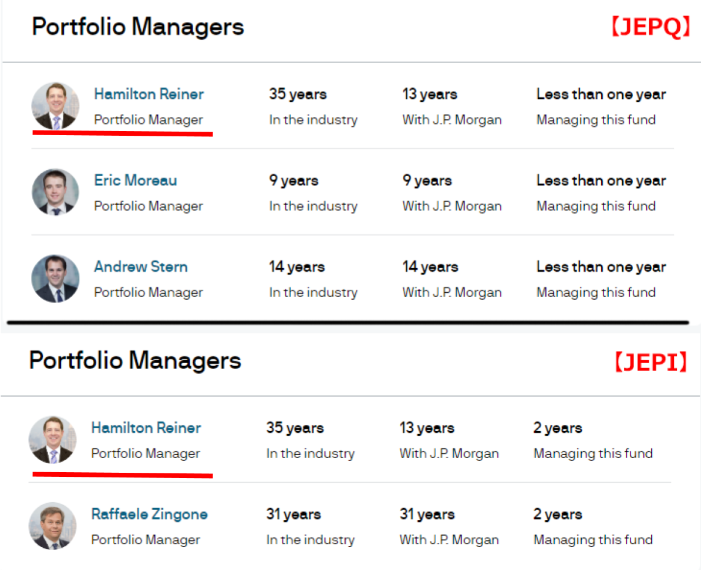

【JEPQ】は誰が運用しているのか?

【JEPQ】は、アクティブ運用のETFです。インデックスに連動しているわけではなく、ポートフォリオ・マネージャーの手腕が重要です。

ナスダック100の中からボラティリティの小さい銘柄を選別して組み入れ、20%弱はELN(エクイティ・リンクノート)の中から、いずれかの金融機関が発行したものを選びます。

そのため、【JEPQ】を運用しているのはどんな人なのか気になりますよね。

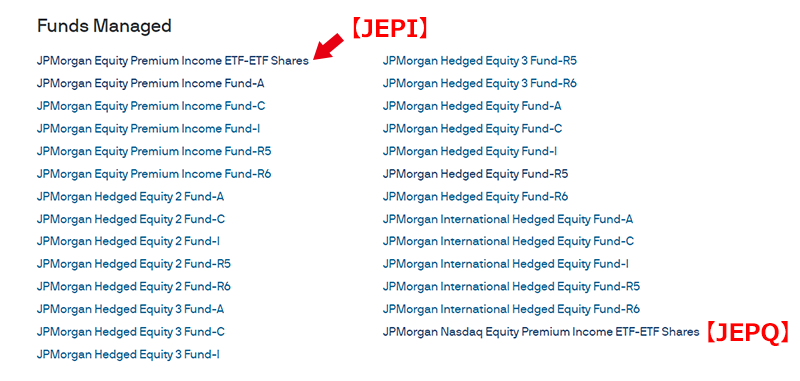

公式サイトに掲載されている【JEPQ】のポートフォリオ・マネージャーのデータです。ハミルトン・ライナーという人が中心となって運用しているようです。35年ほどのキャリアがあり、

1987年以来、バークレイズ・キャピタル、リーマン・ブラザーズ、ドイツ銀行などで米国株式および米国株式デリバティブの運用に携わってきた人のようです。

下は【JEPI】のポートフォリオ・マネージャー。こちらもハミルトン・ライナー氏が運用しています。

ポートフォリオ・マネージャーが担当しているファンド

現在ハミルトン・ライナー氏が担当しているファンドの一覧です。30個近くありますね。ちなみに、ポートフォリオ・マネージャーと、ファンド・マネージャーは同じ意味です。

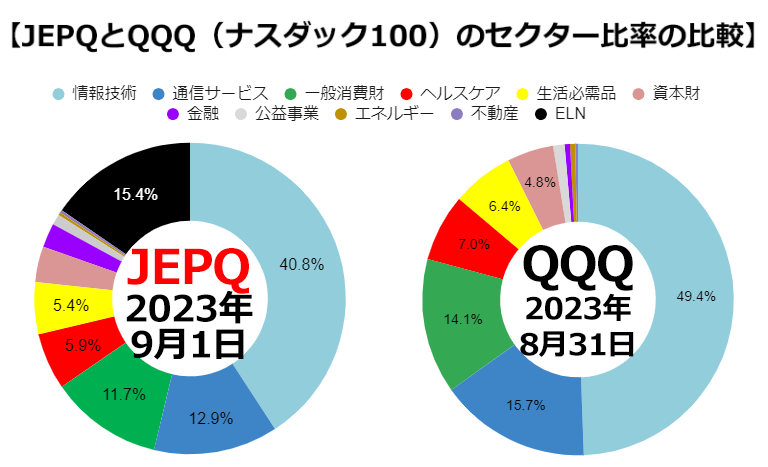

【JEPQ】のセクター比率は?

【JEPQ】と、ナスダック100ETF【QQQ】に組み込まれている銘柄のセクター別の組込比率を比べます。

【JEPQ】の約8割を占めるのは米国大型成長株(主にQQQ)の中から低ボラティリティ銘柄です。残りの最大2割がELN(Equity Linked Note)です。左の円グラフの背景が黒いところがELNです。現在15.4%です。

【ELN】の分を差し引いて考えると、組み込まれているセクターの比率はほぼ同じです。

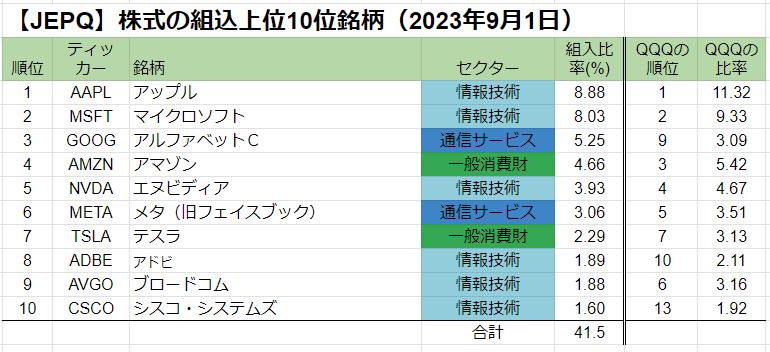

【JEPQ】の株式上位組込銘柄と【QQQ】の違い

下の表は【JEPQ】に組み込まれている株式の上位10銘柄です。大型成長株(主にQQQ)の低ボラティリティ銘柄が中心です。

表の右端の2列はナスダック100ETF【QQQ】の組込順位と比率です。かなり似ていますね。

【JEPQ】の全組込銘柄数が88なので、【QQQ】の101と比べてやや少ないです。また、【JEPQ】の上位10銘柄の比率は41.5%なので、なかなか集中投資です。

【QQQ】は上位10銘柄比率が48.8%なので、さらに集中投資です。ボラティリティを低くするために、【JEPQ】は【QQQ】よりも組込銘柄の比率を下げているのかもしれません。

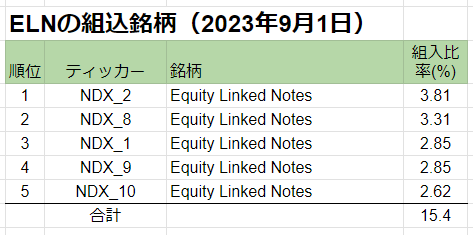

【JEPQ】に組み込まれているELNは?

【JEPQ】に組み込まれているエクイティ・リンク・ノート(ELN)です。ナスダック100に連動した仕組債で、全部で5つあり、合計比率は15.4%です。

エクイティ・リンク・ノートの満期日は1週間ごとに設定されています。複数のエクイティ・リンク・ノートを持つことで、満期日が1週間ごとにずれるようにして、ロールコストを最小限に抑えることができます。

これにより、コントランゴ現象(期日が遠い先物価格の方が、期日が近い先物価格よりも価格が高い状態のため、高く買って安く売ることになる)を回避し、JEPQの目的である高い分配金を実現することが可能となっているようです。

ELNの利率(クーポンレート)はどのくらいか?

下の表はJPモルガンアセットマネジメントの公式資料に記載されている内容です。ELNのクーポンレート(利率)を比較します。

【JEPQ】のELNの発行体はBNPパリバ、ゴールドマン・サックス、バークレイズ、モルガン・スタンレーなど世界的な金融機関ばかりです。償還日は1週ずつずれています。

クーポンレート(利率)は2022年6月末は110%を超えていましたが、2022年12月末は90%台が多く、2023年3月末は80%台がほとんどです。2023年6月は60%台、2023年9月は40%台まで下がっています。

2022年後半以降、分配金額が少しずつ減っているのは、このあたりが原因かもしれません。

ライバルETFとデータを比較する

【JEPQ】とライバルETFのトータルリターンを比較します。原資産の【QQQ】、ナスダック100カバードコールETF【QYLD】、JEPQのS&P500版【JEPI】、さらに、高配当ETFの代表格【VYM】、S&P500ETF【VOO】とも比較します。

【JEPI】が設定されたのが2022年5月なので、2022年6月から2023年11月までの1年6カ月を比べます。期間が短いので参考程度にしてください。PORTFOLIO VISUALIZERを使用します。

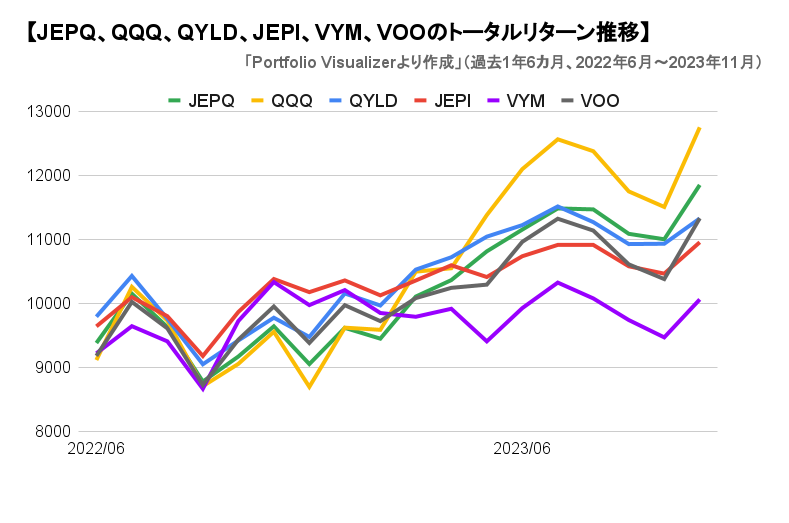

トータルリターン推移を比較

分配金を再投資した場合のトータルリターンの推移です。税金や手数料は考慮しません。

2022年6月に1万ドルを投資した場合、2023年11月には【QQQ】が1万2700ドル、【JEPQ】が1万1800ドル、【QYLD】と【VOO】1万1300ドル、【JEPI】、1万900ドル、【VYM】が1万ドルでした。

【JEPQ】は2番目に好成績です。最近はナスダック100が強かったからですね。

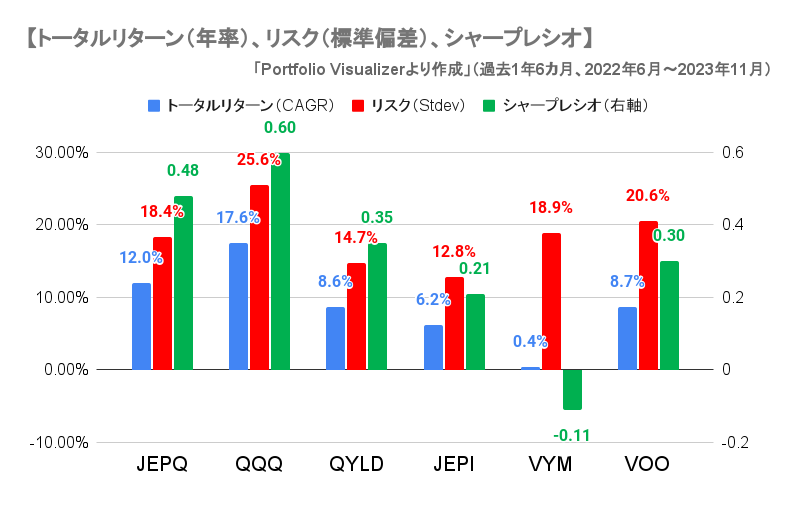

トータルリターン、リスク、シャープレシオを比較

ここからはトータルリターン、リスク、シャープレシオを比較します。期間は3年です。

トータルリターン(CAGR)は分配金を再投資した場合のリターンの年率(CAGR)です。

リスク(Standard Deviation)は リターンの変動性を示します。標準偏差のことです。ボラティリティとも同義です。値が低いほどリスクが少ないことを示します。安定したリターンを提供するETFを選ぶために重要な指標です。

シャープレシオは、同じリスクを取った場合のリターンの大きさです。数値が大きいほど、リスクのわりにリターンが大きいことを意味し、投資効率の良さを示します。

シャープレシオは【QQQ】が0.60と高く、【JEPQ】は0.48、【QYLD】が0.35と続いています。シャープレシオは、トータルリターンが高く、リスクが低いほど高い数値になります。

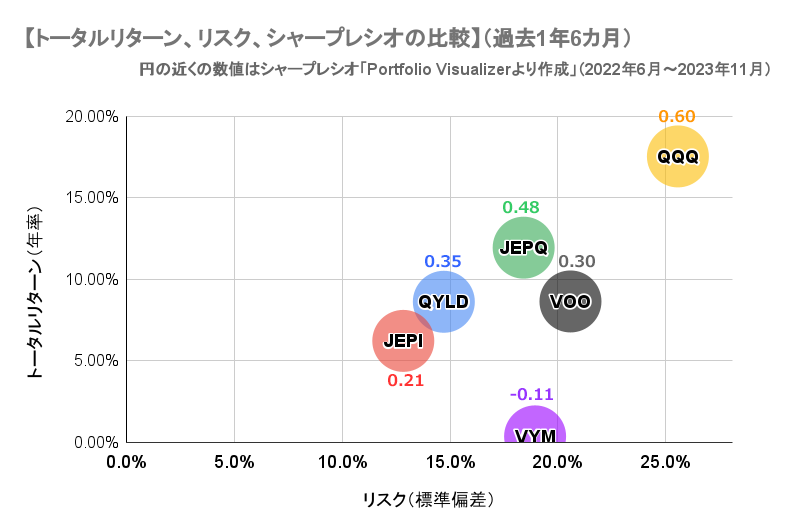

トータルリターン、リスク、シャープレシオの関係を確認

縦軸がトータルリターン、横軸がリスク、バブル近くの数値がシャープレシオです。

シャープレシオの計算式は「トータルリターン?リスクフリーレート)/リスク」なので、トータルリターンが高く、リスクが小さいほど、シャープレシオが高くなります。表の左上が投資効率が良く、右下が投資効率が悪いというわけです。

【QQQ】がリターンが素晴らしく、リスクも高いですが、シャープレシオは0.60と最も高いです。

【JEPQ】はトータルリターンが素晴らしいですが、リスクも大きいですが、シャープレシオは0.48。

【VYM】は最近の成績はよくないですね。1年半のシャープレシオはあんまりアテにならないです。ちなみに【VYM】の5年シャープレシオは0.41、10年なら0.60です。

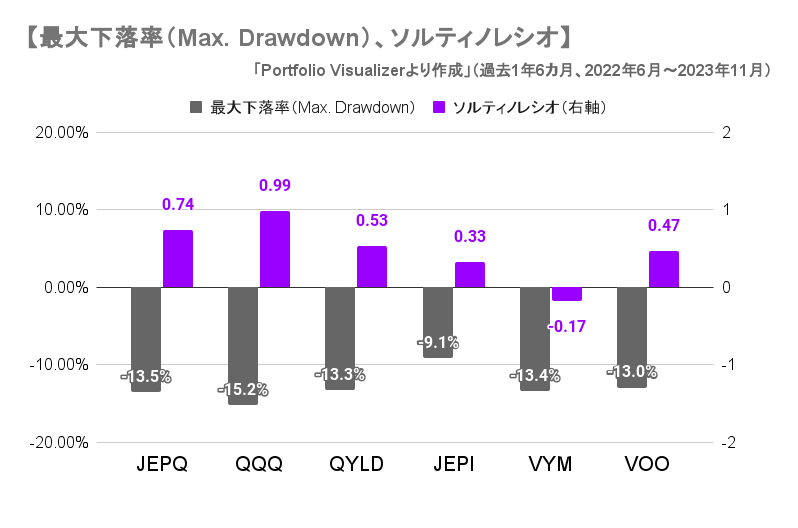

最大下落率、ソルティノレシオはどうか?

続いて、最大下落率、ソルティノレシオを比較します。

最大下落率(Max. Drawdown)は、過去の最高値から最も大きく下落した割合を示します。投資期間中にどれだけ資金が減少したかを示すので、リスク管理の観点から重要です。数値が低い方が安定しています。

ソルティノレシオは、シャープレシオにおけるリスク(Standard Deviation)の部分が、下落リスク(Downside Deviation)になります。下落リスクに対するリターンを評価します。一般的にこの数値が大きいほど、下落局面に強いことを示します。

最大下落率は【JEPI】がマイナス9.1%と好成績で、【JEPQ】がはマイナス13.5%で、【QYLD】と同じくらいです。

ソルティノレシオは【QQQ】が0.99と優秀。【JEPQ】、【QYLD】と続いています。

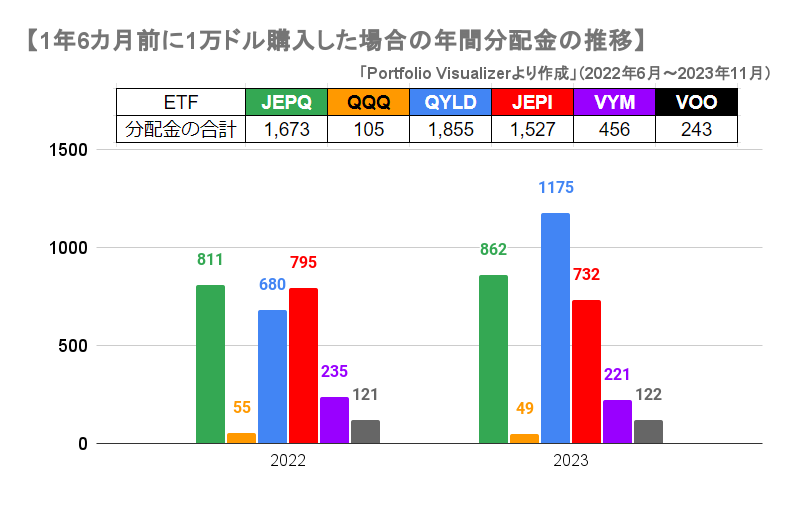

1年6カ月前に購入した場合の年間分配金は?

2022年6月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

1年6カ月間の分配金の合計は【QYLD】が1855ドル、【JEPQ】は1673ドル、【JEPI】が1527ドルでした。【JEPQ】は2022年は好調でしたが、2023年は【QYLD】より少ないですね。

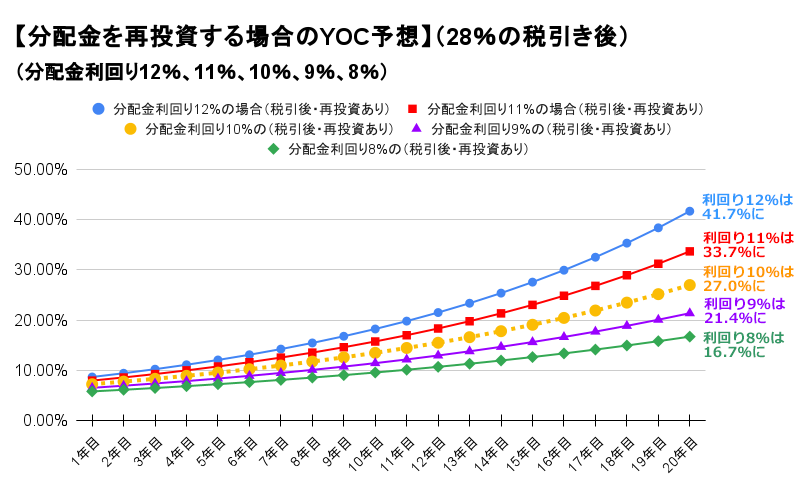

今後20年間でYOCはどのくらいになるのか?

最後に、今【JEPQ】を購入したら、将来の利回り(YOC)がどのくらいになるかをシミュレーションします。

【JEPQ】は増配銘柄ではありません。分配金額は不安定で予想するのが難しいです。そこで、分配金利回り12%、11%、10%、9%、8%の5パターンで検証します。いずれも分配金に変化がなかった場合で検証します。

「分配金は再投資する、税引き後(28%引かれる)、株価は変化しない」という設定にします。

分配金利回り12%が続き、再投資し続けると、20年目のYOCは41.7%になります。

分配金利回り11%が続き、再投資し続けると、20年目のYOCは33.7%になります。

分配金利回り10%が続き、再投資し続けると、20年目のYOCは27.0%になります。

分配金利回り9%が続き、再投資し続けると、20年目のYOCは21.4%になります。

分配金利回り8%が続き、再投資し続けると、20年目のYOCは16.7%になります。

もっとも分配金利回りの低い8%でも、再投資し続ければ、20年目のYOCは税引き後で16.7%と、なかなか高いですね。

カバードコール系ETFの将来は未知数ですが、似たような額の分配金が続き、再投資し続ければ、かなりの複利効果を得ることができそうです。

まとめ

【JEPQ】は設定から間もないので、データは揃っていないので、傾向はつかみづらいです。

今回の分配金は0.4221ドルと先月よりは1.1%増でした。ELNのクーポンレートは以前より低くなっています。

経費率は0.35%と低いですね。【QYLD】【XYLD】などグローバルX社のカバードコールETFは0.6%なので、良心的です。

最近の売れ行きは【QYLD】よりも好調で、トータルリターンもやや上回ってます。

株式の部分のボラティリティは低く抑えられており、ELNの部分は高いボラティリティを利用してインカムを獲得しています。

ウィブル証券では初回入金&取引キャンペーン、お友達紹介キャンペーンなどを実施中【PR】

JEPQの基本情報をYouTubeで見たい人はこちら