2023年10月25日、楽天証券から、新NISA成長投資枠の海外ETFの発表がありました。

その中から、米国に上場しているETFをすべて紹介します。選ばれた理由、除外された理由を考察。さらに、対象ETFの中から、超高配当ETFを15銘柄セレクトして紹介します。

おそらく、SBI証券やマネックス証券もほぼ同じラインナップになると思いますので、これらの証券会社を使用している人も参考にしてください。

序盤は2024年に始まる新NISAについて

前半は、新NISA「成長投資枠」対象商品一覧(米国上場ETFのみ)

中盤最初は、運用総額の大きい順に、新NISA「成長投資枠」に選ばれたかを判定中盤は、新NISA「成長投資枠」の主な対象ETF

中盤後半は、新NISA「成長投資枠」に選ばれなかった主なETF

後半は、新NISA「成長投資枠」に選ばれた高配当ETF15選

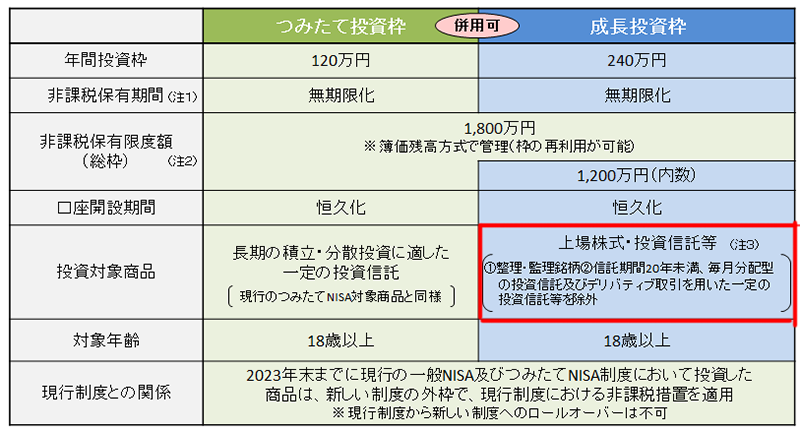

2024年から始まる新NISAとは

まずは2024年から始まる新NISAの主な特徴についてです。

非課税保有期間が無期限化となります。

そして、口座開設期間の恒久化。いつでも口座開設は可能です。

つみたて投資枠と、成長投資枠の併用が可能となります。年間投資枠は現行NISAより拡大され、(つみたて投資枠が年間120万円、成長投資枠が年間240万円、合計最大年間360万円まで投資が可能となります。

非課税保有限度額は全体で1800万円。そのうち成長投資枠は1200万円です。1800万円すべて、つみたて投資枠で埋めてしまっても大丈夫です。

さらに、枠の再利用が可能となり、新NISAで購入した商品を売った場合、翌年以降、取得価額分が新たな投資に利用可能となります。

さて、本題は「成長投資枠」の対象商品です。赤く囲ったところです。

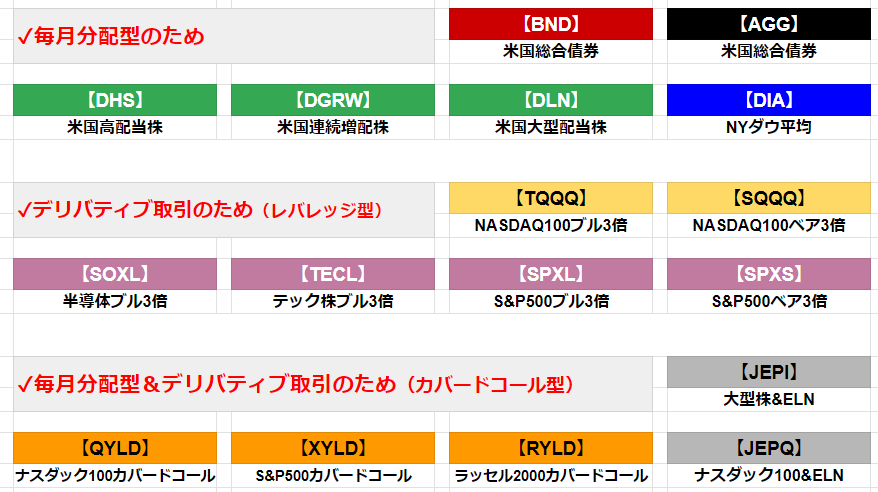

「毎月分配型の投資信託及び、デリバティブ取引を用いた一定の投資信託等を除外」とあります。

今回、楽天証券から発表された海外ETFの対象もこの通りになりました。

毎月分配型ETF、カバードコールETF、レバレッジ型ETFなどが対象外となりました。

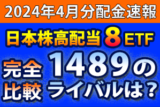

新NISA「成長投資枠」対象商品一覧(米国上場ETFのみ)

こちらが、今回決定した楽天証券の新NISA「成長投資枠」の対象商品です。米国上場ETFのみです。

全部で241銘柄あります。楽天証券で扱っているETFで、分配金の支払いが四半期タイプ、かつ普通株や債券などが対象です。

毎月分配型、カバードコール、レバレッジ型はありません。

※クリックすると画像が拡大します

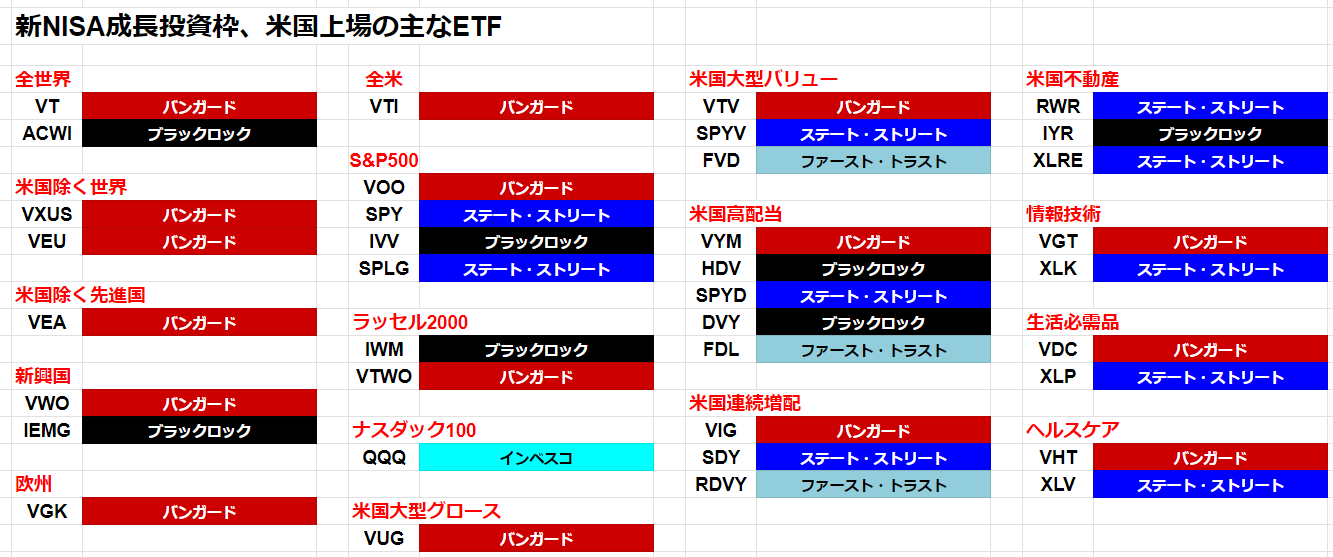

運用会社ごとに並べました。背景に色がついているのが運用会社。その下のアルファベットがETFのティッカー・コードです。運用会社内は、アルファベット順に並んでいます。

やはり、バンガード、ブラックロック、ステートストリートの大手3社が多いですね。数が多すぎて2列になっています。グローバルX、ファーストトラスト、ウィズダムツリー、インベスコ、ヴァンエックもなかなかの数です。

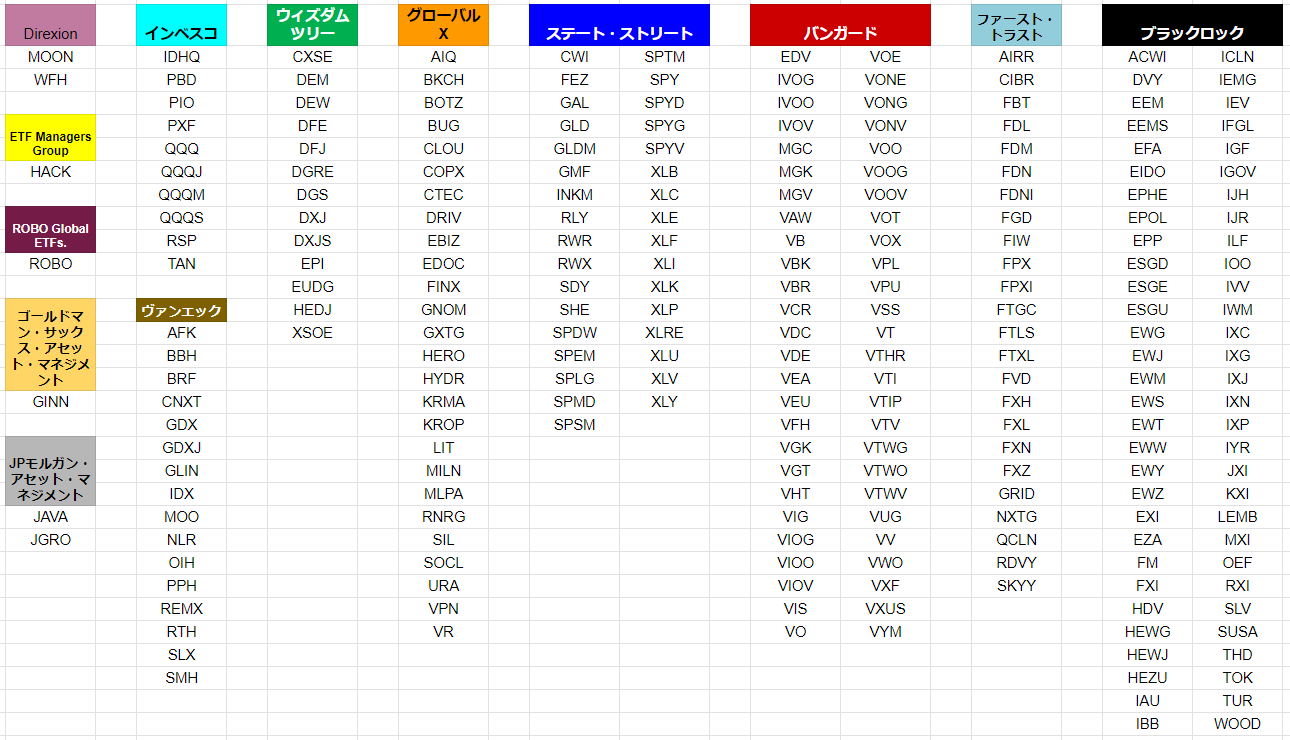

新NISA「成長投資枠」対象商品をアルファベット順にする

こちらは、全241銘柄をアルファベット順に並べたものです。

※クリックすると画像が拡大します

頭文字に同じアルファベットを使用する運用会社が目立ちます。ブラックロックはEかI、ファーストトラスト社はF、ステートストリート社はSかX、そしてバンガード社はVですね。

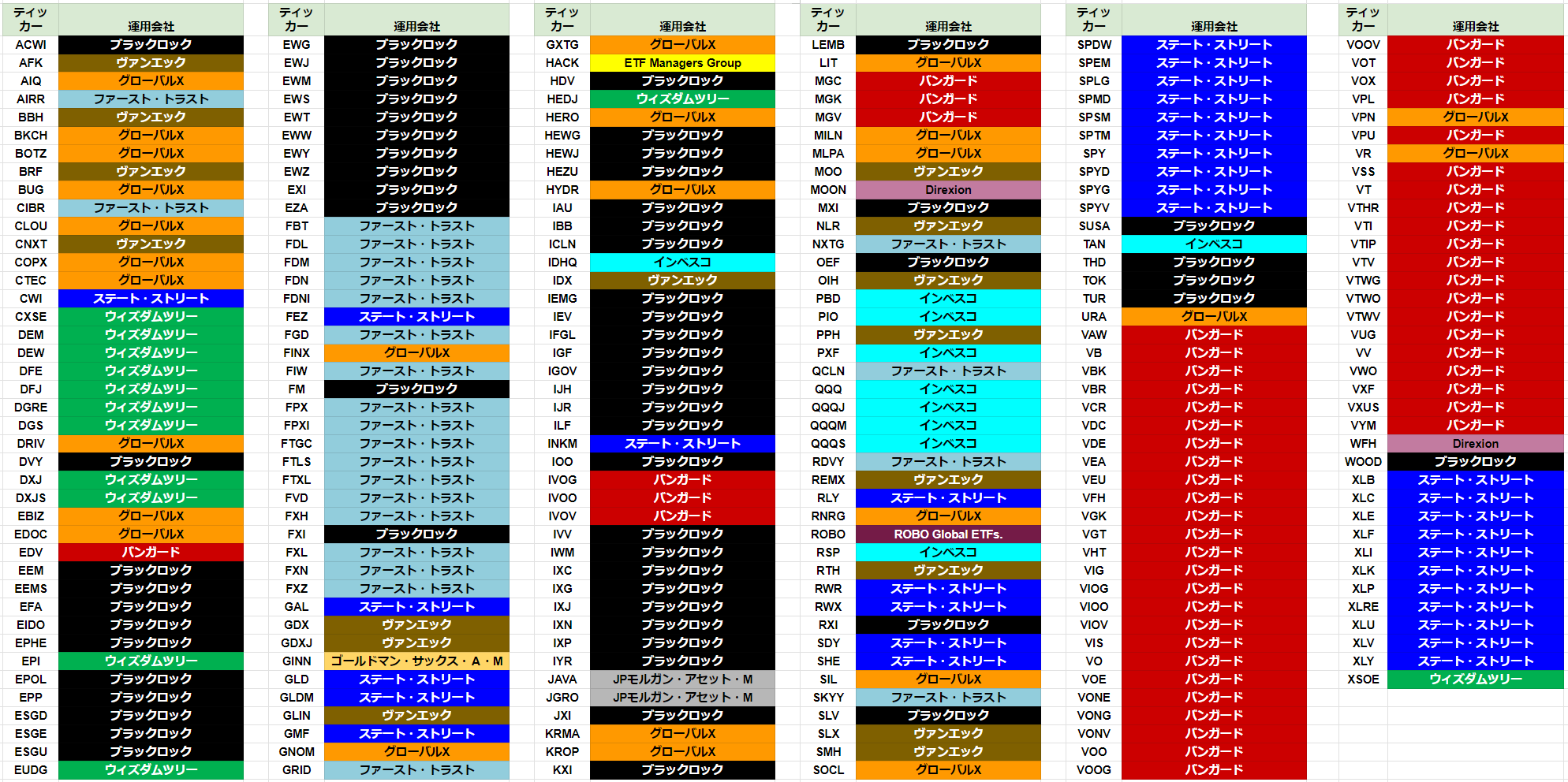

運用総額の大きい順に、新NISA「成長投資枠」に選ばれたかを判定

米国上場のETFの純資産トップ100は、「成長投資枠」にどのくらい選ばれたでしょうか。

4列にしました。左上が1位で、右下が100位です。左から2列目に〇がついているのが、「成長投資枠」の対象銘柄です。

※クリックすると画像が拡大します

背景灰色のBondは債券です。債券は毎月分配型が主流なので、対象外ばかりですね。

株式(Equity)が対象の上位銘柄は「成長投資枠」にだいたい選ばれています。

新NISA「成長投資枠」の主な対象ETF

主な対象銘柄です。

左端の列は世界や米国以外が対象。全世界の【VT】【ACWI】、米国除く世界の【VXUS】、新興国【VWO】、欧州【VGK】などメジャーどころです。

左から2列目は米国の主要ETF。全米【VTI】、S&P500は【VOO】【SPY】【IVV】に、株価が低くて気軽に購入できる【SPLG】も入っています。ナスダック100【QQQ】、大型グロース【VUG】などもあります。

※クリックすると画像が拡大します

右から2列目は配当系。大型バリューの【VTV】、米国高配当は【VYM】【HDV】【SPYD】の高配当御三家が入っており、米国の連続増配は【VIG】【SDY】などが購入可能です。

右端は不動産やセクターETF。セクターETFはバンガードとステートストリートはほぼ入っています。

こうしてみると、米国ETFの主要どころは、ほぼ網羅されていると言えます。

新NISA「成長投資枠」に選ばれなかった主なETF

それでは、「成長投資枠」に選ばれなかったETFについて見ていきましょう。毎月分配型、カバードコール、レバレッジ型などが対象外のようです。

まずはウィズダムツリー社の高配当ETF3兄弟。【DHS】【DGRW】【DLN】ですね。ウィズダムツリー社は米国ETFと債券ETFは、基本的に毎月分配型なので、対象外になってしまいました。DHS】は【HDV】のライバル、【DGRW】は【VIG】のライバルのような位置づけで、日本の個人投資家にも人気なので残念ですね。

ニューヨーク・ダウに連動しているETF【DIA】も毎月分配型なので対象外のようです。

続いて、債券ETF。債券ETFは毎月分配金を支払うETFがほとんどです。その中でも、米国総合債券ETFの【BND】【AGG】が対象外なのは残念ですね。この2つは規模が世界トップクラスなので、不思議ですね。

ほかに、社債ETFの【LQD】、ハイイールド社債の【JNK】【HYG】、優先証券の【PFF】【PFFD】、新興国債券の【VWOB】などの債券ETFは軒並み対象外です。

デリバティブ取引を行うETFも対象外

レバレッジをかけるETFでは、ナスダックの3倍レバレッジETF【TQQQ】、S&P500に3倍レバレッジをかける【SPXL】などです。ベア型3倍の【SQQQ】【SPXS】なども対象外です。

カバードコールETFも対象外

カバードコールETFは毎月分配型、かつデリバティブ取引という2つの点で駄目だったようです。予想どおりですね。

JPモルガン・アセット・マネジメントの【JEPI】【JEPQ】、グローバルXの【QYLD】【XYLD】【RYLD】もダメでした。

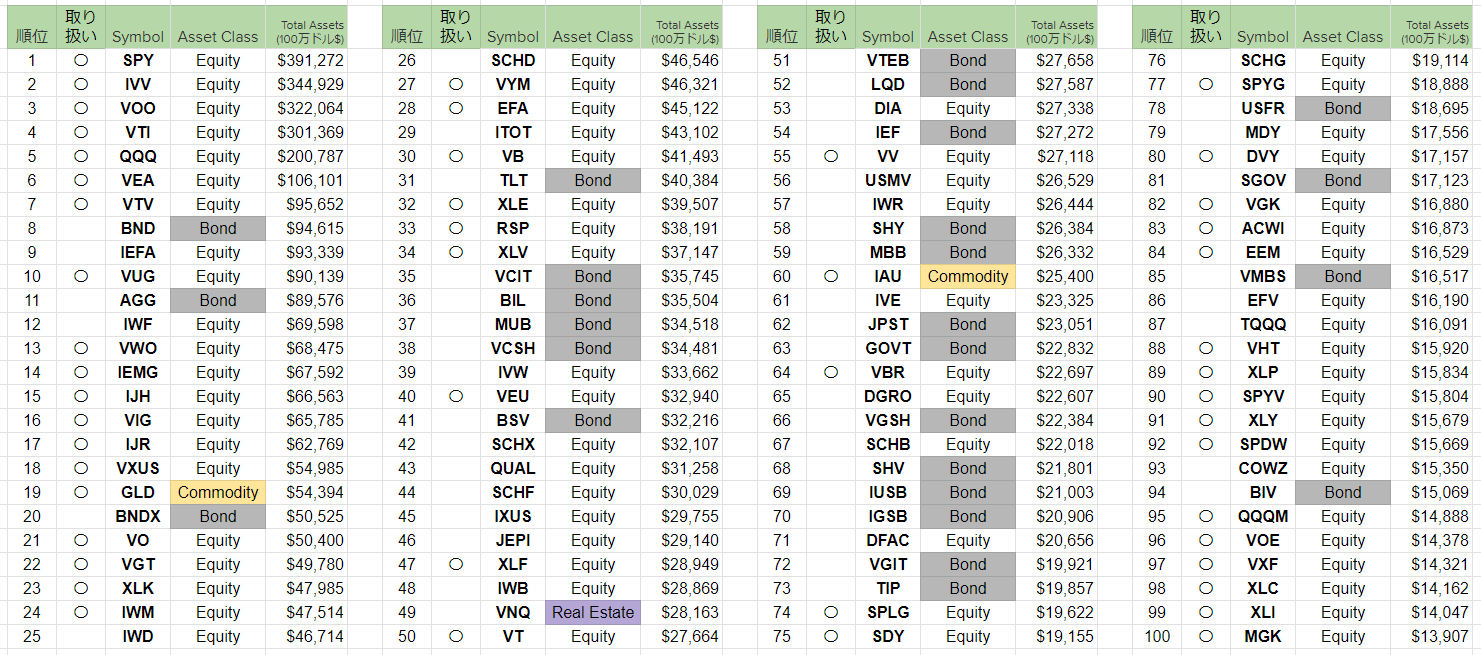

新NISA「成長投資枠」に選ばれた高配当ETF15選

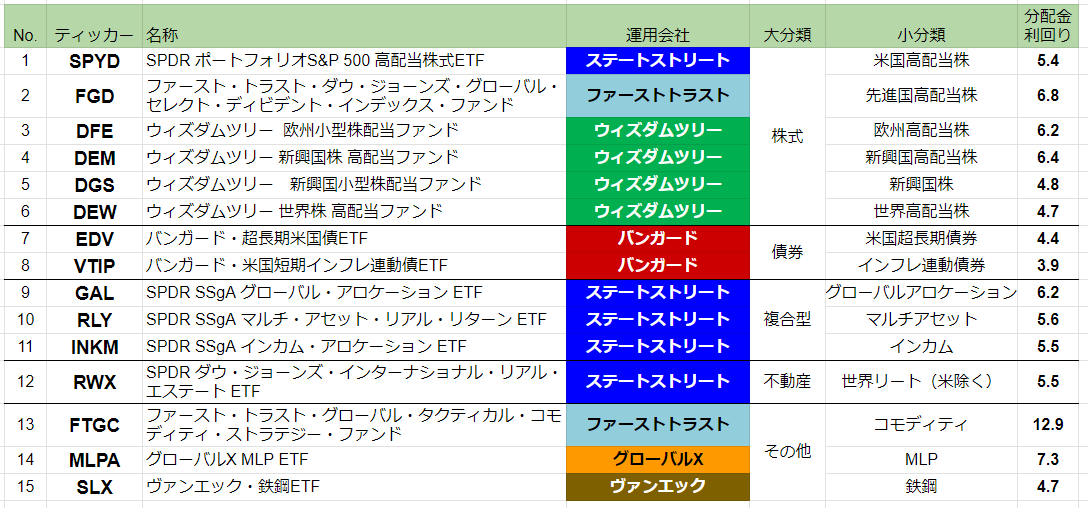

ここからは「成長投資枠」に選ばれたETFの中から、分配金利回りの高い15銘柄を厳選して紹介します。

ただし注意が必要です。新NISAは利益に税金がかかりません。税金がかからないというのは存在していないのとほぼ同じです。つまり、NISAで保有した銘柄がマイナスになった場合、売却して他の利益と損益通算することはできません。

そのため、新NISAでは中長期にわたって株価が上昇している銘柄を買うのが鉄則です。分配金利回りの高い超高配当ETFは、株価上昇が期待できないケースが多く、あまりNISA向きとは言えないかもしれないですね。

※クリックすると画像が拡大します

ちなみに、たかにんはこの中では米国高配当ETF【SPYD】、先進国高配当ETF【FGD】、新興国高配当ETF【DEM】を特定口座で保有しています。新NISAで買うかと言われると微妙ですね。

右端が分配金利回り。4.5%以上ぐらいを目安にしています。

大分類として、株式、債券、複合型、不動産、その他に分けました。運用会社別はステートストリートが5つ、ウィズダムツリーが4つと多いですね。

新NISA「成長投資枠」高配当株式ETF6選

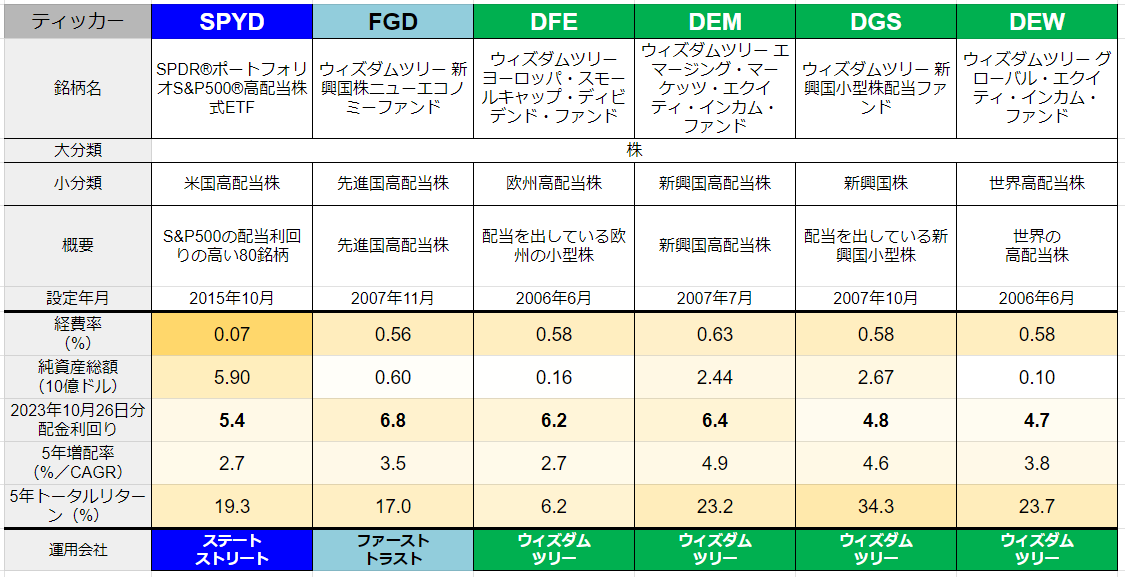

株式ETFの高配当ETFを見ていきましょう。データはいずれもSeekingAlphaのものです。トータルリターンは年率ではなく累計です。

※クリックすると画像が拡大します

米国が対象なのは【SPYD】のみです。残りは世界、先進国、欧州、新興国などです。

ウィズダムツリーが4つあります。ウィズダムツリーのETFは米国は毎月分配型のため、新NISAの対象外ですが、米国以外が対象のETFの分配金は四半期タイプです。そのため、選ばれました。

新興国高配当の【DEM】、新興国小型株【DGS】が増配率、トータルリターンともに優れていますね。純資産も20億ドルなので、なかなか多いです。

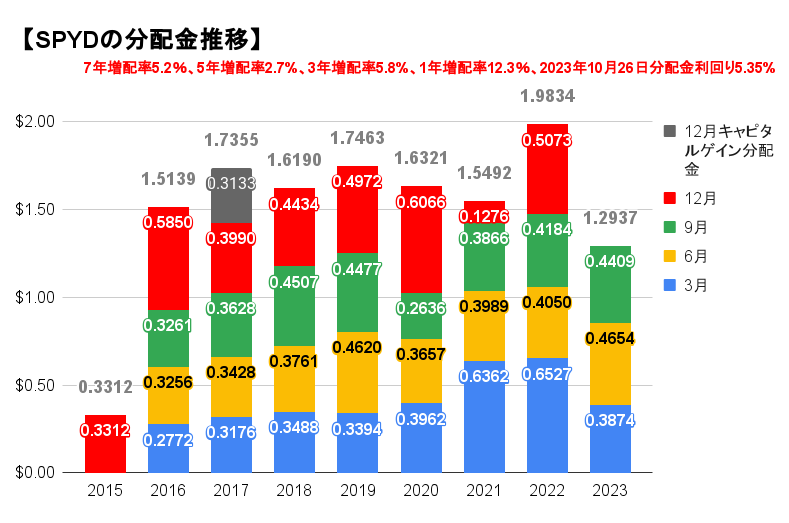

米国高配当ETF【SPYD】

【SPYD】はS&P500の高配当銘柄80銘柄を均等に組み入れたおなじみのETFです。分配金は長期で見るとわずかに増えています。

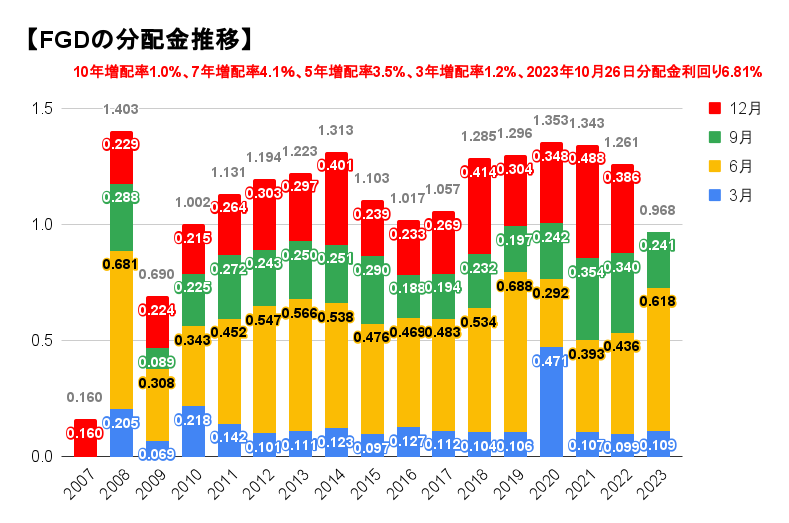

先進国の高配当銘柄を集めた【FGD】

こちらは【FGD】の分配金推移。長期では微増ですね。先進国の高配当銘柄が対象のETF。比率上位の国は韓国、カナダ、日本、アメリカの順です。

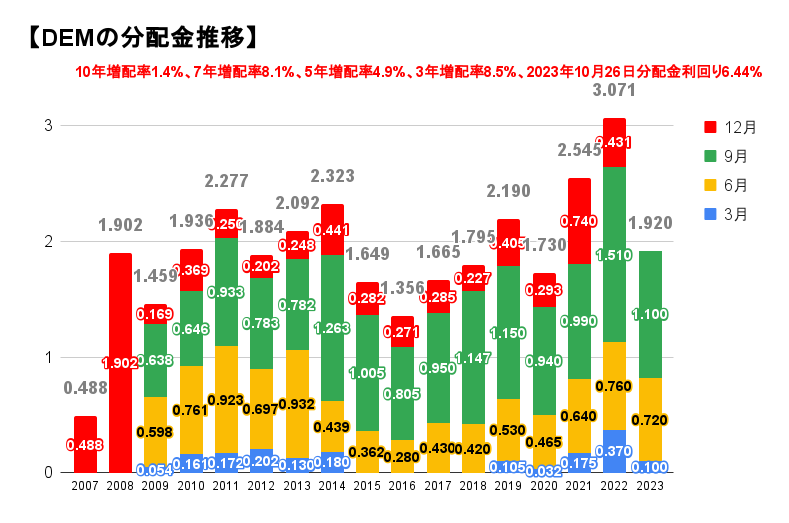

新興国の高配当ETF【DEM】

【DEM】の分配金推移です。かなりバラつきがあります。10年増配率だと1.4%とあまり高くないですね。2022年の分配金はかなり多かったです。

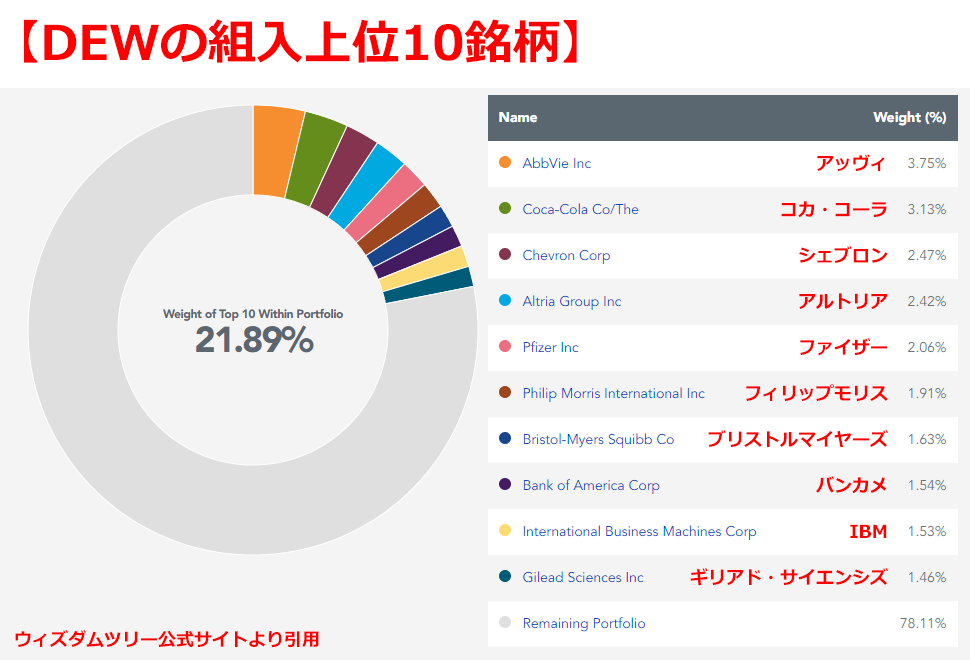

【DEW】は世界丸ごと高配当ETF

【DEW】は世界の高配当ETFです。ただし、米国が6割ほど入っており、アッヴィ【ABBV】、コカ・コーラ【KO】、シェブロン【CVX】など米国のおなじみ高配当銘柄が上位にいます。

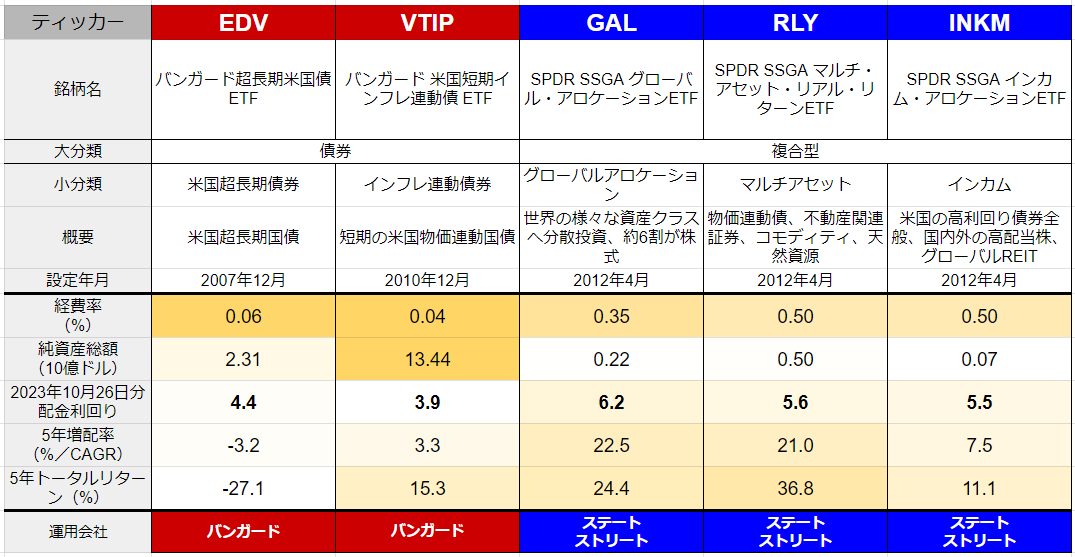

新NISA「成長投資枠」高配当債券ETF2選、複合型ETF3選

続いて債券ETFと複合型です。

債券ETFはほとんどが毎月分配のため、新NISA成長投資枠の対象外となりました。【EDV】と【VTIP】は四半期タイプの分配金のため、採用となったようです。

【EDV】は米国の超長期国債。残存期間が20~30年の国債が対象。長期金利は難易度が高いので、NISA向きと言えるかは微妙です。

【VTIP】は短期インフレ連動債券。残存期間5年未満の米国債インフレ連動債が投資対象。2022年はかなり分配金が多かったですが、2023年は減りました。

※クリックすると画像が拡大します

右側の3つは「ファンド・オブ・ファンズ」のETF。自社を中心に複数のETFを組入れています。

いずれもステートストリート社のものです。

【GAL】は世界の様々な資産クラスに投資

【GAL】約6割が株式、約3割は米国外が対象。最近2年が分配金がかなり増えて分配金利回りが6%になっていますが、通常は3~4%ぐらいです。組入れ首位はS&P500ETF【SPY】です。

※クリックすると画像は拡大します

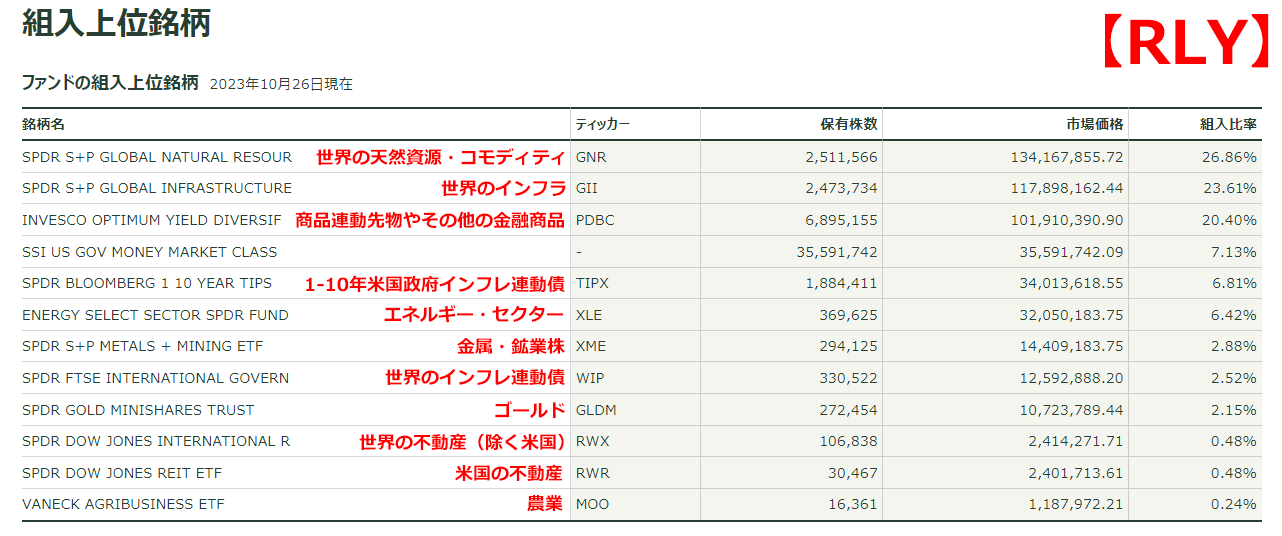

ステートストリート社の公式サイトに掲載されたものです。赤字でETFの概要をたかにんが追記しています

【RLY】は伝統的な投資とは異なるアセット

【RLY】は米国内外の物価連動債、不動産関連証券、コモディティ、インフラ関連企業、天然資源などが対象。

※クリックすると画像は拡大します

通常の株式投資とは異なるアセットなので、分散投資として少し保有するのはアリかなと思います。ただし、分配金の差がかなり激しいです。こちらも2020年より前の分配金利回りは2%ぐらいですね。

【INKM】はインカム、つまり配当や分配金

【INKM】はティッカー・コードがインカムとも読めます。利息や配当に重点を置いた高配当ETFです。

※クリックすると画像は拡大します

ハイイールド債券、新興国債券、シニアローン、【SPYD】、リートなどの定番高配当ETFが入っています。こちらの分配金利回りは通常は4%ぐらいですね。

ハイイールド債券、新興国債券、シニアローン、優先証券などは毎月分配型のために新NISAで購入できません。この【INKM】で代用するという方法もあります。ETFの規模は105億円ほどなので、あまり売れていませんが。

「ファンド・オブ・ファンズ」型のETFは、中身をチェックして、組入れられているETFを買うという方法でもいい気がします。

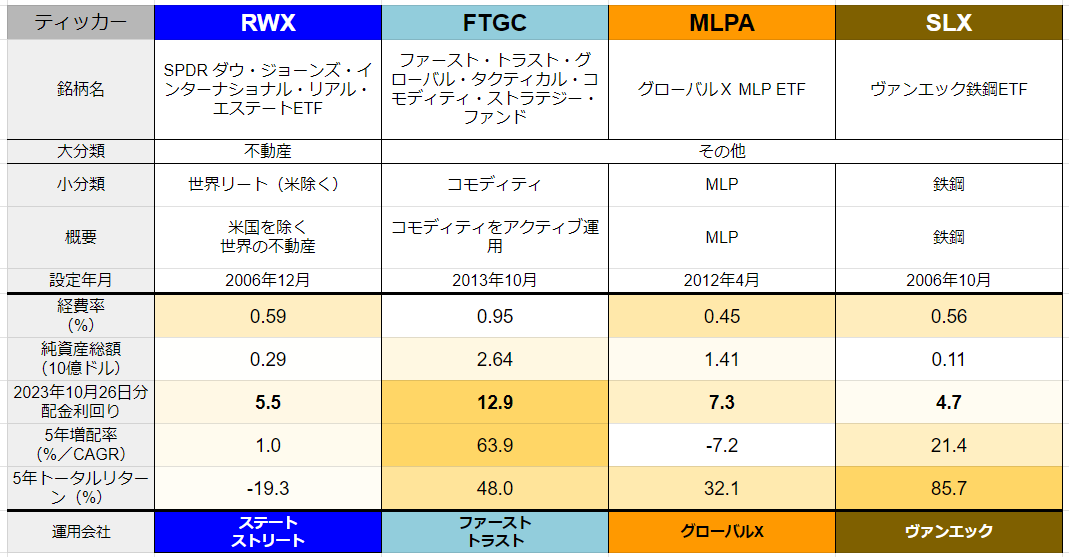

新NISA「成長投資枠」不動産ETF1選、その他ETF3選

最後は不動産、その他です。

※クリックすると画像が拡大します

【RWX】はやや苦戦

【RWX】は米国を除く世界のリートが対象。

リートはここ数年株価が不調なので、5年トータルリターンもマイナスですね。なかなか手を出しづらいです。ちなみに組入れ1位は三井不動産で、国別でも日本が首位で34%も入っています。

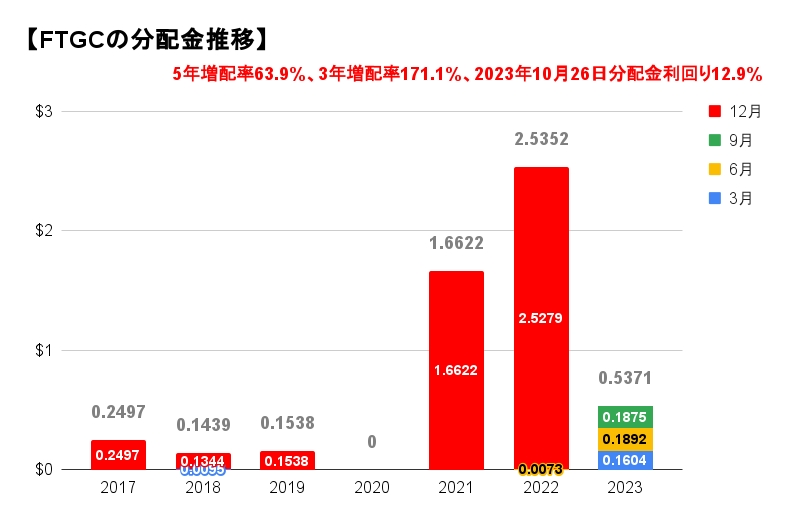

【FTGC】は難易度が高い

【FTGC】はコモディティが対象。

分配金のブレがハンパないです。現在の分配金利回り12.9%ですが、ほぼ0だったこともあります。5年リターンは48%と高いですが、10年リターンはほぼ0です。上級者向けですね。

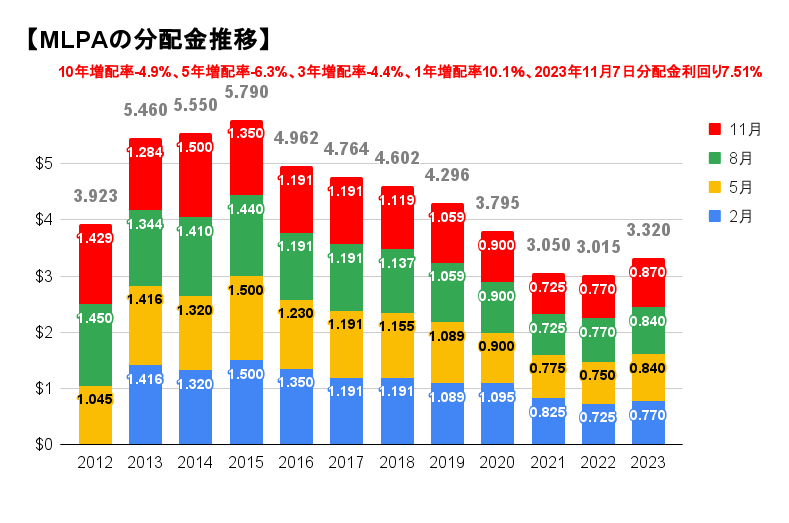

MLPが対象の【MLPA】は増配を発表

【MLPA】はミッドストリーム・マスター・リミテッド・パートナーシップが対象。エネルギー・ビジネスの中でも収益が安定している輸送パイプライン(MLP)や貯蔵施設に投資しています。

5年増配率は-7.2%と悪いですが、2021年終盤が底で、現在はやや回復しています。分配金が2、5、8、11月なので、他のETFと異なるところは面白いです。

2023年11月7日に増配を発表しました。0.84ドルから0.87ドルになります。3.6%増です。

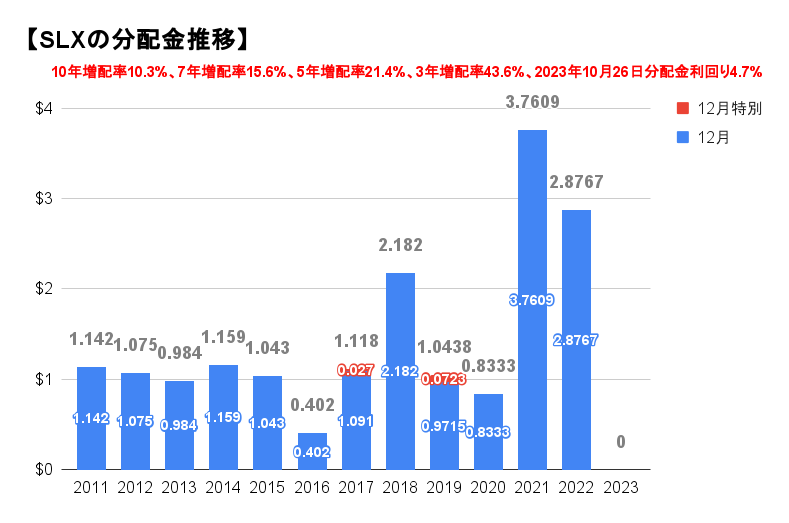

【SLX】の最近の分配金は良いが

【SLX】は鉄鋼が投資対象のETF。

分配金は基本的に年1回でブレが大きいです。トータルリターン、増配率ともにかなりいいですが、この好調がいつまで続くかはわかりません。

この4つのETFはいずれも難易度が高いですね。しいて選ぶなら【MLPA】ですかね。

まとめ

楽天証券の新NISA「成長投資枠」の米国ETFが決まりました。分配金の支払いが四半期タイプ、かつ普通株や債券などが対象です。

王道インデックスはほぼ入りました。世界が対象【VT】、全米【VTI】、S&P500【VOO】、ナスダック100の【QQQ】などです。

高配当ETFも御三家【VYM】【HDV】【SPYD】なども新NISAで投資可能です。

対象外となったのは毎月分配型、カバードコール、レバレッジ型です。

【BND】【AGG】などの債券ETF、ニューヨークダウ連動の【DIA】、高配当ETF【DHS】、配当成長【DGRW】などが外れたようです。このあたりの優良ETFは毎月分配型というだけで対象外となってしまったようです。残念ですね。

【JEPI】【QYLD】などのカバードコールETFも毎月分配型で、デリバティブ取引のため、対象外です。

高配当ETF15選をピックアップしました。いずれも、なかなか難易度が高いです。NISAは株価が下がって売った場合、損益通算できないので、高配当に特化したETFは危険かもしれません。長期で株価上昇&増配を続けているETFがおすすめです。

たかにんの新NISA枠は【VYM】を主力に、サテライトは【DVY】や東証上場日本株高配当ETFにしようかなと考えています。

なお、新NISAの「成長投資枠」の米国ETFは、SBI証券やマネックス証券もほぼ同じラインナップになりそうです。

楽天証券の口座を開設して新NISAで資産運用しよう!【PR】

SBI証券で口座開設(無料)/口座数はネット証券No.1【PR】