少し前のことですが、ステートストリート社のSPDR S&P米国高配当株式 ETF【SDY】が、2023年9月15日に分配金を発表しました。0.7928ドル(厳密には0.792802ドル)です。1年前の同期は0.7634ドルでしたので、1年前の同期から2.9%増です。

分配金利回りを過去1年間の分配金額から算出すると、2023年10月17日の終値は115.38ドル、過去1年の分配金額は3.2099ドルなので、分配金利回りは2.78%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

【SDY】はどんなETF?

【SDY】はS&Pコンポジット1500指数の中から、20年以上連続増配実績のある銘柄を選び、配当利回りを基準に構成比率を決めます。ベンチマークはS&P高配当貴族指数。

年に1度1月に銘柄の入れ替えを行い、年4回1、4、7、10月の最終営業日後リバランスします。個別銘柄の加重の上限は4%です。株価の伸びと配当の成長を狙うETFです。

・S&Pコンポジット1500銘柄の構成銘柄であること

・20年以上連続して増配実績のある銘柄

・時価総額20億ドル以上(現在の構成銘柄は15億ドル)

・3カ月以内の一日平均売買代金500万ドル以上(現在の構成銘柄は400万ドル)

・利回り加重方式で比率を決める

・個別銘柄の加重の上限は4%

【SDY】の過去の分配金と増配率は?

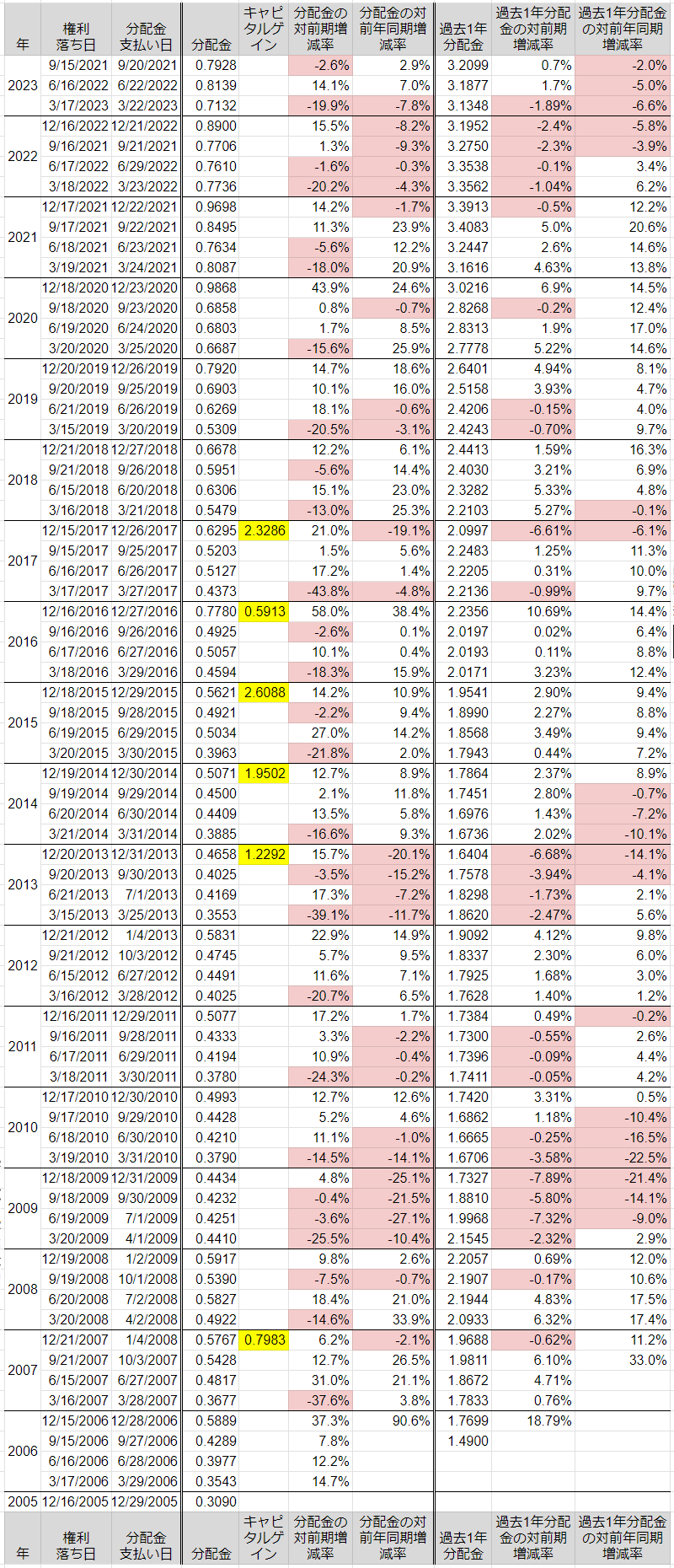

【SDY】が設定されたのは2005年11月です。下の表は過去の分配金の一覧です。

今回の【SDY】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、下の表の「分配金」の今回と前年同期の比較です。今回は0.7928ドル、前年の同期が0.7766ドル。「分配金の対前年同期増減率」は2.9%増になります。

また、「過去1年分配金」を1年前と比較するのも参考になります。今回が3.2099ドル、前年の同期が3.2750ドル。「過去1年分配金の対前年同期増減率」は2.0%減となります。

※2007年や2013~17年の背景が黄色の部分はキャピタルゲイン分配金(ファンドが保有する株式を売却して得た利益)です。このページでは基本的に、キャピタルゲイン分配金を除いて計算します

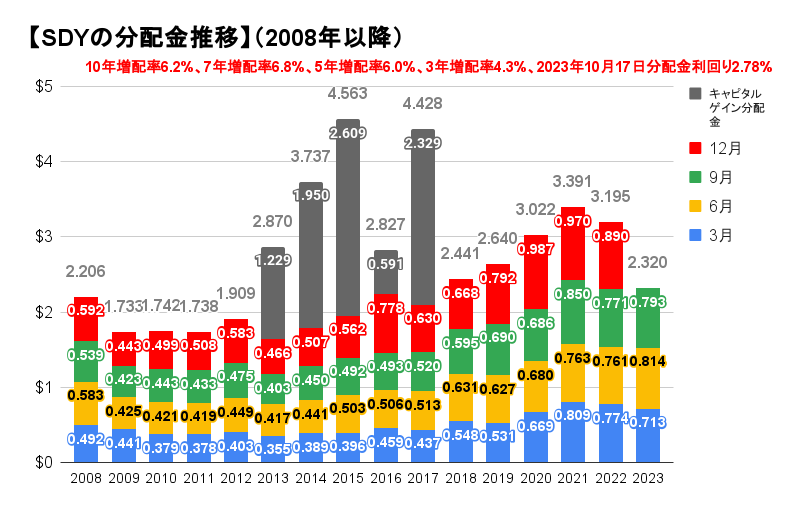

分配金の推移は?

「分配金」を1年ごとに重ねて棒グラフにしました。特別分配金を通常の分配金と分けました。キャピタルゲイン分配金(濃い灰色の部分)を除いて考えると、前年より少なくなった年はありますが、緩やかな右肩上がりです。

2017年まではキャピタルゲイン分配金を出していました。通常の分配金は2021年までは順調に増えていますが、2022年は不調でした。

直近2回は前年同期を上回っており、復調傾向です。今回2023年9月は0.7928ドルで、9月としては2番目に多いです。前年同期と比べて2.9%増。

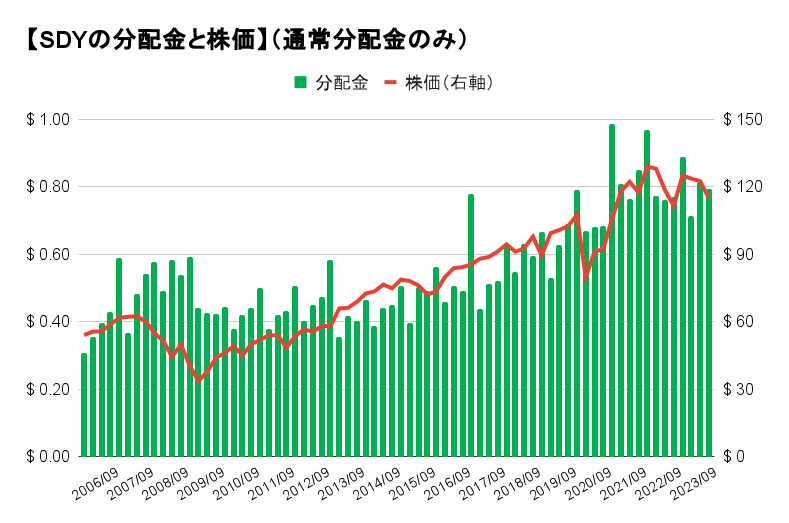

分配金と株価の関係は?

「分配金」を1つずつ棒グラフにして、株価と比較しました。通常の分配金のみです。

2022年に分配金が伸び悩んだのは、3月に組入1位だったAT&T【T】が除外されたのが要因と言えそうです。

それから1年経った2023年6月からはAT&T除外の影響が少なくなり、持ち直してきたと考えられます。

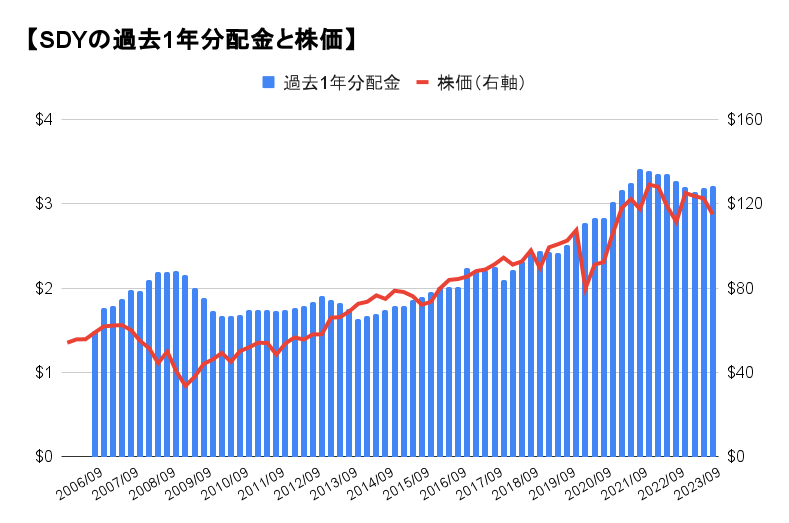

過去1年分配金額を1つずつ並べて確認しよう

「過去1年分配金」を期ごとに棒グラフにして、株価と比較しました。通常の分配金のみです。

コロナ・ショック(2020年3月)で株価は下がりましたが、過去1年分配金はほとんど減っていないですね。

年間分配金と株価の関係は?

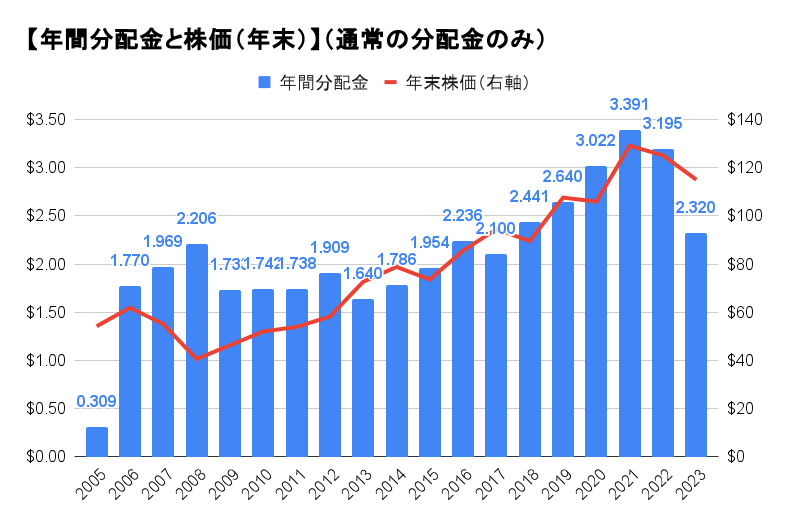

「過去1年分配金」を1年ごとにまとめて年間分配金とし、株価と比較しました。キャピタルゲイン分配金は入れていないです。

2009~15年の年間分配金は横ばいですね。2018年以降は急上昇し、2021年が頂点。2022年は下がりました。

年間増配率は?

ここからは増配率について見ていきましょう。

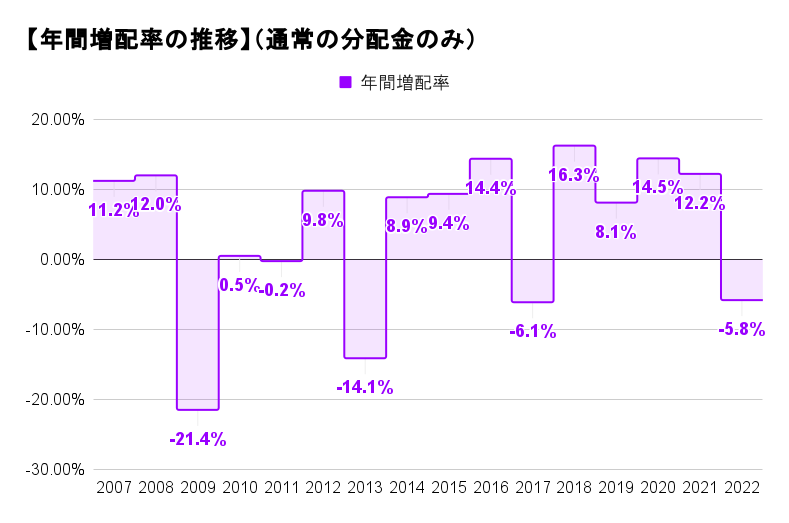

「過去1年分配金の対前年同期増減率」の1年ごとのデータです。いわゆる年間増配率です。通常の分配金のみです。

最初に分配金が支払われたのが2005年の12月からなので、データは2007年からです。リーマン・ショックの影響で2009年はマイナスでした。2012年以降は2013、17、22年はマイナスでしたが、残りの年は8%以上プラスで推移しています。

長期の増配率をチェック!

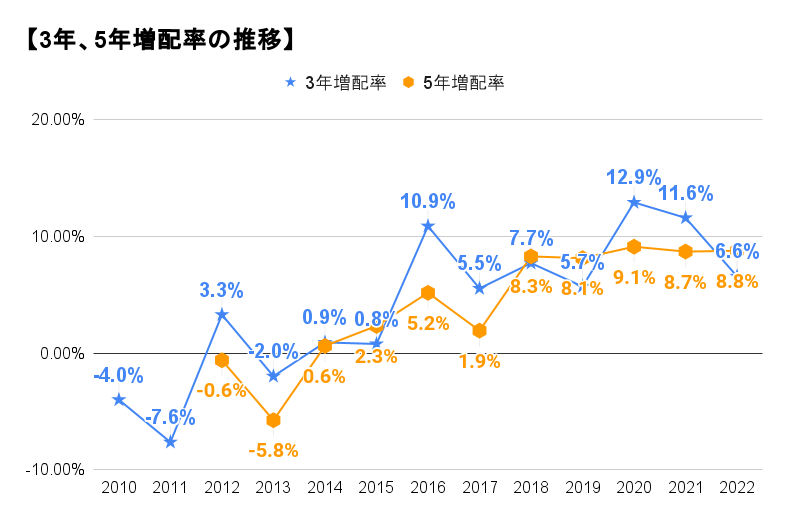

年間増配率は年によって結果が異なるので、若干イメージしづらいかもしれません。そういう時は、複数年単位で増配率をチェックしましょう。下のグラフは過去3年と過去5年の増配率の推移です。

2015年ぐらいまではプラスマイナスゼロぐらいでした。2018年以降は8~9%で推移しています。かなり高いですね。

分配金を前年同期と比較する

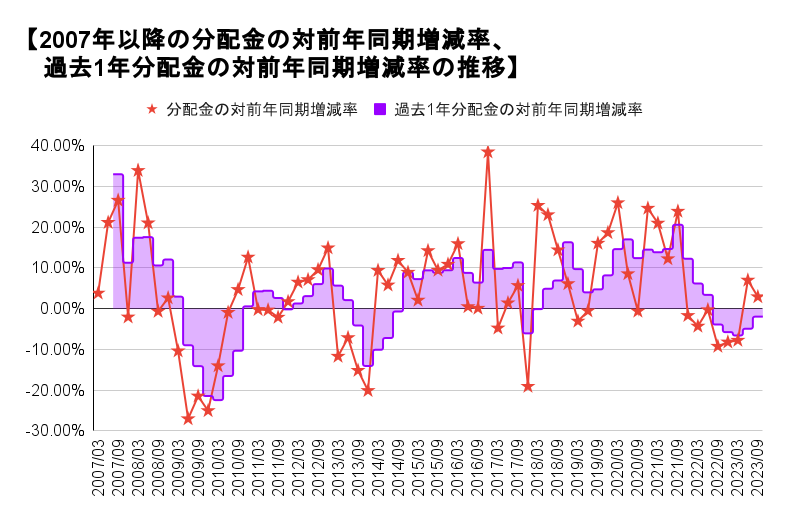

「分配金の対前年同期増減率」、「過去1年分配金の対前年同期増減率」をグラフにしました。

ETFの場合、「分配金の対前年同期増減率」で増配や減配を決めることが多いですが、大きく減ることも比較的あるので、あまり気にする必要はありません。

それよりも「過去1年分配金の対前年同期増減率」がプラスで推移しているかが重要です。紫色の階段面の部分です【SDY】は2015年以降、この値がほとんどプラスでしたが、2022年後半以降はマイナスです。

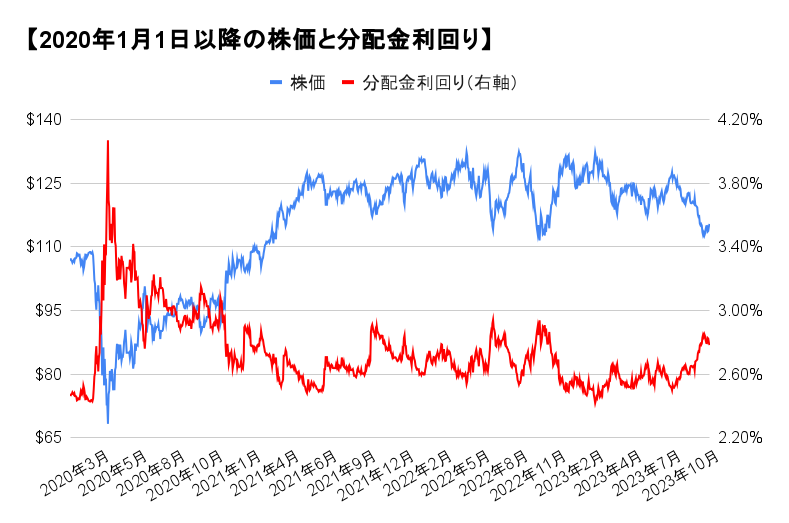

2020年以降の株価と分配金利回りは?

2020年以降の【SDY】の株価と分配金利回りを見てみましょう。過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

2020年の年初は分配金利回りが2.4%台でしたが、2月半ば以降は株価が下がったため、3月23日には分配金利回りは約4.1%まで上昇しました。現在の株価はコロナ・ショック前と同水準ですが、増配傾向なので、分配金利回りは2020年の年初よりも少し高く2.78%です。

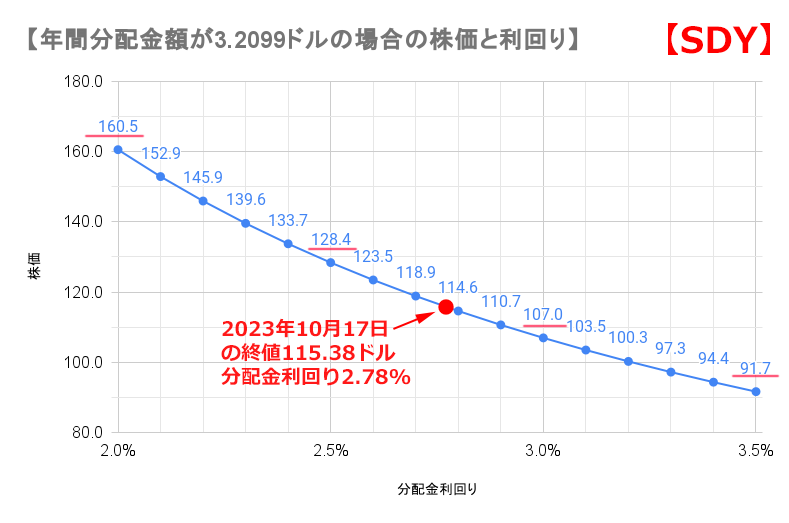

現在の【SDY】の株価と分配金利回りの関係は?

年間分配金額が現在と同じく3.3538ドルで変わらなかったら、分配金利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じだった場合の、分配金利回りと株価の相関図です。利回り0.1%ごとに株価を出しました。今後【SDY】を購入しようと考えている人は、目安にしてください。

分配金利回り2.0%は株価160.5ドル、分配金利回り2.5%は株価128.4ドル、分配金利回り3.0%は株価107.0ドル、分配金利回り3.5%は株価91.7ドルです。

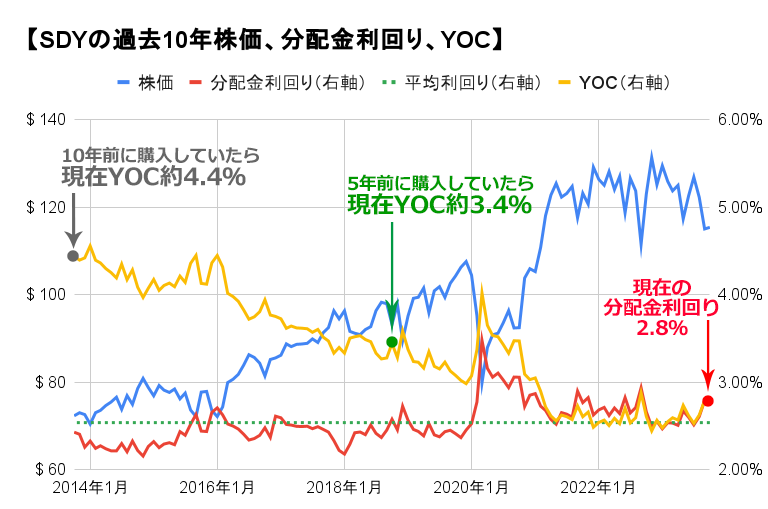

【SDY】を過去に買っていた場合のYOCは?

過去に【SDY】を買った場合、取得価額に対する利回り(YOC/Yield On Cost)はどのくらいでしょうか? 現在から10年前までの株価、分配金利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

2023年10月17日の終値は115.38ドル、過去1年の分配金額は3.2099ドルなので、現在の分配金利回りは2.78%です。過去10年の平均利回りは約2.5%なので、今は少しお買い得です。

分配金利回りはあまり変動がなく、レンジは2.3~2.8%です。2.8%を超えたら買いと言えそうです。

下のグラフの黄色の線が、過去に買った場合の、取得価額に対する利回り(YOC)です。この線は株価と逆の動きをします。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。なので【SDY】はまずまず好調ですね。

過去10年で株価は上昇して増配率も高かったので、早い時期に買った方がYOCは上がります。10年前の2013年10月に買っていたら、現在YOCは約4.4%になっています。また、5年前の2018年10月に買っていた場合は、現在YOCは約3.4%です。

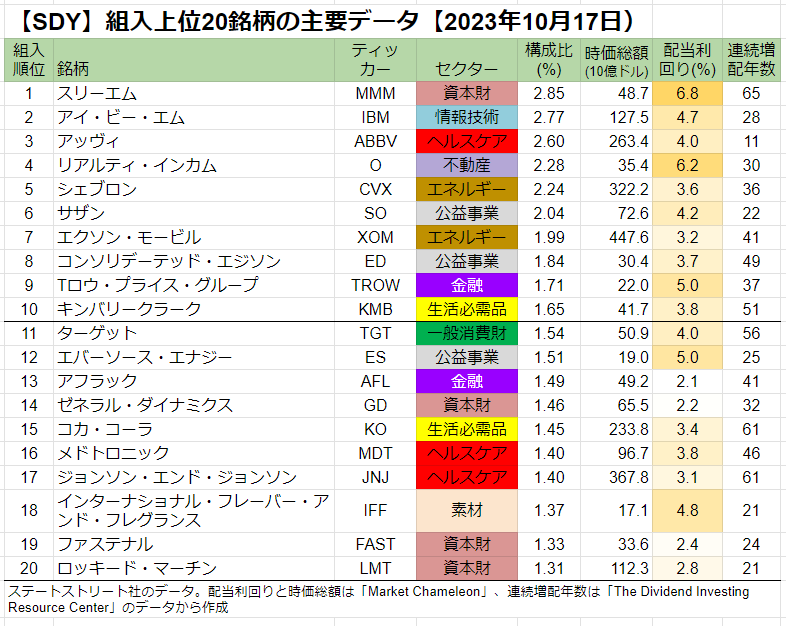

【SDY】の上位組入銘柄はどんな会社か?

【SDY】の組入上位20銘柄です。ベンチマークはS&P高配当貴族指数。上位10銘柄で全体の約22%、20銘柄で約36%。全部で121銘柄なので、それなりに分散が利いています。

20年以上の連続増配実績のある銘柄を、配当利回りの高い順に組み込んでいます。規模の小さなマイナー銘柄が比較的上位に含まれているのが特徴です。

アッヴィ【ABBV】はアボット・ラボラトリーズ時代も含めると、連続増配年数は50年です。

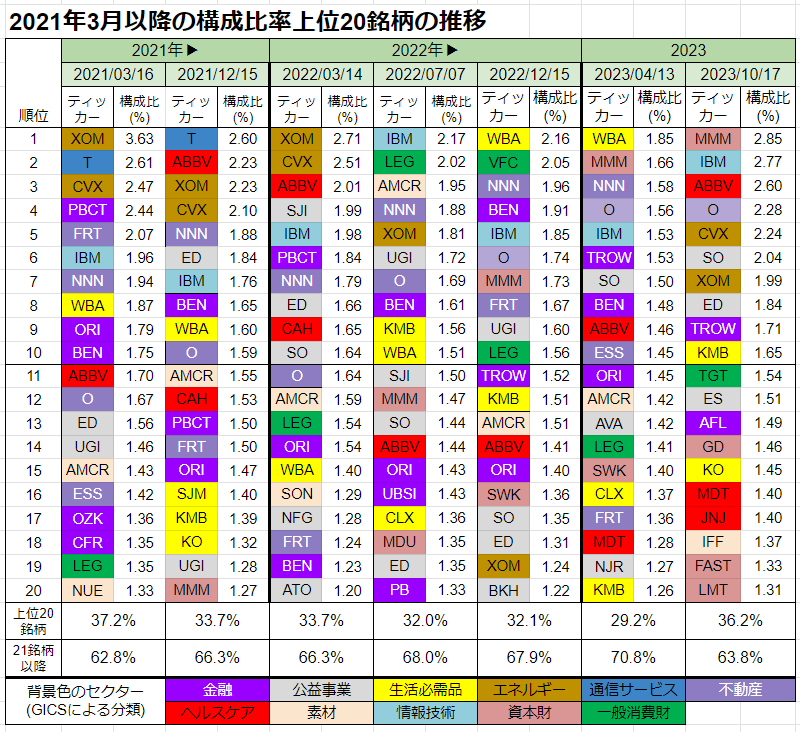

上位組込銘柄の推移は?

2021年3月以降の組込比率1%以上銘柄の推移です。【SDY】は毎年1月末に銘柄入れ替えを行います。2022年1月末の入れ替えでは、AT&T【T】が除外されました。ワーナーがスピンオフして減配となったからですね。

2023年1月末の入れ替えではVF【VFC】が除外となりました。

※毎年1月に銘柄の入れ替えが行われ、1、4、7、10月の最終営業日の終了後、四半期ごとにリバランスをします。銘柄入れ替えを行ったところに太い線を入れておきました

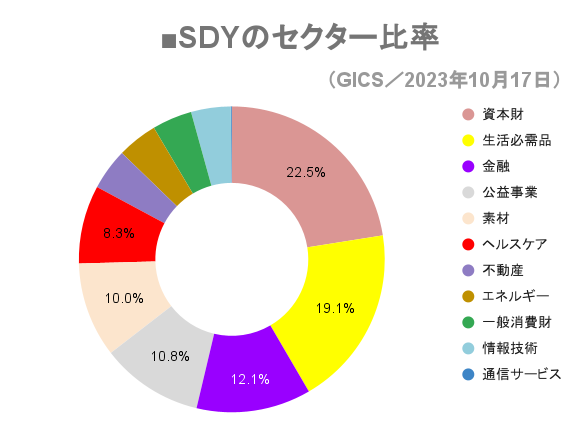

【SDY】のセクター比率は?

【SDY】に組み込まれている銘柄のセクター別の変化です。GICSによる分類です。

現在、資本財、生活必需品、金融が多く、この3セクターで全体の54%ほどを占めています。資本財、生活必需品が多いのは結構珍しいです。マイナーなセクターの素材が10%もあり、こちらも貴重です。

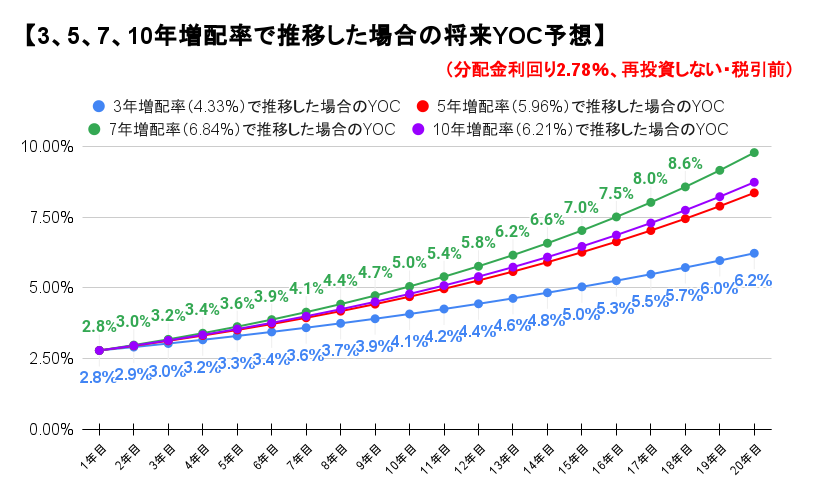

SDYの将来YOCはどうなるか

それでは、いま【SDY】を購入したら、将来の利回りYOCがどのくらいになるのかをシミュレーションします。現在の利回りに過去の増配率を当てはめて計算していきます。

増配率は3、5、7、10年の4パターンを使います。増配率は3年が4.33%、5年が5.96%、7年が6.84%、10年が6.21%でした。2023年10月17日現在の利回りは2.78%です。

まずは「再投資しない。税引き前」という設定にします。

もっとも成績が良かったのは7年増配率(6.84%)です。10年目のYOCは5.0%、20年目のYOCは9.8%です。

もっとも成績が悪かったのは3年増配率(4.33%)です。10年目のYOCは4.1%、20年目のYOCは6.2%です。

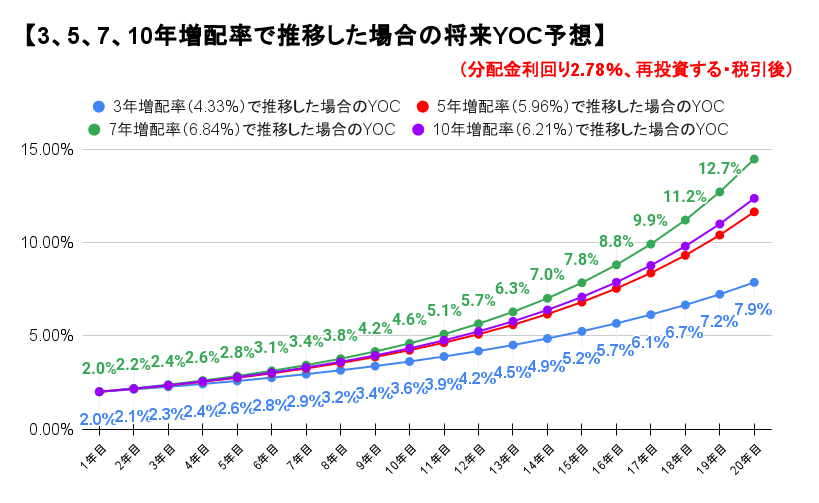

再投資するとどうなるか(税引後)

つぎは「再投資する。税引き後」という設定にします。国内と外国の税金計28%を引いた72%で計算します。株価は変化しなかったという設定です。

もっとも成績が良かったのは7年増配率(6.84%)です。10年目のYOCは4.6%、20年目のYOCは9.8%です。

もっとも成績が悪かったのは3年増配率(4.33%)です。10年目のYOCは3.6%、20年目のYOCは14.5%です。

最初の「再投資しない。税引き前」と、2つ目の「再投資する。税引き後」の比較では、10年目くらいまではほぼ同じでしたが、20年目に近づくと「再投資する。税引き後」の数値が一気に上がります。税金は引かれても、複利効果が勝るというわけですね。

まとめ

【SDY】の2023年9月の分配金は、前年同期よりもやや少なかったですが、まずまずです。同じ連続増配の【VIG】と比較すると、トータルリターンは少し劣っています。利回りが高いので、分配金を多くもらいたい人向けですね。

【SDY】は小型銘柄がある程度含まれており、セクター比率もマイナーなものが多いですね。時価総額加重平均で組み込まれているメジャーなETFを補完する意味でよさそうです。

【SDY】は利回りの高い順に組み込まれているのが気になるかもしれませんが、20年以上の連続増配銘柄という高いハードルを設けているので、安心できます。