2023年9月の米国高配当ETFの分配金が決定しました。最新の分配金情報をもとに、米国が対象の高配当ETFのデータを徹底比較します。

日本の個人投資家に人気の増配ETF、VIG、SDY、DGRW、RDVYを徹底比較します。

序盤は4つの高配当ETFの基本データや直近の分配金について

前半は、4つのETFの上位組入銘柄やセクター比率などを比較

中盤は、利回り推移、過去に買っていた場合のYOC、増配率、トータルリターンなどをグラフで比較

後半は、増配率を使用した将来YOC予想を4つ紹介

最後に、ウィブル証券で口座開設をしよう

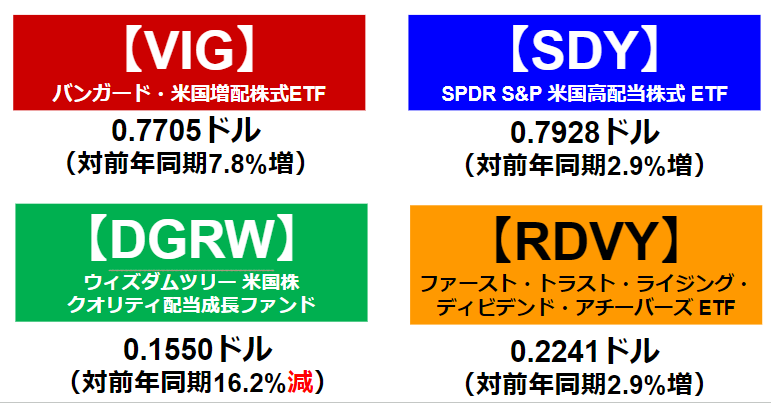

2023年9月の分配金は?

米国高配当ETFの2023年9月の分配金が出揃いました。

バンガード社の【VIG】の今回の分配金は0.7705ドルで、対前年同期7.8%増。

ステートストリート社の【SDY】は0.7928ドルで、対前年同期2.9%増。

ウィズダムツリー社の【DGRW】の分配金は0.1550ドルで、対前年同期16.2%減。

ファーストトラスト社の【RDVY】は0.2241ドルで、対前年同期2.9%増。

【DGRW】のみが前年同期と比べてマイナスでした。このETFだけは毎月分配型で、残りは四半期タイプです。

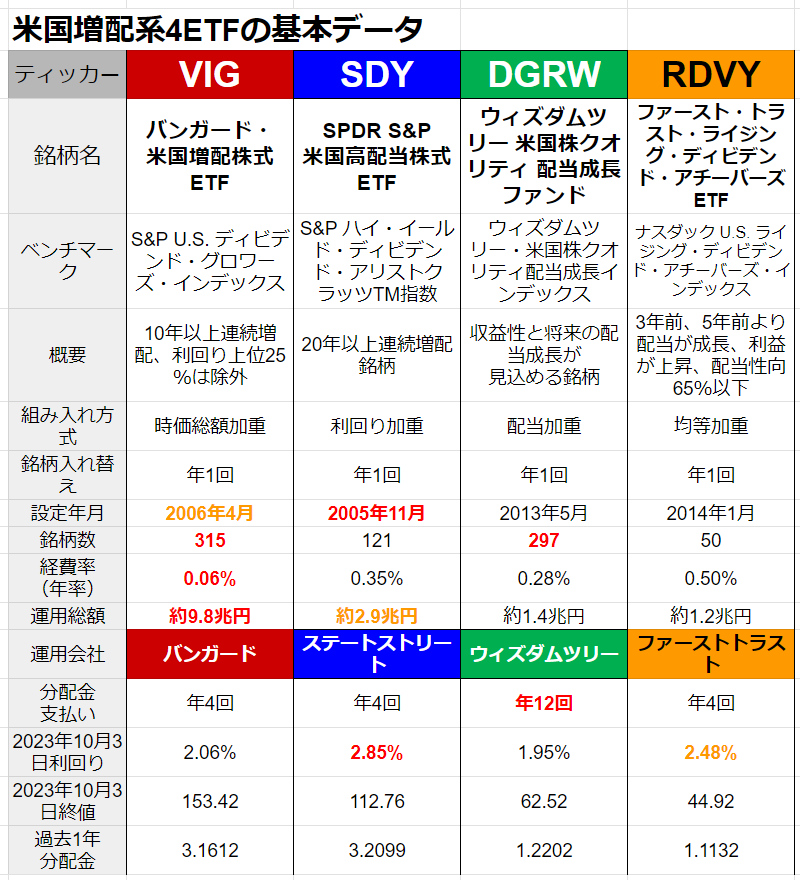

基本データを比較

今回取り上げる4つの増配ETFの基本データです。バンガード社の【VIG】、ステートストリート社の【SDY】、ウィズダムツリー社の【DGRW】、ファーストトラストの【RDVY】です。

4つのETFの基本的な説明は以下の通りです。

【VIG】は10年以上連続増配銘柄を時価総額加重平均で組み入れます。配当利回り上位25%とリートは対象外。大型株が多いですね。

【SDY】は20年以上連続増配銘柄を、利回り加重で組み入れます。【VIG】よりも条件が厳しいですが、利回り加重で組み入れるのがポイントです。ややマイナー銘柄が多めです。

【DGRW】は収益性と将来の配当成長が見込める銘柄が対象。ROE、ROA、利益成長という3つのファクターを満たす上位300銘柄が対象です。そのため、優良増配銘柄が多くなります。配当加重なので、大型株かつ配当利回りの高い銘柄が上位に入ります。

【RDVY】は配当金が3年前や5年前を上回っている、利益が3年前を上回っている、配当性向65%以下などを満たす銘柄が対象。5年間の配当金の増加額、現在の配当利回り、配当性向などでランク付けして、抽出した50銘柄を均等に組み入れます。リートは対象外。上位銘柄には結構マイナー銘柄も入ります。少し特殊ですね。

全体としては増配銘柄で、株価上昇も狙えて、分配金利回りはそれほど高くなく3%を下回るイメージです。

ETFの背景色は運用会社のコーポレートカラーにします。バンガード社はあずき色、ステートストリート社は青色、ウィズダムツリー社は緑色、ファーストトラスト社はオレンジ色にします。今後のグラフ内で使用するカラーをこれで統一します。

表内の数値が赤色は、他のETFよりも秀でているという意味です。オレンジ色は赤色に次ぐ2番手グループという意味です。

設定年は【SDY】が2005年ともっとも古く、【VIG】は2006年で2番目に古いです。

銘柄数は【VIG】【DGRW】が約300と多く、RDVYは50と少ないですね。

経費率はバンガード社の【VIG】が0.06%と圧倒的に低く、【RDVY】は0.5%と結構高いです。ファーストトラスト社のETFは経費率が高めが多いです。

運用総額は【VIG】がトップで約9.8兆円、【SDY】が2番手で約2.9兆円です。

現在の分配金利回りは【SDY】が約2.9%と高く、【RDVY】が2.5%、【VIG】は2.1%、【DGRW】は2.0%です。

増配ETFの分配金推移を確認

【VIG】【SDY】【DGRW】【RDVY】の4つの分配金の推移を見ていきましょう。

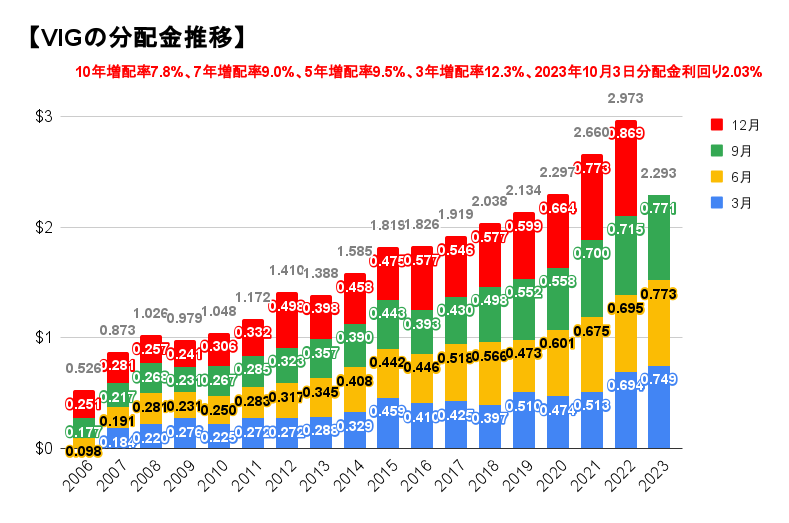

【VIG】の分配金推移

まずは【VIG】の分配金推移です。毎年着実に増えており、とくに最近の伸びはすさまじいです。3年増配率は12.3%です。2021年9月にベンチマークが変更されましたが、それ以降はさらに増配が加速したように見えます。

今回の2023年9月の分配金0.7705ドルは、9月の分配金としては最高額です。

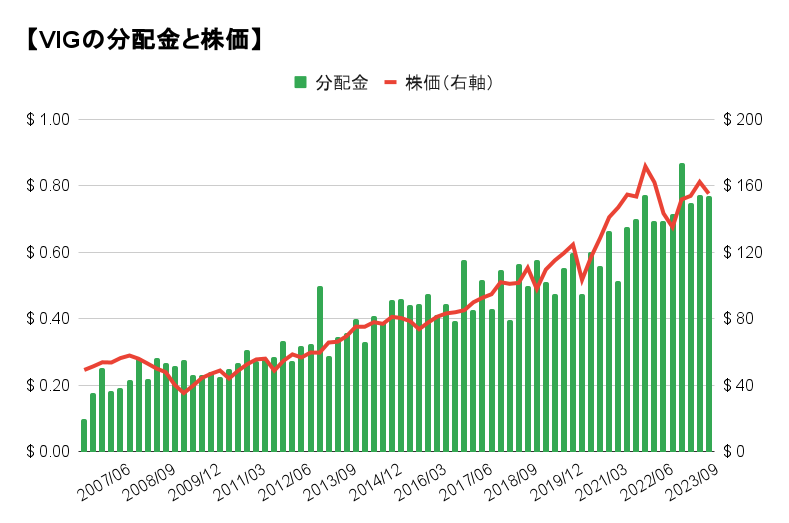

VIGの分配金と株価

「分配金」を1つずつ棒グラフにして、株価と比較しました。

分配金は期によって少し差がありますが、順調に増えています。6月と12月の分配金が多い傾向ですね。

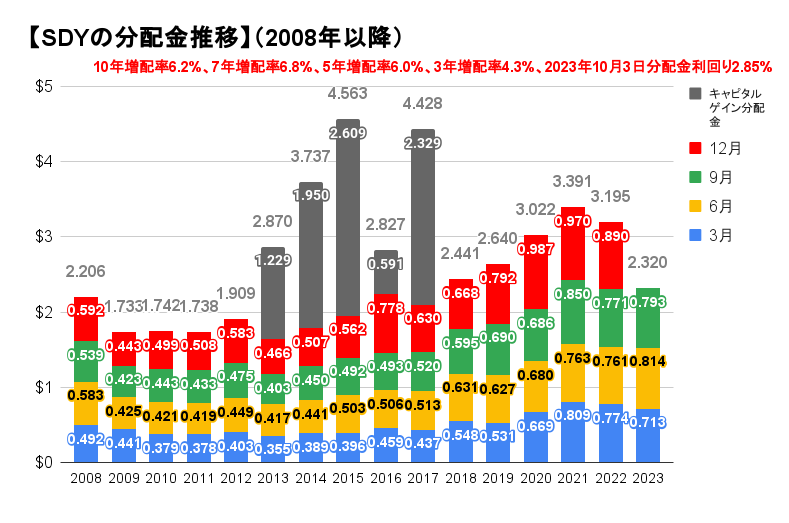

【SDY】の分配金推移

【SDY】の分配金推移です。

2017年まではキャピタルゲイン分配金を出していました。通常の分配金は2021年までは順調に増えていますが、2022年は不調でした。直近2回は前年同期を上回っており、復調傾向です。

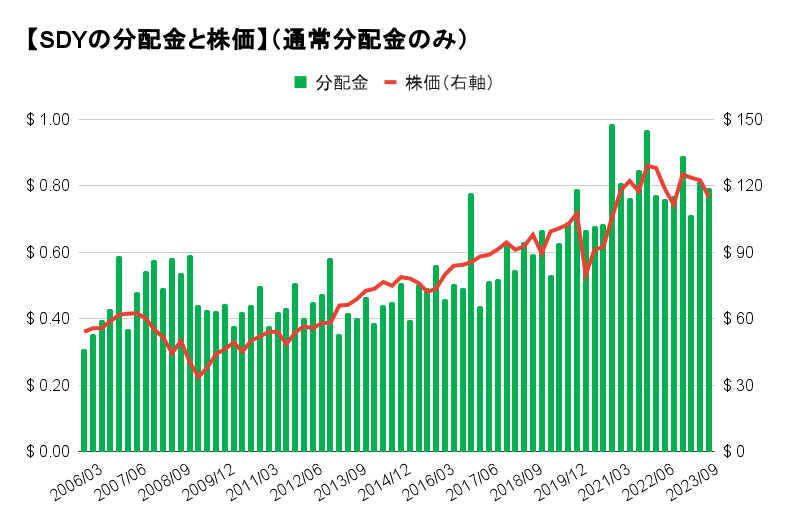

SDYの分配金と株価

分配金を1つずつ棒グラフにして、株価と比較しました。分配金は通常分配金のみです。

2022年に分配金が伸び悩んだのは、3月に組入1位だったAT&T【T】が除外されたのが要因と言えそうです。それから1年経った2023年6月からはAT&T除外の影響が少なくなり、持ち直してきたと考えられます。

今回2023年9月は0.7928ドルで、9月としては2番目に多いです。前年同期と比べて2.9%増です。

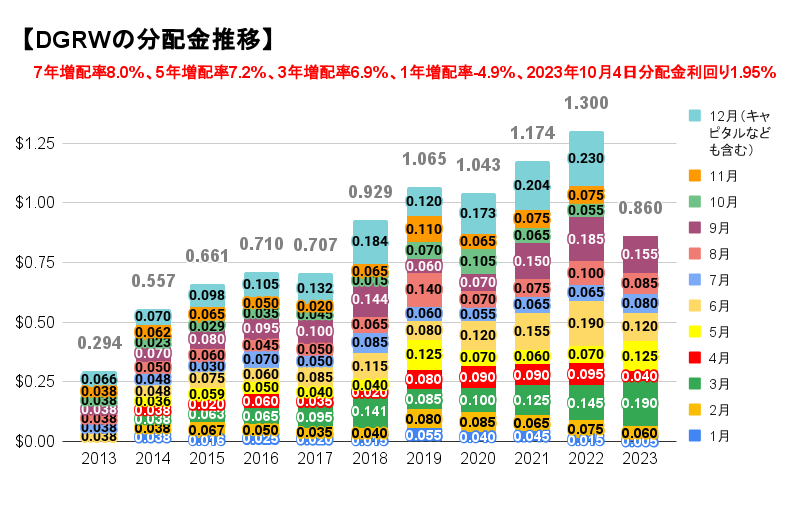

【DGRW】の分配金推移

【DGRW】は毎月分配型です。

2022年までは順調に増配してきましたが、2023年は前年をやや下回っています。直近2023年9月の分配金は0.155ドルで、前年同期と比べて16.2%減です。

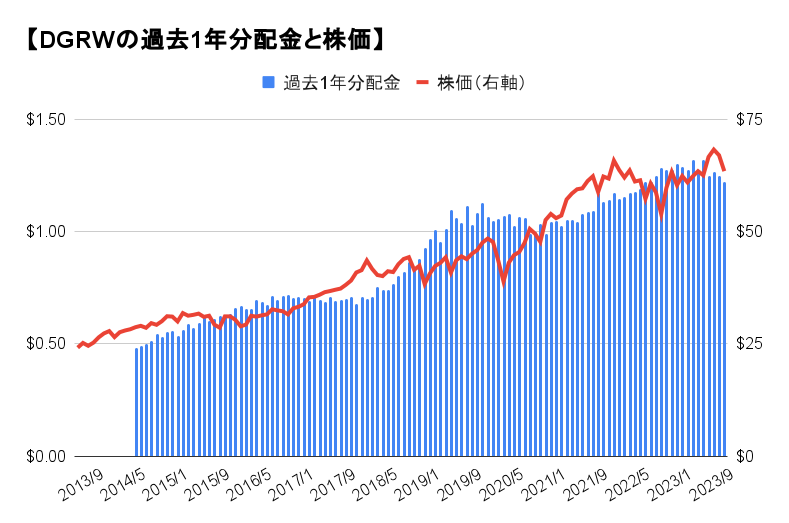

DGRWの分配金と株価

過去1年分配金と株価の比較です。

どちらも順調に増えています。株価は2013年5月に25ドルでスタートしました。現在は62ドルとかなり上昇しました。

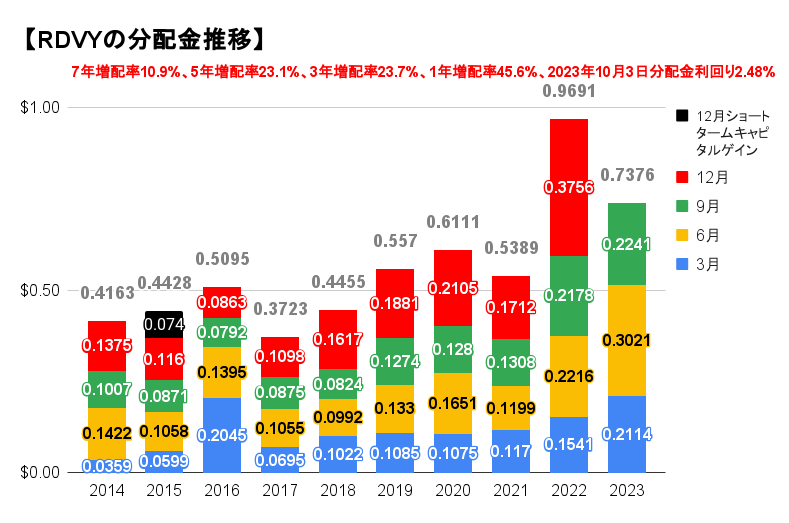

【RDVY】の分配金推移

【RDVY】の分配金推移です。

2014年から2021年まではほぼ横ばいでしたが、2022年に一気に増えました。12月は0.3756ドルとかなり多かったです。

2023年は3回とも前年同期を上回り、好調を維持しています。

増配率もかなり高いですね。1年増配率は45%ととてつもない数値で、3年や5年増配率は23%台と素晴らしいです。

見方を変えてみると、2017年から2021年が低迷しており、この期間が順調に増配していたら、ここ2年の伸びはそれほど目立たなかったのではとも言えます。

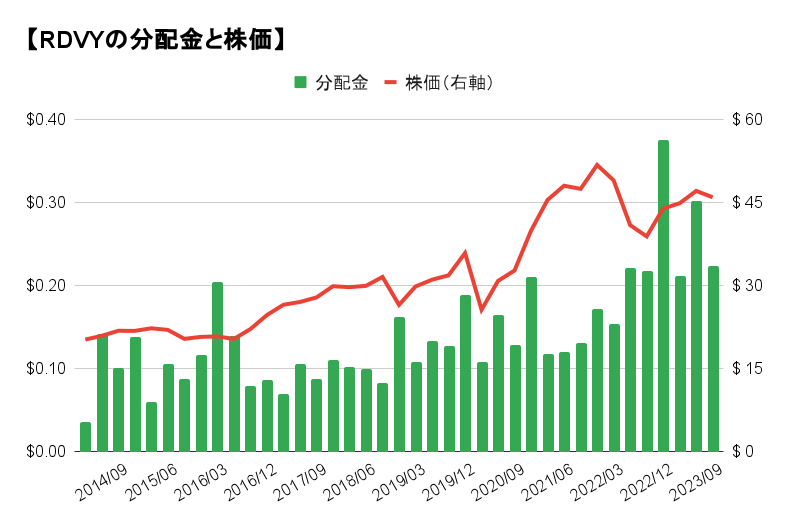

RDVYの分配金と株価

「分配金」を棒グラフにして、株価と比較しました。

株価は2021年頃から上昇しており、分配金は2022年から一気に増えています。

均等加重で組み入れられているETFのためか、株価、分配金ともにやや不安定です。

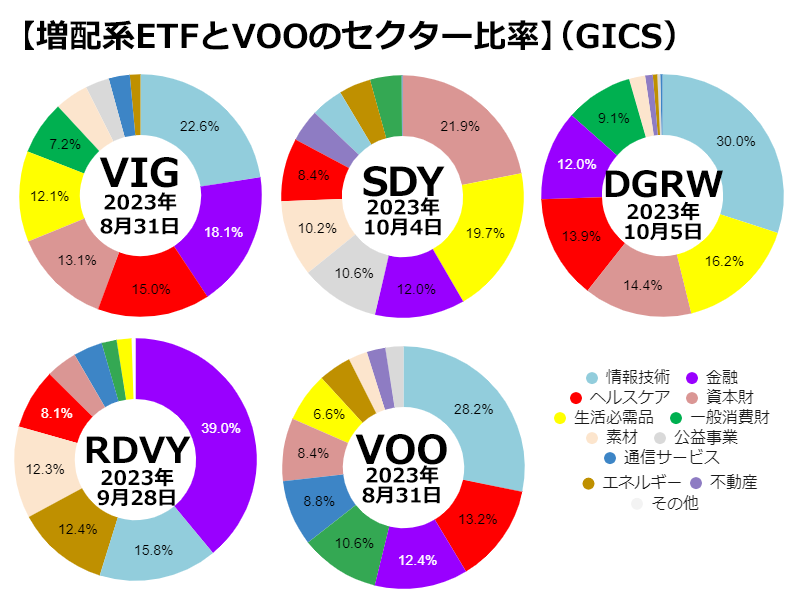

増配ETFのセクター比率(GICS)

セクター比率を確認しましょう。GICSによる分類です。参考までにS&P500を対象としたETF【VOO】も入れておきます。

【VIG】は全体のバランスがいいですね。首位が情報技術、2位と3位に金融とヘルスケアというのは【VOO】と同じです。

【DGRW】は【VIG】と少し似ています。情報技術が首位で、2位から6位の生活必需品、資本財、ヘルスケア、金融、一般消費財は、【VIG】の2~6位と同じです。

【SDY】は資本財、生活必需品、金融、公益事業という順番で他とは少し異なります。資本財が首位というのは増配ETFはもちろん、高配当ETFでも珍しいです。

【RDVY】は特殊ですね。金融が4割近くあります。2位が情報技術なのは増配ETFらしいですが、エネルギーが3位というのは珍しいです。

【VIG】【DGRW】はSP500の【VOO】と似ており、【SDY】と【RDVY】は少し特殊といえそうです。

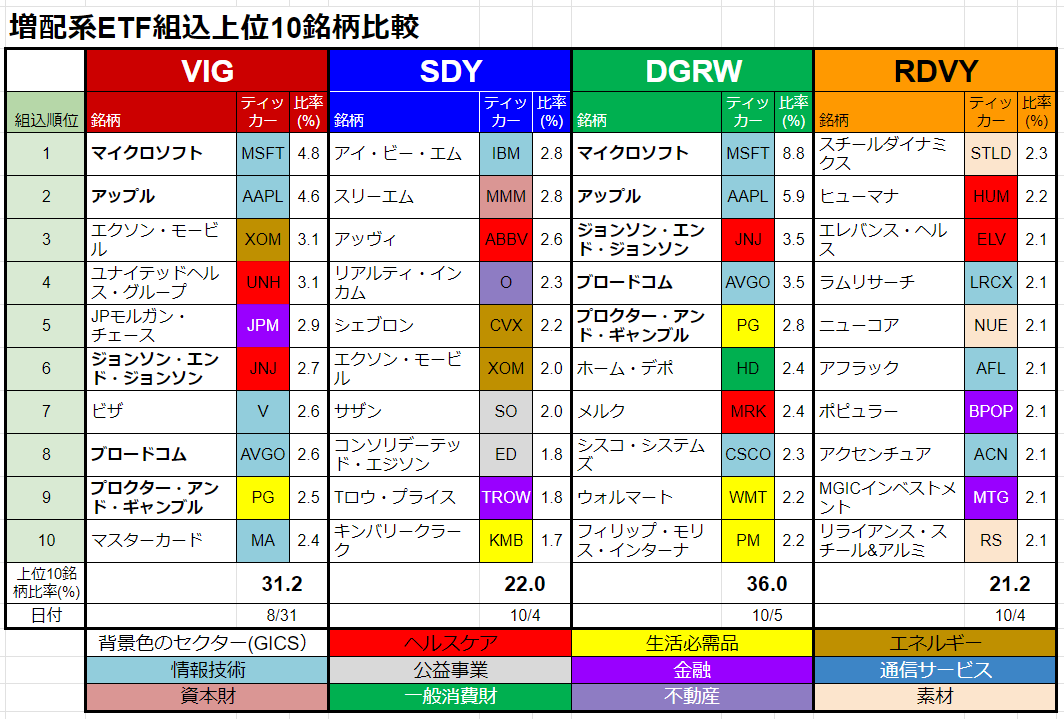

組入れ上位銘柄を比較しよう

それでは4つの増配系ETFの組入上位10銘柄を比較します。

【VIG】と【DGRW】はかなり似ています。マイクロソフト【MSFT】とアップル【AAPL】が1位と2位。ジョンソン・エンド・ジョンソン【JNJ】、ブロードコム【AVGO】、プロクター・アンド・ギャンブル【PG】がどちらもトップ10に入っています。

上位10銘柄のうち、5銘柄も同じです。この2ETFで重複した銘柄は太字にしておきます。

※クリックで拡大します

【SDY】は20年以上連続増配している銘柄が対象で、利回り加重で組入れられるため、現在の上位銘柄はメジャーな銘柄とややマイナーなものが混在しています。

【RDVY】は均等加重のため、銘柄順位はあまり意識する必要はないです。ざっと見ると、かなりマニアックで、中規模よりも小さい銘柄が目立ちます。ポートフォリオのコアではなく、サテライトとしていいかもしれません。

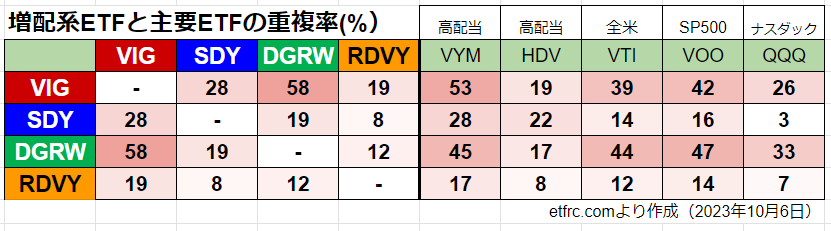

ETFの重複率は?

ETF内の重複率を見ていきましょう。

【VIG】と【DGRW】の重複率は58%と高いですね。増配系の二大メジャーETFだけあって、似ています。

【VIG】は【VYM】と53%、【VTI】や【VOO】とは40%前後の重複です。【DGRW】は【VYM】【VTI】【VOO】と40%台の重複。

【VIG】【DGRW】【VYM】【VTI】【VOO】の中身は半分弱ぐらいが同じで、結構似ています。いずれも人気ETFなので、配当利回りがそれほど高くない連続増配の世界的巨大企業が上位に入っていますね。

ただし、【VTI】や【VOO】は、無配のテック企業が上位にたくさん組み込まれている点が、異なります。

【SDY】は30%以上重複しているETFはなく、【RDVY】は20%以上重複がありません。どちらも自分のポートフォリオを分散させようと考えたときの、サテライト候補として向いていそうです。

分配金利回り推移を確認しよう

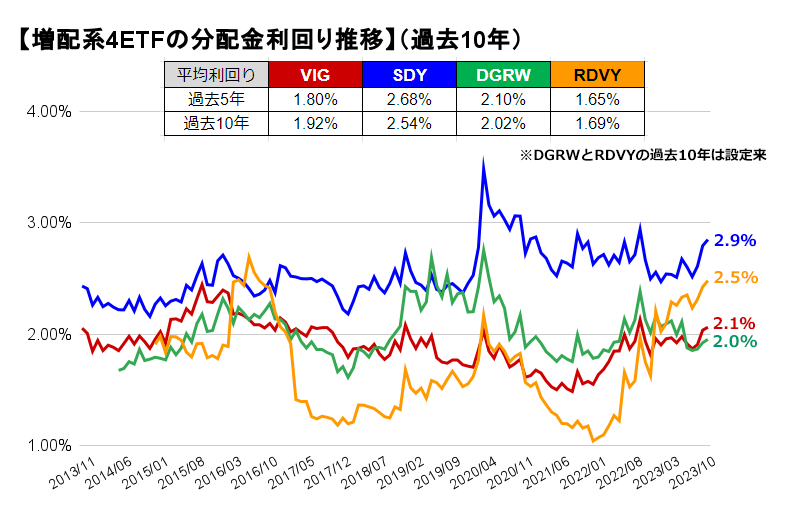

過去10年の分配金利回りの推移を比較しましょう。分配金利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

現在の分配金利回りは【SDY】が最も高く2.9%、【RDVY】が2.5%、【VIG】が2.1%と続き、最も低いのは【DGRW】で2.0%です。

過去5年の平均利回りは【SDY】が2.7%、【DGRW】が2.1%、【VIG】が1.8%、【RDVY】が1.7%です。

【RDVY】は分配金利回りの変動が大きく、現在はかなり高い水準です。【SDY】と【VIG】も平均よりはやや高め。【DGRW】は平均と同じくらいです。

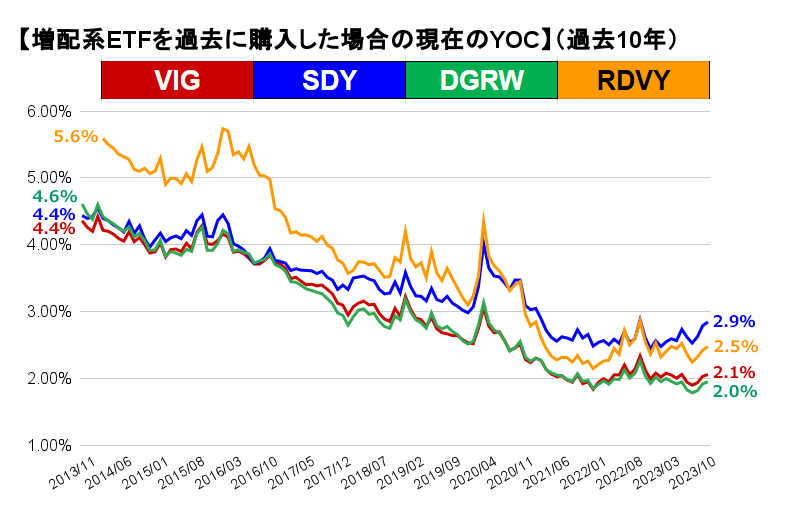

過去に買った場合の、現在のYOC(Yield On Cost)は?

過去にETFを購入していた場合、現在、取得価額に対する利回り(YOC)はどのくらいになっているでしょうか。グラフが左肩上がりなら、株価が好調で増配傾向です。常に現在から見たYOCという意味です。

一番右端の数値が現在の分配金利回りです。一番左端の数値は10年前に購入していた場合の現在のYOC。ただし【RDVY】だけは設定から10年が経過していないので、設定当初に購入していた場合のYOCです。

たとえばあずき色の【VIG】の現在の分配金利回りは2.1%ですが、10年前の2013年10月に購入していたら現在YOCは4.4%になっています。

一番好調なのは、オレンジ色の【RDVY】ですね。現在の分配金利回りが2.5%で2014年2月に購入していたら現在YOCが5.6%になっています。これは【RDVY】の増配率が優れているという意味でもあります。

【VIG】【SDY】【DGRW】は10年前に買っていたらみな4.5%前後になっています。現在の分配金利回りから考えると、【DGRW】の増配率がやや高いと言えそうです。

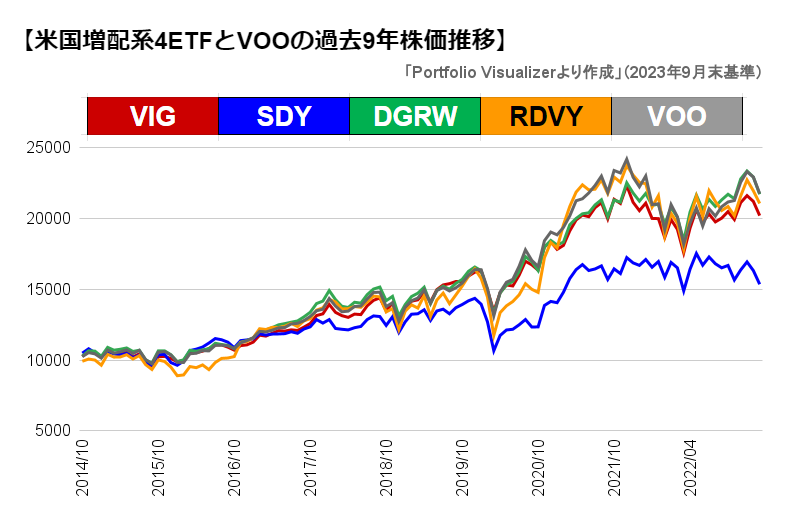

株価リターン、トータルリターンを比較する

株価リターンを比較します。過去9年です。4つの増配ETFに加え、参考までに、S&P500ETFの【VOO】も対象とします。

2014年10月に1万ドル投資した場合、2023年9月末の株価は【VOO】2万1700ドル、【DGRW】が2万1600ドル、【RDVY】が2万1000ドル、【VIG】が2万100ドル、【SDY】が1万5300ドルになっていました。【VOO】【DGRW】【RDVY】【VIG】はほぼ同じです。【SDY】だけが劣っています。

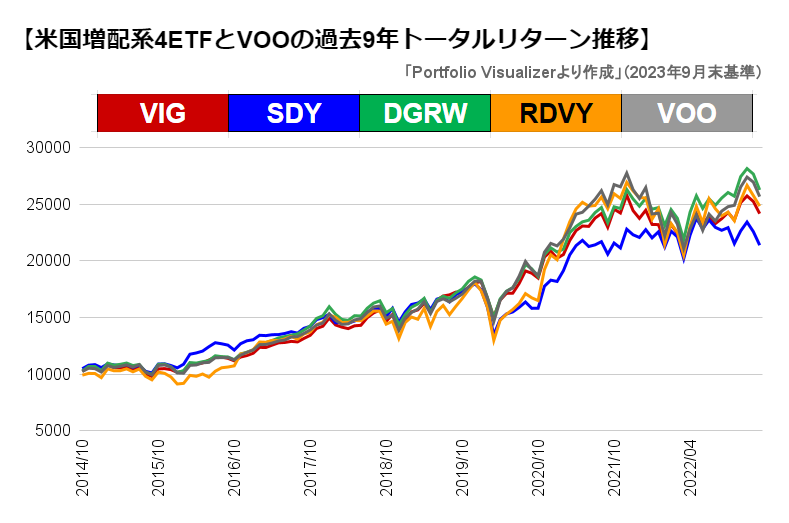

トータルリターンはどうか?

続いてトータルリターンを比較します。トータルリターンとは分配金を再投資した株価リターンのことです。手数料や税金は考えません。

2014年10月に1万ドル投資して、分配金を再投資した場合、2023年9月末には【DGRW】2万6200ドル、【VOO】が2万5600ドル、【RDVY】が2万4800ドル、【VIG】が2万4100ドル、【SDY】が2万1300ドルになっていました。

株価リターンと似たような結果です。上位4つは接戦です。【SDY】は分配金利回りが一番高いため、株価リターンほど離されてはいないですね。

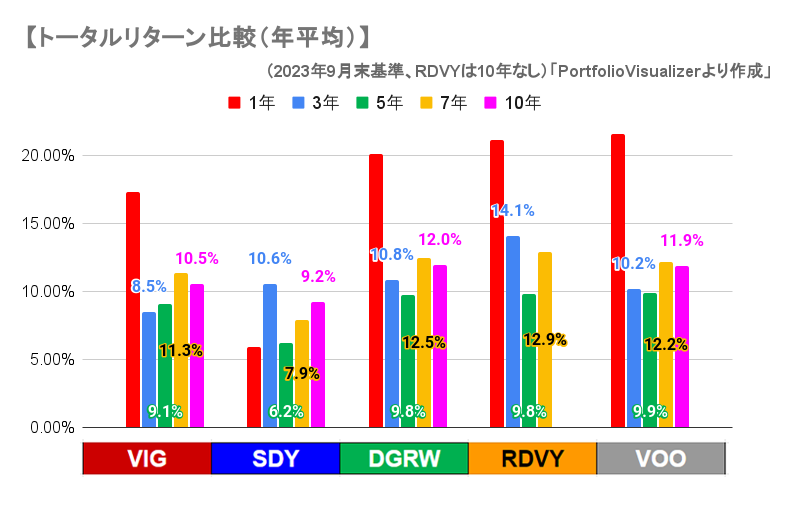

期間ごとのトータルリターンは?

1、3、5、7、10年のトータルリターンも見てみましょう。年率です。【RDVY】は10年のデータはありません。

10年リターンは【RDVY】【VOO】が約12%でほぼ互角。

7年リターンは【RDVY】が12.9%で首位。

5年リターンは【DGRW】【RDVY】【VOO】が10%弱で互角。

3年リターンは【RDVY】が14.1%と高いです。

全体的に見ると【RDVY】がわずかに優勢で、【DGRW】と【VOO】がほぼ互角で続き、その後が【VIG】。【SDY】は少し劣っています。

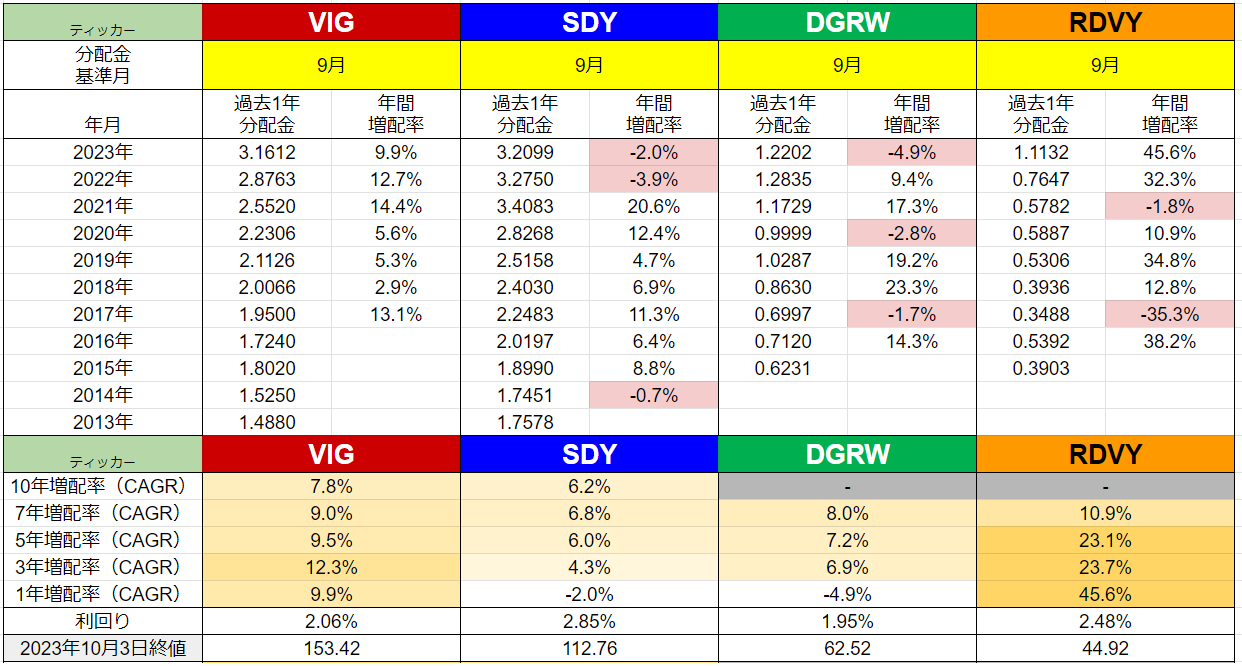

過去の増配率は?

増配率を見ていきましょう。表の上段は1年ごとの過去1年分配金と、前年からの増配率です。背景ピンク色がマイナスです。

※クリックで拡大します

表の下段は現在を起点とした1、3、5、7、10年の増配率。年平均をCAGRで計算します。背景のオレンジ色が濃いほど、増配率が高いという意味です。

この部分をグラフで見てみましょう。

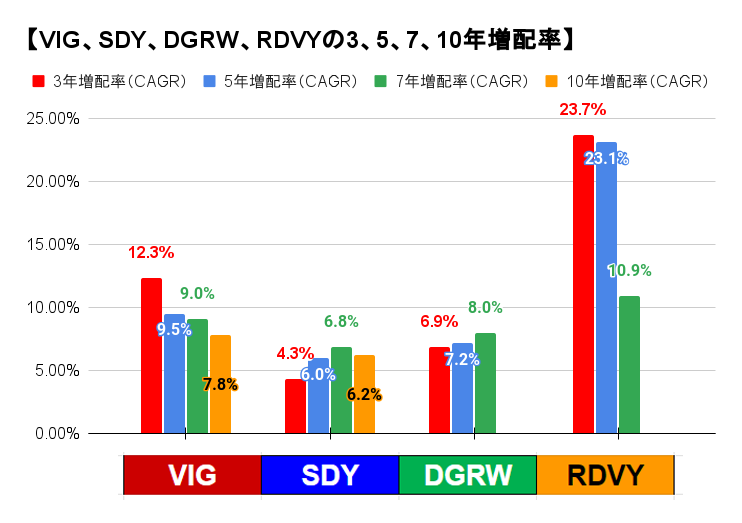

3年、5年、7年、10年増配率をグラフ化

3、5、7、10年増配率です。【DGRW】【RDVY】は、10年のデータはありません。

3年と5年増配率は【RDVY】が23%台と抜群に高いです。7年増配率でも【RDVY】は10.9%と10%を超えました。

【VIG】は3年増配率が12.3%、5年と7年増配率が9%台、10年も7.8%といずれの期間も高い増配率です。

【DGRW】は7%前後とまずまずです。

【SDY】はこの中では一番低いですが、5年、7年、10年増配率が6%台なので、悪いというわけではないです。現在の分配金利回りが一番高いので、増配率とセットで考えると悪くないです。

増配系ETFなだけに、いずれのETFも増配率は高水準です。

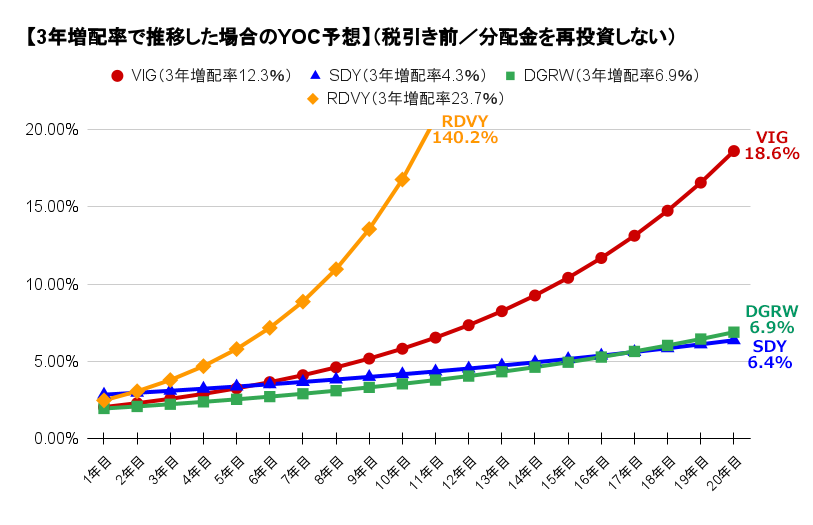

3、5、7、10年増配率を使った将来YOC予想

いま【VIG】【SDY】【DGRW】【RDVY】を購入したら、将来の利回り(YOC)がどのくらいになるのかをシミュレーションします。現在の利回りに過去の増配率を当てはめて計算していきます。

増配率は3、5、7、10年の4パターンを使います。「再投資しない。税引き前」という設定にします。

現在の分配金利回りは【VIG】が2.06%、【SDY】が2.85%、【DGRW】が1.95%、【RDVY】が2.48%です。

3年増配率は【VIG】が12.3%、【SDY】が4.3%、【DGRW】が6.9%、【RDVY】が23.7%でした。

20年目のYOC予想は、首位は【RDVY】で140.2%、2番手は【VIG】で18.6%、【DGRW】と【SDY】は6%台でした。3年増配率23.7%の【RDVY】が圧倒的な数値を叩き出しました。

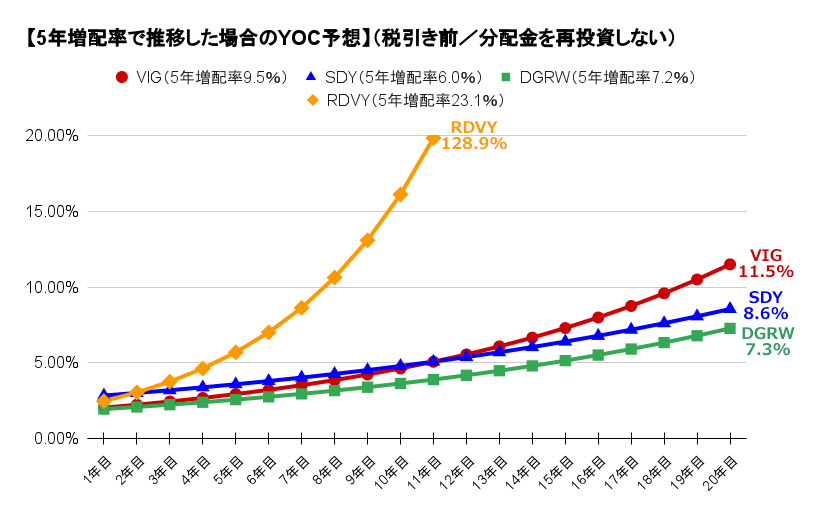

5年増配率から将来YOCを予想する

続いて5年増配率です。

5年増配率は【VIG】が9.5%、【SDY】が6.0%、【DGRW】が7.2%、【RDVY】が23.1%でした。

20年目のYOC予想は、ここでも首位は【RDVY】で128.9%とダントツ。2番手は【VIG】で11.5%、3番手は【SDY】で8.6%でした。5年増配率が23.1%の【RDVY】の将来YOCが飛び抜けていました。

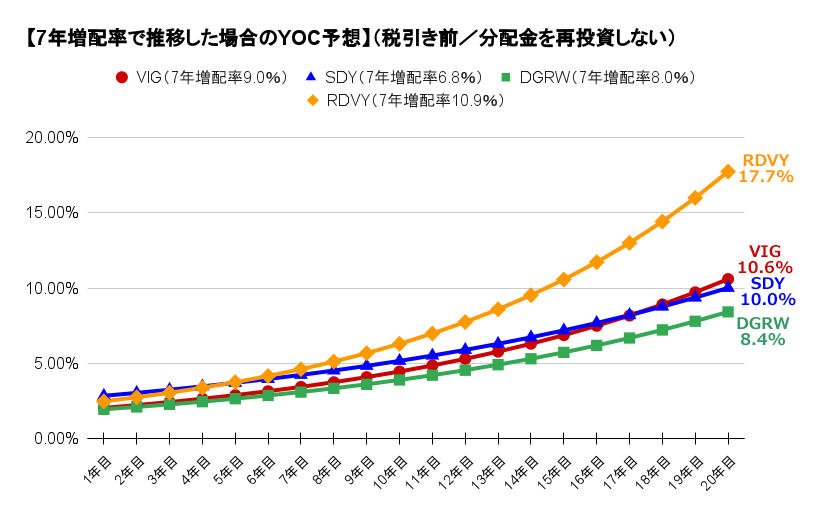

7年増配率から将来YOCを予想する

それでは7年増配率です。

7年増配率は【VIG】が9.0%、【SDY】が6.8%、【DGRW】が8.0%、【RDVY】が10.9%でした。

20年目のYOC予想は、首位は【RDVY】で17.7%、2番手は【VIG】で10.6%、3番手は【SDY】で10.0%でした。

7年増配率の場合でも【RDVY】が強かったです。

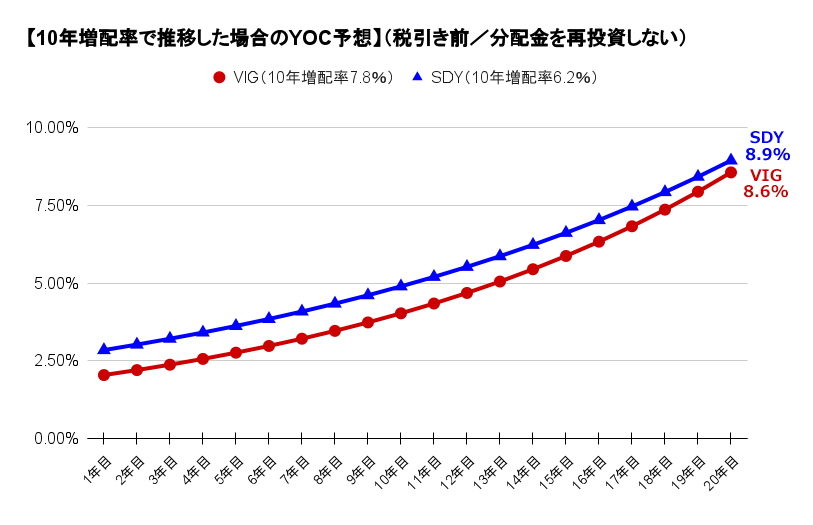

10年増配率から将来YOCを予想する

最後に10年増配率です。【DGRW】と【RDVY】はありません。

10年増配率は【VIG】が7.8%、【SDY】が6.2%でした。20年目のYOC予想は、【SDY】が8.9%、【VIG】が8.6%。ほぼ互角でした。

全体的に見ると、【RDVY】が圧倒的な数値でした。3年と5年増配率が23%と抜群に高いので、このペースが続くようだと、将来YOCはとてつもない数値になります。

【RDVY】は直近2年の分配金が多く、3~6年前はやや低迷していたので、3年や5年増配率が高くなりました。将来の増配率は10%弱ぐらいに落ち着きそうな気がします。

それ以外だと、【VIG】がいずれの期間の増配率も高かったです。【VIG】は分配金利回りは2%ほどと低いですが、増配率が高いので、将来YOCは伸びそうですね。

【PR】米国高配当ETFはウィブル証券の特定口座で購入しよう

ここでお知らせです。【VIG】や【SDY】などの高配当ETFの購入を考えている人は、ウィブル証券がおすすめです。

スマホアプリを使って、手軽にトレードできます。

ウィブル証券は、全世界で3500万人のユーザーがいるので、安心できます。

特定口座に対応しているので、源泉徴収ありを選択すれば、自動で税金の計算をしてくれるので確定申告をしなくてもすみます。

取引手数料は米国株の場合は、約定金額の0.25%(税抜)と安いです。大手ネット証券は0.45%がほとんどなので、それと比較してもオトクです。

口座開設から3カ月は、手数料無料のキャンペーンを行っています。ほかにも様々なキャンペーンを実施しており、当選確率が高いとSNSで言われていますね。

ちなみにたかにんは8月に初回入金キャンペーンを申し込んだら当たりました。ありがとうございます。無料なので、まずはウィブル証券で口座開設をしてみると、いいかもしれません。

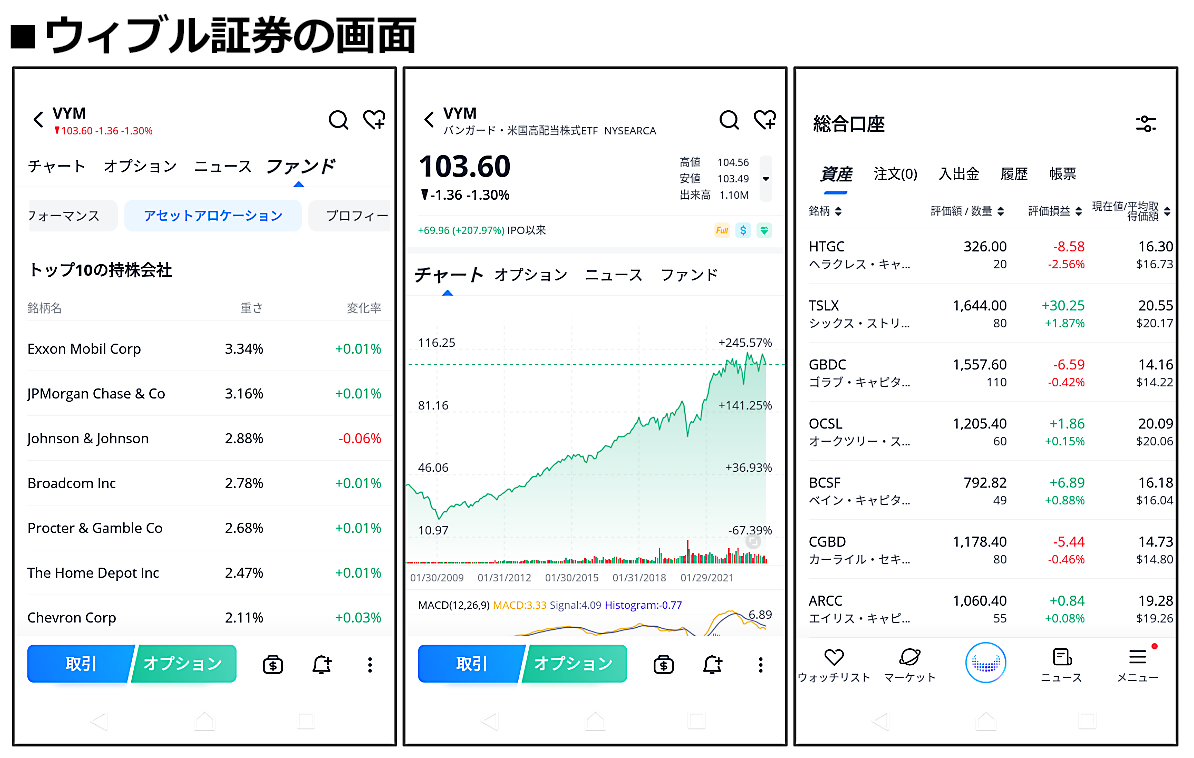

実際のウィブル証券の画面を大公開!

ウィブル証券のスマホ画面はこちらです。

たとえば【VYM】だと、組入れ上位銘柄の情報や過去のチャートなどがあります。右端はたかにんの保有銘柄です。BDC銘柄をいくつか購入してみました。

いざ、ウィブル証券で口座開設をしよう!

まとめ

2023年9月の分配金は、【VIG】が0.7705ドルで、対前年同期7.8%増。【SDY】は0.7928ドルで、対前年同期2.9%増。【DGRW】は0.1550ドルで、対前年同期16.2%減。【RDVY】の分配金は0.2241ドルで、対前年同期2.9%増。

【DGRW】のみが前年同期と比べてマイナスでした。このETFだけは毎月分配型で、残りは四半期タイプです。

セクターや上位銘柄は【VIG】と【DGRW】は結構似ています。上位銘柄を見ると、【VIG】と【DGRW】は安定の大型企業が目立ちます。

現在の分配金利回りは【SDY】が最も高く2.9%、【RDVY】が2.5%、【VIG】と【DGRW】は2.0%ほどでした。

増配率、過去に買った場合のYOC、将来YOC予想は【RDVY】がトップです。ただし【RDVY】は金融が4割と多く、直近2年の分配金の伸びが目立っており、3~7年前は不調でした。均等加重のためクセがあり、難易度の高いETFと言えそうです。

トータルリターンも【RDVY】が素晴らしく、【DGRW】が続き、その後が【VIG】、【SDY】は少し劣っていました。