グローバルX社の「グローバルX スーパーディビィデンド-US ETF」、銘柄コード【2253】が、2023年7月13日に東証に上場しました。

今回は、このETFと、米国上場版である【DIV】に関する様々なデータを紹介します。

【2253】と【DIV】は微妙に異なる部分もありますので、チェックします。

そして【2253】は、2024年から始まる新NISAの対象となるのか考えます。なぜ分配金を隔月支払いにしたのか、さらに年金との組み合わせがぴったりな理由を検証していきます。

序盤は、【2253】と【DIV】を比較して、その違いを浮き彫りにする

前半は、【2253】の分配金スケジュールや二重課税調整制度について

中盤は、米国上場ETFの【DIV】のデータを検証

後半は、【DIV】を高配当ETF【VYM】【HDV】【SPYD】、配当貴族ETF【NOBL】と比較

日米のETF、2253とDIVを比較しよう!

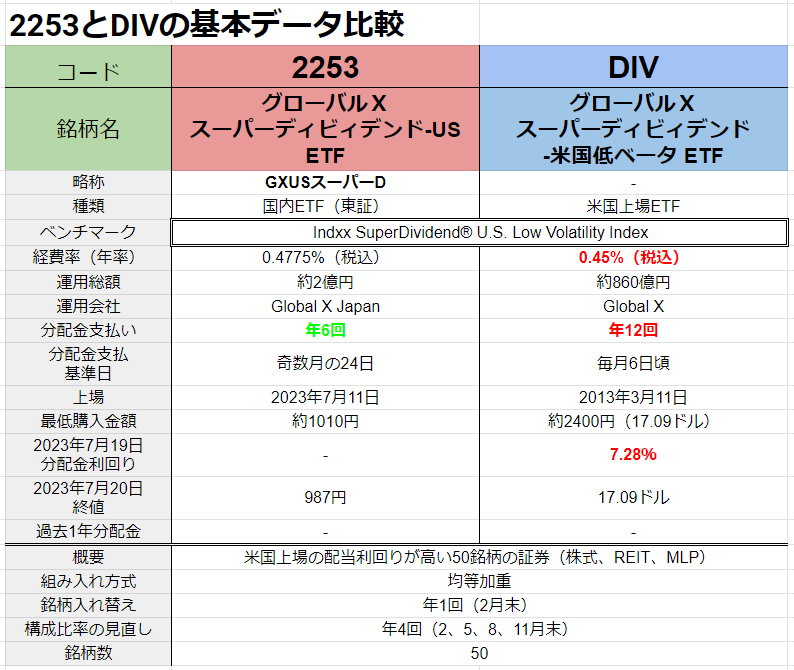

【2253】と米国の【DIV】の基本データを表にまとめました。【2253】は米国上場のETF【DIV】の受益証券に投資します。つまり【DIV】の東証版です。為替ヘッジは行いません。

表の左が、2023年7月11日に東証に上場した【2253】。銘柄名は「グローバルX スーパーディビィデンド-US ETF」。

表の右は、米国上場の【DIV】、正式名称は「グローバルX スーパーディビィデンド-米国低ベータ ETF」。

ベンチマークはどちらも「Indxx SuperDividend® U.S. Low Volatility index」です。

大きな違いは2か所です。経費率は【DIV】が0.45%に対して、【2253】は0.4775%とわずかに高いです。これは米国版を円換算するために手間がかかるので、仕方ないですね。

そして、分配金の支払い頻度に注目ですね。米国版の【DIV】は年12回ですが、【2253】は年6回です。

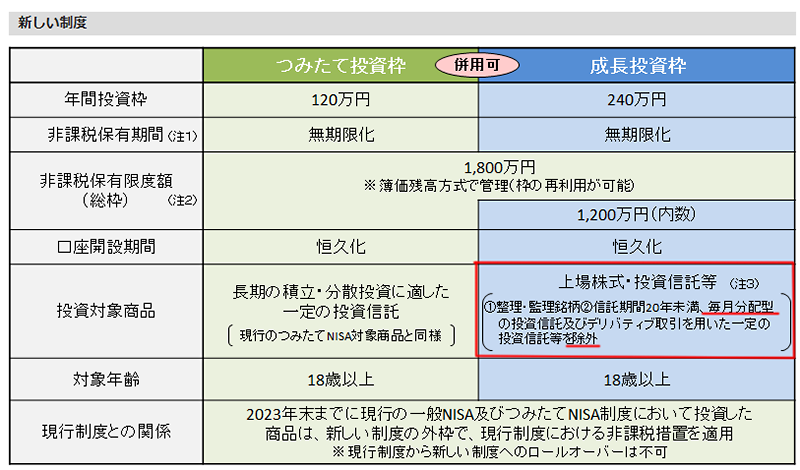

この理由は定かではないですが、2024年から始まる新NISAの成長投資枠の対象になるために、隔月分配型にしたのかもしれません。

新NISAの成長投資枠の条件

新NISAの成長投資枠は「毎月分配型の投資信託などを除外」という項目があります。これを避けるために、【2253】の分配金を隔月支払いにした可能性があります。ただし、現時点では新NISAの対象銘柄にはなってはいません。

ベンチマークのIndxx SuperDividend® U.S. Low Volatility Indexとは

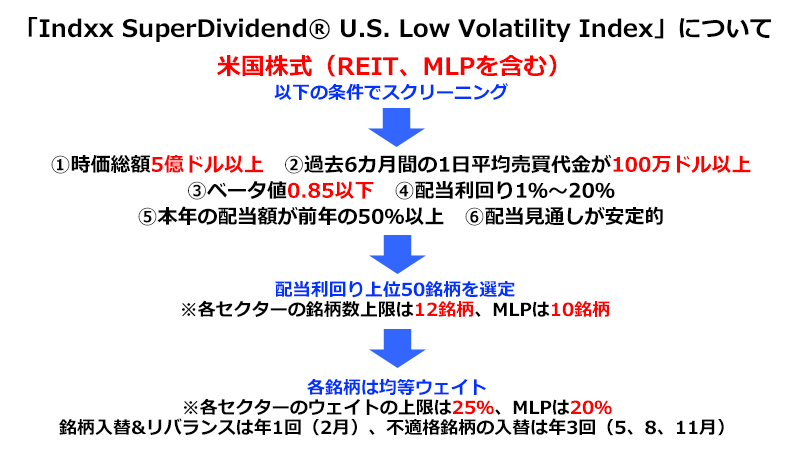

それでは【2253】のベンチマークについて、見ていきましょう。

ざっくりいうと、米国の配当利回り上位50銘柄が対象で、ある程度の時価総額、ベータ値の低い銘柄が条件です。

このETFは「Indxx SuperDividend® U.S. Low Volatility Index」との連動を目指します。

REITやMLPを含む米国の株式が対象です。以下の条件でスクリーニングします。

(1)時価総額5億ドル以上。(2)過去6カ月間の1日平均売買代金が100万ドル以上。(3)ベータ値が0.85以下。(4)配当利回り1%から20%。(5)本年の配当額が前年の50%以上。(6)配当見通しが安定的などです。

株価指数が1%動いた場合、0.85%以下の変動という意味です。一般的に高配当銘柄は値動きの激しい場合が多いので、それに対して株価変動の低いマイルドな銘柄を集めるというわけです。

すべての条件に当てはまった銘柄から、配当利回りの上位50銘柄を選定します。各セクターの上限は12銘柄などとして、特定のセクターへの集中を防ぎます。

各銘柄は均等ウェイトです。50銘柄なので2%ずつになりますね。銘柄の入れ替えは年1回で2月に行います。ただし四半期ごとに不適格銘柄の入れ替えを実施します。

グローバルX スーパーディビィデンド-US ETF【2253】の分配金スケジュールは?

それでは、グローバルX スーパーディビィデンド-US ETF【2253】の分配金スケジュールについて見ていきましょう。

隔月タイプで、奇数月の24日が分配金支払い基準日です。この日が権利確定日となります。なので、権利付き最終売買日は2営業日前です。この日の大引けに保有していれば、分配金が貰えます。

計測期間は奇数月の25日から翌々月の24日で、最初だけは7月11日から9月24日と少し長いです。

グローバルX社の分配金の支払いは、基準日の37日後ぐらいが一般的です。第1回目は11月1日、その後は奇数月の1日ごろに振り込まれそうです。

分配金支払い基準日の2営業日前の大引けに保有して入れば、分配金がもらえる

計測期間は奇数月の25日から奇数月の24日まで(2カ月)

1月25日~3月24日、3月25日~5月24日、5月25日~7月24日、

7月25日~9月24日、9月25日~11月24日、11月25日~翌1月24日、

(最初は2023年7月11日~9月24日)

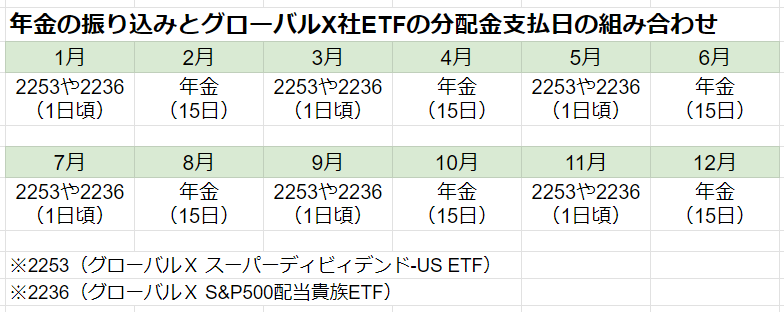

年金との組み合わせがピッタリ!?

グローバルX社の【2253】の分配金は奇数月の1日頃に支払われます。同じグローバルX社のS&P500配当貴族ETFを対象とした【2236】も同じタイミング、奇数月の1日頃です。

そして年金の支払いは、原則として偶数月の15日ですね。これを組み合わせると、毎月安定した金額をもらえることも可能です。以下のようになります。

奇数月の1日頃に【2253】や【2236】の分配金、偶数月の15日には年金。この組み合わせで老後の生活費への不安を払拭するという考え方も成り立ちますね。

ちなみに【2236】を紹介したコンテンツもすでに作成しておりますので、もしよかったら見てください。

【2253】は二重課税調整制度の対象

【2253】は、二重課税調整制度の対象になるのでしょうか。

下の画像は東証に掲載されている「投資信託等の二重課税調整制度の対象となる可能性の高いETF・REIT」を加工したものです。

今回ご紹介するグローバルX社の【2253】に赤線を引きました。二重課税調整制度の対象となっています。

外国税が引かれる前に戻す

以前、【QYLD】や【XYLD】の東証版コンテンツで説明しましたが、下の画像は、グローバルX社の公式に掲載されている東証版QYLDの分配金情報を加工したものです。

1口単位で購入可能ですが、100口で表示されています。

4月の分配金は800円と記載されていますが、この数値は10%の米国で外国税が引かれた後のものです。なので税引き前は800円を0.9で割って、888円になります。

【2253】の分配金はまだ発表されていませんが、これと同じようになるはずです。

米国上場版と東証上場版(二重課税調整制度の対象)の比較

下の画像は楽天証券に掲載されたものを加工しました。

2020年1月1日の税制改正によって、投資信託やETFの外国所得税に二重課税が生じないように変更されました。

東証版の【2253】は二重課税調整の対象のため、下の部分に該当します。外国税の10%がなくなります。下の方にやや複雑な計算式があります。0.9で割って100%に戻してから、手取りが約79.7%になります。

上に該当するのが、米国に上場されている米国版【DIV】などです。

通常の海外ETFの分配金は外国税が10%、その後国内税で約20%引かれるので、手取りが約71.8%になります。

ただし、所得がそれなりにある人が確定申告をすれば、外国税10%は戻ってきます。

分配金の手取りは米国版が71.8%で、東証版は79.7%なので、東証版が約8%ほどオトクという考え方になります。

ちなみにNISA口座の場合は、国内税はかかりませんが、外国税控除が適用されないため、外国税10%が引かれます。

ベンチマークが同じDIVのデータを徹底検証

ここからは、ベンチマークが同じ「Indxx SuperDividend® U.S. Low Volatility index」の米国上場ETF【DIV】についてのデータを紹介。

設定されたのが2013年3月なので、10年4カ月ほど経過しています。

「グローバルX スーパーディビィデンド-US ETF【2253】は、事実上東証版【DIV】なので、参考になるはずです。

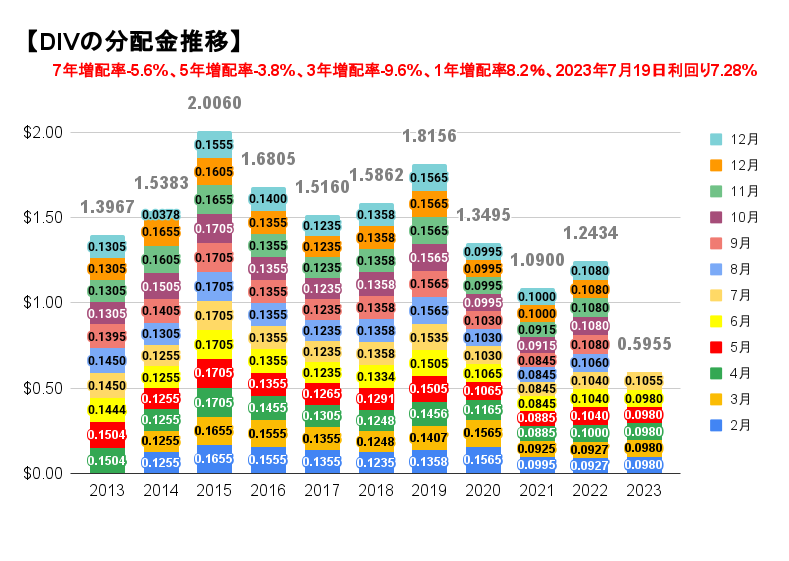

DIVの分配金について

【DIV】は毎月分配金が支払われます。【2253】は隔月なので、ここは異なります。

分配金は漸減傾向ですね。もっとも分配金が多かった2015年頃は0.17ドルくらいでしたが、直近の2023年は0.1ドルまで下がっています。

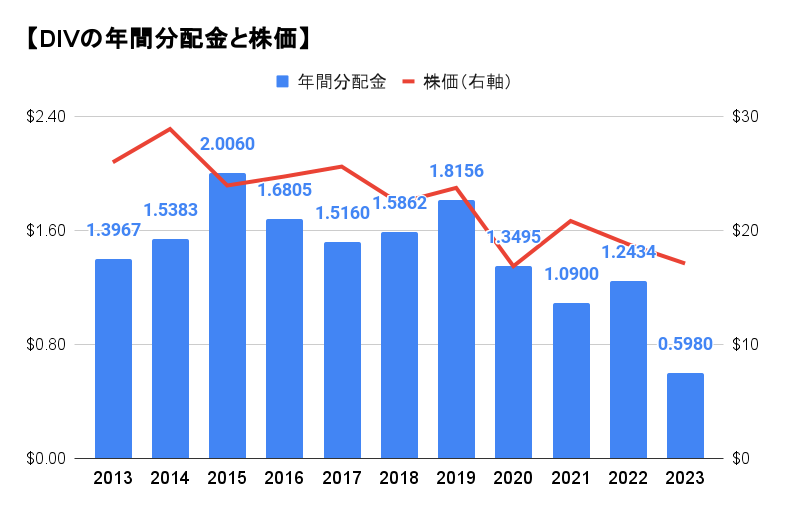

分配金と株価の傾向

年間分配金と株価の比較です。どちらも右肩下がりですね。ただ似たように下がっているので、分配金利回りは同じくらいをキープしていますね。

2023年は6回なので、ちょうど半分です。

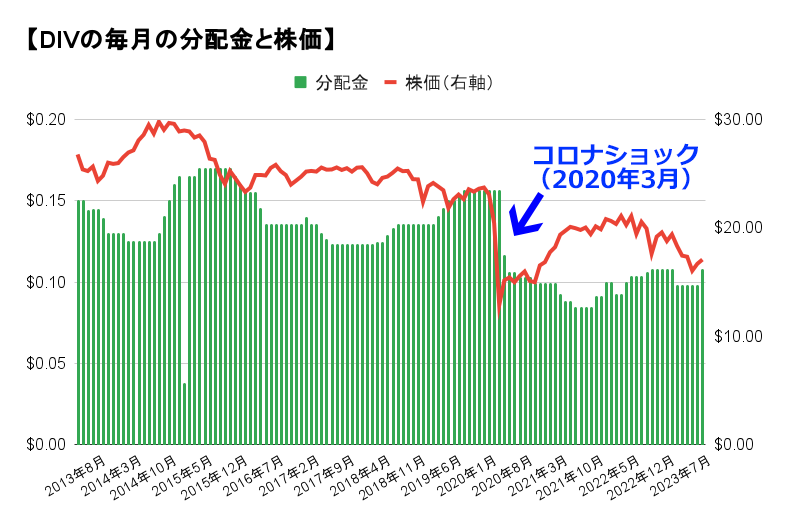

毎月の分配金の傾向

毎月の分配金と株価の比較です。

2023年3月のコロナ・ショックで株価と分配金が大幅に減りました。

その後、株価は回復しましたが、2023年に入ってから低迷。分配金はコロナ・ショック以前に戻ってないですね。

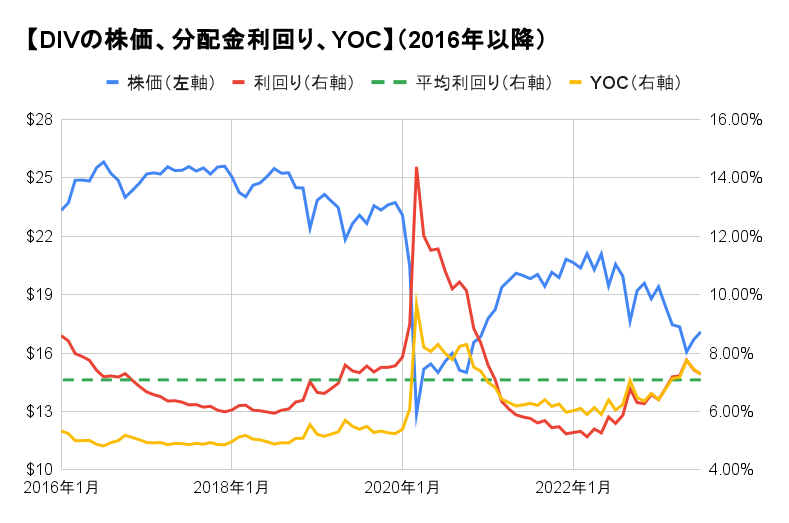

株価、分配金利回り、YOC?

2016年以降の株価、分配金利回り、YOCを見ていきましょう。

青い線が株価です。右肩下がりですね。

赤い線は分配金利回り。2020年3月のコロナショックでは大幅に上がりましたが、それ以外の期間は意外と安定しています。分配金利回りは6%から8%の間ぐらいですね。現在は7.28%なので平均的です。

黄色の線がYOC。過去に購入した場合の、取得価格に対する利回りです。株価が右肩下がりで、分配金も減少傾向のため、分配金利回りよりも低くなっています。つまり過去に買った場合、高値掴みになってしまっているということですね。今購入するのがオトクという考え方もできます。なかなか厳しいデータです。

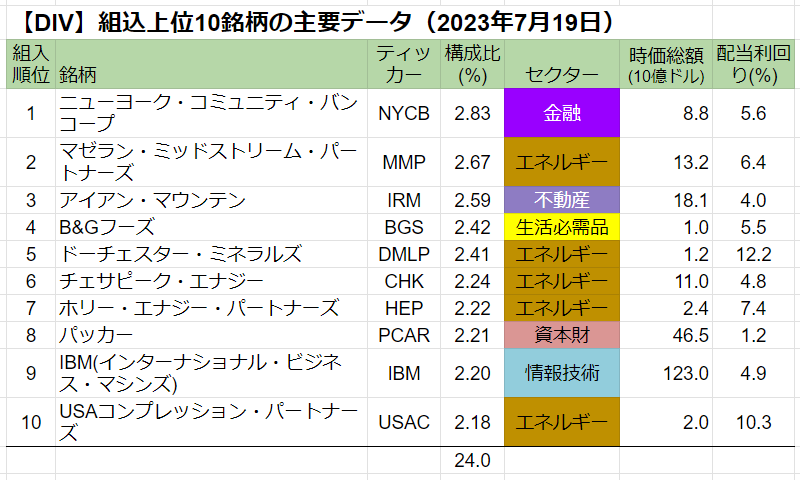

組込上位10銘柄の特徴は?

【DIV】の組入上位10銘柄です。均等組み入れなので、銘柄の順位を意識する必要はあまりないです。

年1回、2月に銘柄入れ替えを行います。全部で50銘柄なので、2%ずつになります。そこから株価が上がった銘柄が現在上位にいます。

上位はエネルギーが目立ちます。ちなみにMLPもエネルギー・セクターです。

時価総額は9位のIBMは大きいですが、それ以外は小型銘柄が目立ちます。一般的に米国高配当ETFは時価総額の大きい銘柄を上位に入れる手法を採っている場合が多いので、ポートフォリオの分散という意味では、【DIV】の東証版2253はいいかもしれませんね。

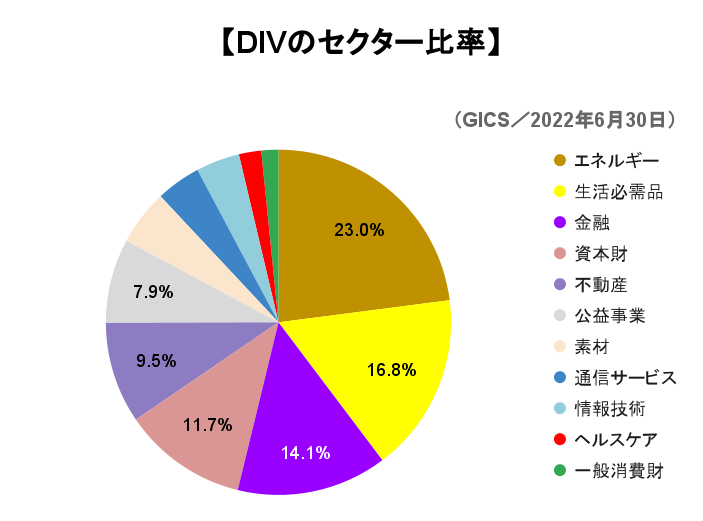

セクターはまずまず分散されている

こちらはセクター比率。エネルギー、生活必需品、金融が上位で、この3セクターで53%と半分を占めています。

1セクターの上限は25%で、MLPは20%です。

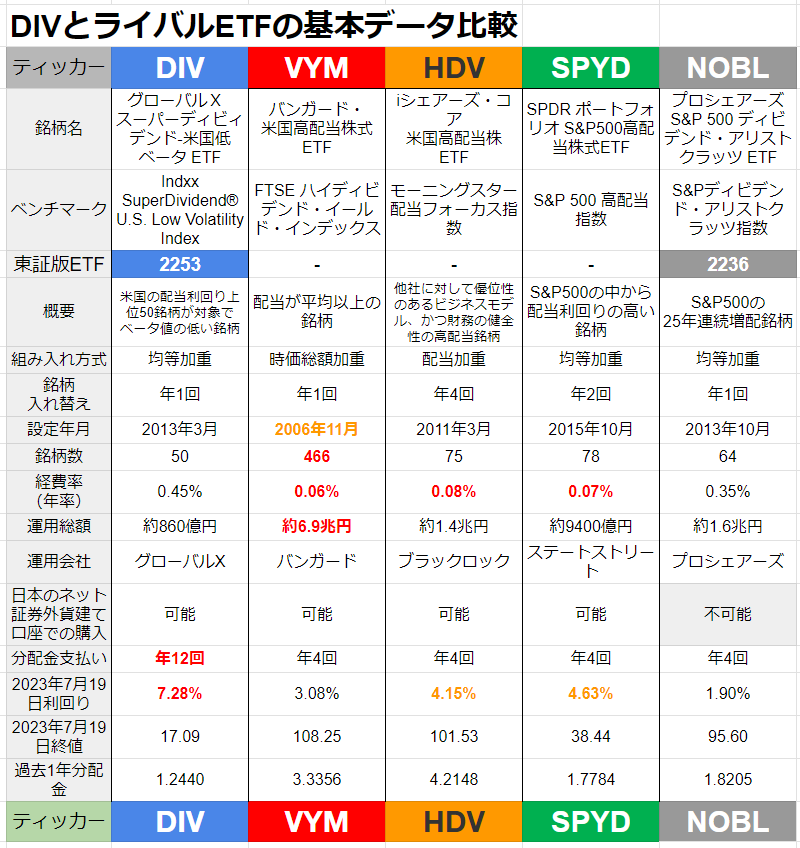

DIVとライバルETFの基本データ比較

ここからは【DIV】とライバルの米国高配当ETF【VYM】【HDV】【SPYD】、そしてS&P500配当貴族指数連動型ETF【NOBL】のデータを比較します。

【NOBL】の東証版が同じグローバルX社から【2236】として出ており、【DIV】の東証版【2253】と同じく隔月で分配金が支払われますので、比較対象となりそうです

【DIV】は低ベータの高配当ETFの集合体です。【VYM】は配当が平均以上の米国高配当ETF、【HDV】は他社に対して優位性のあるビジネスモデルかつ財務健全の米国高配当ETF、

【SPYD】はS&P500の中から配当利回りの高い80社が対象、【NOBL】はS&P500の中から25年連続増配銘柄が対象です。

経費率は【VYM】、【HDV】【SPYD】が0.1%を切っており低いです。そのため、日本の個人投資家から人気を集めています。

運用総額はバンガード社の【VYM】が約6.9兆円と圧倒的に大きいです。

分配金利回りは【DIV】が7.3%ほどで圧倒的に高く、【SPYD】は約4.6%。【HDV】が4.2%と続きます。【DIV】の優れているところは、この分配金利回りですね。

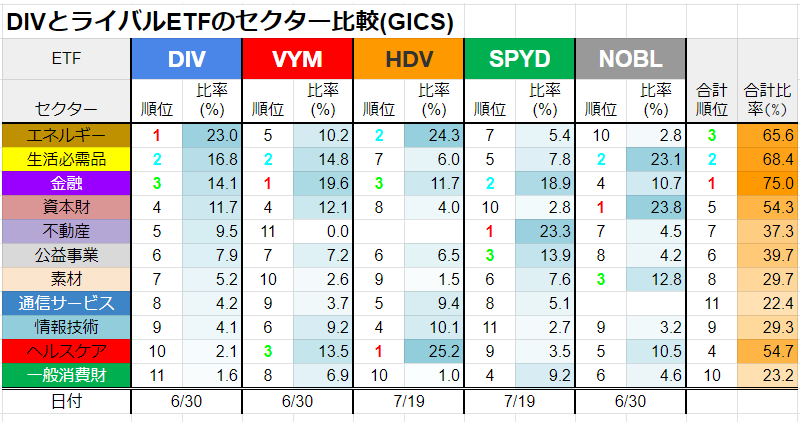

セクターの違いを確認しよう

ETFに組み入れられている銘柄のセクターの違いはどうでしょうか。GICSによる分類です。上から順に【DIV】の比率の高い順に並んでいます。表の中身の数値は%で、比率の高いほど背景の色が濃くなっています。

比率の上位3位までは数字に色をつけています。1位が赤色、2位が水色、3位が黄緑です。

【DIV】の上位3セクターはエネルギー、生活必需品、金融で、この中の2つがトップ3なので【VYM】と【HDV】です。【DIV】のセクター構成は【VYM】や【HDV】と少し似ていると言えます。

ただし【DIV】はヘルスケアがかなり少ないですね。【VYM】や【HDV】はトップ3に入っています。

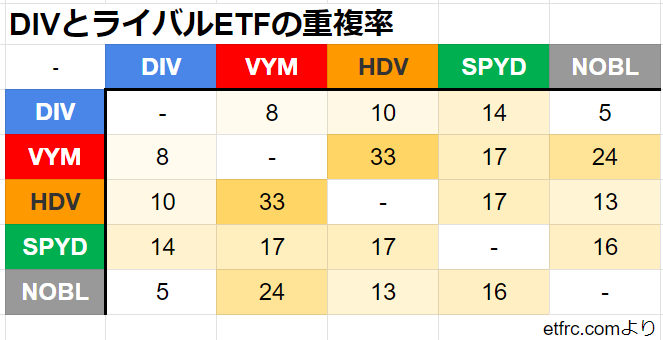

重複率をチェック

続いて、ETFの重複率を見てみましょう。比率が高いほど背景色が濃いです。etfrc.comのデータです。

【DIV】はいずれのETFとも重複率が高くないですね。もっとも高いのは【SPYD】で14%です。それ以外は10%以下なので、【DIV】を保有すると、メジャーな高配当ETFとは異なる銘柄を保有することが可能となります。

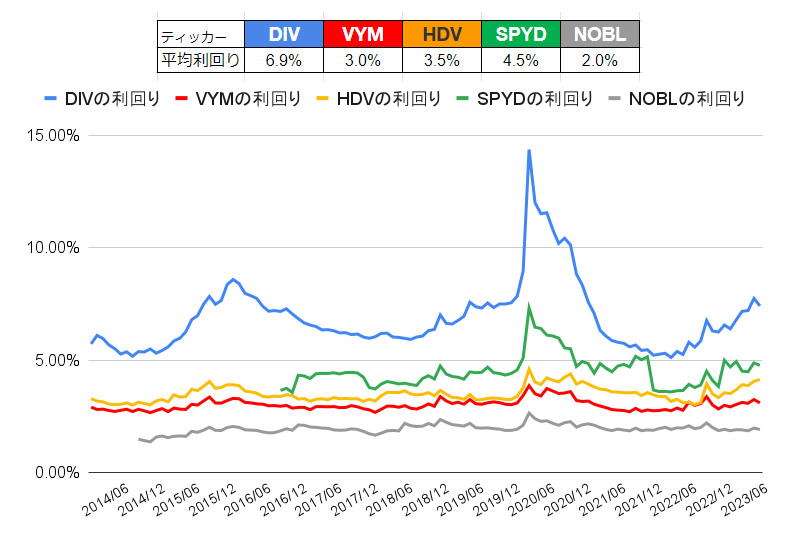

DIVとライバルETFの分配金利回り推移(2014年1月以降)

2014年以降の分配金利回り推移をチェックしましょう。利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

分配金利回りは【DIV】の高さが際立っています。【SPYD】が2番手で、【HDV】が3番目です。

平均利回りは【DIV】が6.9%、【SPYD】が4.5%、【HDV】は3.5%、【VYM】が3.0%、【NOBL】が2.0%です。

【DIV】は高配当ETFと比べても、圧倒的に分配金利回りが高いですね。

トータルリターンを比較しよう

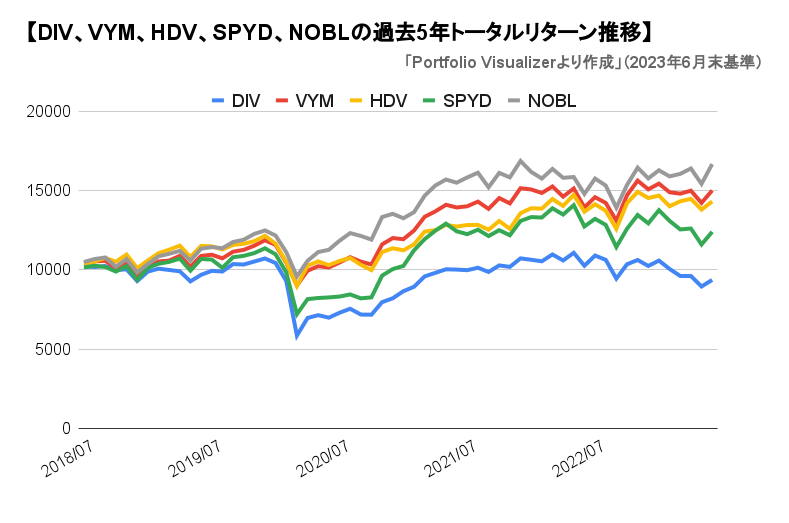

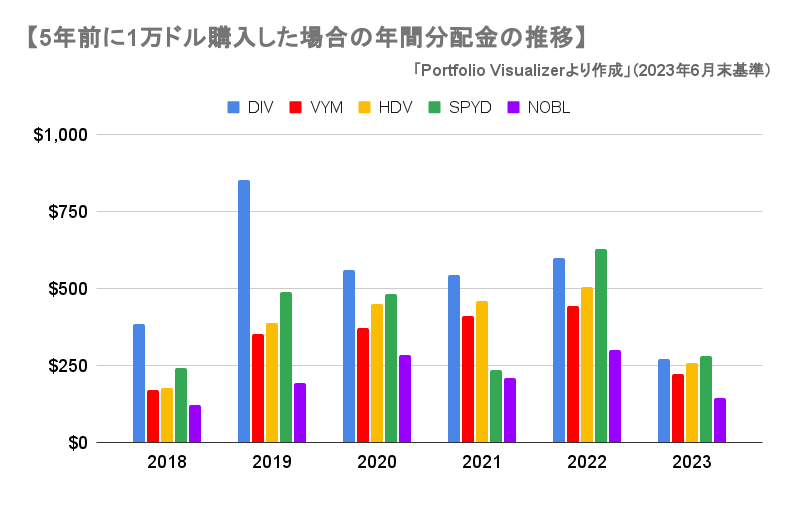

ここからはPortfolioVisualizerを使って、【DIV】と【VYM】【HDV】【SPYD】【NOBL】のデータを比較します。基本的に5年間のデータを比較します。

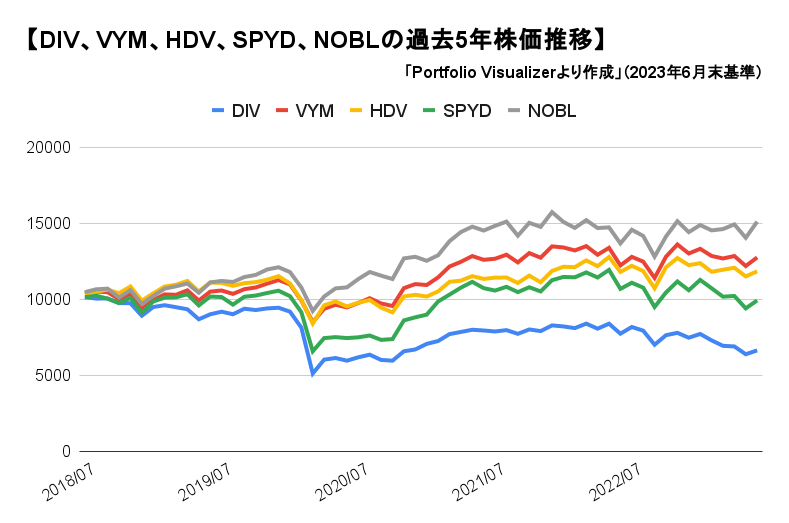

株価推移を比較する

まずは株価推移を比べます。

2018年7月に1万ドル購入した場合、5年後の2023年6月には【NOBL】が1万5100ドル、【VYM】が1万2700ドル、【HDV】が1万1800ドル、【SPYD】が9900ドル、【DIV】が6600ドルでした。【DIV】は最下位ですね。

トータルリターンの推移は?

続いて、トータルリターンの推移を見てみましょう。

2018年7月に1万ドル購入した場合、5年後の2023年6月には【NOBL】が1万6600ドル、【VYM】が1万4900ドル、【HDV】が1万4300ドル、【SPYD】が1万2300ドル、【DIV】が9300ドルでした。ここでも【DIV】は最下位ですね。

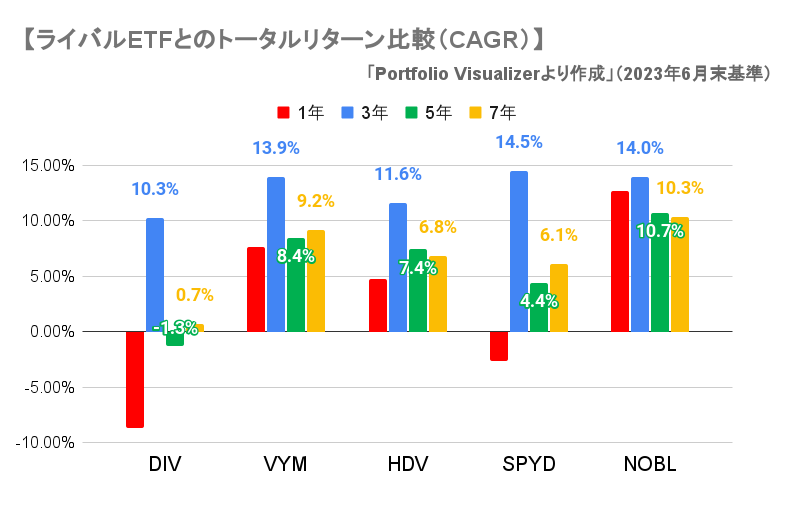

トータルリターンを比較

1、3、5、7年のトータルリターンを比較します。1年あたりのリターンのことで、幾何平均で求めます。CAGR(Compound Annual Growth Rate/年平均成長率)のことです。

【DIV】は3年のトータルリターンは10.3%と好調ですが、5年や7年はほぼプラスマイナス0です。他の高配当ETFは5年や7年でも5%以上なので、少し物足りないですね。

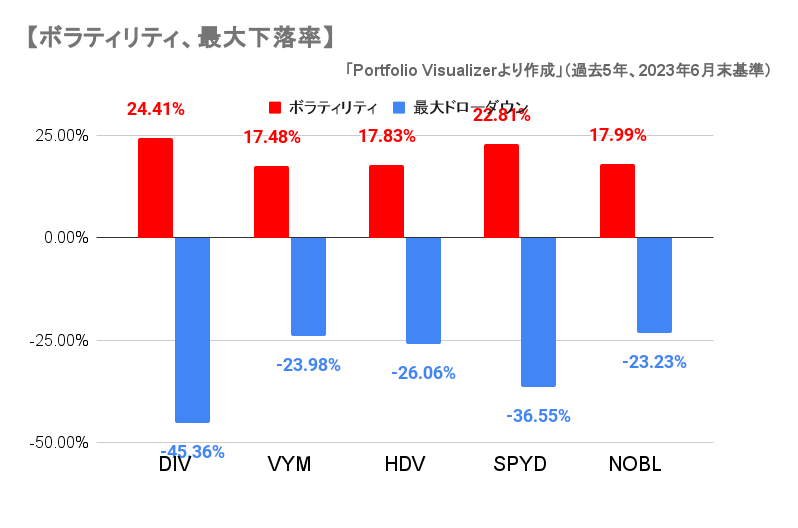

ETFの安定度などは?

ETFの安定度などを比べてみましょう。「ボラティリティ」は株価の変動性です。「最大下落率」はマイナスの数値が小さいほど安定しています。どちらの値も0に近いほど安定していると言えます。

ボラティリティ、最大下落率ともに【DIV】は大きいですね。【DIV】はベータ値が0.85以下という株価変動が低い銘柄を集めていますが「配当利回りの高い50銘柄」という条件のため、やや不安定になっています。

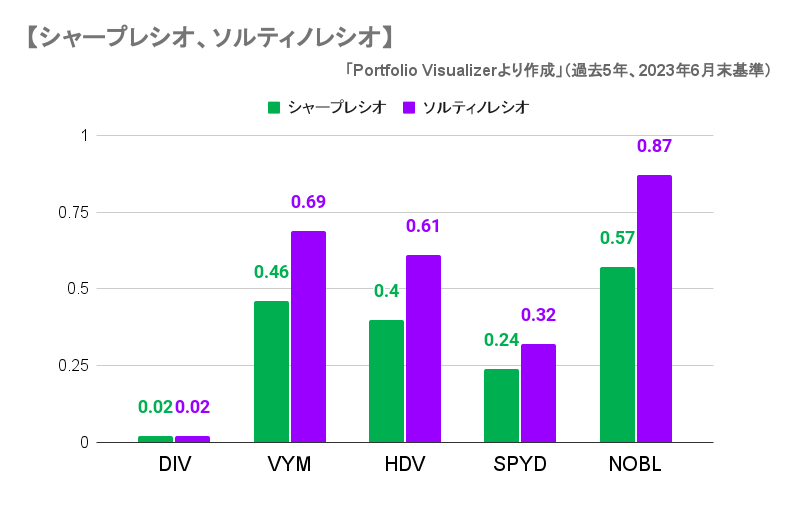

シャープレシオは?

続いて、シャープレシオとソルティノレシオをチェックしましょう。「シャープレシオ」は同じリスクを取った場合のリターンで、投資効率の良さを数値化したものです。「ソルティノレシオ」はシャープレシオの改良版で、相場が軟調の際のデータで、下落局面での強さを示しています。

こちらも【DIV】は苦戦しています。5年トータルリターンがマイナスなので、このような厳しいデータになってしまいました。

過去の分配金は?

5年前の2018年7月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。税金は考慮しません。

5年間の分配金の合計は【DIV】が3200ドル、【SPYD】が2300ドル、【HDV】が2200ドル、【VYM】が1900ドル、【NOBL】が1200ドルでした。

【DIV】が優勢です。ただし2020年以降は、他のETFとの差が徐々に詰まってきています。コロナ・ショック後の分配金の回復度が今ひとつなのが響いています。

まとめ

【2253】は米国の配当利回り上位50銘柄が対象で、ベータ値の低い銘柄を集めています。

東証に上場した【2253】は米国上場【DIV】とほぼ同じ。分配金は隔月で年6回です。

分配金の支払いが年6回で奇数月の1日頃のため、偶数月の15日に振り込まれる年金と相性が良さそうです。

【2253】を毎月分配型ではなく、隔月にしたのは新NISA成長投資枠に入るのが目的かもしれません。

【2253】は二重課税調整の対象のため、米国で源泉徴収される10%がなくなる。

分配金利回りは米国上場の【DIV】と同じだと7.3%ぐらいと高い。

米国上場の【DIV】のトータルリターンは今ひとつで、増配もしていない。

新NISA成長投資枠になった場合は、同じグローバルX社の東証上場ETFで、隔月分配型のS&P500配当貴族ETF【2236】と比較してみるといいかもしれません。【2236】は分配金利回りは2%ほどと低いですが、増配傾向で、トータルリターンでは【VYM】を上回っていました。

※クリックで拡大します

※クリックで拡大します