グローバルX社の2021年12月のカバードコールETF【QYLD】【QYLG】【XYLD】【XYLG】の中で、【XYLD】を除く3つは通常の上限を超えたものでした。その理由について考察します。

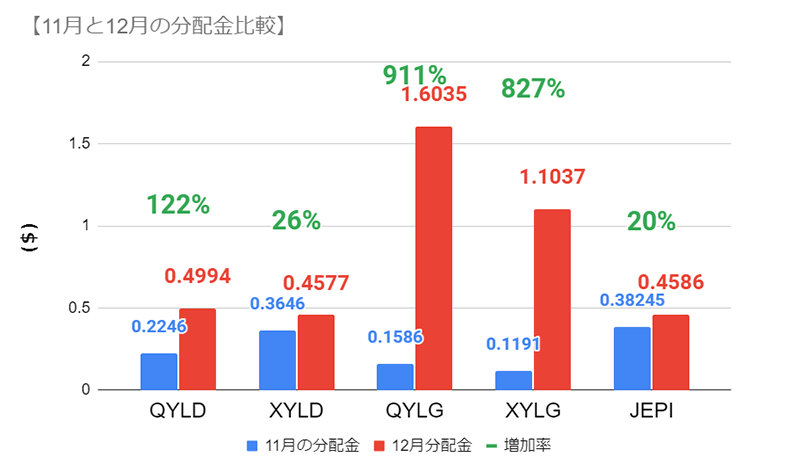

先月と分配金額を比較

2021年12月と11月の分配金の比較です。どれも素晴らしいですが、とくに【QYLG】は先月から911%増、【XYLG】が827%増というとんでもない数値になりました。【QYLD】も122%増と、かなり増えました。どうしてこんなことになったのでしょうか。考えていきます。(JEPIは1月と12月の比較です)

まずは基本情報の比較

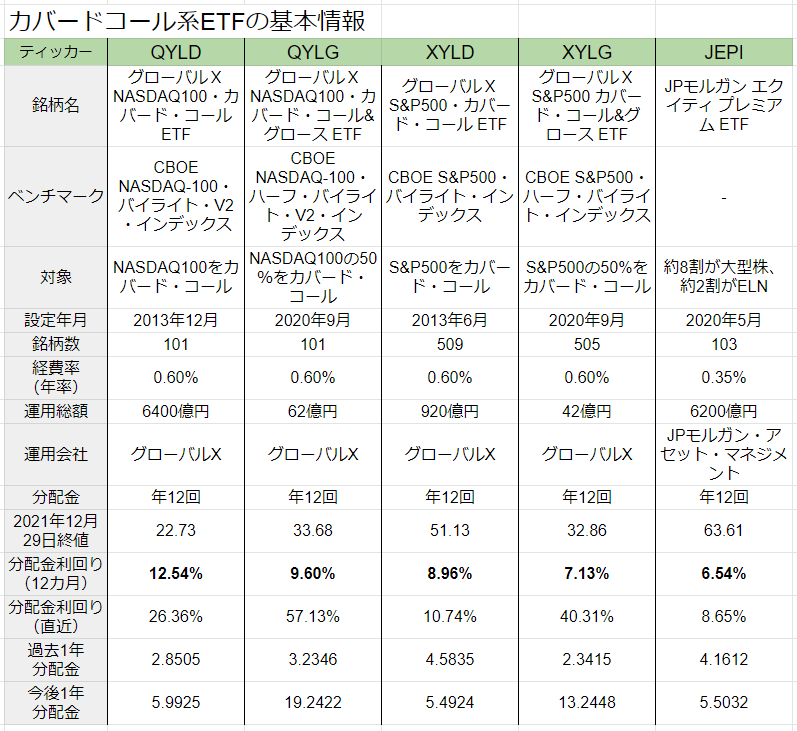

日本で購入可能なカバードコール系のETFの比較です。

【QYLD】、【QYLG】はナスダック100が対象です。【QYLG】も50%カバードコールなので、利回りは【QYLD】の約半分で、値上がり益が期待できます。

【XYLD】、【XYLG】はS&P500が対象です。【XYLG】は50%カバードコールなので、利回りは【XYLD】の約半分ですが、値上がり益も狙えます。

【JEPI】はS&P500に近い大型株を約8割を保有。残りの2割弱でELNという仕組債を保有して、カバードコールと似たようなオプション取引を行います。【XYLD】のライバルという位置づけですね。

運用総額は【QYLD】【JEPI】がほぼ同じで約6000億円、【XYLD】が1000億円です。経費率は【JEPI】が0.35%と低く、グローバルX社の4ETFは0.6%。

過去1年分配金から算出した利回りは、通常は【QYLD】【XYLD】【JEPI】の順で高いです。ただ、2021年12月の分配金で50%カバードコールETFの【QYLG】と【XYLG】がとてつもない金額だったので、この両銘柄は通常よりかなり高い状態です。

分配金利回り(12カ月)は過去1年の配当から算出したものです。

分配金利回り(直近)は直近の分配金が今度1年続いたものとして算出しました。

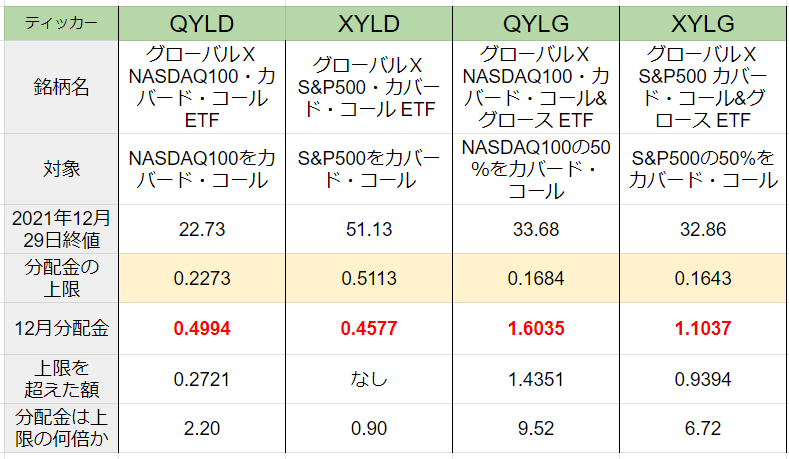

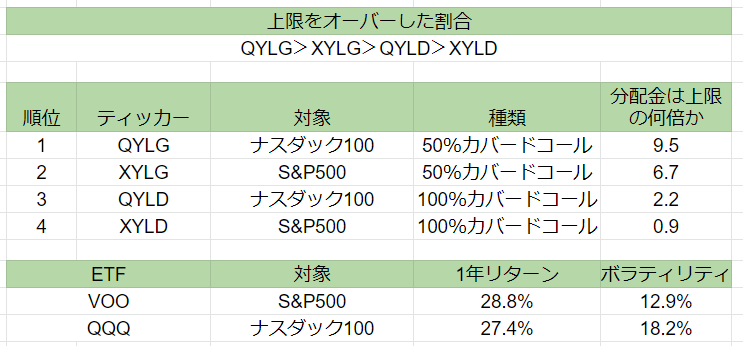

上限はどのくらいだったのか?

毎月の分配金の上限は【QYLD】【XYLD】が純資産価値(NAV)の1%かオプションの半分の低い方、50%カバードコールの【QYLG】【XYLG】は純資産価値(NAV)の0.5%かオプションの半分の半分の低い方です。NAVは株価とほぼ同じです。分配金が決定した2021年12月29日の終値と分配金額、分配金の上限で比較しましょう。

一番下の数値に注目です。【XYLD】は0.9倍なので上限の1に収まっていますが、残りの3銘柄は大きく上回っています。【QYLG】は上限の9.5倍もあります。

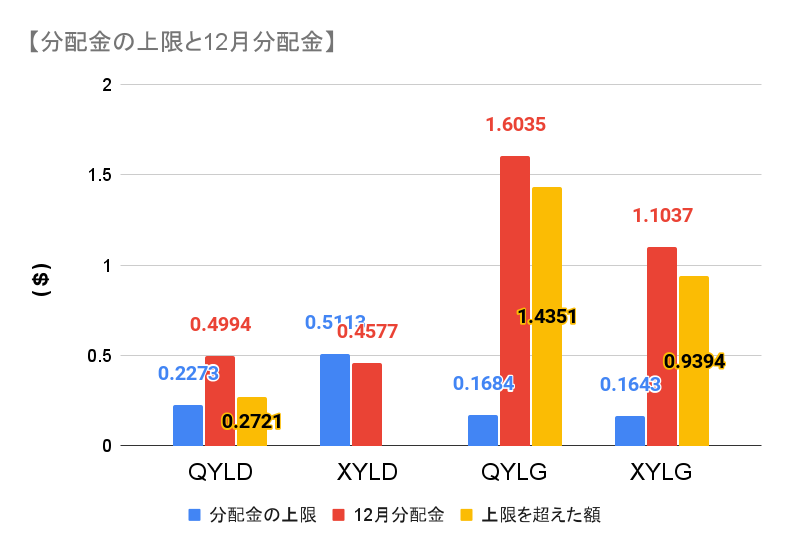

グラフで確認

グラフで確認しましょう。青色が分配金の上限、赤色が今回の分配金額、オレンジ色が超過した分です。【QYLG】はかなり多いですね。

グローバルX社の資料から考える

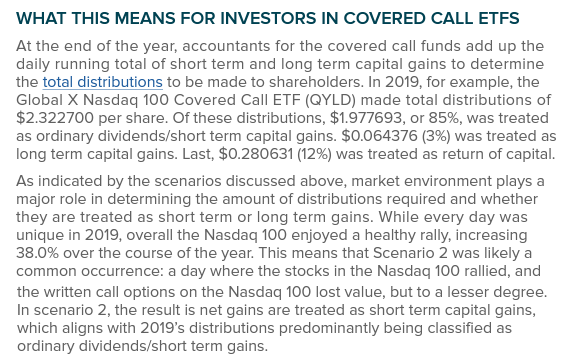

グローバルX社が作成した「TAX PRIMER FOR GLOBAL X’SCOVERED CALL ETFS」という資料の「WHAT THIS MEANS FOR INVESTORS IN COVERED CALL ETFS」です。

最初の部分は、以下のような内容ですね。

つまり、税金の計算方法が複雑なため、年末に分配金をまとめるという意味ですね。

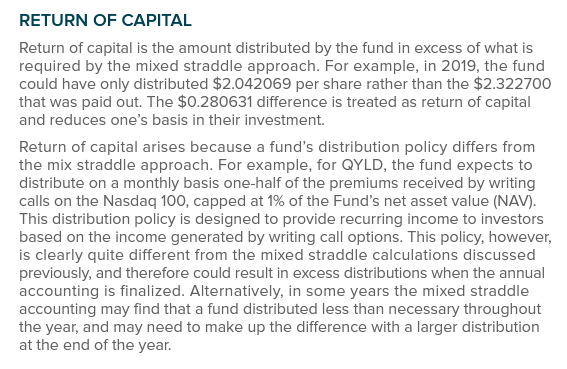

続いて、「RETURN OF CAPITAL」です。

4つのETFの過去の分配金をチェック

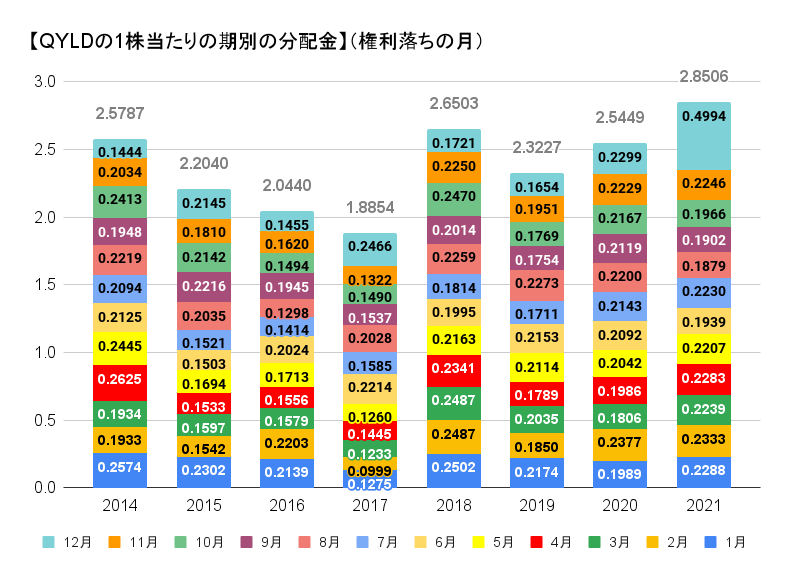

それでは、4つのETFの分配金をチェックしましょう。まずは【QYLD】です。12月29日の終値は22.73ドルで、だいたい22ドルが上限です。0.4994ドルなので、上限の2.2倍も支払われました。過去の12月を見てみても、今回と同じぐらい多かったときはなく、上限に収まっています。

【XYLD】の分配金は?

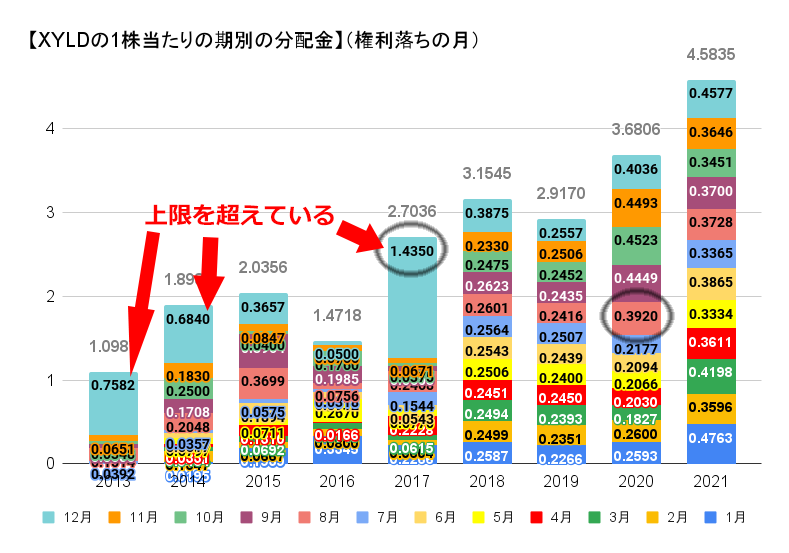

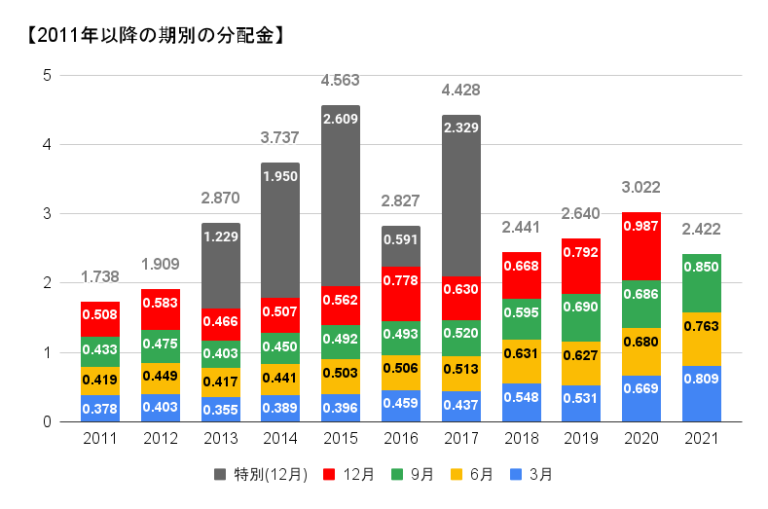

【XYLD】の2021年12月の分配金は0.4577ドル。12月29日の終値は51.13ドルなので、上限の1%に収まっています。ちなみに、【XYLD】はこれまで2回ベンチマークを変更しています。黒丸で囲ったタイミングです。

【XYLD】の株価は設定以来40~50ドルです。なので、毎月の分配金上限は0.4~0.5ドル。2013、2014、2017年の12月は上限を超えており、今回の【QYLD】【QYLG】【XYLG】はこのパータンといえそうです。

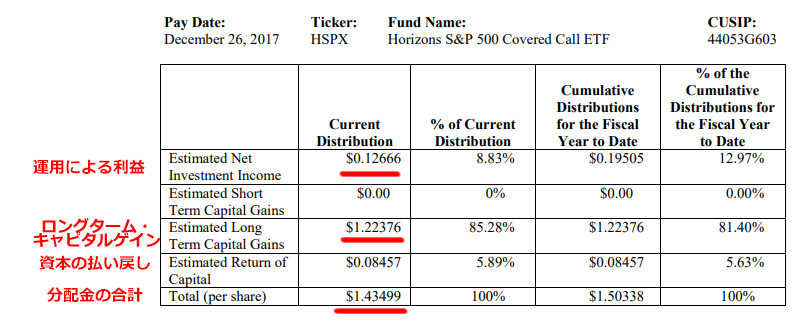

【XYLD】の2017年12月の報告書を見てみましょう。通常の分配金が0.12666ドルですが、ロングターム・キャピタルゲインが1.22376ドルもあり、合計の分配金は1.43499ドルです。上のグラフの2017年12月の水色部分「1.4350ドル」と同じです。今回の【QYLD】【QYLG】【XYLG】は、このロングターム・キャピタルゲイン、もしくはショートターム・キャピタルゲインに該当する部分を年末にまとめて支払った可能性が高いです。

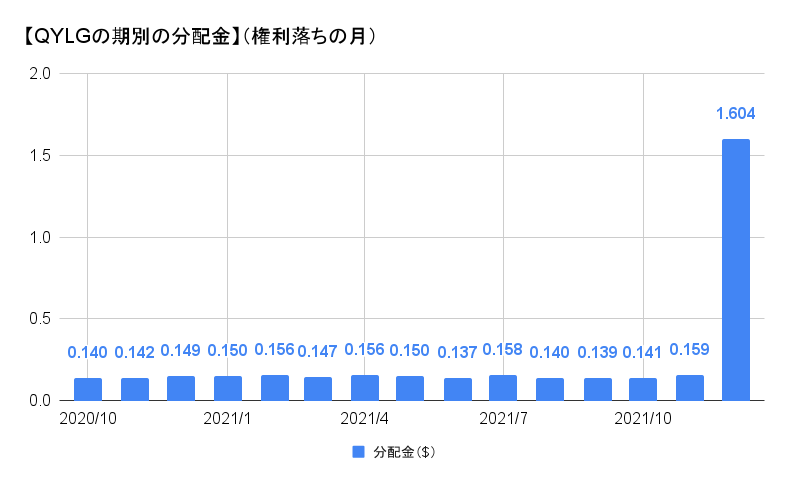

【QYLG】の分配金をチェック

【QYLG】は分配金を最初に払ったのが2020年10月と日が浅いです。2021年12月の分配金は1.604ドル。12月29日の終値は33.68ドルなので、上限の0.5%は0.1684ドルです。上限の約9.5倍も支払われました。

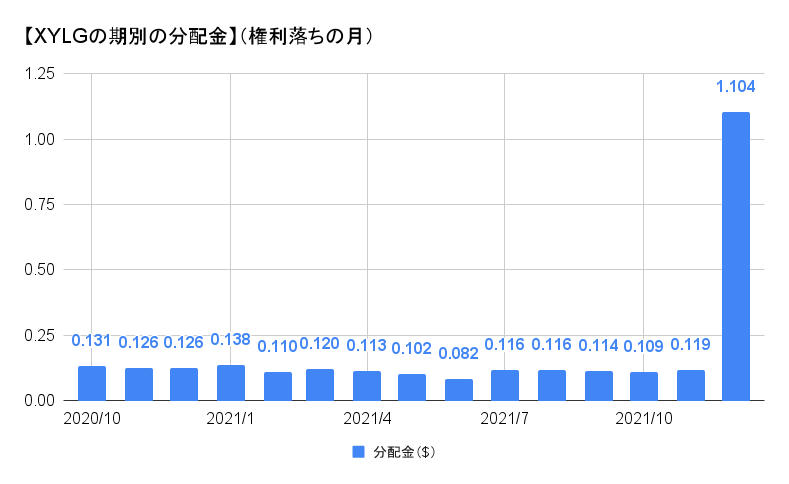

【XYLG】の分配金をチェック

【XYLG】も分配金を最初に払ったのが2020年10月と日が浅いです。2021年12月の分配金は1.104ドル。12月29日の終値は32.86ドルなので、上限の0.5%は0.1643ドルです。分配金は上限の約6.7倍もありました。

他のETFの通常とは異なる分配金をチェックしよう!

通常の分配金以外を出したケースとしては、高配当ETFなら【SDY】が有名です。最近では2013~2017年の12月にショート・ターム・キャピタル・ゲインやロング・ターム・キャピタル・ゲインを出しました。黒い部分です。

Seeking Alphaに掲載されているSDYの分配金一覧です。2015、2016、2017年の「Other」というのが、通常とは異なる分配金ですね。赤い線を引いたところです。先ほどの棒グラフの濃い灰色の部分ですね。

米国のETFの場合、利益を留保するとファンドに課税されるので、年末にバラまくことが結構あるようです。

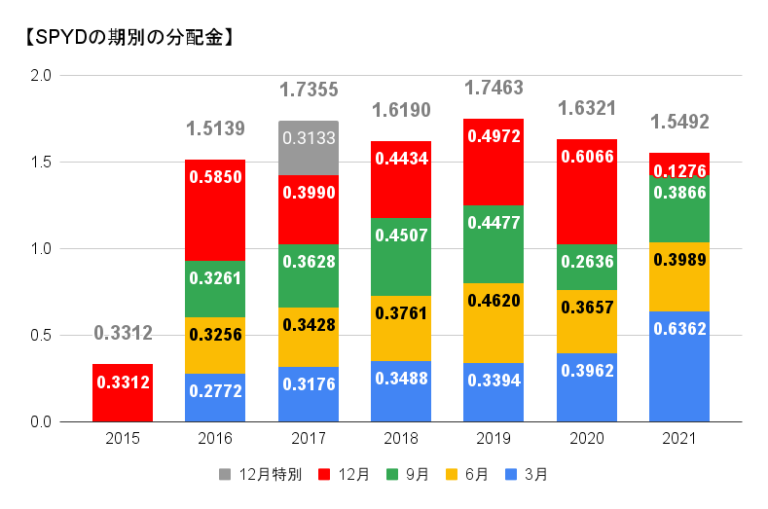

SPYDも出していた

高配当ETFの【SPYD】も2017年12月に、特別な分配金を出しています。薄い灰色の部分です。設定から間もないETFはデータの蓄積が少ないため、こういうイレギュラーな分配金があるようです。

今回の【QYLG】や【XYLG】は設定が2020年9月と日が浅いため、結構な金額になったという可能性も考えられます。

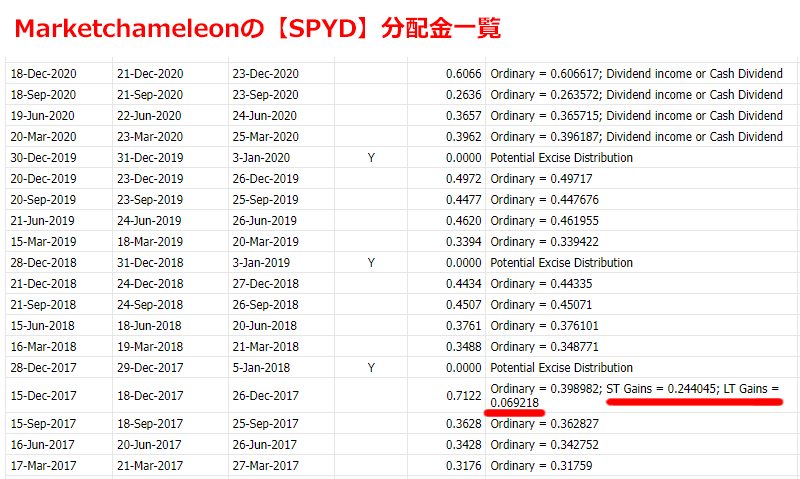

Marketchameleonというサイトに掲載されているSPYDの分配金一覧です。赤い線の2017年の12月は、通常が0.398982ドル、STCG(ショートターム・キャピタルゲイン)が0.244045ドル、LTCG(ロングターム・キャピタルゲイン)が0.069218ドルとありますね。つまりSTCGとLTCGを合わせると0.3133ドルになり、上の棒グラフの薄い灰色のところになります。

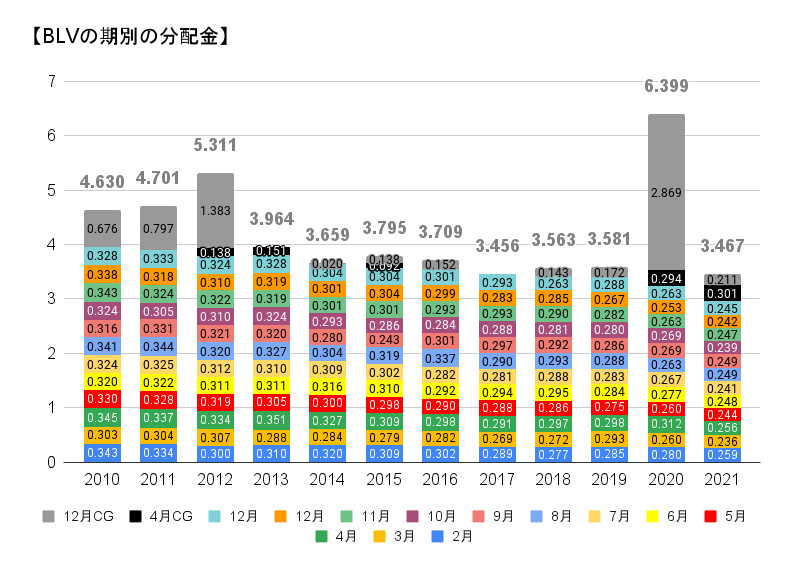

債券ETF【BLV】の場合

バンガード社の債券ETFは、通常の分配金のほかに、ロングターム・キャピタルゲインやショートターム・キャピタルゲインが4月と12月に出ることがあります。下の棒グラフではキャピタル減の黒と灰色を一番上にまとめてあります。

長期債券【BLV】は12月にかなりのロングターム・キャピタルゲインを出すことで知られています。2020年12月は、ちょっとしたお祭りになりましたね。

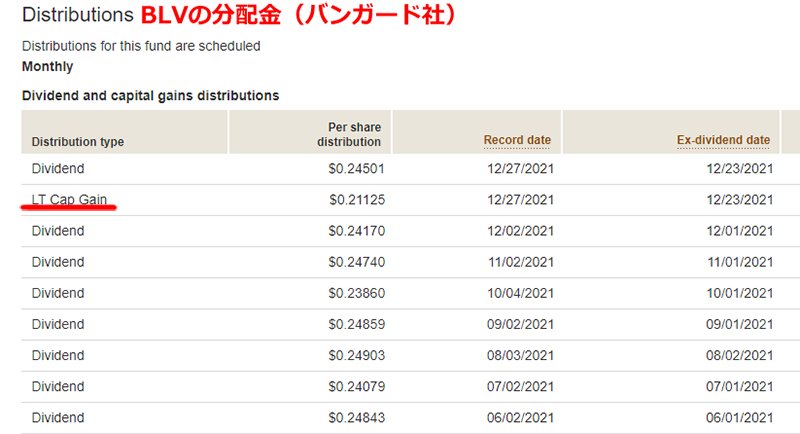

BLVの分配金は、バンガード社の公式サイトでは以下のように表示されます。赤い線の引いたところが、最新2021年12月のロングターム・キャピタルゲイン、0.21125ドルです。バンガード社のHPには通常の分配金とロングターム・キャピタルゲインなどを分けて記載しています。グローバルX社も分けて記載してほしいところですが、債券とカバードコールは違うので、難しいですかね。

今回の分配金の多さはどうやって決まったのか

2021年12月の分配金は【QYLG】が上限の9.5倍と最多で、【XYLG】が6.7倍、【QYLD】が2.2倍、【XYLD】が0.9倍でした。この差について考えてみます。

50%カバードコールの【QYLG】【XYLG】が分配金の上限をはるかに超えていたのは、50%は現物で保有していたからで、つまり値上がり益(キャピタルゲイン)と考えられます。

また、ナスダック100とS&P500の直近1年リターンはあまり変わらなかったです。ただし、ボラティリティはナスダック100の方が大きく、オプションをたくさん獲得できた可能性とも考えられます。

これらの理由から、ナスダック100を50%カバードコールする【QYLG】がもっとも分配金が多くなり、S&P500を50%カバードコールする【XYLG】が続き、ナスダック100を100%カバードコールする【QYLD】が3番目だったと言えそうです。

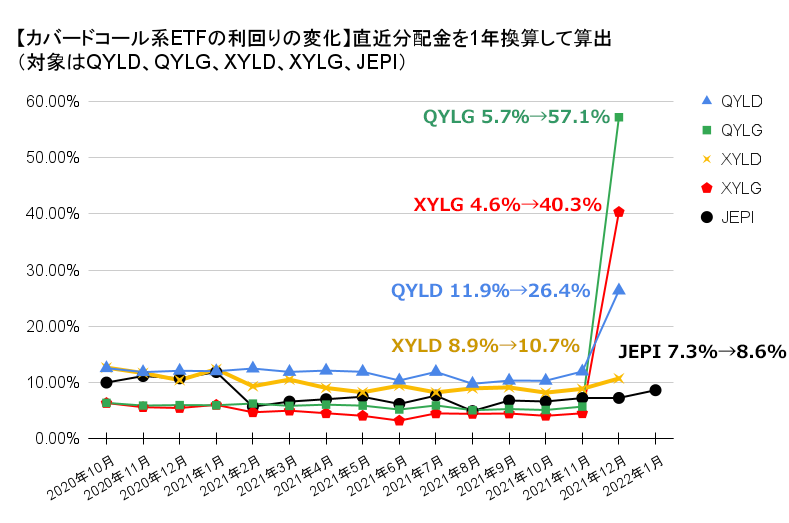

カバードコール系ETFの利回り推移(直近を1年換算)

利回りを見てみましょう。直近の分配金を1年換算して月末の株価で割って利回りを求めると、以下のグラフのような推移になります。グラフ内の数字は、2021年11月と12月の利回りの変化です。【QYLG】【XYLG】は2021年12月の分配金が凄まじい額だったので、利回りはすごいことになっています。

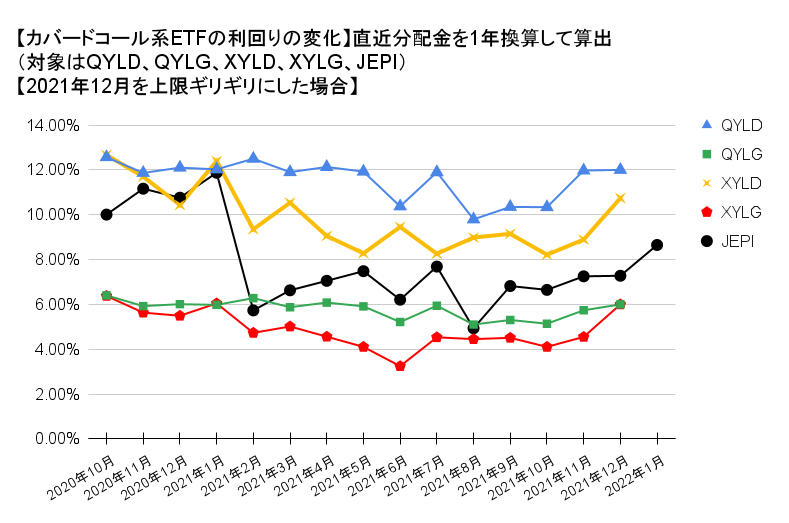

特別分配金がなかったものとして考える

先ほどのグラフはあまりに極端なため、利回りはイメージしづらいです。そこで、2021年12月に上限を超えて、特別分配金も支払われた【QYLD】【QYLG】【XYLG】は、上限ギリギリだったと仮定してみました。つまり【QYLD】の分配金は株価の1%なので、利回りは12%、【QYLG】【XYLG】は株価の0.5%なので、6%になります。

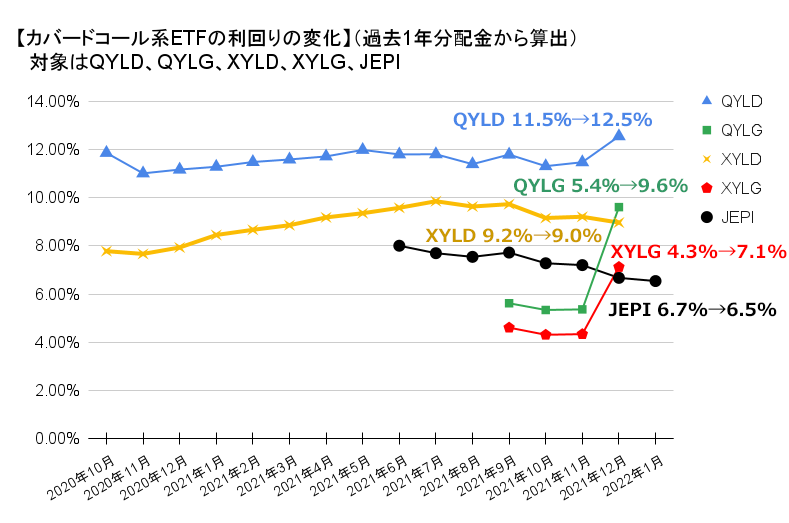

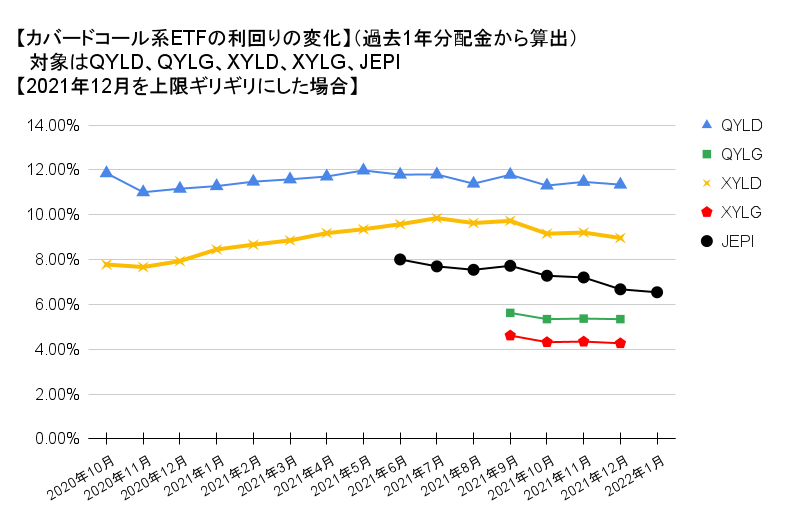

カバードコール系ETFの利回り推移(過去1年を1年換算)

今度は過去1年の分配金から利回りを算出しました。こちらもグラフ内の数字は、2021年11月と12月の利回りの変化です。【QYLG】【XYLG】は2021年12月が凄まじかったので、過去1年から算出した利回りでも、かなり上がっています。【QYLG】は【XYLD】を上回っていますね。

特別分配金がなかったものとして考える

こちらも先ほど同様に、【QYLD】【QYLG】【XYLG】は、2021年12月を上限ギリギリの金額にしてみました。特別な分配金がなかったと考えると、利回りの目安は【QYLD】11%、【XYLD】9%、【JEPI】7%、【QYLG】5.5%、【XYLG】4.5%ぐらいですかね。

まとめ

2021年12月は【QYLG】【XYLG】の分配金が多かったですね。【QYLD】も上限の2倍を超えていました。

カバードコール戦略は難解ですが、税金の計算方法も複雑な気がします。

【QYLG】【XYLG】は設定から日が浅いのと、今年の相場が好調だったのが、特別ボーナスという形になったと考えられます。データが集積していけば、今回のようなイレギュラーが減っていく可能性があります。

2月以降は通常の金額に戻るはずです。

【QYLD】は資産の取り崩しが懸念されていましたが、今回余剰金を出したということは、今年は運営がうまくいっているようです。

超高利回りのETFは、ついつい買いすぎてしまうケースが目立ちます。自分のリスク許容度をしっかり把握して、ポートフォリオの数%ぐらいまでとルールを決めたほうがいいかもしれません。