ブラックロック社のiシェアーズ好配当株式ETF【DVY】が、2023年9月25日に分配金を発表しました。1.4647ドル(厳密には1.464651ドル)です。前年の同期は1.3458ドルでしたので、1年前の同期との比較では8.8%増です。

分配金利回りを過去1年間の分配金額から算出すると、2023年10月13日の終値は106.68ドル、過去1年の分配金額は4.3264ドルなので、分配金利回りは4.06%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します

【DVY】はどんなETF?

【DVY】の正式名称は「iシェアーズ好配当株式ETF」。「高配当」ではなく、「好配当」というのがポイントです。

【DVY】のベンチマークは「ダウ・ジョーンズ U.S.セレクト・ディビデンド・インデックス」。

親指数は「ダウ・ジョーンズ U.S.インデックス」で、米国株式市場全体の時価総額上位95%をカバーする広範なインデックスです。

この親指数を、以下の条件でスクリーニングします。

(2)5年間の平均配当カバレッジ・レシオが167%以上

(3)直近5年間、毎年配当を支払った

(4)過去12カ月のEPSがマイナスでない

(5)時価総額が30億ドル以上(現在の構成銘柄は20億ドル以上)

(6)3カ月の平均取引量が20万株以上(現在の構成銘柄は10万株以上)

ざっくりまとめると、財務が健全で、配当の支払い実績と余力があり、利回りが高く、中規模以上の企業です。

スクリーニングで合格した銘柄から配当利回りの高い100銘柄が選ばれます。現在の採用銘柄は200位までなら残留となります。

構成銘柄のウエイトは、利回りの高さによって加重されます。個別銘柄の上限は10%、GICSによる各セクターは30%が上限です。

年に1度、3月に銘柄の入れ替えを行います。ウェイトが指数の10%を超えた企業は、10%上限にするリバランスを行います。これらは6、9、12月に行います。3月の銘柄入れ替えと合わせて四半期ごとですね。

設定は2003年11月なので、ETFの中ではかなりの古株です。

「カバレッジ・レシオ(Coverage Ratio)」は、企業の財務分析や債務の返済能力を評価する際に使われる指標の1つです。この指標は、企業の利益やキャッシュフローが債務の支払いにどれだけ十分であるかを示します。

一般的に以下のように計算されます。

カバレッジ・レシオ=企業の利益(またはキャッシュフロー)/債務の支払額(通常は利息と元本の合計)

この比率が1より大きい場合、企業の利益やキャッシュフローが債務の支払いに十分であることを示し、投資家や貸し手にとっては安心材料となります。一方、1未満の場合、企業が将来的に債務の支払いに苦労する可能性があることを意味します。

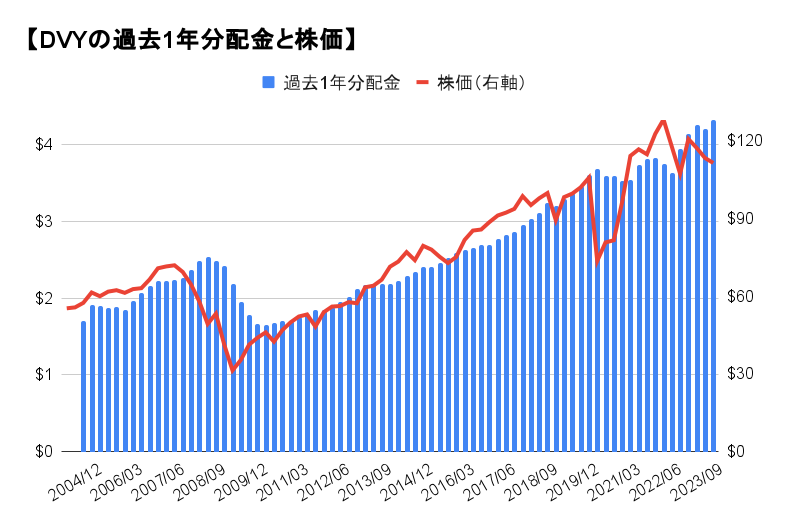

【DVY】の過去の分配金と増配率は?

【DVY】が設定されたのは2003年11月です。

今回の【DVY】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、下の表の「分配金」の今回と前年同期の比較です。今回が1.4647ドル、前年の同期が1.3458ドル。よって「分配金の対前年同期増減率」は8.8%増になります。

また、「過去1年分配金」を1年前と比較するのも参考になります。今回が4.3264ドル、前年の同期が3.9385ドルです。よって「過去1年分配金の対前年同期増減率」は9.8%増となります。

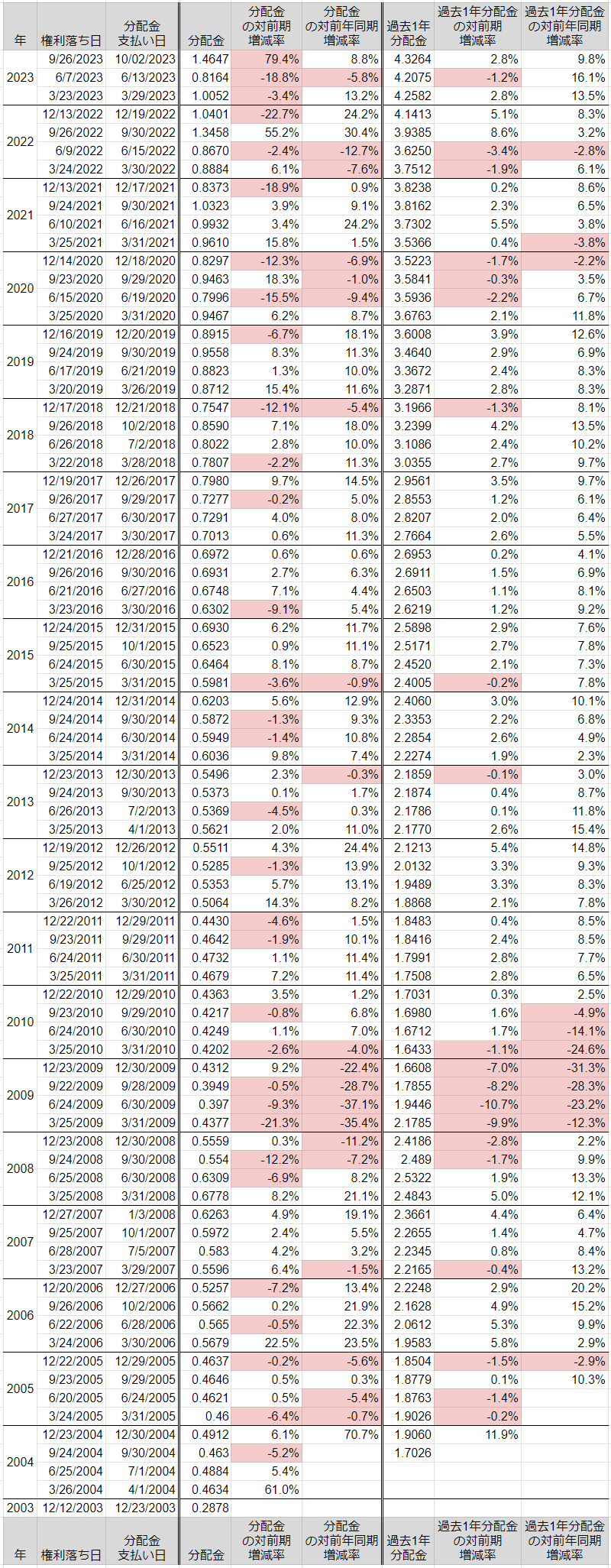

色をつけた箇所のデータをグラフにして解説していきます。

分配金の推移は?

「分配金」を1年ごとに重ねて棒グラフにしました。

リーマン・ショック後の2009年は大きく減らしましたが、その後は堅調に伸びています。コロナ・ショックのあった2020年は前年に比べて少し減りましたが、2021年以降は増えています。

2023年も前年を上回るペースです。

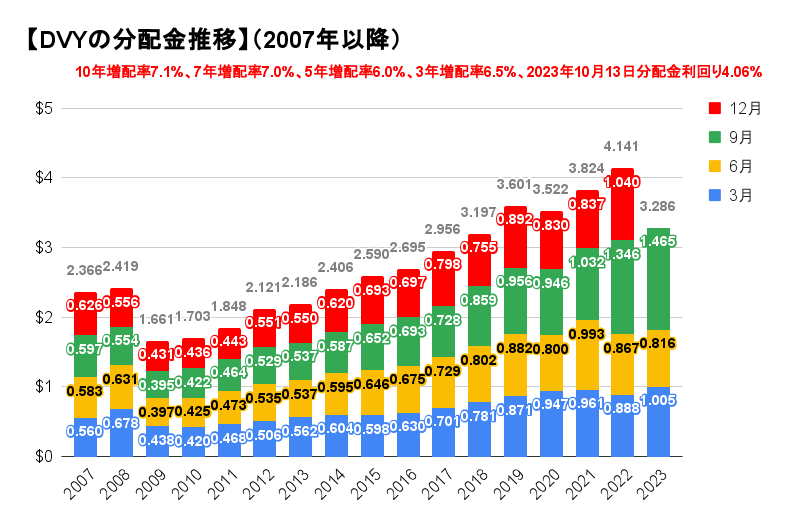

分配金と株価の関係は?

「分配金」を1つずつ棒グラフにして、株価と比較しました。

ほとんどのETFは期によって分配金が増えたり減ったりしますが、【DVY】は比較的安定しています。2022年9月以降は1ドルを上回ることが多く、直近の2023年9月は1.4647ドルでした。

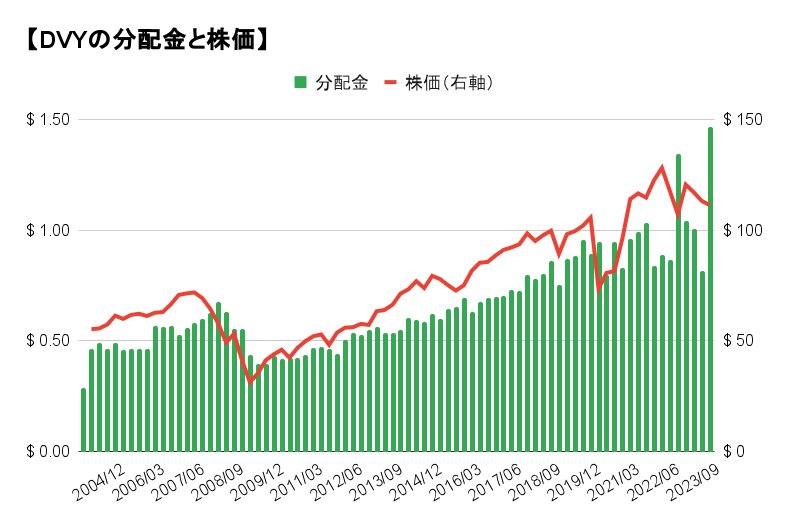

過去1年分配金の傾向は

「過去1年分配金」を期ごとに棒グラフにして、株価と比較しました。1つ前のグラフと比べると、マイルドになります。

高配当ETFの分配金は期ごとで一喜一憂するのではなく、過去1年分などを比較して、伸びているかどうかをチェックするのが重要です。

過去1年分配金と株価は連動しています。2008年9月のリーマン・ショックのときは株価と分配金額が大幅に下がり回復まで時間がかかりましたが、2020年3月のコロナ・ショックは株価は急落してすぐに急上昇となりました。過去1年分配金は、あまり減らなかったですね。

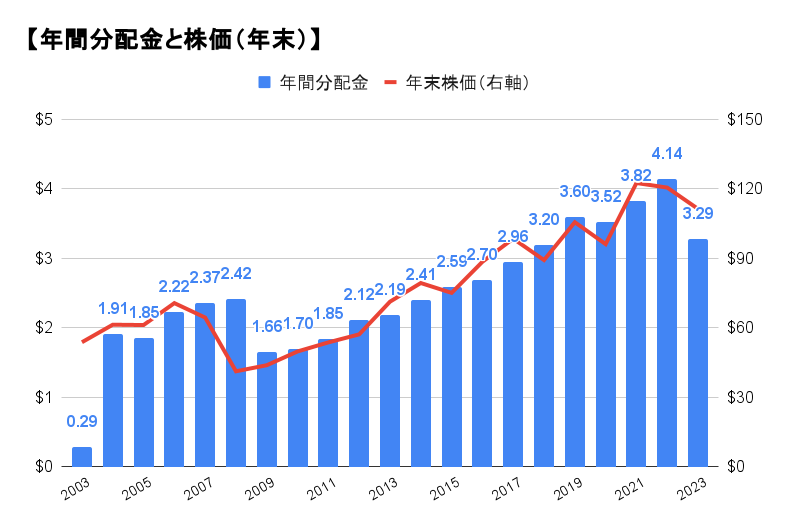

年間分配金と株価の関係は?

「過去1年分配金」を1年ごとにまとめて年間分配金とし、株価と比較しました。株価は最新年を除いて年末のものです。【DVY】の分配金が最初に支払われたのは2013年12月です。2023年は、あと1回分配金があります。

株価と分配金の動きは、かなり連動しています。2022年の年間分配金を、10年前の2012年と比較すると約1.95倍になりました。

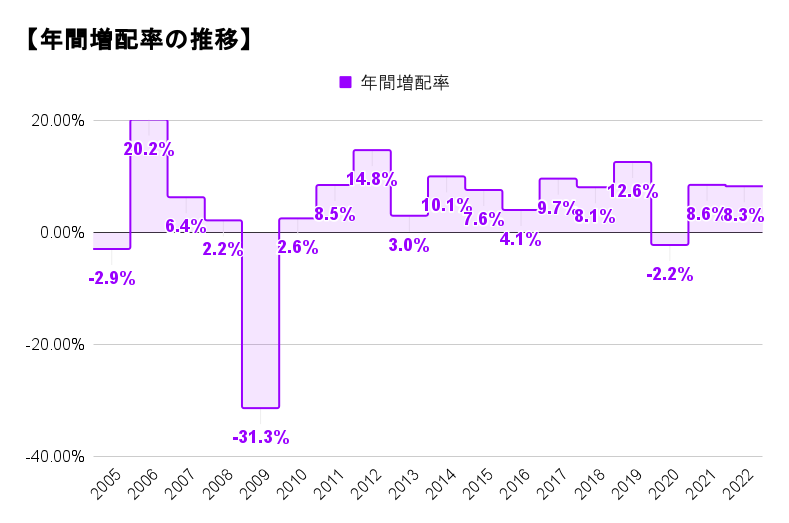

年間増配率は?

ここからは増配率について見ていきましょう。まずは【DVY】の年間増配率です。

最初に分配金が支払われたのが2003年の12月なので、データは2005年からです。大幅にマイナスだったのはリーマン・ショックの影響があった2009年です。それ以外の年はほとんどがプラスで、5%以上の場合が多いです。2020年はコロナ・ショックの影響でわずかにマイナスでした。

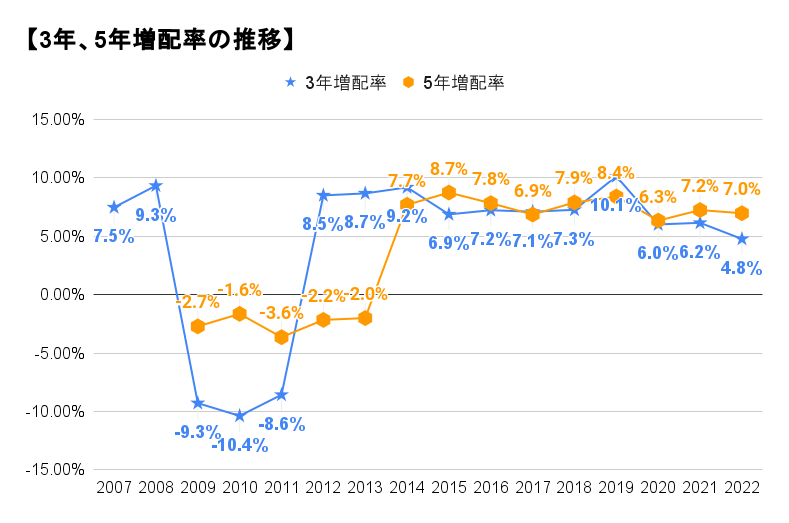

長期の増配率をチェック!

年間増配率だとざっくりしすぎていて、若干イメージしづらいかもしれません。そういう時は、複数年単位で増配率をチェックしましょう。3年と5年の増配率の推移です。

2015年以降はおおむね6~8%で推移しています。今後もリーマン・ショック級の暴落がなければ、5~7%ぐらいで推移しそうですね。

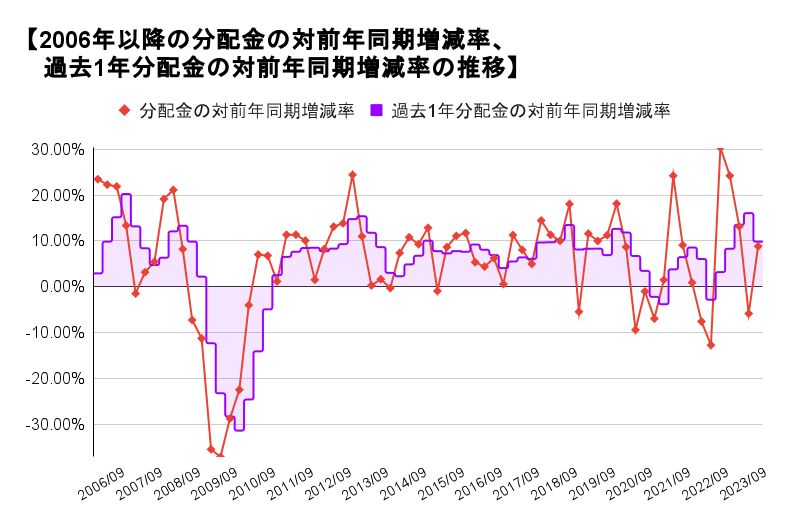

分配金を前年同期と比較しよう

「分配金の対前年同期増減率」、「過去1年分配金の対前年同期増減率」をグラフにしました。

ETFの場合、「期別分配金の対前年同期増減率」で増配や減配を決めることが多いですが、大きく減ることも比較的あるので、あまり気にする必要はありません。赤い折れ線の部分です。

それよりも「過去1年分配金の対前年同期増減率」の長期の傾向が重要です。紫色の階段面です。ほぼプラスが続いており、長期で増配傾向にあるといえます。2008年9月のリーマン・ショックの直後を除くと、かなり安定しているETFと言えます。

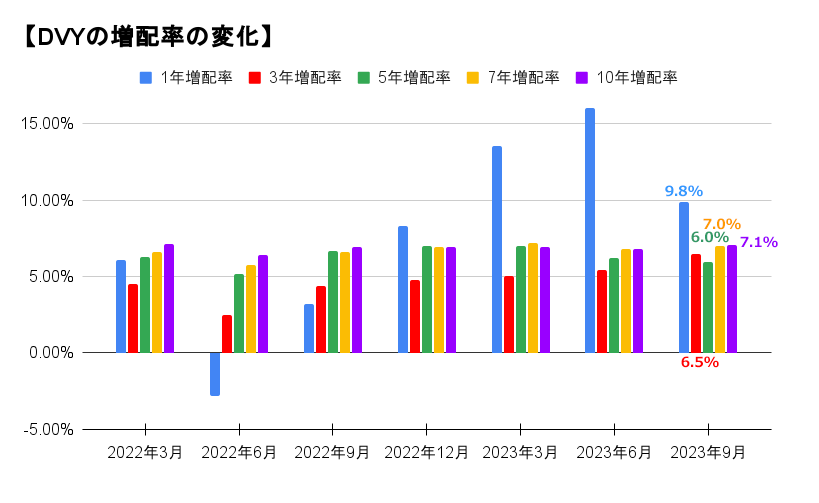

増配率はどのように変化したか?

直近6回の分配金決定後の増配率を比較しました。ETFの場合、分配金額は期によってバラバラです。そのため、増配率も分配金が決定するたびに、多少は変化します。

一番右が直近の分配金決定後の増配率です。【DVY】は分配金が比較的安定しているため、増配率はあまり変化がないです。5年以上の増配率は6%強ぐらいが目安と言えそうです。

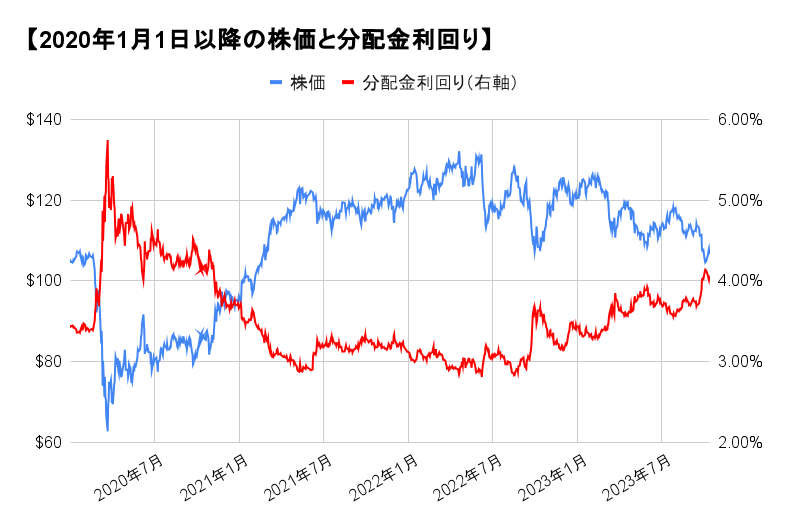

2020年以降の株価と分配金利回りは?

2020年以降の【DVY】の株価と分配金利回りを見てみましょう。分配金利回りは、過去1年の年間分配金から算出しました。青線が株価(左軸)で、赤線が分配金利回り(右軸)です。

2020年の年初の利回りは3.4%前後でしたが、2月半ば以降は株価が下がったため、コロナ・ショックの影響で3月23日には利回りが約5.8%まで上昇しました。現在の株価がコロナ・ショック前とほぼ同じで、増配されたので、分配金利回りは4.06%です。

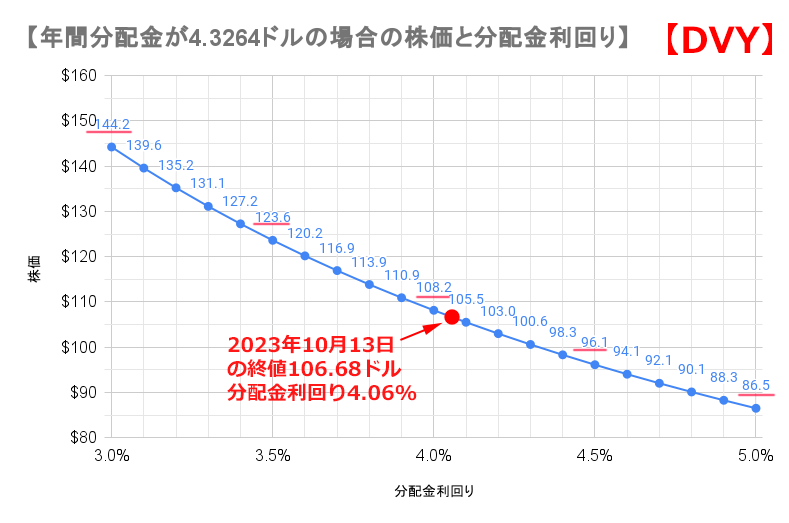

現在の【DVY】の株価と分配金利回りの関係は?

年間分配金額が現在と同じくで変わらなかったら、分配金利回りはどのように変化するでしょうか。

下のグラフは年間分配金額が現在と同じ4.3264ドルが続いた場合の、利回りと株価の相関図です。利回りを0.1%ごとに株価を出しました。今後【DVY】を購入しようと考えている人は、目安にしてください。

分配金利回り3.0%は株価144.2ドル、分配金利回り3.5%は株価123.6ドル、分配金利回り4.0%は株価108.2ドル、分配金利回り4.5%は株価96.1ドル、分配金利回り5.0%は株価86.5ドル、です。

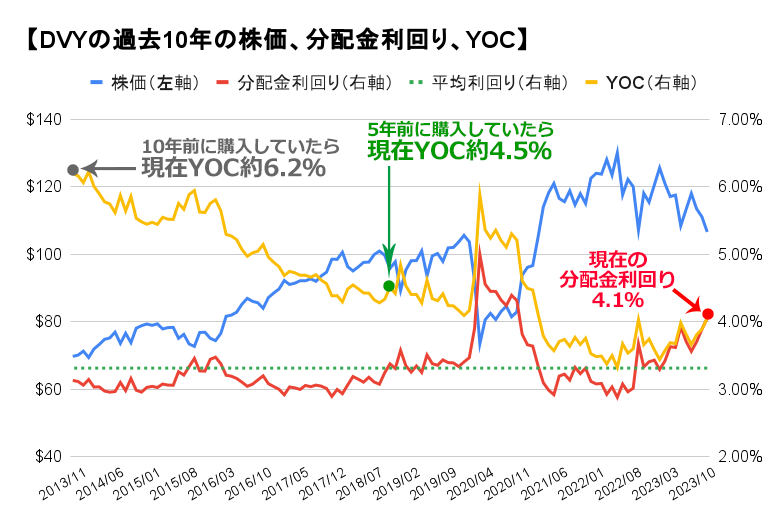

【DVY】を過去に買っていた場合のYOCは?

過去に【DVY】を買った場合、取得価額に対する利回り(YOC/Yield On Cost)はどのくらいでしょうか? 現在から10年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

2023年10月13日の終値は106.68ドル、過去1年の分配金額は4.3264ドルなので、現在の分配金利回りは4.06%です。過去10年の平均利回りは約3.3%です。

利回りは3.0~3.6%がレンジなので、3.6%以上で買いたいところです。

グラフの黄色の線が、過去に買った場合の、取得価額に対する利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向なので、早い時期に買うとYOCが上がります。【DVY】は長期的に見て、なかなか好調ですね。

10年前と比較して株価は上がっていて、増配もしていますので、早い時期に買った方がYOCは上がります。約10年前の2013年10月に買っていたら、現在YOCは約6.2%になっていました。5年前の2018年10月に買っていたら、現在YOCは約4.5%でした。

また、株価が暴落したコロナ・ショック時の2020年3月に買っていればYOCは5.9%前後まで上がっています。

【DVY】の上位組込銘柄はどんな会社か?

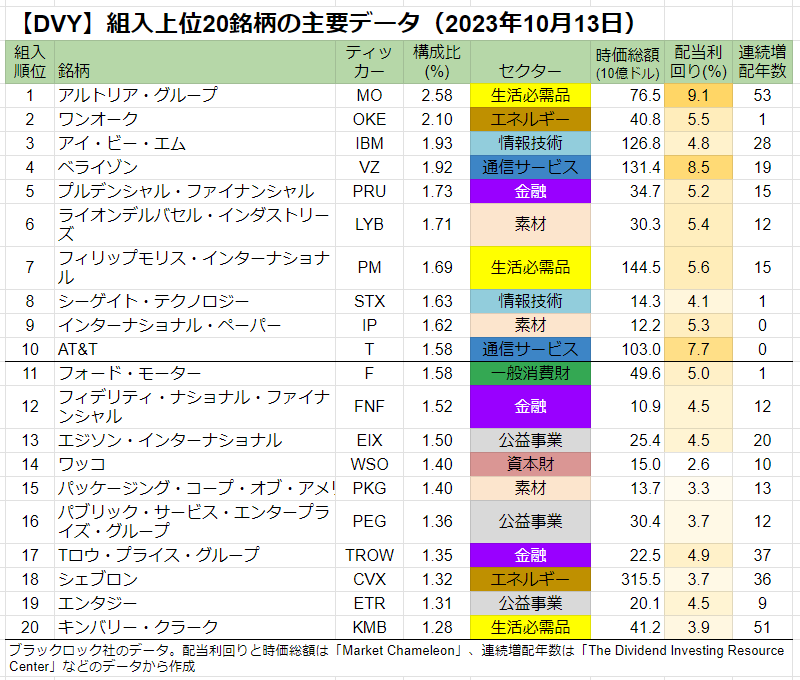

【DVY】の組込上位20銘柄です。2023年10月13日のデータです。利回り加重で組み込まれています。

時価総額が1000億ドルを超えている超巨大企業がベライゾン【VZ】、AT&T【T】など5銘柄と少なく、中規模クラスが多いですね。

上位10銘柄が占める割合は全体の18.5%、上位20銘柄では32.5%。組込銘柄数は約100なので、まずまず分散は利いています。

セクター別の比率ではバラバラです。生活必需品、素材が多めです。

配当利回りの高い順に組み入れられています。

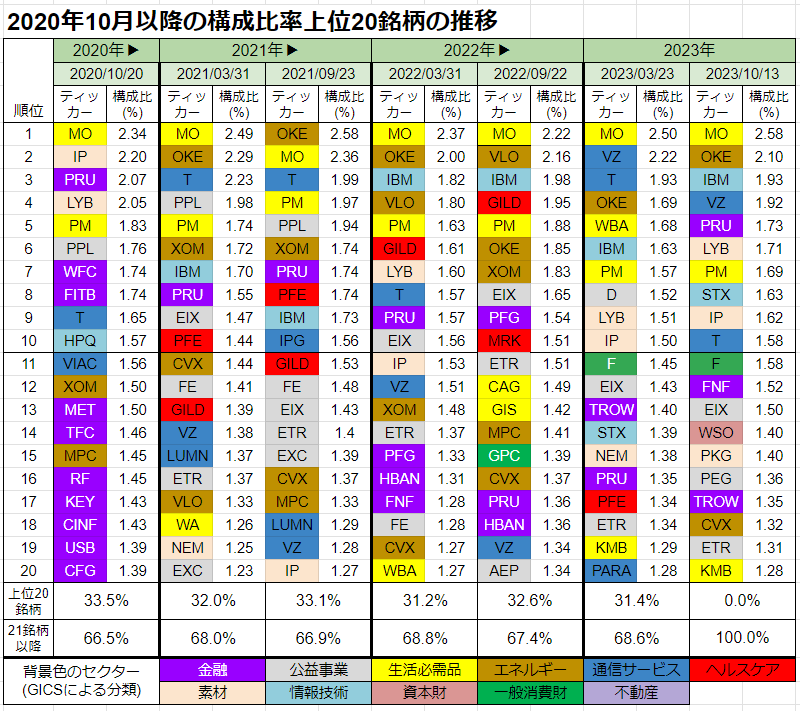

2020年10月以降の上位銘柄は?

2020年10月以降の上位20銘柄の推移です。【DVY】は毎年3月に銘柄入れ替えがあります。下の表では銘柄の入れ替えがあったところは、太い線を引いておきます。

【DVY】は年に1度、3月に銘柄入れ替えを行います。2023年3月の入れ替えでは3銘柄が除外、6銘柄が新規追加となりました。

新加入は、11位のフォード・モーターズ【F】、13位のTロウ・プライス・グループ【TROW】、20位のバイアコムCBS【PARA】などです。

除外されたのはキャタピラー【CAT】、イートン【ETN】、インテル【INTC】です。

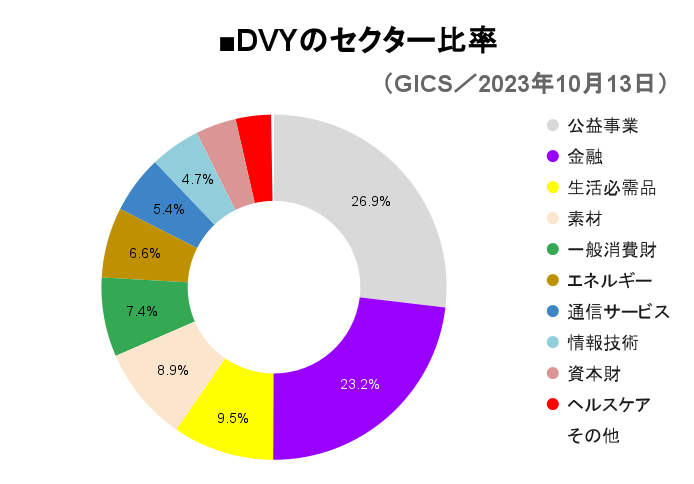

【DVY】のセクター比率は?

【DVY】のセクター比率です。現在の組込銘柄のセクター比率は、公益事業が27%でトップ、金融が23%で2番目に多く、この2セクターで約半分を占めています。

公益事業がこれだけ多いETFは珍しいです。以前と比べると、最近はエネルギーが少し減っています。

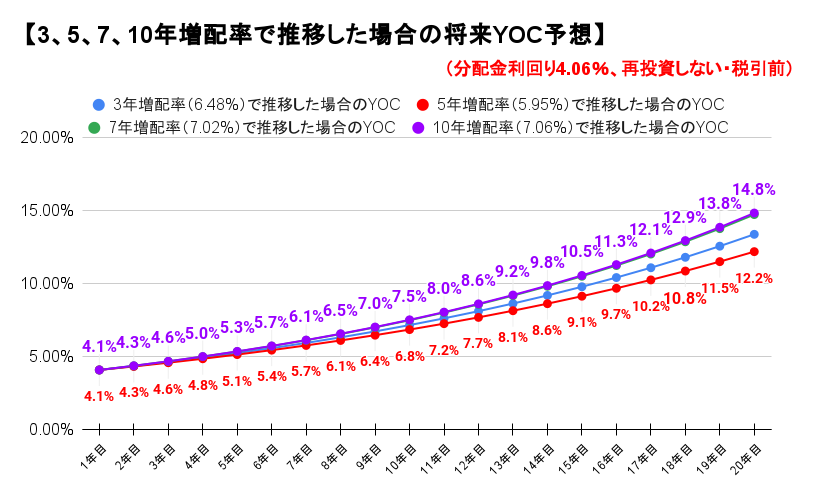

DVYの将来YOCはどうなるか

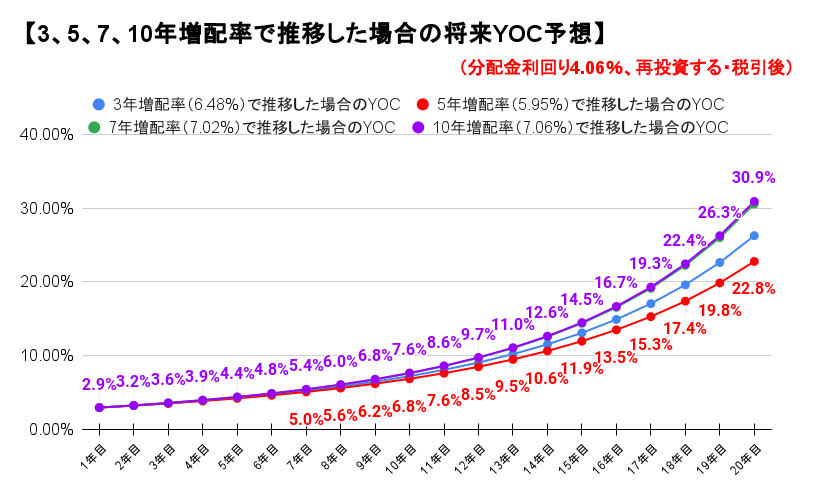

それでは、いま【DVY】を購入したら、将来の利回りYOCがどのくらいになるのかをシミュレーションします。現在の利回りに過去の増配率を当てはめて計算していきます。

増配率は3、5、7、10年の4パターンを使います。増配率は3年が6.48%、5年が5.95%、7年が7.02%、10年が7.06%でした。2023年10月13日現在の利回りは4.06%です。

まずは「再投資しない。税引き前」という設定にします。

もっとも成績が良かったのは10年増配率(7.06%)です。10年目のYOCは7.5%、20年目のYOCは14.8%です。ちなみに7年増配率(7.02%)は10年増配率とほぼ同じなので、重なっています。

もっとも成績が悪かったのは5年増配率(5.95%)です。10年目のYOCは6.8%、20年目のYOCは12.2%です。

【DVY】は増配率の差があまりないので、これぐらいのペースで進む可能性が高そうです。

再投資するとどうなるか(税引後)

つぎは「再投資する。税引き後」という設定にします。国内と外国の税金計28%を引いた72%で計算します。株価は変化しなかったという設定です。

もっとも成績が良かったのは10年増配率(7.06%)です。10年目のYOCは7.6%、20年目のYOCは30.9%です。

もっとも成績が悪かったのは5年増配率(5.95%)です。10年目のYOCは6.8%、20年目のYOCは22.8%です。

最初の「再投資しない。税引き前」と、2つ目の「再投資する。税引き後」の比較では、10年目くらいまではほぼ同じでしたが、20年目に近づくと「再投資する。税引き後」の数値が一気に上がります。税金は引かれても、複利効果が勝るというわけですね。

まとめ

【DVY】の2023年9月の分配金は1.4647ドル、対前年同期8.8%増でした。最近は1ドルを上回ることが多く、好調です。

期ごとの分配金の差があまりなく安定度の高いETFです。高配当と連続増配のいいところ取りのような内容で、「中配当連続増配ETF」と言えるかもしれません。

公益事業と金融で約5割を占めているので、セクターの偏りはあります。セクターや組込銘柄は【SPYD】と似ていますが、安定度やトータルリターン、増配率は【DVY】に分があり、分配金利回りは【SPYD】が高いです。

経費率が0.38%とやや高いのが難点です。

利回りの高い順に組み込んでいるので、上位銘柄はややクセがあり、規模の大きくない銘柄も含まれています。【VYM】のような時価総額加重平均を採用している大型株が中心のETFと組み合わせると、ポートフォリオの分散という意味で良いかもしれません。

2023年9月分配金決定後に、【DVY】とライバルの米国高配当ETF、VYM、HDV、SPYDを様々なデータで徹底比較