QYLDの投資信託が大和アセットマネジメントから登場します。その名も「一歩先いく NASDAQ-100 毎月カバコ戦略」(QYLD)です。

2024年3月21日に運用が開始されます。信託報酬は0.6825%の予定。

カバードコール戦略を行い、毎月分配型で、高い分配金利回りを狙うファンドです。

序盤は「一歩先いく NASDAQ-100 毎月カバコ戦略」(QYLD)の紹介

前半は、QYLDのコンセプトや基本データ

中盤は、QYLDの分配金やオプション・プレミアムについて

後半は、ライバルのカバードコールETFとの比較

「一歩先いく NASDAQ-100 毎月カバコ戦略」(QYLD)とは?

「一歩先いく NASDAQ-100 毎月カバコ戦略」(QYLD)とは、どんな投資信託でしょうか?

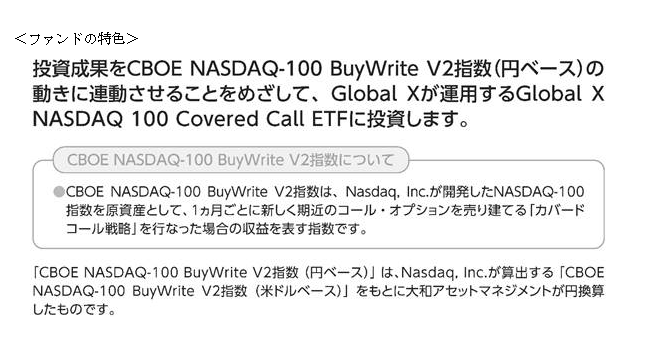

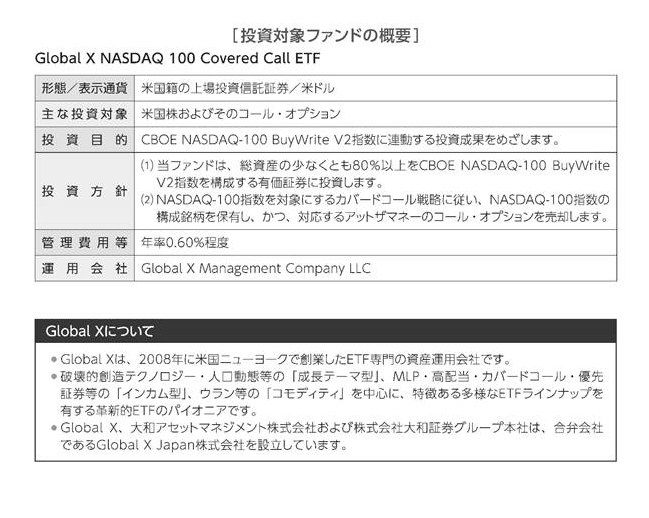

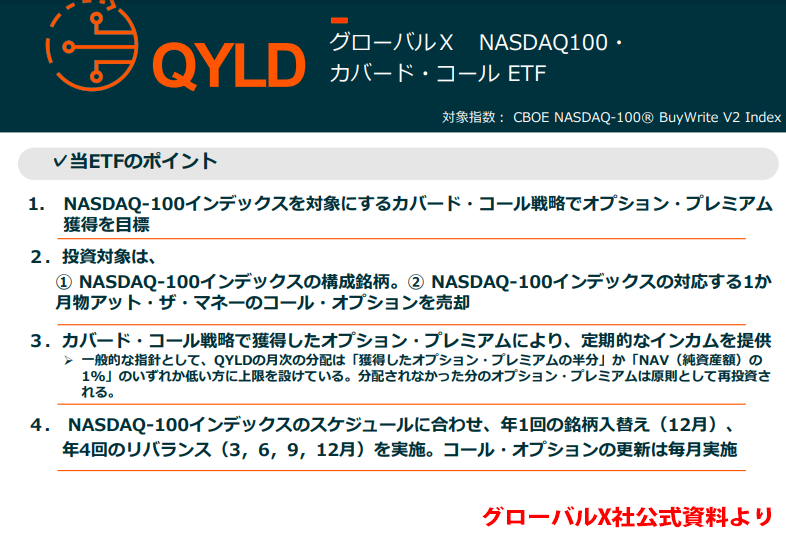

このファンドは、CBOE NASDAQ-100・バイライト・V2・指数に連動する投資成果を目指します。

実質的に、グローバルX社のカバードコールETF【QYLD】に投資します。ナスダック100を保有しながら、1カ月ごとにコールオプションを売り建てるカバードコール戦略を行います。

投資方針はざっというと、NASDAQ100を保有しながら、同指数を1か月後に現在と同じ価格で買う権利を売りますよという戦略ですね。その権利代金がオプション・プレミアムですね。

ファンドの仕組みは?

ファンドの仕組みは、米国に上場している【QYLD】を購入するだけというイメージですね。

なので、投資信託版【QYLD】です。

特徴としては、株価が上昇した場合は、値上がり益を享受できません。株価が下落した場合は、値下がりの損失が発生します。ただし、どちらの場合もオプションプレミアムは獲得できるということですね。

分配金と手数料は?

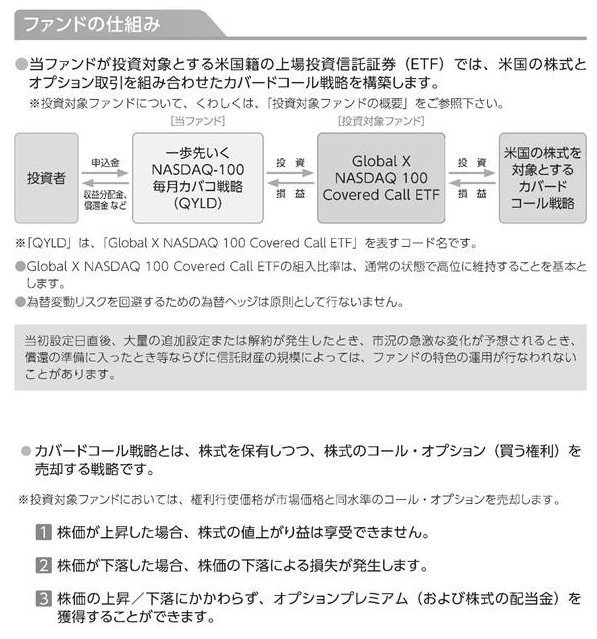

分配金は毎月出ます。決算日は毎月19日。本家の【QYLD】は第3金曜日が権利付最終日なので、ほぼ同じですね。決算日の5営業日に投資信託の分配金は支払われます。

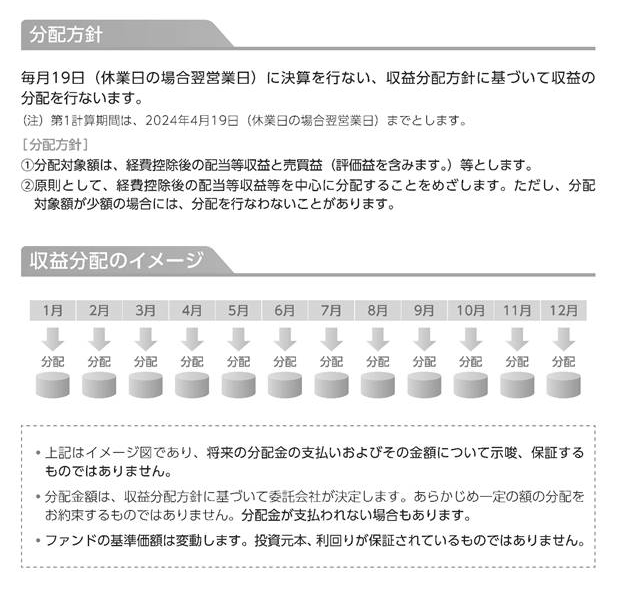

申込手数料や解約手数料はありません。信託報酬は0.0825%がプラスされます。

QYLDの経費率が0.60%なので、合わせて年率0.6825%になります。少し高いと思う人はいるかもしれないですね。

カバードコールETFとは?

ここからは米国上場ETF【QYLD】についてです。

カバードコール戦略でオプション・プレミアムの獲得を狙います。

ナスダック100インデックス、つまりETFの【QQQ】を保有しながら、1か月後に現在と同じ価格で買うことができる権利、コール・オプションを売ります。

獲得したオプション・プレミアムが分配金となります。オプションプレミアムの半分か、純資産の1%の低い方です。

つまり、毎月の分配金の上限が純資産の1%になります。純資産はほぼ株価なので、毎月株価の1%が上限、12カ月続いた場合、年間の分配金利回りは最大12%になるわけですね。

実際の分配金利回りは、時期によって異なりますが11%ぐらいです。

カバードコール戦略とは?

以下は、カバードコール戦略の説明です。

原資産を1か月後に現在と同じ価格で買うことのできる権利を売り、そのかわりに権利代としてプレミアムを獲得します。

価格が大きく上昇した場合は、値上がり益が享受できませんが、プレミアムは獲得します。

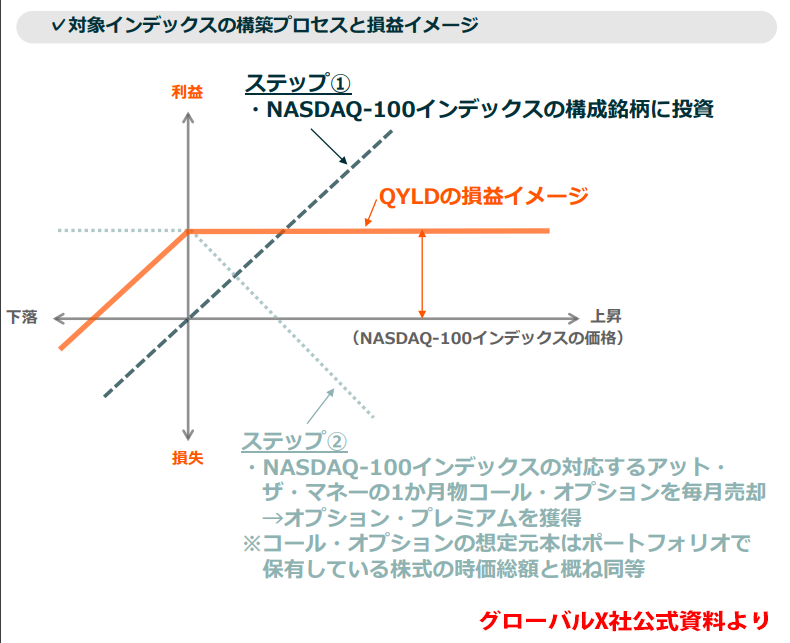

損益のイメージは?

損益のイメージはコチラです。青い点線が原資産であるナスダック100インデックス。ETFなら【QQQ】ですね。

右が価格の上昇で、上が利益です。通常の株は、価格が上昇すればするほど利益があがります。

カバードコールETFはオレンジ色の線です。獲得したオプション代の分だけ、原資産よりも利益が出ていますが、価格上昇の恩恵は受けられないので、利益が制限されてしまうということですね。

ちなみに上がりすぎた場合でも、原資産を保有しているので、相殺されるわけです。

QYLDが対象の3つのカバードコールETFを比較しよう

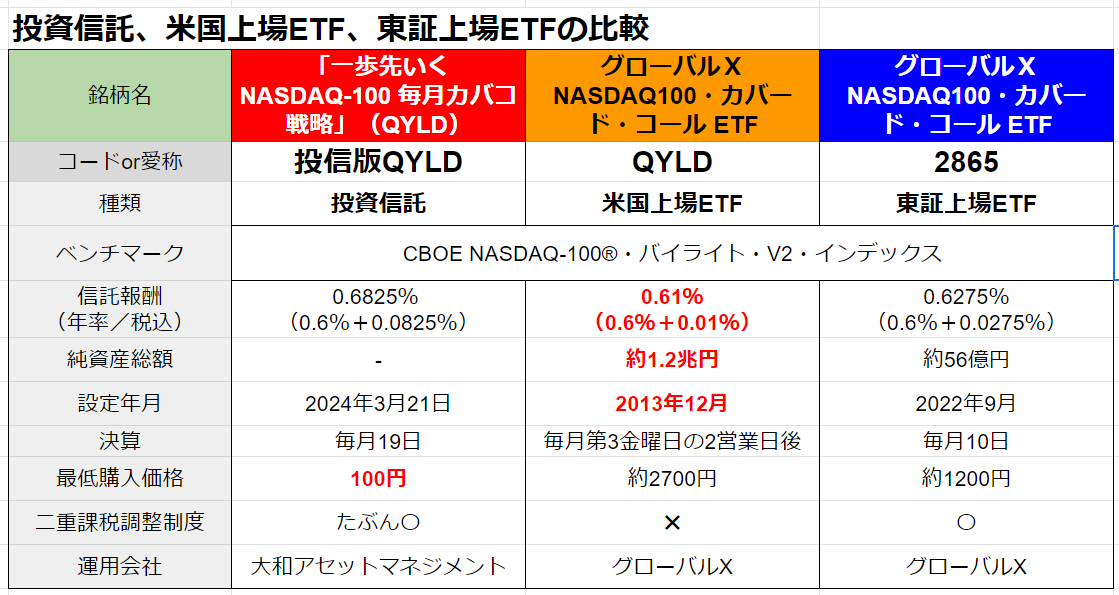

今回運用が開始される投資信託の「一歩先いく NASDAQ-100 毎月カバコ戦略」(QYLD)」は、米国上場ETF【QYLD】に投資します。

銘柄コード【2865】は東証版QYLDです。こちらも米国上場ETF・QYLDに投資します。

つまり米国の本家ETF【QYLD】のほかに、東証版と投資信託版ができたということです。

※クリックで拡大します

一番の違いは信託報酬ですね。

本家の米国版【QYLD】は0.6%に管理費などが0.01%追加され、0.61%。

東証版【2865】は0.6%に0.0275%が追加され、0.6275%。

投資信託版は0.6%に0.0825%が追加され、0.6825%です。いずれも0.6%に少し上乗せしています。

投資信託版のいいところは100円から購入可能ということですね。ただ、ETFは米国版【QYLD】が2700円と東証版【2865】が1200円なので、こちらも手軽に購入可能です。

また、東証版【2865】は二重課税調整制度の対象になっているので、おそらく投資信託版も二重課税調整制度の対象になりそうです。

QYLDの中身について(上位20銘柄、セクター)

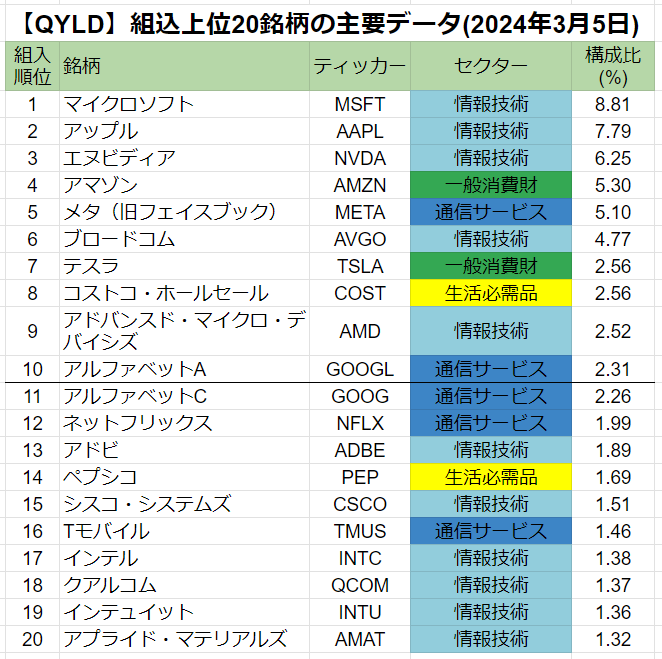

【QYLD】の組込上位20銘柄です。ベンチマークは、CBOE NASDAQ-100・バイライト・V2・インデックスです。

原資産としてナスダック100を保有するカバードコール戦略を行うので、中身はETFの【QQQ】とほぼ同じです。

上位10銘柄で全体の48%、上位20銘柄で64%です。結構集中投資ですね。

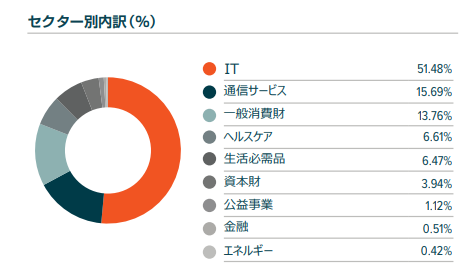

【QYLD】のセクター比率は?

右側の円グラフは【QYLD】のセクター別の組入比率です。

ナスダック100の銘柄を保有しますので、こちらも【QQQ】とほぼ同じです。

情報技術(IT)の割合が圧倒的に多くて約51%、通信サービスが15.7%、一般消費財が13.8%と続いています。この3セクターで約8割を占めています。

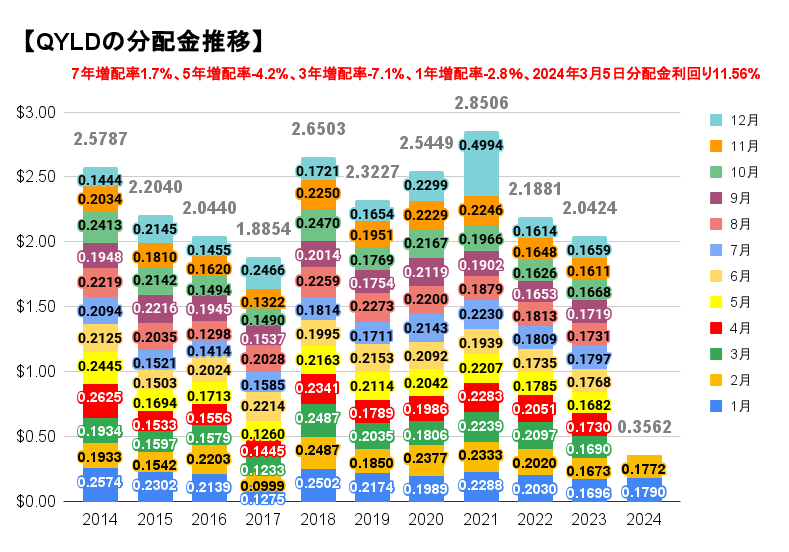

QYLDの分配金について

ここからはQYLDの分配金について紹介。

毎月分配金が支払われます。月ごとの分配金を棒グラフにして1年ごとに重ねました。

2022年以降は株価が低迷したので、分配金の上限も減りました。

2022年と2023年の分配金は少し物足りないですね。

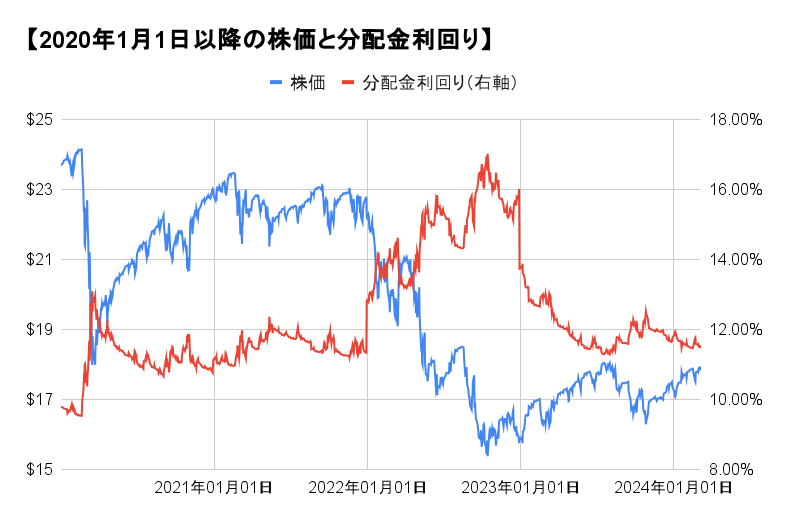

分配金と株価の比較

2020年以降の【QYLD】の株価と分配金利回りです。分配金利回りは、過去1年の年間分配金額から算出しました。

青い線の株価は2022年1月以降下がっています。なので、先ほどの年間分配金が2022年以降、下がったというわけですね。

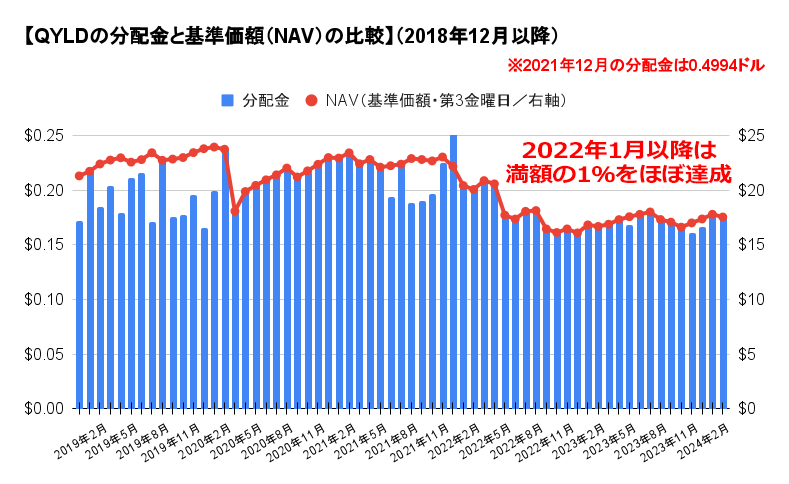

分配金は基準価額のどれくらいか?

下のグラフは「QYLD」の毎月の分配金と基準価額の比較です。

基準価額はほぼ株価です。赤い折れ線の基準価額に対して、青い棒線が分配金が重なっていれば、分配金の満額である1%を獲得したということです。

ちょうど真ん中あたりの2022年1月以降は、満額の1%を獲得しています。

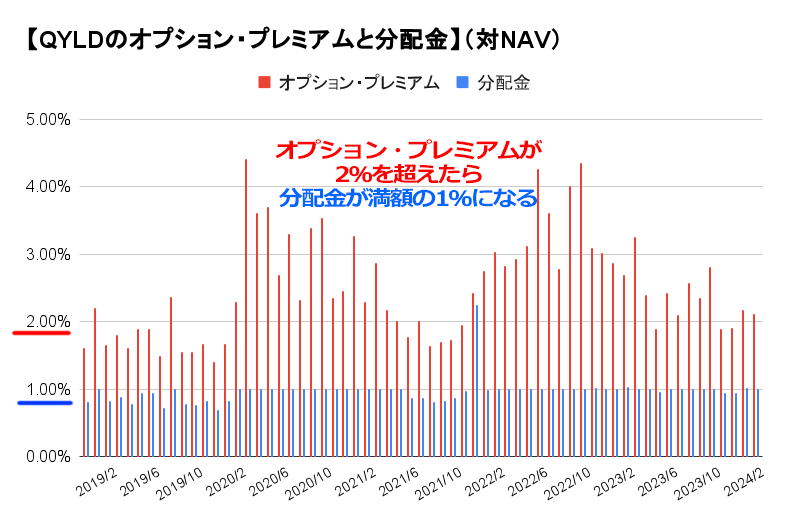

オプション・プレミアムはどのくらい獲得したか?

下のグラフは獲得したオプション・プレミアムと分配金の関係です。赤い棒グラフがオプションプレミアム。青い棒グラフが分配金です。

赤い棒グラフのオプションプレミアムが2%を超えれば、青い棒グラフの分配金が満額の1%になります。

オプション・プレミアムは2%を超えることが多いですね。最近はほとんどの期間で超えています。

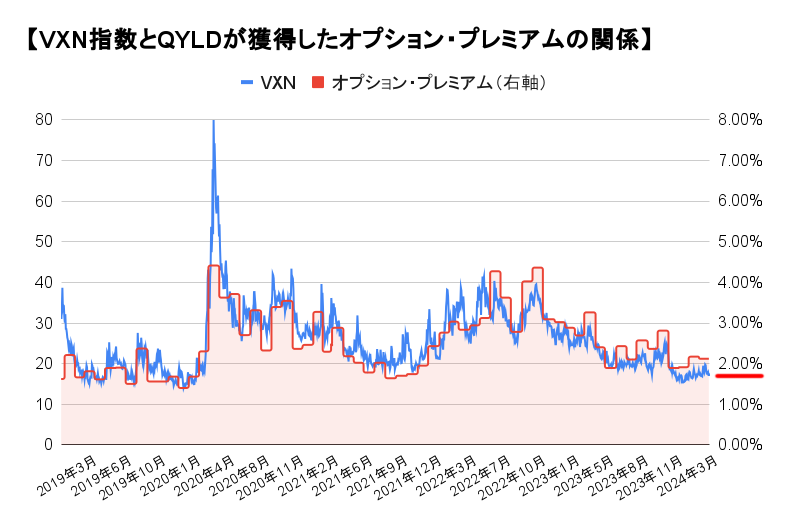

オプション・プレミアムとVIXの関係は?

オプション・プレミアムとボラティリティの関係です。

カバードコール戦略はボラティリティが大きいと、オプション・プレミアムをたくさん稼ぐことができると言われています。

下のグラフは、ナスダック100指数のオプション価格から算出されるボラティリティを示す【VXN】と、【QYLD】が獲得したオプション・プレミアムの関係です。

ほぼ連動しています。オプション・プレミアムが2%を超えるには、【VXN】の値が20ぐらいが目安のようです。直近の【VXN】は20を下回っているので、今後の分配金は満額の1%にならない可能性もありそうです。

【QYLD】と原資産の【QQQ】を比較しよう

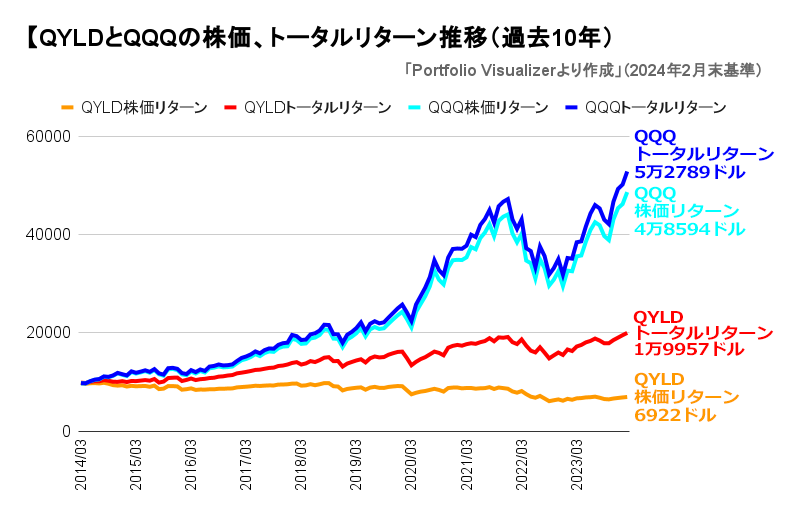

それでは【QYLD】と原資産のナスダック100インデックスのETF【QQQ】のリターンを比較します。

下のグラフは【QYLD】と【QQQ】の株価リターン、トータルリターンの比較です。過去10年です。トータルリターンは分配金を再投資した株価リターンのことです。

10年前に1万ドルを投資した場合、トータルリターンは【QYLD】が1万9957ドル、【QQQ】が5万2789ドルになりました。

かなり差がついています。リターンだけを考えるなら、カバードコールETFを買わずに、原資産のナスダック100インデックス、つまりETFの【QQQ】を買った方が良さそうです。

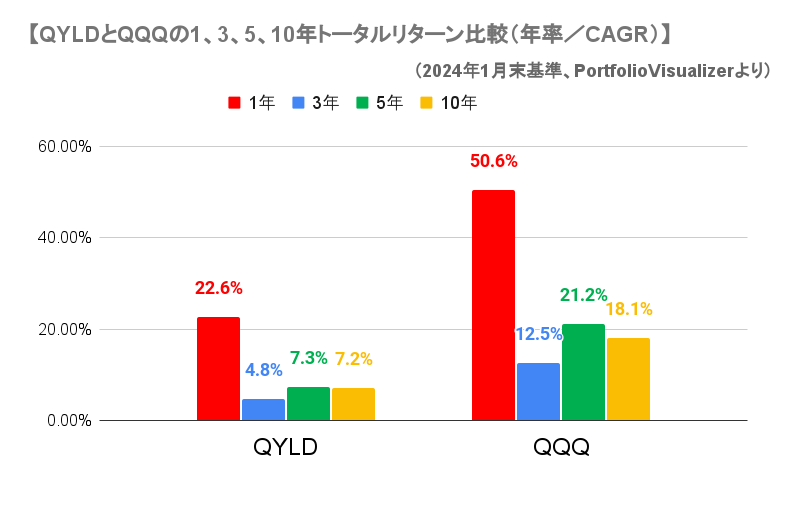

トータルリターンを比較する

【QYLD】と【QQQ】のトータルリターン比較です。年率です。

【QQQ】は5年で21%、10年で18%と凄まじいリターンですね。

それに比べると【QYLD】は劣ります。5年、10年ともに7%台です。年率7%台というのは、それほど悪い数値ではないですね。

インカム狙いの人にとって、超高配当で年率7%のリターンなら、悪くないという考え方もできます。分配金を11%ぐらい獲得して、わずかに株価が下がるというイメージですね。

ライバルのカバードコールETFと比較

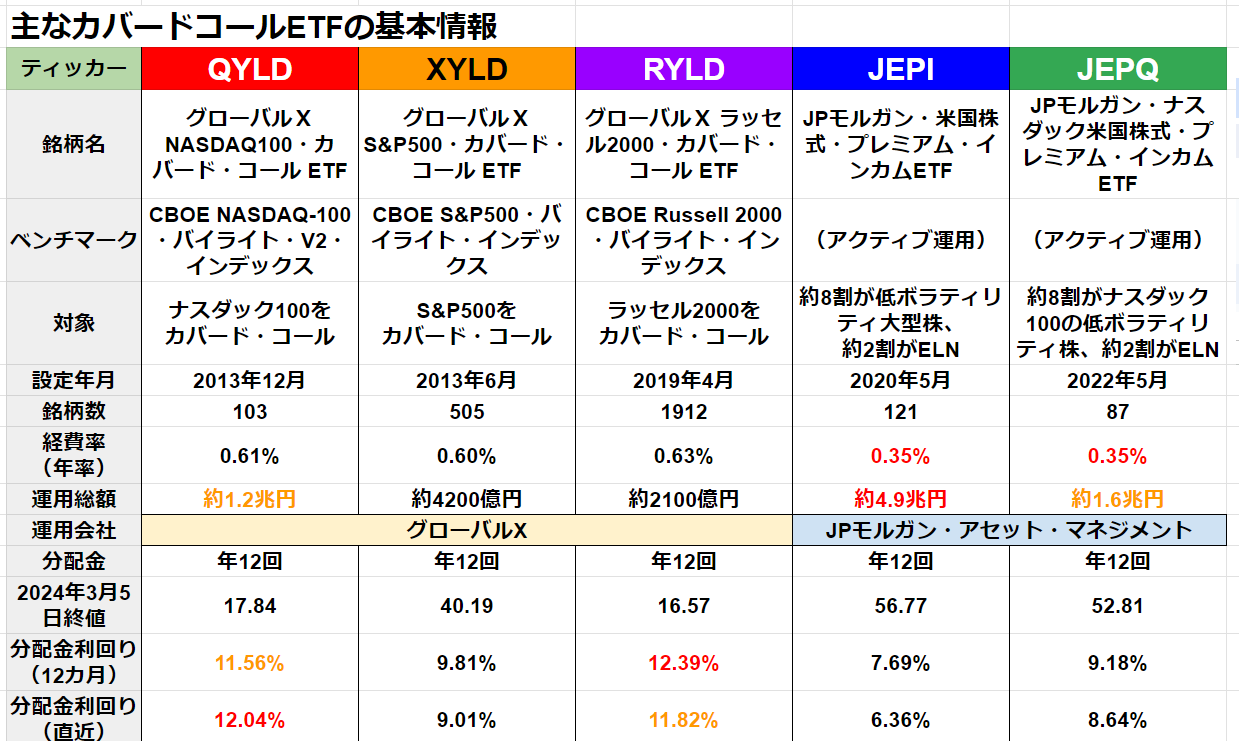

ここからは【QYLD】と主なカバードコールETFを比較していきます。まずは基本データ比較です。

左の3つがグローバルX社のETFです。一番左が【QYLD】で、対象はナスダック100。【XYLD】はS&P500、【RYLD】はラッセル2000が対象です。

これらを保有しながら、同指数のコール・オプションを売るカバードコール戦略を行います。

※クリックで拡大します

右の2つはJPモルガン・アセット・マネジメントのETFです。

【JEPQ】はナスダック100の低ボラティリティ銘柄を約8割を保有。残りの2割弱でELNという仕組債を保有して、カバードコールと似たようなオプション取引を行います。【QYLD】のライバルという位置づけですね。

【JEPI】は【JEPQ】のS&P500版です。

運用総額は【JEPI】が約4.9兆円と頭一つ抜け出しています。【QYLD】は約1.2兆円。

分配金利回りは、過去1年、直近ともに【RYLD】、【QYLD】が12%前後と高いです。【XYLD】は9%台、【JEPQ】は9%前後、【JEPI】は8%を切っています。

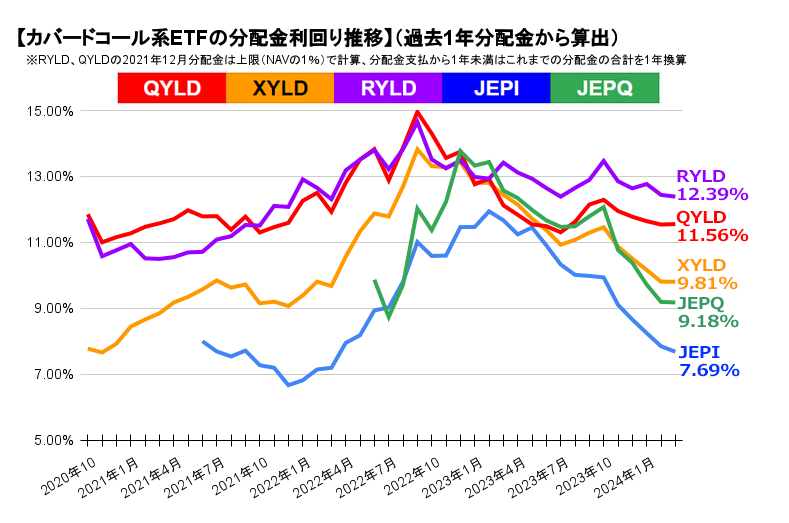

分配金利回り推移を確認しよう

分配金利回りの推移を見てみましょう。分配金利回りは過去1年分配金から算出しました。株価は月末です。

一番右側の数値が現在の分配金利回りです。【RYLD】が12.39%でもっとも高く、【QYLD】は11.56%で2番目に高いです。

【RYLD】がいずれの期間でも高いですね。【QYLD】も同じくらいです。

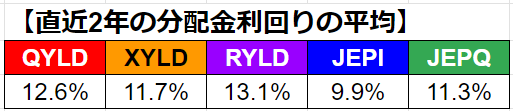

直近2年の分配金利回りの平均は【RYLD】が13.1%、【QYLD】が12.6%、【XYLD】11.7%、【JEPQ】が11.3%、【JEPI】が9.9%。【JEPI】がやや苦戦しています。

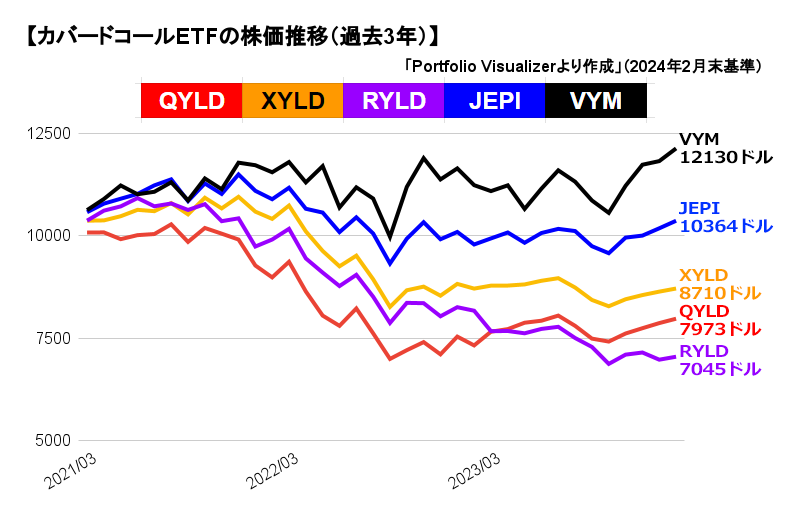

株価、トータルリターンを比較

株価を比較します。過去3年です。【JEPQ】設定されたのが2022年5月なので、このデータはありません。ここからは参考として、高配当ETFの代表格【VYM】も比較対象とします。

3年前に1万ドルを投資した場合、株価は【VYM】が1万2130ドルでトップ、【JEPI】が1万364ドル、ここまでがプラスです。

【QYLD】は7973ドルとやや低調ですね。

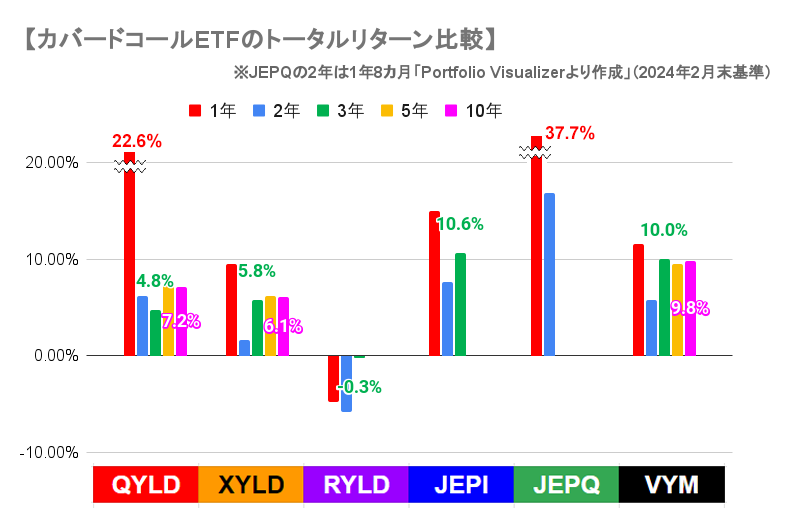

トータルリターンを比較

トータルリターンの比較です。1、2、3、5、10年です。

【RYLD】と【JEPI】は5年以上はありません。【JEPQ】は3年以上はなく、2年は1年8カ月です。

1年リターンは【JEPQ】が37.7%、【QYLD】が22.6%と素晴らしいです。直近1年のナスダックが強かったので、この2ETFのリターンが良かったということですね。

【JEPI】と【JEPQ】は設定からあまり経過していないですが、トータルリターンは素晴らしいですね。

【QYLD】は5年や10年のリターンは7%台です。9%台の【VYM】には劣りますが、6%台の【XYLD】よりは上回っています。

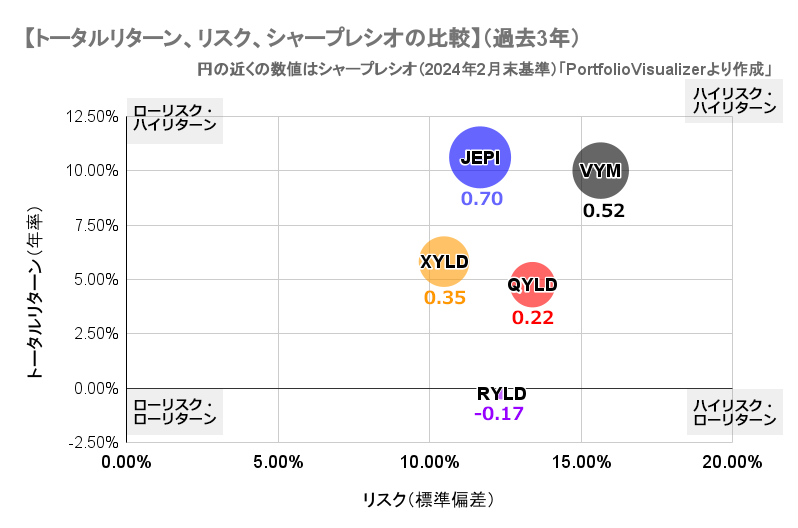

トータルリターン、リスク、シャープレシオの比較

トータルリターン、リスク、シャープレシオをバブルチャートで比較します。縦軸がトータルリターン、横軸がリスク、バブルの大きさがシャープレシオです。バブルの近くの数値はシャープレシオです。

シャープレシオは投資効率の良さを示したものです。トータルリターンが高く、リスクが低いと、シャープレシオは高くなります。

表の左上がローリスク・ハイリターン、右下がハイリスク・ローリターンになります。

まずは3年です。【JEPQ】はありません。

トータルリターンは【JEPI】と【VYM】が10%台で素晴らしいです。【JEPI】はリスクが低いので、シャープレシオは0.70です。【VYM】のシャープレシオは0.52です。

【QYLD】はトータルリターンが4.8%でリスクが大きく、どちらの値も【XYLD】より劣り、シャープレシオは0.22と今ひとつ。【XYLD】のシャープレシオは0.35です。

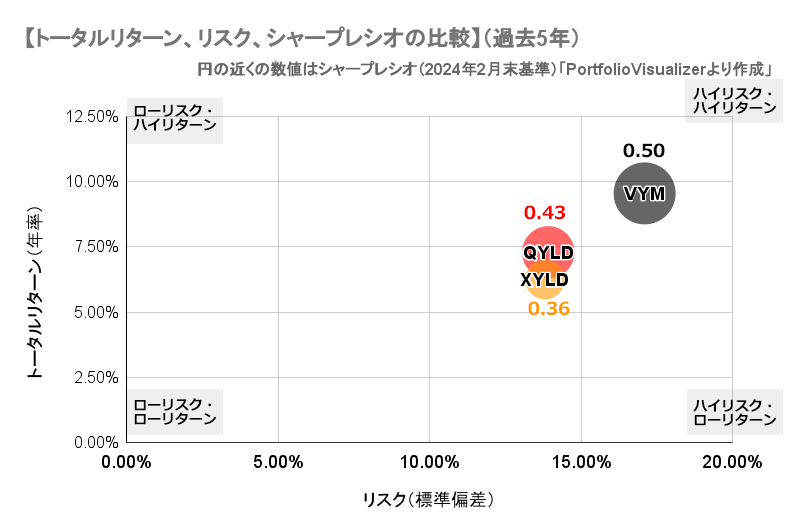

5年データを比べる

続いて5年です。【QYLD】【XYLD】【VYM】の3つのみです。

トータルリターンは【VYM】が9.6%と素晴らしく、シャープレシオは0.50。

【QYLD】はトータルリターンが7.3%で、シャープレシオは0.43です。【XYLD】のシャープレシオは0.36なので、今回は【QYLD】が上回りました。

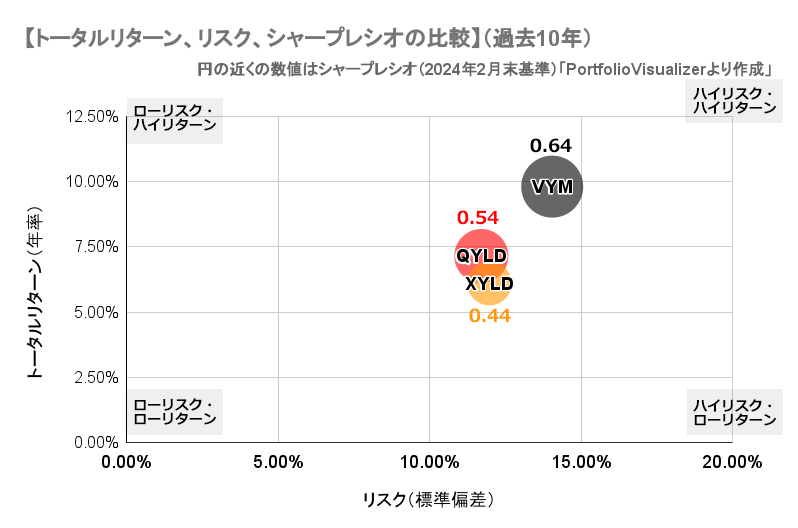

10年はどうか?

最後は10年です。【QYLD】【XYLD】【VYM】の3つのみです。

5年と同様に、トータルリターンは【VYM】が9.8%でトップで、シャープレシオは0.64。

【QYLD】はトータルリターンが7.1%で、シャープレシオは0.54です。【XYLD】のシャープレシオは0.44なので、今回も【QYLD】が上回りました。

【QYLD】は3年のデータはイマイチでしたが、5年や10年は【XYLD】よりも良かったです。

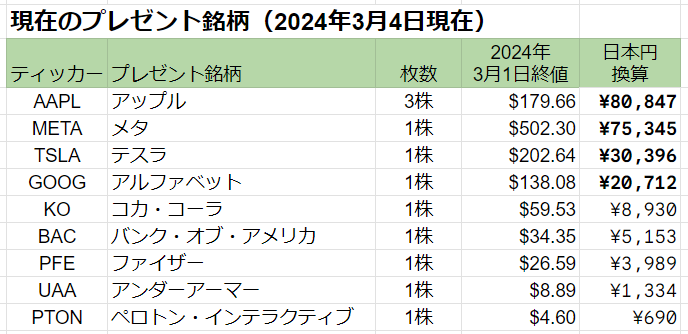

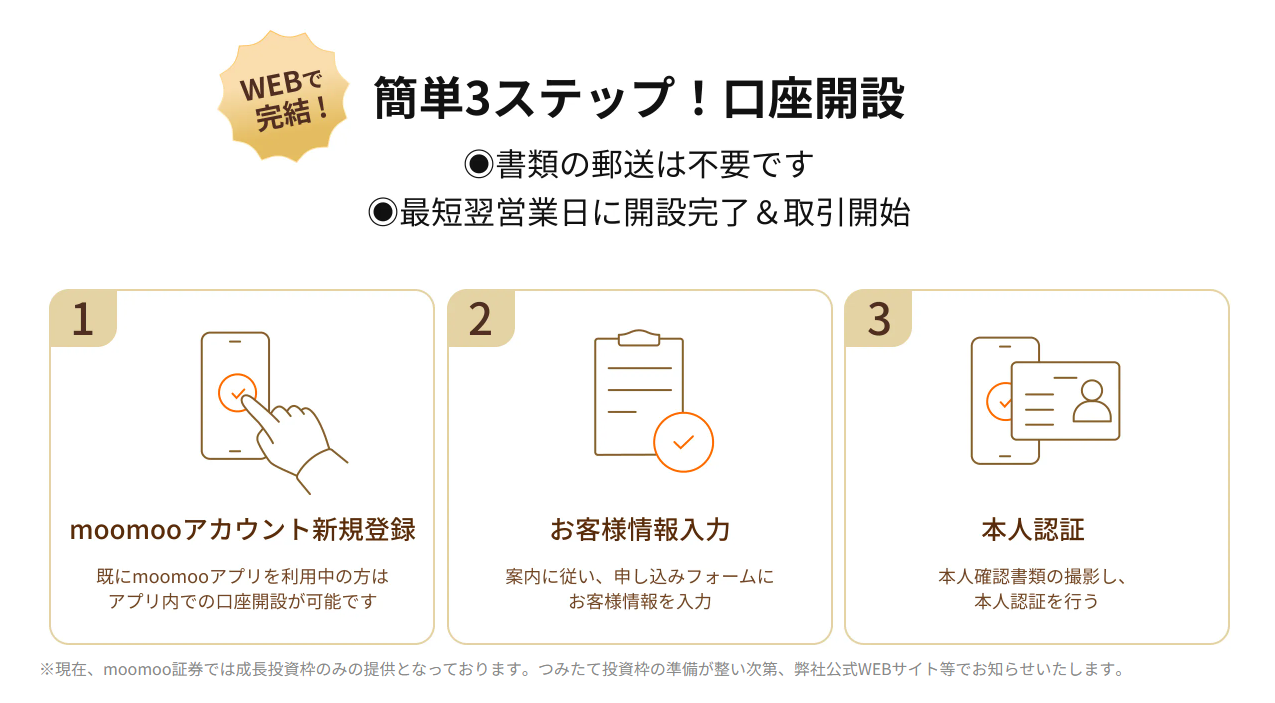

MOOMOO証券で口座開設して、米国株をもらおう! #PR

業界屈指の格安手数料、最先端の取引機能、プロ並みの投資情報で話題沸騰のmoomoo証券(ムームー証券)をご存じですか?

アプリを使っての最先端取引が特徴で、世界では2000万人を超える利用者がいます。日本には2022年に上陸しました。

現在moomoo証券(ムームー証券)では、新規に口座を開設して1万円以上を入金すれば、話題の米国株がもれなく当たります。(30日間の日次平均資産残高(円貨/外貨預金・株式含む)が1万円以上を維持が条件)

1万円以上の入金なら1回抽選が可能、30万円以上の入金なら4回抽選することが可能です。

対象はアップル【AAPL】、メタ【メタ】、テスラ【TSLA】、アルファベッド【GOOG】など世界をリードするテック企業が目立ちます。

アップル【APPL】やメタ【META】が当たると、日本円に換算すると8万円近くになります。的中した銘柄を調べることで、米国株についての知見を深める楽しみ方もありますね。

気になった人は、moomoo証券(ムームー証券)で口座開設を行いましょう。口座開設は簡単な3ステップでWEBで完結しますので、とりあえず試してみるというのもいいですね。

まとめ

投資信託の「一歩先いく NASDAQ-100 毎月カバコ戦略」(QYLD)」は2024年3月21日から運用が始まります。

グローバルX社のナスダック100カバードコールETF【QYLD】の投資信託版です。

ナスダック100を保有しながら、1カ月ごとにコール・オプションを売り建てるカバードコール戦略を行います。

分配金は毎月。信託報酬が年0.6825%の予定です。

【QYLD】は10年の歴史があるカバードコールETFです。

分配金利回りは11%台と高いです。5年や10年のトータルリターンが年率7%台なので、超高配当ETFの中では成績が良いと言えます。

ただし、トータルリターンを狙うなら、原資産である【QQQ】の方が圧倒的に優れています。

個人的にはm米国上場の【QYLD】と、その東証版【2865】を保有しているので、投資信託版は買わないつもりです。

カバードコールETFを購入したことのない人が少し買ってみるのはいいかもしれないですね。

マネックス証券のみで取り扱っているカバードコールETFを買おう【PR】

楽天証券の口座を開設して新NISAで資産運用しよう!【PR】

SBI証券で口座開設(無料)/口座数はネット証券No.1【PR】