2022年9月と11月に東証に上場した、グローバルX社の3つの高配当ETF、東証版QYLD(2865)、東証版PFFD(2866)、東証版XYLD(2868)について検証します。

東証上場版を、米国上場の【QYLD】【PFFD】【XYLD】と比較して、分配金や利回りの違いをチェックしましょう。

ポイントは税金ですね。外国税と国内税です。

東証に上場したタイミングは、東証版QYLD【2865】と東証版PFFDの【2866】が2022年9月28日。東証版XYLDの【2868】は、少し遅れて2022年11月4日です。

東証版ETFの分配金が支払われてから1年が経過しましたので、分配金情報を中心に、東証版と米国版を比較していきます。

序盤は東証版ETFの基本情報や外国税について

前半は、QYLDの東証版と米国版の分配金や利回り、手取り利回りの比較

中盤は、XYLDの東証版と米国版の分配金や利回り、手取り利回りの比較

後半は、PFFDの東証版と米国版の分配金や利回り、手取り利回りの比較

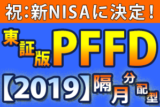

日米QYLD、XYLD、PFFDの基本データ比較

まずは、日米のETFの基本データの比較表です。上が東証上場、下が米国上場です。今回は「東証版QYLD」「米国版QYLD」という呼び方にします。

※なお、PFFDの隔月分配型東証ETF【2019】は最初の分配金が3月24日なので、今回は取り上げません。

左側の赤色の部分は、ナスダック100カバードコールETFです。下が米国版【QYLD】、上が「東証版QYLD」です。

真ん中の青色は、優先証券ETFです。下が米国版【PFFD】、上が「東証版PFFD」です。

右側の黄色の部分は、S&P500カバードコールETFです。下が米国版【XYLD】、上が「東証版XYLD」です。

赤と黄色の部分がカバードコールETFです。ナスダック100やS&P500などを原資産として保有して、カバードコール戦略を行い、対象指数のコール・オプションを毎月売却し、オプション・プレミアムを獲得します。そのプレミアムを分配金として支払います。毎月株価の約1%、年間で分配金利回り12%を目指します。

真ん中の青色は、米国の優先証券に投資するETFです。優先証券というのは株と社債の中間のような商品で、議決権がないなどの制限があるかわりに、利回りが高いのが特徴です。毎月分配型で、利回りは5~6%ぐらいです。

運用総額(純資産残高)は米国版は【QYLD】が約1.2兆円、【XYLD】が3600億円、【PFFD】が4200億円ほどです。

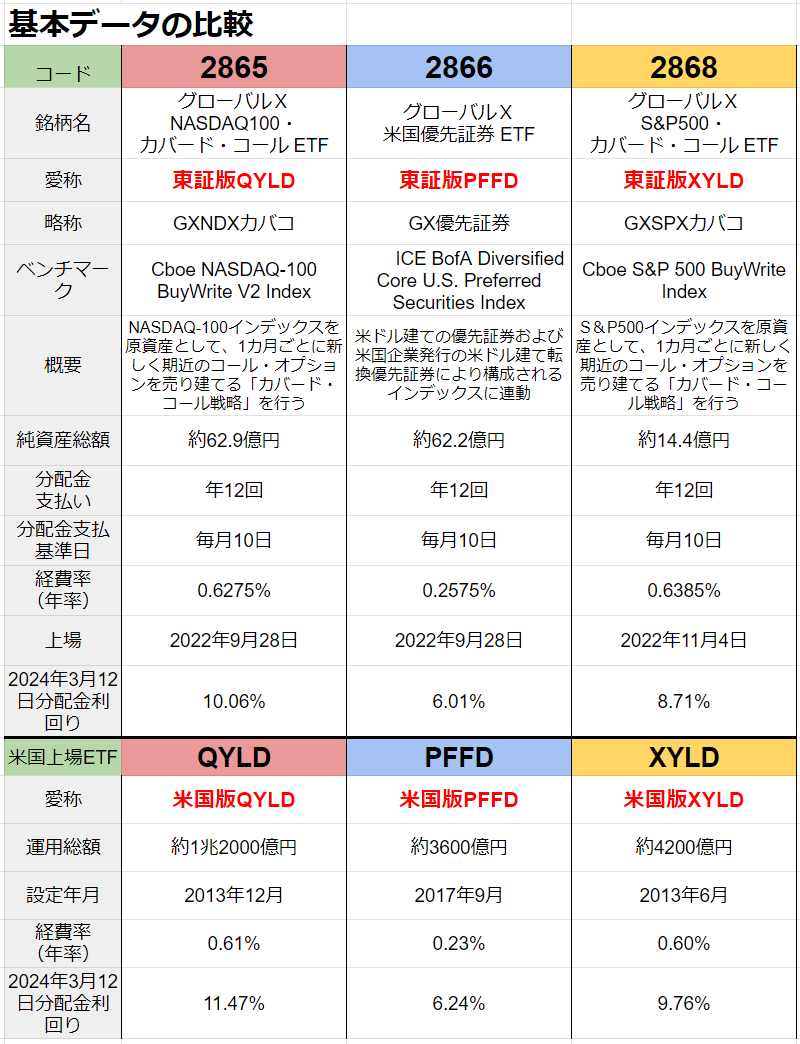

東証版はどのくらい売れているのか?

東証版の売れ行きをチェックしましょう。【東証版QYLD】が62.9億円、【東証版PFFD】が62.2億円、【東証版XYLD】が14.4億円ほどです。

2023年7月との比較では、【東証版QYLD】が39.5億円も増えており、好調です。【東証版PFFD】は15.4億円増とまずまず。【東証版XYLD】は3億円増はなので、あまり増えていないですね。

東証版ETFの分配金と税金について

まず最初に、グローバルX社の東証版ETFの分配金と税金についてです。

下の画像はグローバルX社の公式サイトに【東証版QYLD】の分配金情報を加工したものです。

1口単位で購入可能ですが、100口で表示されています。

直近4月の分配金は800円ですが、この数値は10%の米国で外国税が引かれたあとのものです。なので税引き前は800円を0.9で割って、888円です。

ちなみに、左上に税引前とありますが、これは国内で課税される前という意味の税引前です。

二重課税調整制度の対象か?

下のデータは、日本取引所グループ(JPX)に掲載されている「投資信託等の二重課税調整制度の対象となる可能性の高いETF・REIT」を加工したものです。

今回紹介するグローバルX社の「東証版QYLD、PFFD、XYLD」に赤線を引きました。いずれも二重課税調整制度の対象となっています。

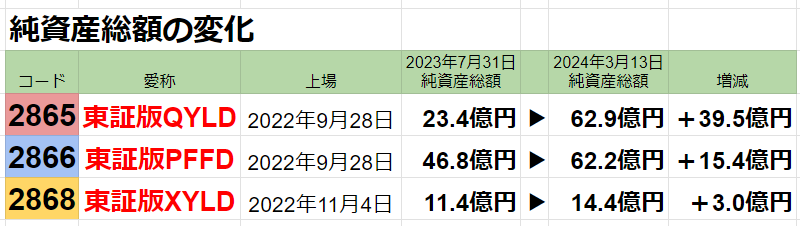

東証版と米国版の手取りの違いについて

下の画像は楽天証券に掲載されたものを加工したものです。2020年1月1日の税制改正によって、投資信託やETFの外国所得税に二重課税が生じないように変更されました。

【東証版QYLD】などは二重課税調整がされるので、下の部分「改正後」に該当します。外国税の10%がなくなります。所得税や住民税など、やや複雑な計算式があります。手取りは約79.7%になります。

グローバルX社の【東証版QYLD】などは、外国税10%を引かれたデータが記載されているので、その数値を0.9で割り、税引き前の100%の状態に戻します。そこに0.797を掛けると、手取分配金になります。計算が面倒な場合は、記載されている「90」に0.8856を掛けると、ほぼ79.7%になります。

上の「改正前」に該当するのが、米国に上場されている【米国版QYLD】などです。こちらは0.718を掛けると手取分配金になります。

分配金の手取りは米国版が71.8%で、東証版は79.7%なので、東証版の方が約8%ほどオトクという考え方もできます。ただし、所得がそれなりにある人が確定申告をすれば、外国税10%は戻ってきます。

以上を踏まえて、米国版と東証版の分配金と利回りを比較していきます。

東証版QYLDと米国版QYLDの分配金比較

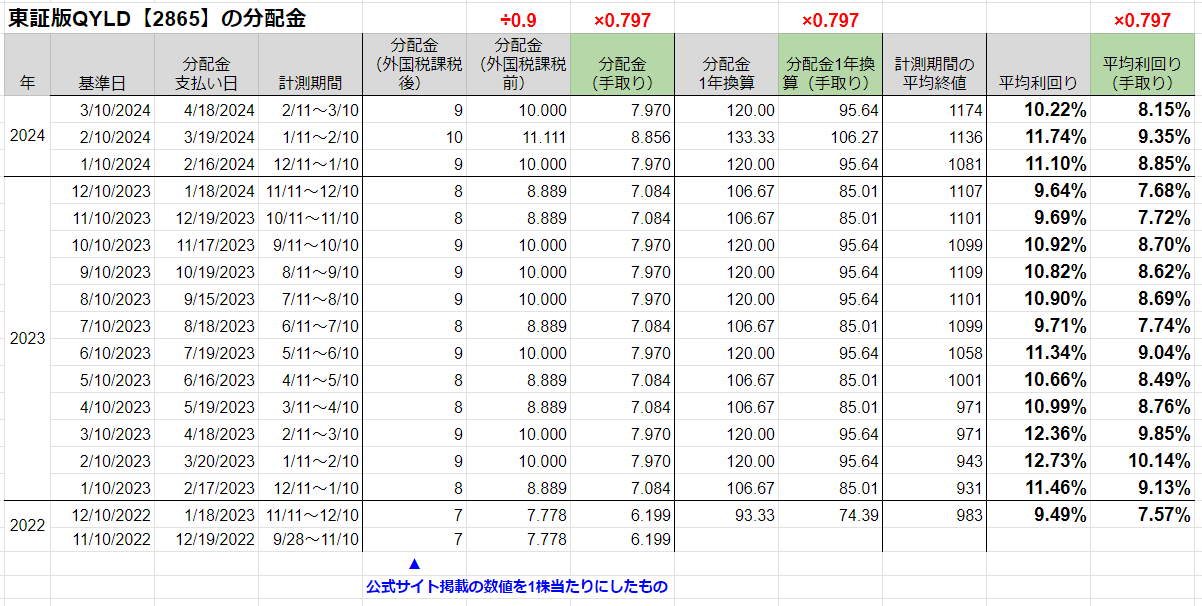

それでは、東証版【QYLD】と米国版【QYLD】の分配金を比較します。まずは東証版【QYLD】の分配金データです。

東証版【QYLD】は2022年9月28日に上場しました。分配金に対する計測期間は1カ月ごとですが、最初は44日ほどあります。左から4列目です。期間が中途半端なので、2度目の分配金支払いから注目してみましょう。株価は1000円スタートで1株単位で購入可能です。

左から5列目が公式サイトに記載されている分配金を1株あたりにしたものです。これは外国税10%が引かれたあとのデータです。そこで0.9で割ることにより、外国税が引かれる前の状態にします。左から6列目です。

そこに、0.797を掛けて、分配金の手取りを計算します。国内税のみ引かれるというわけです。左から7列目です。この金額が振り込まれる額というわけですね。ただし為替の影響もあるため、ピッタリこの数値ではないようです。

税金が引かれる前の分配金を1年換算した額を、計測期間の平均株価で割って、1カ月間の平均利回りを求めました。右から2列目です。

手取り分配金を1年換算した額を、計測期間の平均株価で割って、手取り額でも1カ月間の平均利回りを求めました。右から1列目です。

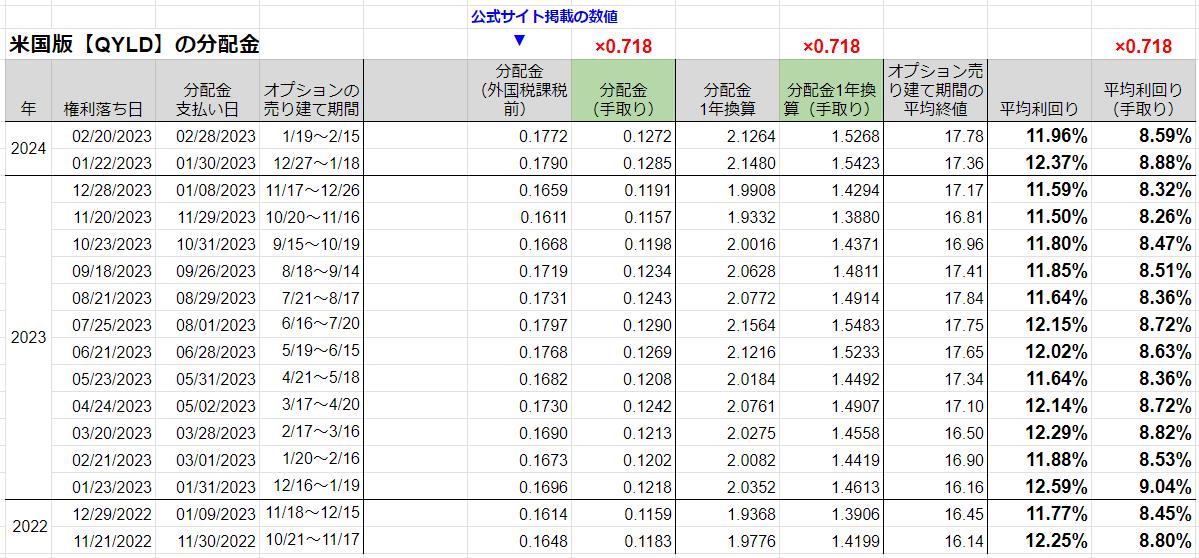

米国版【QYLD】も同様に、手取り額を計算します。こちらは外国税と国内税の両方が引かれますので、0.718を掛けます。左から7列目です。

東証版と米国版の平均分配金利回りを比較

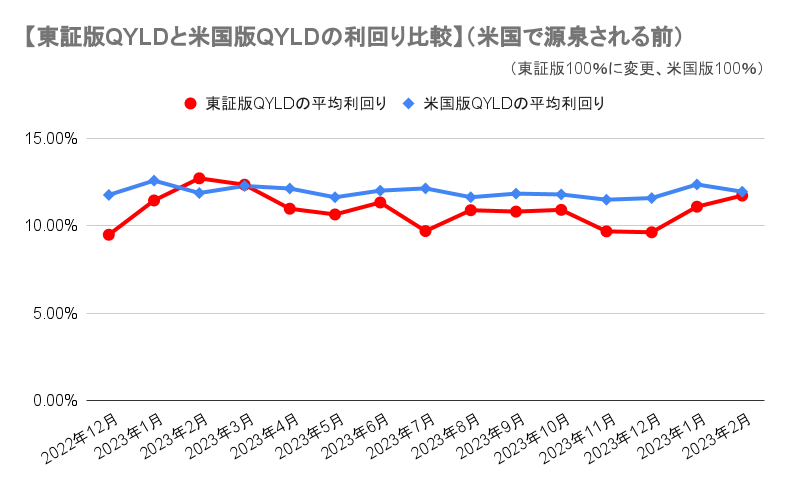

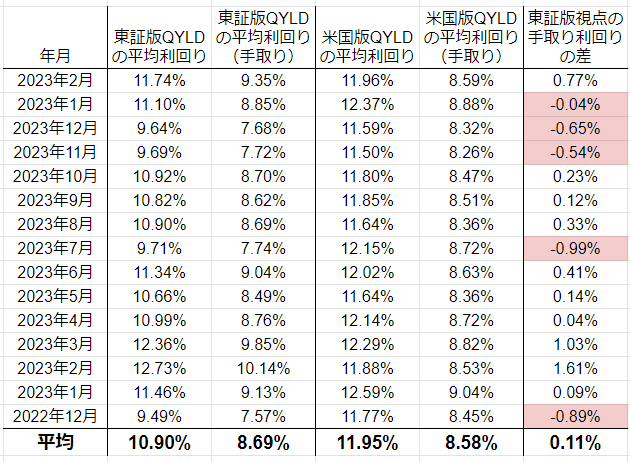

東証版【QYLD】の平均分配金利回りを、米国版【QYLD】の平均分配金利回りと比較しましょう。先ほどのデータの右から2列目をグラフにしました。

米国版【QYLD】の平均利回りの方が少し高いですね。

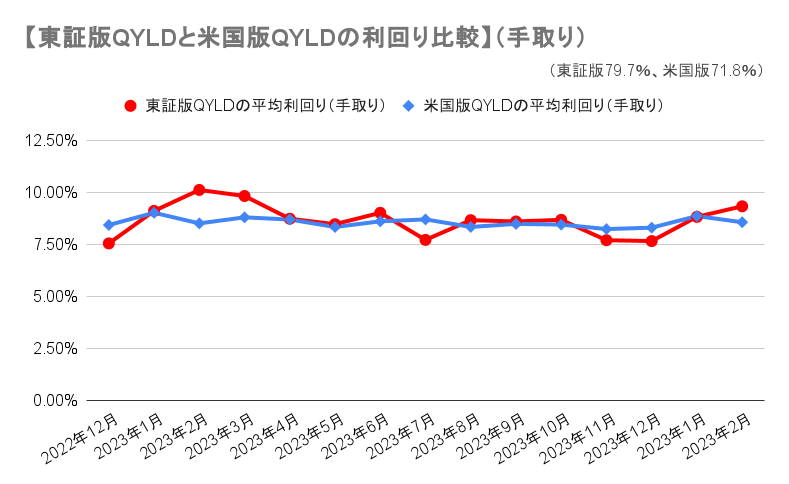

手取りの分配金利回りの比較です。米国版【QYLD】は71.8%、東証版【QYLD】は二重課税調整があるので79.7%です。税引き後の手取り利回りは東証版【QYLD】がやや上回っています。

グラフのデータはこちらです。手取り利回りの平均は東証版【QYLD】が8.69%、米国版【QYLD】が8.58%になりました。

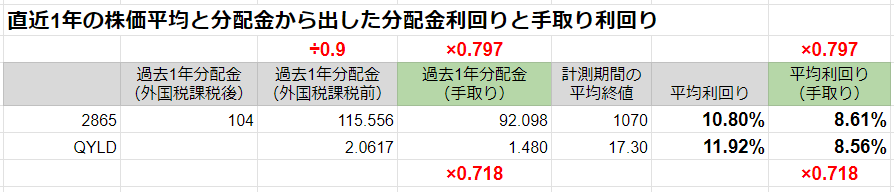

直近1年分をまとめて計算した分配金利回り比較

直近1年の終値の平均と、過去1年分配金から算出した分配金利回りの比較です。

手取り利回りの平均は東証版【QYLD】が8.61%、米国版【QYLD】が8.56%になりました。

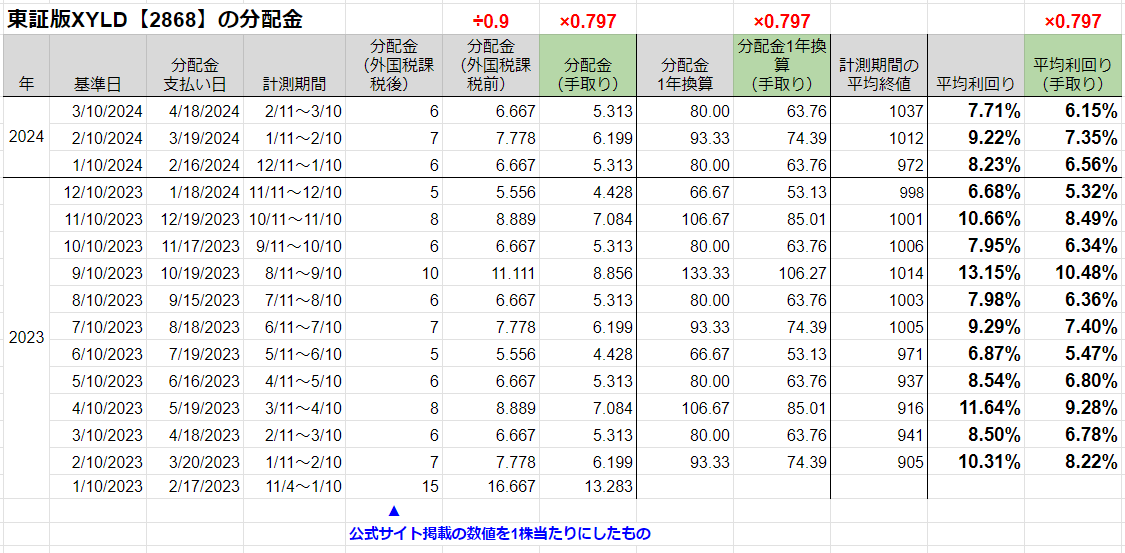

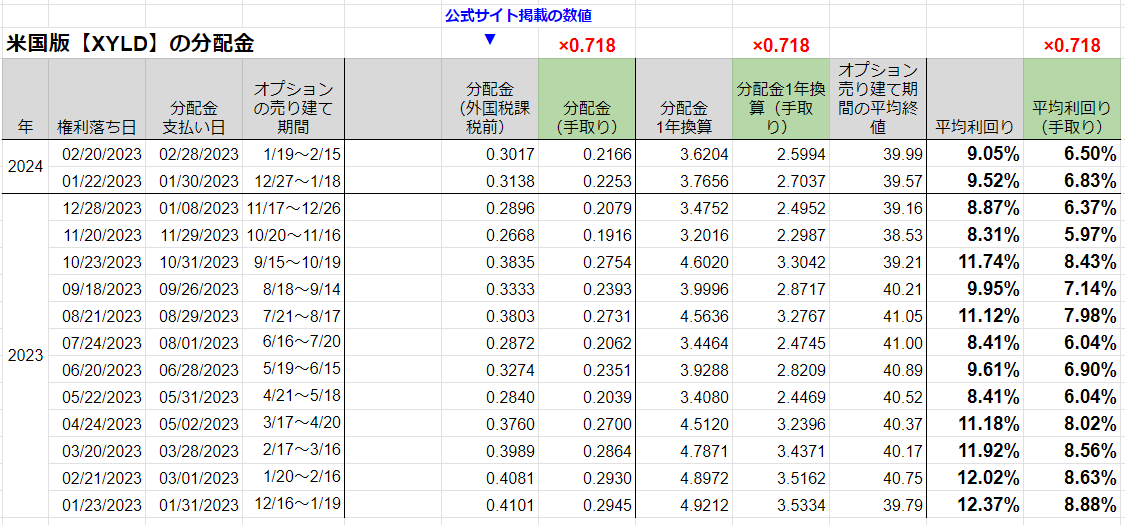

東証版XYLDと米国版XYLDの分配金比較

今度は【XYLD】の東証版と米国版の分配金を比較しましょう。まずは東証版【XYLD】の分配金データです。

※クリックで拡大します

東証版【XYLD】は2022年11月4日に上場しました。分配金に対する計測期間は1カ月ごとですが、最初は2カ月弱あります。左から4列目です。なので2度目の分配金支払いから注目してみましょう。株価は1000円スタートで1株単位で購入可能です。

先ほどの【QYLD】と同じで、左から5列目が公式サイトに記載されている分配金を1株あたりにしたものです。これは外国税10%が引かれた後です。そこで0.9で割ることにより、外国税が引かれる前の状態にします。左から6列目です。

それに、0.797を掛けて、分配金の手取りを計算します。左から7列目です。この金額が振り込まれる額というわけですね。ただし為替の影響もあるため、ピッタリこの数値ではないようです。

税金が引かれる前の分配金を1年換算した額を、計測期間の平均株価で割って、1カ月間の平均利回りを求めました。右から2列目です。

手取り分配金を1年換算した額を、計測期間の平均株価で割って、手取り額でも1カ月間の平均利回りを求めました。右から1列目です。

※クリックで拡大します

米国版【XYLD】も同様に、手取り額を計算しました。こちらは0.718を掛けます。外国税と国内税の両方が引かれるからです。左から7列目です。

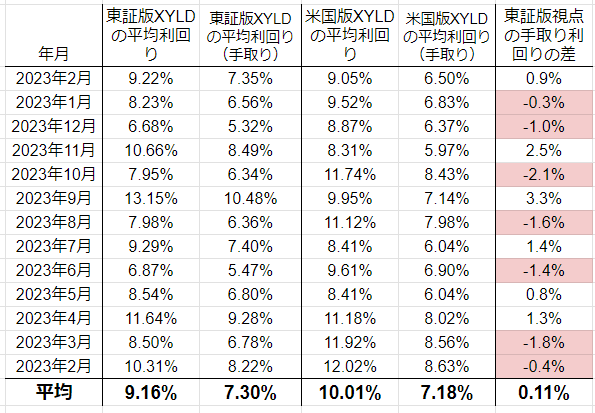

東証版と米国版の平均利回りを比較

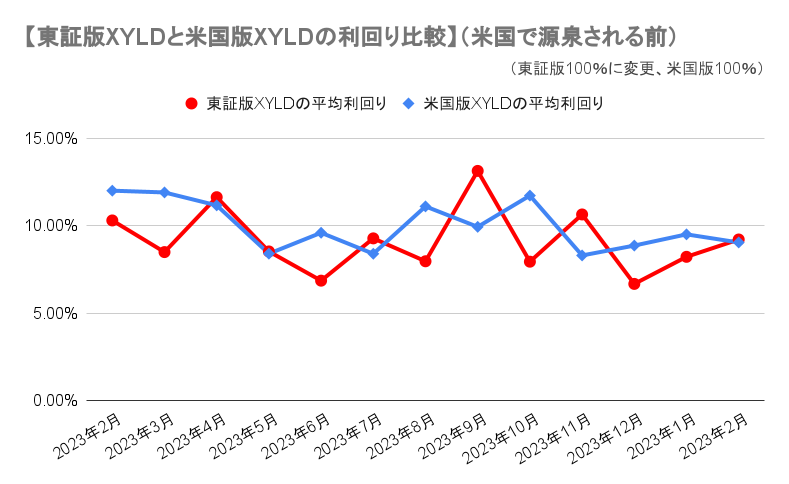

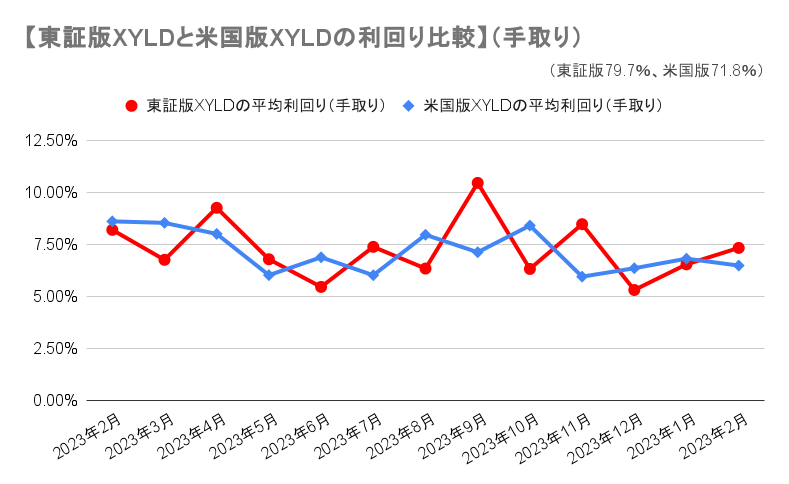

東証版【XYLD】の平均分配金利回りを、米国版【XYLD】の平均分配金利回りと比較しましょう。先ほどのデータの右から2列目をグラフにしました。

米国版【XYLD】の平均利回りの方が少し高いですね。

手取りの分配金利回りの比較です。米国版【XYLD】は71.8%、東証版【XYLD】は二重課税調整があるので79.7%です。税引き後は東証版【XYLD】がやや上回っています。

グラフのデータはこちらです。手取り利回りの平均は東証版【XYLD】が7.30%、米国版【XYLD】が7.18%になりました。

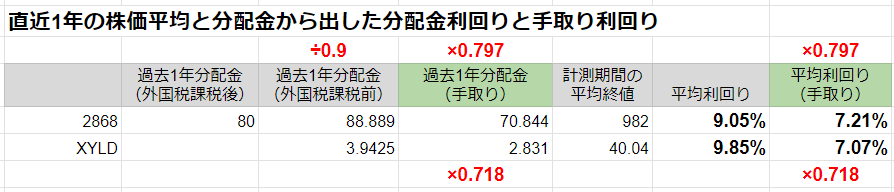

直近1年分をまとめて計算した分配金利回り比較

直近1年の終値の平均と、過去1年分配金から算出した分配金利回りの比較です。

手取り利回りの平均は東証版【XYLD】が7.21%、米国版【XYLD】が7.07%になりました。

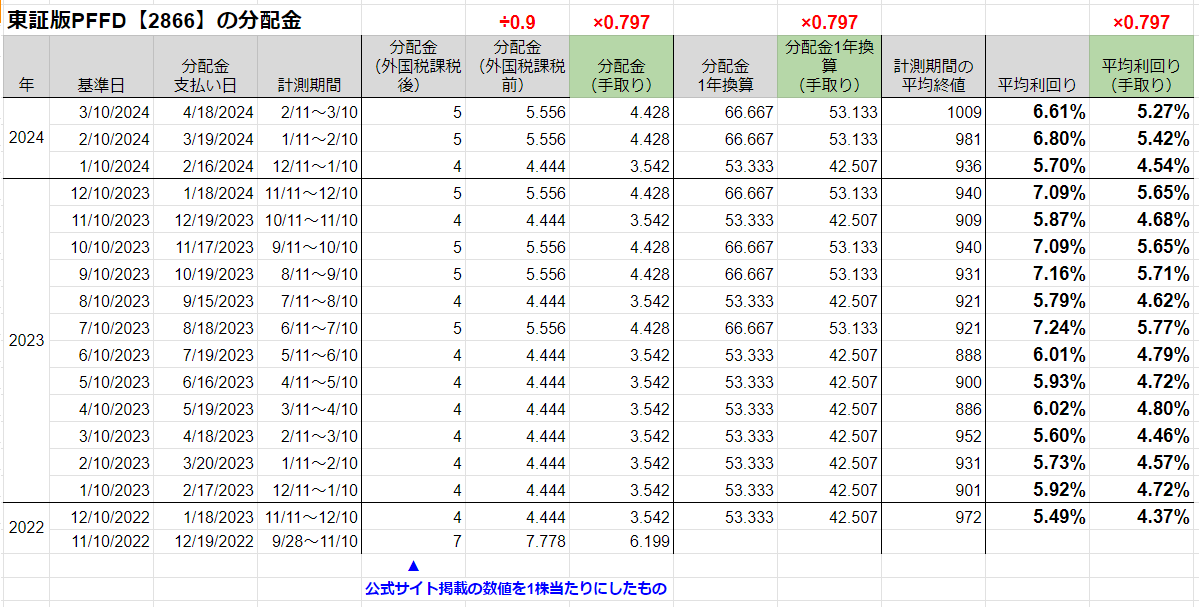

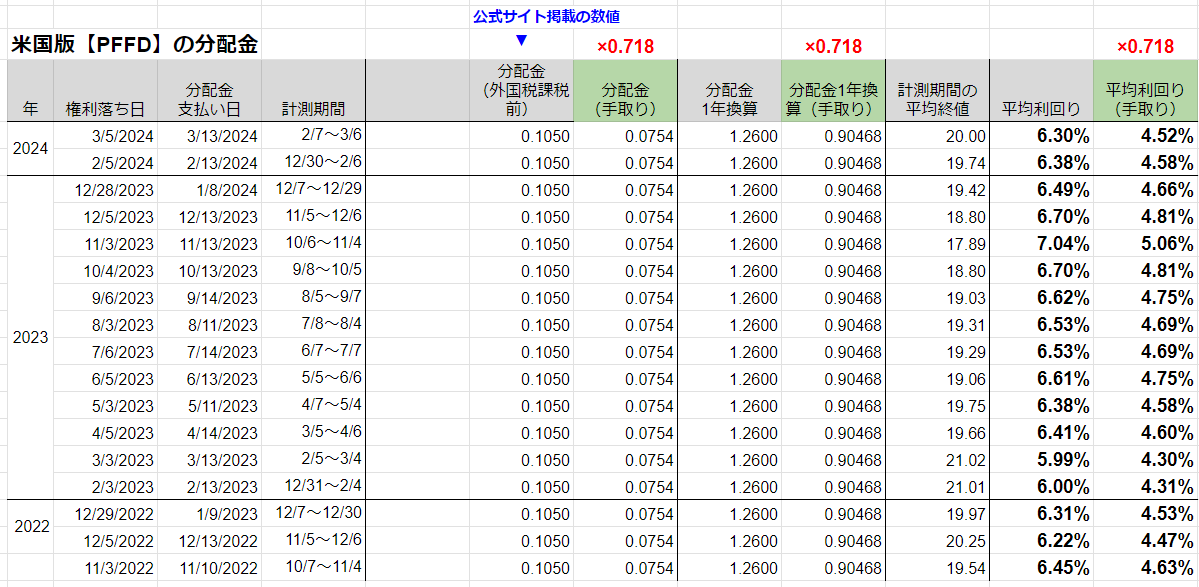

東証版PFFDと米国版PFFDの分配金比較

それでは、東証版【PFFD】と米国版【PFFD】の分配金を比較しましょう。まずは東証版【PFFD】の分配金データです。

※クリックで拡大します

東証版【PFFD】は2022年9月28日に上場しました。分配金に対する計測期間は1カ月ごとですが、最初は44日ほどあります。左から4列目です。期間が中途半端なので、2度目の分配金支払いから注目してみましょう。株価は1000円スタートで1株単位で購入可能です。

左から5列目が公式サイトに記載されている分配金を1株あたりにしたものです。これは外国税10%が引かれたあとのデータです。そこで0.9で割ることにより、外国税が引かれる前の状態にします。左から6列目です。

それに、先ほど説明したように0.797を掛けて、分配金の手取りを計算します。国内税のみ引かれるというわけです。左から7列目です。この金額が振り込まれる額というわけですね。ただし為替の影響もあるため、ピッタリこの数値ではないようです。

税金が引かれる前の分配金を1年換算した額を、計測期間の平均株価で割って、1カ月間の平均利回りを求めました。右から2列目です。

手取り分配金を1年換算した額を、計測期間の平均株価で割って、手取り額でも1カ月間の平均利回りを求めました。右から1列目です。

※クリックで拡大します

米国版【PFFD】も同様に、手取り額を計算します。こちらは外国税と国内税の両方が引かれますので、0.718を掛けます。左から7列目です。

東証版と米国版の平均利回りを比較

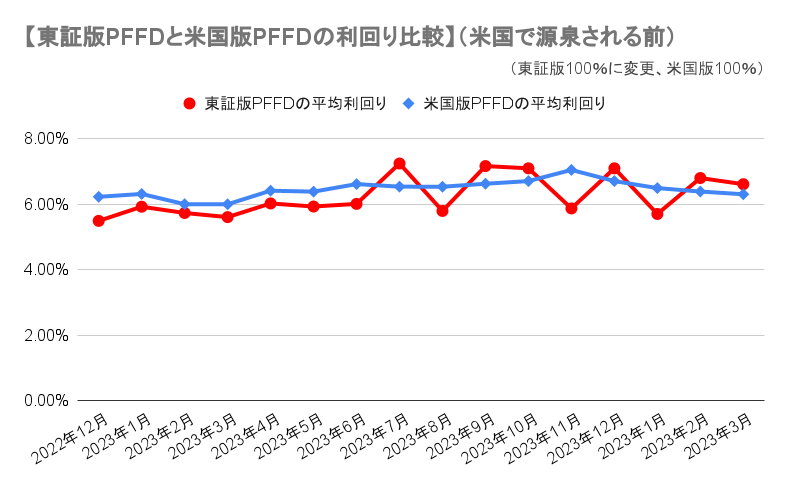

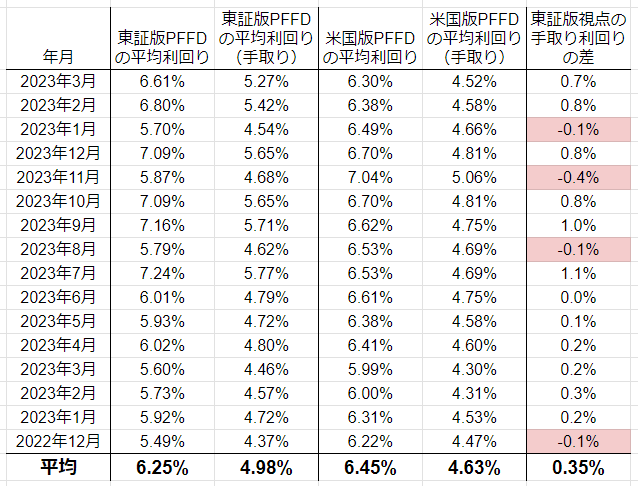

東証版【PFFD】の平均分配金利回りを、米国版【PFFD】の平均分配金利回りと比較しましょう。先ほどのデータの右から2列目をグラフにしました。

米国版【PFFD】の平均利回りの方がわずかに高いですね。

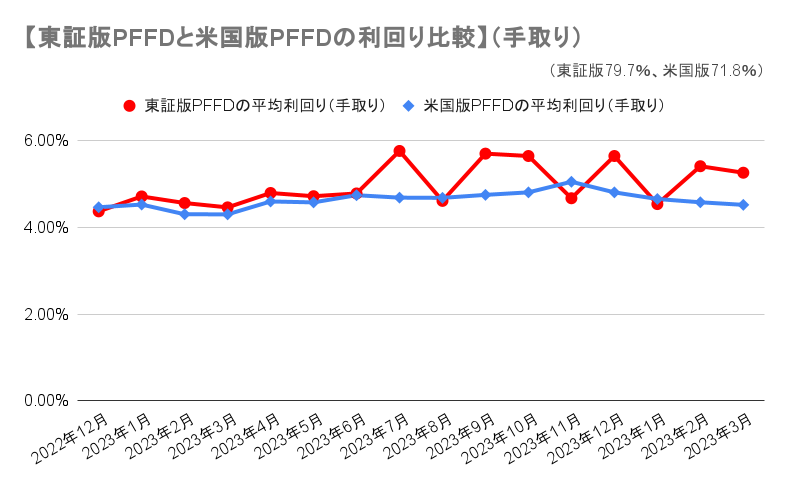

手取りの分配金利回りの比較です。米国版【PFFD】は71.8%、東証版【PFFD】は二重課税調整があるので79.7%です。

税引き後は東証版【PFFD】が上回っています。

グラフのデータはこちらです。手取り利回りの平均は東証版【PFFD】が4.98%、米国版【PFFD】が4.63%になりました。

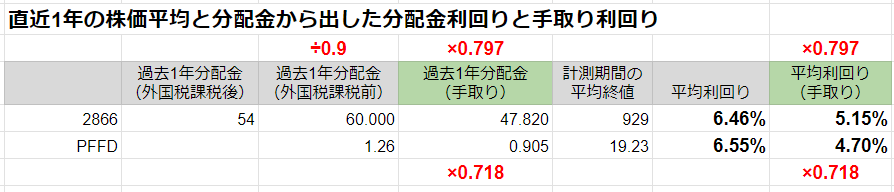

直近1年分をまとめて計算した分配金利回り比較

直近1年の終値の平均と、過去1年分配金から算出した分配金利回りの比較です。

手取り利回りの平均は東証版【PFFD】が5.15%、米国版【XYLD】が4.70%になりました。

日米ETFの利回り、手取り利回り、株価リターンの差を確認!

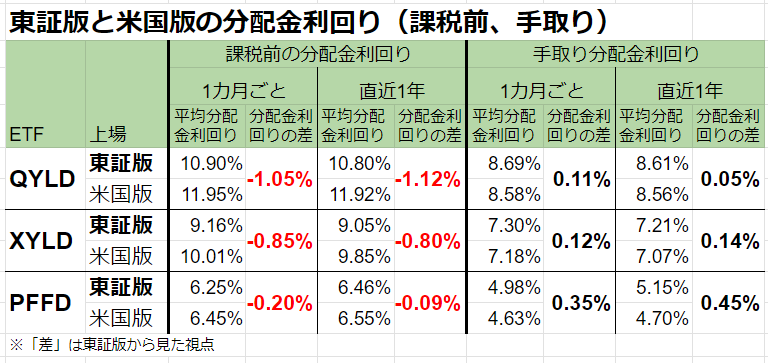

これまでのデータをまとめ、東証版と米国版のデータを比較します。1カ月ごとに出したデータと、直近1年分のデータを比べます。「分配金利回りの差」は引き算しただけの数値です。

東証版と米国版の比較では、課税前の分配金利回りは、いずれも米国版が高かったです。

【QYLD】は課税前だと米国版が1.1%ほど高いです。手取りは東証版が0.1%ほど高いです。

【XYLD】は課税前は米国版が0.8%ほど高いです。手取りは東証版が0.1%ほど高いです。

【PFFD】は課税前は米国版が0.1%ほど高いです。手取りは東証版が0.4%ほど高いです。

米国版の手取りは0.718%、東証版の手取りは0.797%です。そのため、課税前に比べて、東証版の手取りが大きくなります。

東証版の課税前の分配金利回りが低い理由としては、例えば株価が1000円で1度の分配金額が9円のときは、9.5円のように小数点以下にはできないため、切り捨てて基準価額に反映させている可能性も考えられます。

また、米国版と東証版は決算日が異なっており、米国版の分配金が確定してから東証版の決算日を迎えるまでに分配金の希薄化が生じているため、東証版の分配金が少ない可能性があります。

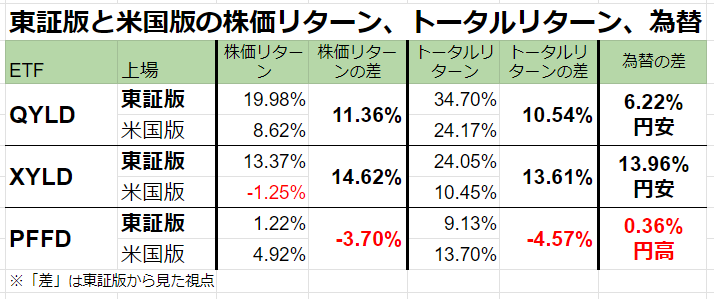

株価リターン、トータルリターン、為替の比較

株価リターンやトータルリターンを比較します。株価リターンは、1カ月ごとの平均利回りと同じ期間です。

株価リターンやトータルリターンは、為替の影響が出ています。【XYLD】は東証版のリターンがかなり優勢でしたが、13.96%も円安だったためです。

【QYLD】も6.22%円安のため、東証版のリターンが良かったです。

逆に【PFFD】は0.36%円高だったため、米国版のリターンがよかったです。

トータルリターンと為替を比べてみると、必ずしも東証版が劣っているわけではなさそうです。

まとめ

東証版ETFの運用資産額は、【東証版QYLD】が62.9億円、【東証版PFFD】が62.2億円、【東証版XYLD】が14.4億円ほどです。【東証版QYLD】が好調です。

課税前の分配金利回りは、いずれも東証版は米国版より低かったです。東証版【QYLD】は米国版より1.0%ほど低かったです。東証版【XYLD】も0.8%ほど米国版より劣っていました。東証版【PFFD】は0.2%ほど低かったです。

東証版の【QYLD】などは二重課税調整がされるため、分配金の手取りは約79.7%になります。

米国版の【QYLD】などの手取りは71.8%です。差が8%ほどありますので、結構大きいですね。

手取り利回りは、外国税がない分だけ、東証版の数値が良い傾向ですね。【QYLD】と【XYLD】は0.1%ほど高かったです。【PFFD】は0.4%ほど高かったです。

米国版は確定申告をすれば、外国税控除が受けられます。ただし、国民健康保険の場合は課税所得が増えてしまうので、判断が難しいところです。東証版の【QYLD】などは自動で二重課税調整をしてもらえるので、その心配はありません。

確定申告をして外国税控除を受ける人は米国版がいいのかなと思います。自営業者やリタイア後で国民健康保険の人は東証版が向いているかもしれないですね。

半年後ぐらいに、再びデータを検証してみようかなと考えています。