少し前のことですが、バンガード社のバンガード・公益事業セクターETF【VPU】が、2020年6月18日に配当金を発表しました。1.2578ドルです。1年前の同時期は0.9811ドルでしたので、1年前の同時期との比較では28.2%の増配です。

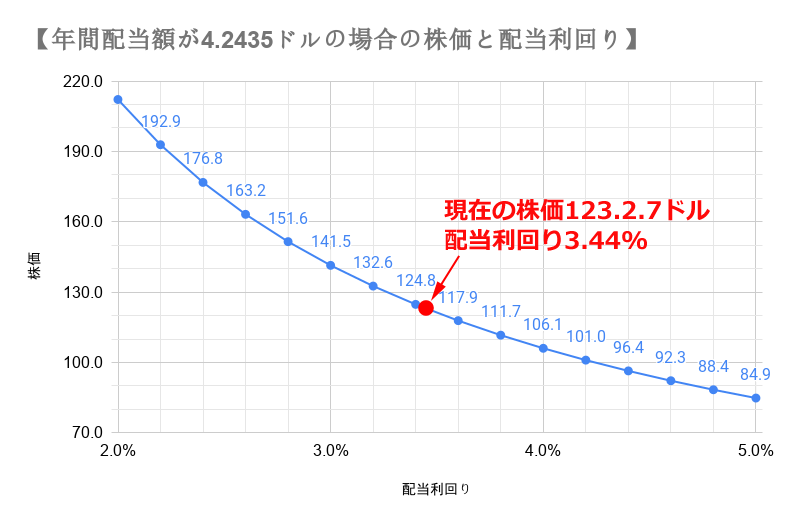

配当利回りを過去1年間の配当金額から算出すると、2020年7月9日の株価は123.2ドル近辺、過去1年の配当額は4.2435ドルなので、配当利回りは3.44%になります。

【VPU】はディフェンシブなセクターで、なかなか配当利回りも高そうです。果たして本当でしょうか? 様々なデータからこのセクターETFを分析していきます。

【VPU】の過去の配当金と増配率は?

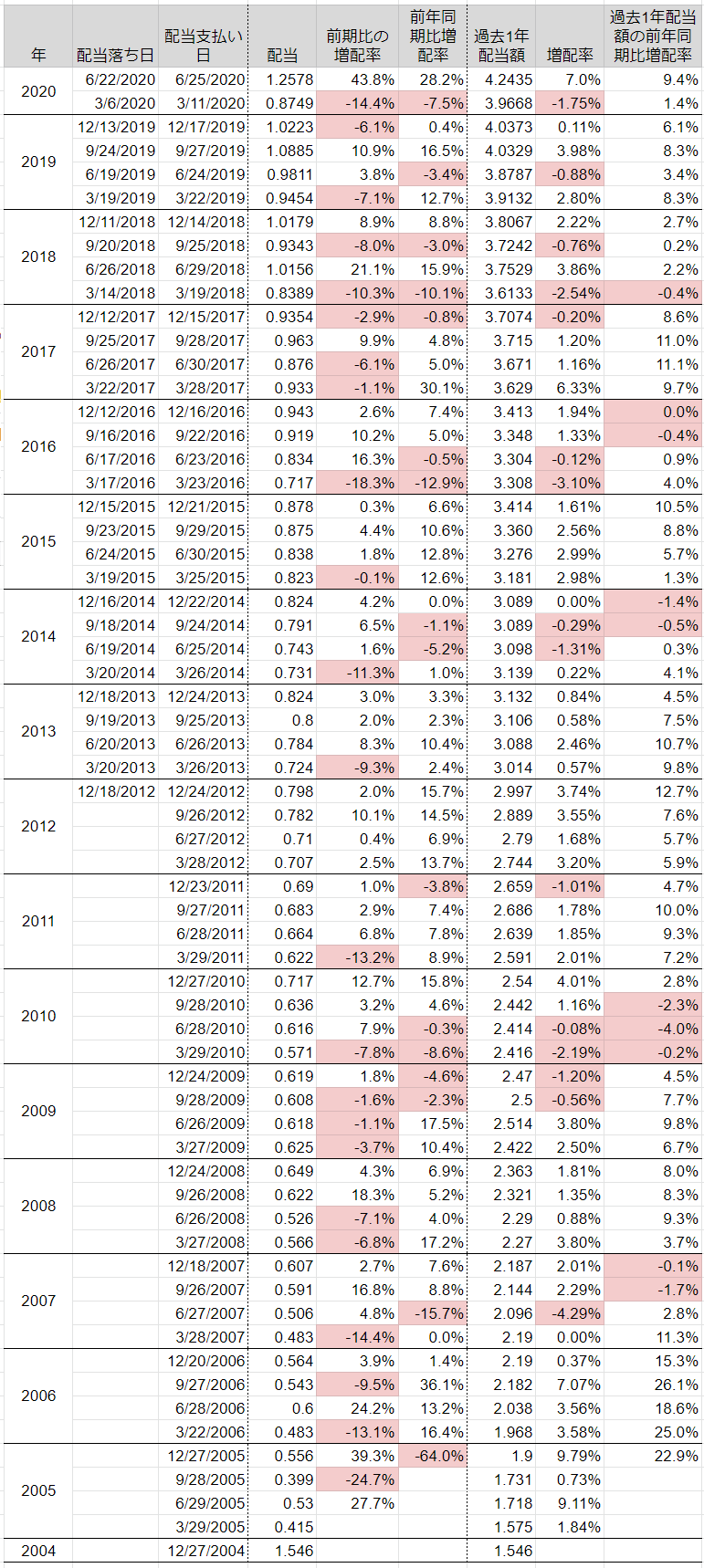

【VPU】が設定されたのは2004年1月です。下の表は過去の配当金の一覧です。

配当利回りの計算方法を説明します。年4回配当金を支払う個別銘柄の場合は、最新の配当金額を4倍した額が年間配当額となり、それを株価で割って配当利回りが算出されます。

ところがETFの場合は、組み込まれている銘柄によって配当金を払うタイミングが異なるため、期によってバラバラになります。そこで、最新の配当金と過去3回の配当金を足した数字、つまり過去1年分の配当額が年間配当額となり、それを元に配当利回りが算出されることが多いです。

よって今回の【VPU】の配当が減配かどうかを調べるには、四半期ごとに過去1年分の配当金のデータを作成する必要があります。下の表の右から3番目が過去1年配当額です。今期の【VPU】の過去1年配当額は4.2435ドルで、前期の過去1年配当額は3.9668ドルなので、7.0%の増配といえるでしょう。ただし、この計算方法だと、減配かどうかの判断は今期と1年前の同時期の配当の比較によって決まります。なぜなら、残り3つの期はデータが同じだからです。

ちなみに前年の同時期との配当額の比較では、今回が1.2578ドル、前年の同時期が0.9811ドルなので28.2%の増配になります。また、前年の同時期との過去1年配当額の比較では、今回が4.2435ドル、前年の同時期の過去1年配当額が3.8787ドルなので、9.4%の増配となります。

そんなわけで、個別銘柄の減配とETFの減配は、少し意味合いが異なります。ETFで多少減配されたとしても、それほど神経質にならなくてもいいかもしれません。

※背景が赤になっているのが減配です

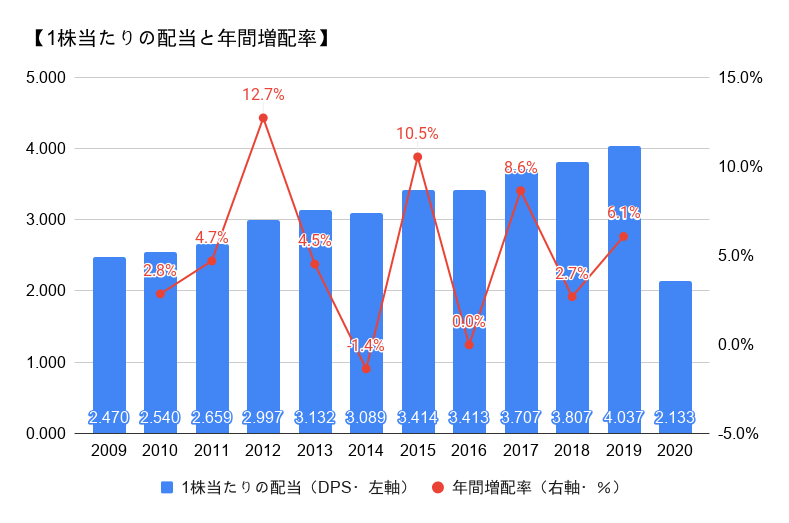

【VPU】の年間増配額と年間増配率は?

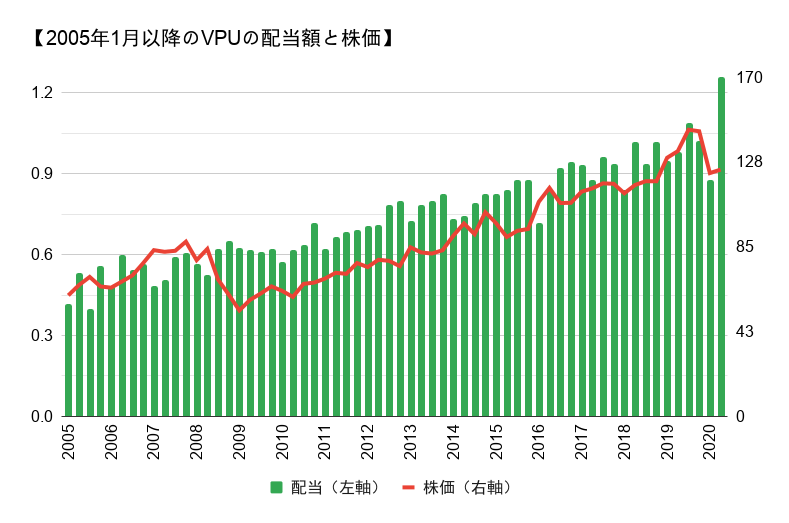

【VPU】の配当金を1年ごとにまとめてグラフ化しました。2020年は3月と6月の配当額で、今後9月と12月分が加わる予定です。着実に増配をしていますね。

2020年の3月は前年同時期を下回りましたが、6月は前年同時期を大きく上回る配当でした。ディフェンシブなセクターなので、コロナ・ショックの影響は少なかったといえそうです。

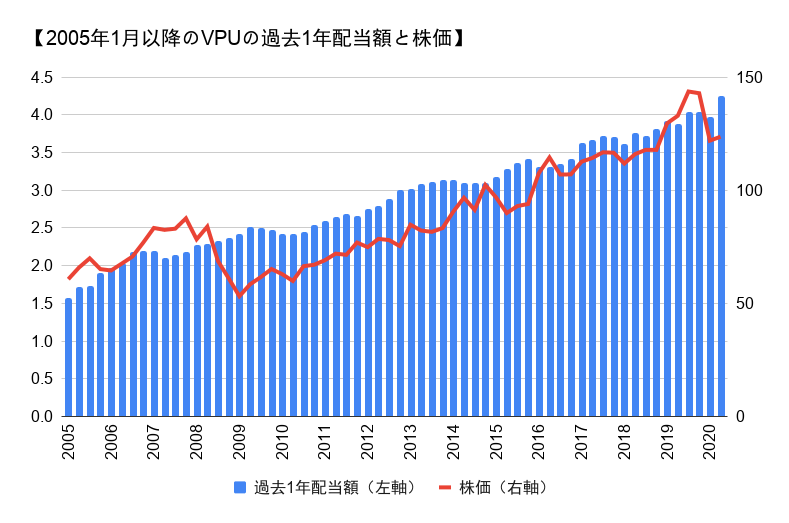

【VPU】の過去1年配当額を棒グラフで確認しよう

先ほどの表の過去1年配当額を棒グラフにして、【VPU】の株価と比較しました。過去1年配当額は、株価とある程度は連動しています。順調に右肩上がりといえそうです。

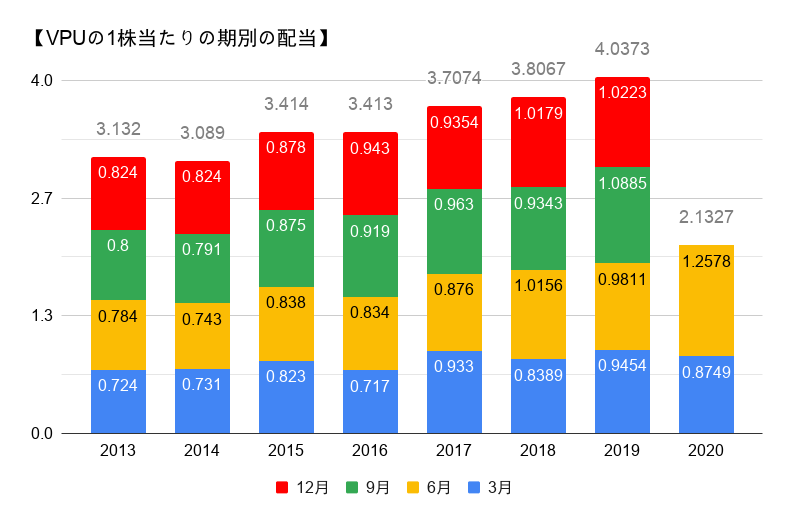

【VPU】の配当額を棒グラフで確認しよう

こちらは期ごとの配当額を株価と比較したものです。期によって配当額がかなり異なります。今回の配当額はこれまでと比較して抜きんでていますね。

【VPU】の今後の配当予想は?

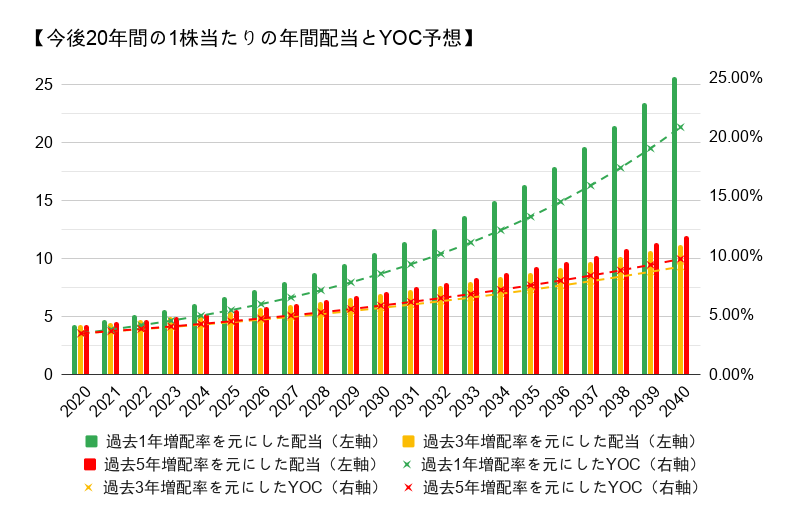

現在の年間配当金額(4.2435ドル)と1、3、5年前の同時期の年間配当金額(3.8787ドル、3.671ドル、3.276ドル)を比較して増配率を計算し、それを使って将来の配当金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの配当利回りのことです。【VPU】株を2020年7月9日の株価123.2ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。棒グラフが配当金予想、折れ線グラフがYOC予想です。

増配率は過去1年が9.4%、過去3年が4.9%、過去5年が5.3%でした。現在の配当利回りは3.44%です。もっとも成績の悪い過去3年のペースで減配が続くと10年後のYOCは5.58%、20年後のYOCは9.05%です。もっとも成績がよかった過去1年の増配と同じだと10年後のYOCは8.46%、20年後のYOCは20.79%になります。過去5年のデータだと10年後のYOCは5.78%、20年後のYOCは9.7%になります。セクターETFの中ではトップクラスの配当利回りで、増配率もまずまずなので、将来のYOCもよさそうです。

【VPU】を買うタイミングを考える

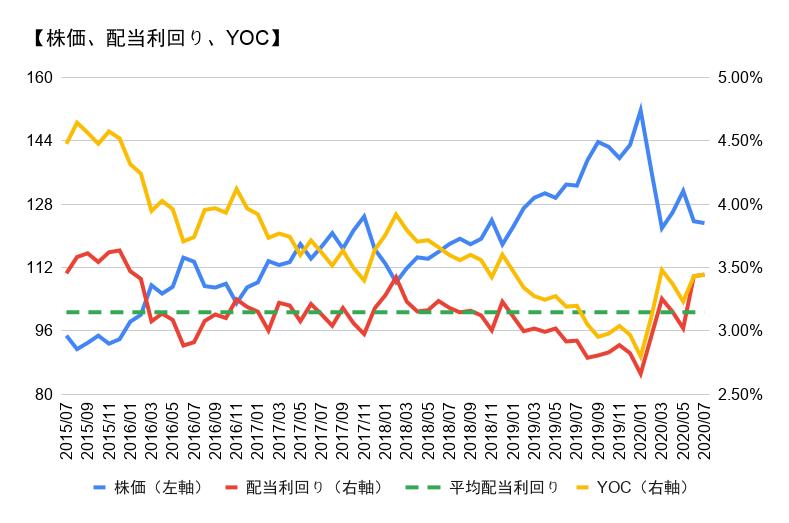

下のグラフは過去5年の【VPU】の株価、配当利回り、YOCです。過去5年の配当利回りの平均は3.15%です。配当利回りは2.6~3.6%の間で推移している期間がほとんどでした。

黄色の線はYOC(Yield on Cost)です。過去5年に購入した場合、現時点での購入単価当たりの利回りが何%になっているかを、過去に買ったタイミングごとに示しています。配当利回り(赤い線)と連動した動きになります。

YOCを上げるコツは(1)増配率の高い銘柄を買う、(2)連続増配年数の長い銘柄を買う、(3)株価が低迷しているときに買うなどがあります。いずれの場合もなるべく早い時期に買った方が、YOCは上がっていきますが、長期にわたって株価が右肩下がりの場合は最近購入した方が数値が上がります。

【VPU】の株価はゆるやかな右肩上がりで、増配率もそれなりですので、早い時期に購入するとYOCは上がります。過去5年で最もYOCが高いのが2015年8月頃に買った場合で、現在約4.6%になっています。

今年に入ってからの【VPU】の株価と配当利回りは?

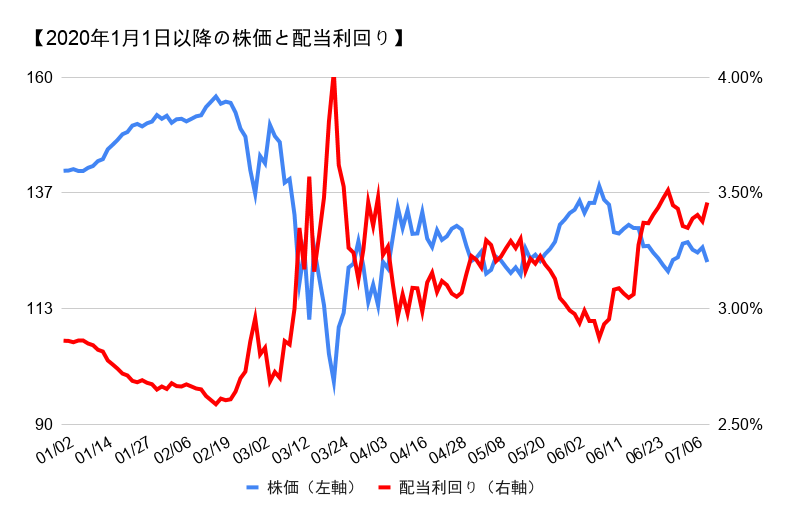

先ほどのグラフは少し大雑把なので、もう少し細かく1日ごとのデータで見ていきます。下のグラフは、2020年に入ってからの【VPU】の株価と配当利回りです。青線が株価(左軸)で、赤線が配当利回り(右軸)です。配当利回りは2.6%前後で推移していましたが、2月半ば以降は株価が下がったため、3月23日には配当利回りが4.0%まで上昇しました。現在は株価が多少回復したので、配当利回りは3.44%まで下がりました。

現在の【VPU】の株価と配当利回りの関係は?

年間配当額が現在と同じく4.2435ドルで変わらなかったら、配当利回りはどのように変化するでしょうか。下のグラフは年間配当額が現在と同じ4.2435ドルが続いた場合の、配当利回りと株価の相関図です。配当利回り0.2%ごとに株価を出しました。今後、【VPU】を購入しようと考えている人は、目安にしてください。

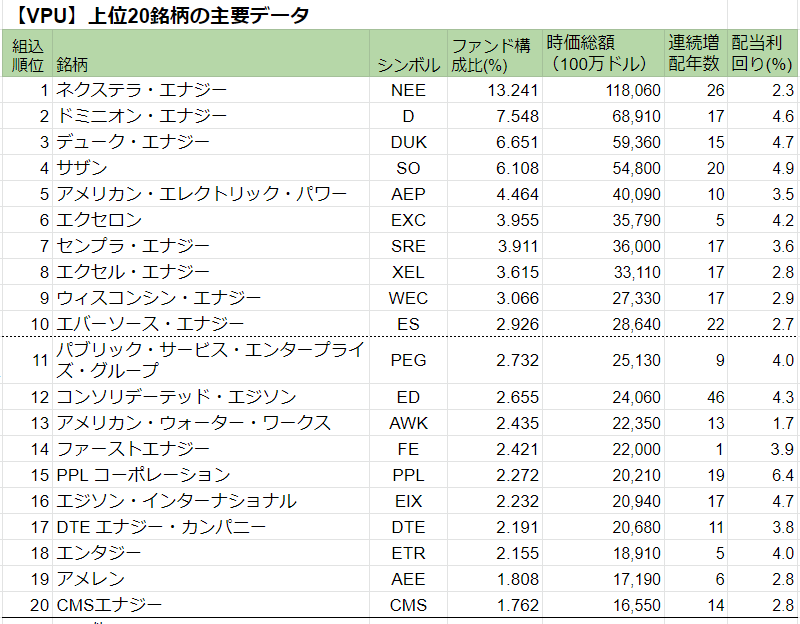

【VPU】にはどんな銘柄が組み込まれているのか?

【VPU】に組み込まれているのは67銘柄です。ファンド構成比は、ほぼ時価総額の大きい順になっています。上位20銘柄で全体の約78%を占めています。組込順位は2020年5月31日のものです。

【VPU】の上位組込銘柄は、他のETFにも組み込まれているのか?

【VPU】の上位組込20銘柄は主要ETFに組み込まれているのでしょうか? 下の表は左から、S&P500【VOO】、米国全体【VTI】、ダウ30平均【DIA】、連続増配【VIG】、高配当【VYM】【HDV】【SPYD】、ナスダック100【QQQ】です。表内の数字はETFへの組込順位。一番上の行をクリックすると、その項目の順番に並び直します。同じ箇所を続けてクリックすると数値の大小が逆になります。試してください。

※「順位」はVPUへの組込順位、「Tik」はティッカー・コード、「配利」は配当利回り(%)です。データは2020年7月9日頃のものです

| 順位 | ティッカー | 配当利回り(%) | VOO | VTI | DIA | VIG | VYM | HDV | SPYD | QQQ |

|---|---|---|---|---|---|---|---|---|---|---|

| 1 | NEE | 2.3 | 44 | 44 | – | 18 | 21 | – | – | – |

| 2 | D | 4.6 | 80 | 79 | – | – | 36 | 16 | 8 | – |

| 3 | DUK | 4.7 | 94 | 90 | – | – | 41 | 17 | 17 | – |

| 4 | SO | 4.9 | 100 | 96 | – | – | 44 | 18 | 31 | – |

| 5 | AEP | 3.5 | 137 | 139 | – | 48 | 55 | 24 | – | – |

| 6 | EXC | 4.2 | 148 | 151 | – | – | 59 | – | – | 52 |

| 7 | SRE | 3.6 | 151 | 161 | – | – | 60 | 30 | – | – |

| 8 | XEL | 2.8 | 159 | 159 | – | – | 63 | – | – | – |

| 9 | WEC | 2.9 | 171 | 177 | – | 55 | 67 | 39 | – | – |

| 10 | ES | 2.7 | 191 | 193 | – | 60 | 74 | – | – | – |

| 11 | PEG | 4.0 | 201 | 207 | – | – | 79 | 32 | – | – |

| 12 | ED | 4.3 | 208 | 216 | – | – | 82 | – | – | – |

| 13 | AWK | 1.7 | 225 | 237 | – | 73 | – | – | – | – |

| 14 | FE | 3.9 | 228 | 241 | – | – | 89 | – | 25 | – |

| 15 | PPL | 6.4 | 239 | 270 | – | – | 95 | 26 | 38 | – |

| 16 | EIX | 4.7 | 245 | 261 | – | – | 97 | – | 36 | – |

| 17 | DTE | 3.8 | 247 | 262 | – | – | 99 | – | – | – |

| 18 | ETR | 4.0 | 250 | 268 | – | – | 98 | – | – | – |

| 19 | AEE | 2.8 | 265 | 288 | – | – | 102 | – | – | – |

| 20 | CMS | 2.8 | 287 | 312 | – | 86 | 110 | 44 | – | – |

※【DIA】は株価の高いものが組込順位が上がるだけなので、順位は関係ありません。【SPYD】は1、7月にSP&500の配当利回り上位80社を均等に買って、そこから株価が上がった銘柄の順位が高くなるだけなので、こちらも順位はほとんど関係ありません。

最多の5ETFに組み込まれていたのはドミニオン・エナジー【D】、デューク・エナジー【DUK】、サザン【SO】、アメリカン・エレクトリック・パワー【AEP】、ウィスコンシン・エナジー【WEC】、PPLコーポレーション【PPL】、CMSエナジー【CMS】です。アメリカン・ウォーター・ワークス【AWK】以外の銘柄は【VYM】に組み込まれています。【DIA】には公益事業はありません。

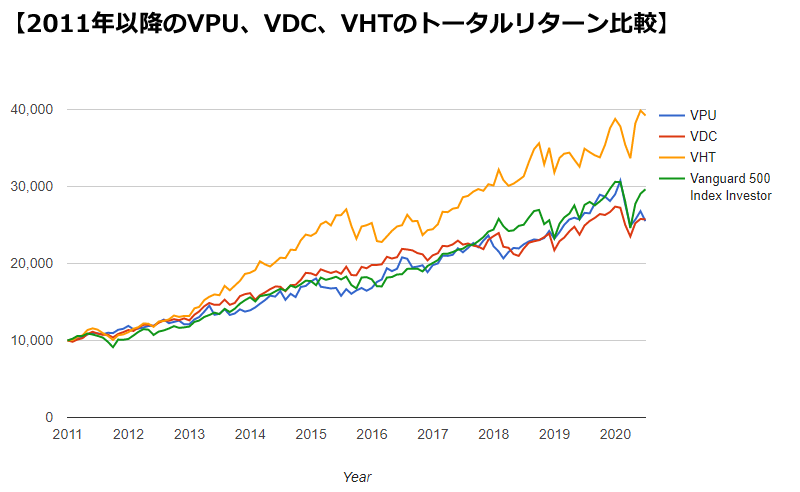

【VPU】と他のETFのトータルリターンを比較する

それでは公益事業セクターETF【VPU】を他のETFと比較してみましょう。ヘルスケアETF【VHT】、生活必需品セクターETF【VDC】、S&P500(Vanguard 500 index investor)と比べました。下のグラフは、2011年1月以降のトータルリターンです。【VDC】が最も成績が良かったです。

2011年1月に1万ドル投資して、配当を再投資した場合、2019年6月には【VHT】が3万9200ドル、【VHT】が3万9200ドル、S&P500が2万9600ドル、【VDC】は2万5700ドル、【VPU】は2万5500ドルになっていました。

2010年前後の比較だとどうなる?

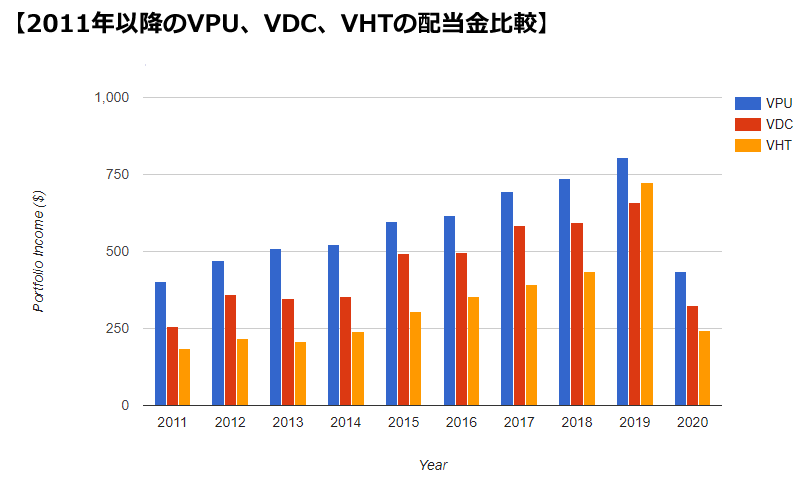

先ほどのデータの配当金の比較です。トータルリターンでは【VPU】は苦戦していましが、得られた配当金額は最も多かったです。同じぐらいのトータルリターンなら、配当金の多い方が安心できるという考え方もあります。

まとめ

つい最近、ウォーレン・バフェットのバークシャー・ハサウェイ【BRK.A】が、ドミニオン・エナジー【D】から天然ガスパイプライン網を97億ドルで買収するという発表がありましたね。これに伴い、ドミニオン・エナジー【D】は今後減配する可能性が出てきました。

公益事業セクターの個別銘柄はあまり減配はしないですが、このようなケースもあります。そんなときに備えて、公益事業セクターETF【VPU】のようにセクターごと保有しておけば、ダメージは少ないです。ちなみにドミニオン・エナジー【D】は【VPU】の組込順位2位で、7.5%を占めています。

なお、例年通りだと、次回は9月24日頃に配当金額が決定し、その数日後に配当落ちになりそうです。