米国のETFはセクターを対象としたものがあります。その中からバンガード社の3つのETFを比較します。バンガード・米国ヘルスケア・セクターETF【VHT】、バンガード・ 米国公益事業ETF 【VPU】、バンガード・ 米国生活必需品セクターETF【VDC】を比較します。配当利回りが多い【VPU】と【VDC】、個別銘柄の分析は難しいがセクターでまとめて所有したいヘルスケア【VHT】を比べます。

なお、このページにおける色分けは、【VHT】が赤、【VPU】が青、【VDC】が黄色で統一します。

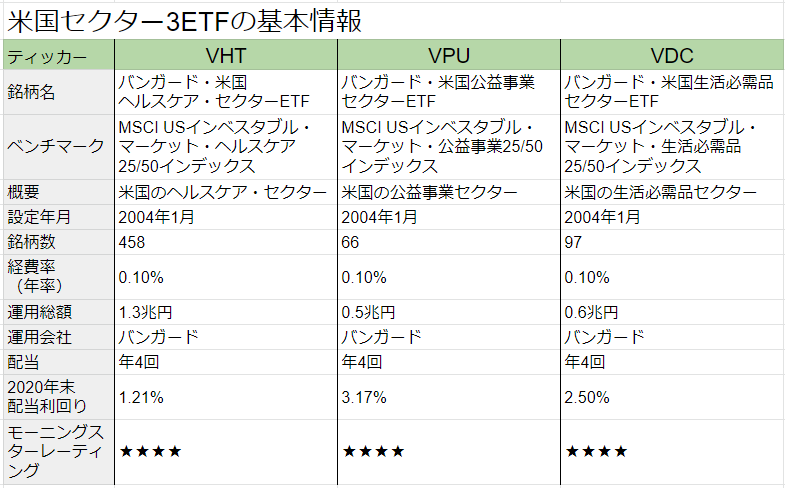

基本情報を確認しよう

3つのETFの基本情報です。経費率は皆同じ0.10%、設定されたのも同じ2004年1月です。配当利回りは【VHT】が最も低く、【VPU】が高いですね。組込銘柄数は【VHT】が458と最多、【VDC】は97です。結構【VHT】が多いですね。

※モーニングスターレーティングは2020年11月末のものです

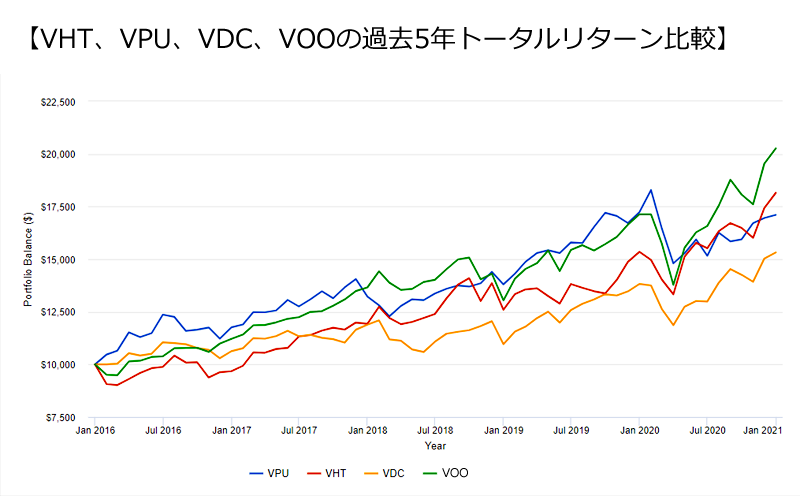

過去5年トータルリターンはどうか?

まずは【VHT】、【VPU】、【VDC】と【VOO】の過去5年のトータルリターンを比較しましょう。

2016年1月に1万ドル投資して配当を再投資した場合、2020年12月末には【VOO】が2万200ドル、【VHT】が1万8100ドル、【VPU】が1万7100ドル、【VDC】が1万5300ドルになっていました。

過去5年のトータルリターンは、年平均で【VOO】が15.2%、【VHT】が12.7%、【VPU】が11.3%、【VDC】が8.9%でした。3つのETFの中では【VHT】が最も優れていますが、【VOO】には劣ります。

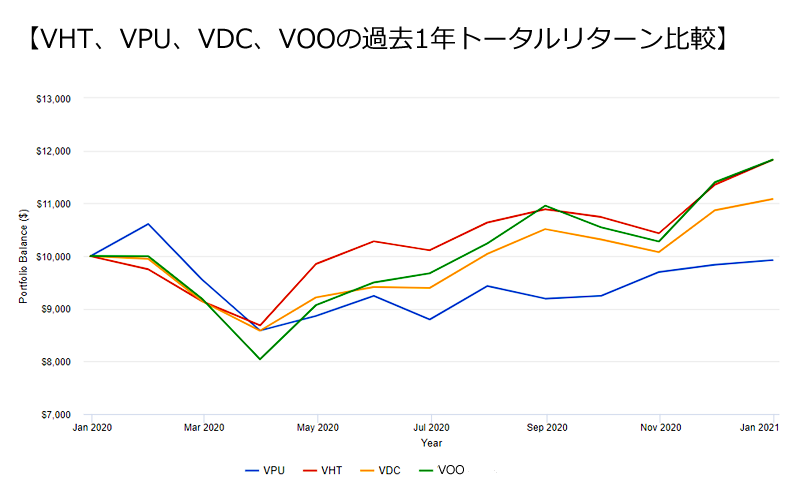

短期のトータルリターンはどうか?

2020年以降、過去1年のトータルリターンを比較しましょう。

2020年1月に1万ドル投資して配当を再投資した場合、2020年12月末には【VOO】が1万1800ドル、【VHT】が1万1800ドル、【VDC】が1万1000ドル、【VPU】が9900ドルになっていました。

過去1年のトータルリターンは、年平均で【VOO】が18.3%、【VHT】が18.3%、【VDC】が10.8%、【VPU】がマイナス0.1%でした。コロナ・ショックからの回復は【VHT】が優れていました。【VPU】の回復力は今ひとつですね。

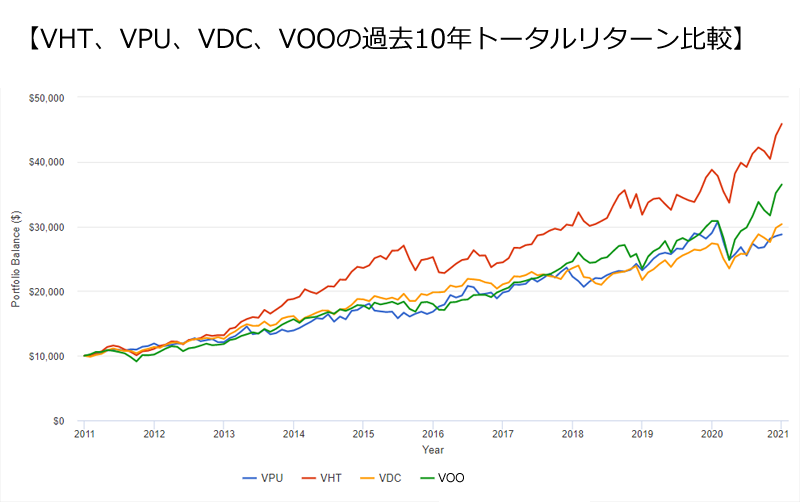

長期のトータルリターンはどうか?

それでは過去10年のトータルリターンを比較しましょう。

2011年1月に1万ドル投資して配当を再投資した場合、2020年12月末には【VHT】が4万5800ドル、【VOO】が3万6400ドル、【VDC】が3万300ドル、【VPU】が2万8700ドルになっていました。

過去10年のトータルリターンは、年平均で【VHT】が16.5%、【VOO】が13.8%、【VDC】が11.7%、【VPU】が11.2%でした。10年でも【VHT】は強く、【VOO】に大きく差をつけています。

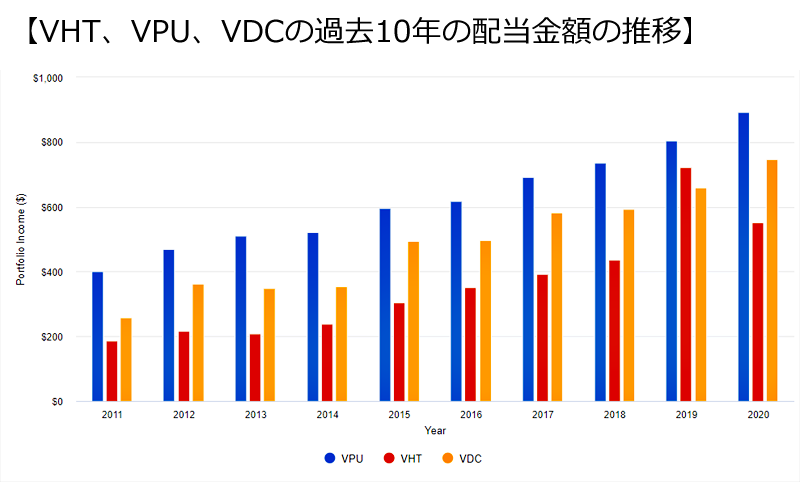

過去10年の配当金はどのくらいか?

過去10年の配当金を比較します。下のグラフは、2011年1月に1万ドル投資し、配当金を再投資した場合のもらえる配当金額です。税金は考慮しません。【VPU】の配当額は当初は約400ドルでしたが、10年後の2020年は約890ドルになりました。

【VPU】はトータルリターンでは今ひとつでしたが、配当利回りが高くて増配率もまずまずのため、もらえる配当額は一番多いです。

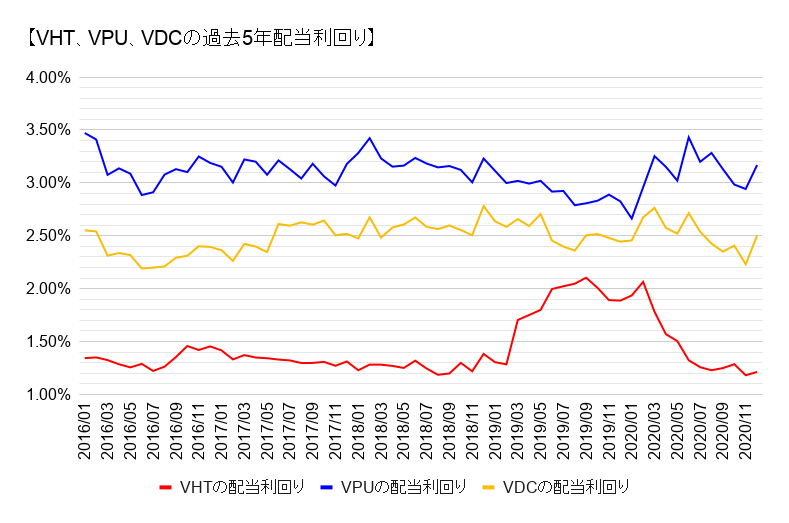

配当利回りはどう変化したか?

下のグラフは2016年1年以降、過去5年の配当利回りの推移です。配当利回りは直近1年の配当金額を元に算出しました。3つのETFともに動きが似ています。

【VPU】が配当利回りが3%を超えることが多く、最も高いですね。【VDC】は2.5%前後。【VHT】は1.5%を切っていることが多いです。2020年12月末時点での配当利回りは【VPU】が3.17%、【VDC】が2.50%、【VHT】が1.21%です。

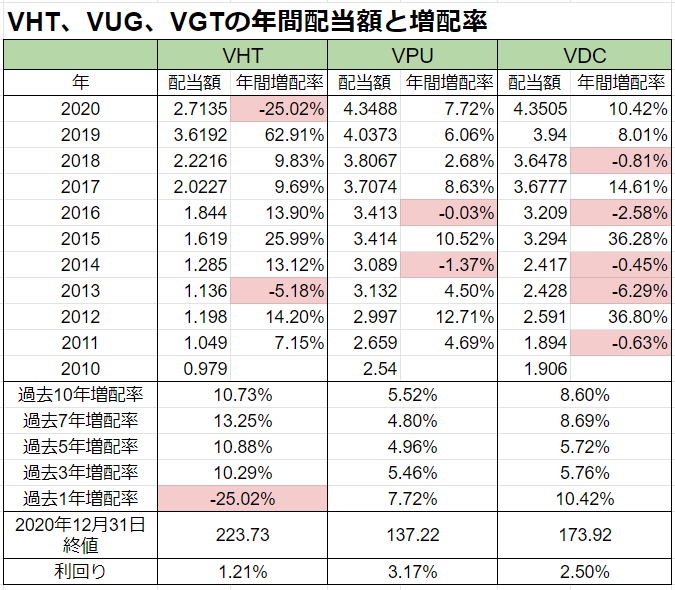

過去10年の配当額と増配率を確認しよう

今度は1年ごとの配当金を調べて、それを元に増配率を作りました。下の表組は過去10年配当額と増配率です。「過去10年増配率」というのは、過去10年の期間における1年あたりの増配率を意味します。

いずれの銘柄も着実に配当額が増えています。【VHT】の増配額は、過去1年を除いて素晴らしいですね。【VDC】は前年と比べてマイナスの年が多いですが、プラスの時は割合が大きいです。

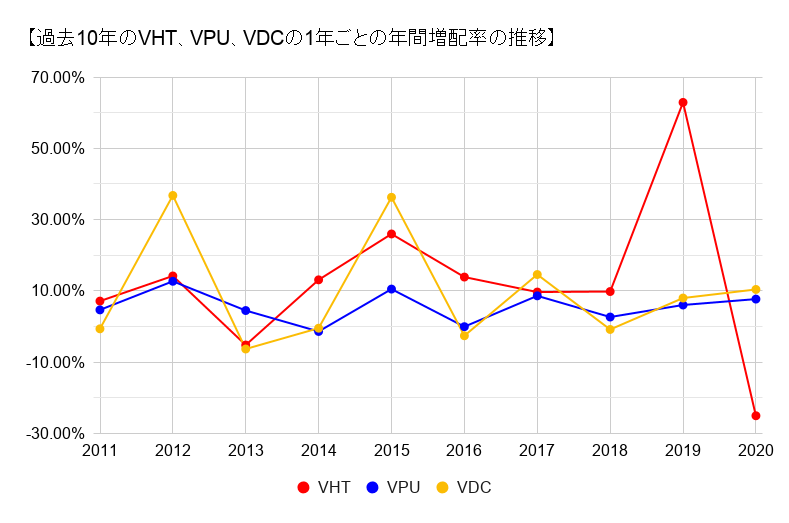

1年ごとの増配率を比較する

先ほどの表の上のほうにあった「年間増配率」をグラフにして、1年ごとの増配率の変化を確認しましょう。最近2年の【VHT】は乱高下しています。【VPU】は公益事業だけあって、安定しています。

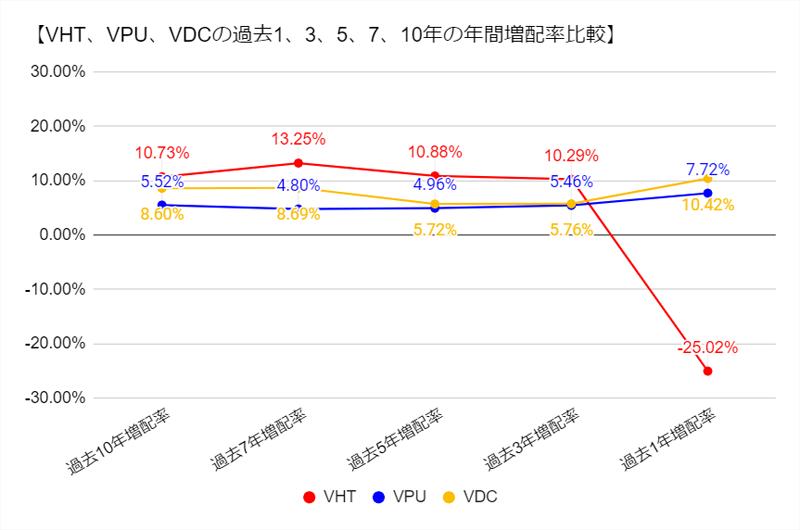

過去1、3、5、7、10年の年間増配率を比較する

今度は過去1、3、5、7、10年の期間ごとに、増配率を比較します。【VHT】は過去1年増配率だけ大幅マイナスですが、それ以外の期間はいずれも二桁パーセントの増配率です。【VDC】と【VPU】は安定しています。増配率は、やや【VDC】のが優勢ですね

過去の増配率を使って将来YOCを予想して比較する

それでは、2021年1月現在にETFを購入して追加投資をしないと仮定した場合、買い値に対する将来の利回り(YOC)がどう変化するか、これまで計算した過去の増配率を用いて予測します。

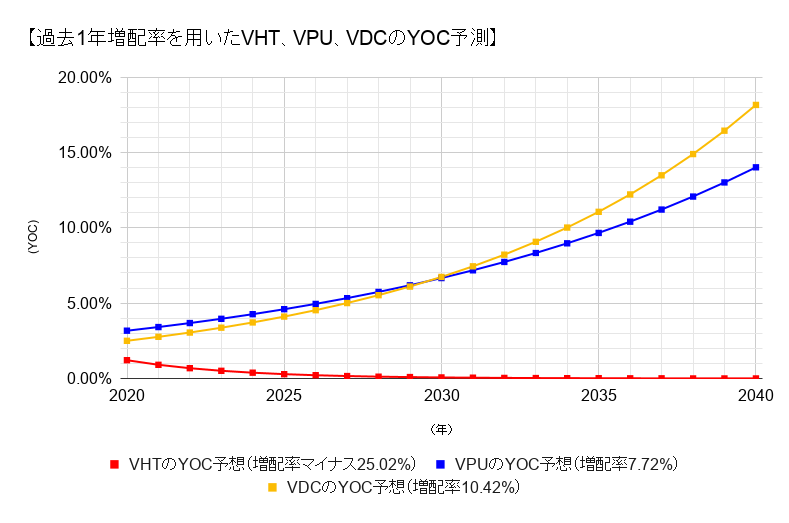

過去1年の増配率は意外な結果に!?

最初は、過去1年増配率と同じように増配を続けた場合、将来のYOCがどうなるか計算しました。2020年末の配当利回りは【VPU】が3.17%、【VDC】が2.50%、【VHT】が1.21%です。

過去1年増配率は【VDC】が10.42%、【VPU】が7.72%、【VHT】がマイナス25.02%です。

もっとも増配率が高かった【VDC】は10年後に6.7%、20年後には18.2%までYOCが伸びます。【VHT】はこのままのペースだと限りなく0に近づきますが、毎年減配という可能性は低そうです。

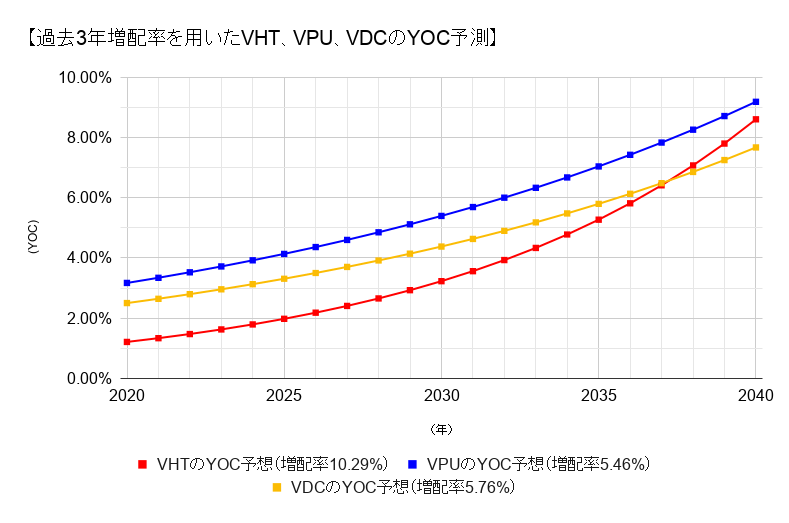

過去3年増配率を使って将来YOCを予想する

次は、過去3年増配率を当てはめて、将来のYOCがどうなるかを計算します。

過去3年増配率は【VHT】が10.29%、【VDC】が5.76%、【VPU】が5.46%です。

増配率は【VPU】が一番番低かったのですが、現在の配当利回りの高さがモノをいって、パフォーマンスは一番良かったです。10年後のYOCは5.4%、20年後は9.2%です。ただ、他のETFとはあまり差がないですね。

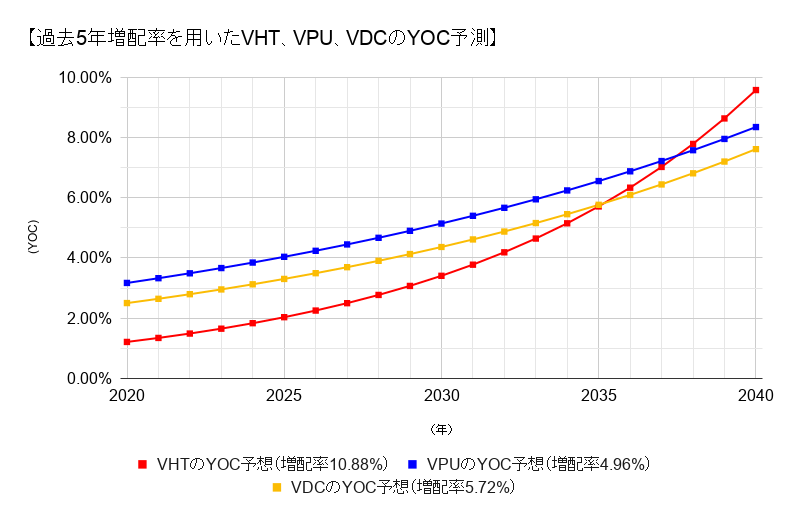

過去5年増配率から将来YOCを予想すると?

では、過去5年増配率を当てはめて、将来のYOCがどうなるかを計算します。

過去5年増配率は【VHT】が10.88%、【VPU】が5.72%、【VDC】が4.96%です。

ここでは増配率トップの【VHT】が、残りの2つを抜き去りました。10年後に3.4%、20年後には9.6%まで伸びます。

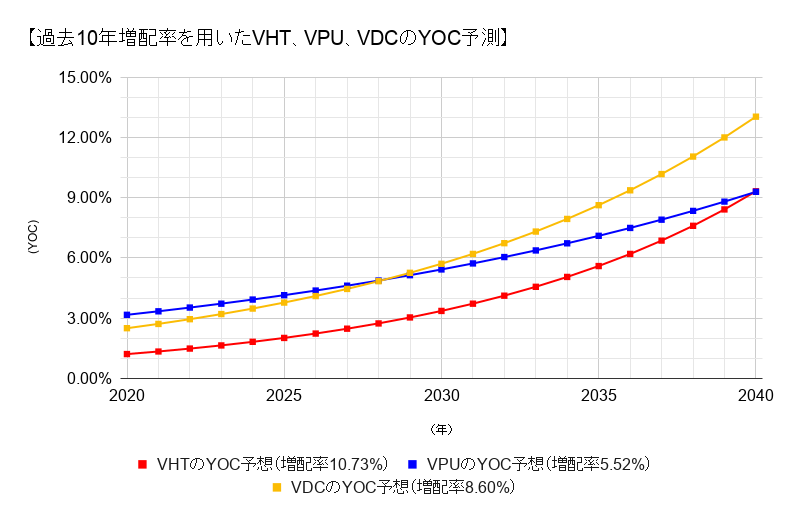

過去10年増配率を使った将来YOCは、予想通りか?

最後に過去10年増配率を当てはめて、将来のYOCを計算します。

過去10年増配率は【VHT】が10.73%、【VDC】が8.60%、【VPU】が5.52%です。

増配率が一番高かったのは【VHT】ですが、現在の配当利回りが低いため、思ったほどYOCは伸びませんでした。2番目に増配率が高かった【VDC】が10年後は5.7%、20年後には13.0%まで伸びそうです。

まとめ

いかがでしたか? 現在の配当利回りが一番低い【VHT】が増配率でトップのときが多かったです。ただ、将来YOCは計測した期間によって、【VDC】や【VPU】が1番のときもあり、拮抗していました。

生活必需品【VDC】と公益事業【VPU】は安定しており、どちらかというと配当金狙いですね。ヘルスケア【VHT】は将来も重要なセクターになる可能性が高く、値上がり益を狙えそうです。この3つのETFはなかなかオススメです。