グローバルX NASDAQ100・カバード・コール ETF【QYLD】が2022年1月21日に分配金を発表しました。0.203ドルです。

1年前の同期は0.2288ドルでしたので、1年前の同期との比較では11.3%減です。前回2021年12月の分配金は0.4994ドルなので、先月との比較では59.3%減です。(先月はショートターム・キャピタルゲインなどイレギュラーなものがあったので通常よりかなり多かったです)

2022年1月28日の終値は20.35ドル、過去1年の分配金は2.8247ドルなので、利回りは13.88%になります。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

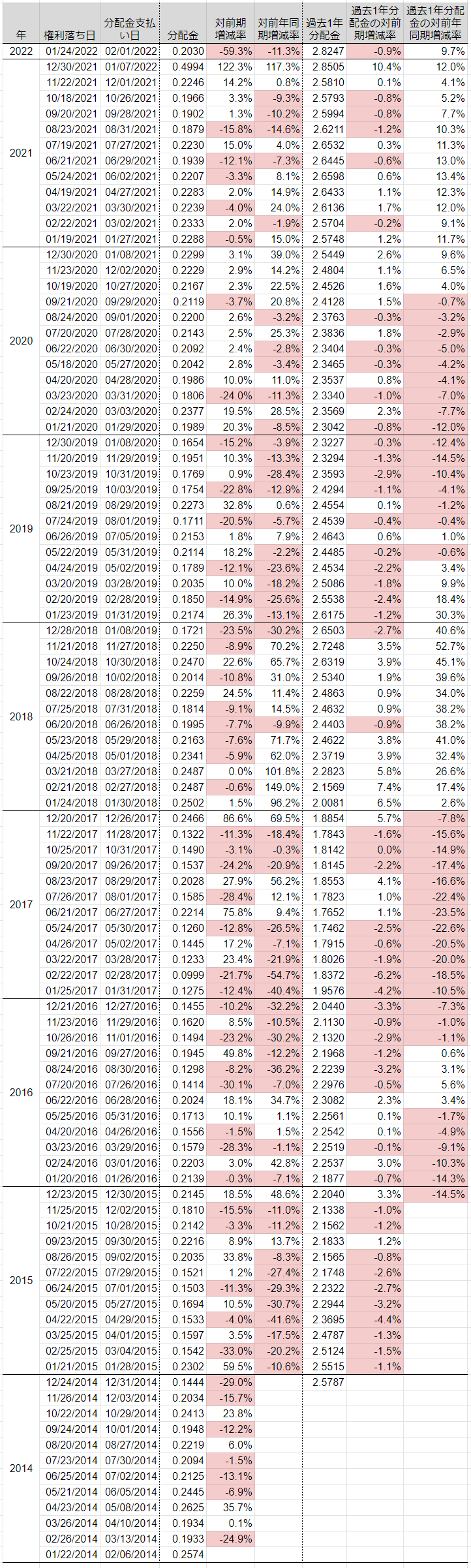

【QYLD】の過去の分配金と増配率は?

【QYLD】が設定されたのは2013年12月です。下の表は過去の配当金の一覧です。2020年10月以降は、一番右側の列の「過去1年分配金の対前年同期増減率」がプラスになっており、最近は好調と言えます。

※背景が赤になっているのが対象月と比べてマイナスです

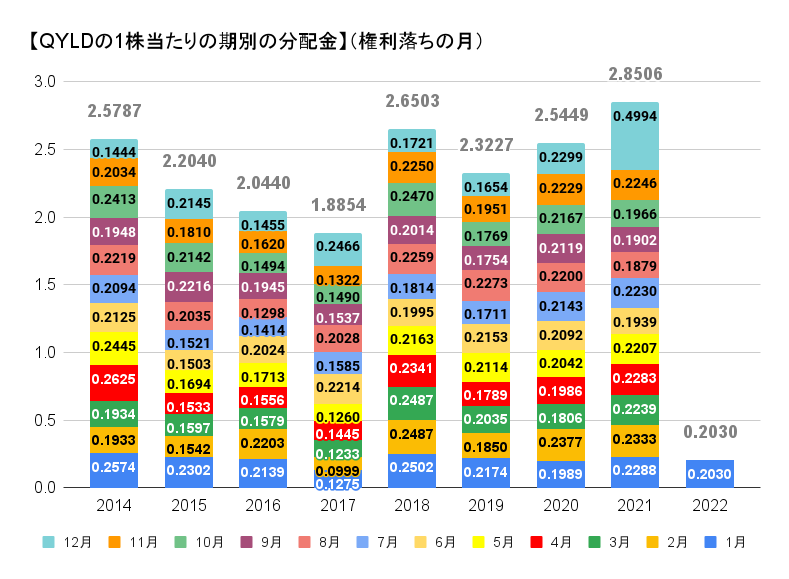

【QYLD】の毎月の分配金は?

2021年は11月までは前年とほぼ同水準でしたが、今回12月は0.4994ドルと一気に増えました。その理由は、グローバルX社のCEOが言うには「ボラティリティが高かったことと、税金を考慮した年末の分配のため」とのこと。詳しくはこちら

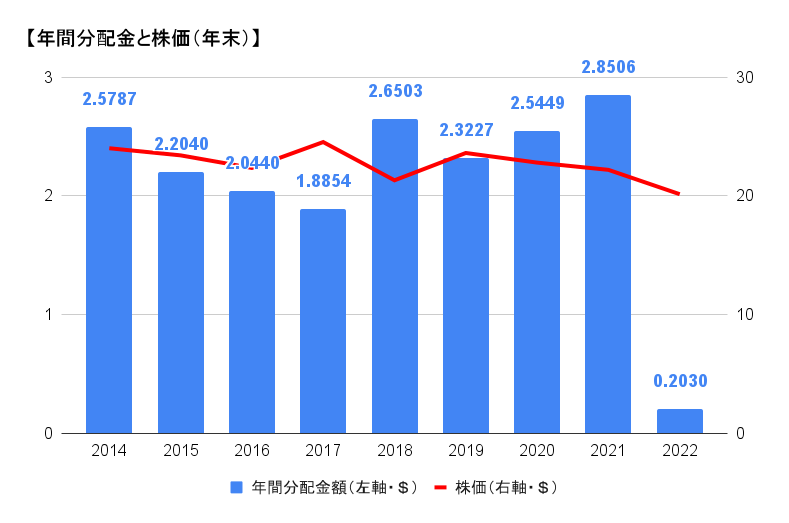

【QYLD】の分配金と株価の関係は?

【QYLD】の分配金と株価はある程度、連動しています。どちらも横ばいですね。利回りが10%もあれば、このままずっと横ばいが続くだけでも十分な気がします。

2021年の年間分配金は、過去最高だった2018年を7.5%上回りました。

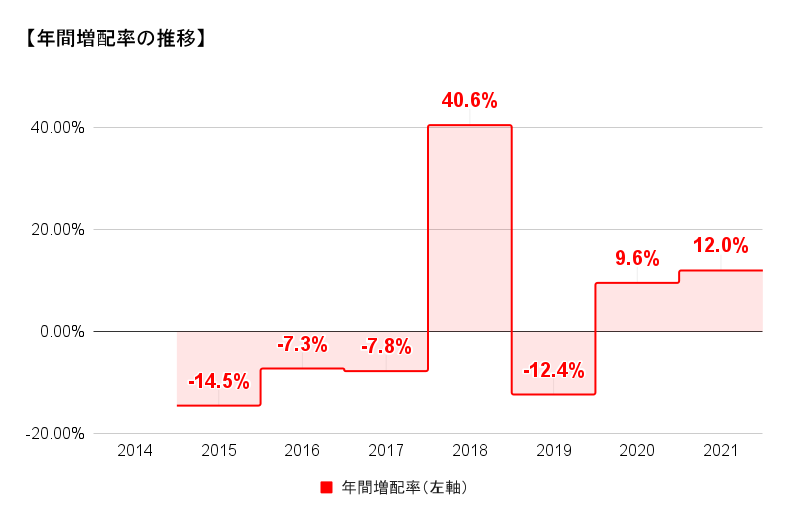

【QYLD】の年間増配率は?

年間分配金の増配率を見てみましょう。2014年から2017年にかけてはマイナスでしたが、2018年に一気に増えました。設定来で見ると、横ばいですね。

2020年以降の利回りは?

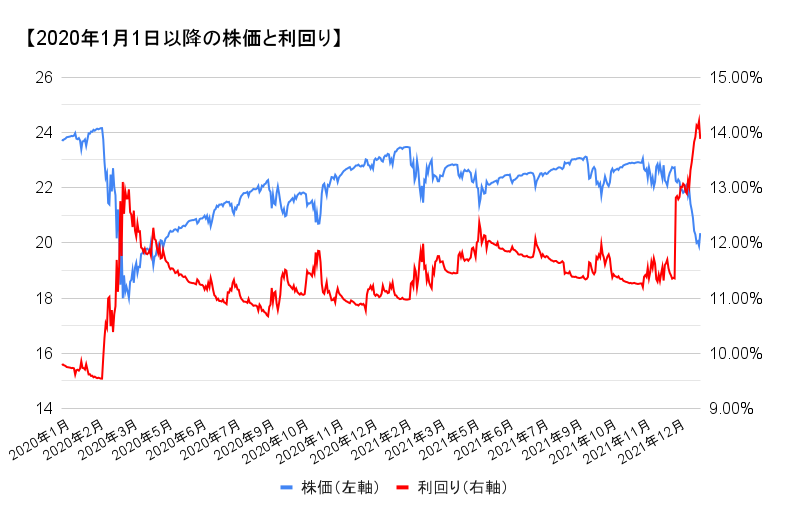

2020年以降の【QYLD】の株価と利回りを見てみましょう。利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

2020年の年初の利回りは9%台後半で推移していましたが、2月半ば以降はコロナ・ショックで株価が下がったため、3月16日には利回りが約13.1%まで上昇しました。その後、株価はコロナ・ショック前まで戻りつつありましたが、現在は急降下しています。利回りは13.88%まで上がりました。

【QYLD】を過去に買っていた場合のYOCは?

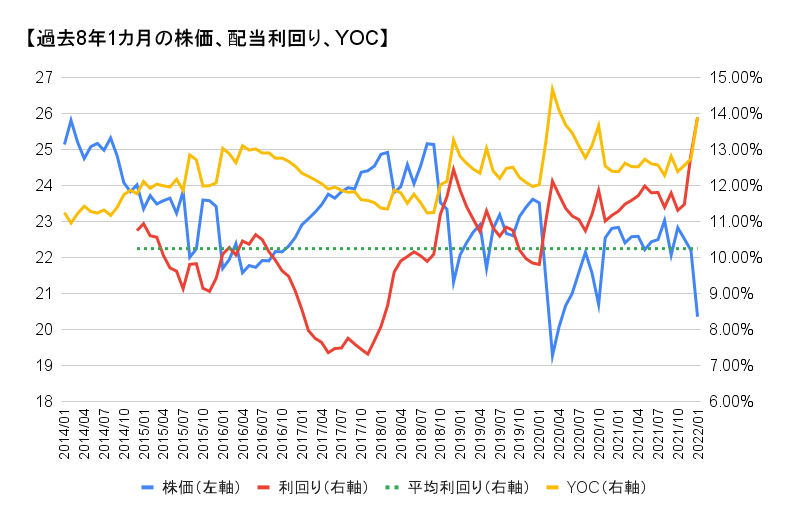

過去に【QYLD】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から7年11カ月前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2022年1月28日の終値は20.35ドル、過去1年の分配金額は2.8247ドルなので、現在の利回りは13.88%です。過去7年1カ月の平均配当利回りは約10.2%なので、現在は割安の状況です。

設定以来、株価はあまり変わらず、分配金額も似たようなものなので、いつ買ってもYOCはあまり変わりません。コロナショック時の2020年3月に購入していれば、YOCは約14.7%になっていました。

ちなみに利回りは過去1年の分配金から算出しているので、設定から11カ月は出ません。そのため、上のグラフの左端の利回りはありません。

ライバルETFとの比較

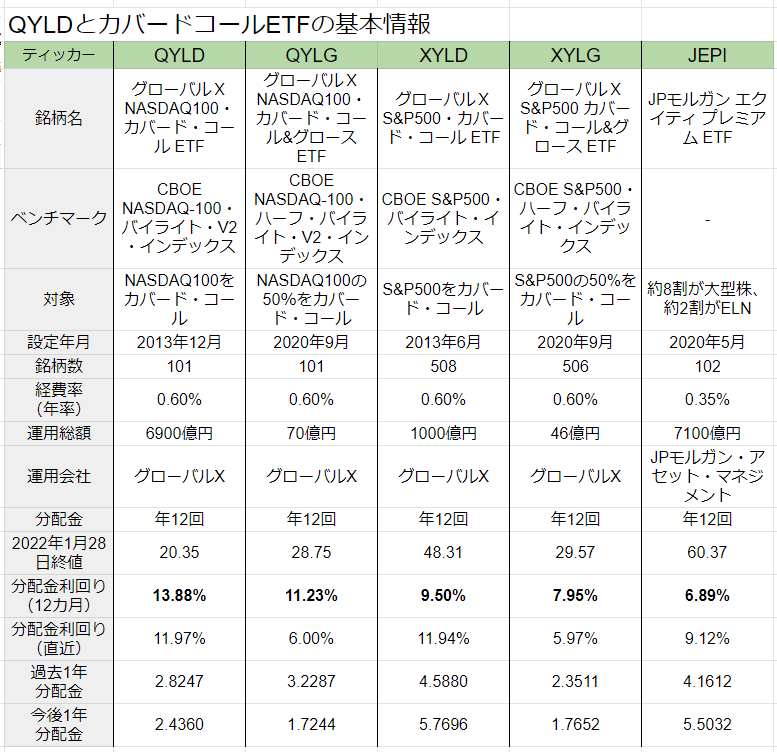

【QYLD】と日本で購入可能なカバードコール系のETFの比較です。2021年11月上旬より、日本の大手ネット証券でも【XYLD】【XYLG】【QYLG】が購入できるようになりました。

【QYLD】、【QYLG】はナスダック100が対象です。【QYLG】も50%カバードコールなので、利回りは【QYLD】の約半分で、値上がり益が期待できます。

【XYLD】、【XYLG】はS&P500が対象です。【XYLG】は50%カバードコールなので、利回りは【XYLD】の約半分ですが、値上がり益も狙えます。

【JEPI】はS&P500に近い大型株を約8割を保有。残りの2割弱でELNという仕組債を保有して、カバードコールと似たようなオプション取引を行います。【XYLD】のライバルという位置づけですね。

運用総額は【QYLD】【JEPI】がほぼ同じで約7000億円、【XYLD】が1000億円です。経費率は【JEPI】が0.35%と低く、グローバルX社の4ETFは0.6%。

過去1年分配金から算出した利回りは、通常は【QYLD】【XYLD】【JEPI】の順で高いです。ただ、2021年12月の分配金で50%カバードコールETFの【QYLG】と【XYLG】がとてつもない金額だったので、この両銘柄は通常よりかなり高い状態になっています。

分配金利回り(12カ月)は過去1年の配当から算出したものです。

分配金利回り(直近)は直近の分配金が今度1年続いたものとして算出しました。

カバードコール系ETFの利回り推移

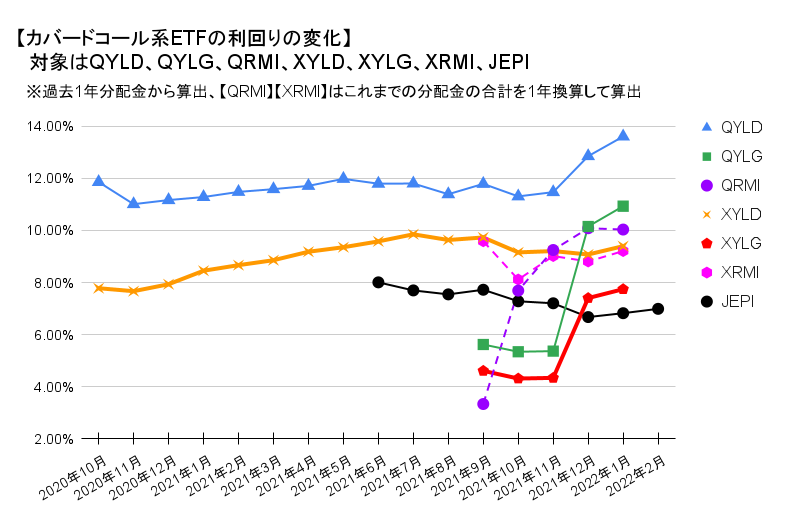

カバードコール系ETF【QYLD】【QYLG】【QRMI】【XYLD】【XYLG】【XRMI】【JEPI】の利回りの変化を見てみましょう。利回りは直近の分配金を1年換算したものから算出しました。株価は月末のものです。

※上に突き抜けている2021年12月の【QYLG】の数値は59.9%、【XYLG】は41.8%、【QYLD】は26.9%です。

カバードコール系ETFの利回りを過去1年分配金から算出

先ほどのグラフだと、少しイメージしづらいかもしれません。過去1年の分配金から利回りを算出しました。【QYLG】【XYLG】は2021年12月が凄まじかったので、過去1年からの利回りでも、爆上げしています。

2021年9~11月ぐらいのデータが、最近の利回りの目安かなと思います。つまり【QYLD】11%、【XYLD】9%、【JEPI】7%、【QYLG】5.5%、【XYLG】4.5%ぐらいですね。【QRMI】と【XRMI】は設定間もないので、何とも言えないですね。

【QYLD】はどんなETFか?

【QYLD】は、カバード・コール戦略で利益を生み出すことを目的としており、ナスダック100インデックスを保有しながら、対応する同一指数のコール・オプションを売却します。

コール・オプションの売りによって、オプション・プレミアムを受け取ることが可能です。受け取ったプレミアムは分配金の支払いに充てます。残りは【QYLD】に再投資され、株価の上昇に寄与します。

【株価が値上がりした場合】利益はコール・オプションの売却によるオプション・プレミアムのみとなります。ナスダック100インデックスの上昇による収益は、保有している原資産の上昇と、売却したコール・オプションの値上がりで相殺されます。

【株価が横ばいの場合】コール・オプションの売却により、オプション・プレミアムを獲得します。ナスダック100インデックスのパフォーマンスを上回る可能性があります。

【株価が下落した場合】オプション・プレミアムを獲得する分だけ、ナスダック100インデックスの下落による損失が軽減されます。オープションは行使されません。ただし軟調な相場が続くと、オプションがあまり売れなくなる可能性が出てきます。

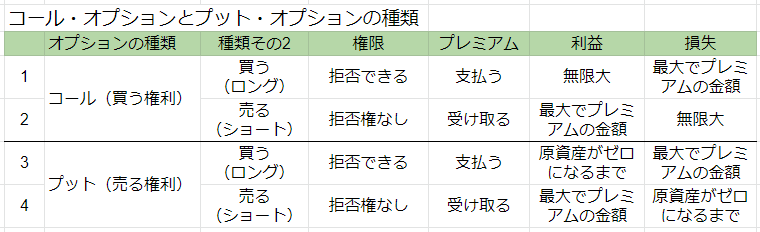

【QYLD】は2番目のコール・オプション(買う権利)を売るに該当します

オプションの権利行使価格は?

オプションの権利行使価格はATM(アット・ザ・マネー)です。原資産価格と権利行使価格が同じです。そのためプレミアムの代金はそれなりに高くなります。

権利行使日に価格が上がった場合は、その差額を支払うことになります。ただし、保有している原資産も値上がりしているので、その分をカバーできるという意味でカバード・コールと言います。

※権利を行使すれば利益が出る状態が「イン・ザ・マネー(ITM)」、損失が出る状態が「アウト・オブ・ザ・マネー(OTM)」、同じ場合は「アット・ザ・マネー(ATM)」です

プロセスは?

以下のような手順で行われます。

(1)Nasdaq100 インデックスのすべての株式を購入します。

(2)毎月第3金曜日に、1カ月後に満期を迎える Nasdaq 100 Index オプション(NDX)を販売します。翌月の第3木曜日が満期です。

(3)インデックスオプションの販売と引き換えに、プレミアムを受け取ります。

(4)月末に、Nasdaq 100 Index オプション(NDX)の売り買いによる収入の一部をETFの株主に分配します。

(5)翌月以上、このプロセスが繰り返されます。

プレミアムの価値は?

プレミアムの価格は、次の5つの要因によって決定されます。

(1)現在の資産価格

(2)オプションの権利行使価格

(3)オプション満期までの残り時間

(4)原資産のボラティリティ

(5)リスクフリーレート(金利)

分配金額の決め方

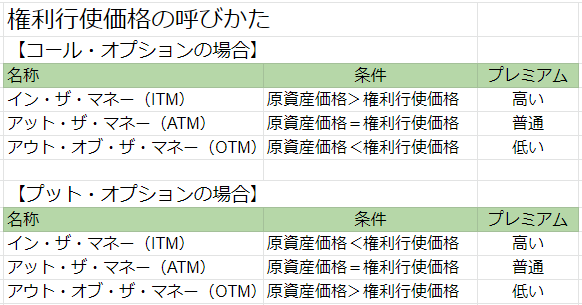

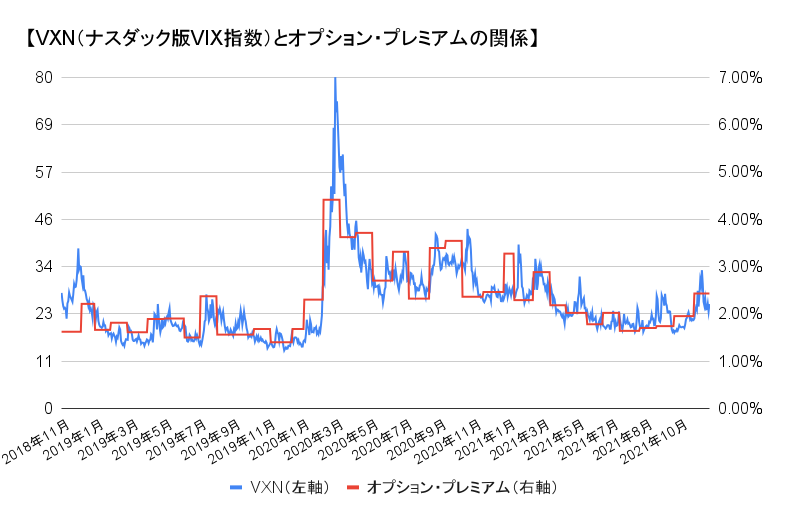

【QYLD】の毎月の分配金は、(1)純資産価値(NAV)の1%、(2)受け取ったオプション・プレミアムの半分、のいずれか低い方を上限とします。受け取ったオプション・プレミアムに超過分がある場合は、ファンドに再投資されます。

オプション・プレミアムが好調で2%を超えていたケースは、オプション・プレミアムの半分が1%を超えるので(1)となり、分配金はNAVの1%になります。下の表の背景色のついていない箇所です。

(2)はオプション・プレミアムが2%を下回った場合です。オプション・プレミアムの半分になるので、分配金はNAVの1%未満になります。下の表の背景に色がついている箇所が、オプションプレミアムが2%を下回っていたケースです。NAVに対して1%未満になるので、(1)より少ないですね。下の表の背景色が黄色の割合になります。

ただし(2)の場合はオプション・プレミアムのちょうど半分の50%ではないようです。下の表の右端に比率を計算しましたが、48~50%のようです。

また、2021年7月のように、オプション・プレミアムが2%を上回っていても、分配金が1%ではないケースもあるようです。2%をわずかに上回ったからかもしれません。

ちなみに、NAVと株価はほぼ同じです。オプション・プレミアムを2%以上獲得できていれば、株価の1%ぐらいが分配金の目安と言えそうです。

下の表の一番上の20211年12月だけは、分配金が上限の1%を大きく上回って2.25%です。1年間の運用がうまくいったため、キャピタルゲイン分配金を合わせたものと考えられます。

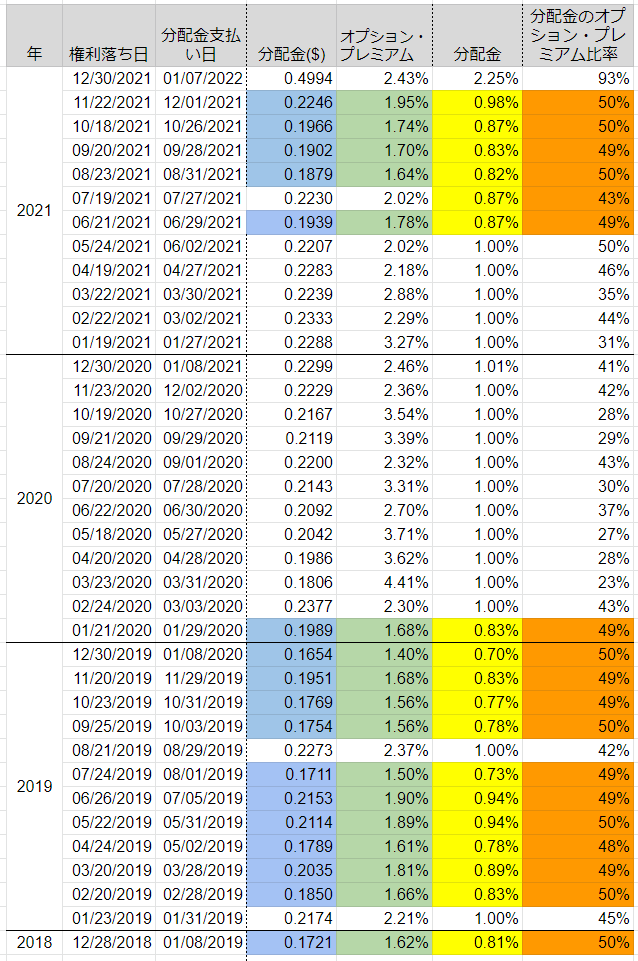

オプション・プレミアムとボラティリティの関係

カバードコール戦略はボラティリティが大きいと、プレミアムをたくさん稼ぐことができると言われていますが、本当でしょうか? 下のグラフは、ナスダック100の近い将来のボラティリティを予測する指数【VXN】と、【QYLD】が獲得したオプション・プレミアムの関係です。

ほぼ連動していますね。オプション・プレミアムが2%を超えるには、【VNX】の値が22~23ぐらいが目安のようです。最近5カ月(2021年5~9月)は超えたり超えなかったりと微妙ですね。

直近1カ月の2021年10~11月の【VXN】は少し上昇しています。

コロナ・ショックの2021年3月以降、【VNX】は徐々に切り下げてきていますので、今後はオプション・プレミアムが2%を割り込むことが多くなるかもしれません。

参考サイト

【QYLD】の決算をチェックしよう

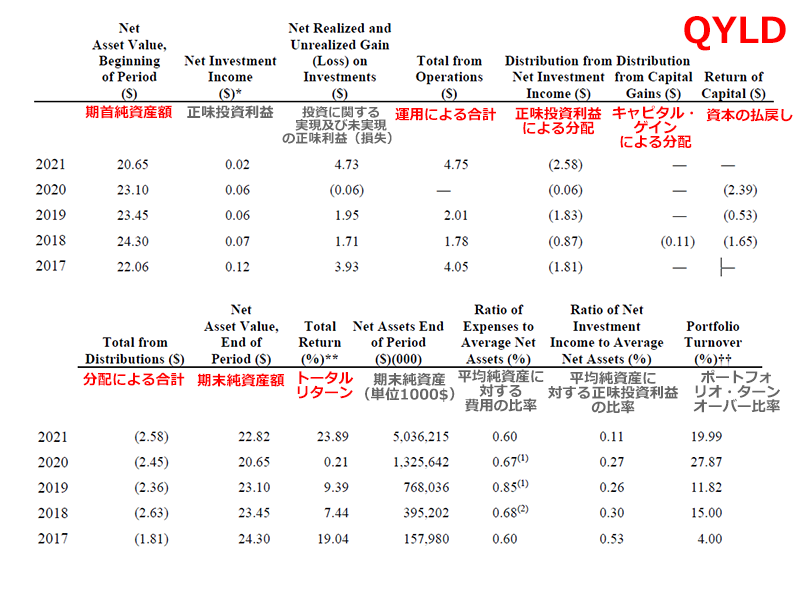

分配金が多く、利回りの高い【QYLD】は、財務面では安全でしょうか。下のデータはグローバルX社の公式サイトにある年次報告書に日本語訳をつけたものです。期首が11月頭で期末が10月末です。

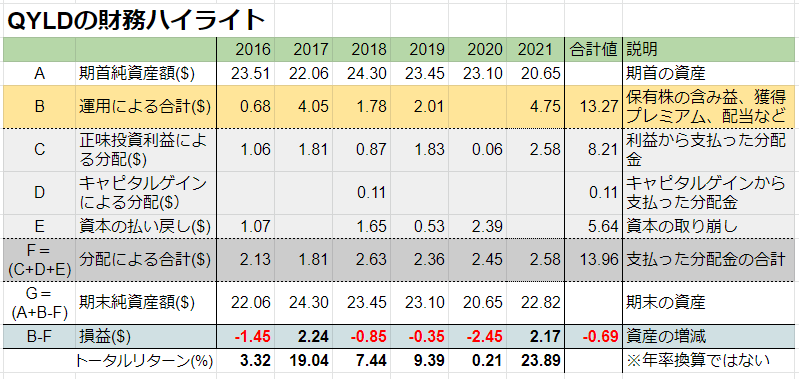

赤い文字のところを、下の表のようにまとめました。【QYLD】の1株あたりのデータです。期首が11月で、期末が10月末です。「A」期首純資産額は前年11月1日のNAVです。株価とほぼ同じです。「B」運用による合計が保有額の含み損や獲得したオプションプレミアム。「F」分配による合計は支払った分配金。AにBを足して、Fを引くと、「G」期末純資産額になります。つまり1年後の10月末のNAV=株価です。

薄いオレンジ色の「B」運用による合計が、オプション・プレミアムなどの利益です。バラつきがありますね。

2020年の「B」運用による合計に数値がないですね。コロナ・ショックによるダメージがあり、利益がでなかったようです。それに対して2021年は「B」運用による合計が4.75ドルと好調でした。2021年のトータルリターンは約24%もプラスでした。

「B」運用による合計から「F」分配による合計を引いた数値が、一番下の「損益」です。2017年を除いてマイナスでしたが、最新2021年が2.17ドルのプラスとなり、この6年間で0.69ドル減まで回復しました。この6年間の分配金の合計は13.96ドルなので、それを合わせて計算すると、かなりのプラスになっています。

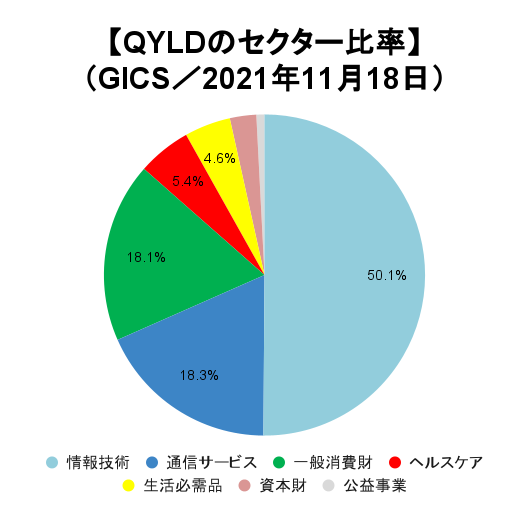

【QYLD】のセクター比率は?

【QYLD】に組み込まれている銘柄のセクター別の組込比率です。ナスダック100の銘柄を保有しますので、【QQQ】とほぼ同じです。情報技術の割合が圧倒的に多くて約5割、通信サービスと一般消費財が2割弱で続いています。エネルギー、素材、不動産はありません。

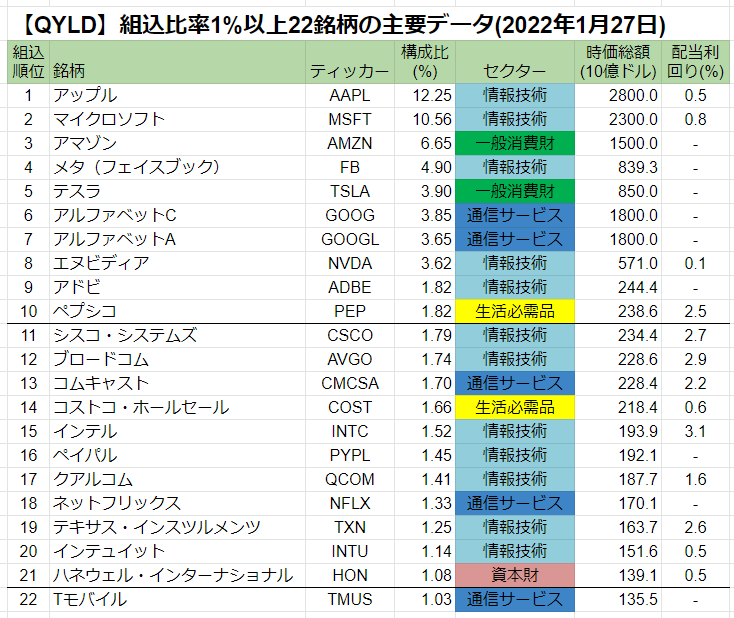

【QYLD】の上位組込銘柄は?

【QYLD】の組込比率1%以上の銘柄です。ベンチマークは、CBOE NASDAQ-100(R)・バイライト・V2・インデックスです。組込比率1%以上の銘柄は22銘柄あり、全体の約70.1%を占めています。ナスダック100をカバードコールするので、中身はETFの【QQQ】とほぼ同じです。

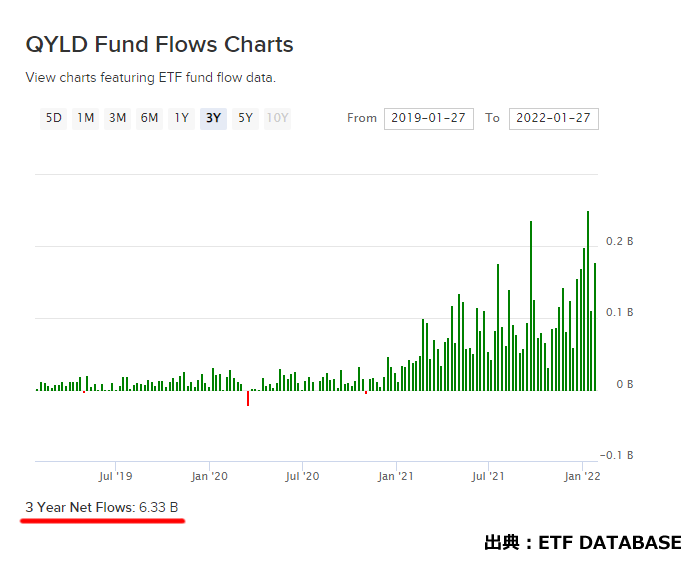

運用総額の変化は?

運用総額の変化です。表の上に伸びている緑棒が資金が流入(売れた)、下に伸びている赤棒が資金流出(売られた)です。

過去3年間で63.3億ドル(約7200億円)ほど増えています。

2021年に入ってからかなり売れていますね。コロナ・ショック後に株高が続いたため、高配当ETFの利回りが軒並み下がりました。そんな中、高い利回りをキープし続けている【QYLD】を購入する人が増えたと考えられます。

ただ、NASDAQが軟調になった今後は売れ行きに変化があるかもしれません。

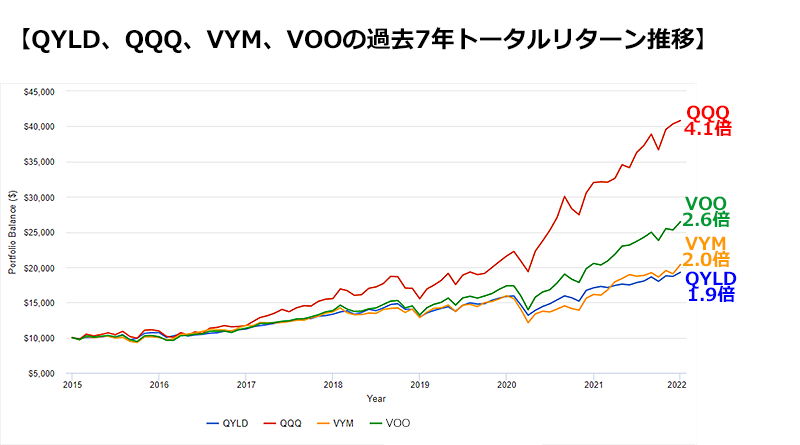

主要ETFとトータルリターンを比較する

ここからはPORTFOLIO VISUALIZERを使用してバックテストをします。

【QYLD】と主要ETFのトータルリターンを比較します。ナスダック100【QQQ】、高配当ETF【VYM】、 S&P500 ETF【VOO】と比べました。もっとも後発の【QYLD】が設定されたのが2013年12月なので、2015年1月から2021年12月までの7年間を比較します。

2015年1月に1万ドル投資して配当を再投資した場合、2021年12月には【QQQ】が4万800ドル、【VOO】が2万6400ドル、【VYM】が2万300ドル、【QYLD】が1万9200ドルになっていました。

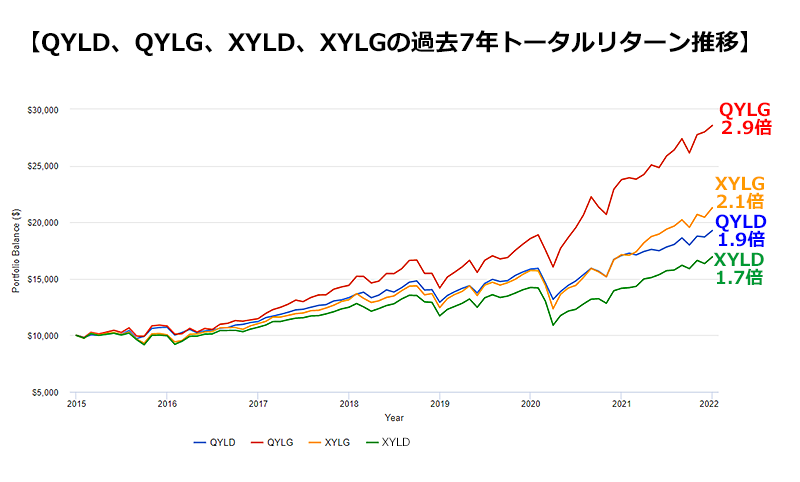

カバードコールETFとトータルリターンを比較

今度は【QYLD】とカバードコール系ETFでトータルリターンを比較します。 ナスダック100を50%カバードコールする【QYLG】、S&P500をカバードコールする【XYLD】、S&P500を50%カバードコールする【XYLG】で比べました。同じく7年間を比較します。

【QYLG】や【XYLG】は設定から1年ほどしか経っていません。【QYLG】は【QYLD】と【QQQ】を50%ずつ、【XYLG】は【XYLD】と【VOO】を50%ずつという比率でテストしました。

2015年1月に1万ドル投資して分配金を再投資した場合、2021年12月には【QYLG】が2万8500ドル、【XYLG】が2万1200ドル、【QYLD】が1万9200ドル、【XYLD】が1万6900ドルになっていました。

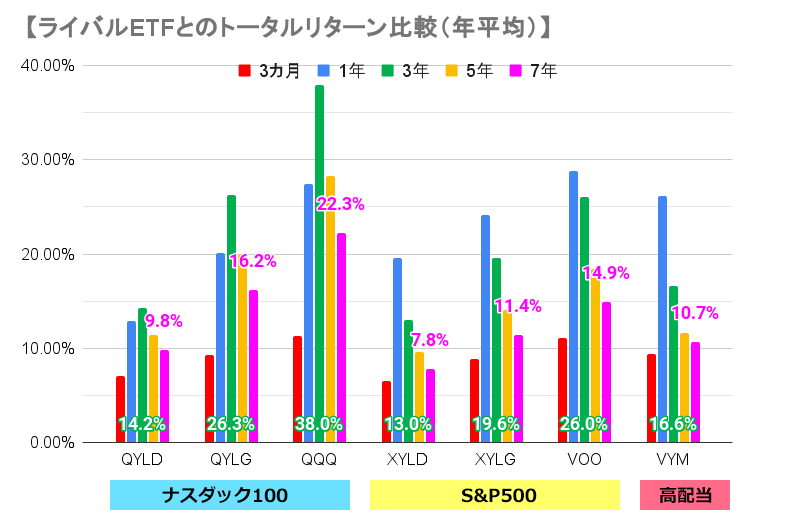

トータルリターンを比較

7つのETFの過去3カ月、1、3、5、7年の年平均トータルリターンは以下の通りです。

いずれの期間でも【QQQ】のリターンがいいですね。【VOO】と【QYLG】が続いています。ジャンル別に見ると、カバードコール100%よりも50%の方が成績が良く、もっとも成績が良いのは原資産を普通に保有する【QQQ】や【VOO】ですね。「ナスダック100」や「S&P500」の中で比較すると歴然としています。

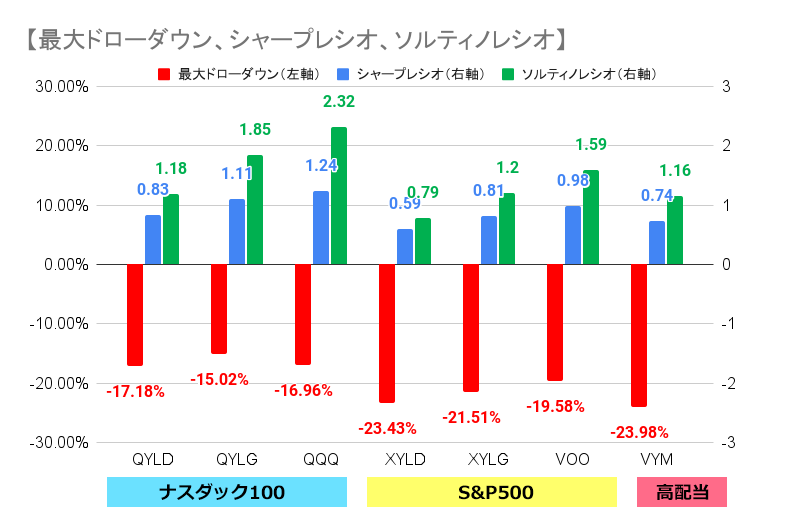

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン?無リスク資産のリターン)÷標準偏差」の値です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。

シャープレシオやソルティノレシオの値は【QYLD】<【QYLG】<【QQQ】ですね。そして【XYLD】<【XYLG】<【VOO】にもなります。ベンチマークが同じ場合は、カバードコールよりも原資産を普通に保有したほうが数値がよいですね。トータルリターンと同じ傾向です。

最大ドローダウン値はあまり差がないです。カバードコールはオプションの代金がもらえるので、それが株価下落時のクッションになります。ただし株価下落が続くと、オプション自体が売れなくなったり、オプションの価格が減る可能性があります。そういう場合は、原資産を取り崩して分配金を支払うことになるので、株価が下がってしまうことが考えられます。

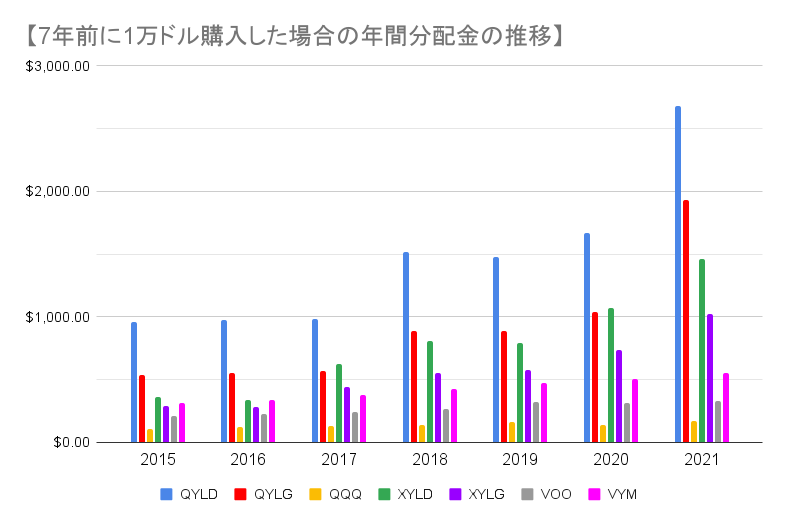

主要ETFとの分配金比較は?

2015年1月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

7年間の分配金の合計は【QYLD】が10000ドル、【QYLG】が6300ドル、【XYLD】が5400ドル、【XYLG】が3800ドル、【VYM】が2900ドルでした。ここはカバードコール100%の成績がよいです。カバードコール50%の【QYLG】や【XYLG】は2021年12月が多かったので、数値がよくなっていますが、実際はやや少ないかもしれません。

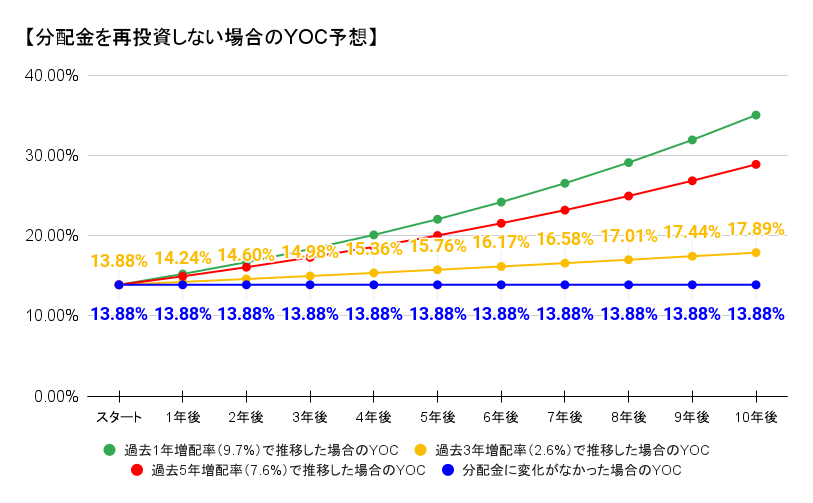

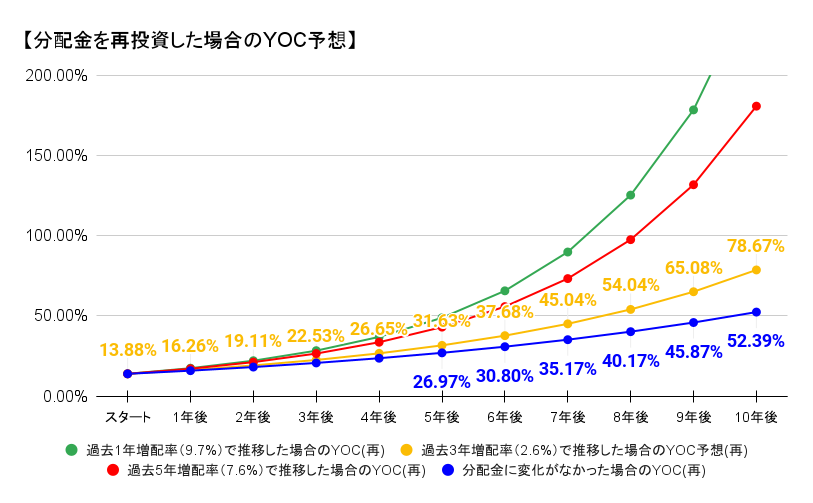

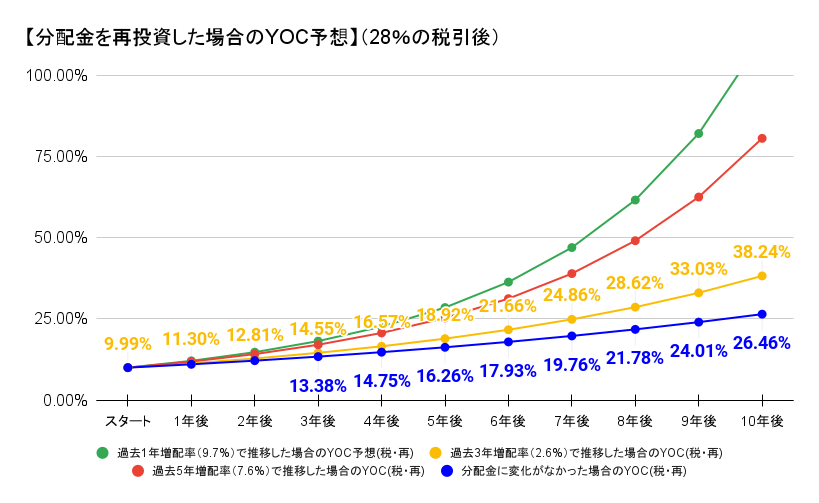

【QYLD】の今後のYOC予想は?

現在の過去1年分配金額(2.8247ドル)と1、3、5年前の同時期の過去1年分配金額(2.5748ドル、2.6175ドル、1.95767ドル)を比較して年間増配率を計算し、それを使って将来YOCを予想します。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。【QYLD】株を2022年1月28日の終値20.35ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

年間増配率は過去1年が9.7%、過去3年が2.6%、過去5年が7.6%でした。現在の利回りは13.88%です。

カバードコールETFの性質上、増配する可能性はほぼないので、分配金が変化しなかった場合も検証します。

「分配金を再投資しない」「分配金を再投資しない(税引き後)」「分配金を再投資する」「分配金を再投資する(税引き後)」の4パターンで検証します

分配金を再投資しない場合のYOC

まずは分配金を再投資しない場合のYOCを見てみましょう。税金は考慮しません。スタート年は、現在の利回りの13.88%です。

分配金に変化がなかった場合で推移すると、5年後も10年後もYOCは13.88%です。もっとも現実にちかそうな過去3年の増配率(2.6%)で推移すると5年後のYOCは15.76%ドル、10年後のYOCは17.89%です。

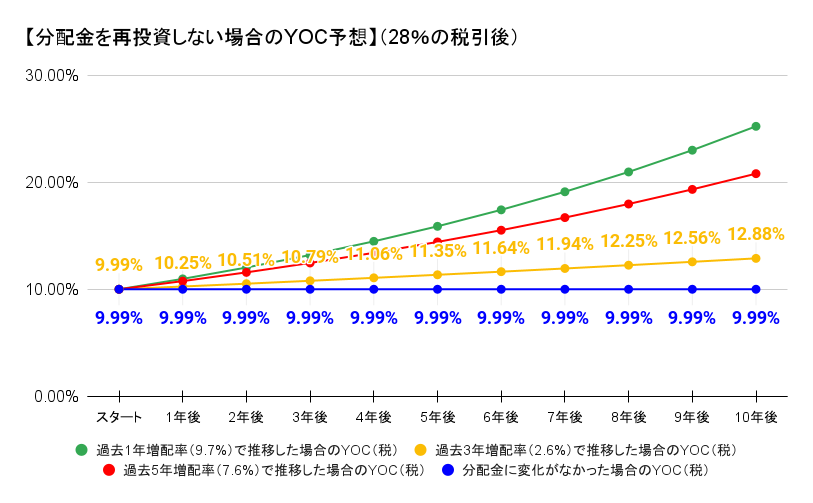

分配金を再投資しない場合(税引き後)のYOC

次に分配金を再投資しないケースで、税金を引いた場合のYOCをチェックしましょう。分配金は約28%の税金を引いた72%が支払われます。スタート年のYOCは13.88%ではなく、税引き後の9.99%になります。

分配金に変化がなかった場合で推移すると、5年後も10年後もYOCは9.99%です。もっとも現実に近そうな過去3年の増配率(2.6%)で推移すると5年後のYOCは11.35%ドル、10年後のYOCは12.88%です。

分配金を再投資する場合のYOC

それでは分配金を年1回再投資する場合のYOCを見てみましょう。税金は考慮しません。再投資する分配金額は、現在と5年前の株価を比較して年平均騰落率を計算し、それを使って調整します。

分配金に変化がなかった場合で推移すると、5年後のYOCは26.97%、10年後のYOCは52.39%です。もっとも現実に近そうな過去3年の増配率(2.6%)で推移すると5年後のYOCは31.63%ドル、10年後のYOCは78.67%です。

分配金を再投資する場合(税引き後)のYOC

最後に分配金を再投資するケースで、税金を引いた場合のYOCをチェックしましょう。分配金は約28%の税金を引いた72%が支払われます。スタート年のYOCは13.88%ではなく、税引き後の9.99%になります。

分配金に変化がなかった場合で推移すると、5年後のYOCは16.26%、10年後のYOCは26.46%です。もっとも現実に近そうな過去3年の増配率(2.6%)で推移すると5年後のYOCは18.92%ドル、10年後のYOCは38.24%です。

【QYLD】は利回りがかなり高いです。そのため、分配金を再投資しすれば、YOCは高くなりそうです。

ただし、【QYLD】の性質上、今後分配金が増配される可能性は低いので、分配金に変化がなかった場合というのが現実的なシナリオとなりそうです。

まとめ

【QYLD】の2022年1月分配金は0.203ドルと平均的でした。前回2021年12月分配金が0.4994ドルと多かったですが、これはイレギュラーなものですね。

【QYLD】など超高利回ETFは、ついつい買いすぎてしまうケースが目立ちます。自分のリスク許容度をしっかり把握して、ポートフォリオの数%ぐらいまでとルールを決めたほうがいいかもしれません。