当サイトでは月に1回、バンガード社のデータが更新される15日頃に合わせて、主要ETFについて更新しています。最新版はバンガード社の2021年6月末時点でのデータです。

今回は主要ETF12銘柄を様々な角度から比較します。知っているようで意外と知らなかった事実が明らかになるかもしれません。

基本情報を確認しよう

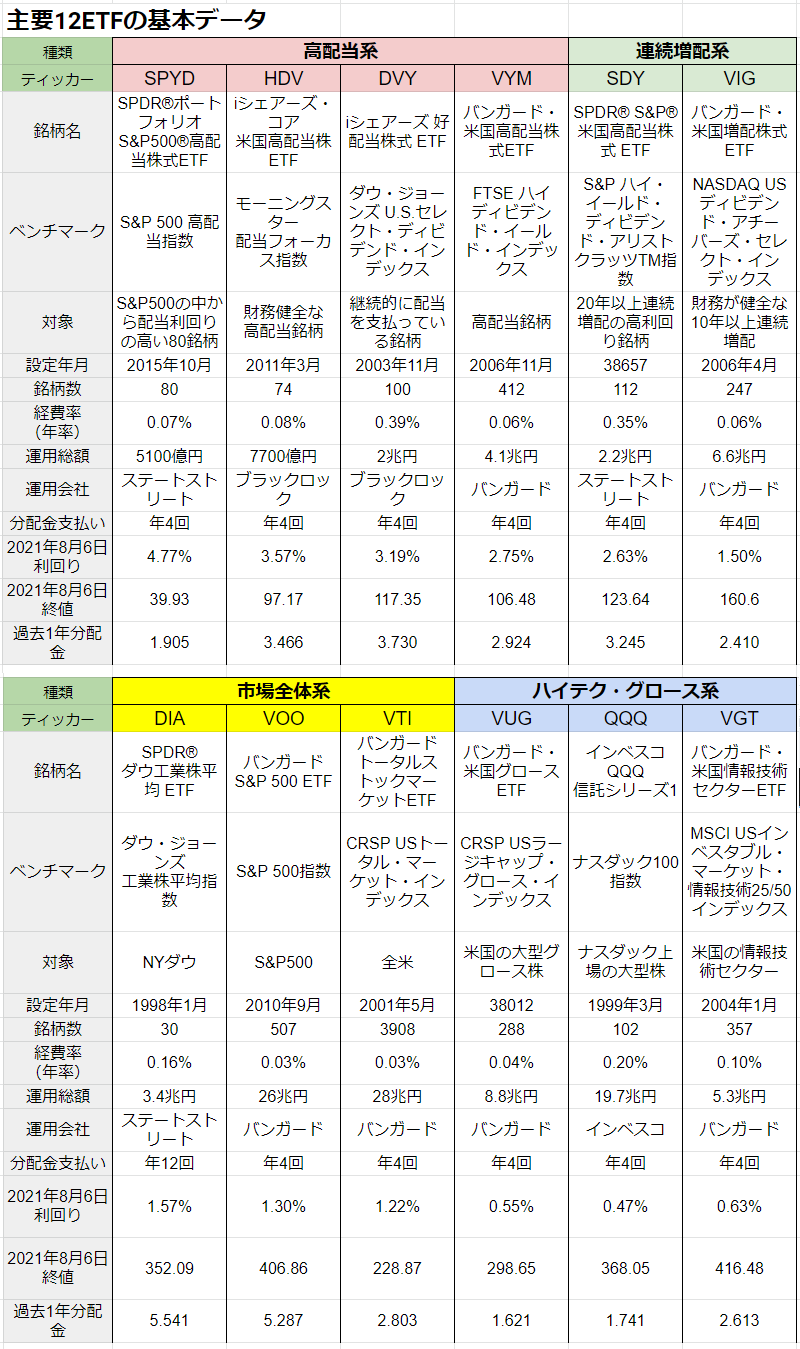

米国の主要ETF12銘柄を4つのカテゴリに分けました。

高配当系ETFが【SPYD】【HDV】【DVY】【VYM】の4つ。

連続増配系ETFが【SDY】【VIG】の2つ。

市場全体系ETF(インデックス)が【VOO】【VTI】【DIA】の3つ。

ハイテク・グロース系ETFが【VUG】【QQQ】【VGT】の3つです。

先月までは3つのカテゴリ、9つのETFでした。ジャンルに「連続増配系ETF」を追加し、ETFには【DVY】【SDY】【VUG】を追加しました。

以下は主要12ETFの基本データです。ちなみに銘柄選択の基準は規模が大きい、経費率が低い、日本の個人投資家に人気です。たとえば、ベンチマークが同じS&P500のETF【VOO】【SPY】【IVV】の場合は、いずれか1つにしました。たいていはバンガード社のものですね。

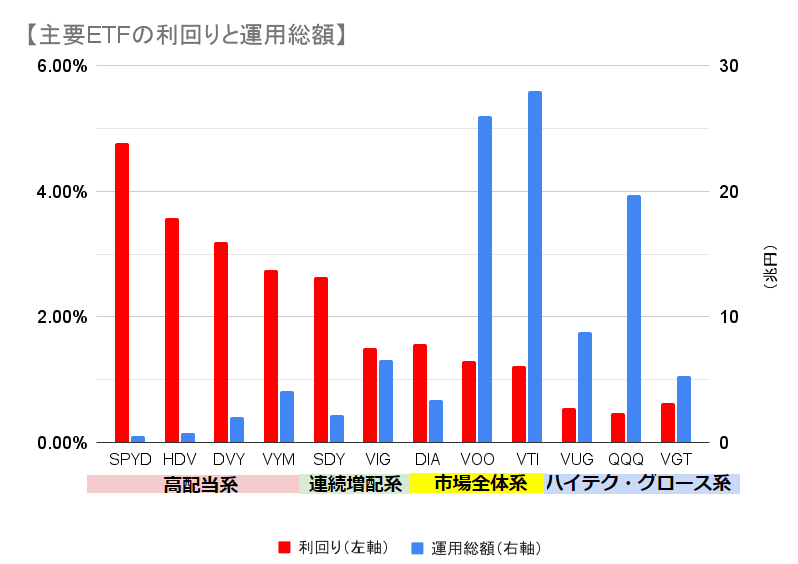

利回りとETFの規模は?

利回りは左側が高く、右に行くにつれて下がっています。

高配当の【SPYD】【HDV】以外は、運用総額2兆円以上の超大型ETFです。とくに、全米【VTI】とS&P500【VOO】、そしてナスダック市場の大型銘柄を集めた【QQQ】は規模が大きく、20兆円クラスです。

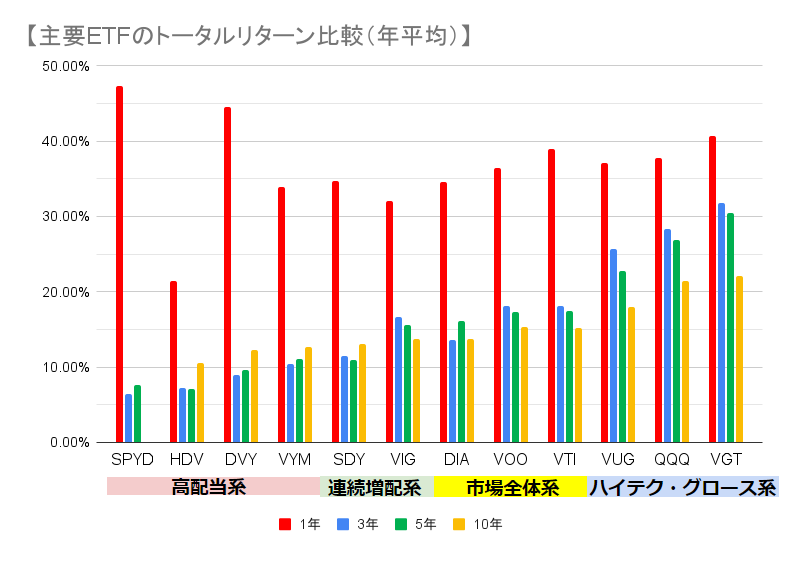

トータルリターンを比較しよう

過去1、3、5、10年のトータルリターンを比較します。Portfolio Visualizerのデータです。

過去1年のリターンは、コロナショックからの回復が始まったタイミングがETFによって異なるため、あまり参考にはならないかもしれません。

過去3年以上のリターンは興味深い傾向になりました。右に行けば行くほどリターンが高いです。とくに過去3年と5年はハイテク・グロース系の強さが目立ちます。

※【SPYD】は設定が2015年10月なので、過去10年のデータはありません

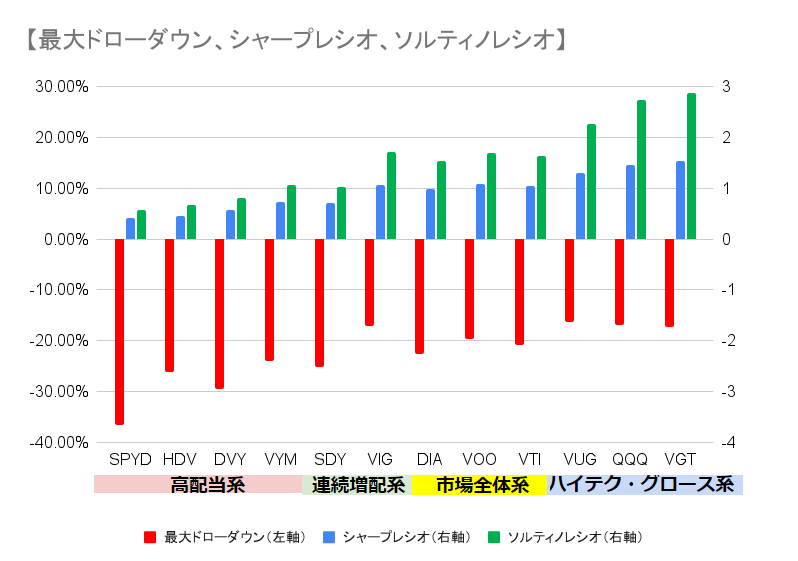

ETFの安定度はどうか?

ETFの安定度を比べてみましょう。こちらもPortfolio Visualizerを使用しました。過去5年のデータです。

最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

最大ドローダウンは、市場全体系よりもハイテクグロース系の値がわずかに上回っています。

ソルティノ・レシオの値はハイテク・グロース系が2を超えており素晴らしく、市場全体系は1.5以上で続いています。

【VIG】は連続増配系に入っていますが、これらのデータからは市場全体系に属しているようにも見えます。

シャープレシオもソルティノ・レシオと同じく右側のETFが素晴らしいです。

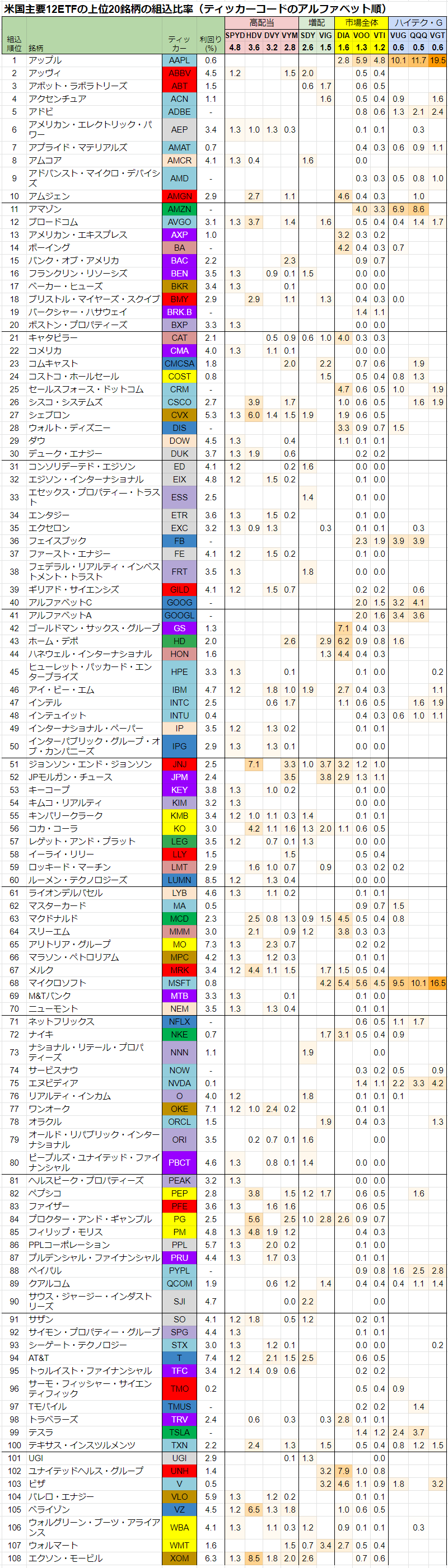

米国株108銘柄の主要ETF組込比率(時価総額順)

主要12ETF【SPYD】【HDV】【DVY】【VYM】、【SDY】【VIG】、【VOO】【VTI】【DIA】、【VUG】【QQQ】【VGT】の組込上位20銘柄が、お互いのETFにどのくらいの割合で入っているかを調べました。つまり、ここに取り上げた銘柄は主要12ETFの上位20番以内に入っています。

組込比率は、バンガード社のETFは2021年6月末、【DIA】は7月22日、【SPYD】は7月30日、その他のETFは7月16日のデータをもとにしています。配当利回りは6月半ばから7月上旬の間の数値です。組込比率が大きいほど背景のオレンジ色が濃くなっています。

まずは、【VTI】の上位組込銘柄順に並べてみます。【VTI】は全米が対象のETFで、時価総額加重平均で組み込まれています。つまり、下の表は全米の銘柄がほぼ時価総額の大きい順に並んでいることになります。わりと知名度の高い順番になっています。

上位はGAFAMテスラですね。【QQQ】【VUG】【VGT】に組み込まれている銘柄を比較しながら、ハイテクとグロース、ナスダックの違いを確認するのも面白いですね。

高配当ETFは上位にあまりいないですね。20番目以降から登場です。

ティッカー・コードの背景色の説明

米国株にはアップル社なら【AAPL】など、アルファベット1~4文字のティッカー・コードがついています。上のグラフだと、左から3列目の部分です。

当サイトでは、この部分を所属しているセクターの色にしています。これはGICS(Global Industry Classification Standard)による分類です。当サイトのすべてのページでこのカラーを共通のものとして使用しています。

※ちなみに上の表の一番上の部分【VYM】など主要ETFの背景にもカラーがついていますが、そこに意味はありません。気にしないでください

米国株108銘柄の主要ETF組込比率(利回りの高い順)

次に、利回りの高い順に並べました。

【SPYD】はS&P500の利回り上位80銘柄が対象なので、この表の上位銘柄がほとんど入っています。【VYM】は不動産以外の上位銘柄はだいたい入っています。

【VIG】は財務が健全な連続増配が対象なので、利回りは低くなる傾向のため、この表の上位には入っていません。同じ増配ETFでも【SDY】は高配当銘柄が多いでせす。

ハイテク・グロース系【VUG】【QQQ】【VGT】は高配当銘柄があまりないですね。

米国株108銘柄の主要ETF組込比率(アルファベット順)

最後に、ティッカー・コードのアルファベット順で並べました。お探しの銘柄をすぐに見つけることができますので、ご利用ください。

「A」で始まる銘柄が多いですね。会社名の一覧ではアルファベット順に並ぶことが多いので、「Aから始まる会社名にすれば目立つんじゃね?」と設立時に創業者が考えた可能性は否定できません。

まとめ

近年はハイテク・グロース系が強すぎたので、市場全体系(インデックス)ETFの上位は、ハイテク・グロース系ばかりですね。この傾向が今後も続くのか、それとも全く異なるセクターが強さを見せ始めるのかにも注目が集まります。

どちらに転んでも時価総額加重平均のインデックスETF【VOO】や【VTI】なら、勝手に比率を調整してくれるのがうれしいですね。不確かな未来を自動調整してくれるのが、人気の理由なのかもしれませんね。