バンガード社のバンガード 米国高配当株式ETF【VYM】が、2023年6月16日に分配金を発表しました。0.8767ドルです。1年前の同期は0.8479ドルでしたので、1年前の同期から3.4%増です。

利回りを過去1年間の分配金額から算出すると、2023年6月23日の終値は103.54ドル、過去1年の分配金額は3.3356ドルなので、利回りは3.22%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

【VYM】の基本情報

まずはVYMの基本情報です。正式名称は「バンガード 米国高配当株式ETF」。ティッカー・コードは「VYM」です。

ベンチマークは「FTSE ハイディビデンド・イールド・インデックス」。米国の上場企業の中から、平均以上の配当利回りの大型株で構成されています。

設定されたのは2006年11月。約16年半が経過しており、かなりの古株です。

経費率は0.06%。ライバルの米国高配当ETF【HDV】【SPYD】とほぼ同じです。

分配金利回りは3.22%。高配当ETFの中では平均よりも少し低いです。

分配金は3、6、9、12月の年4回。

最新の分配金は0.8767ドル。対前年同期3.4%増でした。今回の権利落ち日は6月20日。1営業日前に保有していれば分配金が貰えます。分配金の支払いは6月23日です。権利落ち日からあっと言う間です。

6月23日の終値は103.54ドル、1株から購入可能なので1万5000円ほど必要です。

ベンチマークの「FTSE ハイディビデンド・イールド・インデックス」とは?

【VYM】のコンセプトについて、見ていきましょう。このETFは「FTSE ハイディビデンド・イールド・インデックス」との連動を目指します。

まずは、FTSE US All Cap インデックス(Large Cap、Mid Cap、Small Cap)の構成銘柄が対象となります。

以下の条件でスクリーニングします。

(2)現在配当を支払っていない銘柄、今後12カ月間に配当を支払うと予測されない銘柄をすべて除外

(3) 独自のスクリーニングを適用

(4)1年分の配当利回りを予測し、大型株で、平均以上の配当利回りが予想される銘柄に重点を置く

この条件すべてに当てはまった銘柄が選ばれ、ウェイト付け、いわゆる組入方式は時価総額加重平均型です。時価総額の大きさに応じて、比率を割り当てます。規模の大きな銘柄ほど上位に入ります。

銘柄の入れ替えは年1回、3月です。

配当金をゼロにした企業は、四半期ごとに削除されます。

まとめると【VYM】は米国の大型株が対象で、平均以上の配当利回りが予想される銘柄で構成されています。

【VYM】の過去の分配金と増配率は?

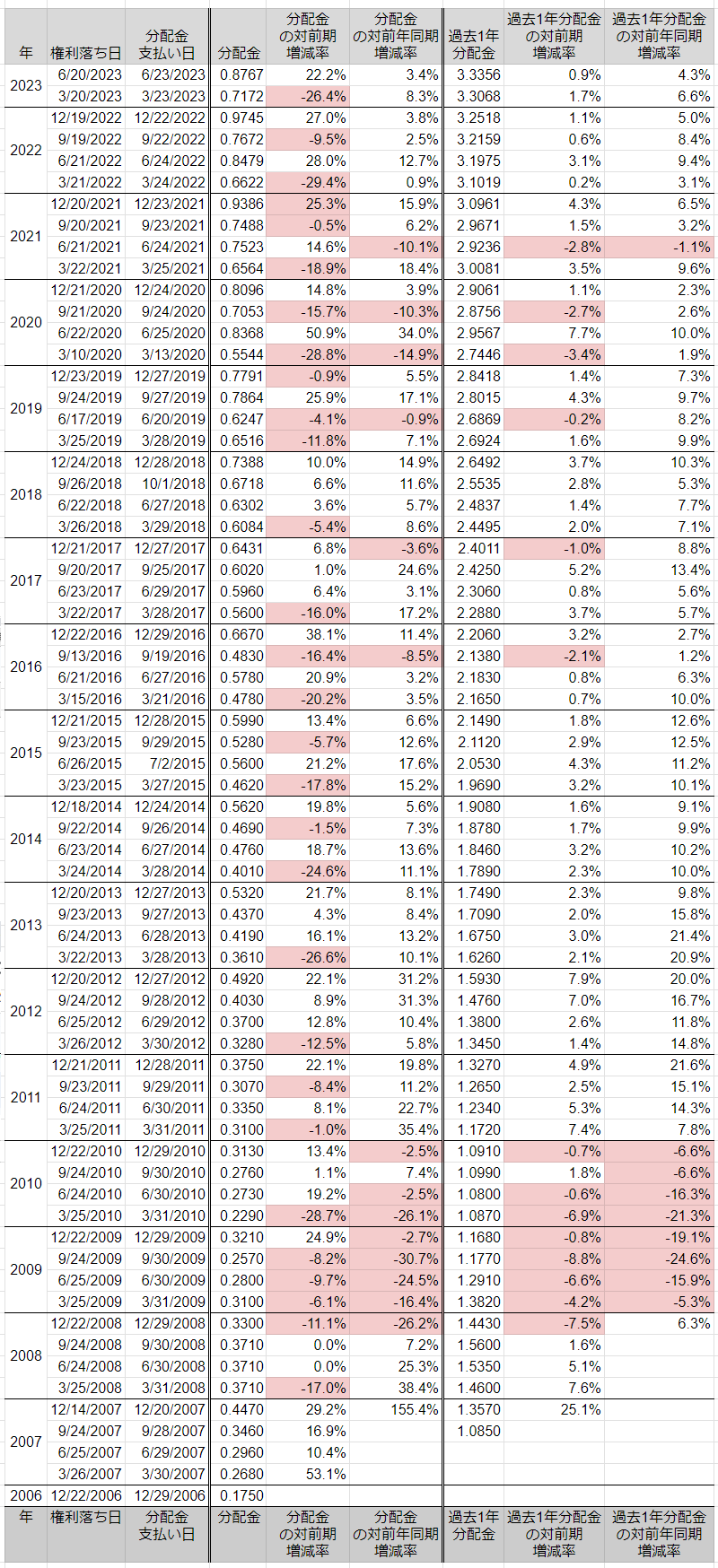

【VYM】が設定されたのは2006年11月です。下の表は過去の分配金の一覧です。

今回の【VYM】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、下の表の「分配金」の今回と前年同期の比較です。今回が0.8767ドル、前年の同期が0.8479ドル。「分配金の対前年同期増減率」は3.4%増になります。

また、「過去1年分配金」を1年前と比較するのも参考になります。今回が3.3356ドル、前年の同期が3.3068ドル。「過去1年分配金の対前年同期増減率」は4.3%増となります。

右から4列目の「分配金の対前年同期増減率」に注目してください。2021年9月以降、8回連続で増えています。

分配金の推移は?

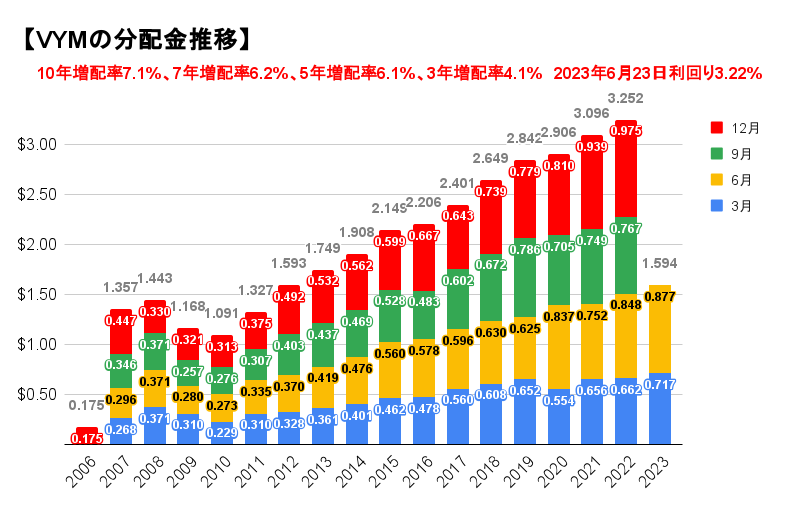

【VYM】の分配金推移です。期ごとの分配金を重ねて1年ごとにしました。

リーマンショックの影響で2010年が底です。2011年からはずっと右肩上がりです。1年単位で見ると、12年連続増配とも言えます。今回の2023年6月の分配金0.8767ドルは、6月の分配金としては過去最高額です。

分配金と株価の関係は?

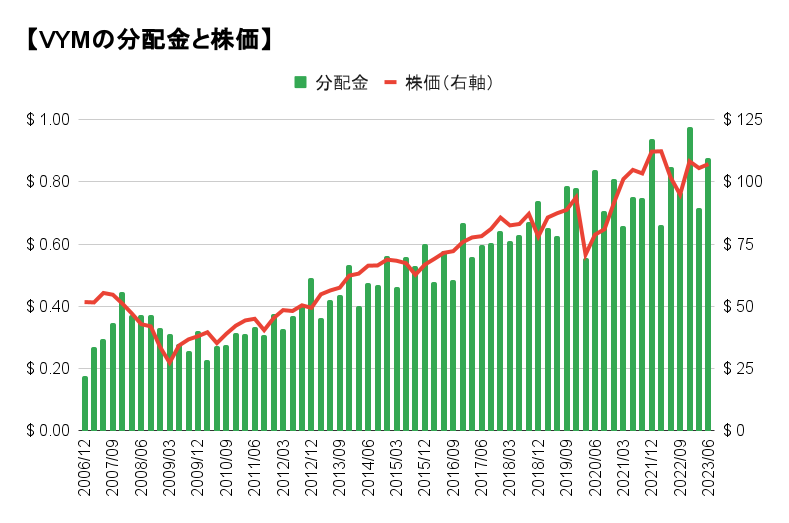

「分配金」を1つずつ棒グラフにして、株価と比較しました。

分配金は期によって多少バラつきがあります。リーマン・ショック以降、2011年頃からは安定して上昇しています。

過去1年分配金の傾向は?

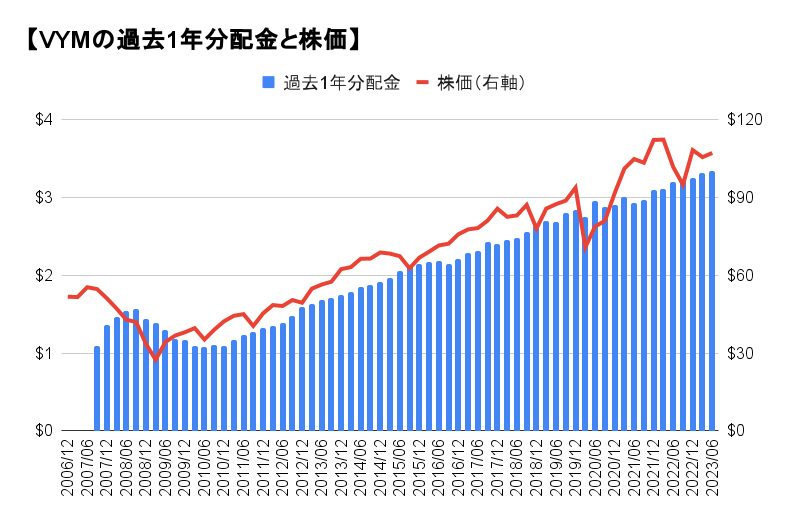

「過去1年分配金」を棒グラフにして、株価と比較しました。過去1年単位でまとめると、滑らかに伸びています。

株価と過去1年分配金は似たような伸びです。これは、分配金利回りがどのタイミングでも同じくらいという意味です。

2020年3月のコロナ・ショックは、株価にダメージを与えましたが、分配金への影響はあまりなかったです。

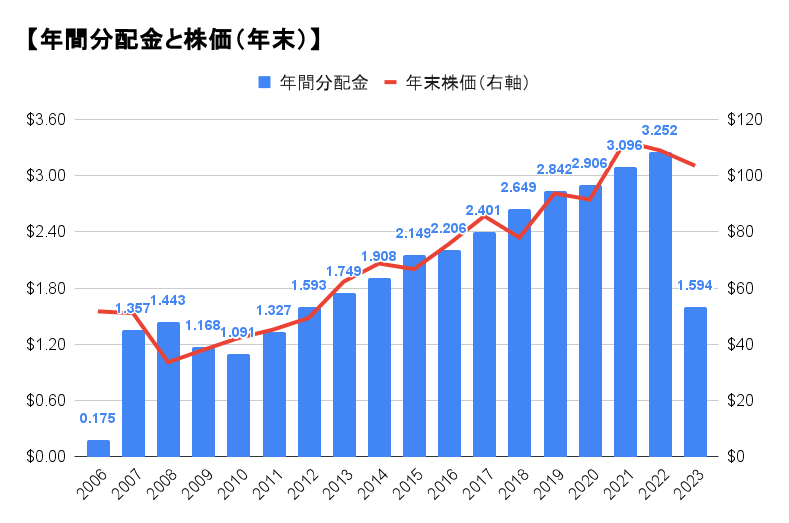

年間分配金と株価の関係は?

「過去1年分配金」を1年ごとにまとめて年間分配金とし、株価と比較しました。株価は最新年を除いて年末のものです。【VYM】の分配金が最初に支払われたのは2006年12月です。

株価と分配金の伸びを見ると、できるだけ早く投資したいETFと言えますね。リーマン・ショック後の2011年以降は、1年単位で見ると毎年前年の分配金額を上回っています。

2022年の年間分配金を、10年前の2012年と比較すると約2.04倍です。

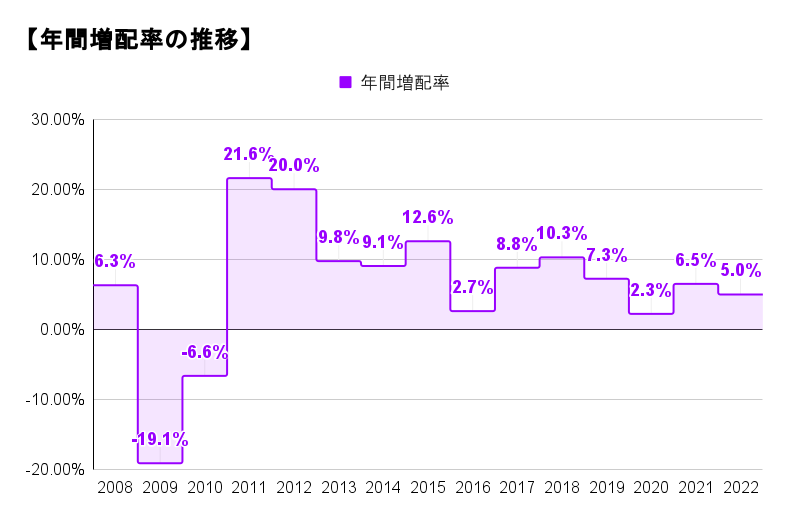

年間増配率は?

ここからは増配率について見ていきましょう。まずは【VYM】の年間増配率です。

2009年と2010年はマイナスです。これはリーマンショックによるものです。2011年以降はプラスに転じ、12年連続でプラスです。12回のうち10回が5%以上増配しています。

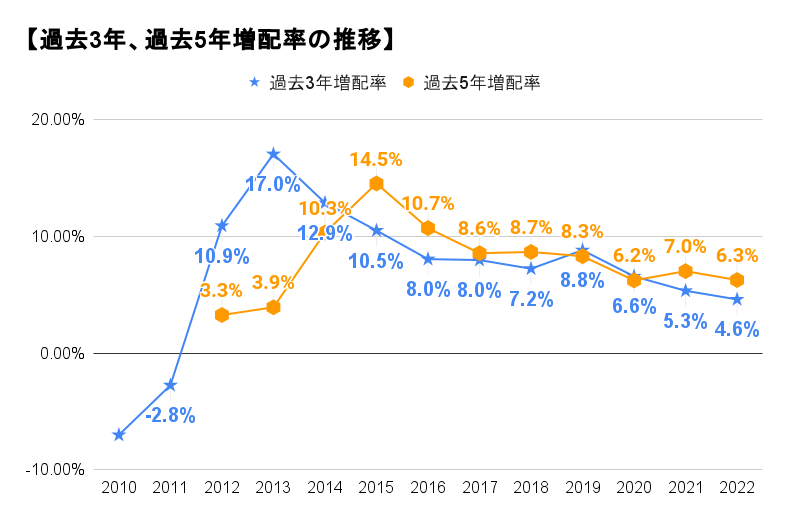

長期の増配率をチェック!

年間増配率だとざっくりしすぎていて、若干イメージしづらいかもしれません。そういう時は、複数年単位で増配率をチェックしましょう。下のグラフは過去3年と過去5年の増配率の推移です。

2017年以降は5~9%で推移しています。ただ、年々すこしずつ減少しているようにも見えます。今後は4~7%ぐらいで推移しそうです。

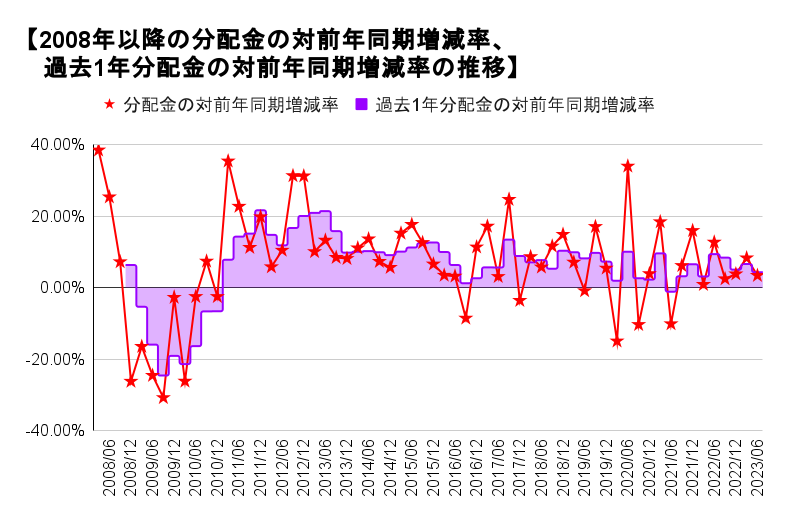

分配金を前年同期と比較する

「期別分配金の対前年同期増減率」、「過去1年分配金の対前年同期増減率」をグラフにしました。

ETFの場合、「分配金の対前年同期増減率」で増配や減配を決めることが多いですね。「今回の分配金は前年同期と比べて何%増です」というやつです。ただしこれは、大きく減ることも結構あるので、あまり気にする必要はありません。赤い★の部分です。

それよりも「過去1年分配金の対前年同期増減率」の長期の傾向が重要です。紫色の階段面の部分です。【VYM】は2011年以降、この値がマイナスになることがほぼないですね。つまり、過去1年分配金が期ごとに着実に増え続けている優良ETFと言えます。

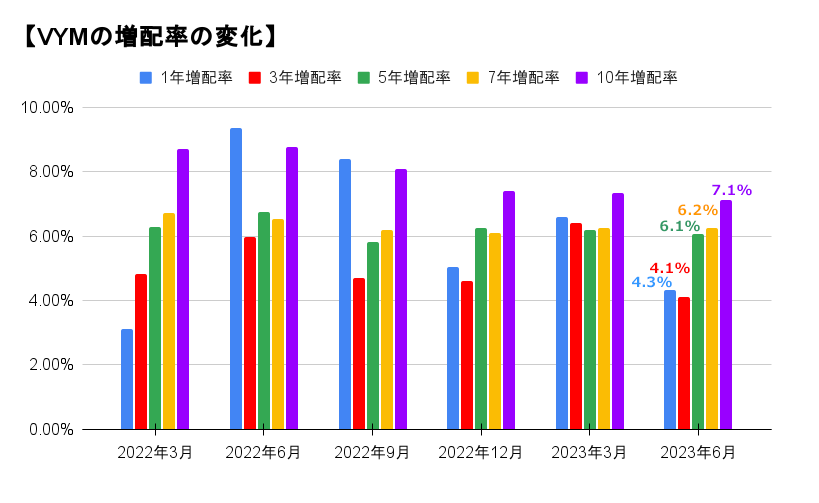

増配率はどのように変化したか?

直近6回の分配金決定後の増配率を比較しました。ETFの場合、分配金額は期によってバラバラです。そのため、増配率も分配金が決定するたびに、多少は変化します。ただし【VYM】は分配金が安定しており、増配率の変化はあまりないですね。

一番右が現在の増配率です。5年以上の増配率は6%以上ですが、1年と3年増配率は4%台前半です。近年の分配金の伸びは、以前と比べてやや鈍化しているという考え方もできます。

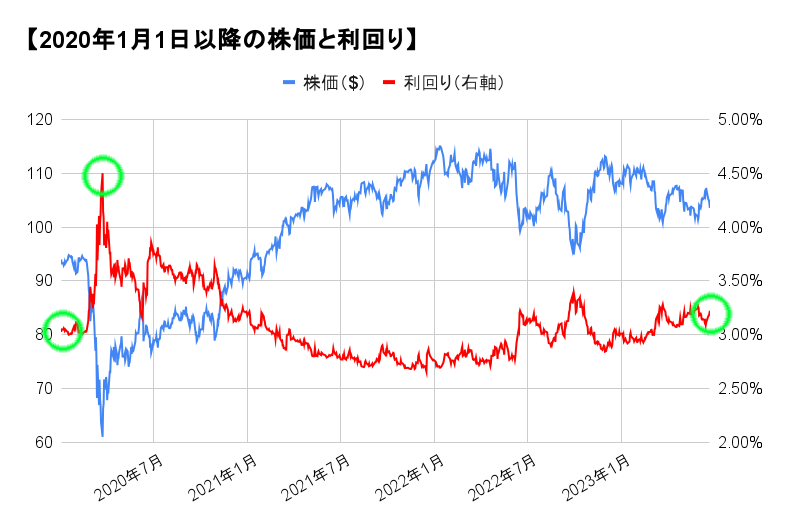

2020年以降の利回りは?

2020年以降の【VYM】の株価と利回りを見てみましょう。過去1年の年間分配金額から利回りは算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

2020年の年初は利回りが3.0%ぐらいでしたが、2月半ば以降はコロナ・ショックで株価が下がったため、3月終盤には利回りが約4.5%まで上昇しました。現在は株価がコロナ・ショック前を上回っていますが、増配をしているので2023年6月23日の利回りは3.22%で、コロナ・ショック前とほぼ同じです。

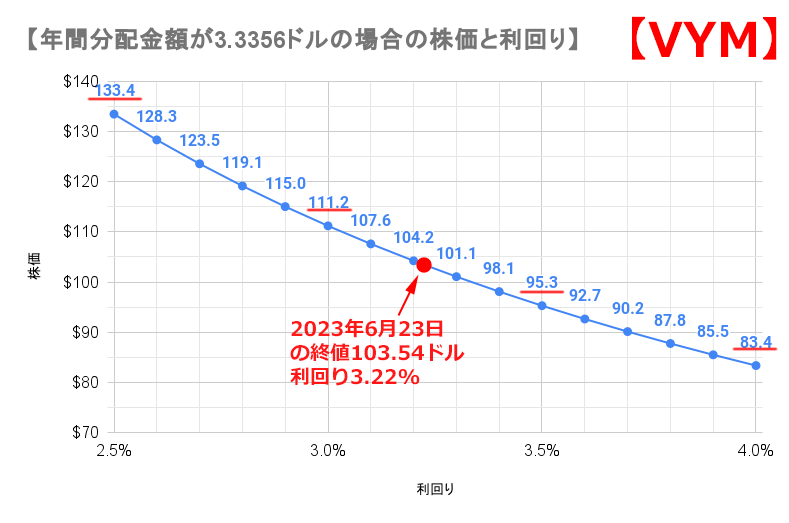

現在の【VYM】の株価と利回りの関係は?

年間分配金額が現在と同じで変わらなかったら、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ3.3068ドルが続いた場合の、利回りと株価の相関図です。利回りを0.1%ごとに株価を出しました。今後、【VYM】を購入しようと考えている人は、目安にしてください。

利回り2.5%は株価133.4ドル、利回り3.0%は株価111.2ドル、利回り3.5%は株価95.3ドル、利回り4.0%は株価83.4ドルです。

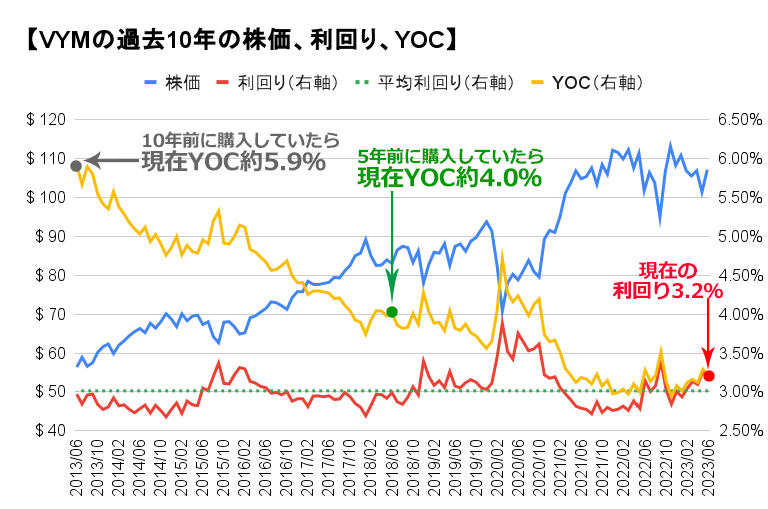

【VYM】を過去に買っていた場合のYOCは?

過去に【VYM】を買った場合、取得価額に対する利回り(YOC/Yield On Cost)はどのくらいでしょうか? 現在から10年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、取得価額に対する利回り(YOC)です。この線は株価と逆の動きをします。左肩上がりの場合は、株価好調&増配傾向になるため、早い時期に買うとYOCが上がります。なので、【VYM】はなかなか好調と言えます。

2023年6月23日の終値は103.54ドル、過去1年の分配金額は3.3356ドルなので、現在の利回りは3.22%です。過去10年の平均利回りは約3.0%なので、現在は少しお買い得です。

利回りはあまり変動がなく、2.7~3.3%の間が多いです。3.3%を超えたら買いと言えそうです。

過去10年で株価は上昇して増配率も高かったので、早い時期に買った方がYOCは上がります。10年前の2013年6月に買っていたら、現在YOCは約5.9%になっていました。また、5年前の2018年6月に買っていた場合は、現在YOCは約4.0%になっていました。

【VYM】の上位組込銘柄はどんな会社か?

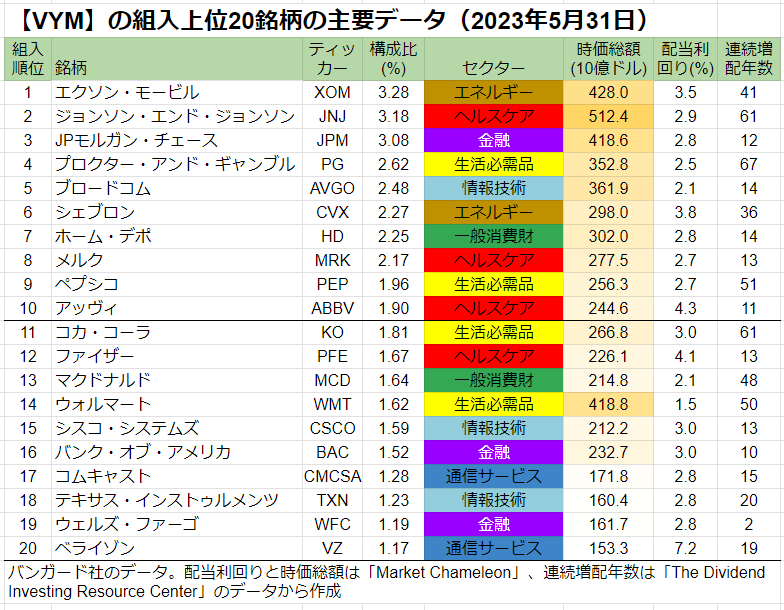

バンガード社のETFデータは月に1回更新されます。月末のものが翌月の15日頃に公開されます。なので、現在の最新データは2023年5月末です。

ベンチマークは、FTSE ハイディビデンド・イールド・インデックスです。上位10銘柄で全体の約25%を占め、20銘柄では約40%です。それなりに分散が利いています。

時価総額加重平均のため、規模の大きな順に組み入れられています。右から3列目です。

上位組込銘柄のセクターはバラエティに富んでおり、なかなかバランスがいいですね。ヘルスケアと生活必需品がやや多いです。セクターの背景色をGICSによる分類で色分けしています。カラフルですね。

上位20銘柄中で連続増配年数が10年を超えていないのは、わずか1銘柄です。なので【VYM】は高配当ETFというより、中配当連続増配ETFという分類にもできます。

【VYM】の特徴は、世界で活躍する有名企業が上位を占めていることですね。ヘルスケアや生活必需品などのディフェンシブ銘柄は配当利回りはそれほど高くありませんが、長年にわたって増配を続けているので安心できます。

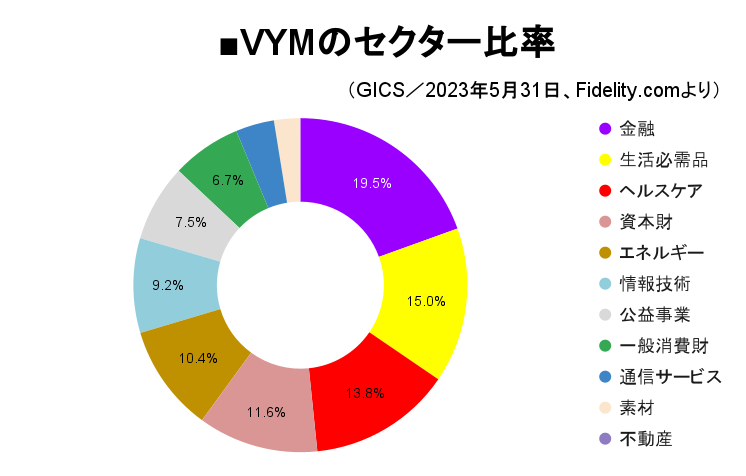

【VYM】のセクター比率は?

【VYM】組入銘柄のセクター比率はどうでしょうか。GICSによる分類です。

トップが金融で約20%、生活必需品が約15%、ヘルスケアが約14%。この3つのセクターで49%とほぼ半分です。以下、資本財、エネルギー、情報技術と続きます。

金融がやや多めですが、セクターのバランスは結構いいですね。

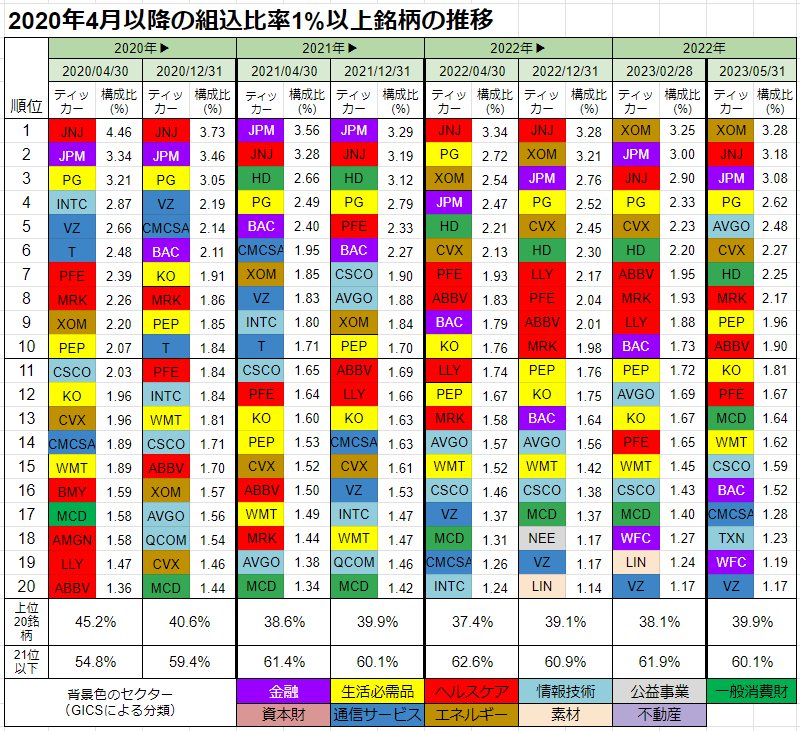

2020年4月以降の上位銘柄は?

2020年4月以降の組込上位20銘柄の推移です。毎年3月に銘柄入れ替えを行うので、太い線を引いておきます。

2022年以降は、エクソン・モービル【XOM】、シェブロン【CVX】のエネルギー・セクターが強いですね。比率が増えています。

直近2023年3月の銘柄入れ替えではイーライ・リリー【LLY】が除外されたようです。ブロードコム【AVGO】の比率がかなり増え、順位が上がりました。

まとめ

【VYM】の2023年6月の分配金は0.8767ドルで、前年同期から3.4%増とまずまずでした。

【VYM】のコンセプトは米国の平均以上の配当利回りの大型株が中心です。時価総額加重平均なので大企業ほど比率が高く、安定感があります。

8期続けて対前年同期を上回っており、最近の分配金は堅調です。

上位10銘柄で25%なので、分散されています。

組入れ銘柄は金融が首位。セクターのバランスは高配当ETFの中で良い。

過去の分配金利回りは3%ぐらいで安定。

10年前に購入していたらYOCは6%ぐらい。着実に増配している。

5年以上の増配率は6%以上と高いが、3年増配率は4%とやや鈍化しています。少し気になりますね。

2023年6月分配金決定後に、【VYM】とライバルの米国高配当ETF、HDV、SPYD、DVYを様々なデータで徹底比較しました。上位組入銘柄、セクター比率、分配金利回り推移、過去に買っていた場合のYOC、増配率、トータルリターン、増配率を使用した将来YOC予想など。