ブラックロック社のiシェアーズ・コア 米国高配当株 ETF【HDV】が、2023年9月26日に分配金を発表しました。1.0781ドル(厳密には1.078057ドル)です。1年前の同期は1.2312ドルでしたので、1年前の同期と比べて12.4%減です。

利回りを過去1年間の分配金額から算出すると、2023年9月29日の終値は99.89ドル、過去1年の分配金額は4.0616ドルなので、利回りは4.11%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

【HDV】の基本情報

まずはHDVの基本情報です。正式名称は「iシェアーズ・コア 米国高配当株 ETF」。ティッカー・コードは「HDV」です。

ベンチマークは「モーニングスター配当フォーカス指数」米国の上場企業の中から、財務状況が健全かつ比較的配当を多く支払う75銘柄で構成されています。

設定されたのは2011年3月。約12年が経過しており、なかなか実績があります。経費率は0.08%。ライバルの米国高配当ETF【VYM】【SPYD】とほぼ同じです。

分配金利回りは4.23%。高配当ETFの中ではなかなか高いです。分配金は3、6、9、12月の年4回。

最新の分配金は1.0781ル。対前年同期12.4%減でした。

今回の権利落ち日は9月26日。1営業日前に保有していれば分配金が貰えます。分配金の支払いは10月2日です。権利落ちから約1週間なので、あっと言う間です。

9月29日の終値は98.89ドル、1株から購入可能なので1万5000円ほど必要です。

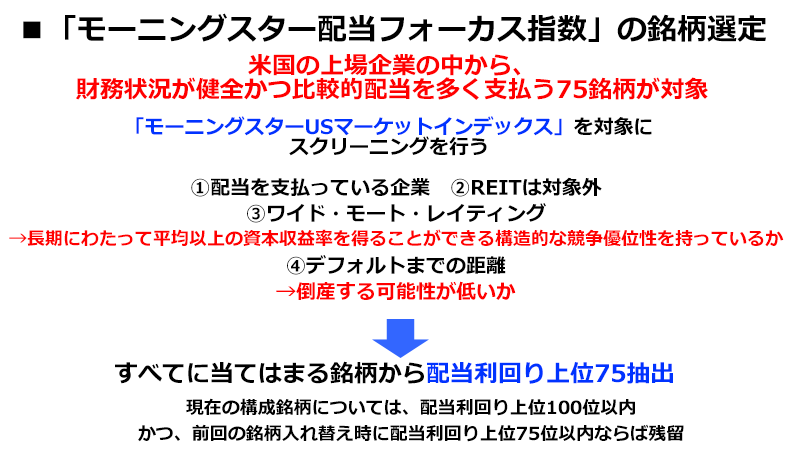

ベンチマークの「モーニングスター配当フォーカス指数」とは?

それでは【HDV】のコンセプトはどうでしょうか? このETFは「モーニングスター配当フォーカス指数」との連動を目指します。

この指数をざっくりとまとめると、米国の上場企業の中から、財務状況が健全かつ比較的配当を多く支払う75銘柄が対象です。

銘柄選定のルールにはどうでしょうか? まずは、米国株式市場の97%を占める「モーニングスターUSマーケットインデックス」を対象に、スクリーニングを行います。以下のすべてに当てはまることが条件です。

2)REITは対象外

3)ワイドモート・レイティング

4)デフォルトまでの距離

3)「ワイドモート」というのは、株式投資において使用される概念の一つです。ワイドモートは、ある企業が持つ競争上の優位性や経済的な堀り立てを指します。具体的には、その企業が他の競合他社と比較して、より長期間にわたって持続可能な利益を生み出し、市場シェアを維持できると考えられる特徴や要素を指します。【HDV】採用銘柄は、このワイドモートで選別した場合の上位に入っている必要があります。

・優れたブランド価値や顧客ロイヤルティ

・特許や独占的な技術、ノウハウの保有

・規模の経済効果や生産力の高さ

・優れた流通チャネルやネットワークの構築

・高い資本要件や進入障壁

・政府の規制やライセンスの獲得

4)「デフォルトまでの距離」は倒産する可能性が低いかどうかです。

3)と4)で、他社に対して優位性のあるビジネスモデル、財務の健全性でスクリーニングをかけているわけです。

このスクリーニングで残った銘柄から、配当利回りの高い順に75銘柄を選びます。ただし、現在の構成銘柄については少し条件が緩く、配当利回り上位100位以内、かつ、前回の銘柄入れ替え時に配当利回り上位75位以内ならば残留します。

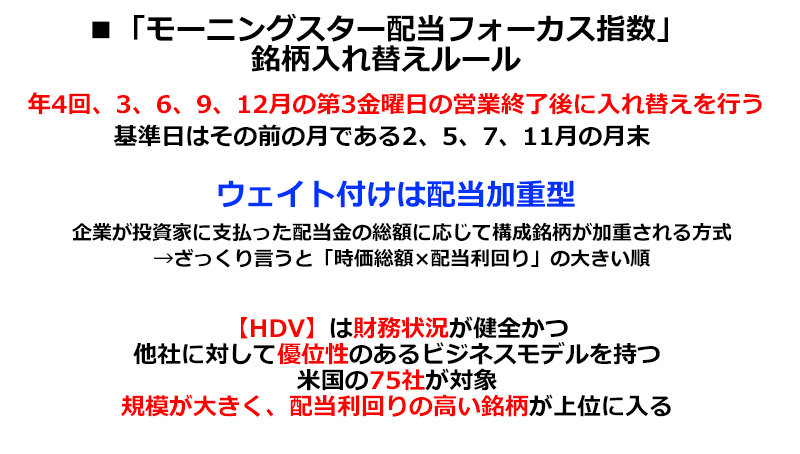

銘柄入れ替えのルールは?

ウェイト付け、いわゆる組入方式は配当加重型です。企業が投資家に支払った配当金の総額に応じて構成銘柄が加重される方式。ざっくりとしたイメージでは、時価総額と配当利回りを掛けた数の大きい順に組み入れます。

「モーニングスター配当フォーカス指数」は、年4回、3、6、9、12月の第3金曜日の営業終了後に銘柄入れ替えを行います。基準日はその前の月である2、5、7、11月の月末です。この日のデータをもとに、銘柄の入れ替えを決めます。

まとめると【HDV】は、財務状況が健全かつ他社に対して優位性のあるビジネスモデルを持つ企業から配当利回りの高い75社が対象で、規模が大きく、配当利回りの高い銘柄が上位に入るETFです。

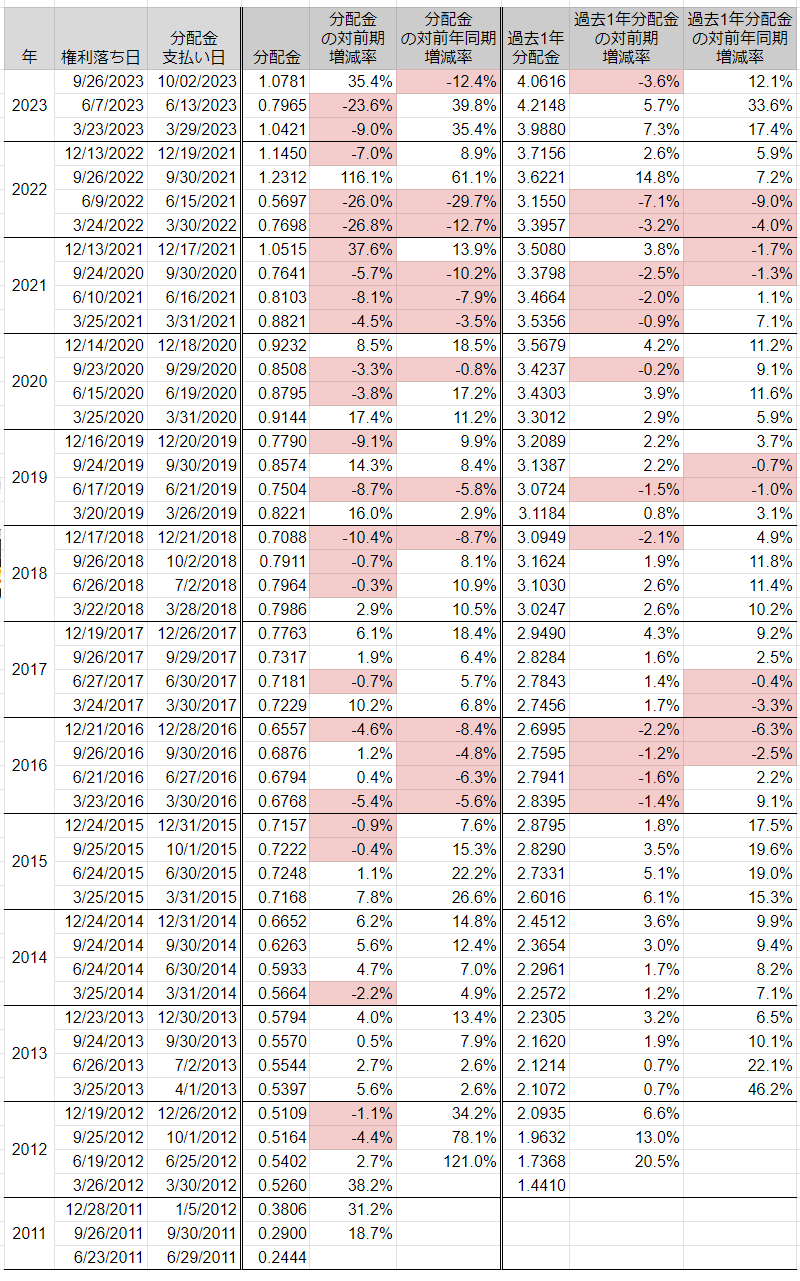

【HDV】の過去の分配金と増配率は?

【HDV】が設定されたのは2011年3月です。分配金は年4回支払われます。

2023年9月の【HDV】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、下の表の「分配金」の今回と前年同期の比較です。今回が1.0781ドル、前年の同期が1.2312ドル。「分配金の対前年同期増減率」は12.4%減になります。

また、「過去1年分配金」を1年前と比較するのも参考になります。今回が4.0616ドル、前年の同期が3.6221ドルです。「過去1年分配金の対前年同期増減率」は12.1%増となります。

分配金の推移は?

【HDV】の期ごとの分配金を1年ごとに重ねました。多少デコボコしていますが、長期で見ると着実に増えています。

今回の2023年9月は前年同期と比べて12.4%減ですが、3月や6月が好調だったため、年間通してなら、前年を上回るペースです。

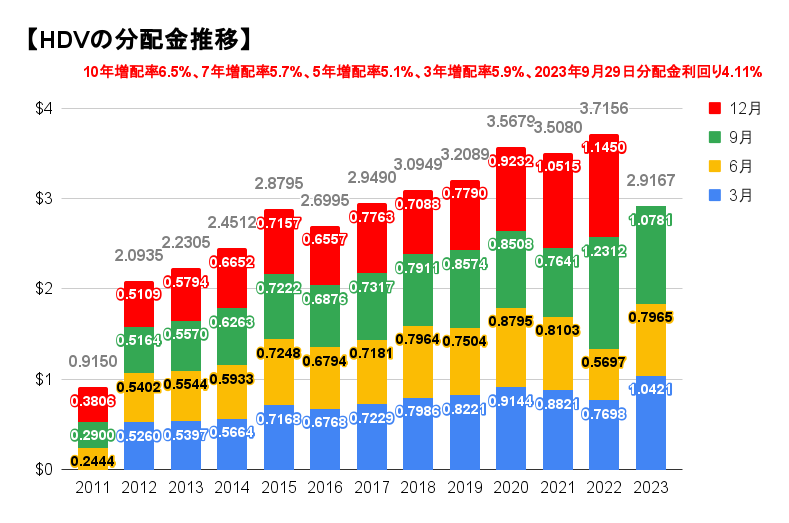

分配金と株価の関係は?

分配金を1つずつ棒グラフにして、株価と比較しました。

最近は期によって結構差が出てきています。2022年6月はかなり少なかったですが、その反動からか、2022年9月以降は3期続けて1ドルを超えました。

今回の2023年9月は1.0781ドルで、前年同期と比べて12.4%減ですが、1年前が過去最高額の1.2312ドルなので、あまり気にする必要はありません。1ドルを超えているので上々です。

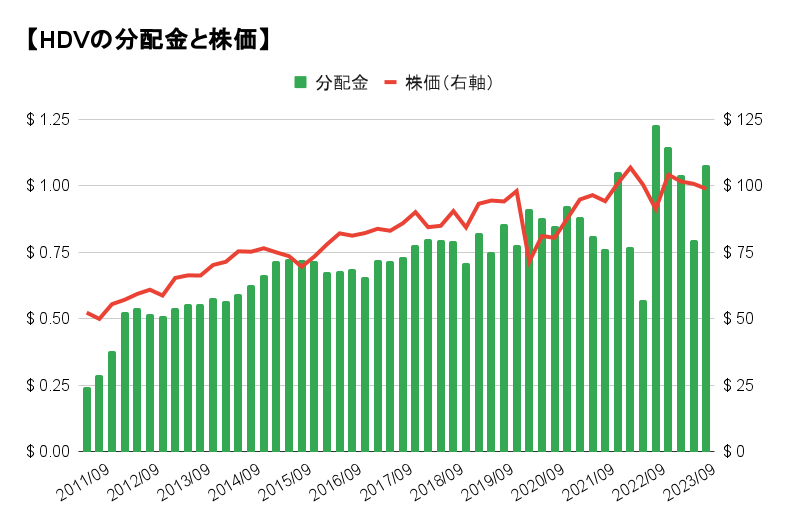

過去1年分配金の傾向は?

過去1年分配金を棒グラフにして、株価と比較しました。1つ前の分配金と比べると、棒グラフがマイルドになります。

高配当ETFの分配金は期ごとに一喜一憂するのではなく、過去1年分が伸びているかどうかでチェックするといいでしょう。

株価と過去1年分配金は似たような伸びです。これは、分配金利回りがどのタイミングでも同じくらいという意味です。

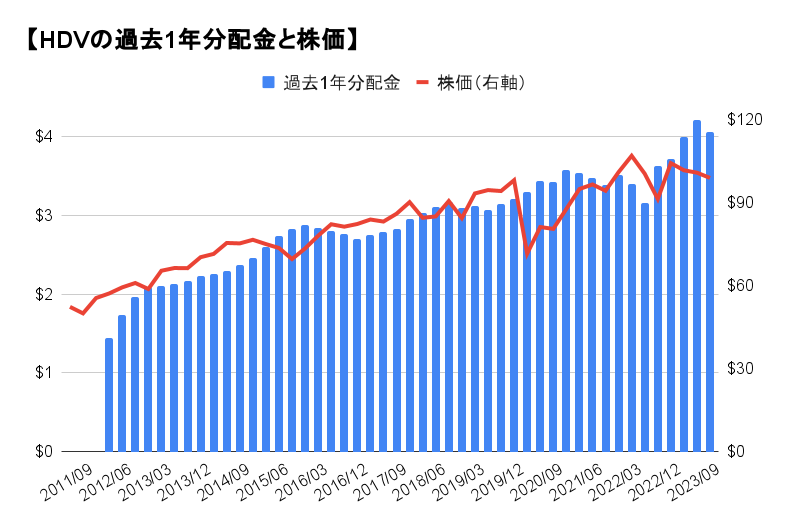

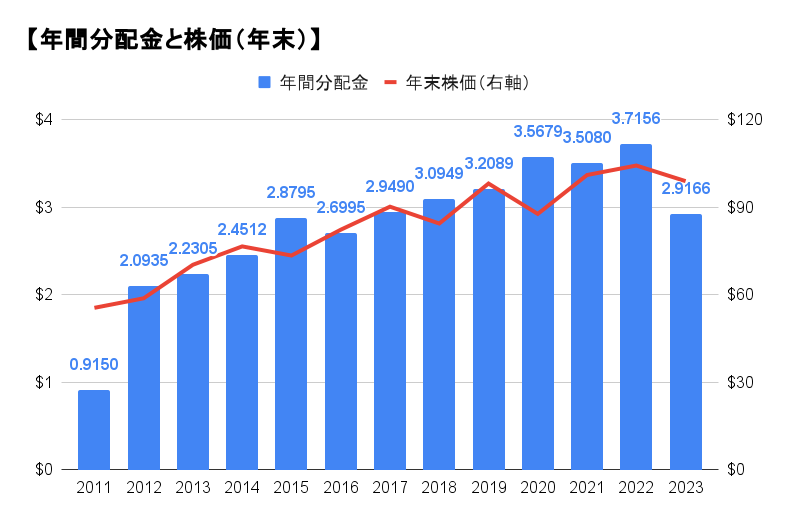

年間分配金と株価の関係は?

「過去1年分配金」を1年ごとにまとめて年間分配金とし、株価と比較しました。株価は最新年を除いて年末のものです。【HDV】の分配金が最初に支払われたのは2011年6月です。

2022年の株価は、他の高配当ETF同様にやや足踏み状態でしたが、終盤にかけて上昇しました。分配金も過去最高額となりました。

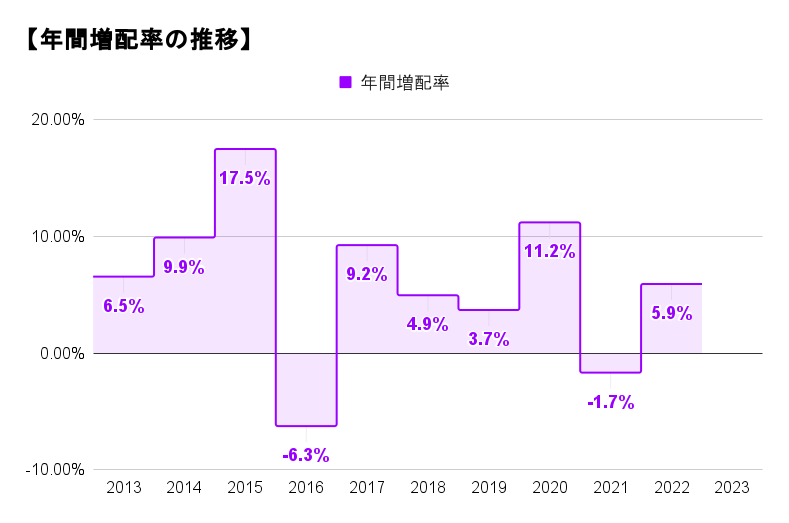

年間増配率は?

ここからは増配率について見ていきましょう。まずは【HDV】の年間増配率です。

2016年と2021年はマイナスですが、その前年が二桁のプラスだったので、その影響かもしれません。

2022年は前半は不調でしたが、9月と12月の分配金が多く、前年から5.9%のプラスとなりました。2023年の年間データは確定していませんが、前年の同期と比べると3月が35%増、6月が39%増と順調です。

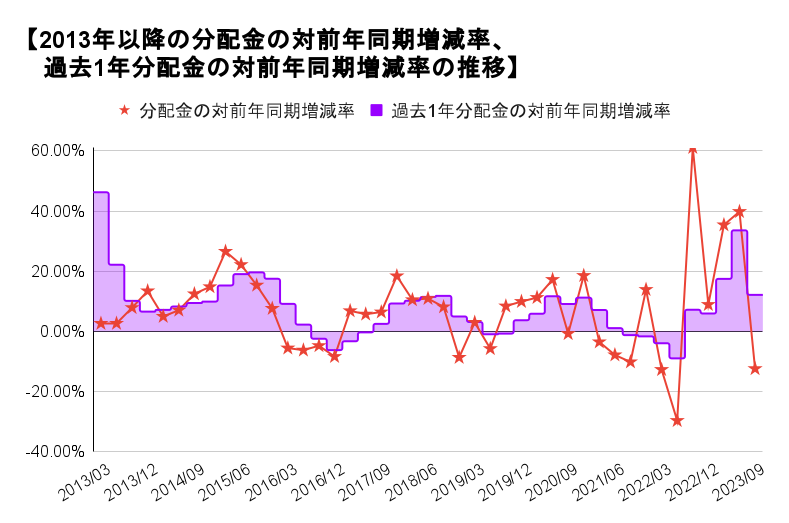

分配金を前年同期と比較する

「期別分配金の対前年同期増減率」、「過去1年分配金の対前年同期増減率」をグラフにしました。

ETFの場合、「期別分配金の対前年同期増減率」で増配や減配を決めることが多いですが、大きく減ることも比較的あるので、あまり気にする必要はありません。赤い折れ線の部分です。

それよりも「過去1年分配金の対前年同期増減率」の長期の傾向が重要です。紫色の階段面です。【HDV】はこの値はほぼプラスで推移しています。2021年後半から2022年前半はマイナスでしたが、2022年9月以降は大幅に増えています。最近好調というのがわかりますね。

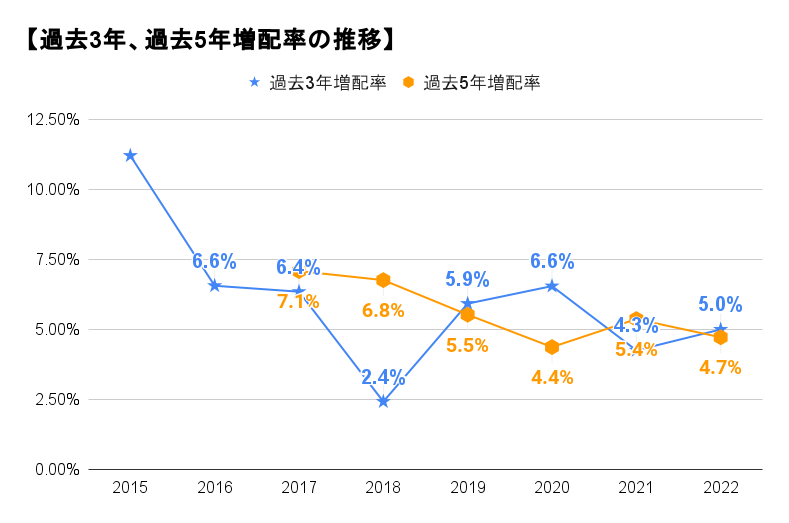

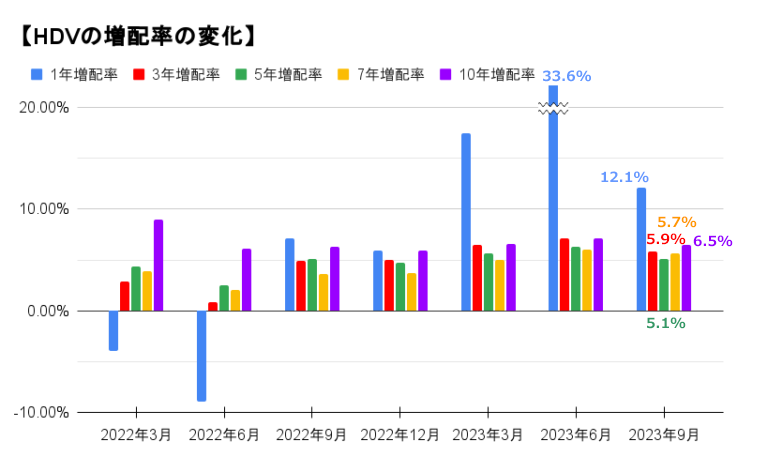

長期の増配率をチェック!

複数年単位で増配率をチェックしましょう。3年増配率と5年増配率の推移です。

最近の3年増配率や5年増配率は4~6%の間ですね。今後もそれぐらいで推移しそうですね。

増配率はどのように変化したか?

直近7回の分配金決定後の増配率を比較しました。ETFの場合、分配金額は期によってバラバラです。そのため、増配率も分配金が決定するたびに、多少は変化するということを頭の片隅に入れておくといいかもしれません。

2022年9月以降は分配金が1ドルを超えたため、増配率が徐々に上がっています。増配率は5~6%ぐらいが目安と言えそうです。現在の増配率が右端です。数値を表示します。3年増配率が5.9%、5年が5.1%、7年が5.7%、10年が6.5%です。5~6%台ですね。

最近の分配金は1ドルを超えることが多く好調です。直近の増配率は過去よりは高い数値になっています。

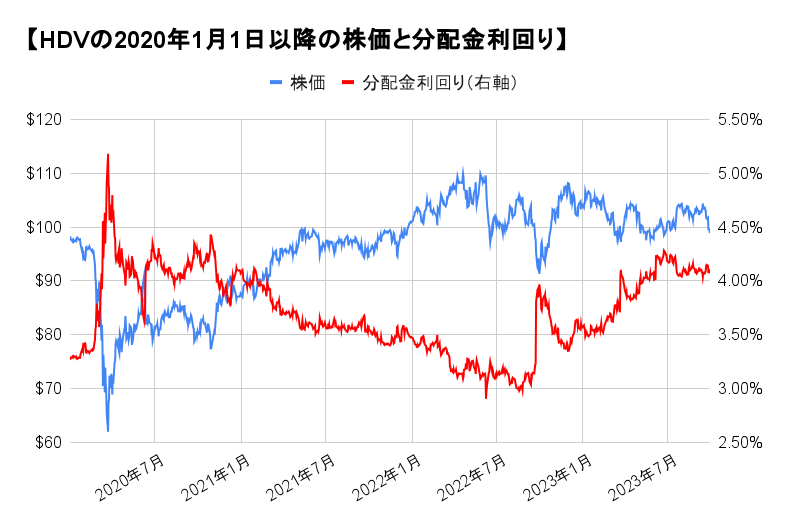

2020年以降の分配金利回りは?

ここからは株価や分配金利回り、過去YOCなどについて見ていきましょう。

2020年以降の【HDV】の株価と分配金利回りです。分配金利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

分配金利回りは2020年の年初は3.4%前後で推移していましたが、コロナショックの影響で2月半ば以降に株価が急落し、3月23日には分配金利回りが約5.2%まで上昇しました。現在の株価はコロナ・ショック前とほぼ同じですが、分配金が増えたので、分配金利回りは約4.1%と高いです。

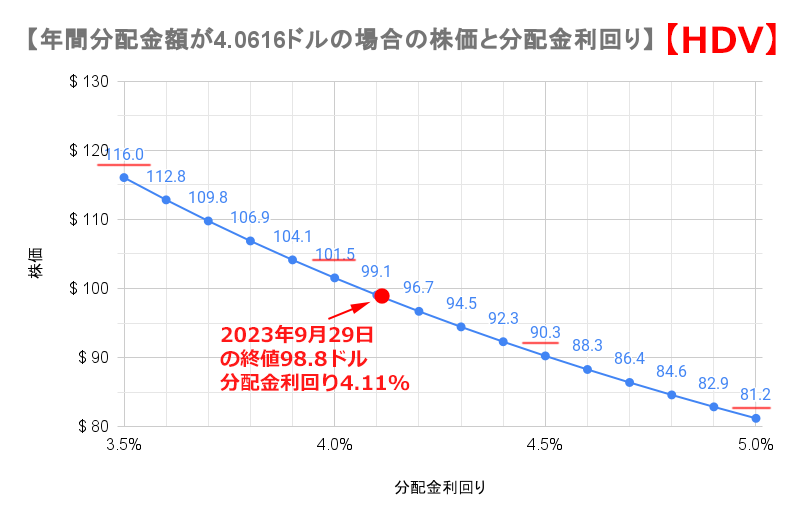

現在の【HDV】の株価と分配金利回りの関係は?

年間分配金額が現在と同じく4.0616ドルで変わらなかったら、分配金利回りはどのように変化するでしょうか。このグラフは年間分配金額が現在と同じ場合の、分配金利回りと株価の相関図です。利回りを0.1%ごとに株価を出しました。今後【HDV】を購入しようと考えている人は、目安にしてください。

分配金利回り3.5%は株価116.0ドル、分配金利回り4.0%は株価101.5ドル、分配金利回り4.5%は株価90.3ドル、分配金利回り5.0%は株価81.2ドルです。

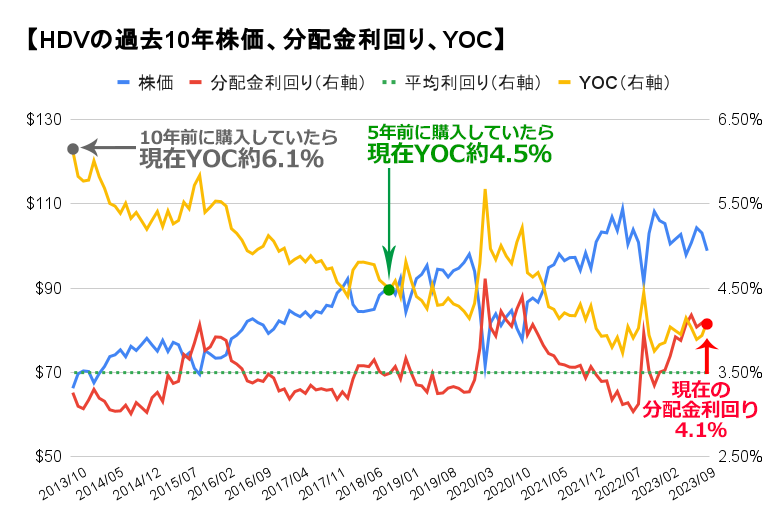

【HDV】を過去に買っていた場合のYOCは?

過去に【HDV】を買った場合、取得価額に対する利回り(YOC/Yield On Cost)はどのくらいでしょうか? 現在から10年前までの株価、分配金利回り、YOCを見ていきましょう。株価は月末のもので月1回です。

2023年9月30日の終値は98.89ドル、過去1年の分配金は4.0616ドルなので、現在の分配金利回りは約4.1%です。過去10年の平均利回りは約3.5%です。

分配金利回りは3.3~4.0%ぐらいがレンジですね。現在はお買い得の状態かもしれません。

グラフの黄色の線が、過去に買った場合の、取得価額に対する利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。なので【HDV】は長期で見ると、なかなか好調です。

10年前と比較して株価は上がっており、増配もしていますので、早い時期に買った方がYOCは上がります。10年前の2013年9月に買っていたら、現在YOCは約6.1%になっていました。また、5年前の2018年9月に買っていた場合は、現在YOCは約4.5%になっていました。

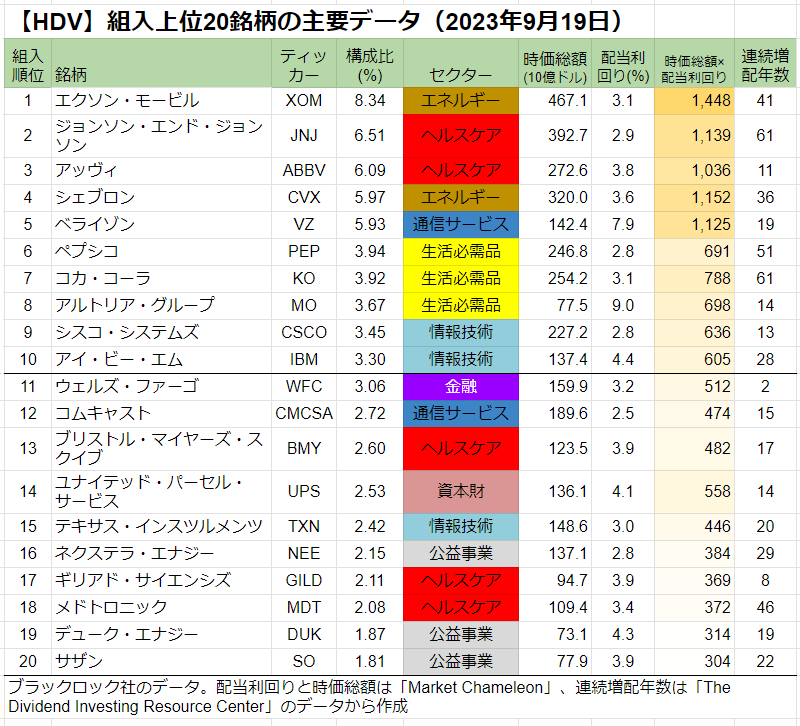

【HDV】の上位構成銘柄は?

それでは【HDV】の中身について見ていきましょう。ベンチマークの説明で触れましたが、6月の第3金曜日終了後に銘柄入れ替えが行われるので、このデータを使用する期間は短いです。

【HDV】の組入上位20銘柄の9月19日のデータです。上位10銘柄で全体の約51%、20銘柄で約75%なので、上位銘柄の影響が大きく出るETFといえます。

【HDV】は配当金の総支払額によって加重平均する「配当加重平均指数」を採用しています。大まかにいうと「時価総額と配当利回り」を掛けた数値のほぼ大きい順になります。表の右から2列目の数値です。つまり規模が大きく配当利回りの高い銘柄が上位に入ります。

エクソン・モービル【XOM】、ジョン・エンド・ジョンソン【JNJ】、アッヴィ【ABBV】、シェブロン【CVX】などが上位です。

【HDV】は財務の健全性が高く、他社に対して優位性のあるビジネスモデルを持つ米国の企業から、高配当銘柄を対象としています。そのため、連続増配年数が10年を超えている優良銘柄が多いですね。表の一番右側の列です。

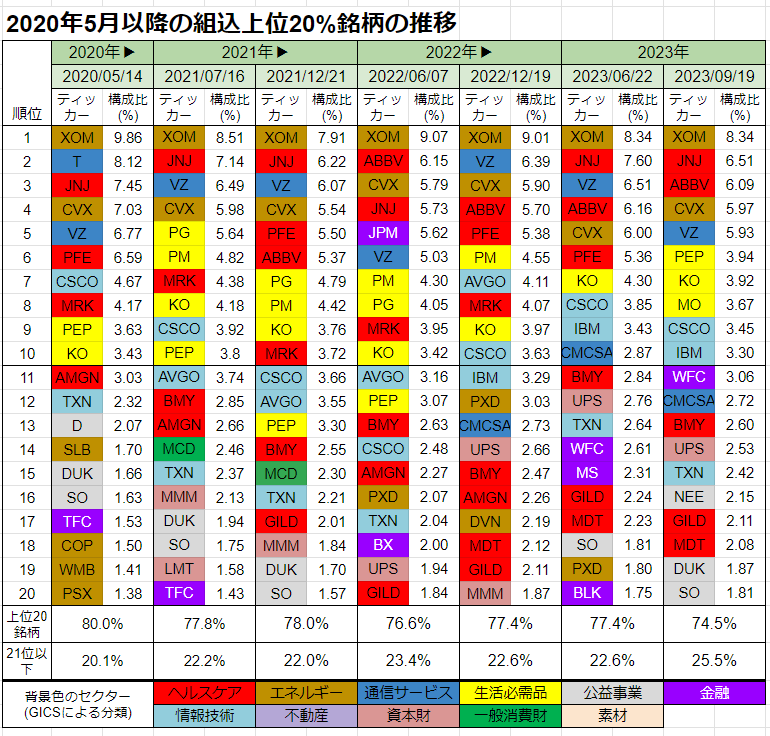

2020年5月以降の上位銘柄は?

上位組込銘柄の推移です。【HDV】は毎年3、6、9、12月の中盤から後半にかけて銘柄の入れ替えがあります。下の表ではすべての期間で銘柄の入れ替えが行われています。

上位銘柄の顔ぶれはあまり変化はありません。直近の入れ替えでは、生活必需品と公益事業が上位に少し増えました。

【HDV】は年4回銘柄を入れ替えていますが、コアの部分は比較的同じメンバーで固められており、比率が高いのが特徴です

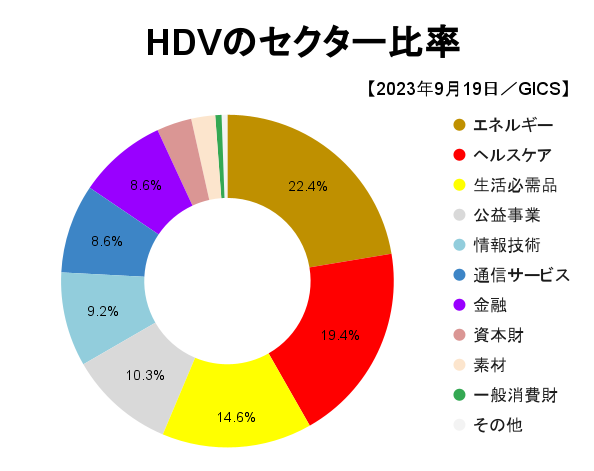

【HDV】のセクター比率は?

【HDV】組入銘柄のセクター比率について、見ていきましょう。

トップがエネルギーが22.4%、2位がヘルスケアで19.4%。この2つのセクターで41.8%です。9月15日に行われた銘柄入れ替えの前は、この2セクターで50%を超えていたので、少し減りました。

特徴としては、金融が8.6%と少ないです。高配当ETFは金融が多いのが普通ですが、【HDV】は財務の健全性や他社に対して優位性のあるビジネスモデルを持つことが条件のため、金融はあまり入ってきません。

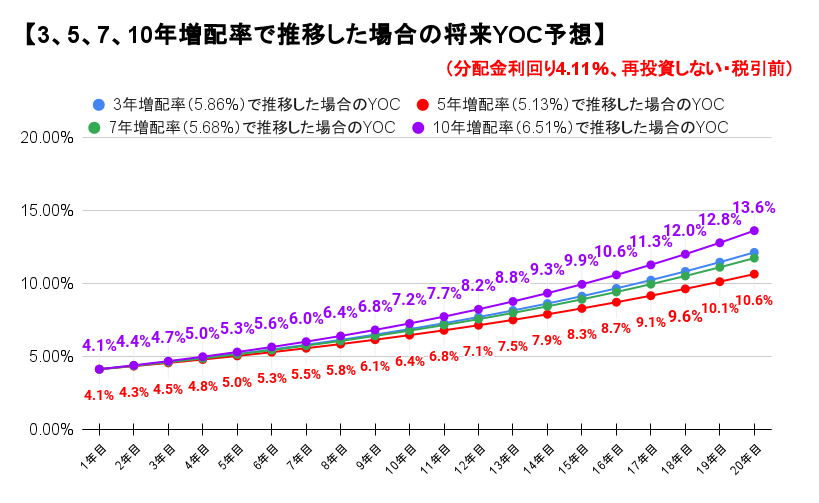

HDVの将来YOCはどうなるか

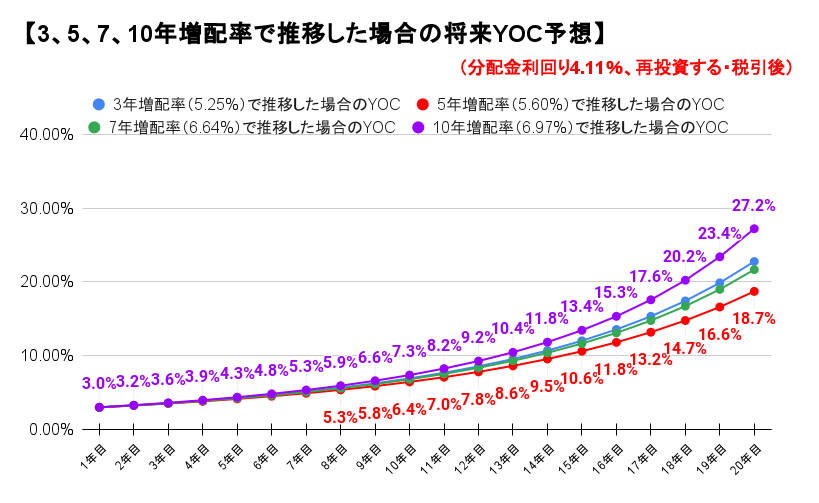

それでは、いま【HDV】を購入したら、将来の利回りYOCがどのくらいになるのかをシミュレーションします。現在の利回りに過去の増配率を当てはめて計算していきます。

増配率は3、5、7、10年の4パターンを使います。増配率は3年が5.86%、5年が5.13%、7年が5.68%、10年が6.51%でした。2023年9月29日現在の利回りは4.11%です。

まずは「再投資しない。税引き前」という設定にします。

もっとも成績が良かったのは10年増配率(6.51%)です。10年目のYOCは6.8%、20年目のYOCは13.6%です。

もっとも成績が悪かったのは5年増配率(5.13%)です。10年目のYOCは6.4%、20年目のYOCは10.6%です。

【HDV】は増配率の差があまりないので、これぐらいのペースで進む可能性が高そうです。

再投資するとどうなるか(税引後)

つぎは「再投資する。税引き後」という設定にします。国内と外国の税金計28%を引いた72%で計算します。株価は変化しなかったという設定です。

もっとも成績が良かったのは10年増配率(6.51%)です。10年目のYOCは7.3%、20年目のYOCは27.2%です。

もっとも成績が悪かったのは5年増配率(5.13%)です。10年目のYOCは6.4%、20年目のYOCは18.7%です。

最初の「再投資しない。税引き前」と、2つ目の「再投資する。税引き後」の比較では、10年目くらいまではほぼ同じでしたが、20年目に近づくと「再投資する。税引き後」の数値が一気に上がります。税金は引かれても、複利効果が勝るというわけですね。

【PR】米国高配当ETFはウィブル証券の特定口座で購入しよう

ここでお知らせです。【HDV】などの高配当ETFの購入を考えている人は、ウィブル証券がおすすめです。

スマホアプリを使って、手軽にトレードできます。

ウィブル証券は、全世界で3500万人のユーザーがいるので、安心できます。

特定口座に対応しているので、源泉徴収ありを選択すれば、自動で税金の計算をしてくれるので確定申告をしなくてもすみます。

取引手数料は米国株の場合は、約定金額の0.25%(税抜)と安いです。大手ネット証券は0.45%がほとんどなので、それと比較してもオトクです。

口座開設から3カ月は、手数料無料のキャンペーンを行っています。ほかにも様々なキャンペーンを実施しており、当選確率が高いとSNSで言われていますね。

ちなみにたかにんは8月に初回入金キャンペーンを申し込んだら当たりました。ありがとうございます。無料なので、まずはウィブル証券で口座開設をしてみると、いいかもしれません。

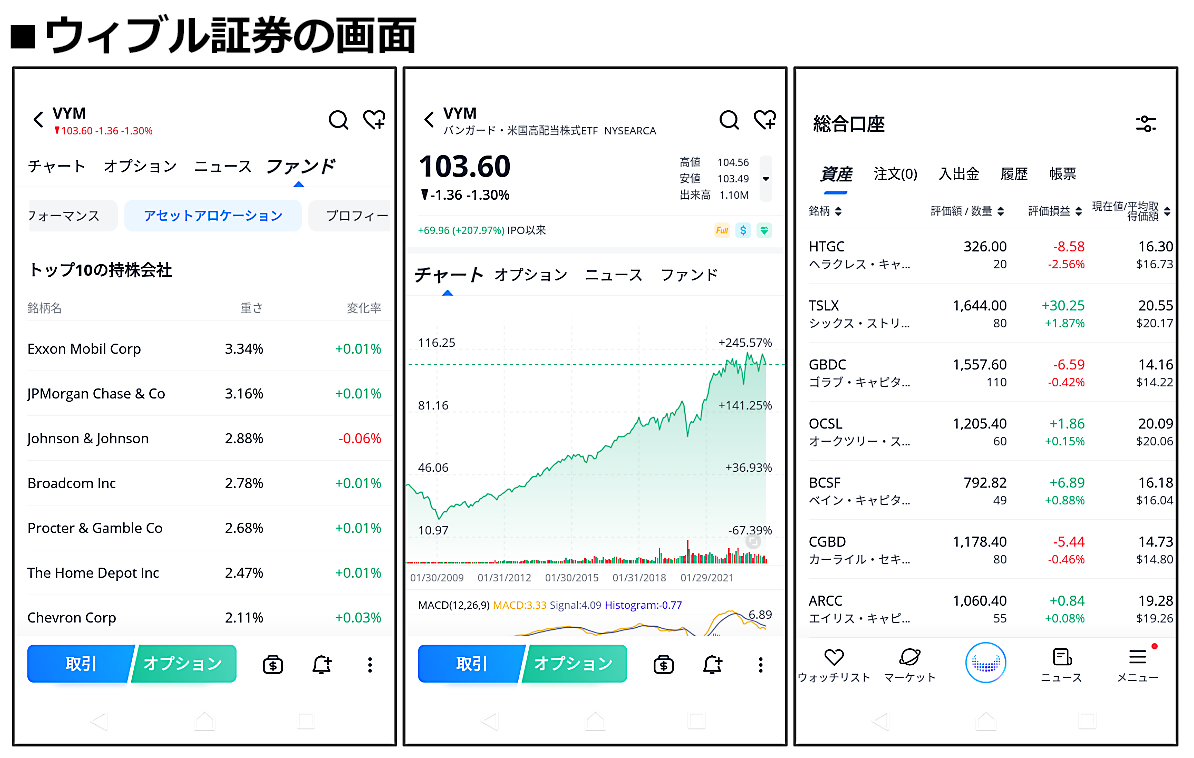

実際のウィブル証券の画面を大公開!

ウィブル証券のスマホ画面はこちらです。

たとえば【VYM】だと、組入れ上位銘柄の情報や過去のチャートなどがあります。右端はたかにんの保有銘柄です。BDC銘柄をいくつか購入してみました。

いざ、ウィブル証券で口座開設をしよう!

まとめ

【HDV】の2023年9月の分配金は1.0781ドル。対前年同期12.4%減でした。

1年前の2022年9月が過去最高額の1.2312ドルなので、あまり気にする必要はありません。1ドルを超えているので上々です。

【HDV】のコンセプトは財務状況が健全で、優位性のあるビジネスモデルを持つ75社が対象で、大規模で配当利回りの高い銘柄が上位に入ります。

【HDV】は上位10銘柄で51%なので、上位銘柄の影響が大きいです。組入れ銘柄はエネルギーとヘルスケアが多いです。金融が少なめの高配当ETFは珍しいです。

過去の分配金利回りは3.5%ぐらいが目安。4.1%の現在は狙い目かもしれません。

10年前に購入していたらYOC(購入価格あたりの分配金利回り)は6.1%ぐらいです。

最近の増配率は5~7%となかなか高いレベルで安定しています。