ブラックロック社のiシェアーズ・コア 米国高配当株 ETF【HDV】が、2022年6月8日に分配金を発表しました。0.5697ドル(厳密には0.569695ドル)です。1年前の同期は0.8103ドルでしたので、1年前の同期と比べて29.7%減です。

利回りを過去1年間の分配金額から算出すると、2022年6月8日の終値は108.68ドル、過去1年の分配金額は3.1550ドルなので、利回りは2.90%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

【HDV】の過去の分配金と増配率は?

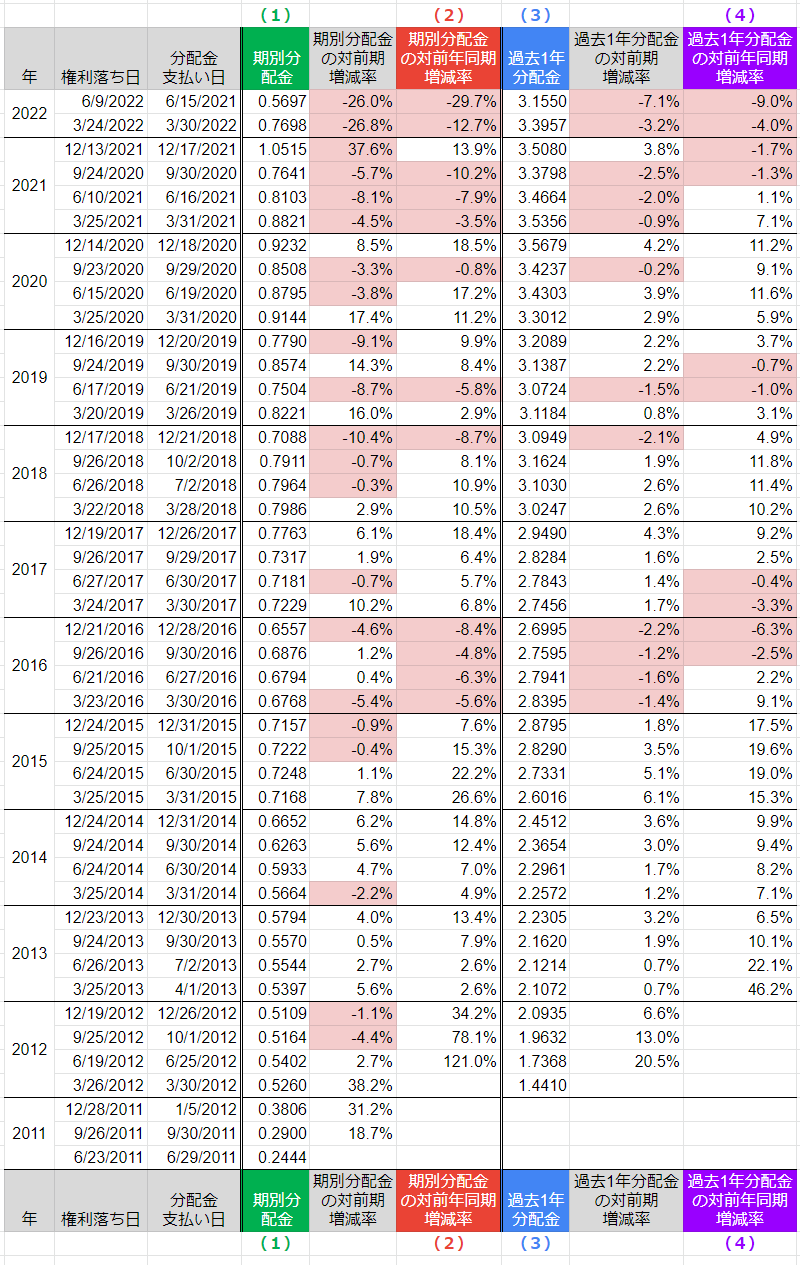

【HDV】が設定されたのは2011年3月です。下の表は過去の分配金の一覧です。

今回の【HDV】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、下の表の(1)「期別分配金」の今回と前年同期の比較です。今回が0.5697ドル、前年の同期が0.8103ドル。(2)「期別分配金の対前年同期増減率」は29.7%減になります。

また、(3)「過去1年分配金」を1年前と比較するのも参考になります。今回が3.1550ドル、前年の同期が3.4664ドルです。(4)「過去1年分配金の対前年同期増減率」は9.0%減となります。

色をつけた箇所のデータをグラフにして解説していきます。「期別分配金」と「過去1年分配金」のデータを様々な角度から比較することで、【HDV】の分配金の傾向を探ります。

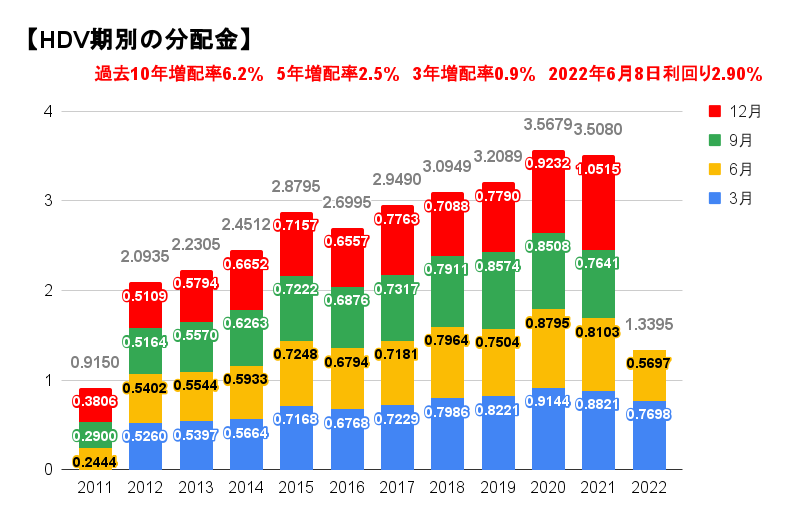

期別分配金で1年ごとの分配金イメージをつかもう

(1)「期別分配金」を1年ごとに重ねて棒グラフにしました。デコボコしていますが、長期で見ると着実に増えています。

今回の0.5697ドルは、6月の分配金としてはかなり少ないですね。0.6ドル以下というのは、2014年以来です。また、前回3月も前年同期比でマイナスだったので、2期続けてマイナスとなりました。

期別分配金を1つずつ並べて比べよう

(1)「期別分配金」を1つずつ棒グラフにして、株価と比較しました。最近は期によって少し差が出てきています。前々回の2021年12月が初めて1ドルの大台(1.0515ドル)に乗りました。それに比べると、今回と前回はかなり少ないですね。

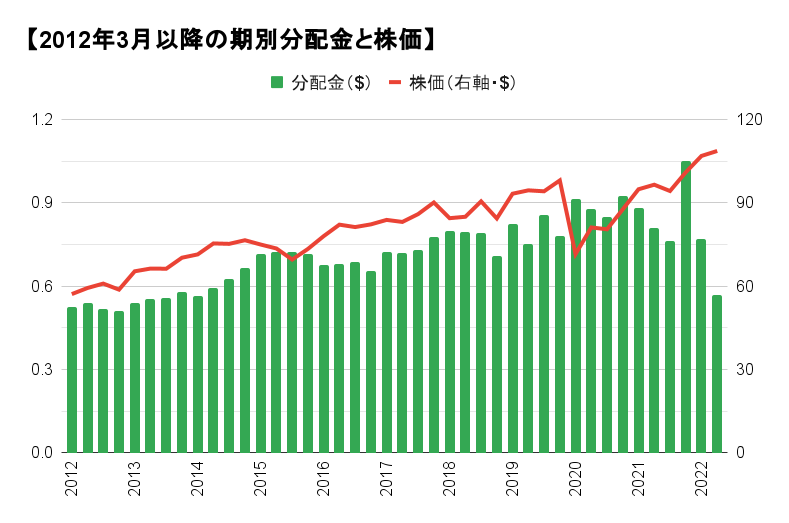

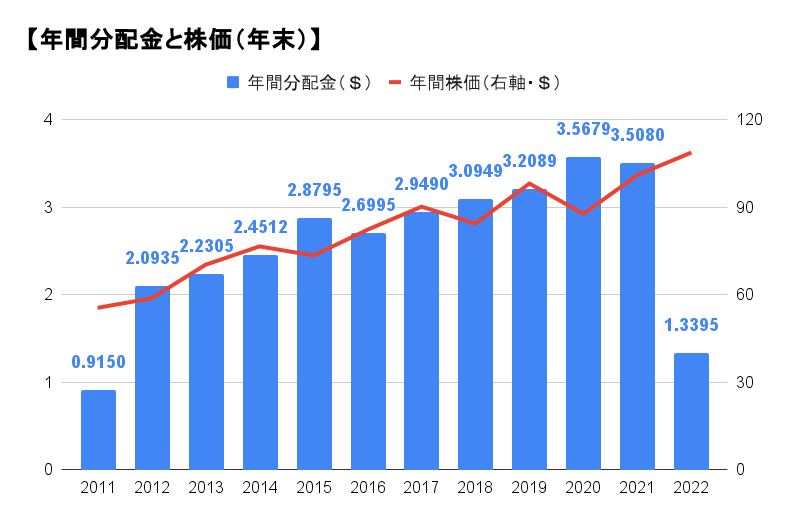

年間分配金と株価の関係は?

(3)「過去1年分配金」を1年ごとにまとめて年間分配金とし、株価と比較しました。株価は最新年を除いて年末のものです。【HDV】の分配金が最初に支払われたのは2011年6月です。直近の2022年は3月と6月のみで、あと2回分配金があります。

株価と分配金の伸びは似ていますね。これが似ているというのは、利回りがほぼ同じで推移していることを意味しています。ただし、2022年は株価好調ですが、分配金は前年より減る可能性があり、利回りも下がりそうです。

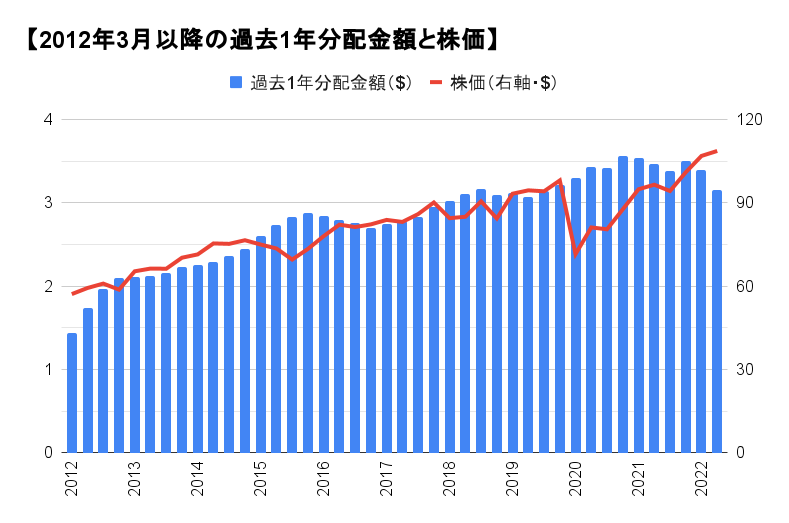

過去1年分配金額を1つずつ並べて確認しよう

(3)「過去1年分配金」を期ごとに棒グラフにして、株価と比較しました。2つ前の期別分配金と比べると、マイルドになります。

高配当ETFの分配金は期ごとで一喜一憂するのではなく、過去1年分などを比較して、伸びているかどうかをチェックするのが重要です。

過去1年分配金額は、株価とある程度連動しています。コロナ・ショックの2020年3月に株価は大幅に下がりましたが、過去1年分配金はほとんど減少がなかったです。ただしその後株価は急回復しましたが、分配金は足踏み傾向です。

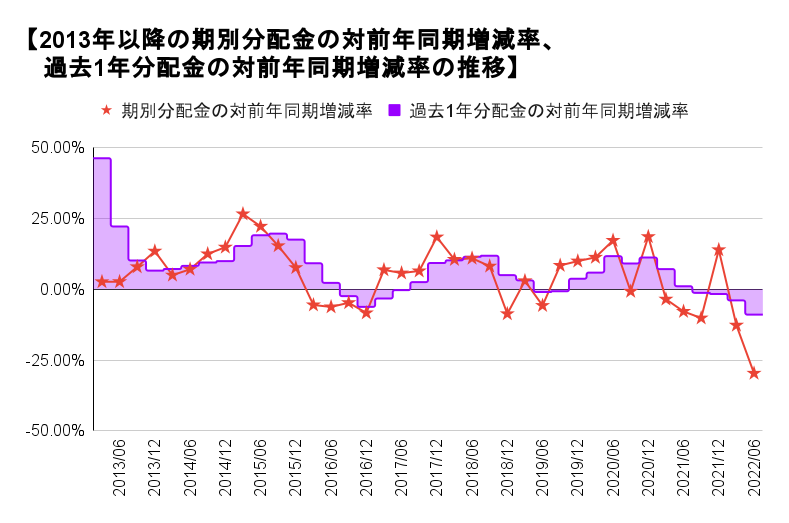

期別と過去1年分配金を、前年同期と比較しよう

(2)「期別分配金の対前年同期増減率」、(4)「過去1年分配金の対前年同期増減率」をグラフにしました。

ETFの場合、「期別分配金の対前年同期増減率」で増配や減配を決めることが多いですが、大きく減ることも比較的あるので、あまり気にする必要はありません。赤い折れ線の部分です。

それよりも「過去1年分配金の対前年同期増減率」の長期の傾向が重要です。紫色のところです。【HDV】はこの値はほぼプラスで推移していましたが、最近はマイナスですね。

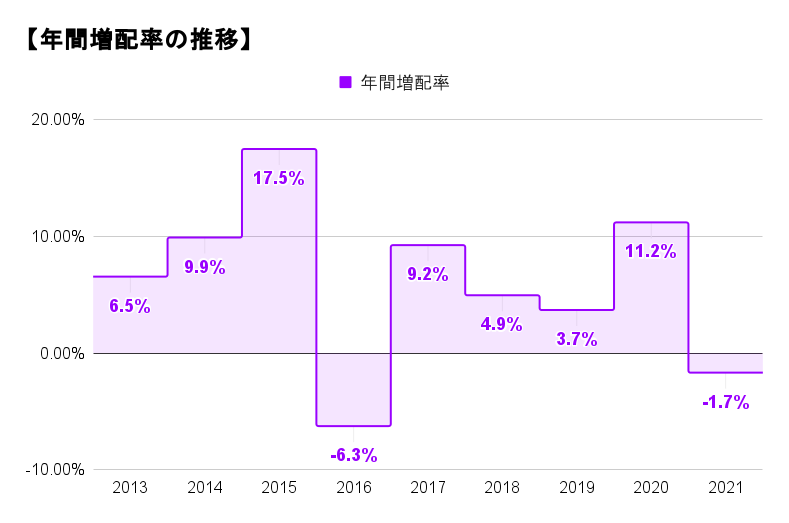

年間増配率は?

(4)「過去1年分配金の対前年同期増減率」の1年ごとのデータを見てみましょう。いわゆる年間増配率です。

2016年と2021年はマイナスですが、その前年が二桁プラスだったので、調整したと考えられます。ただし、今年2022年もこのままのペースだと、前年よりマイナスとなり、2年連続マイナスという可能性もありそうです。

長期の増配率をチェック!

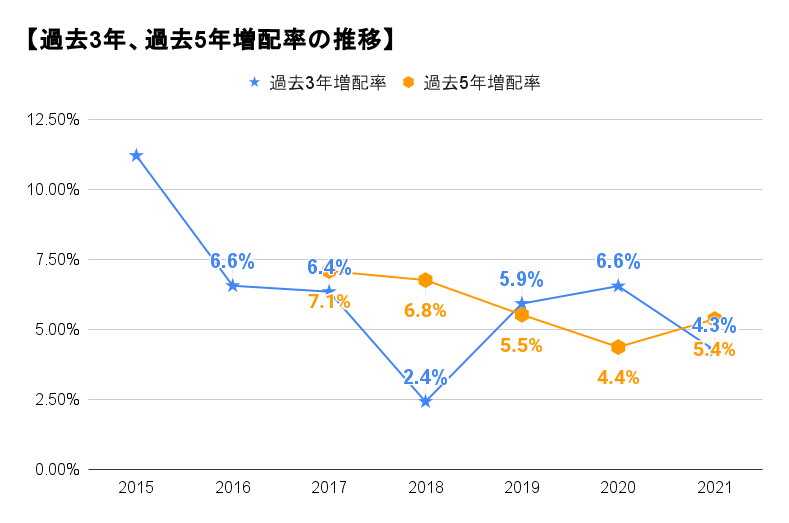

年間増配率だとざっくりしすぎていて、若干イメージしづらいかもしれません。そういう時は、複数年単位で増配率をチェックしましょう。過去3年と過去5年の増配率の推移です。

過去5年増配率は4~7%で推移しています。今後も4~6%ぐらいで推移しそうですね。

2020年以降の利回りは?

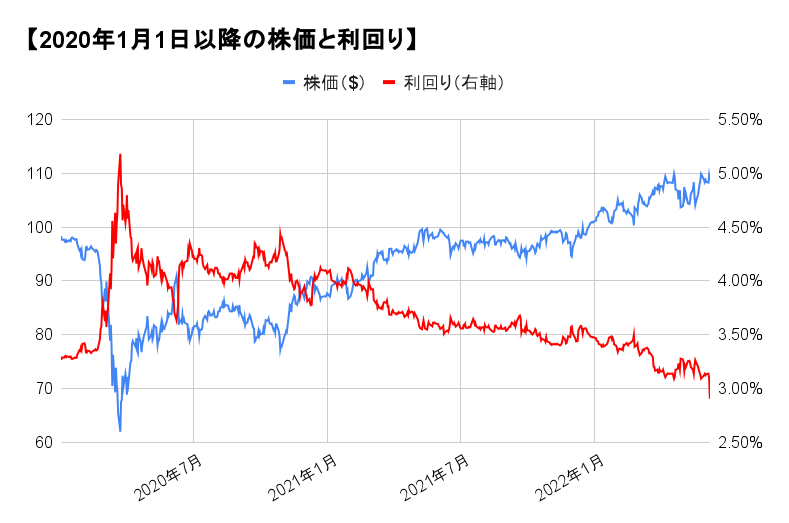

2020年以降の【HDV】の株価と利回りを見てみましょう。利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

利回りは2020年の年初は3.4%前後で推移していましたが、2月半ば以降に株価が急落し、3月23日には利回りが5.18%まで上昇しました。現在は株価がコロナ・ショック前を上回り、利回りは2.90%です。

現在の【HDV】の株価と利回りの関係は?

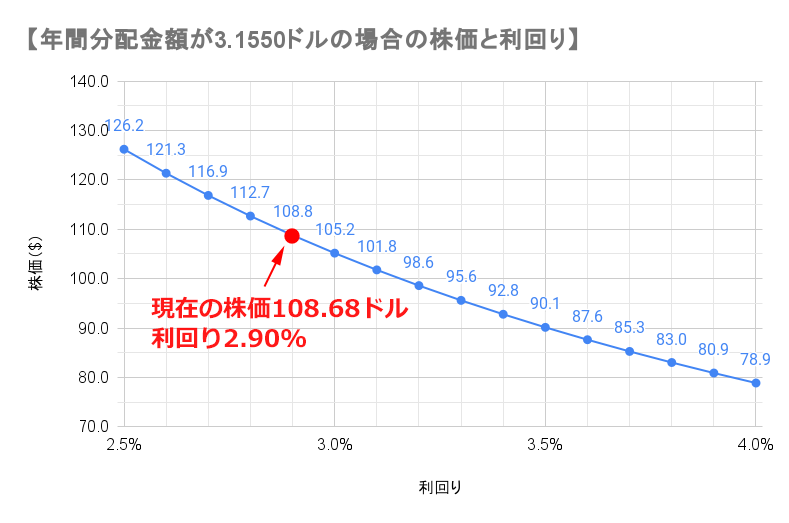

年間分配金額が現在と同じく3.1550ドルで変わらなかったら、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ場合の、利回りと株価の相関図です。利回りを0.1%ごとに株価を出しました。今後【HDV】を購入しようと考えている人は、目安にしてください。

過去10年間の利回り、YOC、株価は?

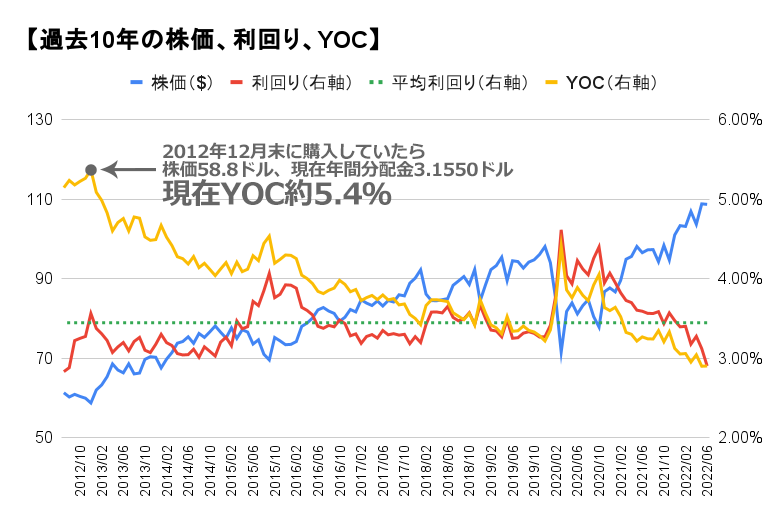

過去に【HDV】を買った場合、取得価格当たりの利回り(YOC)はどのくらいでしょうか? 現在から10年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、取得価格当たりの利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。なので【HDV】は長期で見ると、なかなか好調です。

2022年6月8日の終値は108.68ドル、過去1年の分配金は3.1550ドルなので、現在の利回りは2.90%です。過去10年の平均利回りは約3.5%です。

10年前と比較して株価は上がっており、増配もしていますので、早い時期に買った方がYOCは上がります。2012年12月に買っていたら、現在YOCは約5.4%になっていました。

利回りは3~4%がレンジなので、3.5%以上で買いたいところです。

基本情報を確認しよう

【HDV】は財務が健全かつ持続的に平均以上の配当を支払うことのできる75銘柄を選び、支払った配当額の総額をベースに銘柄の加重を行います。そのため、配当利回りの高い米国の大企業が中心のETFになります。リートは対象外です。四半期に1度(3、6、9、12月)、銘柄の入れ替えがあります。

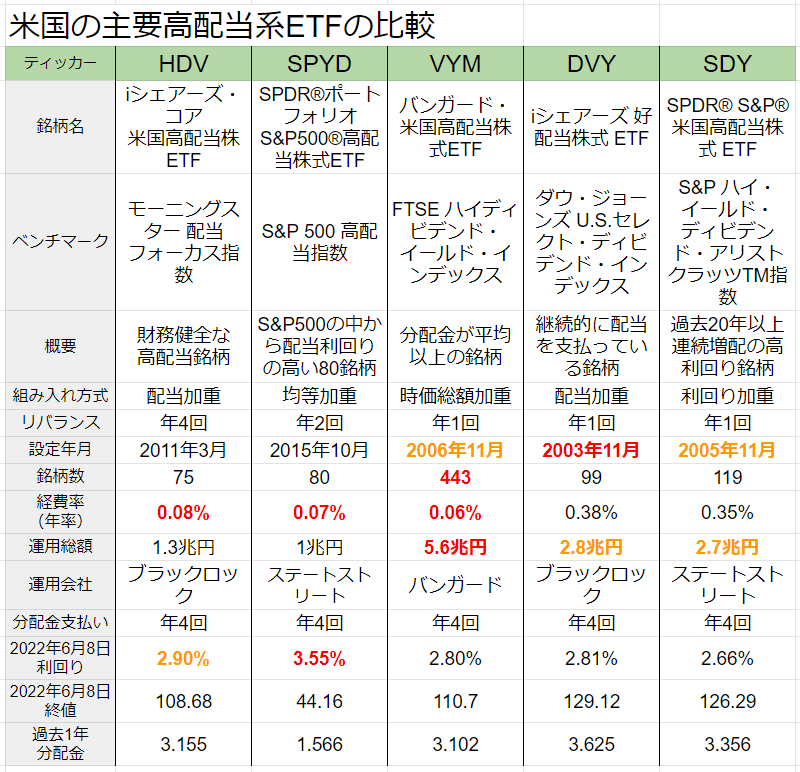

【HDV】とライバルの米国の高配当ETF【VYM】【SPYD】【DVY】【SDY】を比較しましょう。赤い文字が他のETFと比べて素晴らしい、オレンジ色が優秀です。経費率は【HDV】【VYM】【SPYD】は0.1%を切っていますが、【DVY】【SDY】が0.3%台と少し高いです。

利回りは【SPYD】がもっとも高く3.55%で、【HDV】は2.90%と続きます。

運用総額と組込銘柄数は【VYM】が多いですね。【DVY】【SDY】は運用総額は約2兆円を超えており、【HDV】【SPYD】も約1兆円を超えています。

【HDV】のセクター比率は?

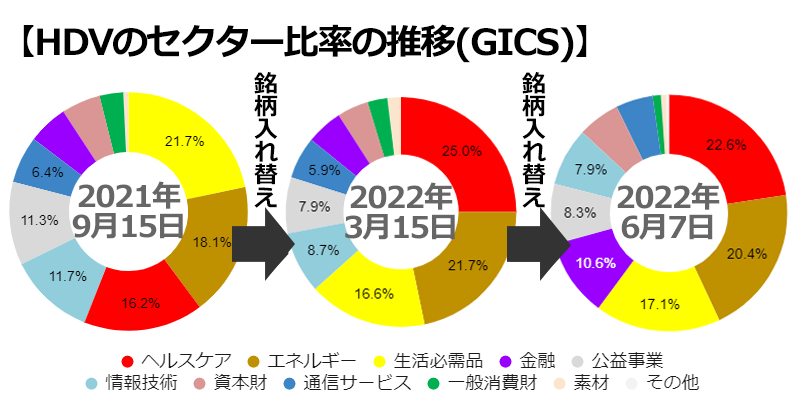

【HDV】に組み込まれている銘柄のセクター別の組込比率の推移です。GICS(Global Industry Classification Standard)で分類されています。

【HDV】は四半期に1度、銘柄の入れ替えを行っています。銘柄の変化は多いですが、セクター比率はそれほど変わりません。直近3月の銘柄入れ替えでは、JPモルガン・チェース【JPM】が新加入となった影響で金融セクターが増えました。

今月6月の後半頃に銘柄の入れ替えが行われる予定です。

【HDV】とライバルETFのセクター比率は?

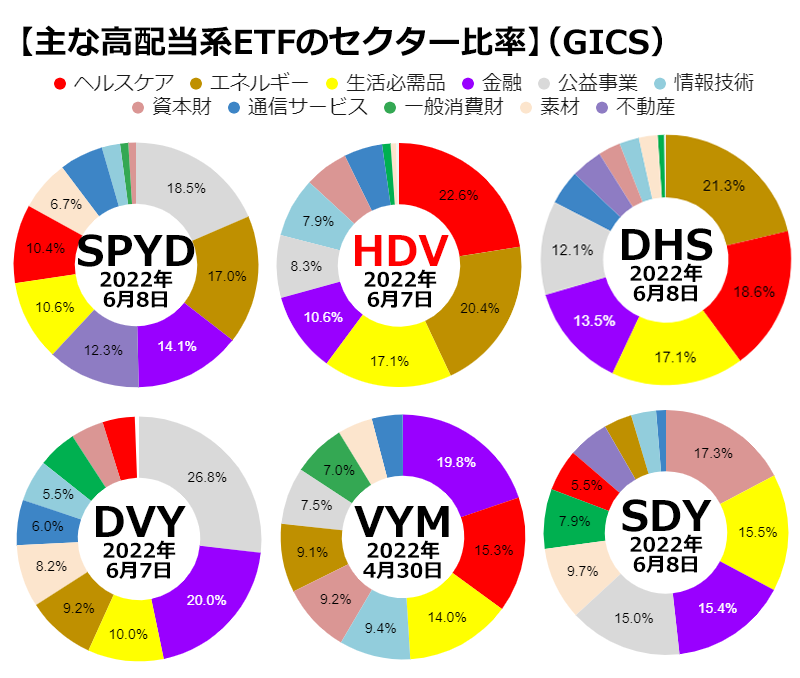

主なインカム系ETF、高配当【SPYD】【HDV】【DHS】、中配当【DVY】【VYM】【SDY】に組み込まれている銘柄のセクター比率を比べましょう。

【HDV】はヘルスケアが多いですね。エネルギー、生活必需品を含めて上位3セクターで約60%と半分以上を占めており、少し偏っています。

【HDV】と最も似ているのは【DHS】です。上位5セクターがヘルスケア、エネルギー、生活必需品、金融、公益事業で、並び順も似ています。

【SPYD】と【DVY】は上位セクターが似ています。どちらも公益事業、金融、エネルギー、生活必需品が上位です。

不動産が多いのは【SPYD】、資本財が多いのは【SDY】です。

【HDV】の上位組込銘柄はどんな会社か?

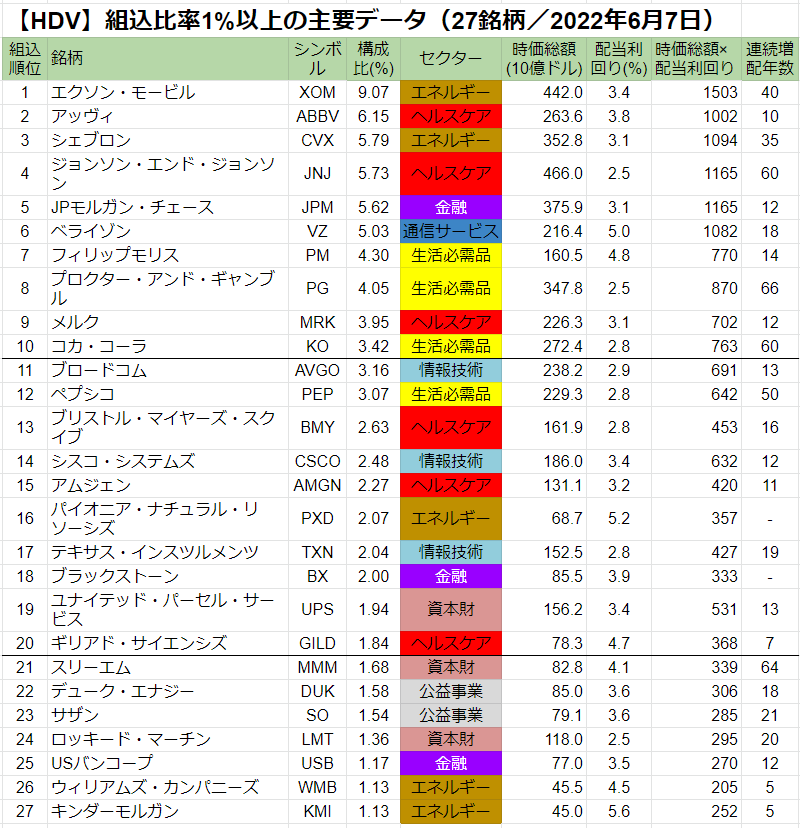

【HDV】の組込比率1%以上の6月7日のデータです。全部で27銘柄あります。ベンチマークは、モーニングスター配当フォーカス指数です。上位27銘柄で、全体の約86%を占めており、かなりの集中投資といえます。上位10銘柄でも全体の53%なので、上位銘柄の影響が大きく出るETFと言えます。

【HDV】は配当金の総支払額によって加重平均しています。つまり、並び順は時価総額と配当利回りを掛けた数値のほぼ大きい順になります。表の右から2列目です。

【HDV】は財務の健全性が高く、持続的に平均以上の配当を支払うことのできる、質の高い米国籍企業が対象です。そのため、上位組込銘柄のほとんどが連続増配年数も10年を超えています。表の一番右側の列です。

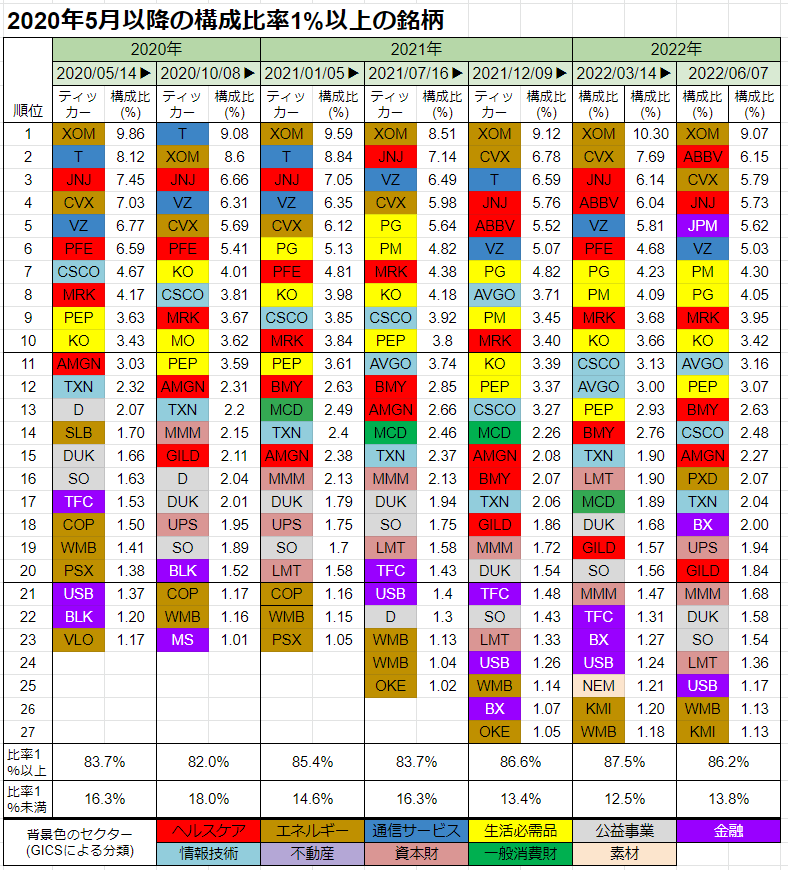

2020年5月以降の上位銘柄は?

上位組込銘柄の推移です。【HDV】は毎年3、6、9、12月の中盤から後半にかけて銘柄の入れ替えがあります。下の表ではすべての期間で銘柄の入れ替えが行われています。

上位12銘柄の顔ぶれはあまり変化がないですね。常連組の最近の変化はAT&T【T】、ファイザー【PFE】がいなくなり、JPモルガン・チェース【JPM】が新加入したぐらいです。

【HDV】は年4回銘柄を入れ替えていますが、コアの部分は不動のメンバーで固められており、しかも比率が高いですね。

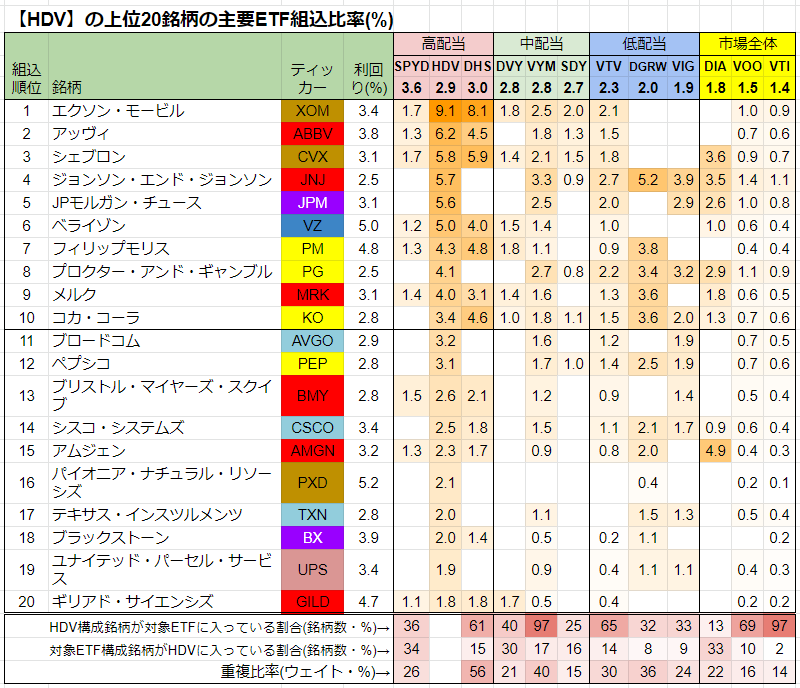

【HDV】上位20銘柄は主要ETFには組み込まれているのか?

【HDV】の組込比率上位20銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? インカムETFを、高配当【SPYD】【HDV】【DHS】、中配当【DVY】【VYM】【SDY】、低配当【VTV】【DGRW】【VIG】の3つにやや強引に分類し、市場全体インデックス【DIA】【VOO】【VTI】も加えた主要12ETFへの組込比率(%)をまとめました。

背景色のオレンジ色が濃いほど、組込比率が高いことを意味しています。【HDV】の上位銘柄は濃いオレンジ色なので、他のETFよりも集中投資なのがはっきりとわかりますね。

【HDV】の組込上位銘柄は、ほぼすべて【VYM】や【VTV】にも組み込まれています。

【HDV】との重複率は【DHS】が56%と一番高く、【VYM】が40%、【DGRW】が36%と続いています。

【VYM】や【VTI】の中には、100%に近い確率で【HDV】構成銘柄が入っています。

【HDV】上位銘柄は利回りが3%を超えていると【SPYD】【DVY】に組み込まれており、3%未満は【VIG】【DIA】の上位に入っています。【HDV】は高配当が主力ですが、利回りの高くない健全な銘柄もフォローしていると考えられます。

組込銘柄では、コカ・コーラ【KO】が12ETFのうち11ETFに組み込まれています。10ETFに入っているのがシェブロン【CVX】、メルク【MRK】です。

※組込比率は、2022年6月7日のものです。ただし、バンガード社のETFは4月末のデータです。主要ETFのティッカー・コードの下の数字は6月8日の利回り(%)です。

一番下のETF同士の比率は「etfrc.com」のデータです。

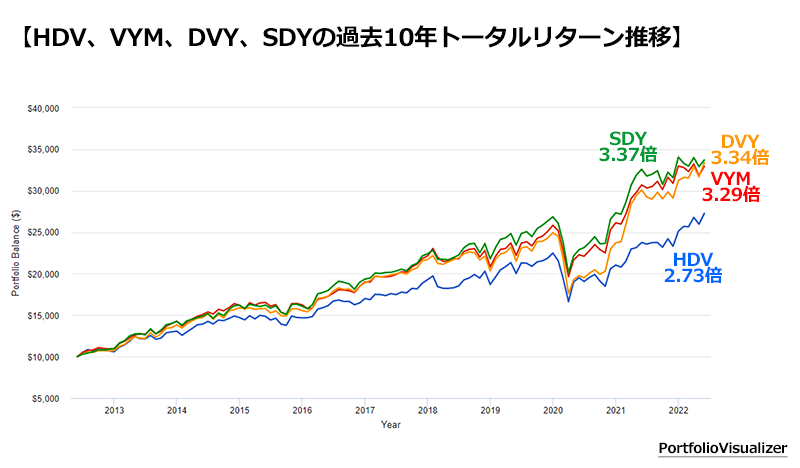

ライバルETFとトータルリターンを比較する

【HDV】とライバルの高配当系ETF【VYM】【DVY】【SDY】でトータルリターンを比較します。PORTFOLIO VISUALIZERを使って、10年間を比べます。

2012年6月に1万ドル投資して分配金を再投資した場合、2022年5月には【SDY】が3万3700ドル、【DVY】が3万3400ドル、【VYM】が3万2900ドル、【HDV】が2万7300ドルになっていました。【VYM】【DVY】【SDY】はほぼ同じですね。【HDV】はコロナ・ショック以降の戻りが今ひとつです。

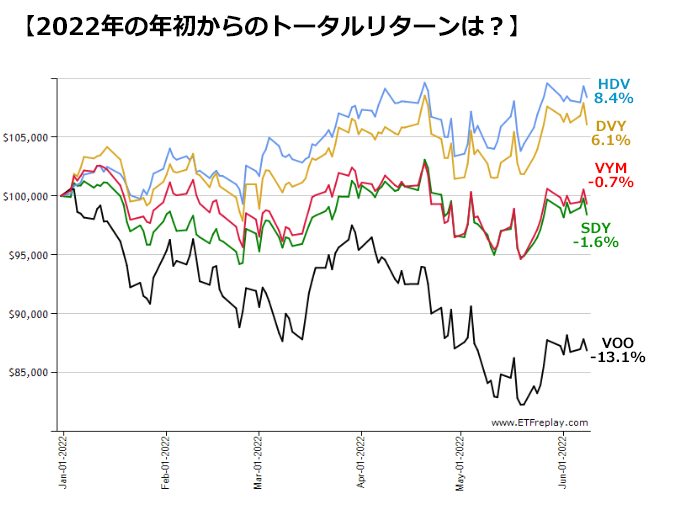

最近のリターンは?

今度は、年初来リターンを見てみましょう。2022年1月1日から6月8日のETF replayのデータです。【HDV】は今年好調のエネルギーセクターを多く含んでいることもあり、プラス8.4%で他の高配当ETFと比べてもリターンがいいですね。S&P500ETF【VOO】はマイナス13.1%と散々です。ちなみに、ここにはありませんが【SPYD】はプラス6.6%です。

過去の分配金はどのくらいか?

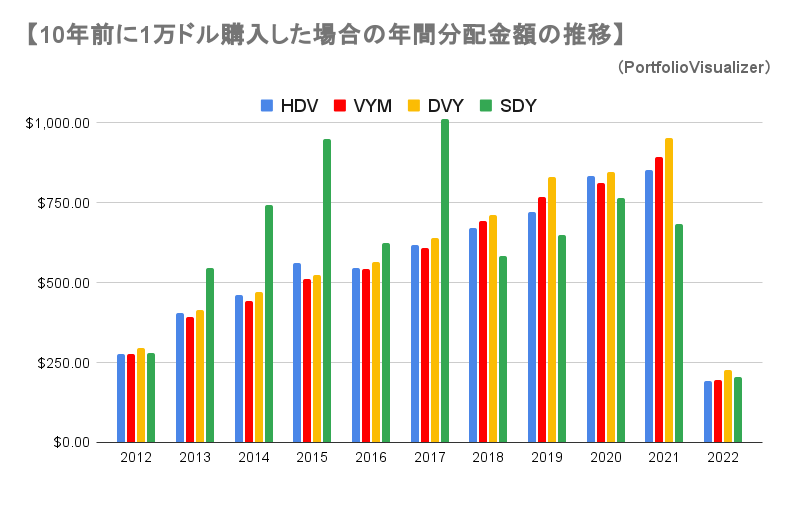

2012年6月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

10年間の分配金の合計は【SDY】が7000ドル、【DVY】が6400ドル、【HDV】と【VYM】が6100ドルでした。

【SDY】が頭一つ抜けていますが、2013~17年などにキャピタルゲイン分配金があったためです。それを除くと、他のETFと同じくらいです。利回りから考えると、【HDV】はそれほど多くないですね。

主要ETFとのトータルリターン比較

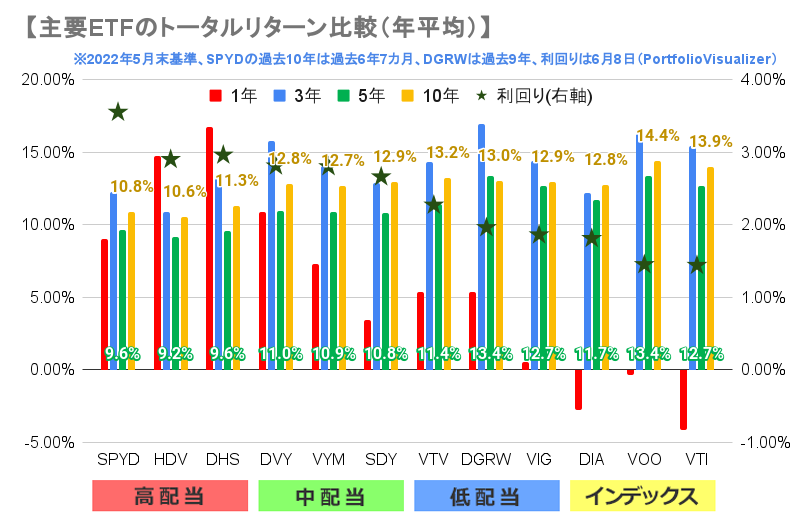

インカムETF9種類と、市場全体インデックス3種類、計12ETFの過去1、3、5、10年のトータルリターンを比較しました。現在の利回りは★です。

2022年に入って利回りの高いETFの成績がいいため、過去1年では「高配当」の成績が良く、ハイテク&グロース系を多く含む「インデックス」の成績がマイナスです。

過去5年や10年のリターンは、以前はインデックスが高配当系を圧倒的に上回っていましたが、だいぶ差が縮まってきています。

【HDV】の過去3年以上リターンは、中配当や低配当などよりも劣っています。過去1年のリターンはかなり好調です。

危険度はどのくらいか?

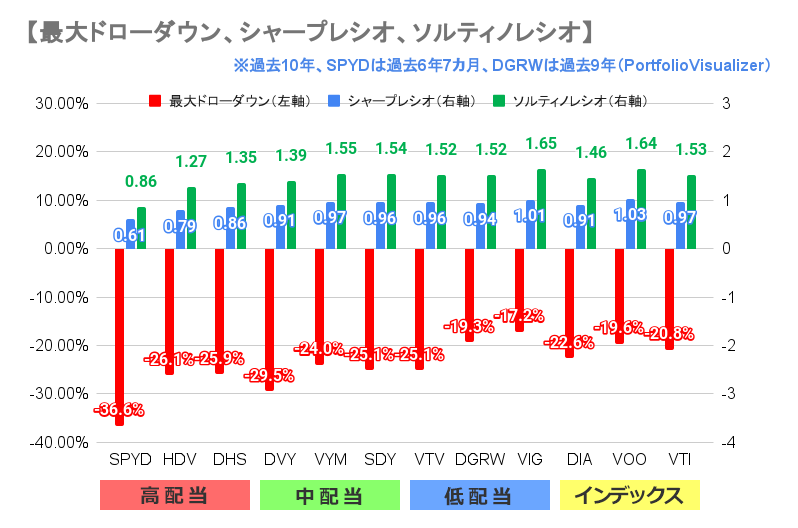

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンです。「(ファンドのリターン?無リスク資産のリターン)÷標準偏差」の値です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。

【HDV】は下落耐性はまずまずですが、シャープレシオやソルティノレシオは今ひとつです。

主要ETFと増配率を比較する

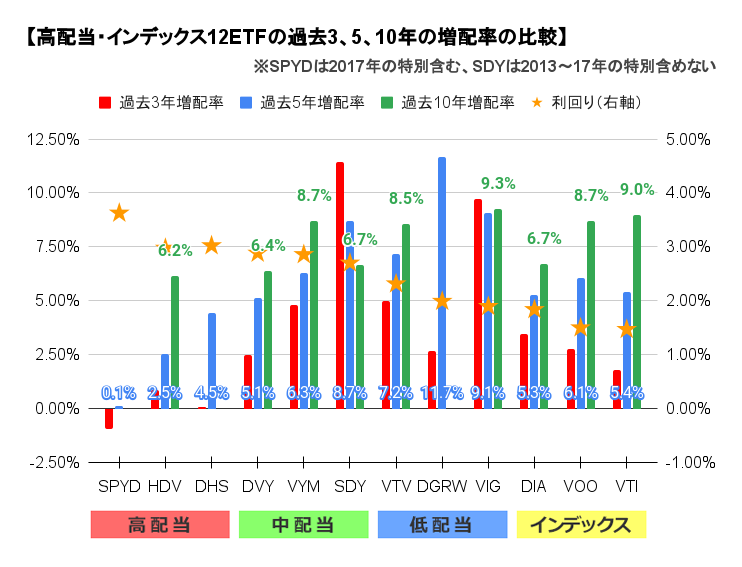

過去の増配率を比較しました。【HDV】【DVY】は最新2022年6月を基準としたデータです。それ以外は四半期タイプのETFが3月、毎月タイプは5月の分配金をもとにしたデータです。【SPYD】【DHS】【DGRW】は過去10年増配率はありません。利回りは6月9日の終値から計算しました。

【HDV】は過去10年増配率はまずまずですが、過去3年や5年は今ひとつですね。どの期間も安定して高いのが【VIG】で、【SDY】【VTV】【VYM】も高水準で安定しています。

【HDV】の今後のYOC予想は?

現在の過去1年分配金額(3.1550ドル)と1、3、5、10年前の同時期の過去1年分配金額(3.0724ドル、2.7843ドル、2.7456ドル、1.7368ドル)を比較して年間増配率を計算し、それを使って将来YOCを予想します。YOC(Yield on Cost)とは、取得価格あたりの利回りのことです。【HDV】株を2022年6月8日の終値108.68ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

年間増配率は過去1年がマイナス9.0%、過去3年が0.9%、過去5年が2.5%、過去10年が6.2%でした。現在の利回りは2.90%です。

「分配金を再投資しない」「分配金を再投資しない(税引き後)」「分配金を再投資する」「分配金を再投資する(税引き後)」の4パターンで検証します

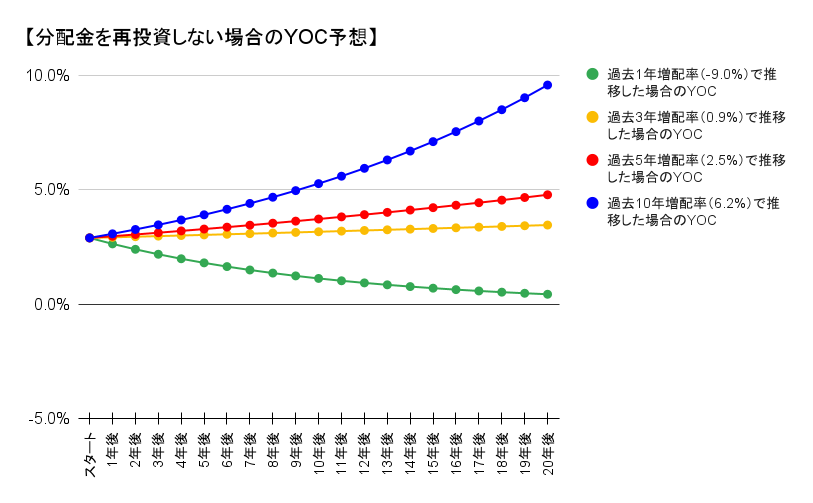

分配金を再投資しない場合のYOC

まずは分配金を再投資しない場合のYOCを見てみましょう。税金は考慮しません。スタート年のYOCは、現在の利回りの2.90%です。

もっとも増配率の低い過去1年の増配率(マイナス9.0%)で推移すると、10年後のYOCは1.1%、20年後のYOCは0.4%になります。もっとも成績の良い過去10年の増配率(6.2%)で推移すると10年後のYOCは5.3%、20年後のYOCは9.6%です。

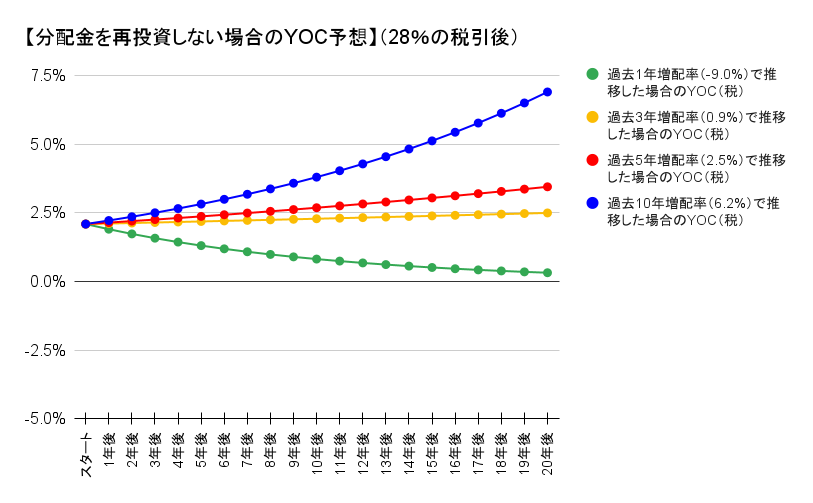

分配金を再投資しない場合(税引き後)のYOC

次に分配金を再投資しないケースで、税金を引いた場合のYOCをチェックしましょう。分配金は約28%の税金を引いた72%で計算します。スタート年のYOCは2.90%ではなく、税引き後の2.09%になります。

もっとも増配率の低い過去1年の増配率(マイナス9.0%)で推移すると、10年後のYOCは0.8%、20年後のYOCは0.3%になります。もっとも成績の良い過去10年の増配率(6.2%)で推移すると10年後のYOCは3.8%、20年後のYOCは6.9%です。

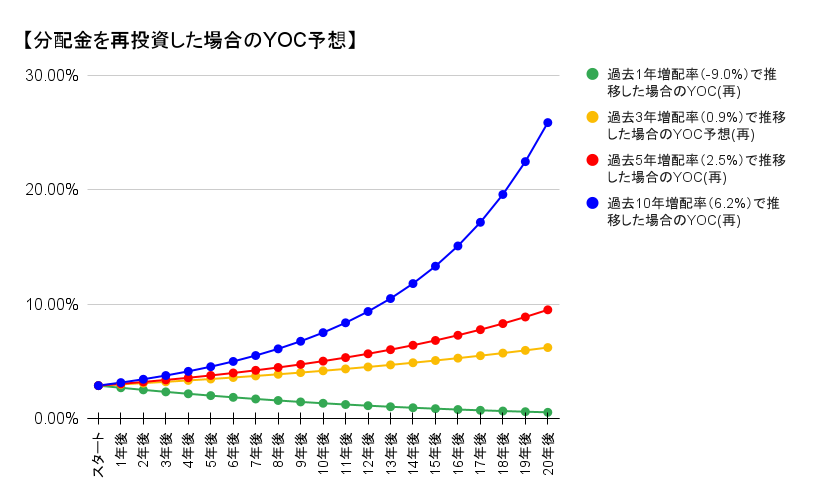

分配金を再投資する場合のYOC

それでは分配金を年1回再投資する場合のYOCを見てみましょう。税金は考慮しません。再投資する分配金額は、10年間の株価の年平均成長率(CAGR)を計算し、それを使って調整します。【HDV】の過去10年株価のCAGRは6.24%なので、再投資する際の分配金はその分少なくします。

もっとも増配率の低い過去1年の増配率(マイナス9.0%)で推移すると、10年後のYOCは1.4%、20年後のYOCは0.6%になります。もっとも成績の良い過去10年の増配率(6.2%)で推移すると10年後のYOCは7.5%、20年後のYOCは25.9%です。

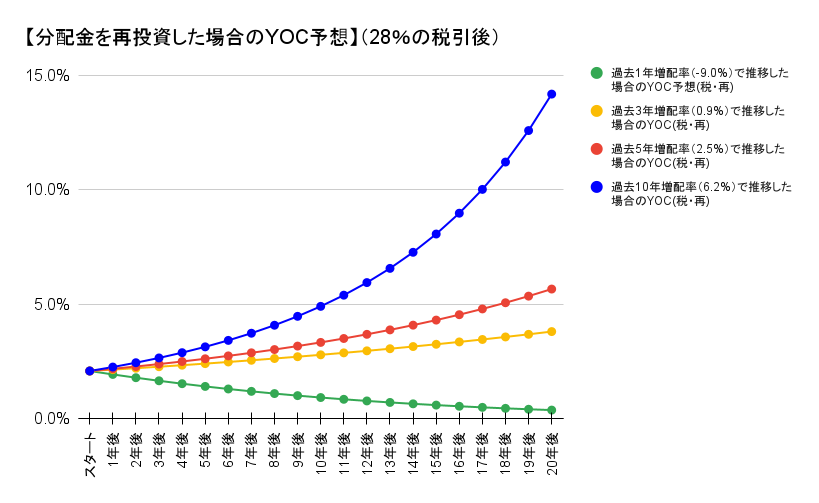

分配金を再投資する場合(税引き後)のYOC

最後に分配金を再投資するケースで、税金を引いた場合のYOCをチェックしましょう。分配金は約28%の税金を引いた72%で計算します。スタート年のYOCは3.20%ではなく、税引き後の2.31%になります。

もっとも増配率の低い過去1年の増配率(マイナス9.0%)で推移すると、10年後のYOCは0.9%、20年後のYOCは0.4%になります。もっとも成績の良い過去10年の増配率(6.2%)で推移すると10年後のYOCは4.9%、20年後のYOCは14.2%です。

【HDV】は過去1年増配率(マイナス9.0%)と過去10年増配率(6.2%)では差が大きいので、結果は大きく異なりました。過去10年増配率は設定当初の分配金が少なかった頃が対象なので、あまりアテにならないかもしれません。過去3年や5年ぐらいで推移する可能性が高そうです。

ちなみに過去3年の増配率(0.9%)で推移すると、10年後のYOCは2.8%、20年後のYOCは3.8%になります。過去5年の増配率(2.5%)で推移すると10年後のYOCは3.3%、20年後のYOCは5.7%です。

まとめ

【HDV】の今回の分配金は今ひとつで、1年前の同期と比較して29.7%減でした。

3月に引き続き、前年同期を下回りました。2021年12月の銘柄入れ替えでAT&T【T】が除外されたことが考えられます。最近の銘柄入れ替えは、優良銘柄が新加入することが多いですが、利回りが若干低めの銘柄が上位に入るケースが増えている気もします。今月の後半に行われる銘柄入れ替えには注目ですね。

ただし、2022年に入って株価はかなり好調なので、分配金が減ったことはそれほど気にする必要はなさそうです。