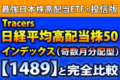

少し前のことですが、グローバル社のETFが2種類、東証に上場されることが発表されました。銘柄コードは【2018】、【2019】です。上場予定日は2024年1月31日です。

【2018】グローバルX US REIT・トップ20 ETFは、米国のリート上位20銘柄が対象のETFです。

【2019】グローバルX 米国優先証券 ETF(隔月分配型)は、米国の優先証券が対象のETF。PFFDの東証版です。

【PFFD】の東証版は、【2866】が2022年9月に発売されています。今回新発売の【2019】は【PFFD】の東証版で分配金が隔月支払われるタイプです。

【2866】は毎月分配型でした。毎月分配型は新NISAの成長投資枠の対象にはならないので、隔月分配型を出してきたわけですね。そして、新NISAの成長投資枠に入りました。

今回は【2019】について解説します。

序盤は優先証券について紹介

前半は、【2019】の基本情報

中盤は、【2019】と【2866】【PFFD】の比較

後半は、【PFFD】の分配金について

終盤は、日米高配当ETFを新NISAで買ったら?

優先証券とは何か?

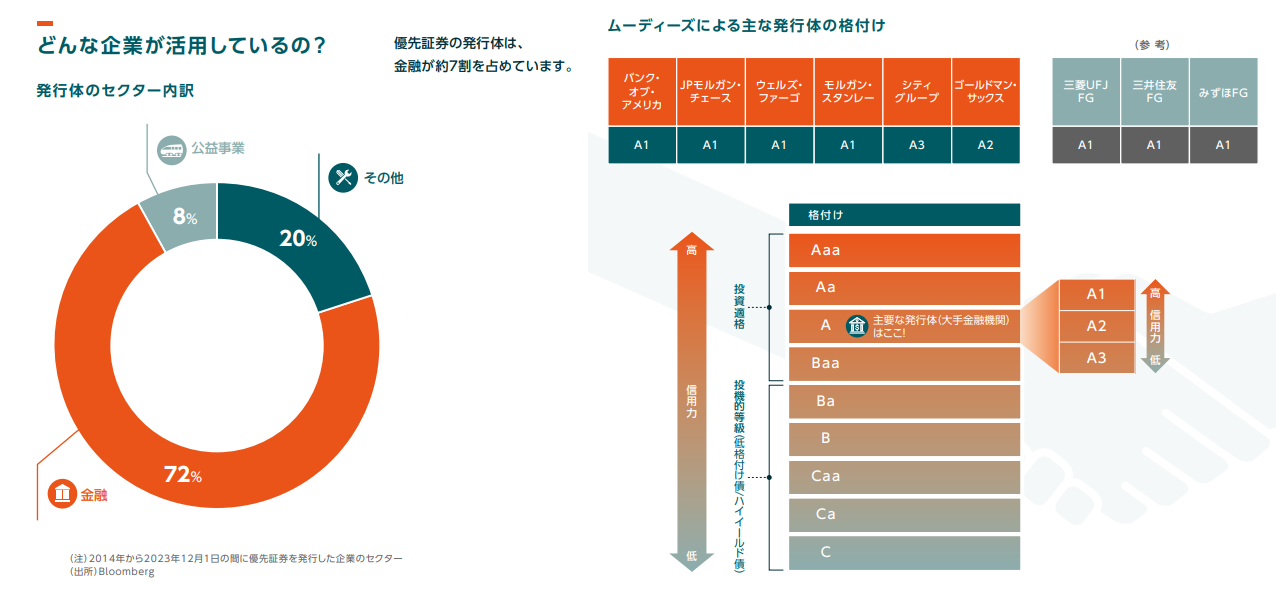

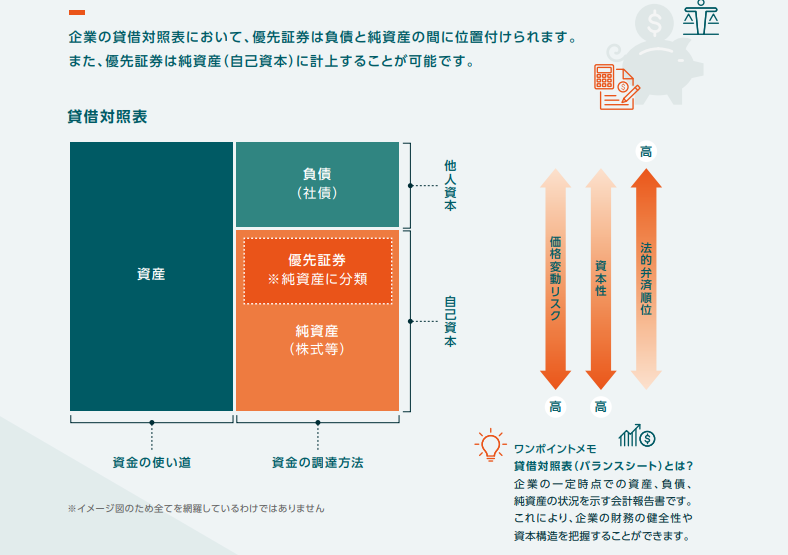

グローバルX 米国優先証券 ETF(隔月分配型)(2019)の対象となる、優先証券とはどんな金融商品でしょうか。グローバルX社の資料を使って説明します。

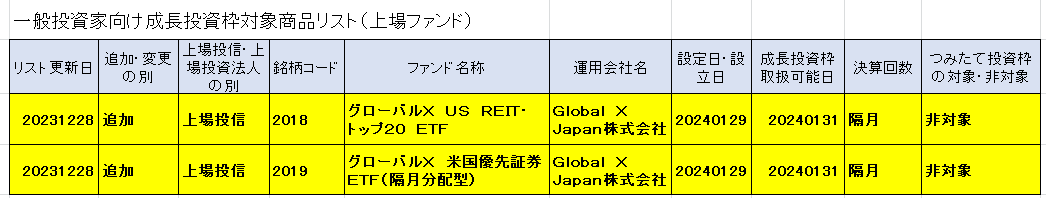

優先証券とは、企業が資金調達のために発行する証券です。社債と株式の特徴を合わせ持つハイブリッド証券です。

株式のように証券取引所で取引され、債券のように配当が定期的に支払われます。

下の方に社債、優先証券、株式の違いがあります。優先証券は、配当の支払いは株式より優先され、議決権はない場合が多いです。

優先証券の位置づけは?

バランスシートでは、優先証券は負債と純資産の間に位置付けられます。社債と株式の中間ですね。

株式と比べて配当などを優先的に受けることができ、配当利回りが高いのが特徴です。株価の変動は社債よりは大きく、株よりは小さい傾向にあります。

分配金利回りはハイイールド社債よりもわずかに低いぐらいです。金利が高い現在は6%を超えるぐらいで、金利が低くなると5%を切るぐらいです。

優先証券はどこが発行しているか?

優先証券を発行するのは、金融機関が多いです。約7割ぐらいが金融機関です。

金融機関は自己資本比率の高さが信用力につながるので、優先証券を発行し純資産を増加させることで、自己資本比率を高めているのです。

主な発行体である大手金融機関の格付けは高水準です。投資適格の中のシングルAが中心です。

【2019】はどんなETFか?

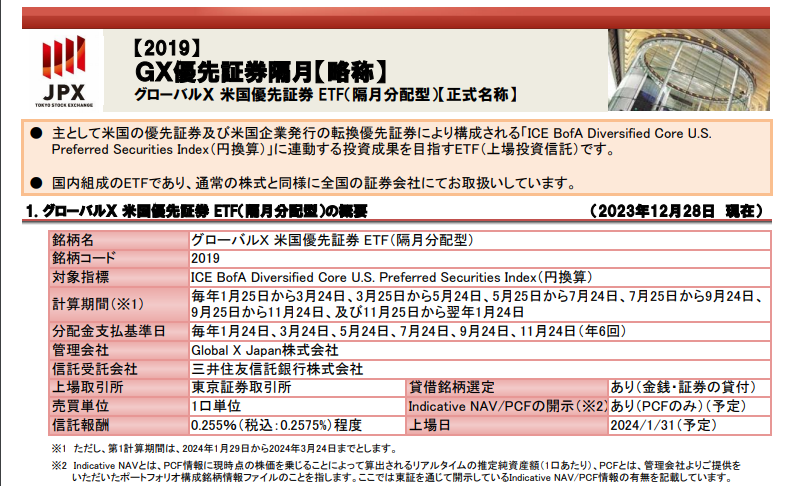

グローバルX 米国優先証券 ETF(隔月分配型)【2019】の基本情報を見ていきましょう。

このETFは、米国企業が発行する米ドル建ての優先証券、転換優先証券が投資対象です。

計測期間は年6回に分かれています。分配金の支払基準日は奇数月の24日。隔月分配型です。

経費率は税込0.2575%。結構低いですね。毎月分配型の【2866】と同じです。優先証券の最大規模のETFである【PFF】は0.46%なので、経費率は約半分です。

上場予定日は2024年1月31日です。

どのように指数ができるのか?

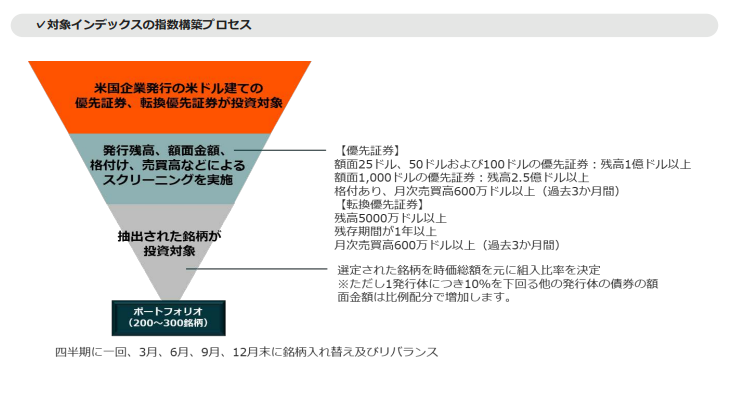

【2019】の指数構築プロセスについて見ていきましょう。

米国企業が発行する米ドル建ての優先証券、転換優先証券が投資対象です。

発行残高、額面金額、格付け、売買高によるスクリーニングを実施します。

選定された銘柄を、時価総額を元に組込比率を決定します。上限は10%。年4回(3、6、9、12月)銘柄の入れ替えを行います。

2019と2866、PFFDについて

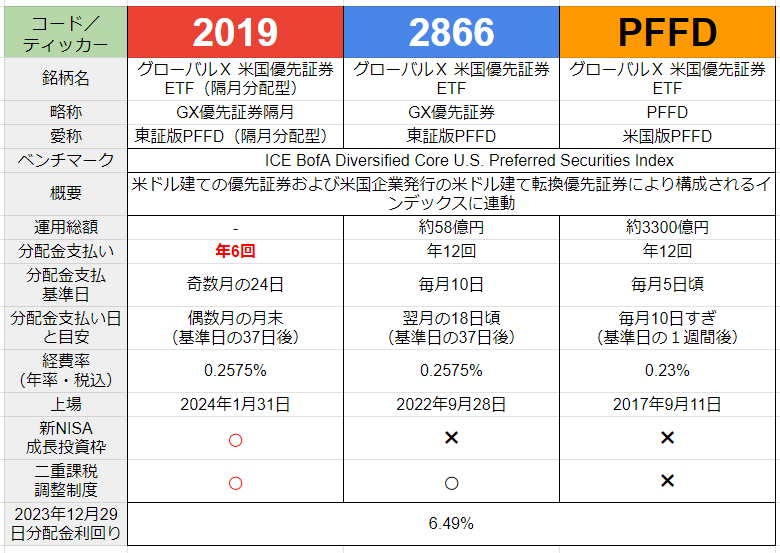

【2019】と中身が同じETFを比較します。対象は【2019】【2866】【PFFD】です。いずれもグローバルX社のETFです。

米国に上場しているのが【PFFD】。【2019】はこのETFと中身は同じです。運用総額は3300億円ほどです。

そして【2866】は東証版PFFDです。2022年9月に上場しました。こちらは毎月分配型です。運用総額は58億円ほど。設定から1年3カ月ほどしか経過していないので、まずまずの売れゆきです。

【2019】の最大の特徴は、隔月分配型にしたことで、新NISAの成長投資枠の対象となったことです。【PFFD】や【2866】を保有している日本人の個人投資家が、【2019】に乗り換えるパターンが増えるかもしれないですね。

NISA口座、特定口座、二重課税調整制度について

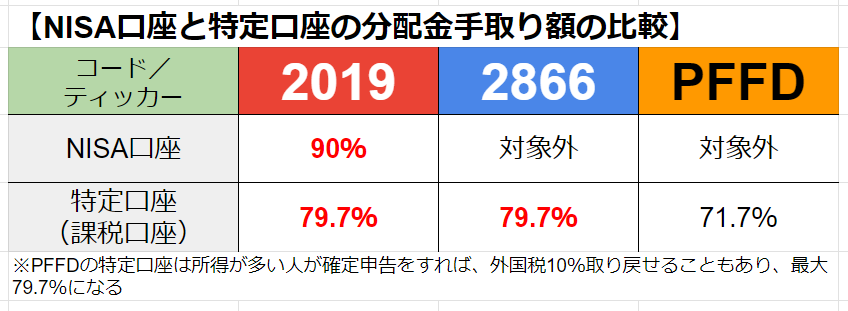

【2019】、【2866】、【PFFD】の分配金の手取り額などについて見ていきましょう。

新NISA成長投資枠で購入可能なのは【2019】のみです。【2866】と【PFFD】は毎月分配型なので対象外です。NISA口座で【2019】を保有した場合の分配金の手取り額は90%です。外国税の10%が引かれます。

特定口座など課税口座の分配金の手取り額は、【2019】と【2866】は二重課税調整制度の対象のため、外国税10%はかからないので、国内税の約20%のみです。手取りは79.7%になります。

【PFFD】を特定口座で保有した場合は、二重課税調整制度の対象ではないので、外国税10%、国内税の約20%がかかるので、手取りは71.7%です。ただし所得が多い人が確定申告をすれば、外国税の10%は取り戻せるので、東証版ETFと同じく79.7%になる可能性はあります。

分配金の手取り額について

特定口座で購入した場合の分配金の手取り額について見ていきましょう。

下の画像は、グローバルX社の東証版PFFD【2866】の公式サイトのものです。今回設定された【2019】も同じイメージです。左上に税引前とありますが、これは国内で課税される前という意味の税引前です。

直近12月の分配金は500円ですが、この数値は10%の米国で外国税が引かれたあとのものです。なので税引き前は500円を0.9で割って、555円です。

手取り額はそこから0.797を掛けて442円になります。もしくは500円に0.8856を掛けても442円になります。

NISA口座の場合は、外国税ノ10%は引かれることになりますので、ここで表示されている500円が手取り額になりますね。ただし【2866】はNISA口座では購入できません。

【2866】は毎月分配型で100口当たりの分配金は400円か500円です。1口1000円でスタートして、現在930円ほどです。今回の【2019】は隔月分配型なので、同じ価格の1000円でスタートするなら100口当たりの分配金は、2倍の900円から1000円ぐらいになりそうです。

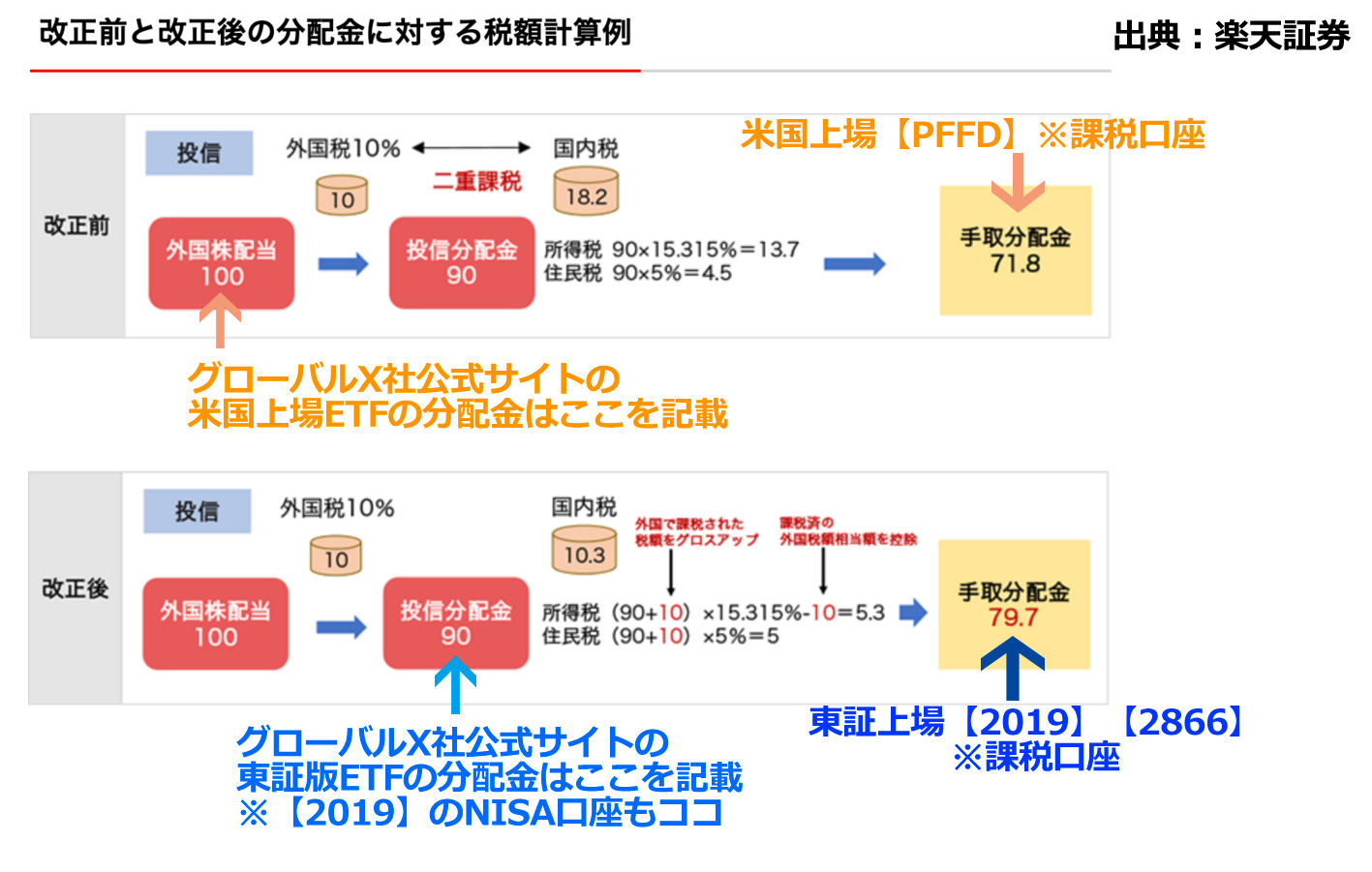

二重課税調整制度とは?

下の画像は楽天証券に掲載されたものを加工しました。

2020年1月1日の税制改正によって、投資信託やETFの外国所得税に二重課税が生じないように変更されました。

今回設定された【2019】は二重課税調整がされるので、下の部分に該当します。特定口座などの課税口座だと、外国税の10%がなくなります。手取りは約79.7%になります。

【2019】をNISA口座で購入すると、外国税の10%が引かれて、90%です。先ほど説明したとおり、グローバルX社の東証ETFは外国税が引かれた後の表記なので、公式サイトに表示されている金額と同じです。

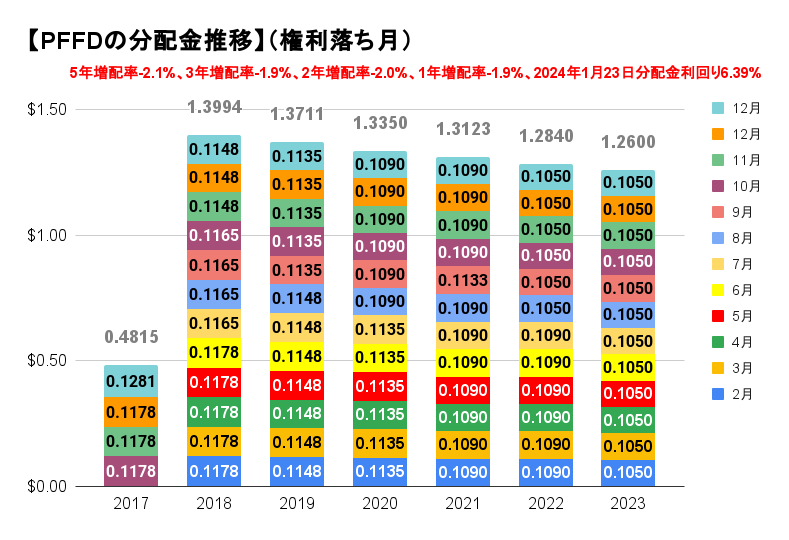

【PFFD】の分配金推移

【2019】は実質的に米国に上場している【PFFD】と同じです。そこで【PFFD】の分配金推移を見ていきましょう。

設定されたのは2017年なので、6年が経過しています。分配金はほぼ横ばいですね。当初は0.11ドル台で、現在は0.105ドル。ほんのわずか減っています。分配金利回りは約6.4%。

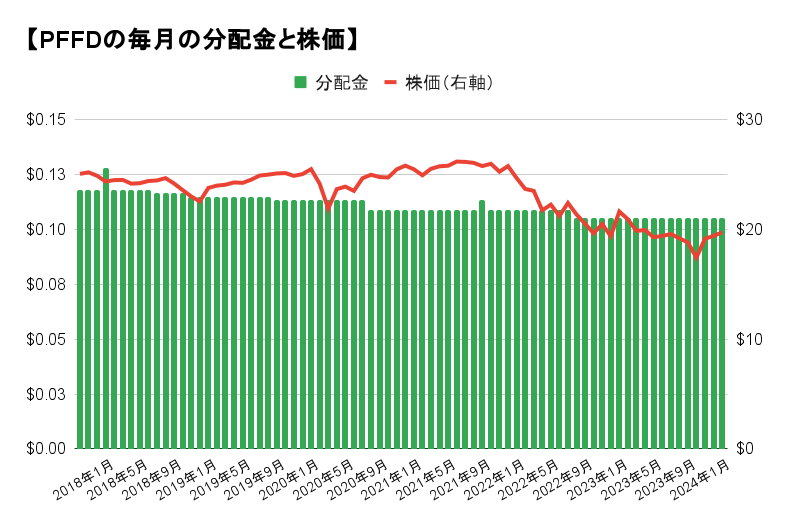

毎月の分配金と株価

分配金と株価の比較です。どちらもあまり変化はないですね。どちらかというと株価は少し下がっています。

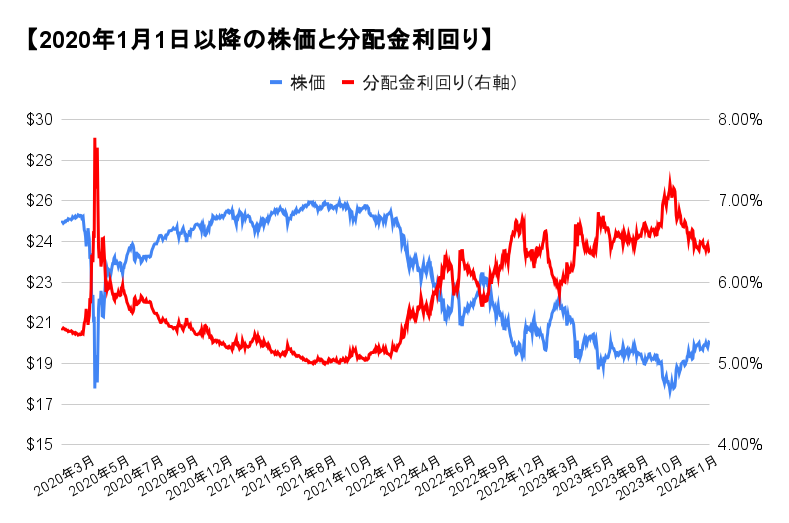

株価と分配金利回り

2020年以降の株価と分配金利回りの比較です。分配金は12カ月利回りです。2020年3月のコロナショックで株価が下がり、分配金利回りは7.5%ほどまで上がりました。その後の金利上昇に伴い、株価は少し下がっており、分配金利回りは上昇傾向です。

直近2カ月は株価が上昇しており、分配金利回りは下がっています。現在の分配金利回りは6.4%。結構高いですね。

だいたいのイメージとして【PFFD】は金利が高い時は分配金利回りが6%を超えて、金利が低い時の分配金利回りは5%前後まで下がります。

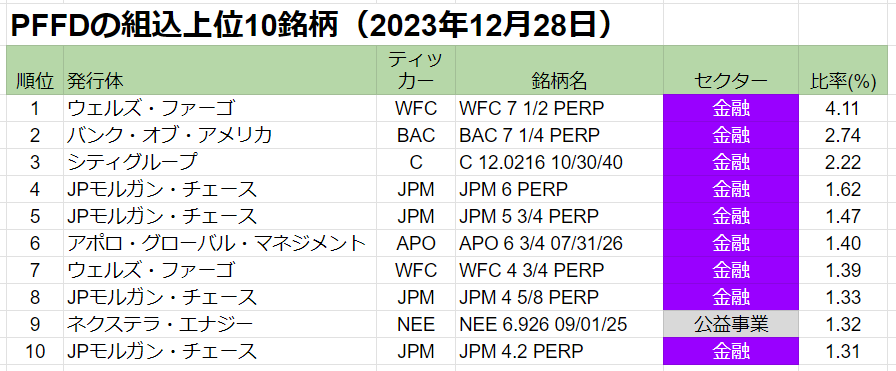

【PFFD】の上位銘柄は?

【PFFD】の組入銘柄を見ていきましょう。上位10銘柄です。

ほとんどが金融機関です。ウェルズ・ファーゴ、バンク・オブ・アメリカ、シティグループ、JPモルガン・チェースなど大手金融機関ばかりですね。

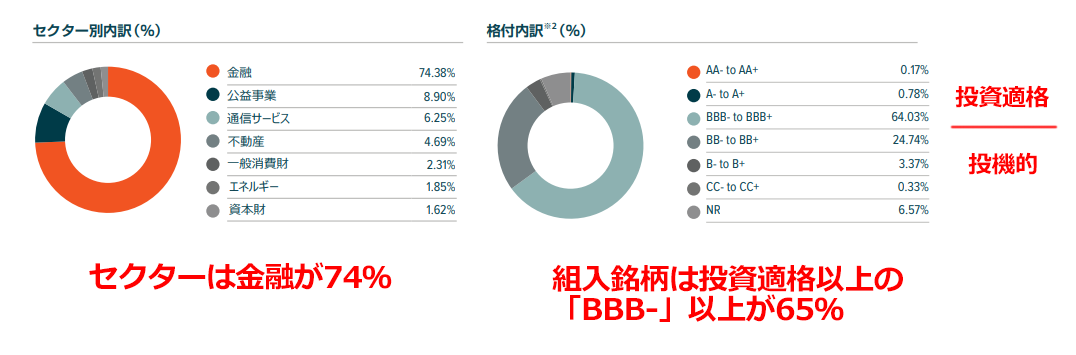

【PFFD】のセクターや格付けは?

セクター比率を見てみましょう。金融が74%と3/4ほど占めています。

組入れ銘柄の格付ごとのウェイトは投資適格であるBBB-以上が65%ほどあり、まずまず安定しています。

日米高配当ETFを新NISAで買ったら?

新NISA成長投資枠について考えます。

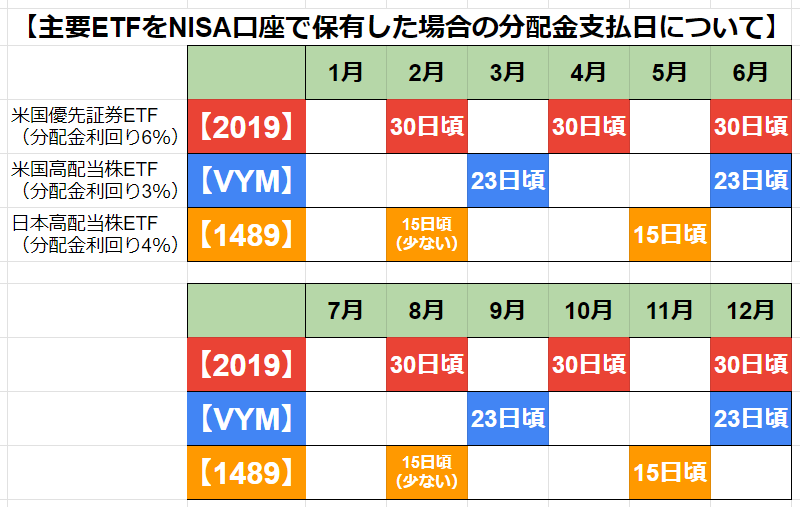

今回新発売の東証版PFFD隔月分配型【2019】と人気高配当ETFを、新NISA口座で保有した場合の分配金支払日はどうなるでしょうか。

3つのETFを取り上げます。残り2つは米国高配当ETFの代表格【VYM】、日本高配当ETFの代表格【1489】です。

【2019】は分配金利回りの平均は6%ぐらいです。隔月分配型です。分配金の支払い日は偶数月の月末、30日頃ですね。

米国高配当ETFの代表格【VYM】の分配金利回りの平均は3%ぐらい。分配金は年4回で3、6、9、12月の後半に支払われる傾向です。

日本高配当ETFの代表格【1489】の分配金利回りの平均は4%ほど。分配金は年4回で2、5、8、11月の中盤に支払われます。ただし注意が必要です。

2月と8月の分配金は金額が少ないです。これは日本株が3月決算が多く、年2回配当が多いため、3月と9月の翌月である5月と11月の分配金が多く、2月と8月は少なくなるためです。

ざっとみると、1月と7月がないですね。その前の月の6月と12月は後半から終盤にかけて2つのETFから支払いがあるので、それを充当するイメージなら、ほぼ毎月分配が可能となりますね。

まとめ

2024年1月31日に東証に上場する【2018】【2019】は、新NISA成長投資枠で購入可能です。

二重課税調整制度の対象です。

【2019】の中身は、米国上場の【PFFD】と同じで、米国優先証券を対象とした高配当ETFで、隔月分配型です。

優先証券は社債と株式の特徴を合わせ持つハイブリッド証券で、分配金利回りが高く、現在は6.5%ほどあります。

【2019】を新NISA成長投資枠で購入した場合は、外国税10%が引かれるため、手取りは90%です。

【2019】を特定口座などの課税口座で購入した場合は、二重課税調整が行われるため、国内税の約20%が引かれ、手取りは79.7%です。

【PFFD】は6年以上の歴史があり、分配金は横ばい傾向です。金利が上がると株価が下がるために分配金利回りは6%を超え、金利が下がると株価が上がるため分配金利回りは5%ぐらいになります。

米国高配当ETFの代表格【VYM】、日本株高配当ETFの代表格【1489】と組み合わせると、安定的な高配当をほぼ毎月もらえます。

マネックス証券のみで取り扱っているカバードコールETFを買おう【PR】

楽天証券の口座を開設して新NISAで資産運用しよう!【PR】

SBI証券で口座開設(無料)/口座数はネット証券No.1【PR】