グローバルX 米国優先証券 ETF【PFFD】が2023年9月6日に分配金を発表しました。0.105ドルです。

先月は0.105ドルだったので、変化なしです。1年前の同期は0.105ドルなので、変化なしです

分配金利回りを過去1年間の分配金額から算出すると、2023年9月11日の終値は18.98ドル、過去1年の分配金額は1.26ドルなので、分配金利回りは6.64%になります。

※このページでの分配金利回りは、過去1年間の分配金をもとに計算します。

前半は【PFFD】の分配金に関するデータを中心にご紹介

中盤は、ライバルの【PFF】【FPE】、ハイイールド社債【HYG】【JNK】【HYLS】とトータルリターン、株価、分配金の傾向などのデータを比較します

後半は、いま【PFFD】買ったら将来どのくらいのYOCになるか予測します

基本情報を確認しよう

【PFFD】は米国の優先証券をまとめたETFです。ベンチマークは、ICE BofAML・ダイバーシファイド・コア・米国優先証券・インデックス。

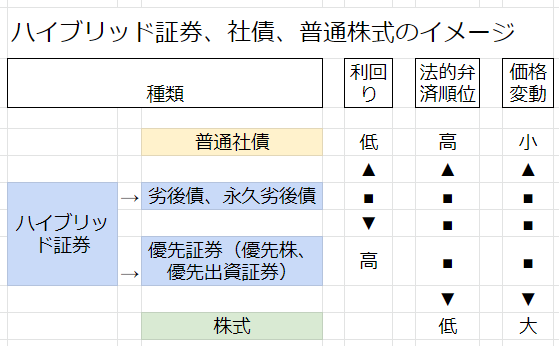

優先証券とは、株式と債券の性格を持つハイブリッド証券の1つです。議決権がない代わりに、利回りが高いのが特徴です。債券のようにクーポンが定期的に支払われます。株価の変動は、債券と比較すると大きいです。

【PFFD】の中身はどうやって選ぶのか?

【PFFD】は米国企業が発行する米ドル建ての優先証券、転換優先証券が投資対象です。発行残高、額面金額、格付け、売買高によるスクリーニングを実施します。

「優先証券」は残高1億ドル以上の額面25or50ドル、残高2.5ド億ドル以上、格付あり、売買高6億以上(過去3カ月平均)。

「転換優先証券」は残高5000万ドル以上、残存期間が1年以上、売買高6億以上(過去3カ月平均)。

銘柄は時価総額を元に組込比率を決定し、10%が上限です。年4回(3、6、9、12月)銘柄の入れ替えを行います。

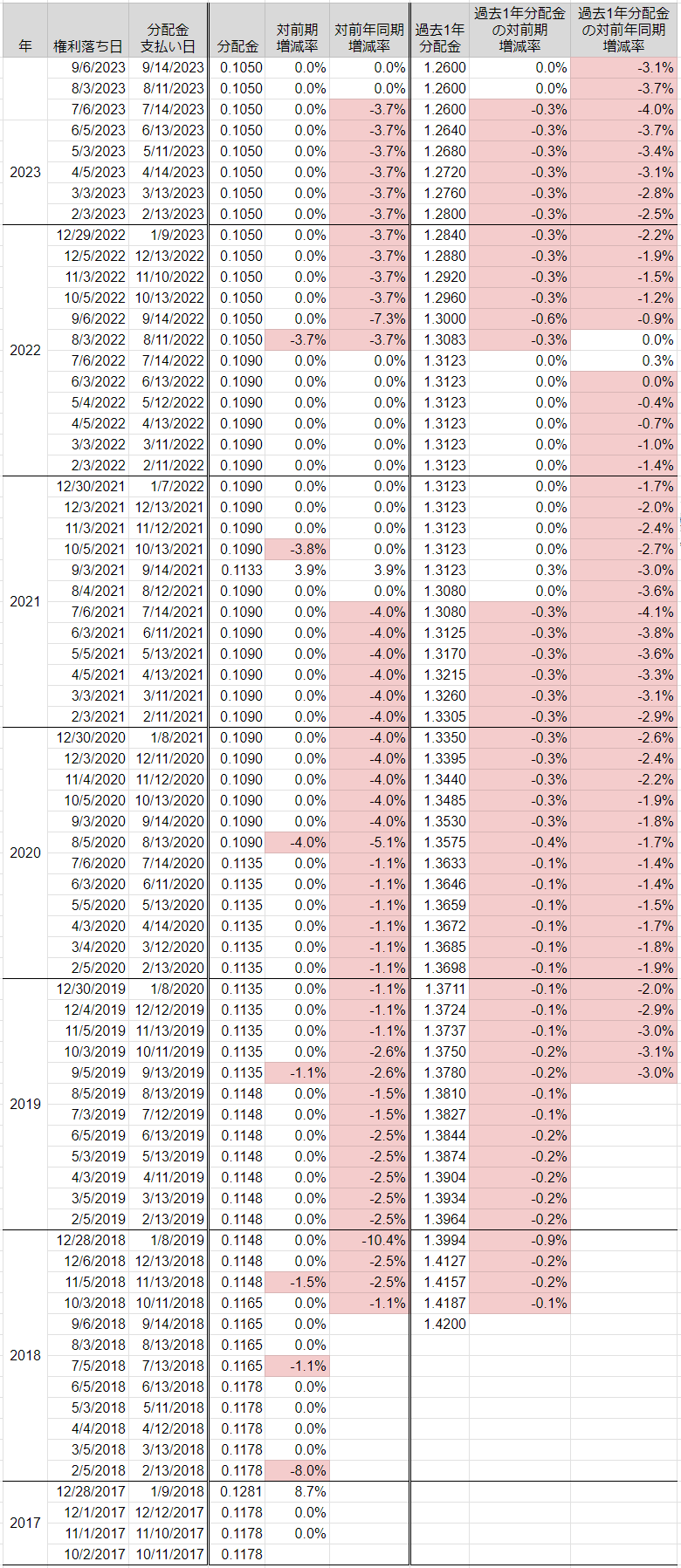

【PFFD】の過去の配当金と増配率は?

【PFFD】が設定されたのは2017年9月です。下の表は過去の配当金の一覧です。ほとんど変化はありませんが、わずかに減っています。

※背景が赤になっているのが減配です

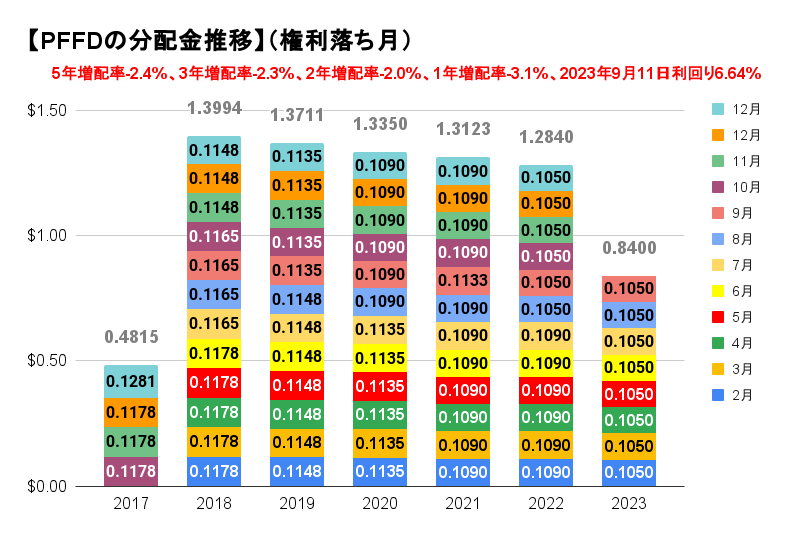

【PFFD】の期別分配金は?

毎月の分配金を重ねて棒グラフにしました。12月は2回権利落ちがあります。2020年の後半以降は0.109ドルが多かったですが、2022年8月以降は0.105ドルに減りました。

※増配率は過去1年分配金をもとに出しています

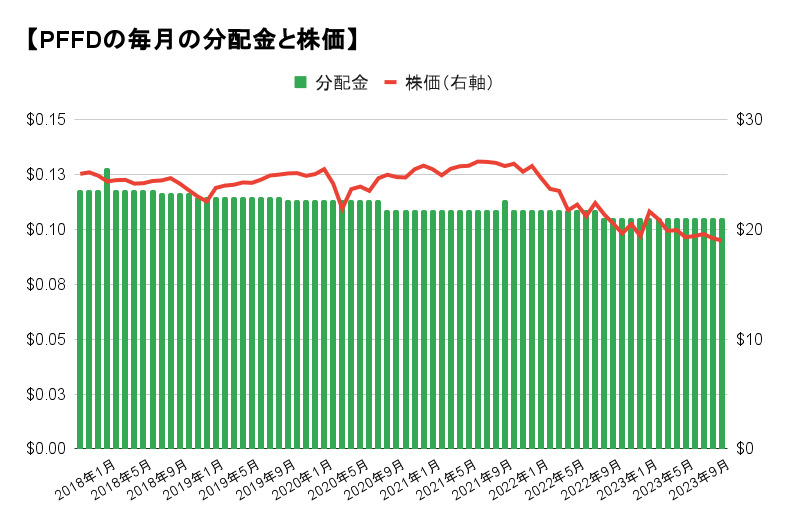

【PFFD】の毎月の分配金と株価の関係は?

【PFFD】の毎月の分配金と株価の関係を見てみましょう。どちらもほぼ横ばいですが、わずかに下がっているとも言えます。

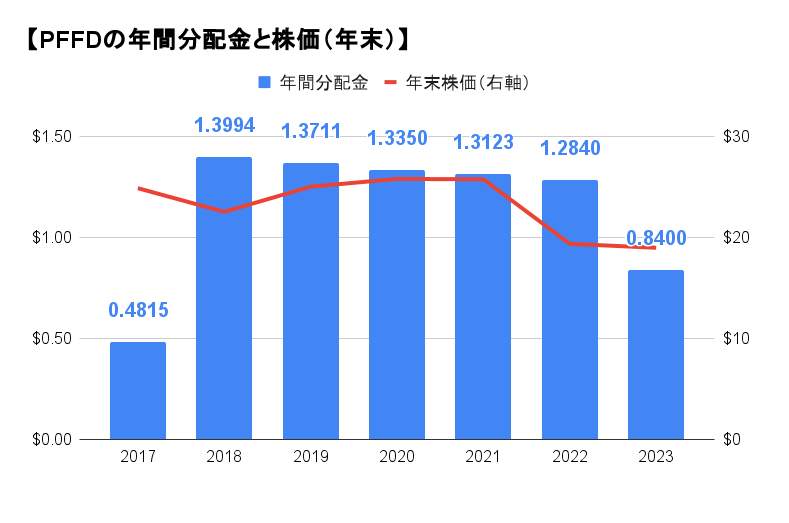

【PFFD】の年間分配金と株価の関係は?

【PFFD】の年間分配金と株価の関係です。どちらもわずかに漸減傾向ですかね。

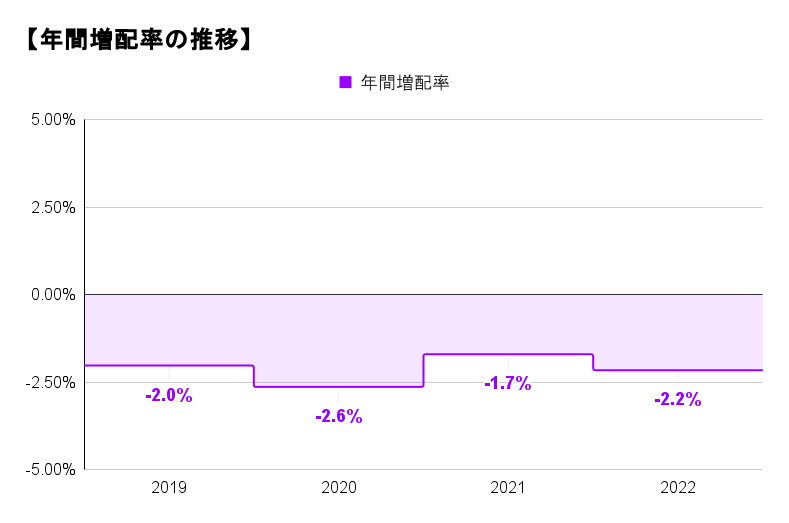

年間増配率は?

年間増配率はどうでしょうか。4年連続で2%ずつくらい減っています。

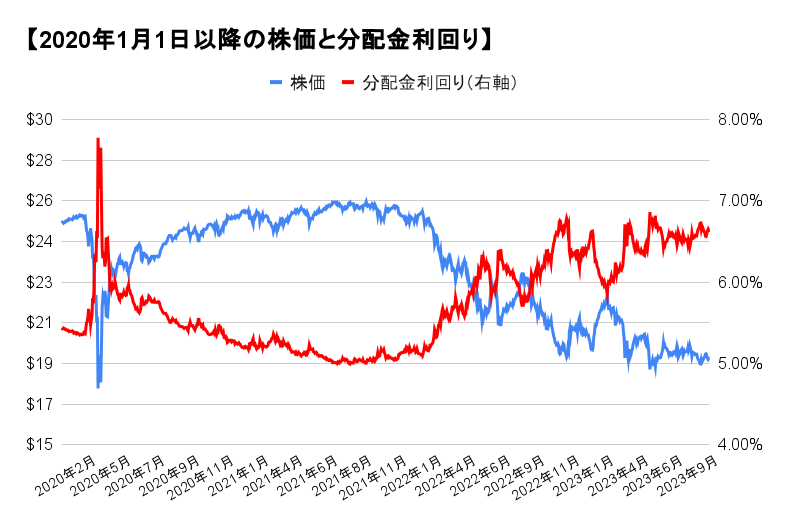

2020年以降の分配金利回りは?

2020年以降の【PFFD】の株価と分配金利回りを見てみましょう。分配金利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が分配金利回り(右軸)です。

2020年1月当初の分配金利回りは約5.4%でしたが、コロナ・ショックで2月半ば以降は株価が下がったため、3月16日には分配金利回りが約7.6%まで上昇しました。

その後株価が戻ったので、2021年後半の分配金利回りは約5.0%まで下がりました。

2022年以降は株価が軟調で、2023年9月11日の分配金利回りは6.64%です。

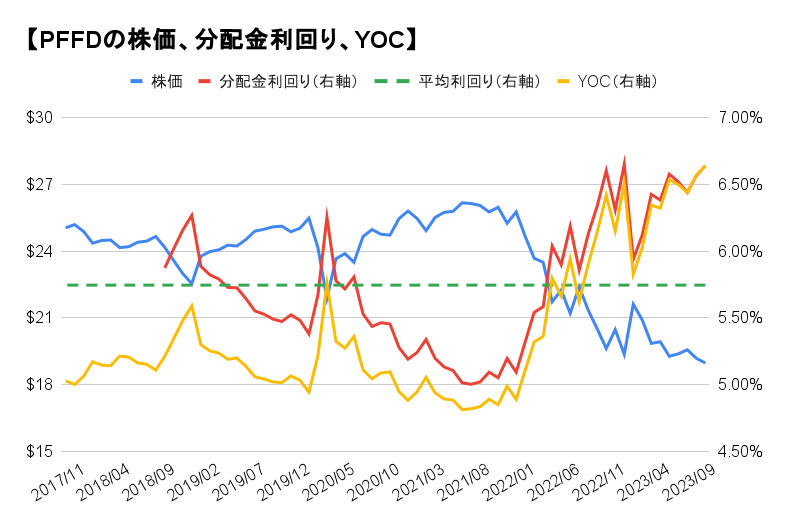

【PFFD】を過去に買っていた場合のYOCは?

過去に【PFFD】を買った場合、取得価格に対する分配金利回り(YOC)が現在はどのくらいでしょうか? 2016年以降の株価、分配金利回り、YOCを見ていきましょう。

下のグラフの黄色の線が、過去に買った場合の、現在の取得価格に対する分配金利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2023年9月11日の終値は18.98ドル、過去1年分配金は1.26ドルなので、現在の分配金利回りは6.64%です。過去の平均利回りは約5.7%なので、現在は分配金利回りが高い状態です。

分配金利回りは5.0~6.5%の間で推移しています。6%以上で買いたいところです。

株価・分配金ともにわずかに減少傾向です。そのため、早くに購入してもYOCは上がりません。株価が下がった今ぐらいのタイミングで購入するのがよさそうです。

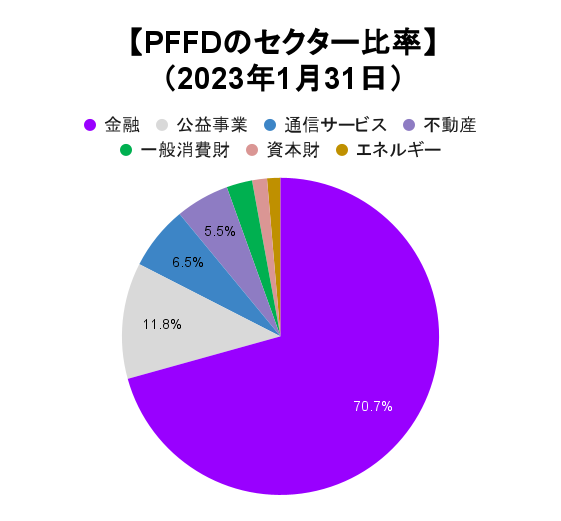

【PFFD】のセクター比率は?

【PFFD】に組み込まれている銘柄のセクター別の組込比率です。金融が約71%と圧倒的に多く、公益事業が12%。この2つのセクターで全体の8割強を占めています。

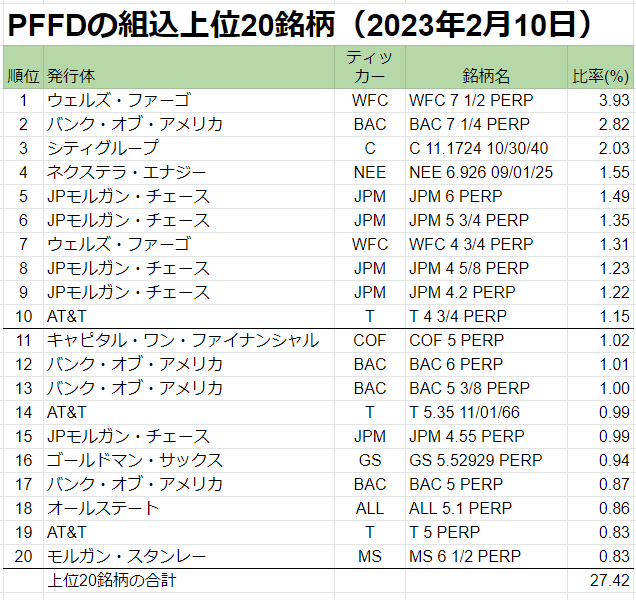

【PFFD】の上位組入銘柄は?

【PFFD】の上位組込銘柄はどのようなものでしょうか?

JPモルガン【JPM】、バンク・オブ・アメリカ【BAC】、ウェルズ・ファーゴ【WFC】など大手金融機関が目立ちます。優先証券は投資適格な金融機関によって発行されることが多いためです。格付けはBBBが主流です。

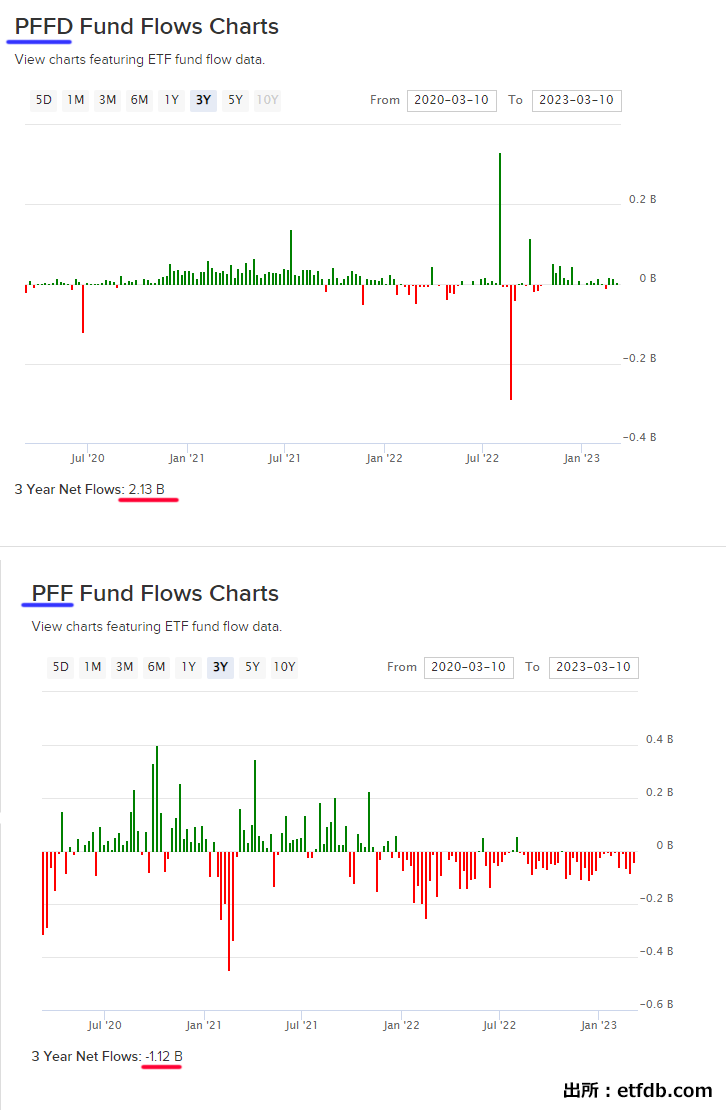

運用総額の変化は?

運用総額の変化です。表の上に伸びている緑棒が資金が流入(売れた)、下に伸びている赤棒が資金流出(売られた)です。ETF Databaseのデータです。

過去3年間で21.3億ドル、1ドル133円換算で(約2800億円)ほど増えています。ライバルの【PFF】は3年間で11.2億ドルのマイナスです。1500億円ほど減っています。

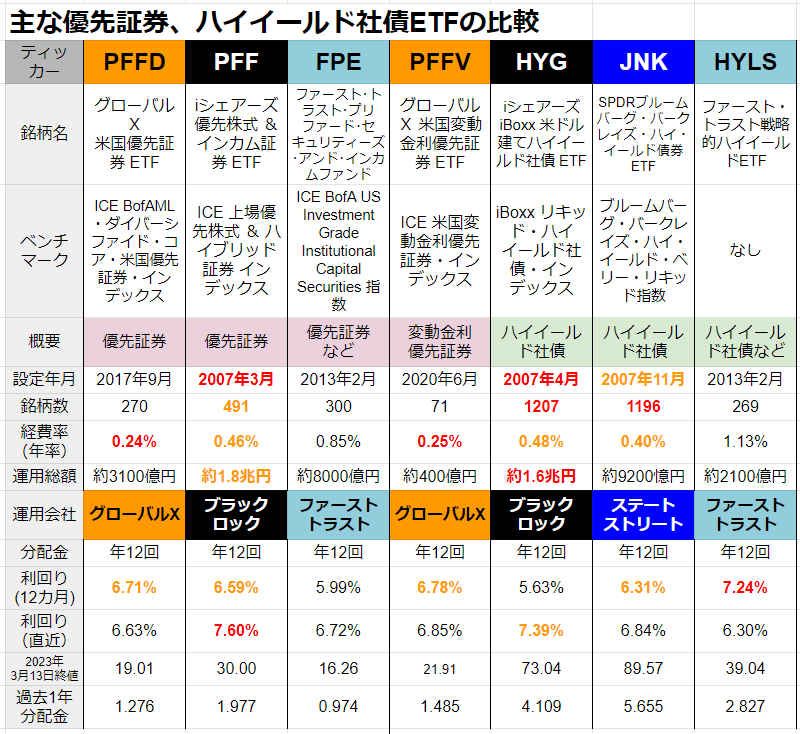

ライバルとの比較

債券ETF関連から、利回りの高いものを比較します。優先証券【PFFD】【PFF】【FPE】【PFFV】、ハイイールド社債【HYG】【JNK】【HYLS】を比べます。

表内の数字が赤字が素晴らしい、オレンジ色はまずまずです。

利回りは過去1年の分配金から算出した「利回り(12カ月)」と、直近の分配金を1年分に換算した「利回り(直近)」の2つを出しました。

【PFFD】は設定が2017年と遅く、先行する【PFF】に対抗するため、経費率を0.24%と低くしているのが特徴です。

いずれのETFも利回りは高い時で6%、低い時は4%ぐらいが目安です。現在はどれも利回りが高いです。

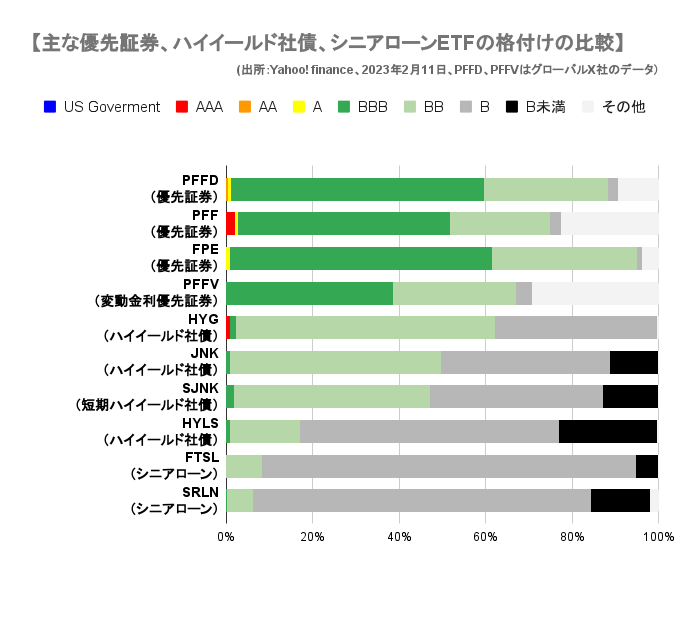

【PFFD】の格付けは?

優先証券、ハイイールド社債、シニアローンETFの組み入れ銘柄の格付けを比較します。通常「BBB」以上が投資適格と言われ、「BB」以下は投資不適格(ジャンク債・ハイイールド債)と言われます。

優先証券【PFFD】【PFF】【FPE】【PFFV】が最も格付けが高く、投資適格の「BBB」が約半数で、「BB」が3割弱くらいです。

ハイイールド社債【HYG】【JNK】【SJNK】は「BB」と「B」がほぼ同じ。【HYLS】はアクティブ型で、少し格付けは下がります。

シニアローン【FTSL】【SRLN】は「B」が8割ほどと圧倒的で、格付けは低いですね。ただし担保がついているので、弁済順位は高いです。

ライバルETFとデータを比較する

【PFFD】とライバルの利回りの高い債券系ETFを比較します。優先証券【PFFD】【PFF】【FPD】、ハイイールド社債【HYG】【JNK】【HYLS】を比べます。

PORTFOLIO VISUALIZERを使用します。

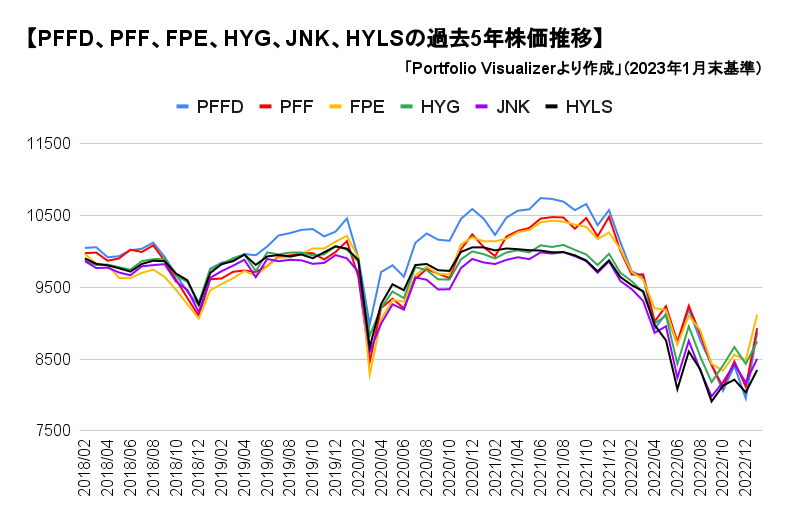

株価推移を比較

まずは過去5年の株価を比較します。

2018年2月に1万ドルを投資した場合、5年後の2023年1月に株価は【FPE】9100ドル、【PFF】が8900ドル、【PFFD】が8800ドル、【HYG】が8700ドル、【JNK】が8500ドル、【HYLS】が8300ドルになっていました。

あまり差はないですが、優先証券ETFが優勢で、ハイイールド社債は今ひとつです。ただし、いずれもマイナスです。

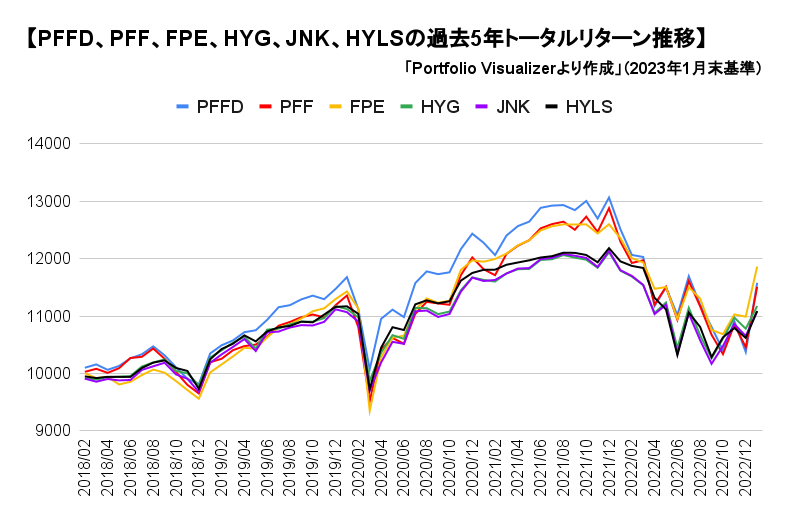

トータルリターンを比較

分配金を再投資した場合のトータルリターンの推移を見てみましょう。税金や手数料は考慮しません。

2018年2月に1万ドルを投資した場合、5年後の2023年1月には【FPE】が1万1800ドル、【PFFD】【PFF】が1万1500ドル。【HYG】が1万1100ドル、【HYLS】【JNK】が1万1000ドルになっていました。

いずれも微増です。成績の順位は株価リターンとほぼ同じですね。ハイイールド社債【HYG】【HYLS】【JNK】がわずかに劣勢ですかね。

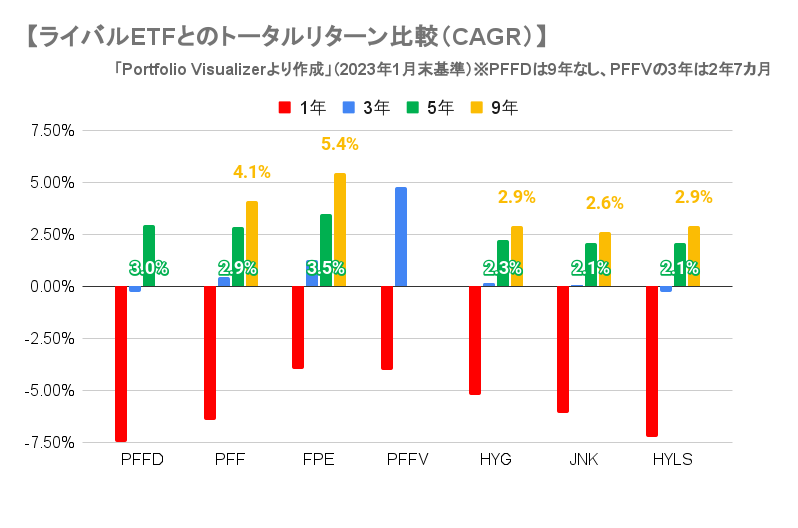

過去のトータルリターン

過去1、3、5、9年のトータルリターンの比較です。1年あたりのリターンのことで、幾何平均で求めます。CAGR(Compound Annual Growth Rate/年平均成長率)のことです。

設定から2年8カ月ほどの変動金利優先証券ETF【PFFV】も、このデータだけは加えます。

5年トータルリターンは前項をCAGRにしただけで、内容は同じです。【FPE】が優勢です。

9年トータルリターンは【FPE】【PFF】が抜けています。【PFFD】は設定が2007年なので、データはありません。

3年トータルリターンは【PFFV】が抜けています。ただし、2年7カ月です。

全体的に優先証券ETFの方が、ハイイールド社債ETFよりも成績がよいです。

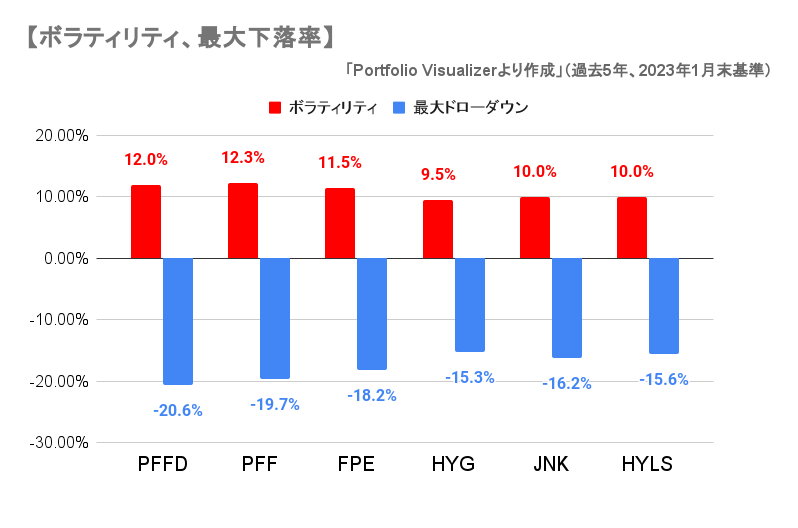

ETFの安定度などは?

ETFの安定度などを比べてみましょう。「ボラティリティ」は株価の変動性です。「最大下落率」はマイナスの数値が小さいほど安定しています。どちらの値も0に近いほど安定していると言えます。

ボラティリティ、最大下落率ともにハイイールド社債ETF【HYG】【JNK】【HYLS】が0に近く安定しています。優先証券ETFの【PFF】【PFFD】はこれらの値が大きいです。

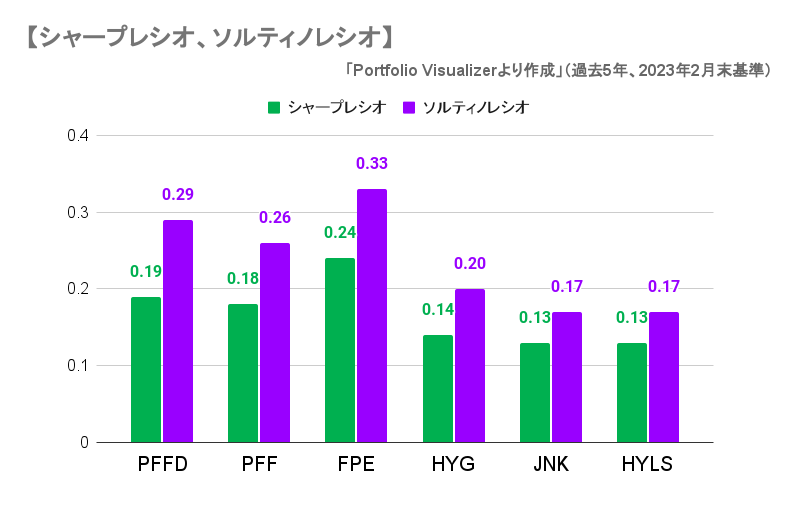

シャープレシオは?

続いて、シャープレシオとソルティノレシオをチェックしましょう。シャープレシオは同じリスクを取った場合のリターンで、投資効率の良さを数値化したものです。ソルティノレシオはシャープレシオの改良版で、相場が軟調の際のデータで、下落局面での強さを示しています。

シャープレシオやソルティノレシオは【FPE】がよく、【PFFD】【PFF】が続いています。シャープレシオやソルティノレシオはハイイールド社債ETF【HYG】【JNK】【HYLS】が今ひとつです。

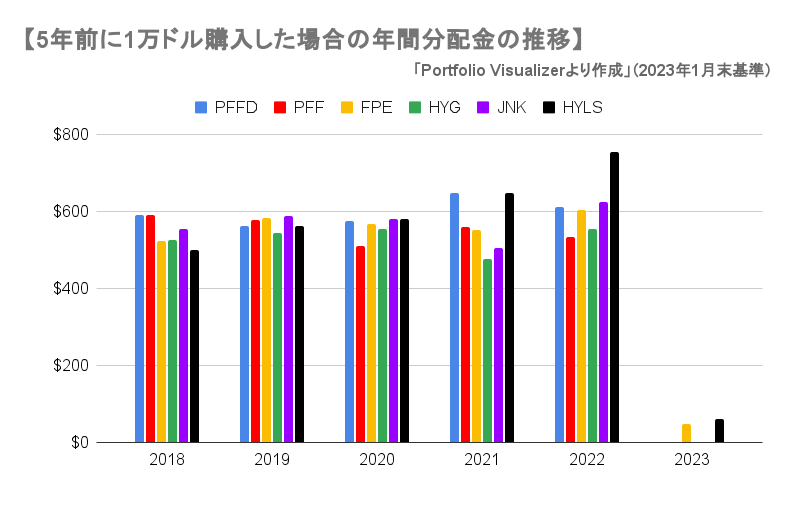

過去の分配金はどのくらいか?

2018年2月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。税金は考慮しません。

5年間の分配金の合計は【HYLS】が3100ドル、【PFFD】が2900ドル、【JNK】【FPE】が2800ドル、【PFF】が2700ドル、【HYG】が2600ドルでした。

【HYLS】が少し多いですが、あまり差はないですね。

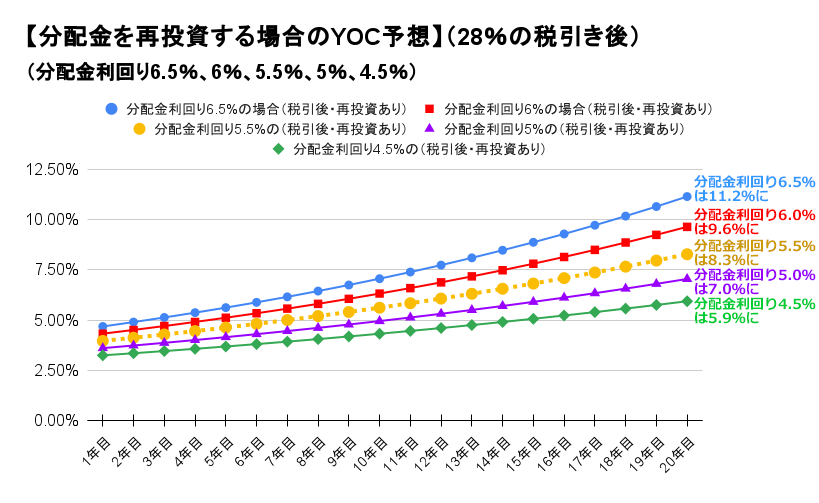

今後20年間でYOCはどのくらいになるのか?

最後に、今【PFFD】を購入したら、将来の利回り(YOC)がどのくらいになるかをシミュレーションします。

【PFFD】は増配銘柄ではありません。分配金額や株価はほぼ一定です。そこで、過去の分配金利回りを参考に、分配金利回り6.5%、6%、5.5%、5%、4.5%の5パターンで検証します。いずれも分配金に変化がなかった場合で検証します。

「分配金は再投資する、税引き後(28%引かれる)、株価は変化しない」という設定にします。

分配金利回り6.5%が続き、再投資し続けると、20年目のYOCは11.2%になります。

分配金利回り6.0%が続き、再投資し続けると、20年目のYOCは9.6%になります。

分配金利回り5.5%が続き、再投資し続けると、20年目のYOCは8.3%になります。

分配金利回り5.5%が続き、再投資し続けると、20年目のYOCは7.0%になります。

分配金利回り4.5%が続き、再投資し続けると、20年目のYOCは5.9%になります。

スタート地点も将来も税引き後の手取りというのがポイントです。

分配金利回り6%ぐらいが続けば、将来のYOCはなかなかの数値になります。

まとめ

【PFFD】は安定しています。分配金は14カ月連続で0.105ドルでした。

経費率が0.24%と低いのがうれしいですね。グローバルX社の米国インカム系ETFの中では【QYLD】の次に売れているだけのことはあります。

毎月安定した分配金が貰いたい人向けETFと言えます。