SPDR ブラックストーン・シニアローンETF【SRLN】が2023年9月1日に分配金を発表しました。0.33ドルです。

先月は0.29ドルだったので、13.8%増です。1年前の同期は0.20ドルなので、65%増。

利回りを過去1年間の分配金額から算出すると、2023年9月1日の終値は41.85ドル、過去1年の分配金額は3.19ドルなので、利回りは7.62%になります。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

基本情報を確認しよう

【SRLN】は米国のシニアローンに投資するETFです。ベンチマークは、Markit iBoxx米ドル建てリキッド・レバレッジド・ローン指数、S&P/LSTA米国レバレッジド・ローン100指数の2つです。

ブラックストーンのグループ会社がアクティブ運用を行います。そのため経費率は0.70%と少し高いです。

シニアローンは優先債という意味で、企業が破綻した際に他の債券よりも優先的に弁済を受ける権利を与えられているため、比較的安全と言われています。ただし、バンクローン市場の中でも投資適格未満の信用力が低い企業、いわゆるレバレッジ・ローンを対象としています。

また、変動金利を採用しているため、現在のような金利上昇局面では、分配金が多くなる傾向です。

【SRLN】の過去の配当金と増配率は?

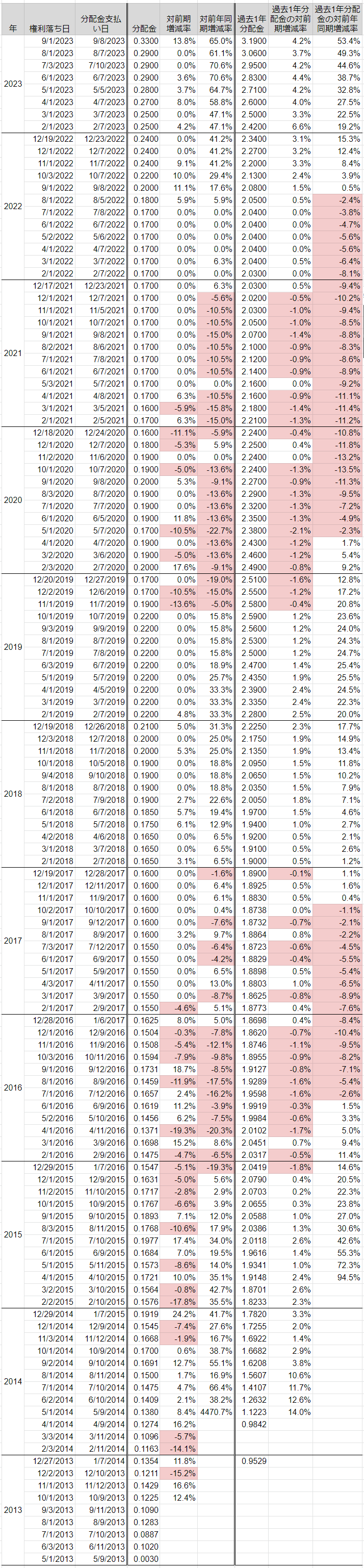

【SRLN】設定されたのは2013年4月です。下の表は過去の分配金の一覧です。2022年後半から増えています。

※背景が赤になっているのが減配です

【SRLN】の分配金の傾向は?

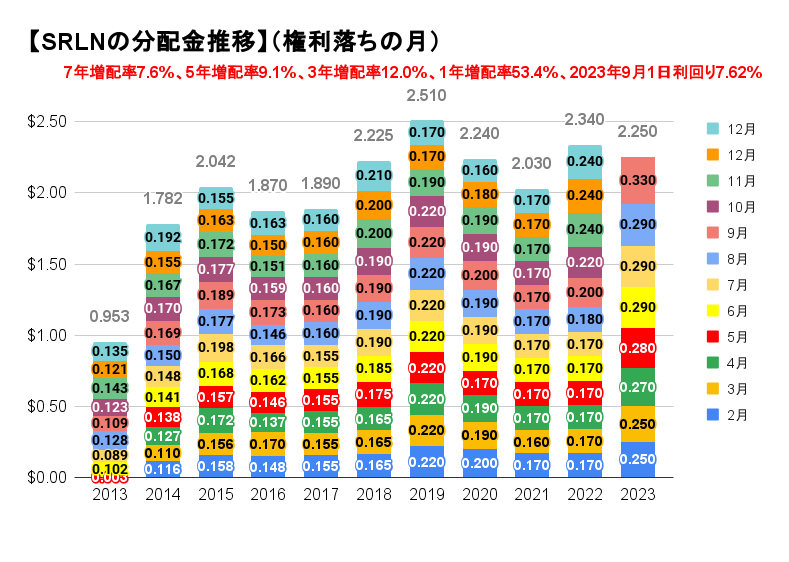

毎月の分配金を重ねて棒グラフにしました。12月は年末年始の関係で2回権利落ちがあります。2019年が最も多く、毎月0.22ドルを支払うことが多かったです。

その後、0.17ドルぐらいまで下がりましたが、金利上昇の影響で、2022年後半から一気に増え、現在は0.33ドルで過去最高水準です。

※過去1年分配金から出した分配金利回りは7.62%ですが、直近の分配金を1年換算して出した分配金利回りは9.46%です

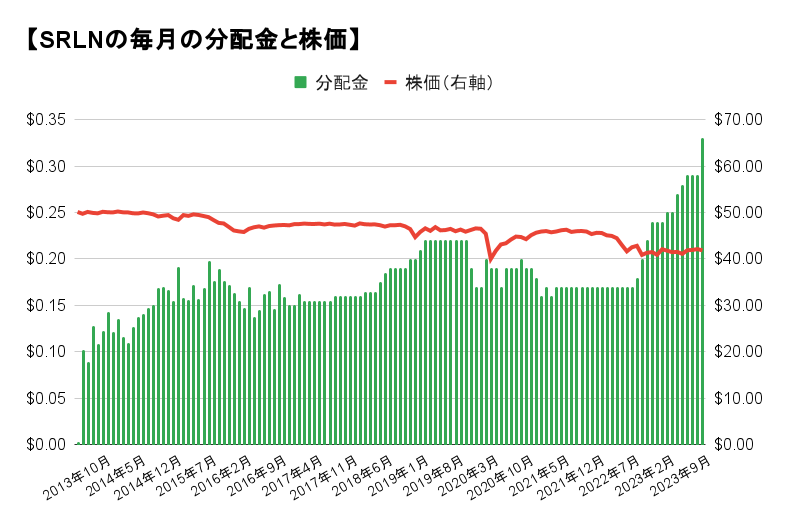

【SRLN】の毎月の分配金と株価の関係は?

【SRLN】の毎月の分配金と株価の関係を見てみましょう。金利上昇の影響で、右端の分配金が増えているのがわかりますね。直近の2023年9月は突出していますね。

【SRLN】の年間分配金と株価の関係は?

【SRLN】の分配金と株価の関係です。株価はほとんど変化していません。分配金は横ばいでしたが、2023年はかなり増えました。

2023年は9月までです。あと3回分配金が出ます。

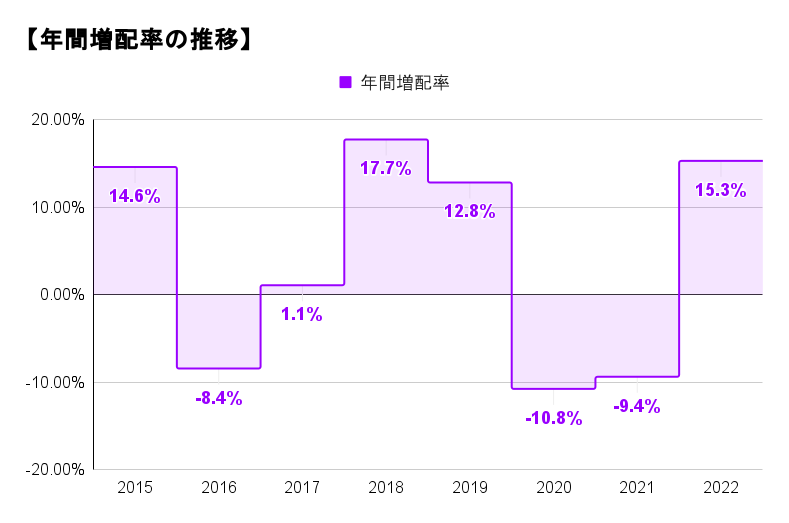

年間増配率は?

年間増配率はどうでしょうか。年によって差がありますね。10%増えるor減るというケースが多いです。横ばいはあまりないですね。

2020年以降の分配金利回りは?

2020年以降の【SRLN】の株価と分配金利回りを見てみましょう。分配金利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が分配金利回り(右軸)です。

2020年1月当初の利回りは約5.3%でしたが、コロナ・ショックで2月半ば以降は株価が下がったため、3月23日には利回りが約6.8%まで上昇しました。

その後株価が戻り、分配金も減ったため、2021年終盤には利回りは約4.5%まで下がりました。

現在は金利が高い影響で分配金も増えており、2023年9月1日の利回りは7.62%です。

【SRLN】を過去に買っていた場合のYOCは?

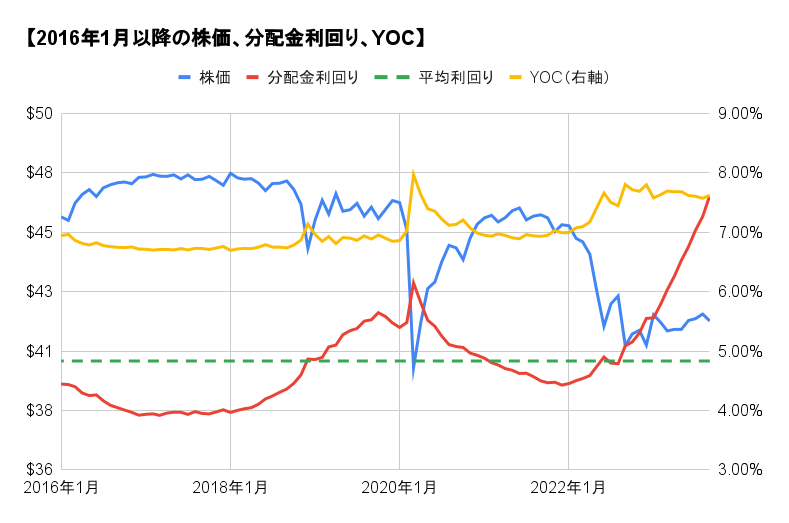

過去に【SRLN】を買った場合、取得価額に対する利回り(YOC)が現在はどのくらいでしょうか? 2016年以降の株価、分配金利回り、YOCを見ていきましょう。

下のグラフの黄色の線が、過去に買った場合の、現在の取得価額に対する利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2023年9月1日の終値は41.85ドル、過去1年の分配金は3.19ドルなので、現在の利回りは7.62%です。過去の平均利回りは約4.8%なので、現在は利回りが高い状態です。

株価は過去の方がわずかに高く、分配金は直近がかなり多いです。そのため、最近買うのがオトクと言えそうです。

コロナショック時の2020年3月頃に買っていたら、現在YOCは約8.0%になっていました。

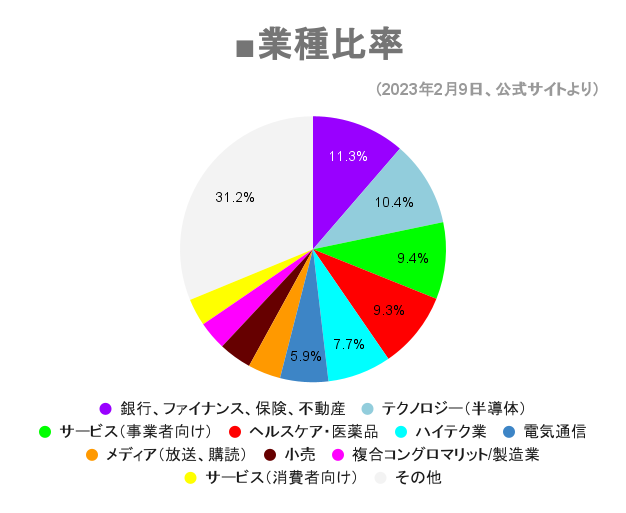

【SRLN】の業種比率は?

【SRLN】に組み込まれている銘柄の業種比率です。上位10業種で69%。たくさんの業種に投資しており、分散は利いています。

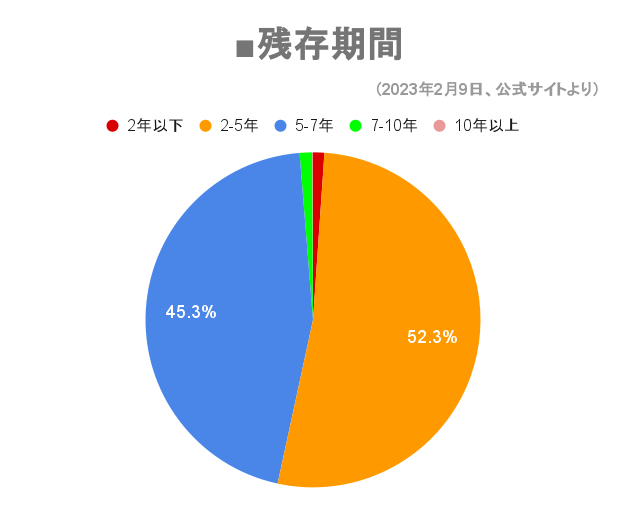

ファンドの残存期間は?

ファンドの残存期間は2~5年が52%、5~7年が45%。この期間にほぼ収まっています。

【SRLN】とライバルETFの比較

債券ETF関連から、利回りの高いものを比較します。シニアローン【SRLN】【FTSL】、ハイイールド社債【HYG】【JNK】【HYLS】、優先証券【PFF】【PFFD】を比べます。

表内の数字が赤字が素晴らしい、オレンジ色はまずまずです。

利回りは過去1年の分配金から算出した「利回り(12カ月)」と、直近の分配金を1年分に換算した「利回り(直近)」の2つを出しました。

いずれのETFも利回りは高い時で7%、低い時は4%ぐらいが目安です。現在は利回りが高いです。

シニアローンはアクティブ運用のため、経費率が高いのがネックですね。変動金利を採用しているため、直近の分配金から出した利回りは【SRLN】【FTSL】ともに7%を超えており、かなり高いです。

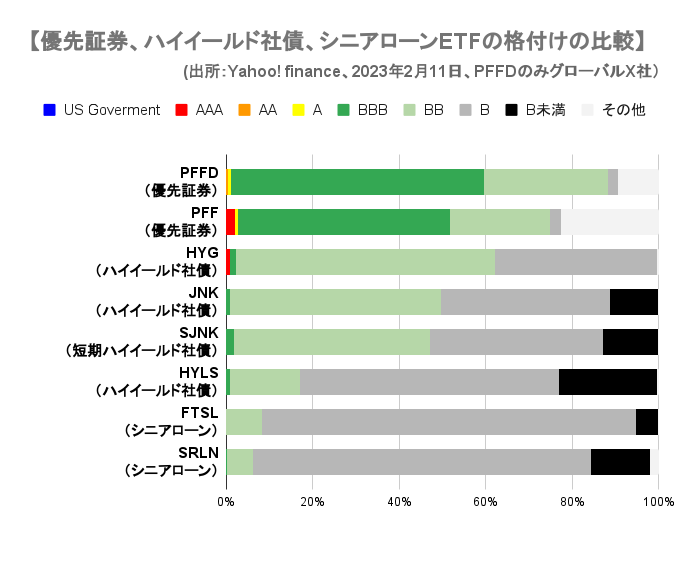

【SRLN】の格付けは?

優先証券、ハイイールド社債、シニアローンETFの組み入れ銘柄の格付けを比較します。通常「BBB」以上が投資適格と言われ、「BB」以下は投資不適格(ジャンク債・ハイイールド債)と言われます。

優先証券【PFF】【PFFD】が最も格付けが高く、「BBB」が約半数で、「BB」が3割弱。

ハイイールド社債【HYG】【JNK】【SJNK】は「BB」と「B」がほぼ同じ。【HYLS】はアクティブ型で、少し格付けは下がります。

シニアローン【FTSL】【SRLN】は「B」が8割ほどと圧倒的で、格付けは低いですね。ただし担保がついているので、弁済順位は高いです。

【SRLN】の格付けは?

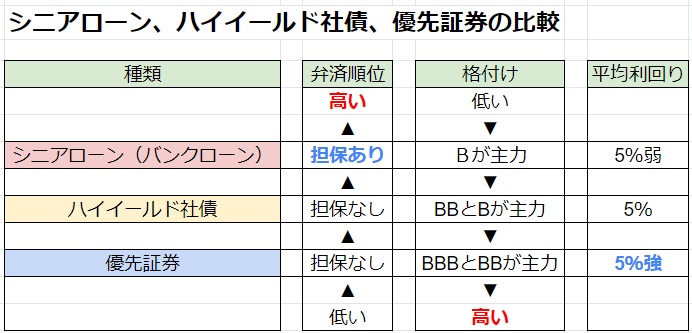

優先証券、ハイイールド社債、シニアローンの大雑把な比較です。

シニアローンは格付けは低いですが、担保があるので弁済順位は高いです。優先証券は格付けは高いですが、弁済順位は低いです。ハイイールド社債はその中間ですね。

平均利回りは5%ぐらいと似ています。ETFによって差があるので何とも言えませんが、優先証券がわずかに高く、シニアローンはやや低いですかね。

ライバルETFとデータを比較する

【SLRN】とライバルの利回りの高い債券系ETFを比較します。シニアローン【SRLN】【FTSL】、ハイイールド社債【HYG】【JNK】【HYLS】、優先証券【PFF】【PFFD】を比べます。

PORTFOLIO VISUALIZERを使用します。

株価推移を比較

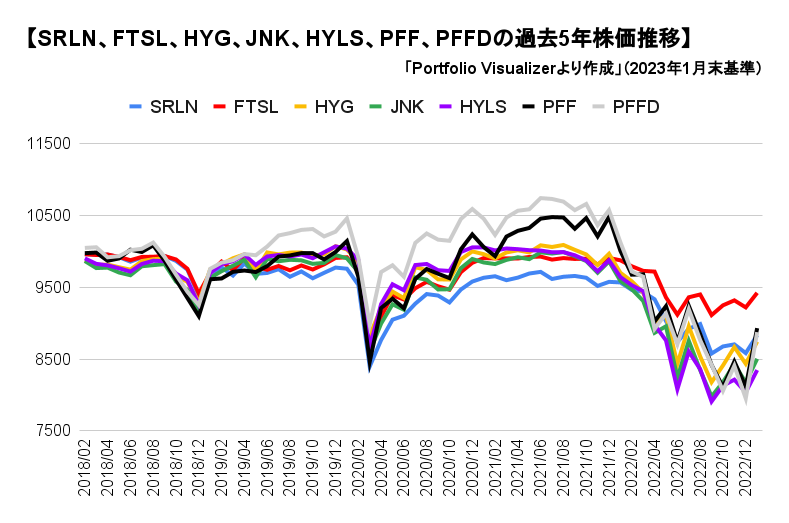

まずは過去5年の株価を比較します。

2018年2月に1万ドルを投資した場合、5年後の2023年1月に株価は【FTSL】が9400ドル、【PFF】が8900ドル、【SRLN】と【PFFD】が8800ドル、【HYG】が8700ドル、【JNK】が8500ドル、【HYLS】が8300ドルになっていました。

【FTSL】が一歩リードしており、残りはあまり変わらないです。ややシニアローンETF優勢ですかね。ただ、いずれもマイナスです。

トータルリターンを比較

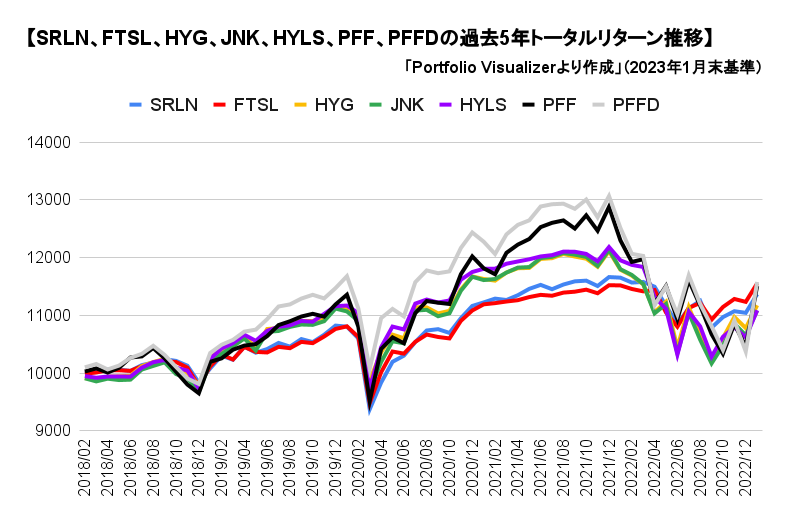

分配金を再投資した場合のトータルリターンの推移を見てみましょう。税金や手数料は考慮しません。

2018年2月に1万ドルを投資した場合、5年後の2023年1月には【PFFD】【PFF】【FTSL】が1万1500ドル。【SRLN】とが1万1300ドル、【HYG】が1万1100ドル、【HYLS】【JNK】が1万1000ドルになっていました。

いずれも微増です。ほぼ同じですが、ハイイールド社債【HYG】【HYLS】【JNK】がわずかに劣勢ですかね。

過去のトータルリターン

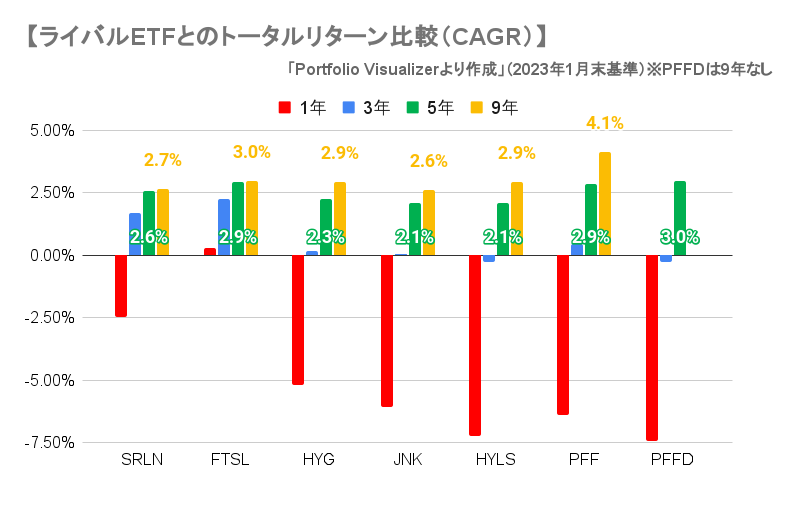

過去1、3、5、9年のトータルリターンの比較です。1年あたりのリターンのことで、幾何平均で求めます。CAGR(Compound Annual Growth Rate/年平均成長率)のことです。

5年トータルリターンは前項をCAGRにしただけで、内容は同じです。かなり競っています。

9年トータルリターンは【PFF】が抜けています。【PFFD】は設定が2007年なので、データはありません。

3年トータルリターンは【SRLN】【FTSL】のシニアローンETFが優秀です。1年トータルリターンも同様の傾向です。

ETFの安定度などは?

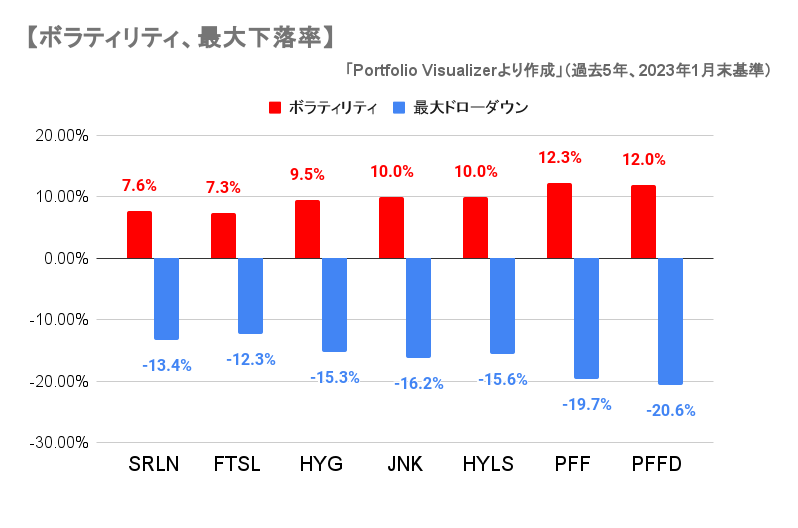

ETFの安定度などを比べてみましょう。「ボラティリティ」は株価の変動性です。「最大下落率」はマイナスの数値が小さいほど安定しています。どちらの値も0に近いほど安定していると言えます。

ボラティリティ、最大下落率ともにシニアローンETF【SRLN】【FTSL】が0に近い数値で安定度があります。ハイイールド社債ETF【HYG】【JNK】【HYLS】が続き、優先証券ETF【PFF】【PFFD】はこれらの値が大きいです。

シャープレシオは?

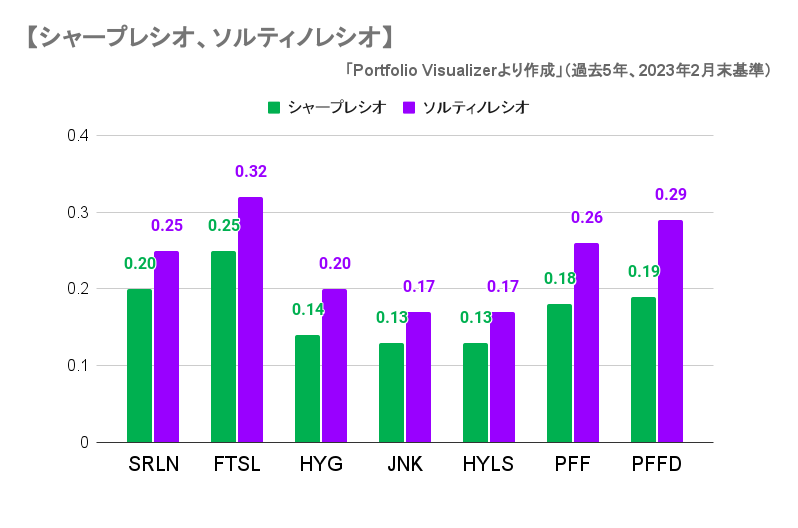

続いて、シャープレシオとソルティノレシオをチェックしましょう。シャープレシオは同じリスクを取った場合のリターンで、投資効率の良さを数値化したものです。ソルティノレシオはシャープレシオの改良版で、相場が軟調の際のデータで、下落局面での強さを示しています。

シャープレシオやソルティノレシオは【FTSL】がよく、【SRLN】【PFFD】【PFF】が続いています。シャープレシオやソルティノレシオはハイイールド社債ETF【HYG】【JNK】【HYLS】が今ひとつです。

過去の分配金はどのくらいか?

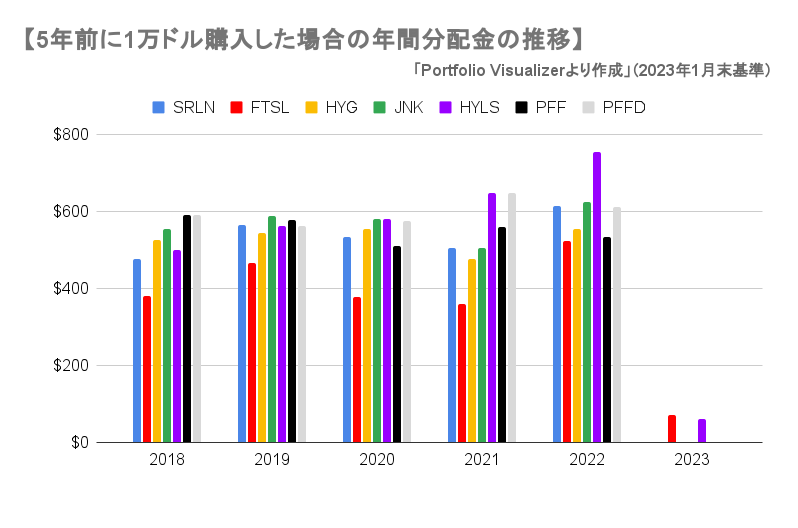

2018年2月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。税金は考慮しません。

5年間の分配金の合計は【HYLS】が3100ドル、【PFFD】が2900ドル、【JNK】が2800ドル、【PFF】が2700ドル、【SRLN】【HYG】が2600ドル、【FTSL】が2100ドルでした。

【HYLS】が少し多く、【FTSL】がやや劣っており、残りは同じくらいですね。

今後20年間でYOCはどのくらいになるのか?

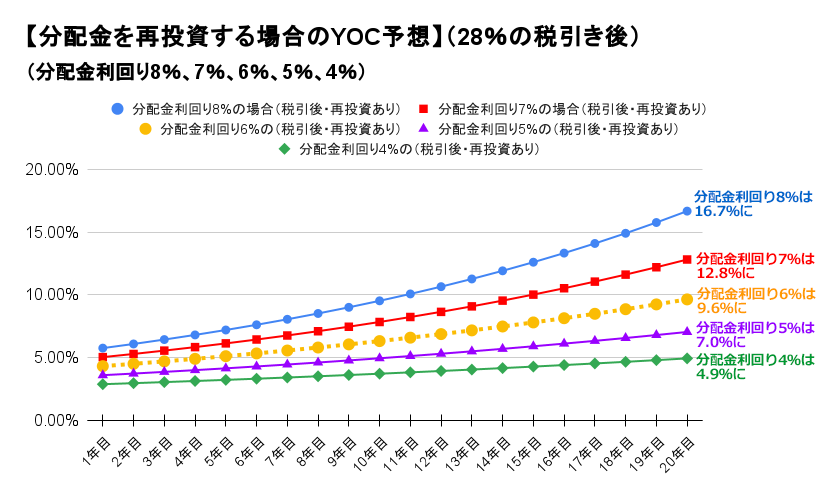

最後に、今【SRLN】を購入したら、将来の利回り(YOC)がどのくらいになるかをシミュレーションします。

【SRLN】は増配銘柄ではありません。分配金額は金利によって変化する傾向にあり、予測するのは難しいです。そこで、分配金利回り8%、7%、6%、5%、4%の5パターンで検証します。いずれも分配金に変化がなかった場合で検証します。

「分配金は再投資する、税引き後(28%引かれる)、株価は変化しない」という設定にします。

分配金利回り8%が続き、再投資し続けると、20年目のYOCは16.7%になります。

分配金利回り7%が続き、再投資し続けると、20年目のYOCは12.8%になります。

分配金利回り6%が続き、再投資し続けると、20年目のYOCは9.6%になります。

分配金利回り5%が続き、再投資し続けると、20年目のYOCは7.0%になります。

分配金利回り4%が続き、再投資し続けると、20年目のYOCは4.9%になります。

スタート地点も将来も税引き後の手取りというのがポイントです。

分配金利回り6%ぐらいが続けば、将来のYOCはなかなかの数値になります。

まとめ

今回の分配金0.33ドルはかなり多かったですね。まだ9月なので、年間分配金(2.25ドル)は前年(2.34ドル)とほぼ同じ金額になりました。

最近の金利上昇に伴い、【SRLN】の分配金は増えています。今は利回りが高い状態で購入意欲がそそられます。

ただし将来金利が下がると、分配金が減ることも考えておく必要があります。

シニアローンETFは経費率が高いですが、安定度という点ではハイイールド社債や優先証券ETFよりも良さそうです。この3つに分散投資するのが米国債券高利回りETFの戦略と言えるかもしれません。