BDC銘柄のメイン・ストリート・キャピタル【MAIN】が2023年2月22日に特別配当(追加配当)を増配を発表しました。0.175ドルです。2023年3月20日が権利落ちで、3月28日に支払われます。

なお、通常配当の4、5、6月分も決まりました。こちらは変化なしで、0.225ドルのままです。3月7日が権利落ちですね。

【MAIN】の2023年2月27日の終値は42.49ドル、年間配当の予定は2.70ドルなので、利回りは6.35%です。

※このページでの利回りは直近の配当が1年続いたものと仮定して計算します。なお、特別配当を含めません

メイン・ストリート・キャピタル【MAIN】の過去の配当、年間増配率

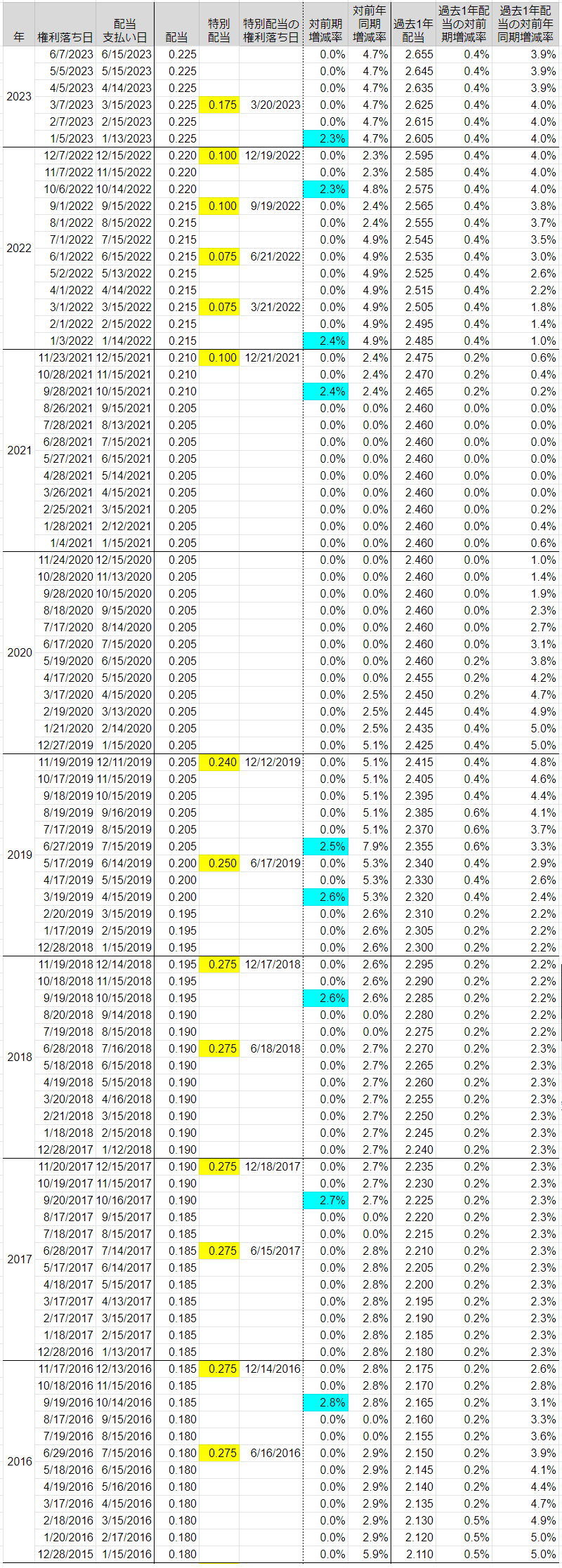

メイン・ストリート・キャピタル【MAIN】は、毎月配当を支払っています。2023年6月頭に権利落ちを迎える月まで、すでに発表されています。通常配当は毎月1~10日頃が権利落ちです。次回の特別配当(0.175ドル)は、3月20日が権利落ちです。

下の表は2016年以降の配当の一覧です。配当支払い月を基準にしています。黄色が特別配当です。特別配当と通常配当は権利落ち日が異なり、特別配当の権利落ちは特別配当の右側に記載しています。また、背景が水色の部分が通常配当の増配を意味しています。

※過去1年配当は通常配当のみの計算です

特別配当は?

BDC銘柄は利益のほとんどを配当として支払う義務があります。予想していたよりも業績が良い場合は、利益を特別配当(追加配当)として支払うことがあります。

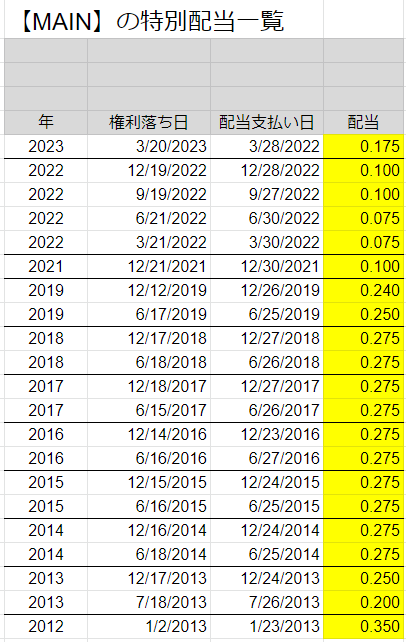

以下が特別配当です。2022年は好調で、3、6、9、12月に出しました。2023年も、まずは3月が決まりました。ある程度の余剰金が溜まったら、決算の時期にまとめて支払うイメージですね。今回は0.175ドルで、権利落ちは3月20日です。

メイン・ストリート・キャピタル【MAIN】の期別の配当は?

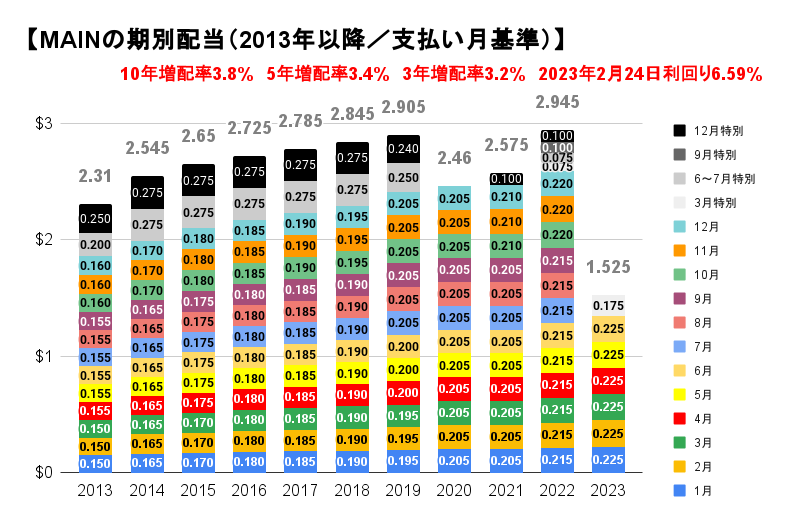

下のグラフは2015年以降の期別の配当です。配当の傾向がイメージしやすいように、3、6、9、12月の特別配当は背景色を灰色や黒のモノトーン色にして、グラフの一番上に置きました。

2022年の1月の配当は0.215ドルで、10月に0.220ドルに増え、翌2023年1月に0.225ドルに増えました。

※増配率は最新の配当と○年前の同期の配当を比較して計算しました。通常配当のみの比較です

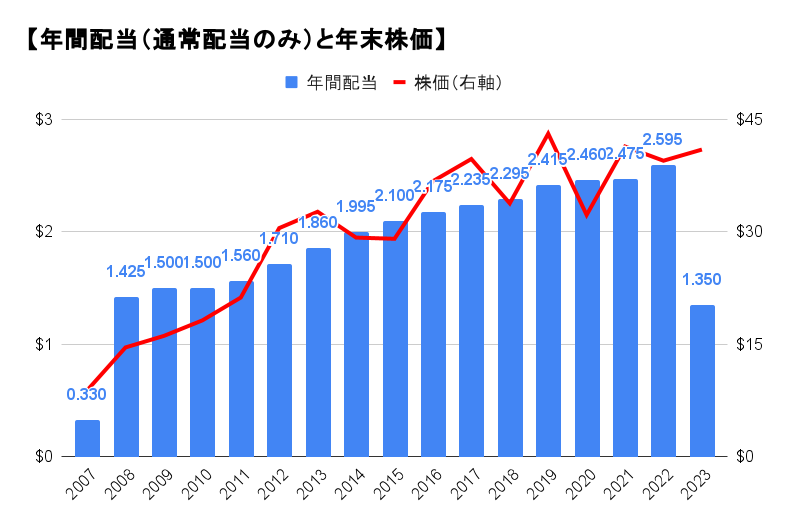

メイン・ストリート・キャピタル【MAIN】の年間配当額は?

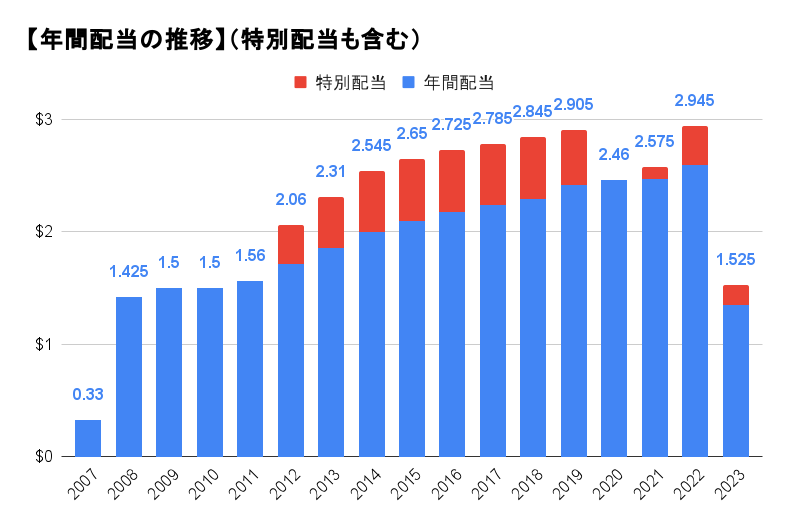

年間配当の推移です。配当を支払い始めたのは2007年11月からです。2008年9月までは四半期ごとに支払っており、10月から毎月の支払いとなりました。背景が青色の通常配当は、順調に増えているのがわかりますね。2023年6月まで、通常配当が決定しています。

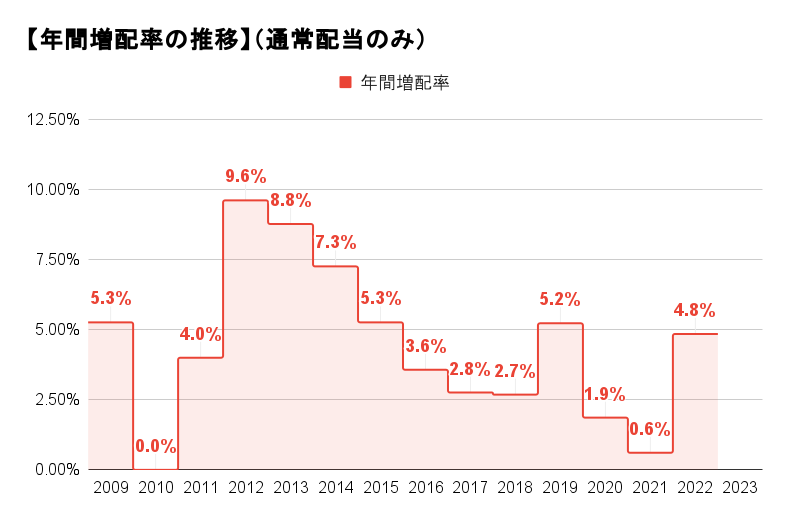

メイン・ストリート・キャピタル【MAIN】の年間増配率は?

年間増配率の推移です。通常配当のみが対象です。最初に配当を支払ったのは2007年11月からなので、2009年以降の年間増配率の数値です。【MAIN】はこれまで減配したことはありません。

2011年以降は毎年増配を続けています。BDC銘柄で毎年増配しているのは珍しいです。増配率は徐々に減少していましたが、2022年は4.8%増えました。

メイン・ストリート・キャピタル【MAIN】の株価と配当の関係は?

株価と配当の比較です。こちらも通常配当のみのデータです。どちらも緩やかな右肩上がりと言えます。配当は2023年は6月まで決定しています。

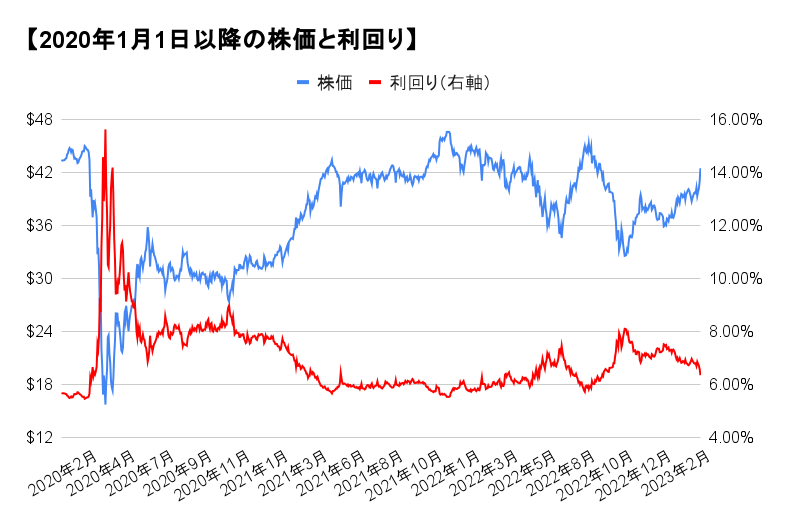

最近の株価と利回りは?

2020年1月以降のメイン・ストリート・キャピタル【MAIN】の株価と配当利回りを見てみましょう。青線が株価(左軸)で、赤線が配当利回り(右軸)です。

2020年の年初の配当利回りは約5.7%でしたが、コロナ・ショックで2月半ば以降は急降下したため、3月後半には約15.6%まで上がりました。その後、株価はコロナ・ショック前まで回復ましたが、2022年に入ってからは不安定で、現在の配当利回りは6.35%です。

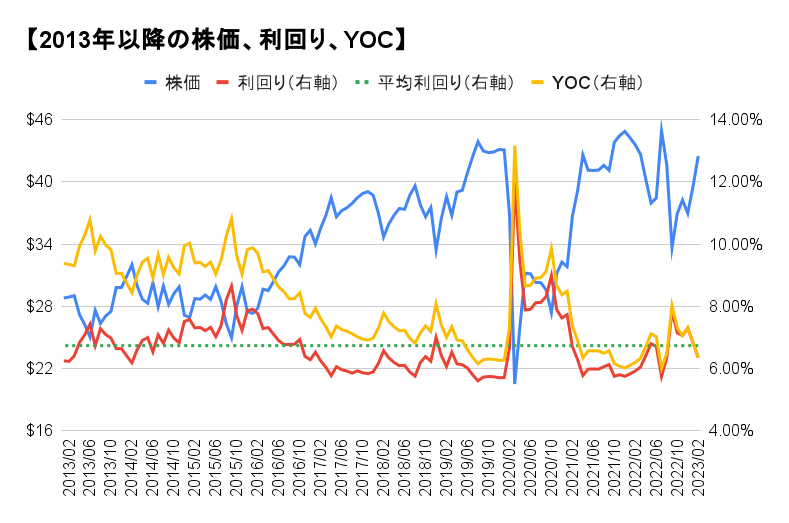

過去の利回り、YOC、株価は?

過去にメイン・ストリート・キャピタル【MAIN】を買った場合、購入価格に対する配当利回り(YOC)はどのくらいでしょうか? 現在から10年前までの株価、配当利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、少しアバウトです。

下のグラフの黄色の線が、過去に買った場合の、現在の購入価格に対する利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2023年2月24日の終値は40.99ドル、年間の配当金額は2.70ドルなので、現在の配当利回りは6.35%です。過去10年の平均配当利回りは約6.7%です。

長期で見ると株価は右肩上がりなので、早い時期に買うとYOCは上がります。10年前の2013年2月頃に買っていたら、現在YOCは約9.4%になっていました。5年前の2018年2月に購入していたら、YOCは約7.8%でした。

BDCとは?

BDCとは「Business Development Company」の略で、銀行から融資を受けられない新興企業や中小企業の事業開発に金融面を中心にサポートする投資会社です。クローズド・エンド型のファンドであり、ニューヨーク証券取引所ナスダック証券取引所などに上場しています。

新興企業は不安定ですが、成長すると莫大な利益をもたらす可能性があります。創業時のグーグルやアップルなどもBDCから支援を受けていました。

BDCに対する規制は?

BDCは利益の90%以上を配当に充てることで、法人税の免除を受けています。そのため高配当を実現できるので、インカム投資家に人気です。REITと似ていますね。

また、資産の70%を法律で定められた適格投資対象にすること、1銘柄当たりの構成比率を全体の25%以下に抑えることなどが定められています。

投資先は?

メインストリート・キャピタル【MAIN】は、テキサス州ヒューストンに本社を置く内部管理型のBDCです。中堅以下の企業に対して長期債務と株式資本を、中堅企業に対しては債務資本を提供するプリンシパル・インベストメント会社です。

起業家や企業オーナー、経営陣とのパートナーシップを模索し、おもに中堅企業向けポートフォリオにおいて「ワンストップ」の資金調達手段を提供します。通常、年間売上高が1000万ドルから1億5000万ドルの企業が対象です。

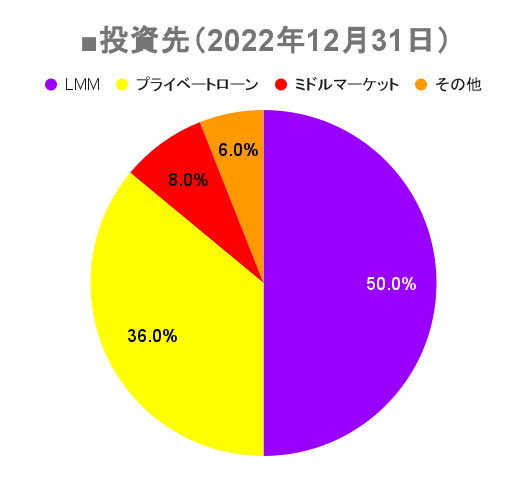

現在の投資先は194社で、その内訳はLMMが78社、プライベートローン85社、ミドルマーケット31社です。投資比率は以下の通りです。

LMMとはLower middle marketのことで、売上高が1000万ドル~1億5000万ドルの企業が対象です。投資先は78社で、フェアバリューは2.1ビリオン$。

プライベート・ローンは他のファンドと戦略的提携を行い、非公開企業への第一抵当権付シニアローンが中心です。投資先は85社で、フェアバリューは1.5ビリオン$。99%が第一抵当権付シニアローンです。

ミドルマーケットはLMMよりも大規模な企業が対象で、 こちらも第一抵当権付シニアローンが中心です。投資先は31社で、フェアバリューは329ミリオン$。99%が第一抵当権付シニアローンです。

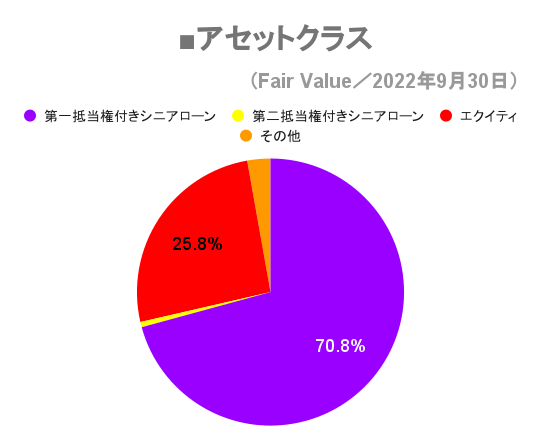

貸し出しのアセットクラスは?

第一抵当権付きシニアローンが全体の3/4を占めています。残りがエクイティで、やや多めです。

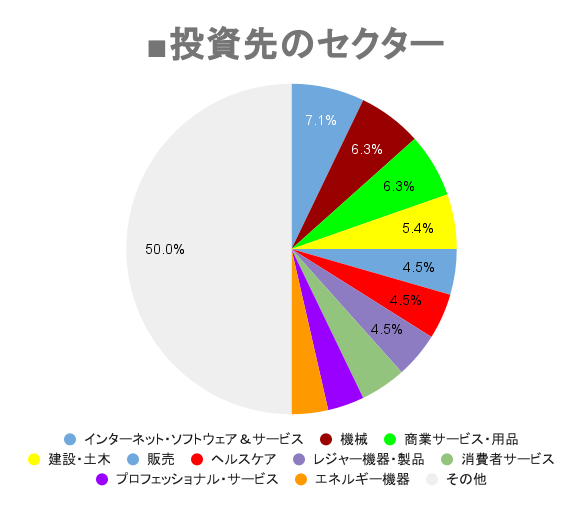

投資先のセクターは?

投資先のセクターはかなり分散されています。IT関連が少し多いです。

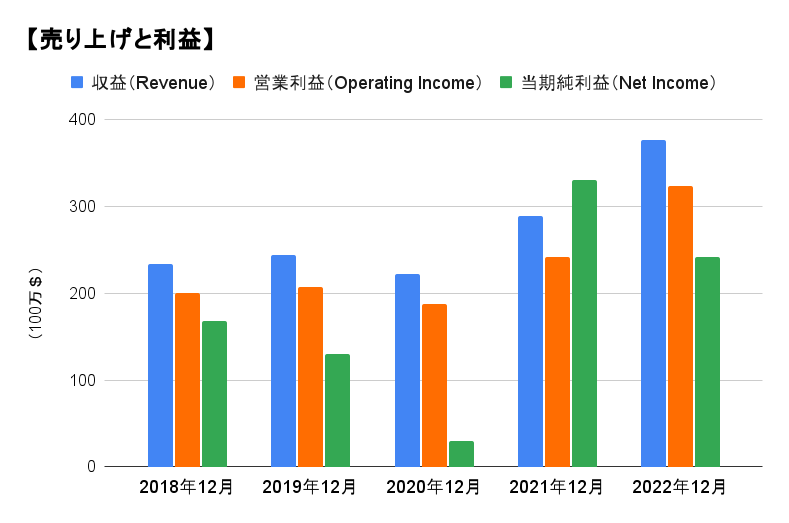

業績

下のグラフはSeekingAlphaのデータです。2021年以降、収益はかなりの伸びで、利益も多いですね。

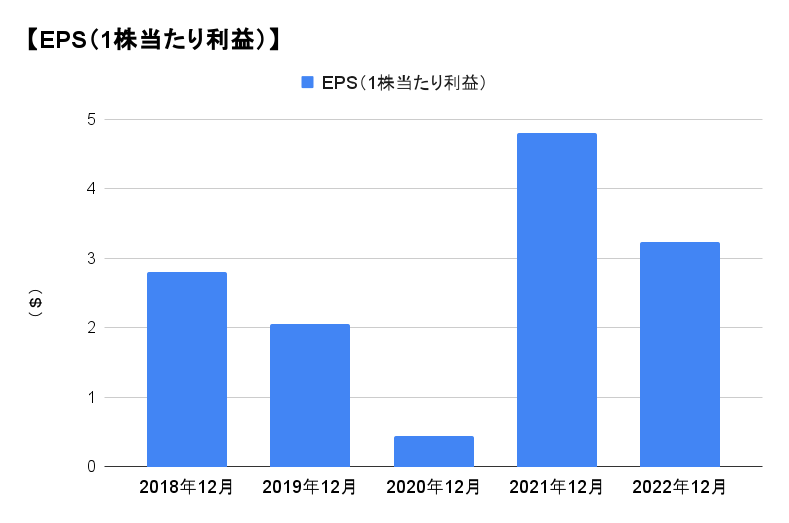

EPS(1株当たりの利益)も2021、2022年はかなり増えています。

ライバルとの比較

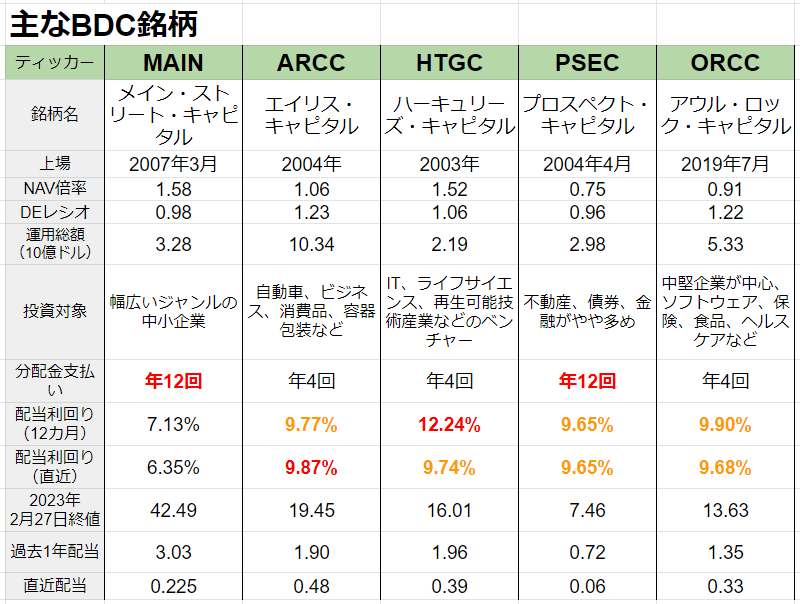

下の表はBDC銘柄の中から規模の大きいものを選びました。メイン・ストリート・キャピタル【MAIN】は中小企業を中心に投資をしています。

DEレシオは自己資本に対する負債額を示すもので、財務の健全性を測る指標です。BDCの場合は、自己資本の2倍まで借り入れることが可能です。つまり2倍までならレバレッジをかけて商売できるという意味です。ここに挙げた大手BDCは、1倍前後なので、健全といえます。

NAV倍率は資本に対して株価が割高か割安かを示す値です。1より高いと割高になります。メイン・ストリート・キャピタル【MAIN】は1.58なので、少し割高といえます。

利回り(12カ月)は過去1年の配当から算出したものです。特別配当も含んでいます

配当利回り(直近)は直近の配当が今度1年続いたものとして算出しました。こちらは特別配当を含んでいません

SBI証券や楽天証券など日本の主要証券会社ではBDC銘柄の取り扱いをやめてしまいました。「IG証券」などの海外証券会社なら購入可能です。

株価やリターンなどを比較する

ここからはPORTFOLIO VISUALIZERを使って、【MAIN】とBDC銘柄の【ARCC】【HTGC】、そして高配当ETFの代表格【VYM】のデータを比較します。

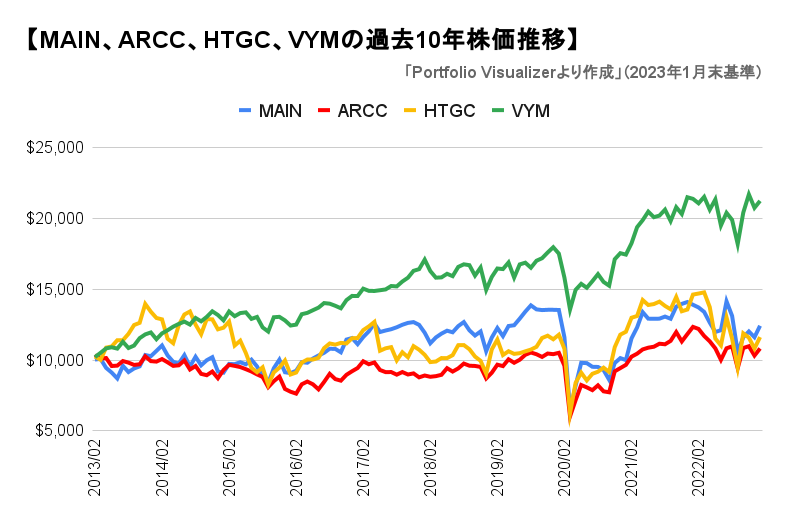

株価推移を比較

まずは10年間の株価推移を比べます。

2013年2月に1万ドル投資した場合、2023年1月末の株価は【VYM】が2万1200ドル、【MAIN】が1万2400ドル、【HTGC】が1万1600ドル、【ARCC】が1万800ドルになっていました。高配当ETFの【VYM】の成績が素晴らしいですね。

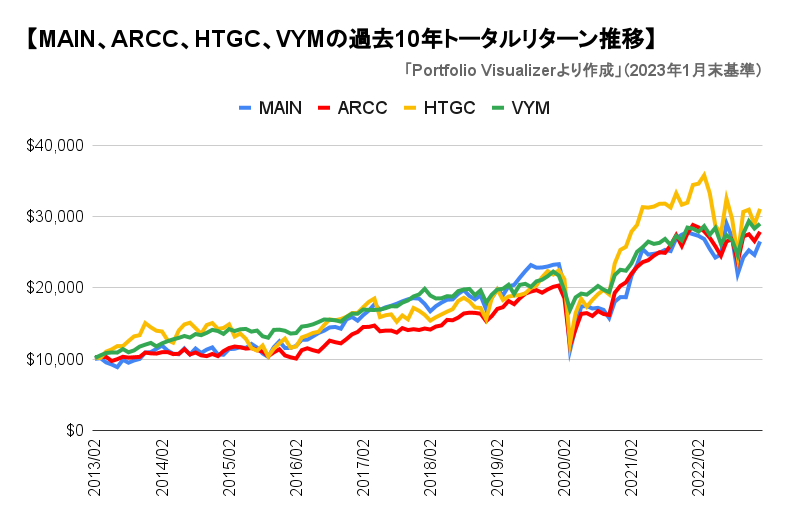

トータルリターンを比較

分配金を再投資した場合のトータルリターンの推移です。税金や手数料は考慮しません。

2013年2月に1万ドル投資して、分配金を再投資した場合、2023年1月末には【HTGC】が3万1000ドルは【VYM】が2万8900ドル、【ARCC】が2万7800ドル、【MAIN】が2万6500ドル。

BDC銘柄は配当が多いため、株価推移に比べてトータルリターンは優秀です。【HTGC】がやや優勢で、【MAIN】はわずかに劣っています。

過去のトータルリターンを比較

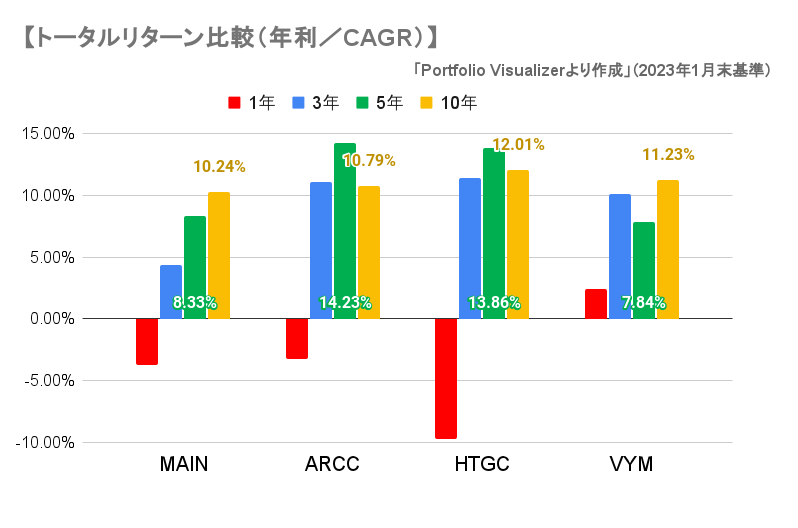

過去1、3、5、10年のトータルリターンの比較です。1年あたりのリターンのことで、幾何平均で求めます。CAGR(Compound Annual Growth Rate/年平均成長率)のことです。

過去3年以上のリターンを総合的に見ると、【HTGC】と【ARCC】が素晴らしいです。【MAIN】は過去10年は10.2%と悪くないですが、5年以下はやや見劣ります。

安定度などを比べよう

ETFの安定度などを比べます。

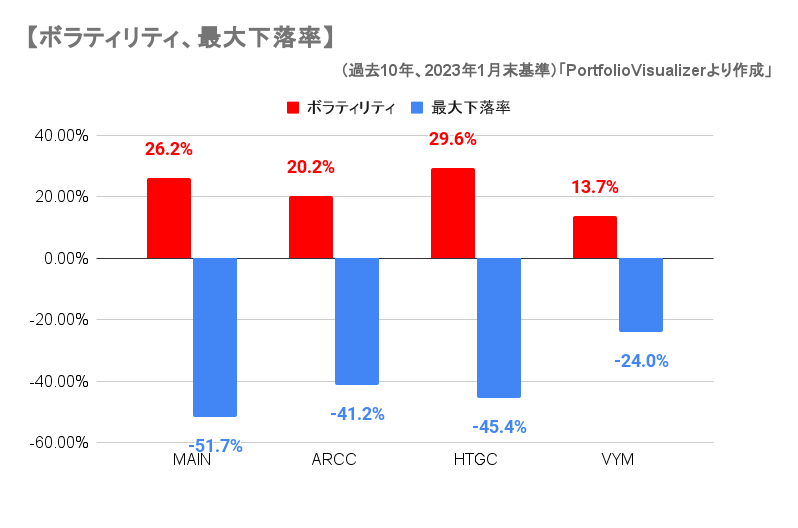

ETFの安定度などを比べてみましょう。「ボラティリティ」は株価の変動性です。「最大下落率」はマイナスの数値が小さいほど安定しています。どちらの値も0に近いほど安定していると言えます。

ボラティリティ、最大下落率ともに高配当ETF【VYM】が0に近く安定しています。【MAIN】は最大下落率が51.7%と少し大きいです。

シャープレシオは?

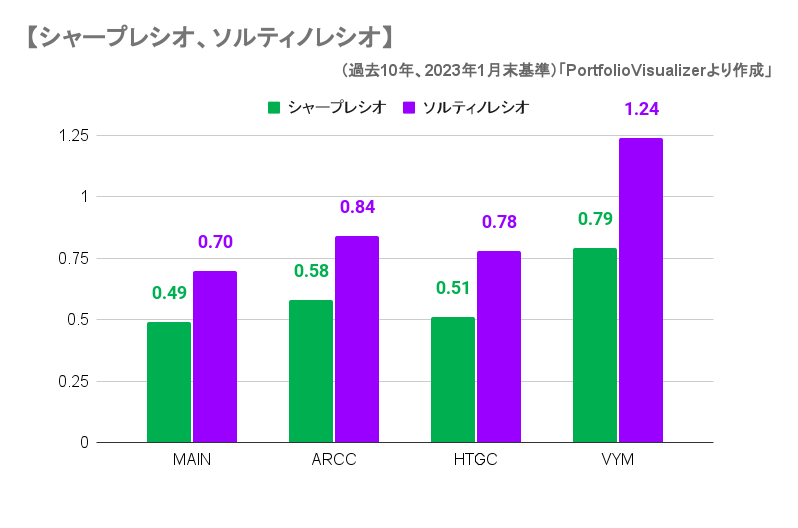

続いて、シャープレシオとソルティノレシオをチェックしましょう。シャープレシオは同じリスクを取った場合のリターンで、投資効率の良さを数値化したものです。ソルティノレシオはシャープレシオの改良版で、相場が軟調の際のデータで、下落局面での強さを示しています。

どちらの値も【VYM】が素晴らしいです。BDC銘柄のシャープレシオやソルティノレシオは【ARCC】がやや優勢、【MAIN】は今ひとつです。

過去の分配金はどのくらいか?

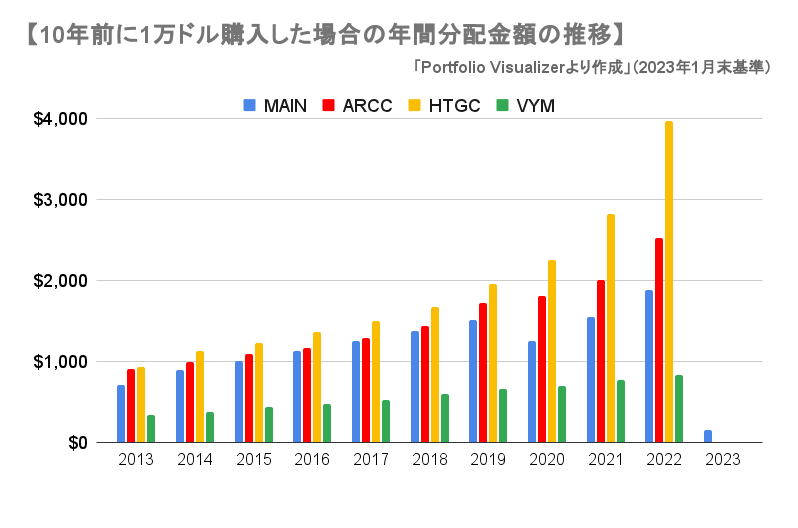

10年前の2013年2月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。税金は考慮しません。

10年間の分配金の合計は【HTGC】が1万8800ドル、【ARCC】が1万4900ドル、【MAIN】が1万2700ドル、【VYM】が5700ドルでした。

BDC銘柄の配当再投資額はとてつもない金額に増えています。【HTGC】はとくに素晴らしいです。

今後20年間で分配金はどのくらいになるのか?

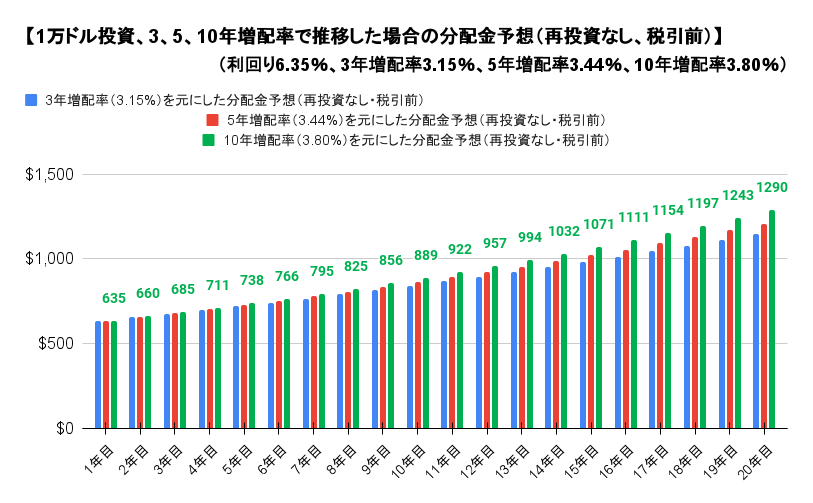

最後に、今【MAIN】を購入したら、将来どのくらい分配金をもらえそうかをシミュレーションします。現在の利回り、増配率を使用します。

1万ドルを投資した場合の、将来もらえる分配金の推移を検証します。BDC銘柄は購入不可となったので、「分配金を再投資しない(税引前)」で検証します。

増配率は過去3、5、10年の3パターンを使います。年間増配率は3年が3.15%、5年が3.44%、10年が3.80%でした。現在の利回りは6.35%です。

※増配率は最新の配当と○年前の同期の配当を比較して計算しました。通常配当のみの比較です

3年増配率(3.15%)で推移した場合は、10年目の分配金は840ドル、20年目の分配金は1146ドルになります。YOCなら11.46%です。

5年増配率(3.44%)で推移した場合は、10年目の分配金は861ドル、20年目の分配金は1208ドルになります。YOCなら12.08%です。

10年増配率(3.80%)で推移した場合は、10年目の分配金は889ドル、20年目の分配金は1290ドルになります。YOCなら12.90%です。

まとめ

メインストリート・キャピタル【MAIN】は特別配当(追加配当)を発表しました。インカムゲインはもちろん、キャピタルゲインも狙えそうな銘柄です。

SBI証券や楽天証券など日本の主要証券会社ではBDC銘柄の取り扱いをやめてしまいました。「IG証券」などの海外証券会社なら購入可能です。