BDC銘柄の最大規模を誇るエイリス・ キャピタル【ARCC】の2023年12月配当は、前回と同じ0.48ドルです。なお、特別配当(追加配当)はありません。

【ARCC】の2023年10月24日の終値は18.99ドル、年間配当は1.92ドルの予定で、分配金利回りは10.11%です。

※このページでの分配金利回りは直近の配当が1年続いたものと仮定して計算します。なお、追加配当(特別配当)を含めません

前半は【ARCC】の分配金についてのデータを紹介

中盤は【ARCC】の基本情報を中心に、【ARCC】の中身に迫ります

後半はライバルのBDC銘柄【MAIN】【HTGC】【PSEC】などと、トータルリターン、株価、分配金などのデータを比較します

最後に、いま【ARCC】を買ったら将来どのくらいのYOCになるか予測します

ウィブル証券では初回入金&取引キャンペーン、お友達紹介キャンペーンなどを実施中【PR】

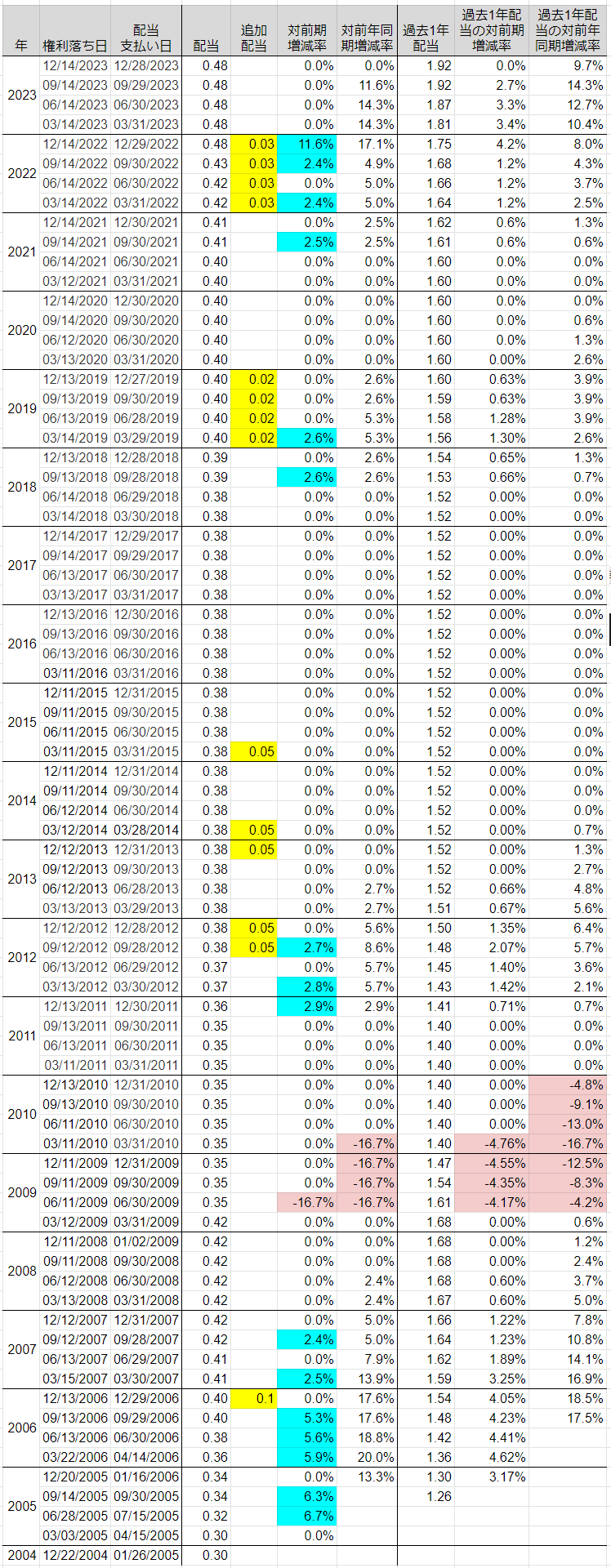

エイリス・キャピタル【ARCC】の過去の配当、年間増配率

エイリス・キャピタル【ARCC】は、年4回の配当を支払っています。次回の配当落ちは9月14日です。背景が黄色の部分は追加配当です。

「対前期増減率」を見ると、マイナスになったのが、2009年6月の1回だけです。リーマンショックによる減配ですね。また、背景が水色の部分が通常配当の増配を意味しています。

次回の権利落ちは12月14日です。その前営業日までに購入していれば、分配金がもらえます。

※過去1年配当は通常配当のみの計算です

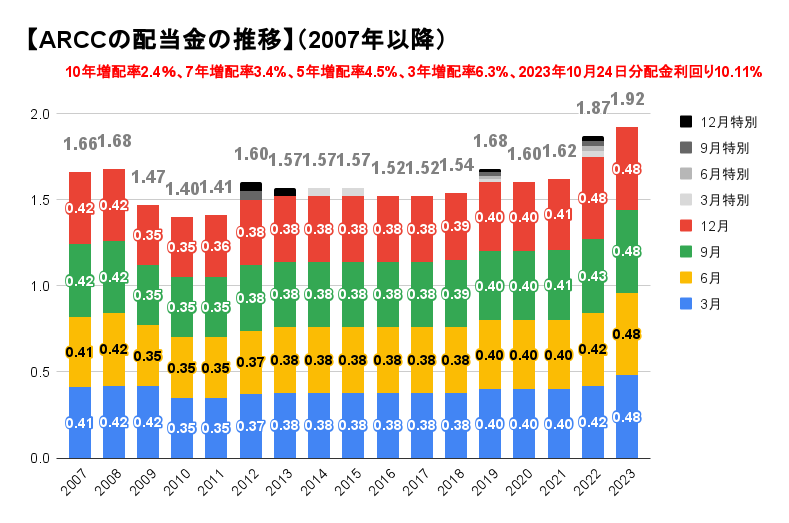

エイリス・キャピタル【ARCC】の配当の推移は?

下のグラフは期別の配当です。基本的に配当落ちの月を基準にしています。通常配当はリーマン・ショック前の影響で2009年6月に0.35ドルに減ったあと、少しずつ増えています。現在は0.48ドルになり、リーマンショック前を上回りました。

2022年は3回増配して、いずれも特別配当(追加配当)がありました。2023年は特別配当(追加配当)はありませんでしたが、年間配当額では2022年を上回りました。

※増配率は2023年12月を起点とした過去1年配当と、○年前の過去1年配当を比較して計算しました。通常配当のみの比較です

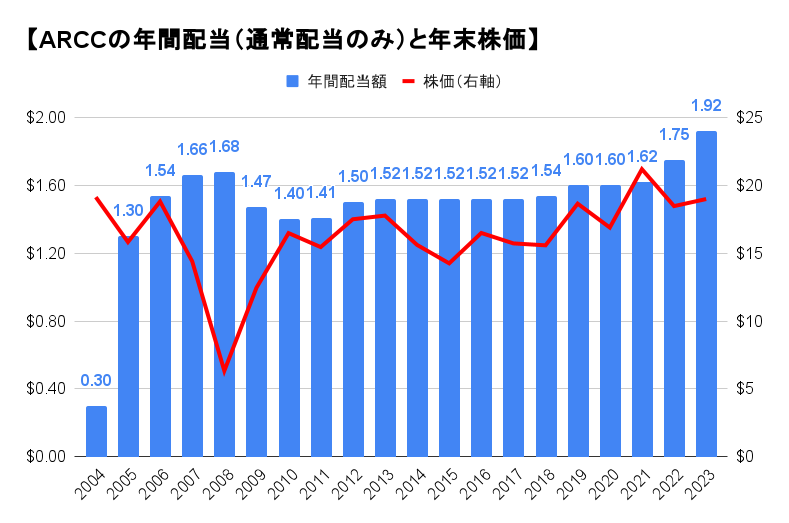

エイリス・キャピタル【ARCC】の年間配当額は?

株価と配当(通常配当のみ)の比較です。株価は2021年を除いて年末のものです。リーマン・ショック時の2008年に株価は大暴落しましたが、配当の減少は軽微でした。その後株価は急回復し、配当も少しずつ増えていきました。

2023年の年間配当は、かなり増えました。

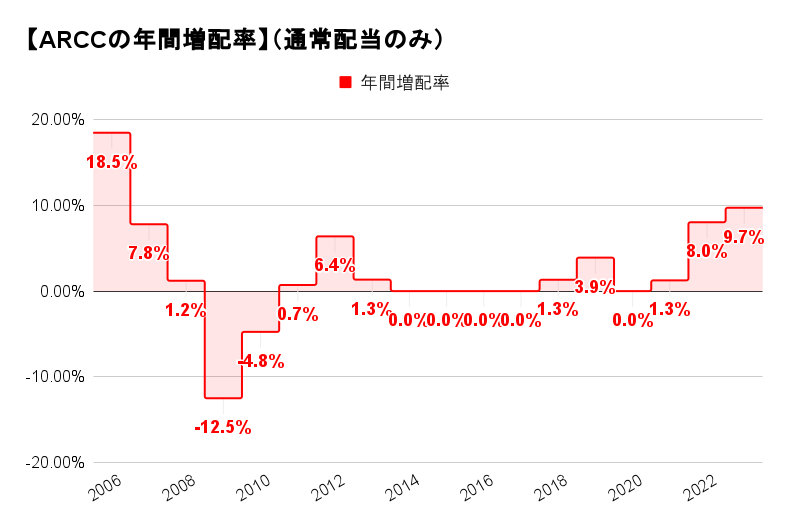

エイリス・キャピタル【ARCC】の増配率は?

増配率を1年ごとにまとめました。通常配当のみです。ほぼ横ばいで、何年かに一度わずかに増配するペースです。【ARCC】は業績が好調でもあまり通常配当は増やさず、追加配当で対応することが多かったです。ただ、2022年、2023年は通常配当をかなり増やしました。

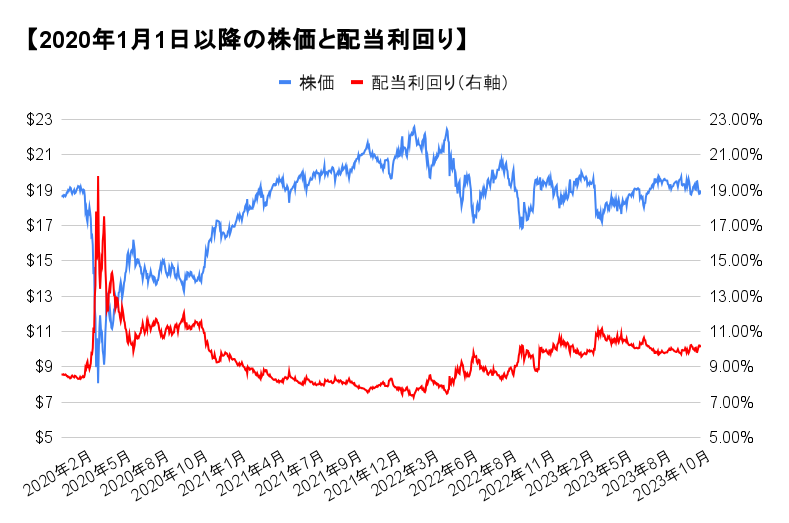

最近のエイリス・キャピタル【ARCC】の株価と配当利回りは?

2020年1月以降のエイリス・キャピタル【ARCC】の株価と配当利回りを見てみましょう。青線が株価(左軸)で、赤線が配当利回り(右軸)です。

2020年の年初の配当利回りは約8.6%でしたが、2月半ば以降は急降下したため、3月後半に約19.8%まで上がりました。その後、株価はコロナ・ショック前を上回った後は、伸び悩んでいます。2023年10月24日の利回りは10.11%です。

※配当利回りは通常配当のみで計算しています

エイリス・キャピタル【ARCC】を過去に買っていた場合のYOCは?

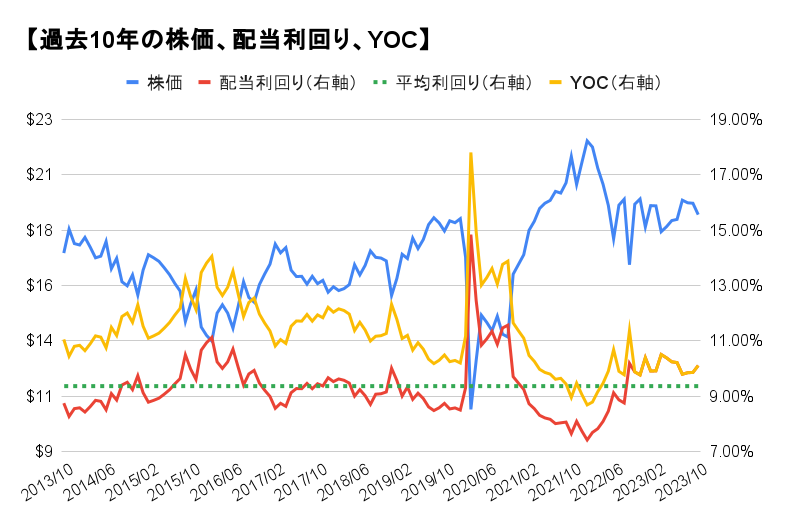

過去にエイリス・キャピタル【ARCC】を買った場合、取得価額に対する利回り(YOC)はどのくらいでしょうか? 設定以来の株価、分配金利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、取得価額に対する利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2023年10月24日の終値は18.99ドル、1年間の配当金額は1.92ドルなので、現在の配当利回りは10.11%です。過去10年の平均配当利回りは約9.4%です。過去10年の株価はあまり変化はなく、増配は多少しています。

10年前の2013年10月に買っていたら、現在YOCは約10.9%になっており、5年前の2018年10月に購入していると、現在YOCは約11.0%になっていました。

BDCとは?

BDCとは「Business Development Company」の略で、銀行から融資を受けられない新興企業や中小企業の事業開発に金融面を中心にサポートする投資会社です。クローズド・エンド型のファンドであり、ニューヨーク証券取引所ナスダック証券取引所などに上場しています。

新興企業は不安定ですが、成長すると莫大な利益をもたらす可能性があります。創業時のグーグルやアップルなどもBDCから支援を受けていました。

BDCに対する規制は?

BDCは利益の90%以上を配当に充てることで、法人税の免除を受けています。そのため高配当を実現できるので、インカム投資家に人気です。REITと似ていますね。

また、資産の70%を法律で定められた適格投資対象にすること、1銘柄当たりの構成比率を全体の25%以下に抑えることなどが定められています。

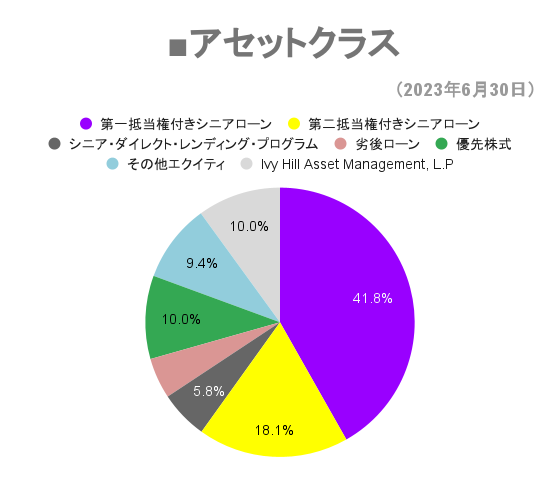

貸し出しのアセットクラスは?

2023年6月30日現在、ARCCのポートフォリオの時価総額は約215億ドルで、225の異なるプライベート・エクイティのスポンサーに支えられた466のポートフォリオ会社で構成されています。発行体の集中度、資産クラス、産業セクター、地理的な代表性などの観点から、多様なポートフォリオを有しています。

第一抵当権のシニアローンは約4割。若干リスクが高いですね。投資先は475社と、分散は利いています。

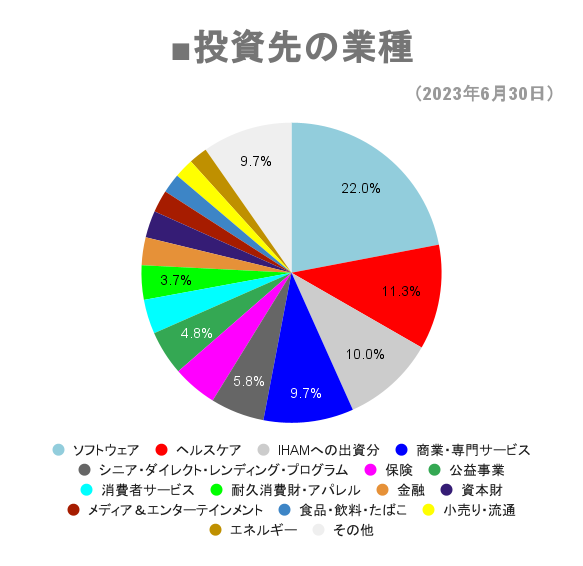

投資先のセクターは?

投資先のセクターはかなり細かいですね。ソフトウエア(IT)が約22%、ヘルスケアが11%を占めています。それ以外でも商業・専門サービス、保険、耐久消費財・アパレル、金融、資本財、小売り・流通など、幅広いセクターが対象です。

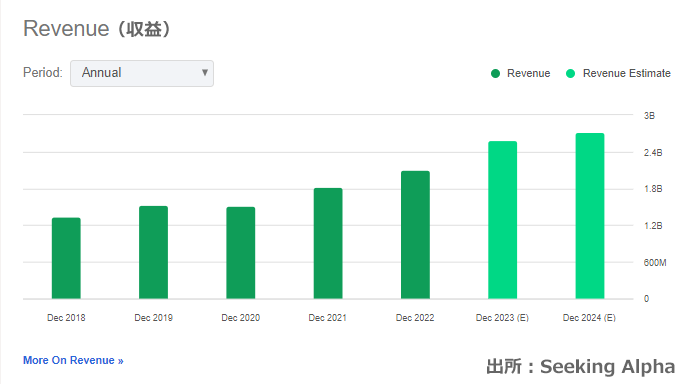

業績と予想

収益はどうでしょうか? 下のグラフはSeekingAlphaのものです。順調に伸びており、2024年予想もなかなかです。

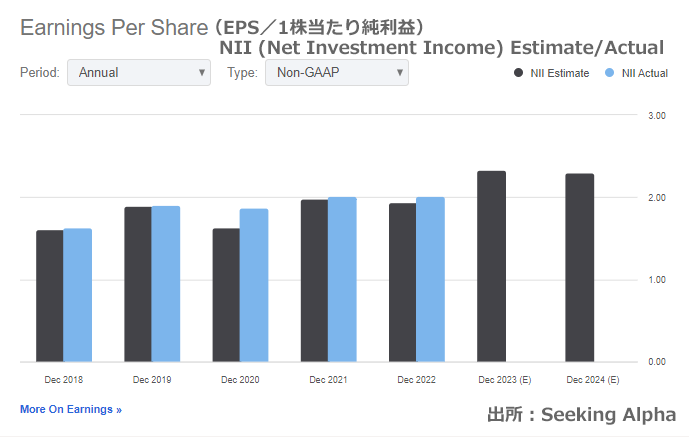

EPS(1株当たり純利益)は?

EPSはどうでしょうか? NII Actual(実際の純投資収益)は、特定の期間におけるBDCの実際の純投資収益を示す指標。BDCが投資や取引活動によって実際に得た収益から、関連する経費や費用を差し引いたものです。

NII Estimate(予想純投資収益)は、将来の特定の期間におけるBDCの純投資収益の予想を示す指標です。

NII Actualは少しずつ増えています。NII Estimateは2023年は伸びています。

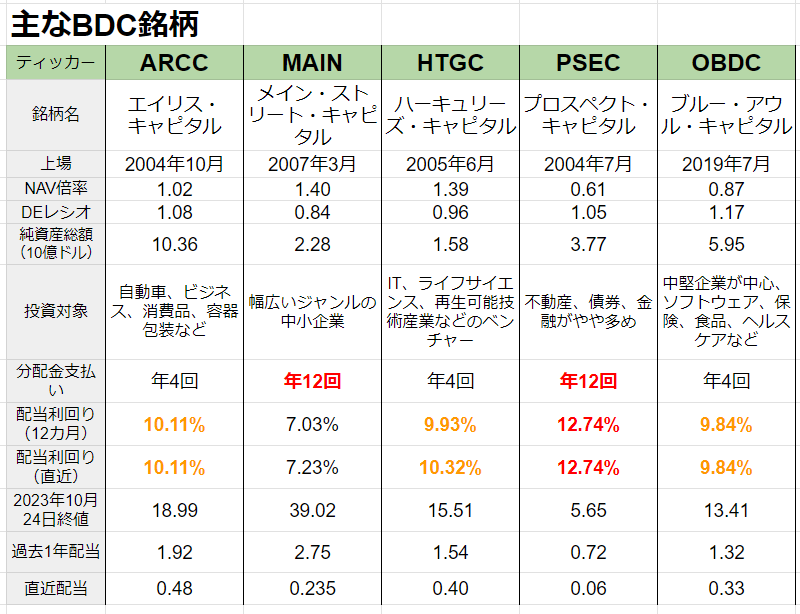

BDCにはどんな銘柄があるのか?

下の表はBDC銘柄の中から比較的規模の大きいものを選びました。【ARCC】は規模が最も大きいです。配当利回りは過去1年の配当から算出したものと、直近の配当を1年分に変換したものの2つを出しました。

DEレシオは自己資本に対する負債額を示すもので、財務の健全性やリスクを測る指標です。BDCの場合は、自己資本の2倍まで借り入れることが可能です。つまり2倍までならレバレッジをかけて商売できるという意味です。ここに挙げた大手BDCは、1倍前後なので、健全といえます。

NAV倍率は株価(Price)を純資産価値(Net Asset Value, NAV)で割った比率です。資本に対して株価が割高か割安かを示す値です。この数値が高いと、株価が過大評価されている可能性があります。エイリス・キャピタル【ARCC】は1倍をわずかに上回っており妥当です。

利回り(12カ月)は過去1年の配当から算出したものです。

配当利回り(直近)は直近の配当が今度1年続いたものとして算出しました。どちらも特別配当(追加配当)は含んでいません

ウィブル証券では初回入金&取引キャンペーン、お友達紹介キャンペーンなどを実施中【PR】

SBI証券や楽天証券など日本の主要証券会社ではBDC銘柄の取り扱いをやめてしまいました。「IG証券」などの海外証券会社なら購入可能です。

株価やリターンなどを比較する

ここからはPORTFOLIO VISUALIZERを使って、【ARCC】とBDC銘柄の【MAIN】【HTGC】【PSEC】、そして高配当ETFの代表格【VYM】のデータを比較します。

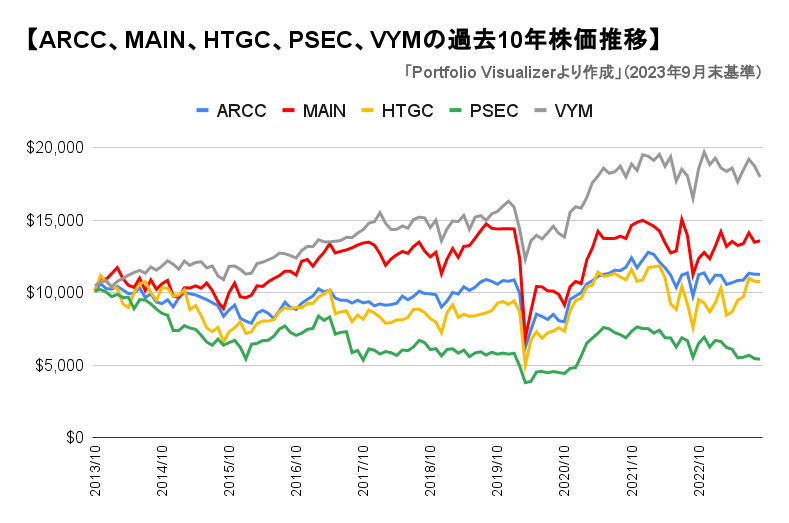

株価推移を比較する

まずは10年間の株価推移を比べます。

2013年10月に1万ドル投資した場合、2023年9月末の株価は【VYM】が1万7900ドル、【MAIN】が1万3500ドル、【ARCC】が1万1100ドル、【HTGC】が1万700ドル、【PSEC】が5400ドルになっていました。

高配当ETFの【VYM】の成績が素晴らしいですね。

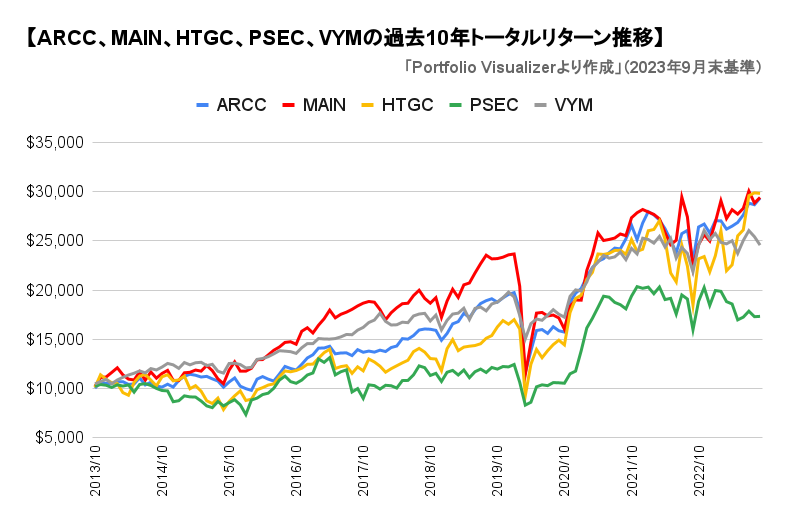

トータルリターンを比較

分配金を再投資した場合のトータルリターンの推移です。税金や手数料は考慮しません。

2013年10月に1万ドル投資して配当を再投資した場合、【HTGC】が2万9800ドル、【MAIN】が2万9400ドル、【ARCC】が2万9300ドル、【VYM】が2万4500ドル、【PSEC】が1万7300ドルになっていました。

【HTGC】、【MAIN】、【ARCC】はほぼ互角です。【VYM】を上回りました。

過去のトータルリターンを比較

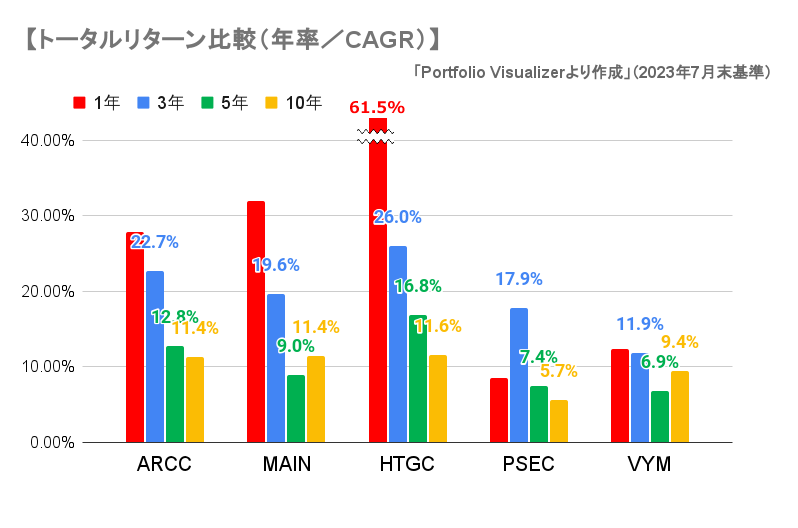

過去1、3、5、10年のトータルリターンの比較です。1年あたりのリターンのことで、幾何平均(CAGR/Compound Annual Growth Rate・年平均成長率)で求めます。

過去3年以上のリターンを総合的に見ると、【HTGC】が素晴らしいです。【ARCC】はその次に優秀で、【VYM】を上回っています。

過去3年以上のリターンを総合的に見ると、【HTGC】が素晴らしいです。【ARCC】はその次に優秀で、【VYM】を上回っています。

トータルリターン、リスク、シャープレシオを比較

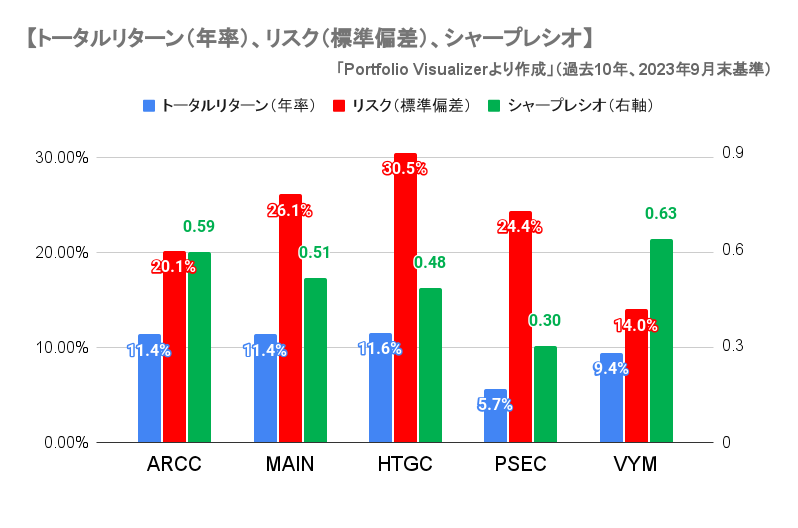

トータルリターン、シャープレシオ、シャープレシオを比較します。

トータルリターンは分配金を再投資した場合のリターンの年率(CAGR)です。

リスク(Stdev 【Standard Deviation】)は リターンの変動性を示します。標準偏差のことです。ボラティリティとも同義です。値が低いほどリスクが少ないことを示します。安定したリターンを提供するETFを選ぶために重要な指標です。

シャープレシオは、同じリスクを取った場合のリターンの大きさです。数値が大きいほど、リスクのわりにリターンが大きいことを意味し、投資効率の良さを示します。

シャープレシオは【VYM】が0.63と高く、【ARCC】が0.59、【MAIN】が0.51と続いています。シャープレシオは、トータルリターンが高く、リスクが低いほど高い数値になります。

トータルリターンは【ARCC】【MAIN】【VYM】が11.4%前後と高く互角で、【VYM】は9.4%です。

リスクは【VYM】が14.0%と低く優秀です。BDC銘柄はリスクは高いですね。

トータルリターン、リスク、シャープレシオの関係を確認

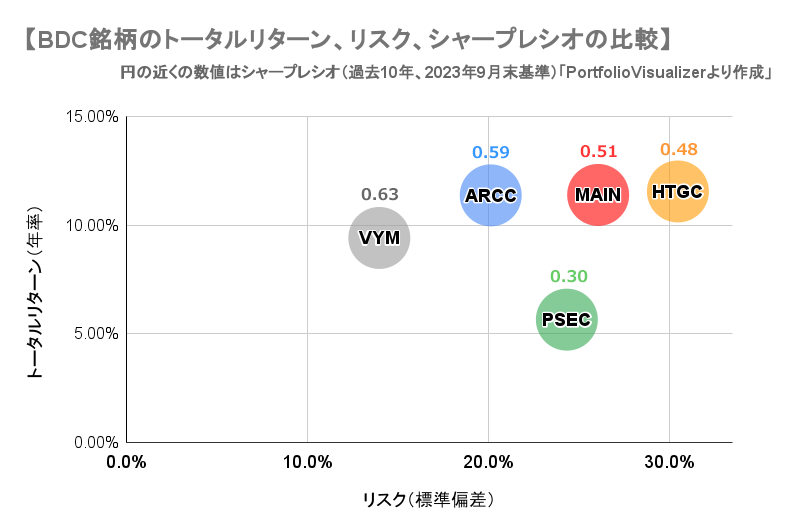

トータルリターン(年率)、リスク(標準偏差)、シャープレシオを比較します。

縦軸がトータルリターン、横軸がリスク、バブルの近くの数値がシャープレシオです。

シャープレシオの計算式は「トータルリターン−リスクフリーレート)/リスク」なので、トータルリターンが高く、リスクが小さいほど、シャープレシオが高くなります。表の左上が最も良く、右下が最も悪いというイメージです。

【ARCC】、【MAIN】、【HTGC】はトータルリターンは11.5%前後でほぼ同じですが、リスクは【ARCC】が低いため、【ARCC】のシャープレシオは0.59で【MAIN】や【HTGC】よりも高くなります。

【VYM】はトータルリターンは【ARCC】などよりも少し劣りますが、リスクが14.0%とかなり低いので、シャープレシオは0.63と最も高くなりました。

最大下落率、ソルティノレシオはどうか?

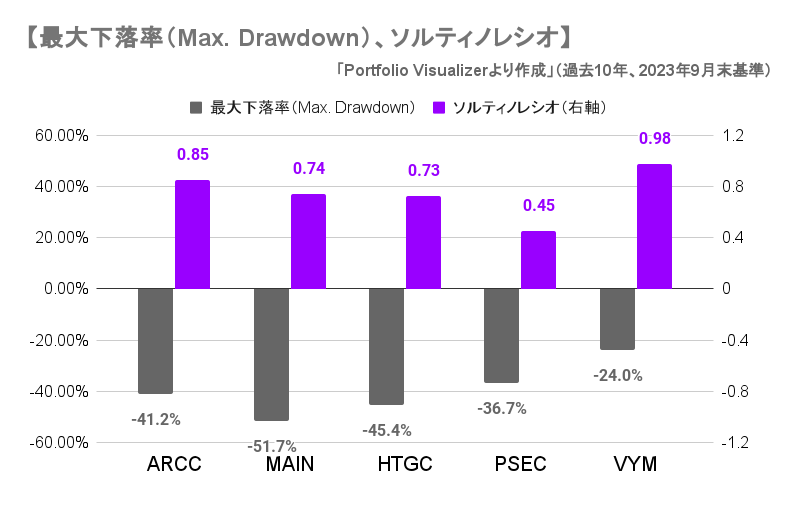

続いて、最大下落率、ソルティノレシオを比較します。

最大下落率(Max. Drawdown)は、過去の最高値から最も大きく下落した割合を示します。投資期間中にどれだけ資金が減少したかを示すので、リスク管理の観点から重要です。

ソルティノレシオは、シャープレシオのリスク(標準偏差)の部分が、下落リスク(下方偏差)になります。下落リスクに対するリターンを評価します。一般的にこの数値が大きいほど、下落局面に強いことを示します。

最大下落率は【VYM】が-24.0%と優秀です。BDC銘柄はいずれもこの値が大きいですが、【PSEC】が-36.7%と悪くないです。

ソルティノレシオはシャープレシオと同じ傾向です。【VYM】が0.98と高く、【ARCC】が0.85で続いています。

BDC銘柄の中では【ARCC】が素晴らしいです。シャープレシオ、ソルティノレシオとも優秀で、リスクも抑えられています。

過去の分配金はどのくらいか?

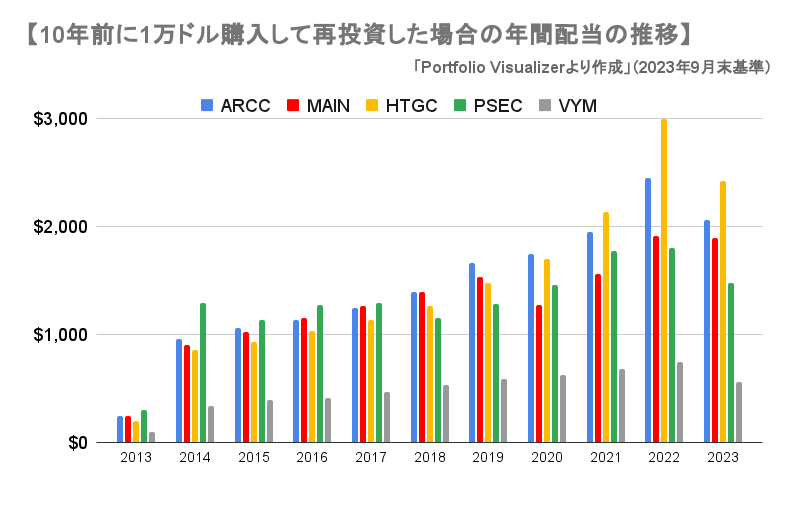

10年前の2013年10月に1万ドル投資して配当を再投資した場合の年間でもらえる配当金の推移です。税金は考慮しません。

10年間の配当の合計は【HTGC】が1万6100ドル、【ARCC】が1万5900ドル、【PSEC】が1万4200ドル、【MAIN】が1万4100ドル、【VYM】が5400ドルでした。

BDC銘柄で配当を再投資すれば、10年間でかなりの金額に増えます。【HTGC】はとくに素晴らしいです。【ARCC】も上々です。

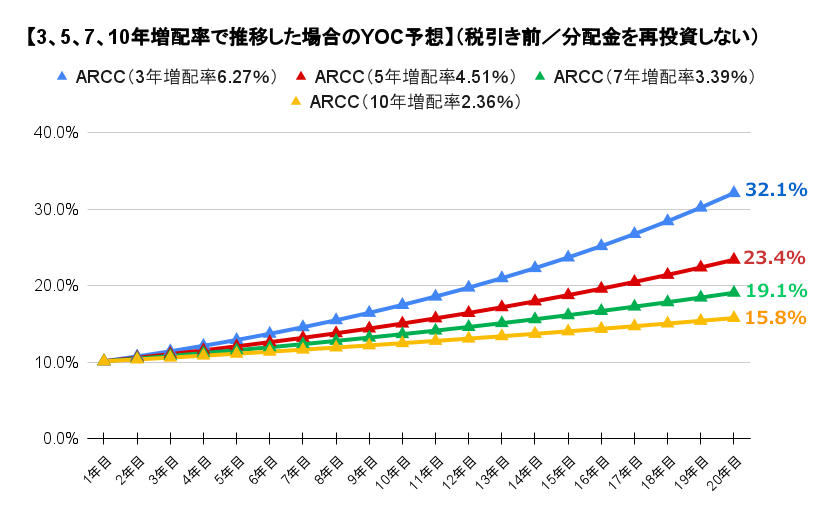

過去3、5、7、10年増配率を使った将来YOC予想

最後に、いま【ARCC】を購入したら、将来の利回り(YOC)がどのくらいになるのかをシミュレーションします。現在の配当利回りに過去の増配率を当てはめて計算していきます。

増配率は3、5、7、10年の4パターンを使います。「再投資しない。税引き前」という設定にします。

2023年10月24日の配当利回りは10.11%です(直近の配当が1年続くと仮定)。過去1年配当から出した利回りも10.11%です。

増配率は3年が6.27%、5年が4.51%、7年が3.39%、10年が2.36%です。

3年増配率(6.27%)で推移した場合は、10年目のYOCは17.5%、20年目のYOCは32.1%になります。

5年増配率(4.51%)で推移した場合は、10年目のYOCは15.0%、20年目のYOCは23.4%になります。

7年増配率(3.39%)で推移した場合は、10年目のYOCは13.7%、20年目のYOCは19.1%になります。

10年増配率(2.36%)で推移した場合は、10年目のYOCは12.5%、20年目のYOCは15.8%になります。

【PR】米国高配当ETFはウィブル証券の特定口座で購入しよう

ここでお知らせです。高配当ETFの購入を考えている人は、ウィブル証券がおすすめです。

スマホアプリを使って、手軽にトレードできます。

ウィブル証券は、全世界で3500万人のユーザーがいるので、安心できます。

特定口座に対応しているので、源泉徴収ありを選択すれば、自動で税金の計算をしてくれるので確定申告をしなくてもすみます。

取引手数料は米国株の場合は、約定金額の0.20%(税抜)と安いです。大手ネット証券は0.45%がほとんどなので、それと比較してもオトクです。

口座開設から3カ月は、手数料無料のキャンペーンを行っています。ほかにも様々なキャンペーンを実施しており、当選確率が高いとSNSで言われていますね。

ちなみにたかにんは8月に初回入金キャンペーンを申し込んだら当たりました。ありがとうございます。無料なので、まずはウィブル証券で口座開設をしてみると、いいかもしれません。

ウィブル証券のサイトは無料で使用できるデータが超充実!

ウィブル証券のサイト内は、企業分析やデータがかなり充実しています。全ての銘柄で、56種類のテクニカル指標と17種類のチャート編集機能が利用可能です。

気になる銘柄は「ウォッチリスト」に登録しましょう。銘柄をタップすると、細かな情報が登場します。

チャートや板情報などは、かなり細かいデータがありますね。

「分析」の項目では、複数のアナリストによる評価が数値化されているので、参考になると思います。

「総合評価」では、成長性、収益性、モメンタム、品質、バリューの5項目を数値化しています。

「財務情報」は内容が満載です。総資産利益率、自己資本利益率、1株利益など8つの指標を、四半期と年次でグラフ化されています。ほかにも純利益や営業利益などの情報もグラフ化されており、分かりやすいですね。

「同業他社」とのデータを比較する項目も注目です。1株利益など9項目で同業他社と比較し、何番目なのかランキングで表示されています。そのほか、プレスリリースや企業情報など、あらゆるデータが満載です。

イメージとしては、SeekingAlpfaの有料版と比べても遜色ありません。これらが無料というのは、うれしいです。取引をする気がない人でも、口座開設だけしてみるのがオススメです。

まとめ

【ARCC】の2023年12月は通常配当のみで、前回と同額の0.48ドルです。2023年は特別配当(追加配当)はありませんでしたが、年間配当額では2022年を上回りました。

ウィブル証券では初回入金&取引キャンペーン、お友達紹介キャンペーンなどを実施中【PR】

SBI証券や楽天証券など日本の主要証券会社ではBDC銘柄の取り扱いをやめてしまいました。「IG証券」などの海外証券会社なら購入可能です。