「グローバルX S&P500配当貴族ETF」【2236】が、2023年1月13日に東証に上場しました。このETFとベンチマークである「S&P500配当貴族指数」に注目して、様々なデータを紹介します。

「S&P500配当貴族指数」を使った国内の投資信託版は、すでに2022年10月に発売されています。「Tracers S&P500配当貴族インデックス(米国株式)」です。

また、米国に上場しているETF【NOBL】もベンチマークが同じです。

前半は国内ETF、国内投資信託、米国ETFの3つを比較して、その違いを浮き彫りにしていきます。

中盤は米国上場ETFの【NOBL】のデータを検証します。設定から9年3カ月ほど経過しているので、様々なデータが蓄積されています。

後半は米国上場ETF【NOBL】と米国の連続増配ETF【SDY】【VIG】、S&P500ETF【VOO】、主要高配当ETF【VYM】を比べます。

【NOBL】を調べることで、今回発売された「グローバルX S&P500配当貴族ETF」【2236】、最近発売された投資信託版にも役立つはずです。

「S&P500配当貴族指数」の国内ETF、国内投資信託、米国ETFの3つを比較して、その違いを浮き彫りにする

中盤は、米国上場ETFの【NOBL】のデータを検証

後半は、【NOBL】を連続増配ETF【SDY】【VIG】、SP500ETF【VOO】、高配当ETF【VYM】と比較

終盤に、今回のデータをランク付けし、将来の分配金予想をグラフにする

- S&P500配当貴族指数とは?

- 3つの金融商品を比較しよう

- グローバルX S&P500配当貴族ETF【2236】の分配金スケジュールは?

- ベンチマークが同じ【NOBL】のデータを徹底検証

- 組込上位10銘柄の特徴は?

- NOBLの期別分配金

- 利回り、YOC、株価は?

- NOBL(S&P500配当貴族指数ETF)とライバルETFの基本データ

- セクターの違いを確認しよう

- トータルリターンを比較しよう

- ETFの安定度などは?

- 過去の分配金は?

- NOBL(S&P500配当貴族指数ETF)とライバルETFの過去8年利回り推移

- 過去の増配率は?

- 3、5、7年増配率を使った今後のYOC予想一覧

- NOBL(S&P500配当貴族指数ETF)とライバルETFのランクづけ

- 今後20年間で分配金はどのくらいになるのか?

- まとめ

S&P500配当貴族指数とは?

「S&P500配当貴族指数」とはどんな指数でしょうか。

「配当貴族」は英語だとDividend Aristocrats(ディビデンド・アリストクラッツ)といい、25年以上連続で増配している銘柄のことを指します。なので、米国を代表する指数である「S&P500」構成銘柄の中から、25年連続で増配している銘柄です。

そのほかの条件は、時価総額30億ドル以上、平均売買代金500万ドル以上などがあります。

該当する銘柄が40に満たない場合は、連続増配年数を20年にして、利回りの高い順に合計40銘柄になるまで選びます。

1つのセクターの上限は30%まで、銘柄は均等組み入れ、銘柄の入れ替えは年1回(1月末)、リバランスは年4回(1、4、7、10月末)行われます。

ちなみに2022年1月現在、組込銘柄は64です。

3つの金融商品を比較しよう

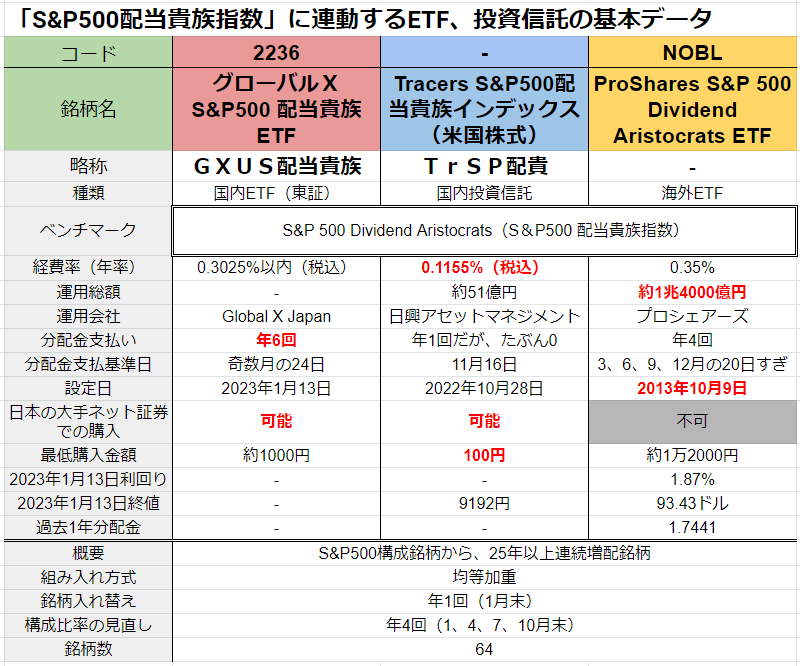

「S&P500配当貴族指数」に連動する、3つの金融商品の基本データを表にまとめました。

左が、2023年1月13日に、東証に上場した「グローバルX S&P500 配当貴族 ETF」。証券コード「2236」です。経費率は0.3%ほどです。年6回分配金が支払われるのが特徴で、奇数月になります。ETFの価額は1000円からスタートで、一口単位で購入可能なので、積立て向きです。

真ん中は、2022年10月に発売が開始された投資信託「Tracers S&P500配当貴族インデックス」です。日興アセットマネジメントの商品ですね。こちらは経費率が0.1155%と格安です。年1回決算がありますが、たぶん分配金は出さないと思います。自動で再投資してくれる可能性が高く、手間をかけずに済むのもうれしいですね。投資信託なので100円から積み立てることが可能です。ただ、2022年1月現在、積立NISAの対象外です。

右は、【NOBL】。米国上場のETFです。SBI、楽天、マネックスなど、国内の大手ネット証券の外貨建て口座で購入することはできません。日本国内に届け出を出していないようです。残念です。「S&P500配当貴族指数」は個人投資家から根強い人気があり、このETFが買えるようになってほしいという声も結構ありました。

そのため、2022年10月の投資信託版、そして今回2023年の国内ETF版が出てきたのは、うれしいことですね。

【NOBL】の運用会社はプロシェアーズです。2022年11月に【TQQQ】【SQQQ】など、ナスダック100の3倍レバレッジETFが、国内大手ネット証券の外貨建て口座で購入可能になりました。なので今後【NOBL】も買えるようになるかもしれませんね。

グローバルX S&P500配当貴族ETF【2236】の分配金スケジュールは?

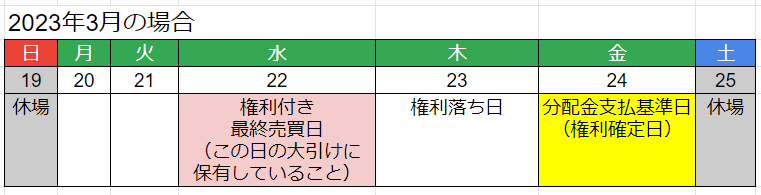

それでは「グローバルX S&P500配当貴族ETF」【2236】の分配金スケジュールについて見ていきましょう。

隔月タイプで、奇数月の24日が分配金支払基準日です。この日が権利確定日となります。なので、権利付き最終売買日は2営業日前の22日です。この日の大引けに保有していれば、分配金が貰えます。2023年3月のケースです。

計測期間は毎年1月25日~3月24日、3月25日~5月24日、5月25日~7月24日、7月25日~9月24日、9月25日~11月24日、11月25日~翌1月24日(最初だけは2023年1月11日から3月24日)

東証上場ETFの分配金の支払いは、基準日の40日後ぐらいが一般的です。第1回目は5月上旬で、その後は奇数月の上旬に振り込まれそうです。

ベンチマークが同じ【NOBL】のデータを徹底検証

ここからは、同じ「S&P500配当貴族指数」に連動している米国上場ETF【NOBL】についてのデータを紹介。

設定から9年3カ月ほど経過していますので、ある程度データは蓄積されています。「グローバルX S&P500配当貴族ETF」【2236】の参考になるはずです。

組込上位10銘柄の特徴は?

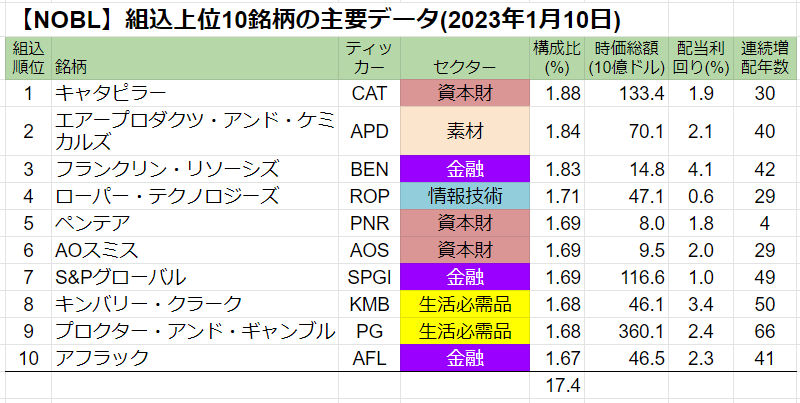

こちらは【NOBL】の組込上位10銘柄。現在64銘柄で構成されています。均等に組み込まれ、年4回のリバランスがあります。

2022年10月末のリバランスから、株価が上昇した銘柄が構成比率が上がって、上位にいます。つまりこの10銘柄は直近2カ月半で株価が好調だった銘柄というだけです。

そんなわけで、上位銘柄はあまり意識する必要はあまりありません。

ちなみに表の右端は連続増配年数。基本的に25年以上です。5位のペンテア【PNR】は2018年にスピンオフがあったため、その時点からの連続増配です。実際は25年以上です。

時価総額上位銘柄はどのようなものがあるのか

組み込まれている銘柄の時価総額上位10銘柄です。エクソン・モービル【XOM】やジョンソン・エンド・ジョンソン【JNJ】、プロクター・アンド・ギャンブル【PG】など世界的な企業がズラリ並んでいます。生活必需品、エネルギー、ヘルスケア・セクターが多いですね。

ちなみに全64銘柄を加重平均で計算した利回りは約2.4%でした。

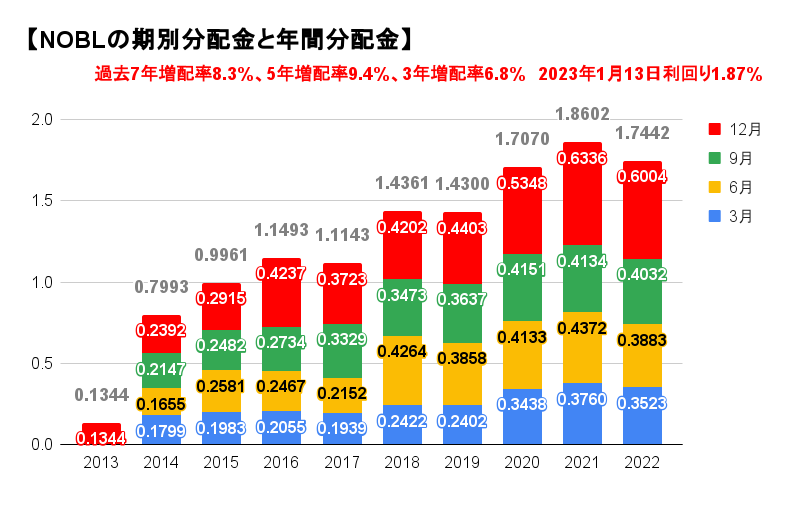

NOBLの期別分配金

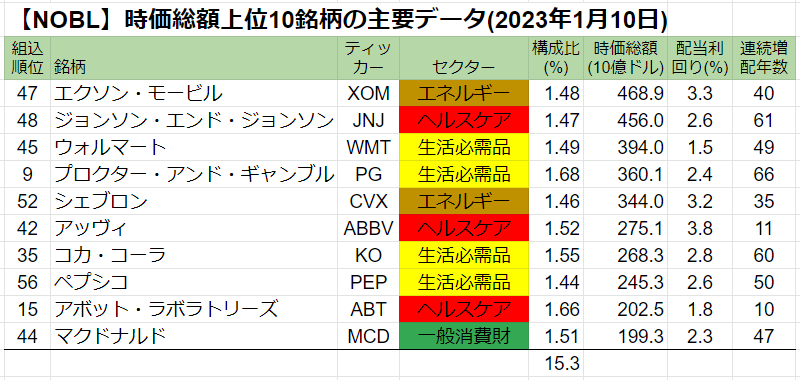

【NOBL】は年4回分配金が支払われます。「グローバルX S&P500配当貴族ETF」【2236】は年6回なので、少し異なります。

デコボコしていますが、分配金は順調に増えています。ただし、期によって増えたり減ったりしています。均等組み入れの場合、リバランスで銘柄比率がリセットされるので、短期的には分配金にバラつきが出ます。中長期だとそれなりに安定します。

同じ均等組み入れの【SPYD】の分配金も似たような傾向なので、ご存じの人も多いと思います。

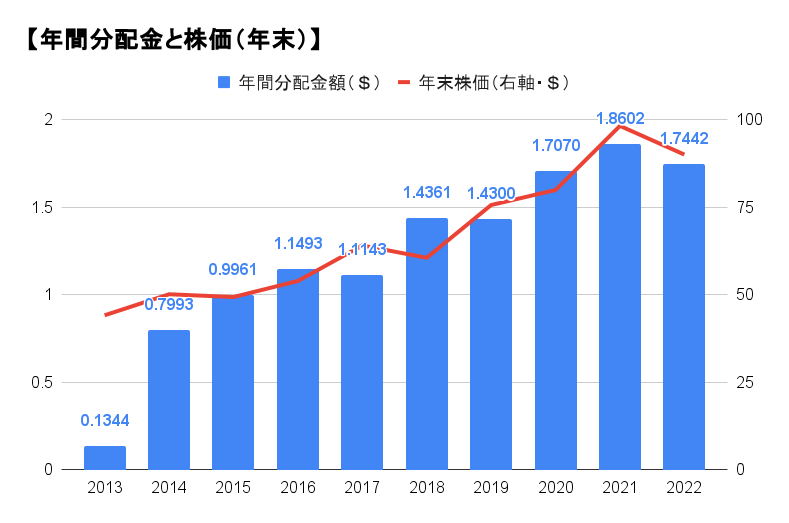

分配金と株価の傾向

年間分配金と年末の株価の比較です。似たような上昇を描いています。これが同じというのは、利回りが安定しているということですね。

増配率はどうか?

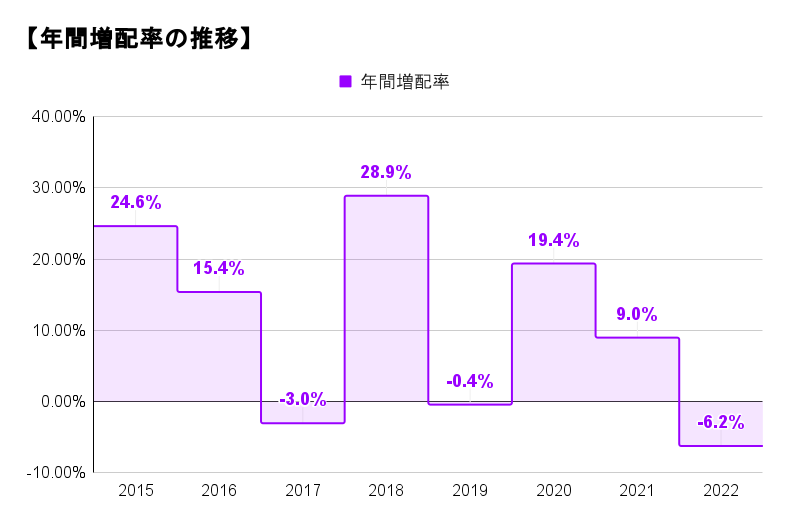

年間増配率も見てみましょう。過去8年で5回が大きく増え、3回が微妙にマイナスでした。少し不安定かもしれませんね。2022年の年間分配金は、前年と比べてマイナス6.2%でした。

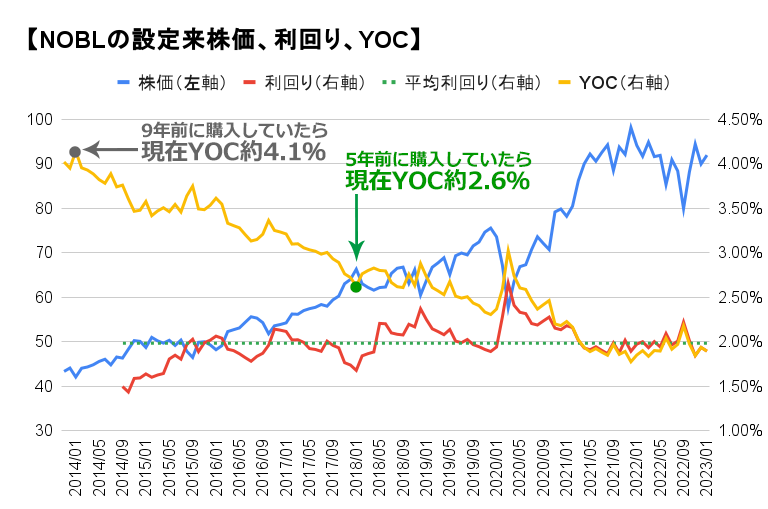

利回り、YOC、株価は?

過去に【NOBL】を買った場合、取得価格あたりの利回り(YOC)はどのくらいでしょうか? 現在から設定当初までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

グラフの黄色の線が、過去に買った場合の、取得価格あたりの利回り(YOC)です。この線は株価(青色の線)と逆の動きをします。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。なので【NOBL】はなかなか好調ですね。

2023年1月13日の終値は93.43ドル、過去1年の分配金額は1.7422ドルなので、現在の利回りは1.87%です。過去10年の平均利回りは約2.0%なので、今は少し株高です。

利回りはあまり変動がなく、レンジは1.8~2.3%です。2.0%を超えたら買いと言えそうです。

過去10年で株価は上昇して増配率もまずまずだったので、早い時期に買った方がYOCは上がります。5年前の2018年1月に買っていたら、現在YOCは約2.6%になっていました。また、9年前の2014年1月に買っていた場合は、現在YOCは約4.1%になっていました。

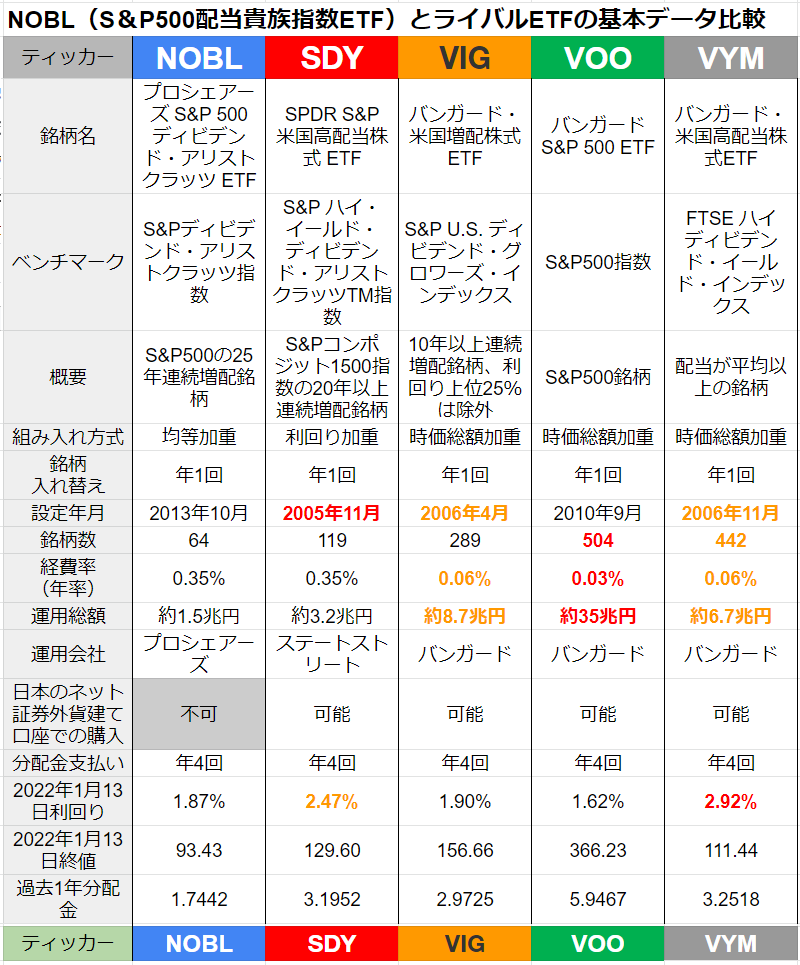

NOBL(S&P500配当貴族指数ETF)とライバルETFの基本データ

ここからは【NOBL】とライバルの連続増配ETF【SDY】【VIG】、そしてS&P500ETF【VOO】、高配当ETFの代表格【VYM】のデータを比較します。まずは基本データ一覧。

【NOBL】はS&P500の中の25年連続増配銘柄を均等に組み入れます。

【SDY】はS&Pコンポジット1500指数という、S&P500よりも範囲の広い指数から、20年連続増配銘柄が対象です。こちらの組み入れ方式は利回り加重で、利回りの高い銘柄ほど比率が大きくなります。

【VIG】は10年以上連続増配銘柄が対象です。「REITは除外」「利回り上位25%を除外」「時価総額加重平均」という3つの要素があるため、利回りが抑えられ、安全度が高くトータルリターンも狙えそうですね。

【VOO】はS&P500採用銘柄を時価総額加重平均で組み入れています。【NOBL】はS&P500の中から25年連続増配銘柄が対象なので、少し似ています。

【VYM】は全米から利回りが平均以上の銘柄を時価総額加重平均で組み入れています。オーソドックスな高配当ETFです。

経費率はバンガード社の3つ【VIG】【VOO】【VYM】が0.1%を切っており低いです。【NOBL】【SDY】は0.35%と少し高いです。

運用総額はバンガード社の3つが大きいです。【VOO】【VIG】【VYM】の順です。

利回りは【VYM】が2.9%ほどで一番高く、【SDY】は約2.5%。【NOBL】は1.9%ぐらいです。連続増配ETFは増配率はそれなりに高いですが、利回り自体はあまり高くないケースが多いです。

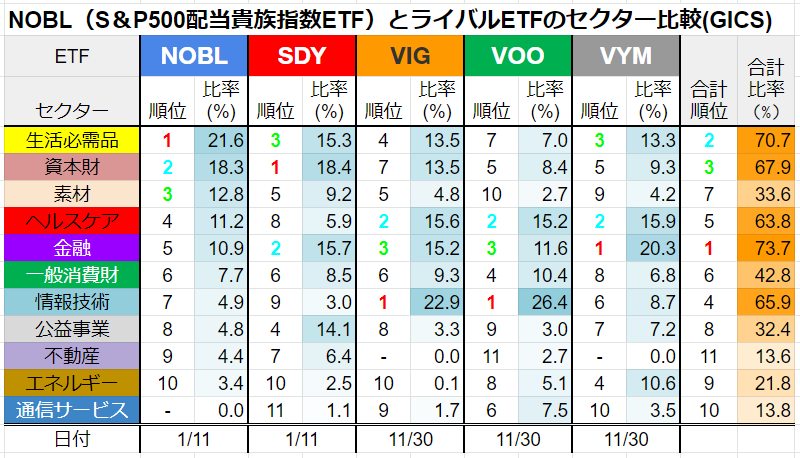

セクターの違いを確認しよう

ETFに組み込まれている銘柄のセクターの違いはどうでしょうか。GICSによる分類です。

上から順に【NOBL】の比率の高い順に並んでいます。表の中身の数値は%で、比率の高いほど背景の色が濃くなっています。

比率の上位3位までは数字に色をつけています。1位が赤色、2位が水色、3位が黄緑です。【NOBL】と【SDY】は少し似ていますね。どちらも連続増配の長い銘柄が対象なので、中身は似てきます。どちらのETFも生活必需品と資本財がトップ3に入っています。【NOBL】の上位6位までのセクターは、【SDY】だと5セクターが該当します。

【VIG】と【VOO】は上位3セクターが同じで、順位も一緒です。情報技術、ヘルスケア、金融の順番です。

【NOBL】はS&P500の25年連続銘柄、【VOO】はS&P500そのものが対象です。ただしこの2つのETFのセクター比率は結構異なっているので、両方持つことで分散効果が期待できそうです。

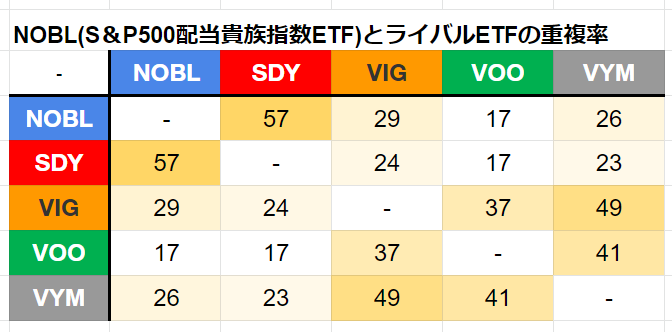

重複率をチェック

続いて、ETFの重複率を見てみましょう。比率が高いほど背景色が濃いです。etfrc.comのデータです。

【NOBL】は【SDY】と57%重複しています。セクター比率も似ていましたが、やはりこの2つは似ていますね。

【NOBL】は【VOO】とは17%しか重複していません。どちらも対象はS&P500指数ですが、【NOBL】は25年連続増配銘柄という条件がつくため、S&P500の中でもかなり絞られるということですね。

トータルリターンを比較しよう

ここからはPortfolioVisualizerを使って、【NOBL】と【SDY】【VIG】【VOO】【VYM】のデータを比較します。【NOBL】が設定されたのが2013年10月なので、2014年1月から2022年12月の9年間で比較します。

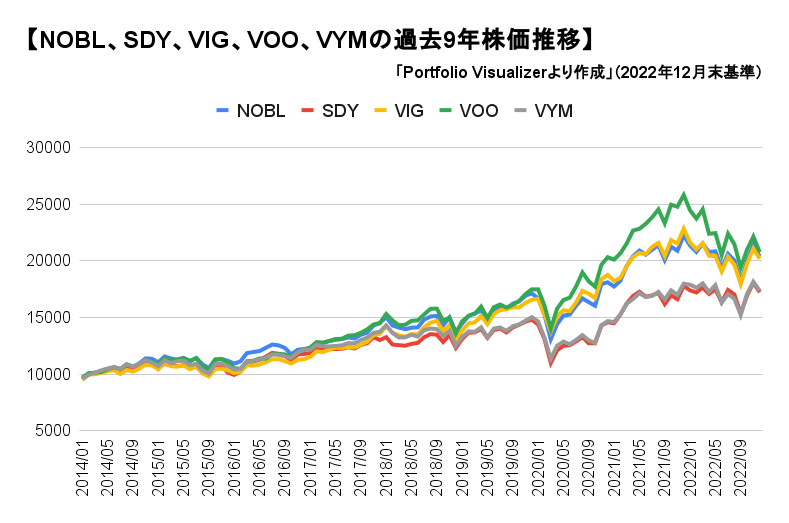

株価推移を比較する

まずは10年間の株価推移を比べます。

9年間で株価は【VOO】が2.07倍、【NOBL】が2.03倍、【VIG】が2.01倍、【VYM】が1.73倍、【SDY】が1.72倍でした。【VOO】【NOBL】【VIG】はほぼ互角です。

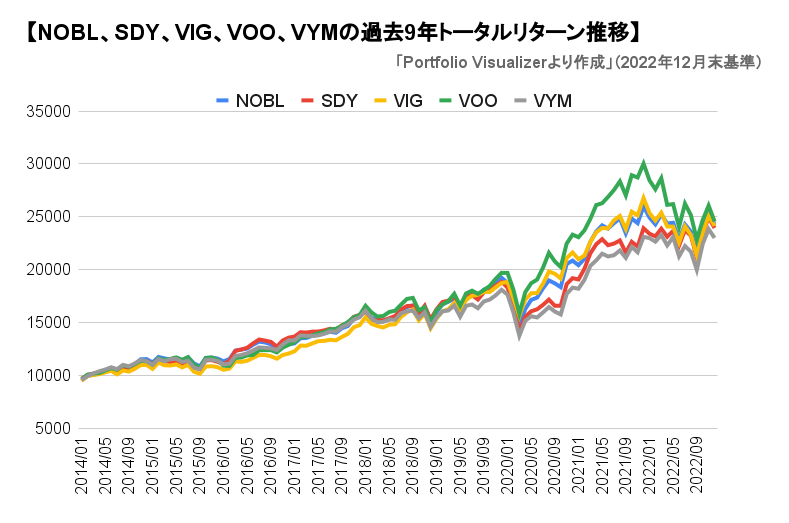

トータルリターンの推移は?

続いて、トータルリターンの推移を見てみましょう。

9年間で【VOO】が2.45倍、【NOBL】が2.43倍、【VIG】が2.41倍、【SDY】が2.39倍、【VYM】が2.30倍でした。

5つのETFの差はあまりないですね。チャートを見ると、数年前までは緑色の【VOO】が好調でしたが、直近1年のハイテクの暴落により、ここ1年は組込上位にハイテク関連の多い【VOO】の成績が急落しています。

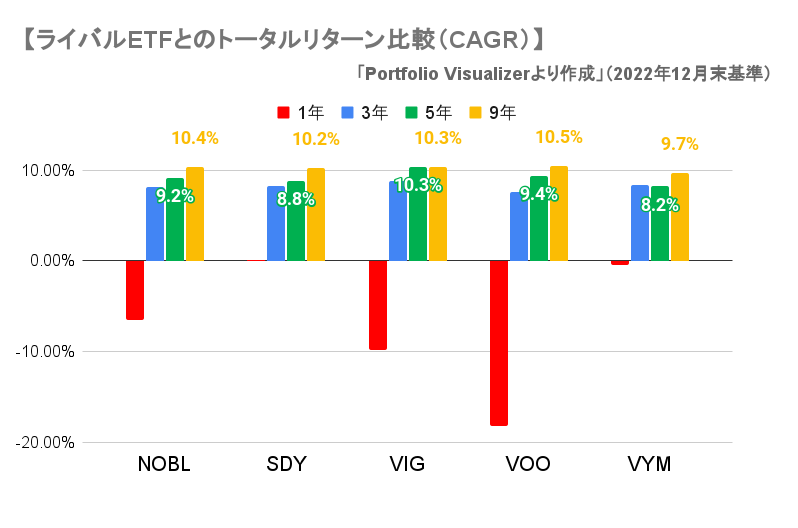

トータルリターンを比較

1、3、5、9年のトータルリターンを比較します。1年あたりのリターンのことで、幾何平均で求めます。CAGR(Compound Annual Growth Rate/年平均成長率)のことです。5年は緑色、9年は黄色で数値も表示しました。

9年リターンは【VYM】が9%台でわずかに劣勢ですが、残りの4つは10%台でほぼ互角です。5年リターンは【VIG】が10.3%と少し優勢で、【VOO】と【NOBL】が9%台で続いています。

過去3年以上のリターンは接戦ですね。順位をつけるなら【VIG】【VOO】【NOBL】の順ですかね。

ETFの安定度などは?

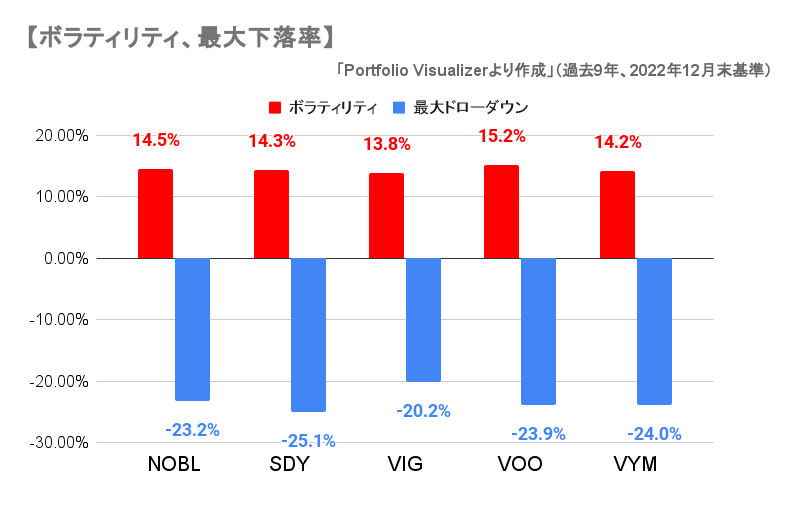

ETFの安定度などを比べてみましょう。「ボラティリティ」は株価の変動性です。「最大下落率」はマイナスの数値が小さいほど安定しています。どちらの値も0に近いほど安定していると言えます。

ボラティリティは【VIG】が13.8%でもっとも低いです。残りの4つは14~15%であまり差はないですね。ハイテク暴落のあおりを受けた【VOO】がやや劣勢です。

最大下落率も【VIG】がマイナス20.2%で一番安定しています。【NOBL】がマイナス23.2%で2番目にいいですね。ただ、こちらの数値も似ています。安定度という点では【VIG】がやや優勢です。

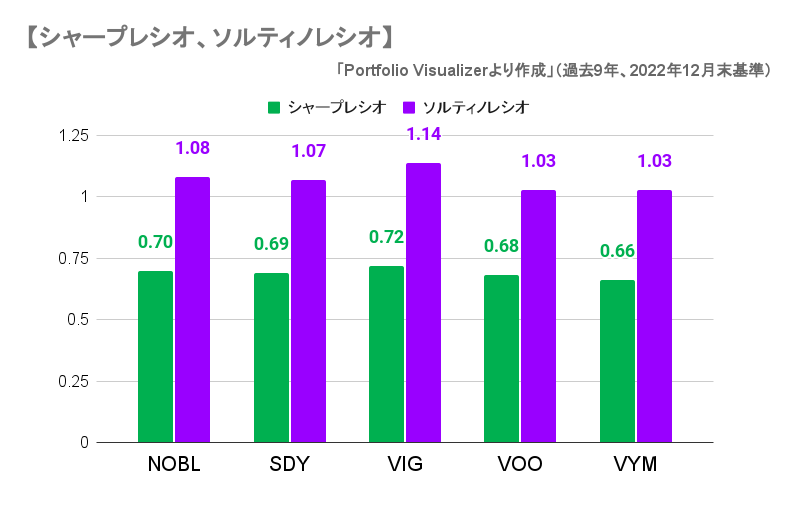

シャープレシオは?

続いて、シャープレシオとソルティノレシオをチェックしましょう。「シャープレシオ」は同じリスクを取った場合のリターンで、投資効率の良さを数値化したものです。「ソルティノレシオ」はシャープレシオの改良版で、相場が軟調の際のデータで、下落局面での強さを示しています。

こちらの数値も接戦ですね。やはり【VIG】がやや優勢。【NOBL】は2番目にいいですね。とくに【VIG】はソルティノレシオの値が少し抜きんでています。軟調相場で強さを発揮するタイプと言えます。

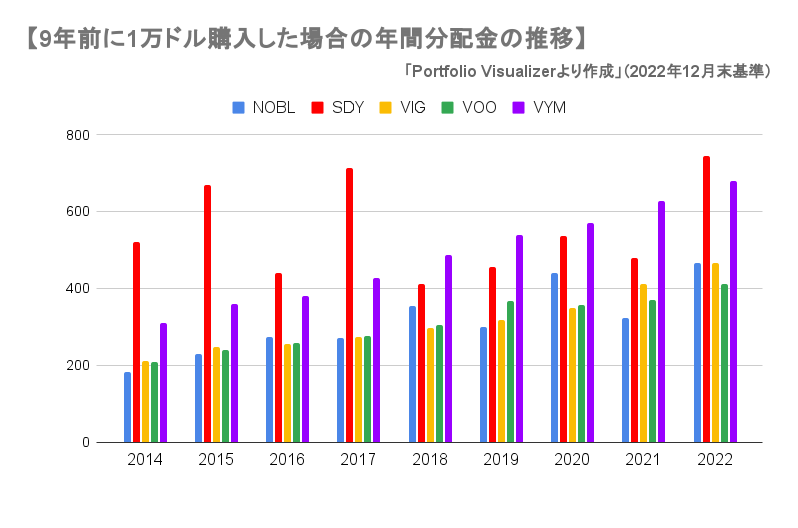

過去の分配金は?

9年前の2014年1月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。税金は考慮しません。

9年間の分配金の合計は【VYM】が1190ドル、【SDY】が1010ドル、【NOBL】が760ドル、【VIG】が750ドル、【VOO】が720ドルでした。

【VYM】と【SDY】が優勢です。ただし【SDY】は2017年までキャピタルゲイン分配金を多く出していました。それをなしで考えると、もう少し成績が落ちます。なので高配当ETFの【VYM】が頭一つリードしていると言えます。

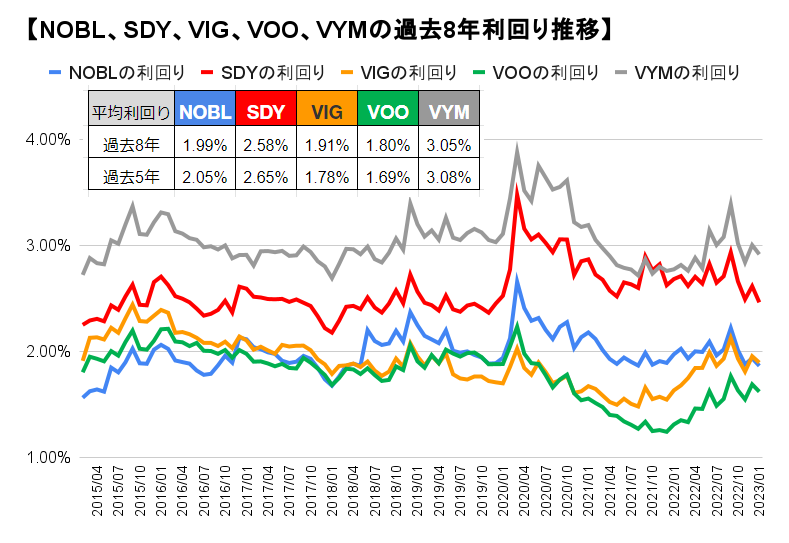

NOBL(S&P500配当貴族指数ETF)とライバルETFの過去8年利回り推移

過去8年の利回り推移をチェックしましょう。利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

利回りは純粋な高配当ETF【VYM】が最も高く、【SDY】が2番目で、【NOBL】は3番目ですね。

過去5年の平均利回りは【VYM】が3.1%、【SDY】が2.7%、【NOBL】は2.1%、【VIG】が1.8%、【VOO】が1.7%です。【NOBL】はこの6ETFの中では、上から3番目に利回りが高いです。

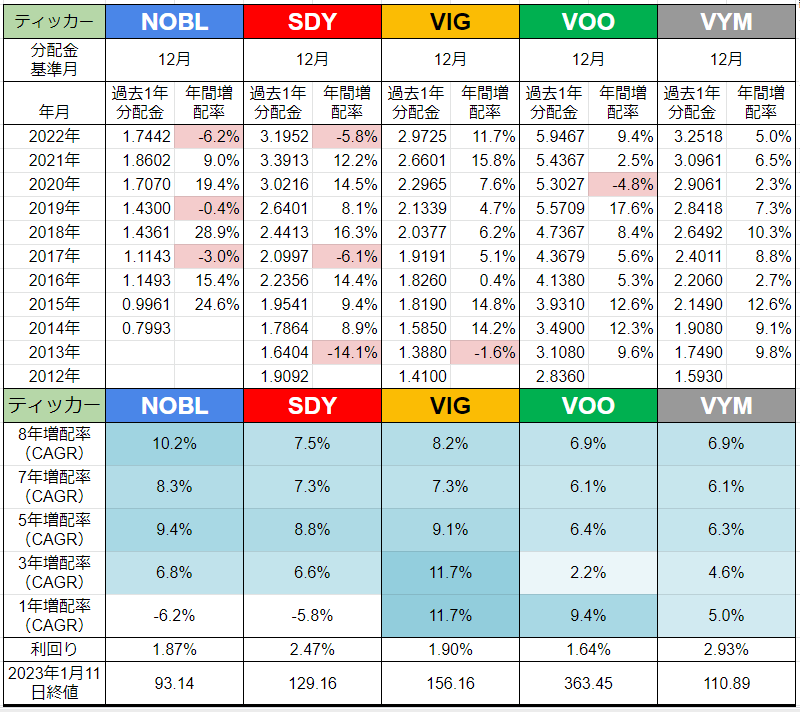

過去の増配率は?

増配率について見ていきましょう。1年で分配金がどのくらい増えるかという意味で、1年あたりの幾何平均です。CAGR(Compound Annual Growth Rate/年平均成長率)とも言います。

2022年12月の分配金決定後です。表の上の部分は年間分配金と年間増配率、表の下の部分が期間を定めた増配率で、背景の青色が濃いほど、増配率が高いという意味です。

※【SDY】は通常の分配金のみで計算しています

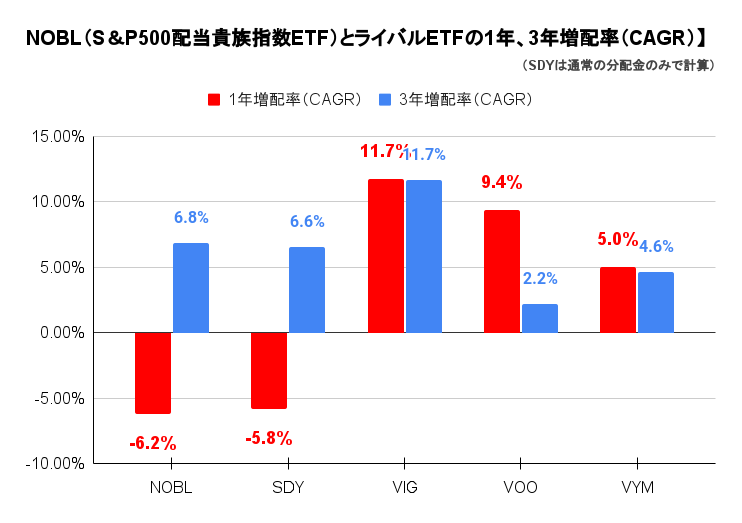

1年と3年増配率は?

表だとイメージがしづらいので、グラフにして比較しましょう。まずは1年と3年増配率です。

【VIG】がどちらとも11.7%と高い数値を出しています。【NOBL】と【SDY】は1年増配率はマイナスで、3年増配率は6%台と似ています。【VYM】はどちらも5%前後と安定しています。

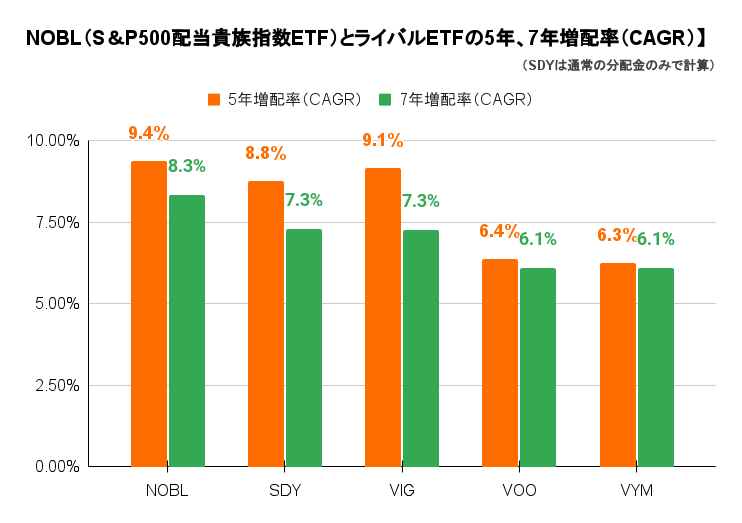

7年と10年増配率は?

5年と7年増配率はどうでしょうか。

5年増配率は【NOBL】が9.4%ともっともよく、【VIG】が9.1%と続いています。【SDY】は5年や7年増配率でも【NOBL】と似た数値ですね。

3年以上の増配率は【VIG】が最もいい成績で、【NOBL】は2番目に高かったです。

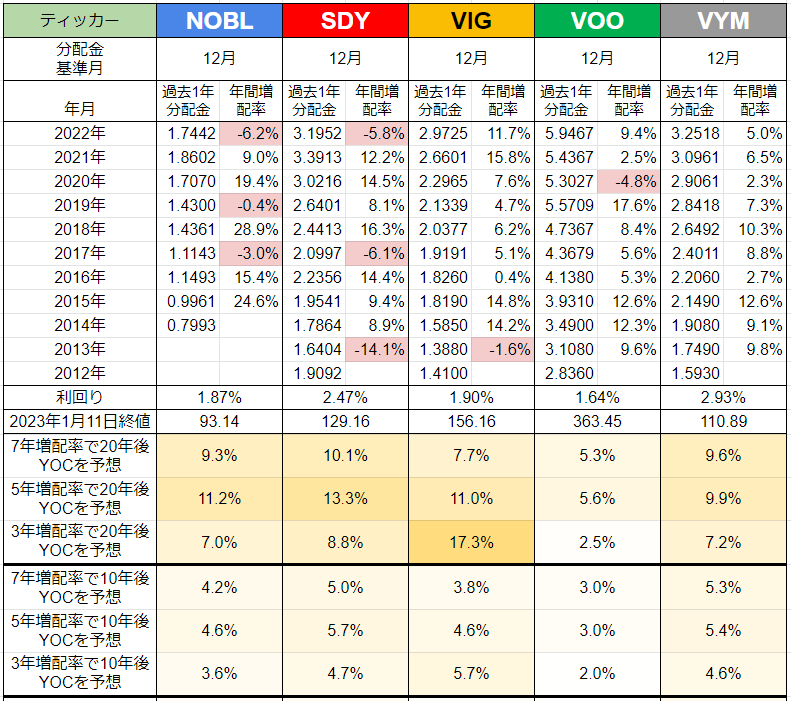

3、5、7年増配率を使った今後のYOC予想一覧

過去3、5、7年増配率を使用した将来YOC予想をまとめました。背景のオレンジ色が濃いほど、数値が高いです。10年後と20年後YOC予想を出しました。

2022年12月の分配金を基準に、現在の過去1年分配金額と3、5、7年前の同時期の過去1年分配金額を比較して増配率を計算し、それを使って将来YOCを予想します。増配率は1年あたりの幾何平均です。CAGR(Compound Annual Growth Rate/年平均成長率)とも言います。

YOCとはYield on Costのことで、取得価格あたりの利回りのことです。2023年1月11日の終値でETFを買った場合、過去の増配率通りに進むと、将来の利回り(YOC)がいくらになるかという予測です。「分配金は再投資しない、税金や手数料は考慮しない」で検証します。

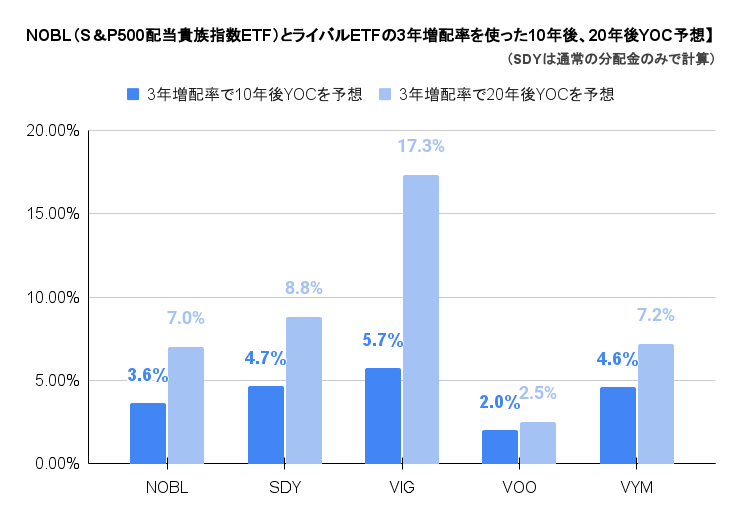

3年増配率から10、20年後YOCを予想する

こちらも表だとイメージがしづらいので、グラフにして比較しましょう。まずは3年増配率を使ってYOCを予想します。左側の濃い棒グラフが10年後YOC予想。右側の薄い棒グラフが20年後YOC予想です。

20年後YOCは【VIG】が17.3%と突き抜けています。それ以外では【SDY】が8.8%と高く、【VYM】が7.2%、【NOBL】が7%です。

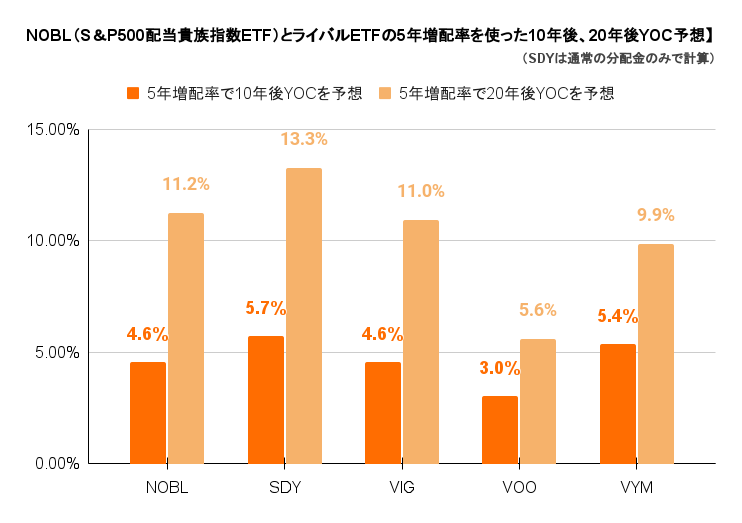

5年増配率から10、20年後YOCを予想する

5年増配率の場合はどうでしょうか。

20年後YOCは【SDY】が13.3%と一番です。【NOBL】が11.2%、【VIG】が11%で続いています。

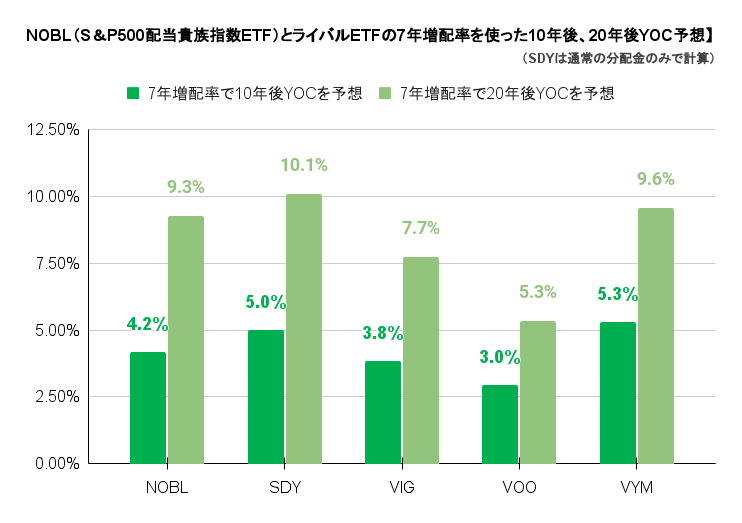

7年増配率から10、20年後YOCを予想する

7年増配率のYOCを予測しましょう。

20年後YOCは【SDY】が10.1%でトップ。【VYM】が9.6%で続き、【NOBL】が9.3%です。

どの期間を選ぶかによって、将来YOCは異なりますね。3年増配率なら【VIG】の成績が良く、5年や7年だと【SDY】が素晴らしく、【NOBL】と【VYM】もなかなかでした。【VOO】は全体的に苦戦していました。無配銘柄も含んでいるインデックスので、仕方ないと言えます。

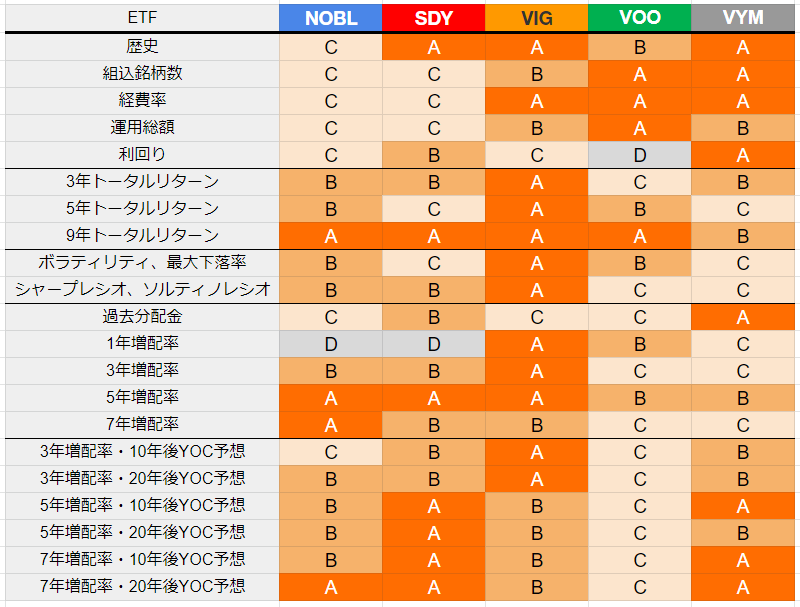

NOBL(S&P500配当貴族指数ETF)とライバルETFのランクづけ

これまで取り扱ったのデータをランクづけしました。「A」が最高で「B」「C」「D」の順です。ただし「D」はなるべくつけないようにしました。YOC予想は増配率と利回りを組み合わせたものなので、表の真ん中より下は、内容が重複している箇所があります。

相対比較で、やや強引に差をつけました。参考程度にしてください。

「A」の数は【VIG】が12で最多です。以下【VYM】が8、【SDY】が7、【NOBL】と【VOO】は4です。

【VIG】が成績が良かったのは予想通りかもしれませんね。また、【VYM】と【SDY】も堅実ですね。

「C」以下の数は【VIG】が2つで最も少なく、【SDY】と【VYM】が6、【NOBL】が8、【VOO】が12でした。増配や配当関連の項目が多いので、インデックスの【VOO】の成績が良くないのは仕方ないですね。

【NOBL】は前半の5つがCが続いたのが厳しいですね。それ以降で考えると、【SDY】や【VYM】といい勝負だったと思います。

今後20年間で分配金はどのくらいになるのか?

最後に、今【NOBL】を購入したら、将来どのくらい分配金をもらえそうかをシミュレーションします。【NOBL】を「グローバルX S&P500配当貴族ETF」【2236】として考えてもほぼ同じです。

先ほどの将来YOCの分配金版です。現在の利回り、増配率を使用します。

1万ドルを投資した場合の、将来もらえる分配金の推移を検証します。「分配金を再投資しない(税引き後)」と「分配金を再投資する(税引き後)」の2パターンで検証します。

増配率は過去3、5、7年の3パターンを使います。年間増配率は過去3年が6.8%、過去5年が9.4%、過去7年が8.3%でした。現在の利回りは1.87%です。

なお、再投資するケースは過去10年の株価騰落率(5.6%)で調整します。つまり、株価が年5.6%上がるので、分配金の再投資額はその分減らします。

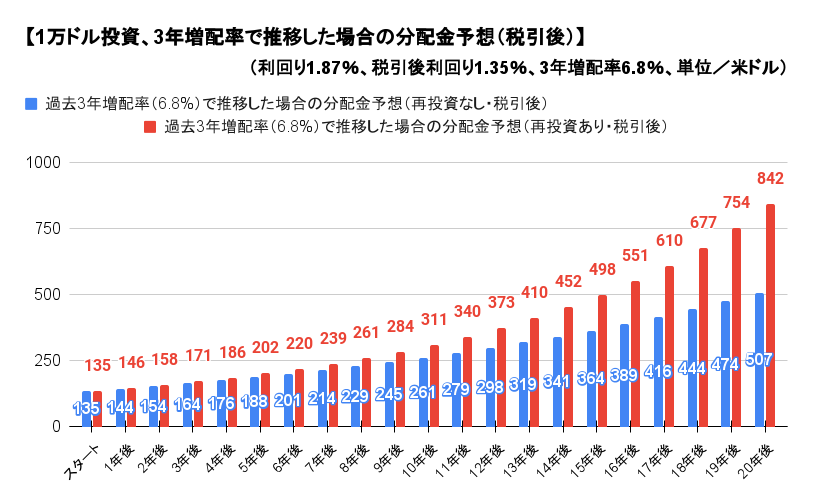

過去3年増配率で推移した場合の分配金予想

まずは過去3年増配率で推移した場合の、分配金を計算します。増配率は6.8%です。

分配金は28%の税金を引いた72%で計算します。スタート時の利回りは1.87%なので、税金を引いた72%の1.35%になります。投資額が1万ドルなので、スタート年の分配金は135ドルになります。

再投資をしない場合は、10年後の分配金は261ドル、20年後の分配金は507ドルになります。

再投資をする場合は、10年後の分配金は311ドル、20年後の分配金は842ドルになります。YOCだと8.42%です。

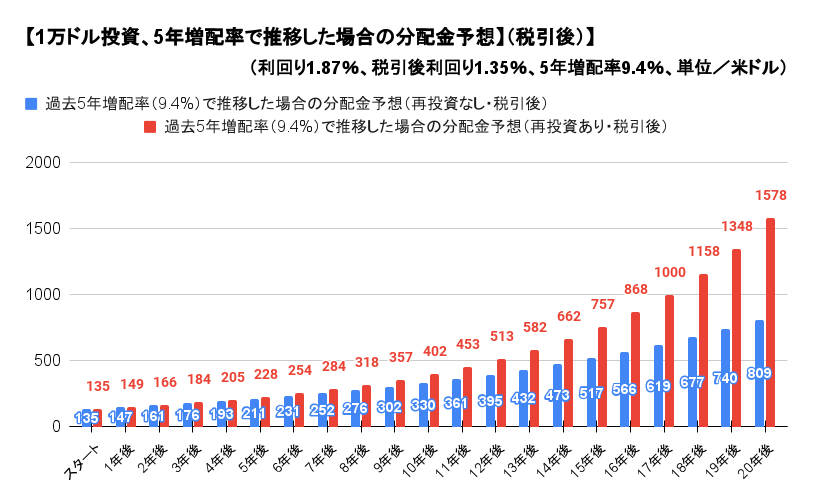

過去5年増配率で推移した場合の分配金予想

次に過去5年増配率で推移した場合の、分配金を計算します。増配率は9.4%です。

再投資をしない場合は、10年後の分配金は330ドル、20年後の分配金は809ドルになります。

再投資をする場合は、10年後の分配金は402ドル、20年後の分配金は1578ドルになります。YOCだと15.78%です。

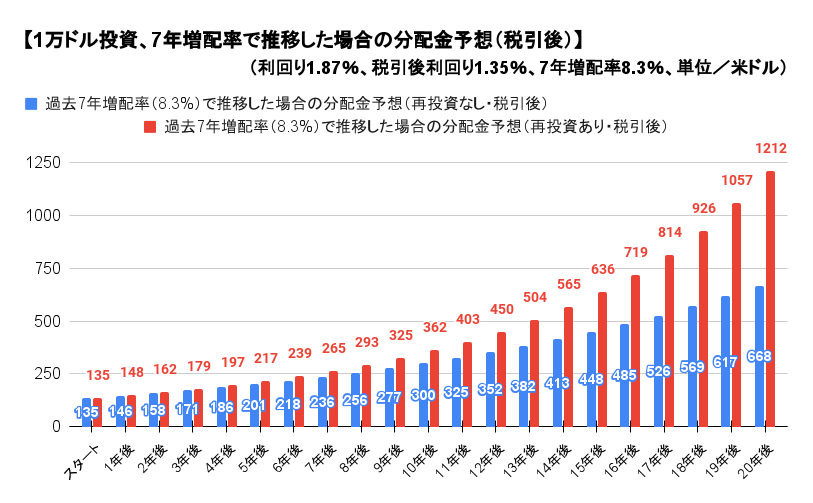

過去7年増配率で推移した場合の分配金予想

最後に過去7年増配率で推移した場合の、分配金を計算します。増配率は8.3%です。

再投資をしない場合は、10年後の分配金は300ドル、20年後の分配金は668ドルになります。

再投資をする場合は、10年後の分配金は362ドル、20年後の分配金は1212ドルになります。YOCだと12.12%です。

現在の利回りは1.87%と低いですが、いずれの期間も増配率が高いので、長期保有しながら再投資し続ければ、将来もらえる分配金はかなり増えそうです。

※ちなみに「再投資をしない(税引き後)」という項目は、2つ前のコーナー「増配率から将来YOCを予想する」から税金を引いた72%とほぼ同じ数値です。「1万ドル投資」と「利回り(YOC)」の違いはありますが

まとめ

「グローバルX S&P500配当貴族ETF」(2236)はS&P500指数構成銘柄から、25年連続増配している銘柄を均等に組み入れたものです。

分配金が年6回(奇数月が権利落ち)あるのはうれしいですね。

経費率の安さなら投資信託の「Tracers S&P500配当貴族インデックス(米国株式)」が素晴らしいですが、分配金をもらいたい人は、東証上場ETF「グローバルX S&P500配当貴族ETF」(2236)ですね。

東証上場ETFは米国で源泉徴収される10%の税金が、自動的に将来的に二重課税調整の対象となるようです。

ベンチマークが同じ米国上場ETFの【NOBL】のこれまでの成績は悪くなかったです。中身は【SDY】と少し似ており、トータルリターンは【VIG】【VOO】とほぼ互角。増配率は【SDY】とほぼ互角で、【VYM】を上回っています。