2023年9月現在のアセット・アロケーションやポートフォリオの紹介と、保有銘柄の傾向と説明、将来の見通しです。2023年7月から少し体裁を変更しています。

この1カ月で購入した商品は?

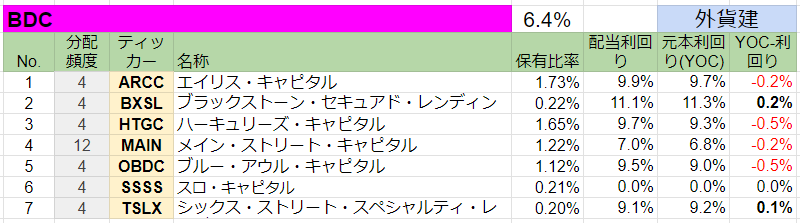

この1カ月で新規に購入した銘柄は、シックス・ストリート・スペシャルティ・レンディング【TSLX】、ブラックストーン・セキュアード・レンディング・ファンド【BXSL】です。どちらもBDC銘柄。ウィブル証券で買いました。

追加投資したのは、エイリス・キャピタル【ARCC】、ハーキュリーズ・キャピタル【HTGC】です。こちらもBDC銘柄。ウィブル証券で買いました。

ウィブル証券では初回入金&取引キャンペーン、お友達紹介キャンペーンなどを実施中【PR】

この1カ月で売却したした商品は?

みずほフィナンシャルグループ【8411】と野村ホールディングス【8604】を売りました。そのお金でBDC銘柄を購入しました。

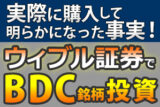

アセット・アロケーションは?

大雑把なアセット・アロケーションです。「日米以外株」の中に、わずかですが米国株と日本株が含まれています。

先月からの変更は、ほぼないです。米国株が0.4%ほど増えました。

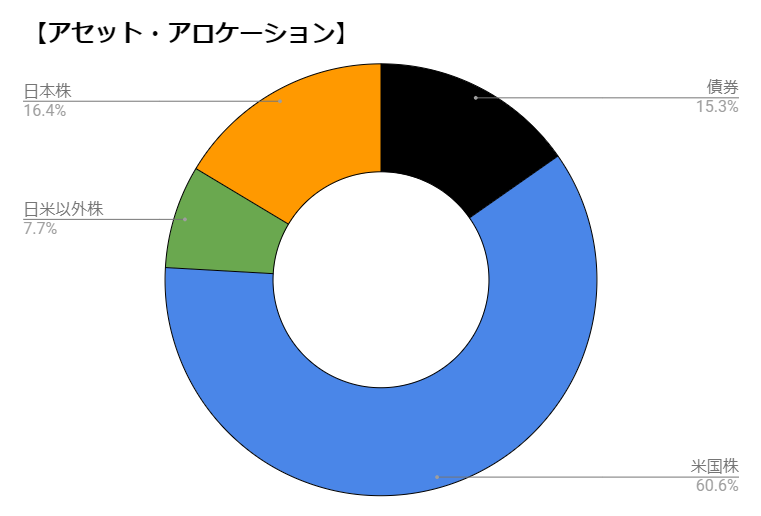

株式のセクター比率は?

株式ETFの中身をGICSに基づいてセクター分類し、個別銘柄と合わせてセクター分けをしました。金融が最多で17.4%で、資本財が16.4%、ヘルスケアが11.6%、情報技術が11.1%、一般消費財が9.8%、生活必需品が9.4%と続いています。

先月との比較では、ほとんど変化なしです。

※BDC銘柄は金融に入れました

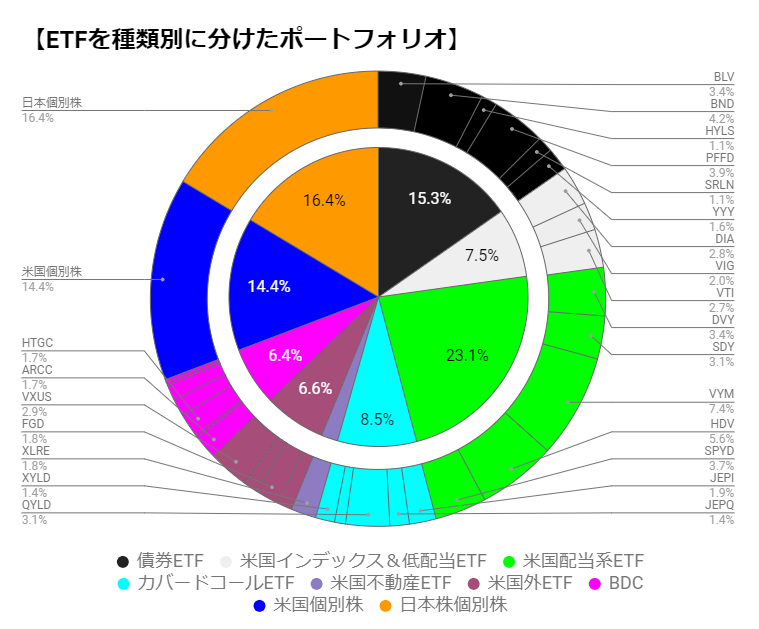

ETFを種類別に分けたポートフォリオ

ETFを種類ごとに分けました。外貨建て口座はETFが24銘柄、BDC銘柄が7銘柄、米国個別株が15銘柄の計46銘柄です。【PFFD】【YYY】【SRLN】はETF(債券)に入れています。円建て口座はETFが3、日本個別株が9銘柄の計12銘柄です。合わせて58銘柄ですね

それなりに安全で、高配当と増配の両方を狙える【VYM】が現在7.4%で最多です。それ以外のETFは1銘柄あたり最大で全体の5%に収めようと考えています。現在【VYM】以外で5%を超えているのは【HDV】で5.6%です。

超高配当ETFは最終的に1銘柄あたりの上限は2%にしようかと思います。

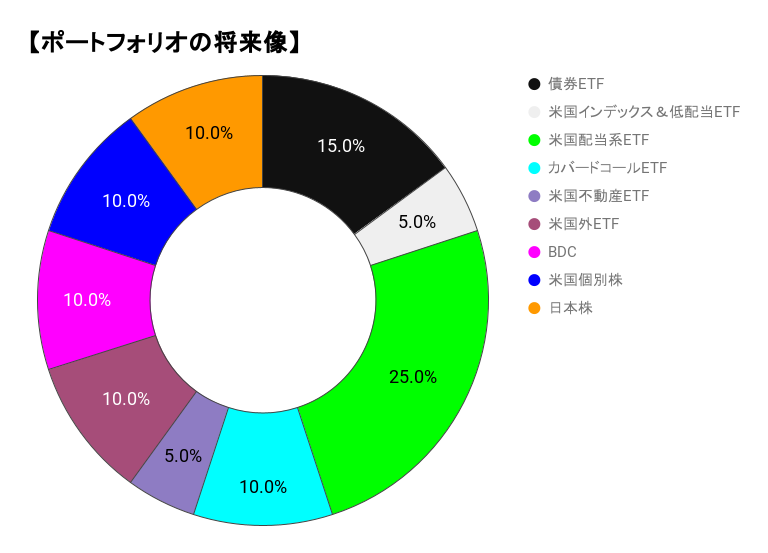

ポートフォリオの将来像

最終的には、米国配当系ETFを25%、債券ETFを15%、カバードコールETF、米国外ETF、BDC、米国個別株、日本個別株を10%ずつ、米国インデックス&低配当ETF、米国不動産を5%ずつにしようと考えています。

BDCがウィブル証券で購入可能になったので比率を5%から10%にしました。その分は、米国配当系ETFを30%から25%に減らしました。今後、日本株高配当ETFの新規購入も検討しており、新たなカテゴリを作成し、比率を変更すると思います。

分配金利回りの高いカバードコールはついつい買いたくなりますが、上限は10%に抑えたいですね。

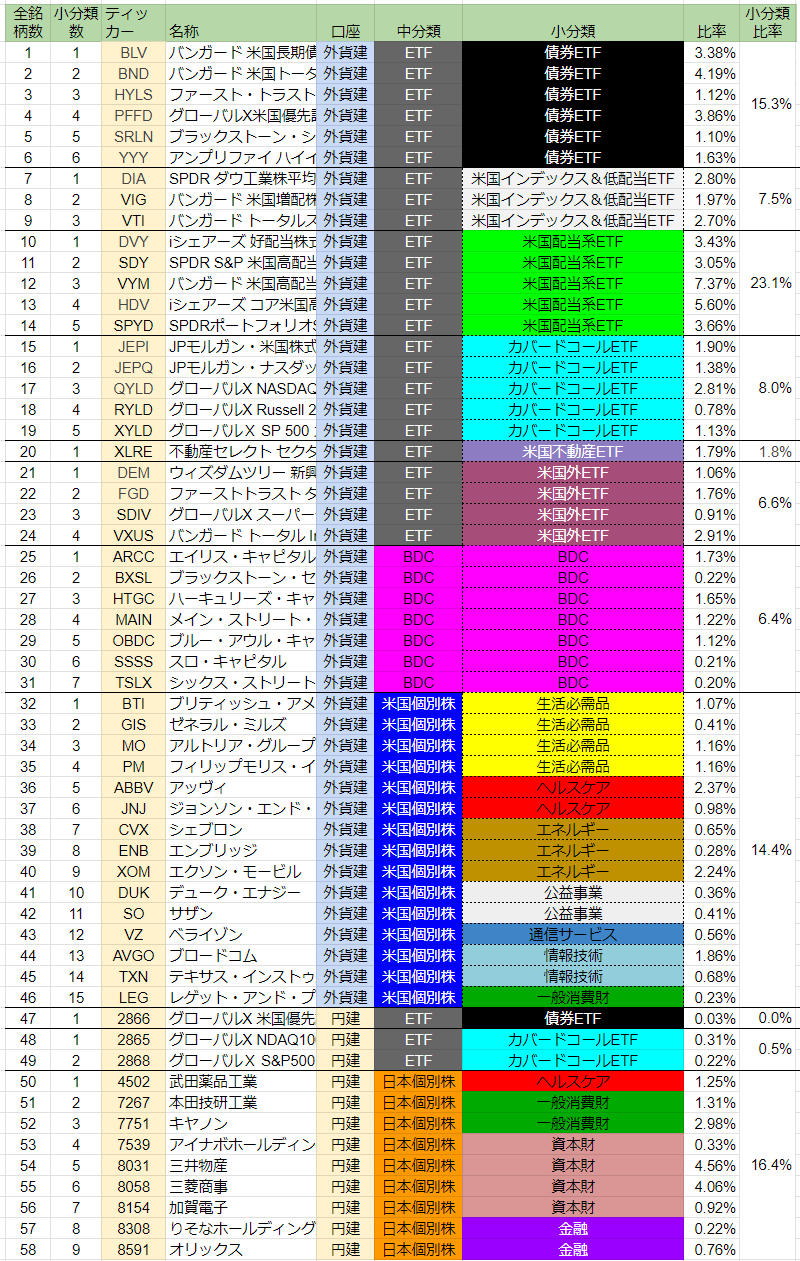

全保有銘柄と比率

全保有銘柄をカテゴリ別に並べたものです。銘柄ごとの比率、小分類(カテゴリ)の比率も右端にあります。小分類の中の並び順はティッカーコードのアルファベット順です。

保有銘柄を比率の高い順に並び替える

比率の高い順に並び替えました。【VYM】が7.37%で首位。【HDV】が5.60%で続いています。

小分類の「米国配当系ETF」が上位10位以内に5銘柄すべてあります。高配当で増配傾向、株価も右肩上がりなので、ポートフォリオの主力です。

種類ごとに、銘柄の比率とYOCをチェック!

ここからは種類ごとに比率やYOCなどを見ていきます。

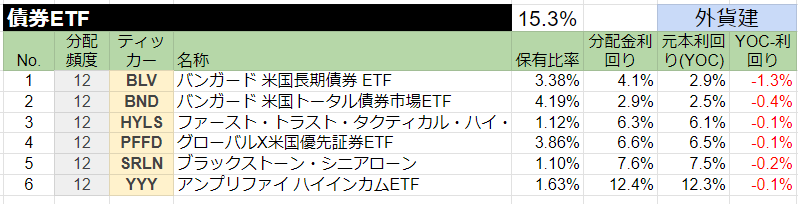

まずは表の見方です。「債券ETF」の横に書いてある数値は、合計比率。つまり、債券ETFの合計比率が15.3%という意味です。その下の数値は、各銘柄やETFの比率です。

左から2列目の「分配頻度」は年何回、分配金や配当が出るかという意味です。「12」なら毎月分配型です。

右から3列目の分配金利回りは現時点での利回り。ETFの場合は、過去1年分配金を現在の株価で割って計算します。個別銘柄の場合は直近の配当を1年換算したものを使用します。

右から2列目の元本利回り(YOC)は、現在の過去1年分配金を取得価格で割って計算したものです。自分利回りとも言います。株価が安い時期に買って、増配すれば、YOCは上がります。

一番右の「YOC-利回り」は、YOCが現在利回りよりも高いかどうかです。赤字がマイナスです。債券ETFは、ほぼ高値掴みしたということですね。ちなみにこの数値は外貨建て口座の場合は、円換算せずにドルのままで計算しています。

債券ETFは全体の15.3%です。高配当ETFが多く、分配金利回りが低いのは【BND】ぐらいです。全て毎月分配型なので、FIRE向けの商品と言えますね。

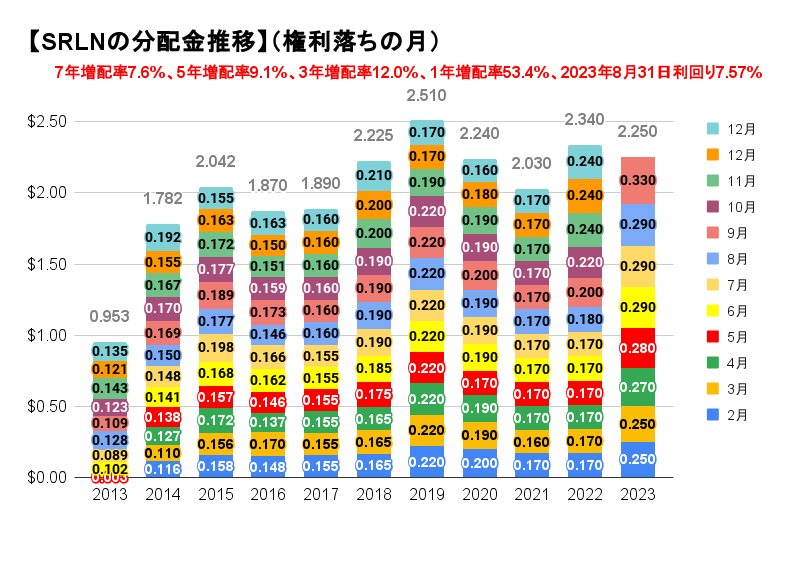

下から2列目の【SRLN】は、シニアローンが対象のETFです。金利上昇に伴い、2022年後半から分配金は上昇しています。2023年9月は0.33ドルになりました。

王道インデックスはコロナ・ショックの頃に購入

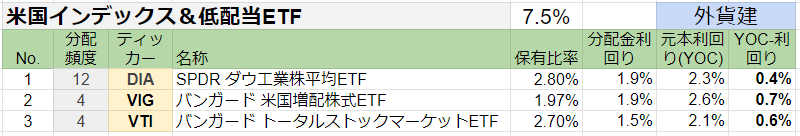

続いて「米国インデックス&低配当ETF」。【DIA】や【VTI】などのインデックスと、配当系の中で分配金利回りの低い【VIG】です。3つのETFともに、一番右側の「YOC-利回り」が好調です。

この3つのETFは、コロナ・ショックのあった2020年頃に購入しました。2021年以降は追加購入していません。そのため、YOCは上がっています。いずれも増配傾向なので、こういう銘柄をいかに早く仕込むかがポイントですね。

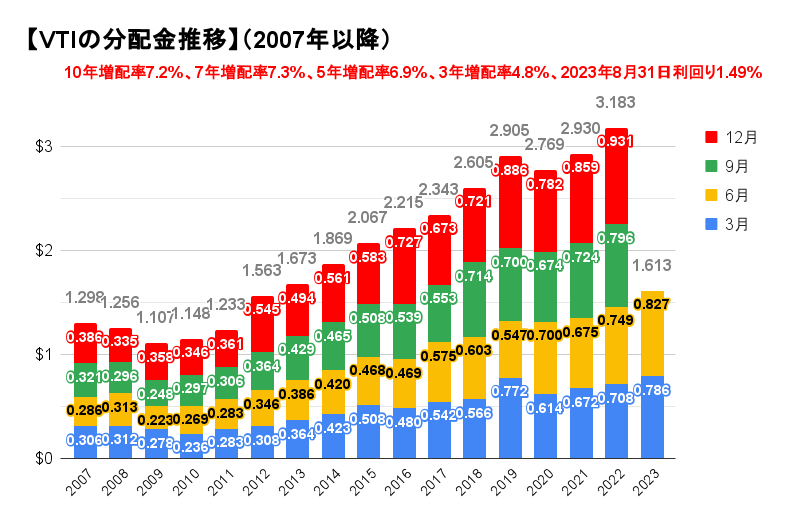

3列目の【VTI】は全米が対象のETF。時価総額加重平均型です。米国上場ETFの中で4番目に規模が大きいです。1~3番目はいずれもS&P500連動型ETF【SPY】【IVV】【VOO】なので、実質2番目ですね。

米国配当系ETFはポートフォリオのコア

次は「米国配当系ETF」。全体の23.1%を占めており、ポートフォリオの中心です。保有比率は【VYM】が7.4%で全体の1位、【HDV】は5.6%で全体の2位です。

この両銘柄は2020年と2021年を中心に購入したので、YOCは高くなっています。【VYM】は特定口座で買っていますが、新NISAの対象になったら、そちらで追加購入しようと考えています。

【DVY】と【SDY】はNISA口座で購入しており、新NISAになったら、そちらにスライドしようかなと思います。

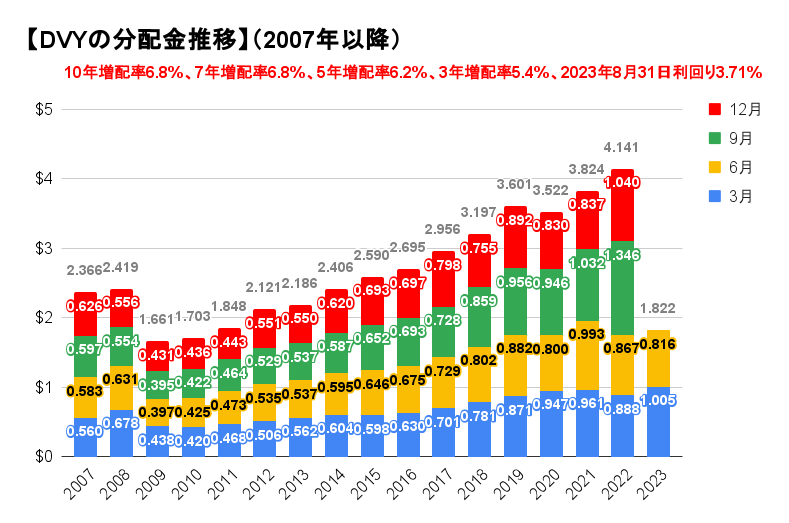

【DVY】は分配金利回り、株価上昇、増配率と3拍子揃ったETFです。経費率が0.38%とやや高いため日本の個人投資家にはそれほど人気はありませんが、データ面は【VYM】といい勝負です。

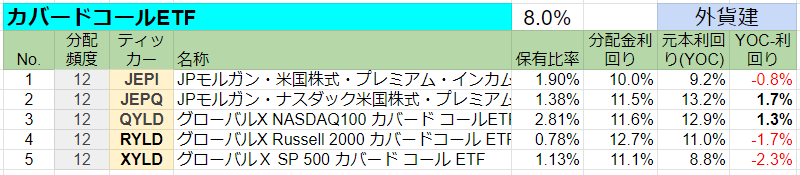

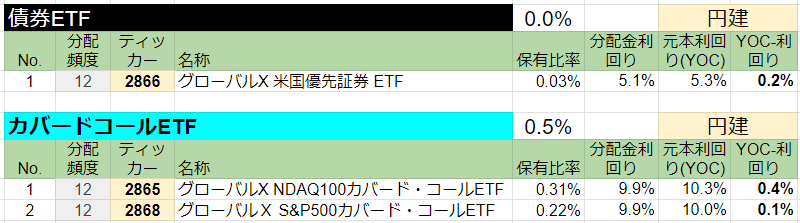

高い利回りが魅力のカバードコールETF

お次は「カバードコールETF」。オプション取引を使って、分配可能な収益を確保するETFです。

いずれも分配金利回りが高いので、魅力的ですが、保有比率は各銘柄上限2%ぐらいにしたいものです。

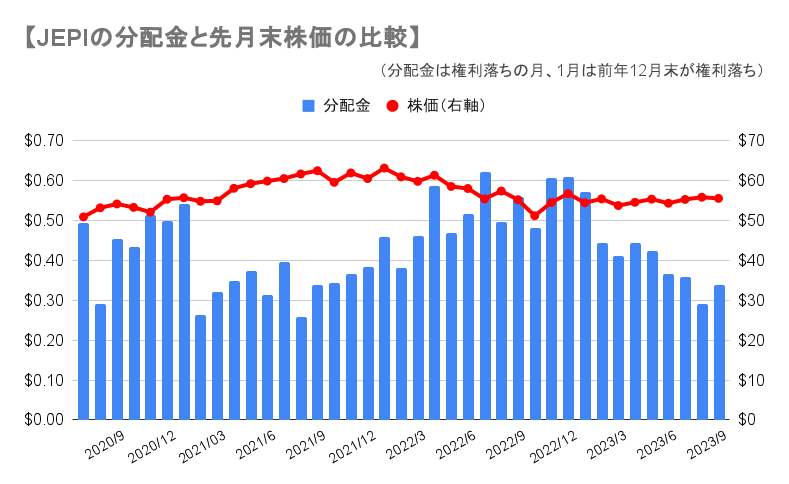

こちらはJEPIの株価と分配金の比較。ちょうど二桁差があるので、棒グラフが株価に到達していれば、月利1%、年利12%ほどになります。2023年1月以降は今ひとつです。ただ、9月の分配金は0.3382ドルで、8月よりは増えました。

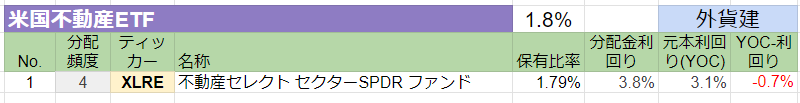

不動産は近年やや不調

「米国不動産ETF」は【XLRE】のみです。これはS&P500の不動産セクターが対象のETF。組入銘柄は約30銘柄と少なく、少数精鋭ですね

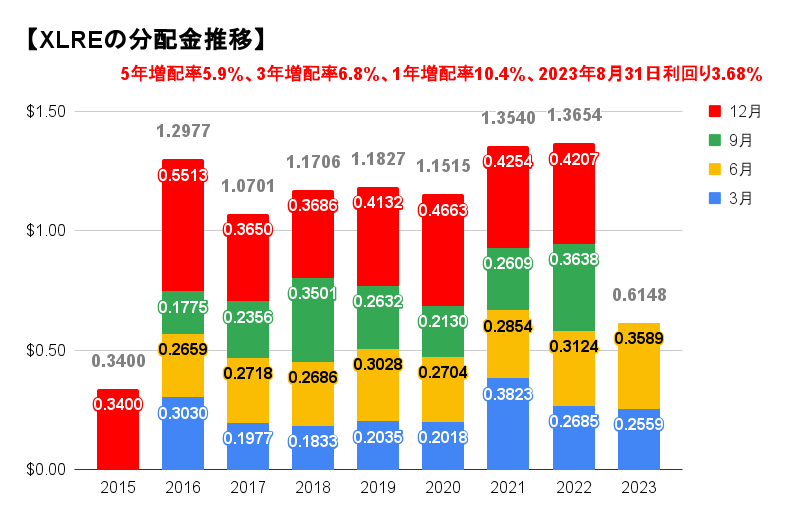

【XLRE】の分配金推移です。2023年6月は0.3589ドルで、対前年同期14.9%増。不動産の分配金は近年は今ひとつですが、その中では健闘しています。

米国以外を保有して分散投資

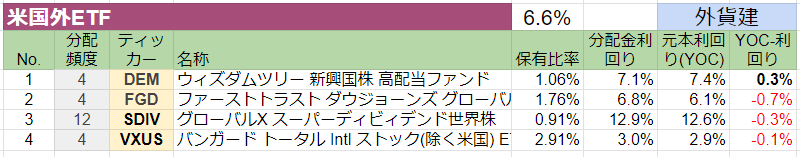

「米国外ETF」は全体の6.6%で、4つのETFです。上から【DEM】が新興国高配当、【FGD】が先進国高配当、【SDIV】が世界の高配当、【VXUS】が米国を除く世界全体が対象のETFです。

【DEM】と【FGD】は四半期タイプのETFなので6月に分配金が出ましたが、支払いは7月頭になったので、来月に持ち越しです。

【FGD】は先進国が対象の高配当ETFなので、米国も10%ほど含まれています。便宜上、このカテゴリに入れました。

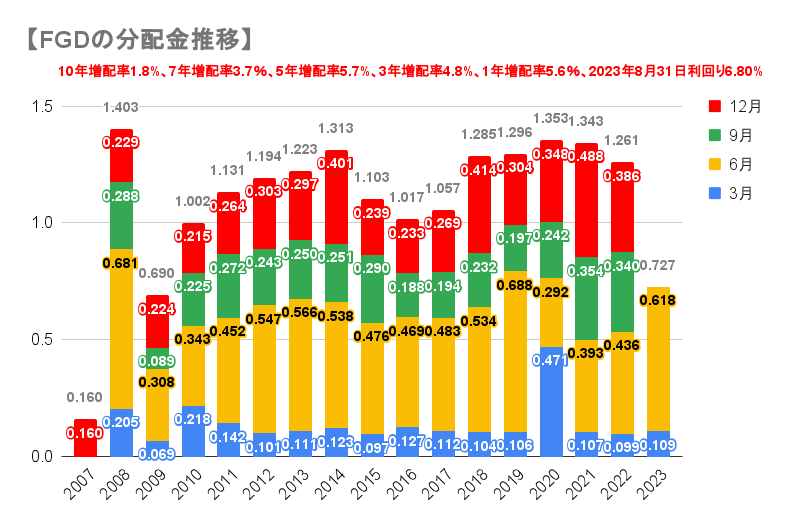

【FGD】は先進国の高配当が対象のETF。分配金は6月と12月が多い傾向です。一応増配傾向ですが、分配金のブレが大きいですね。

ウィブル証券で購入可能となったBDC銘柄

一番下の表はBDC銘柄。新興企業や中小企業の事業開発に金融面を中心にサポートする投資会社です。利益の90%以上を配当に充てるため、利回りは高いです。

ウィブル証券ではBDC銘柄が特定口座で購入可能です。

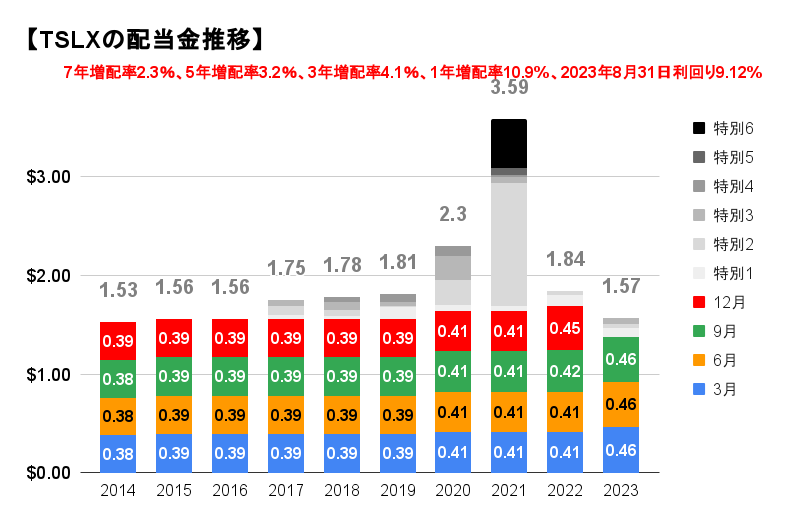

シックス・ストリート・スペシャルティ・レンディング【TSLX】は中堅企業向けの融資に特化したBDC銘柄。

配当は四半期タイプで、特別配当を不定期に頻繁に出してます。2021年は6回も出しました。通常配当は0.39ドルの期間が長かったですが、現在は0.46ドルまで増えました。

※増配率は特別配当は含めず

ウィブル証券では初回入金&取引キャンペーン、お友達紹介キャンペーンなどを実施中【PR】

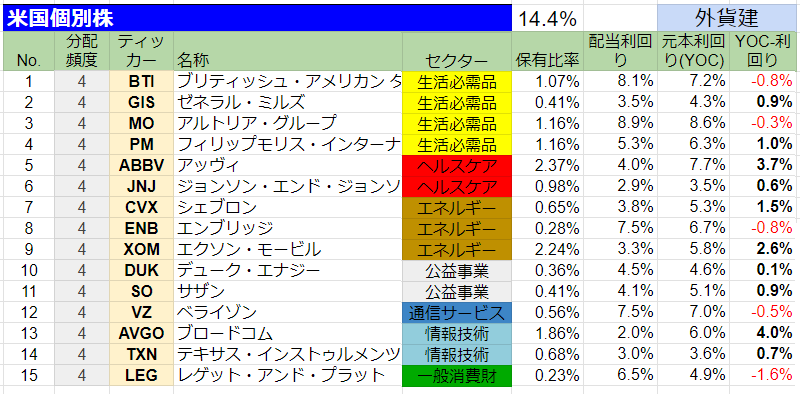

最近は購入していない米国個別株

続いて、米国の個別株です。全部で15銘柄。全体に対して14.4%ですね。【BTI】は欧州個別株ですが、便宜上ここに入れておきます。

最近はETFばかり買っているので、ここ2年ほどは買っていません。スピンオフなどで一般口座行きになるたびに売っています。

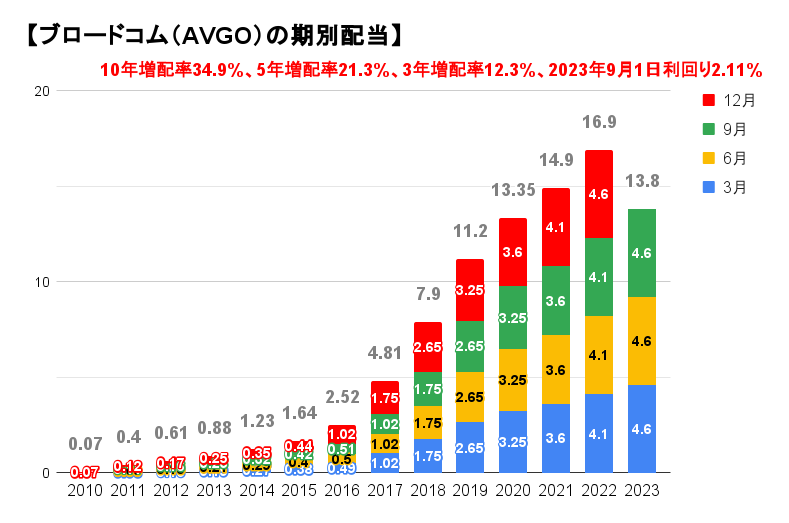

ほとんどが増配銘柄なので、YOCは高くなっています。アッヴィ【ABBV】は現在の配当利回りが4.0%で、YOCは7.7%と高くなりました。ブロードコム【AVGO】は現在の配当利回りが2%ほどで、YOCは6.0%。どちらも2019年と2020年に購入して、ここまで上がっています。すさまじい増配率です。

ブロードコム【AVGO】の増配率は素晴らしいですが、さすがに徐々に下がってきています。

※増配率は直近の配当と〇年前の同時期を比較して計算

円建て口座でグローバルX社のETFを買う

以下の3つはグローバルX社のETFで、米国上場のPFFD、QYLD、XYLDの東証版です。二重課税の対応されているかの確認のため購入しています。

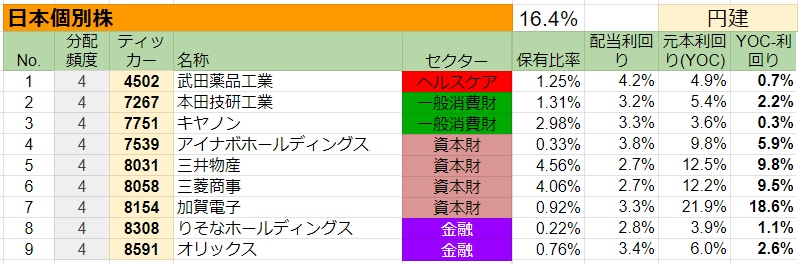

日本の個別株は、かなり前に買った銘柄が目立つ

最後は日本個別株。全部で9銘柄あり、比率は16.4%です。日本株は10数年前に購入したものと、3年ほど前に購入したものの2パターンあります。10数年前に購入して、保有し続けた銘柄のYOCは素晴らしいですね。

加賀電子【8154】はYOCが21.9%です。エー・ディ・エム【3335】という銘柄を買ったところ、加賀電子に買収されました。株価1006円で購入したことになり、現在6600円なので、+550%です。増配が続いており、YOCは21%台まで上昇しました。

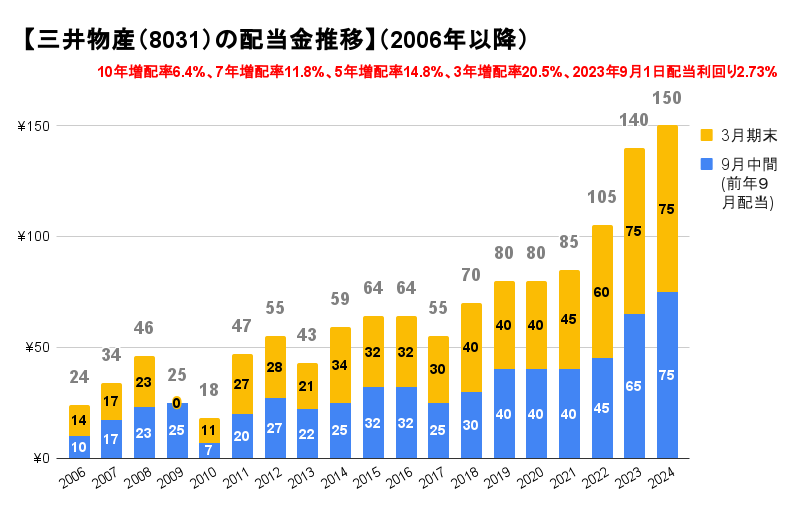

三井物産【8031】と三菱商事【8058】もYOCは12%台と高いです。ここ数年の株価上昇と増配は素晴らしいですね。ウォーレン・バフェットの影響も強力です。

かなり前に購入した資本財セクターの銘柄はすばらしいです。アイナボは住宅関連の工事や販売を手掛けている会社です。

三井物産【8031】の配当金推移です。2011~2013年にかけて購入しました。軌道に乗ってきたのは、2018年頃からですね。

※2024年は予想です。9月中間は1年前の9月という意味です。増配率は2023年3月期の過去1年配当と、○年前を比較して計算

分配金利回り(配当利回り)とYOCは?

配当利回り(分配金利回り)と、YOC(Yield On Cost/投資元本に対する利回り)は以下の通りです。

・ドル建て口座の配当利回りは5.33%、YOCは5.52%

・円建て口座の配当利回りは2.97%、YOCは6.39%

・全口座の配当利回りは4.93%、YOCは5.60%

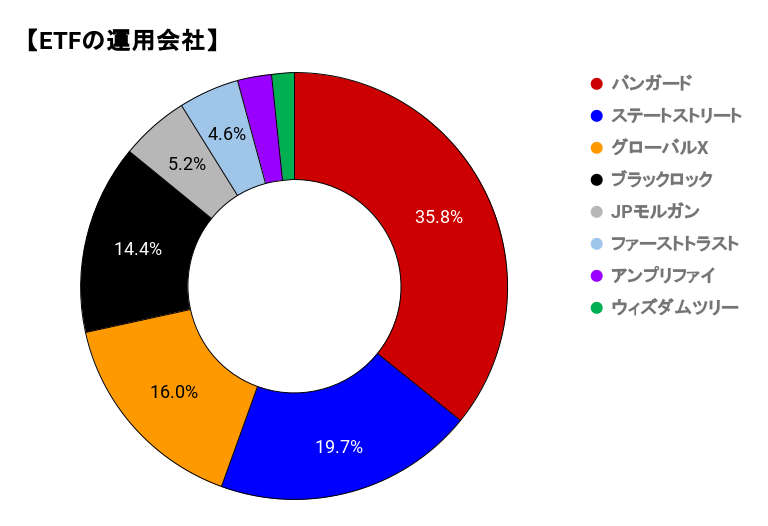

ETFの運用会社は?

ETFの運用会社の比率も調べました。今月はBDC銘柄ばかり買っていたので、ETFはほとんど変化がないですね。

今後の予定

9月も引き続きBDC銘柄を買おうと考えています。