2023年7月現在のアセット・アロケーションやポートフォリオの紹介と、保有銘柄の傾向と説明、将来の見通しです。今回から少し体裁を変更します。

この1カ月で購入した商品は?

この1カ月で新規に購入した銘柄は、ありません。

円建て口座は東証版QYLD【2865】を少しだけ追加購入しました。

ドル建て口座は、米国高配当ETF【SPYD】、新興国高配当ETF【DEM】、先進国高配当ETF【FGD】を追加購入しました。いずれも四半期に一度分配金が出るので、権利落ち前に少し買いました。

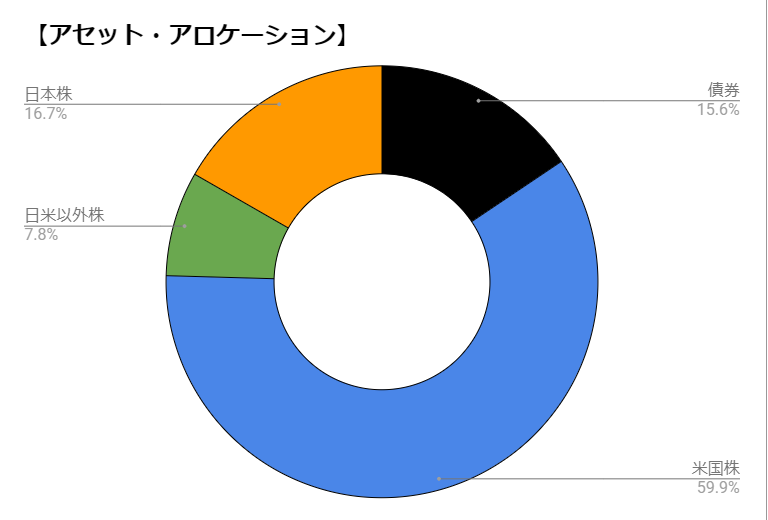

アセット・アロケーションは?

アセット・アロケーションです。「欧州株」と「日米欧以外株」を一緒にして、「日米以外株」に変更しました。ただし、「日米以外株」の中に、若干、米国株と日本株が含まれています。

先月からの変更は「債券」が16.2%から15.6%に減りました。「日米以外株」が6.8%から7.8%に増えました。【DEM】や【FGD】を買い増したためです。

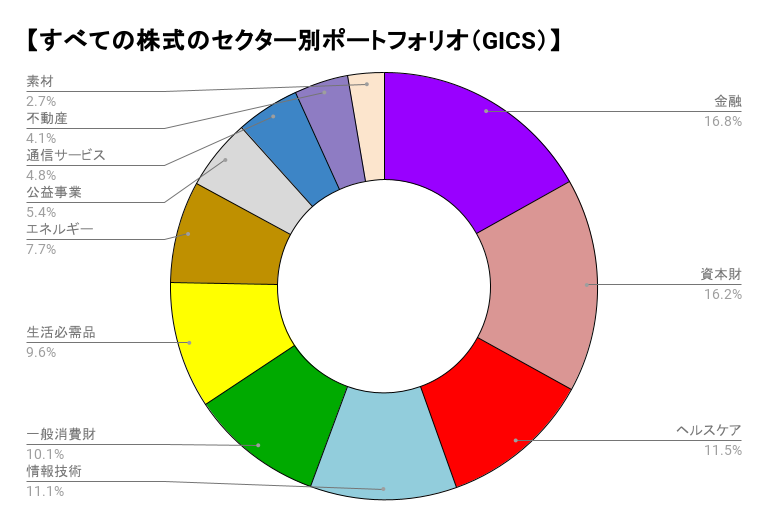

株式のセクター比率は?

株式ETFの中身をGICSに基づいてセクター分類し、個別銘柄と合わせてセクター分けをしました。金融が最多で16.8%で、資本財が16.2%、ヘルスケアが11.5%、情報技術が11.1%、一般消費財が10.1%、生活必需品が9.6%と続いています。

先月との比較では、資本財が15.2%から16.2%に増えました。

※BDC銘柄は金融に入れました

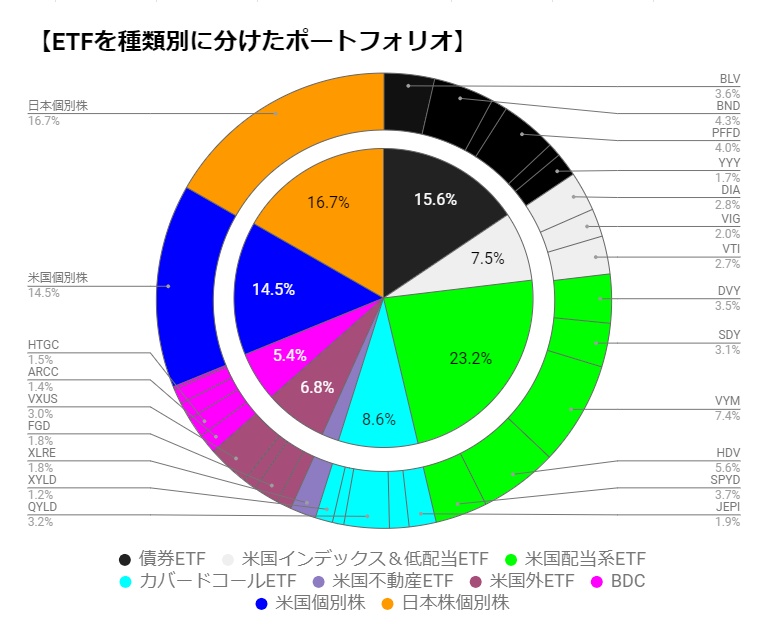

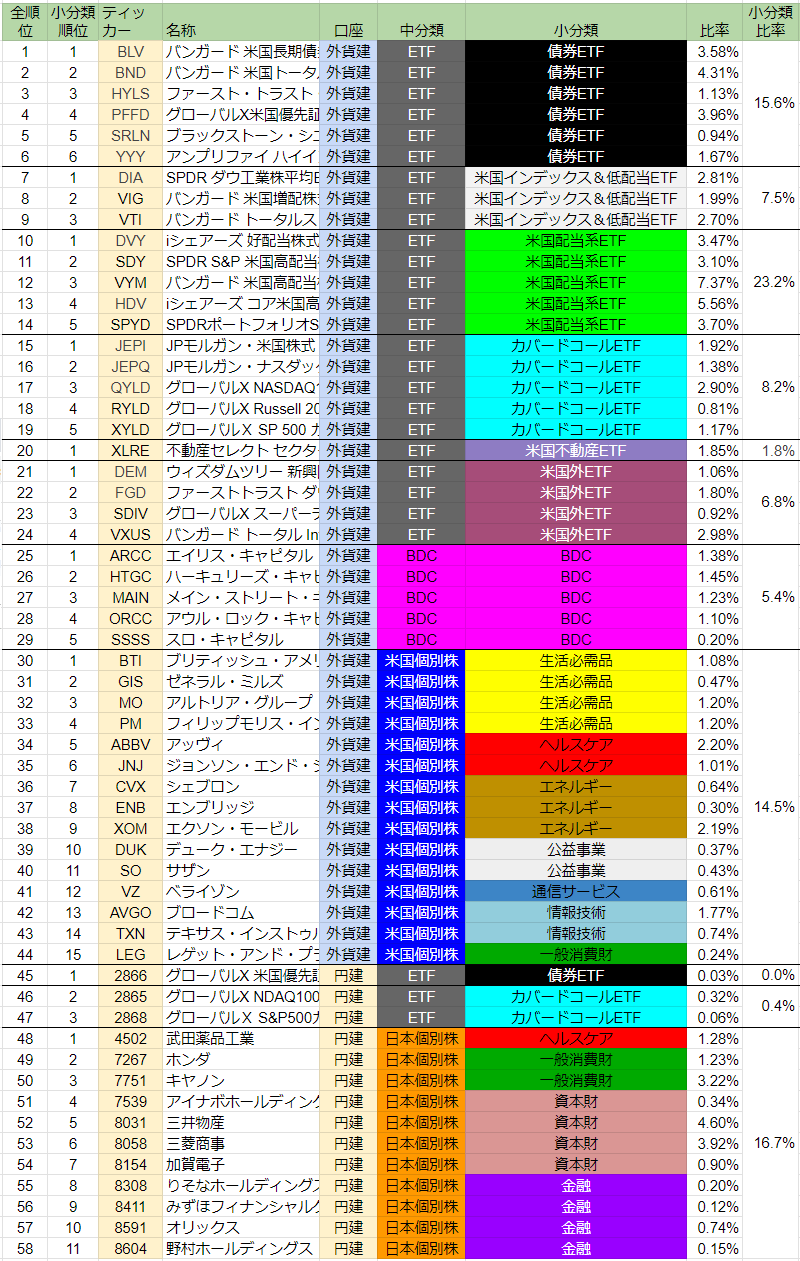

ETFを種類別に分けたポートフォリオ

ETFを種類ごとに分けました。外貨建て口座はETFが24銘柄、BDC銘柄が5銘柄、米国個別株が15銘柄の計44銘柄です。【PFFD】【YYY】【SRLN】はETF(債券)に入れています。円建て口座はETFが3、日本個別株が11銘柄の計14銘柄です。合わせて58銘柄ですね

それなりに安全で、高配当と増配の両方を狙える【VYM】が現在7.4%で最多です。それ以外のETFは1銘柄あたり最大で全体の5%に収めようと考えています。現在【VYM】以外で5%を超えているのは【HDV】で5.6%です。

超高配当ETFは最終的に1銘柄あたりの上限は2%にしようかと思います。

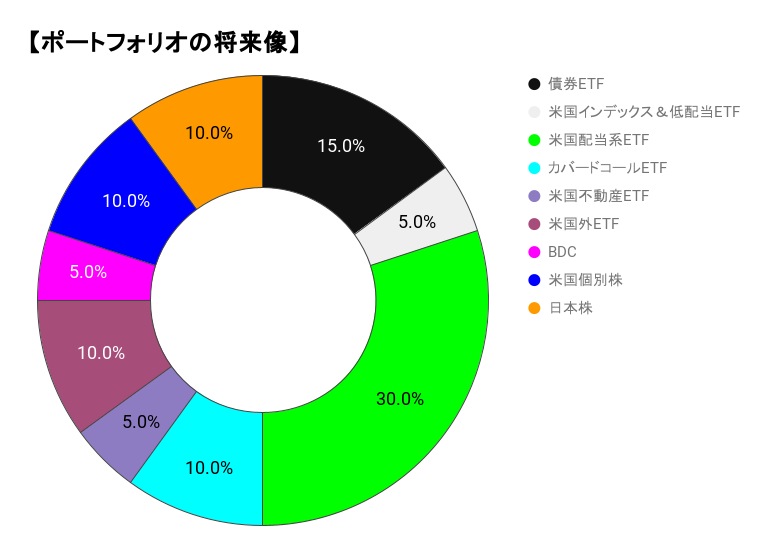

ポートフォリオの将来像

今月から「高配当」と「中配当増配系」を、「米国配当系ETF」に統合しました。

最終的には、米国配当系ETFを30%、債券ETFを15%、カバードコールETF、米国外ETF、米国個別株、日本個別株を10%ずつ、残りの10%を米国不動産とBDCにしようと考えています。

ただし、日本株高配当ETFの新規購入も検討しており、今後新たなカテゴリを作成し、比率を変更すると思います。

分配金利回りの高いカバードコールはついつい買いたくなりますが、上限を10%に抑えたいですね。

全保有銘柄と比率

全保有銘柄をカテゴリ別に並べたものです。銘柄ごとの比率、小分類(カテゴリ)の比率も右端にあります。

保有銘柄を比率の高い順に並び替える

比率の高い順に並び替えました。【VYM】が7.37%で首位。【HDV】が5.56%で続いています。

3位の三井物産【8031】と6位の三菱商事【8058】は2008~2013年にかけて購入し、ほったらかしにしていたところ、ここ数年で株価が急上昇したため比率が上がっています。三井物産は+350%、三菱商事は+320%の損益です。購入してからどちらも3回ぐらい減配した気がしますが、わからないものですね。

もっとも株価が上がったのは40位の加賀電子【8154】です。2008年にエー・ディ・エム【3335】を100株だけ購入したところ、2013年に加賀電子に買収されました。株価1006円で購入したことになり、現在6370円なので、+530%です。増配が続いており、YOCは21%まで上昇しました。

1対0.5の買収だったので単元未満株になってしまい、いつか買い増して1単元(100株)にしようと考えていたのですが、先送りにしていたらあっという間に10年が経過してしまい、もはや株価が高くて買えないですね。

良質な銘柄を早く見つけて購入し、ほったらかしにするのが一番ですが、20年後ぐらいの将来が有望かどうかなんて、わかりませんよね。そんなわけで、最近はETFばかり買っています。

種類ごとに、銘柄の比率とYOCをチェック!

ここからは種類ごとに比率やYOCなどを見ていきます。

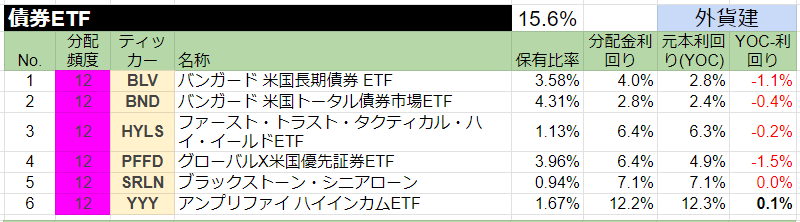

まずは表の見方です。「債券ETF」の横に書いてある数値は、合計比率。つまり、債券ETFの合計比率が15.6%という意味です。その下の数値は、各銘柄やETFの比率です。

左から2列目の「分配頻度」は年何回、分配金や配当が出るかという意味です。「12」なら毎月分配型です。この数値の背景色がピンク色の場合は、今月分配金の入金があったという意味です。

右から3列目の分配金利回りは現時点での利回り。ETFの場合は現在の株価を、過去1年分配金で除して計算します。個別銘柄の場合は直近の配当を1年換算したものを使用します。

右から2列目の元本利回り(YOC)は、自分が購入した価格を、現在の過去1年分配金で除して計算したものです。自分利回りとも言います。株価が安い時期に買って、増配すれば、YOCは上がります。

一番右の「YOC-利回り」は、YOCが現在利回りよりも高いかどうかです。赤字がマイナスです。債券ETFは、ほぼ高値掴みしたということですね。ちなみにこの数値は外貨建て口座の場合は、円換算せずにドルのままで計算しています。

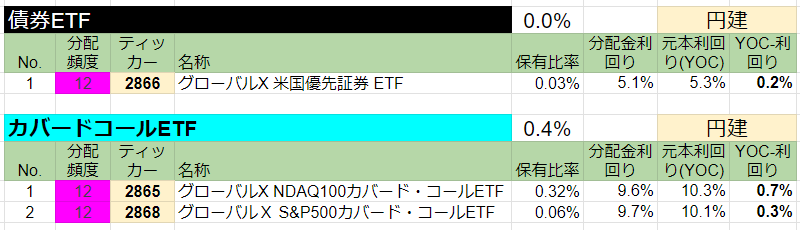

債券ETFは全体の15.6%と結構多いです。高配当ETFが多く、分配金利回りが低いのは【BND】ぐらいです。全て毎月分配型なので、FIRE向けの商品と言えますね。

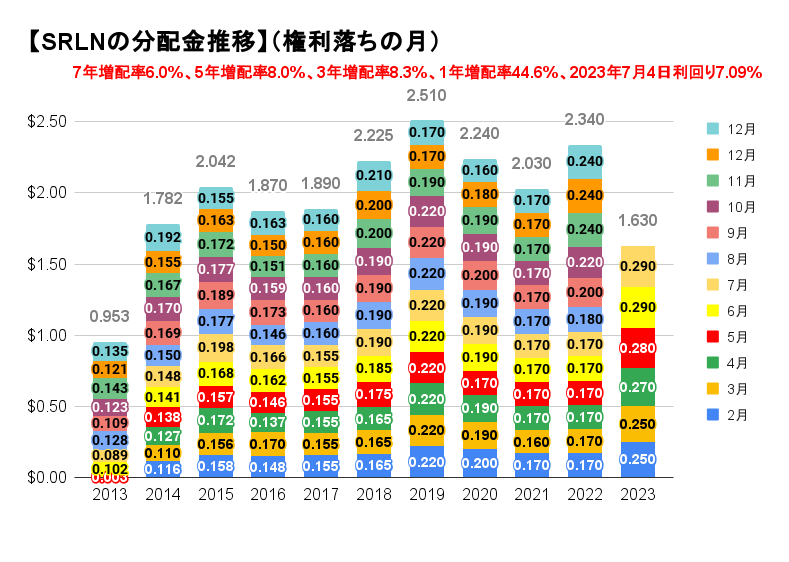

下から2列目の【SRLN】は、シニアローンが対象のETFです。変動金利のため、分配金額が金利に左右されます。2022年後半からは金利上昇の恩恵を受けて、分配金や利回りが高くなっています。経費率は0.7%と少し高いです。

王道インデックスはコロナ・ショックの頃に購入

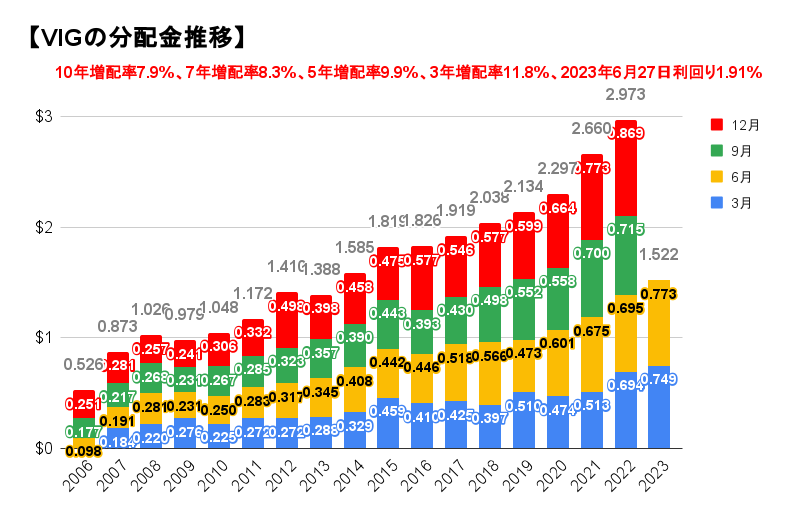

続いて「米国インデックス&低配当ETF」。【DIA】や【VTI】などのインデックスと、配当系の中で分配金利回りの低い【VIG】です。3つのETFともに、一番右側の「YOC-利回り」が好調です。

この3つのETFは、ほとんどがコロナ・ショックのあった2020年に購入しました。2021年以降は追加購入していません。そのため、YOCは上がっています。いずれも増配傾向なので、こういう銘柄をいかに早く仕込むかがポイントですね。

2列目の【VIG】の分配金の伸びぐらいは、ほれぼれします。2021年9月にベンチマークが変更になったのですが、その後の分配金の伸びはさらに加速した感じですね。2023年6月の分配金は0.7731ドルで、対前年同期11.3%増です

米国配当系ETFはポートフォリオのコア

次は「米国配当系ETF」。全体の23%を占めており、ポートフォリオの中心です。保有比率は【VYM】が7.4%で全体の1位、【HDV】は5.6%で全体の2位です。

この両銘柄は2020年と2021年を中心に購入したので、YOCは高くなっています。【VYM】は特定口座で買っていますが、新NISAの対象になったら、そちらで追加購入しようと考えています。

【DVY】と【SDY】はNISA口座で購入しており、新NISAになったら、そちらにスライドしようかなと思います。

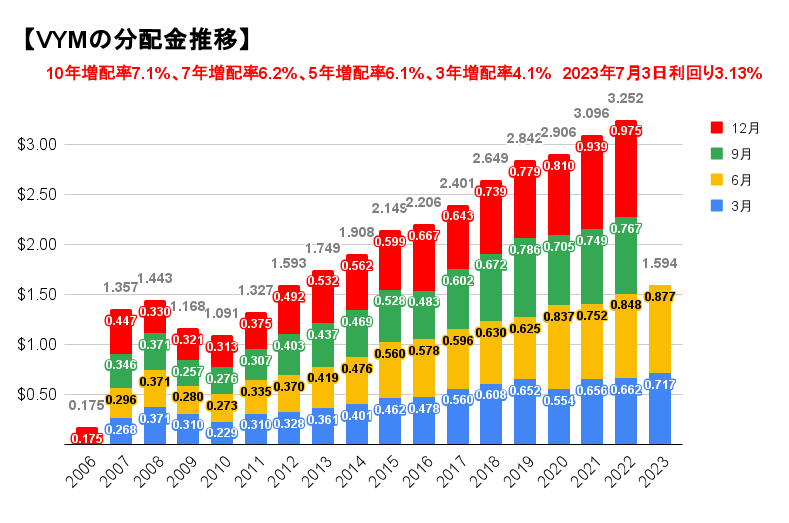

【VYM】の分配金推移です。2023年6月は0.8767ドルで、対前年同期3.4%増。分配金は着実に増えています。なるべく早いタイミングで購入したいETFです。

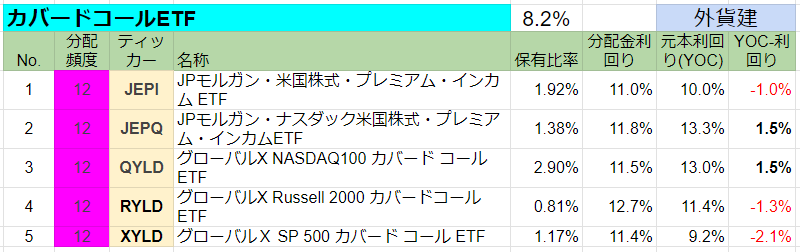

高い利回りが魅力のカバードコールETF

お次は「カバードコールETF」。オプション取引を使って、分配可能な収益を確保するETFです。

いずれも分配金利回りが高いので、魅力的ですが、保有比率は各銘柄上限2%ぐらいにしたいものです。

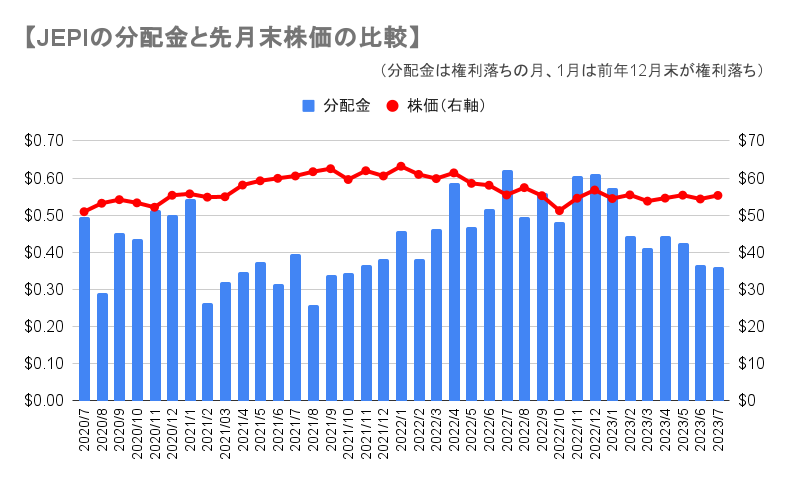

こちらはJEPIの株価と分配金の比較。ちょうど二桁差があるので、棒グラフが株価に到達していれば、月利1%、年利12%ほどになります。右端の6回、つまり最近6カ月は少し分配金が少ないです。その前の1年は好調でした。

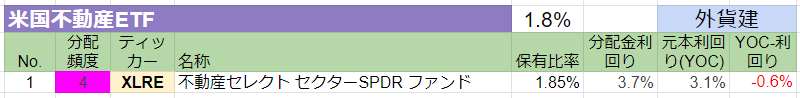

不動産は近年やや不調

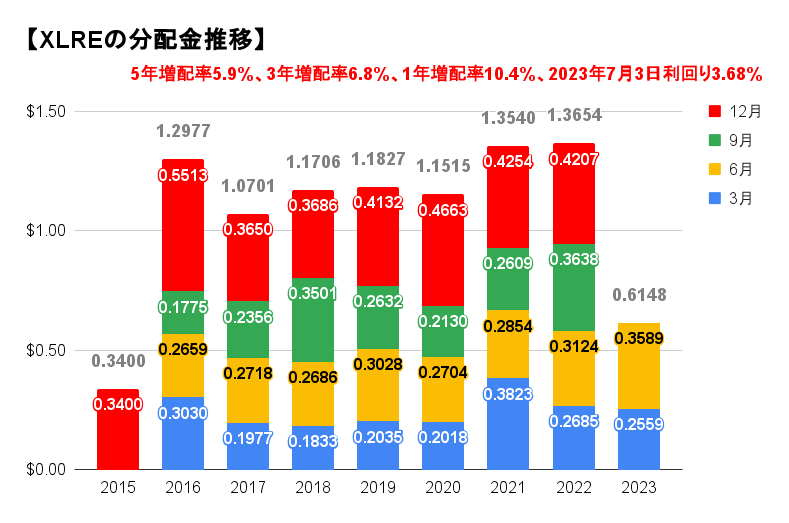

「米国不動産ETF」は【XLRE】のみです。これはS&P500の不動産セクターが対象のETF。組入銘柄は31銘柄と少なく、少数精鋭ですね

【XLRE】の分配金推移です。2023年6月は0.3589ドルで、対前年同期14.9%増。不動産の分配金は近年は今ひとつですが、その中では健闘しています。

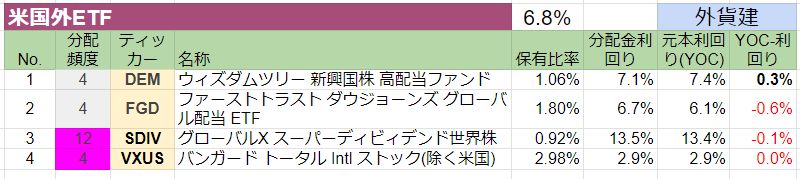

米国以外を保有して分散投資

「米国外ETF」は全体の6.8%で、4つのETFです。上から【DEM】が新興国高配当、【FGD】が先進国高配当、【SDIV】が世界の高配当、【VXUS】が米国を除く世界全体が対象のETFです。

【DEM】と【FGD】は四半期タイプのETFなので6月に分配金が出ましたが、支払いは7月頭になったので、来月に持ち越しです。

【FGD】は先進国が対象の高配当ETFなので、米国も10%ほど含まれています。便宜上、このカテゴリに入れました。

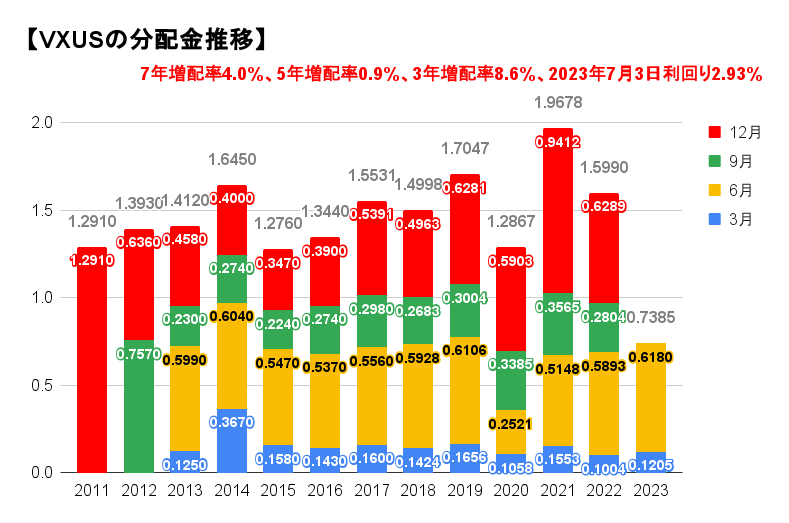

【VXUS】の分配金推移です。コロナ・ショックのあった2020年は少なかったです。少し不安定ですが、まずまず増えています。

2023年6月は0.6180ドルで、対前年同期4.9%増。米国以外の全世界が対象と広い範囲ですが、分配金利回りが3%近くあるのはうれしいです。米国ETFが主力の人にとって、ポートフォリオの分散という意味では、なかなかオススメのETFといえます。

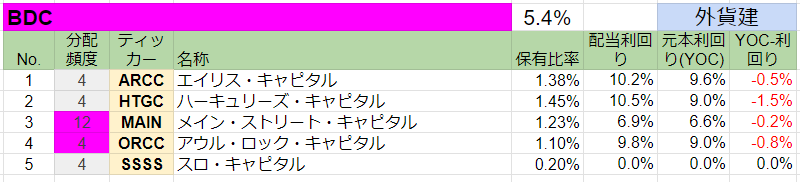

日本の証券会社で買えなくなったBDC銘柄

一番下の表は、BDC銘柄。新興企業や中小企業の事業開発に金融面を中心にサポートする投資会社です。利益の90%以上を配当に充てるため、利回りは高いです。

ただし、日本の証券会社では2021年末ごろを最後に購入できなくなってしまいました。残念です。

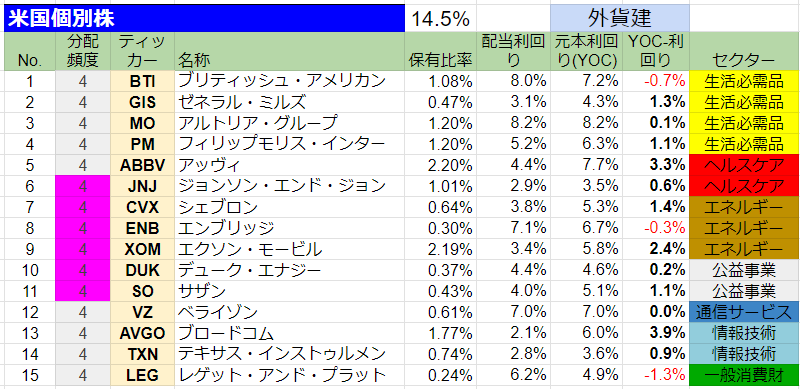

最近は購入していない米国個別株

続いて、米国の個別株です。全部で15銘柄。全体に対して14.5%ですね。【BTI】は欧州個別株ですが、便宜上ここに入れておきます。

最近はETFばかり買っているので、ここ2年ほどは買っていません。スピンオフなどで一般口座行きになるたびに売っています。

ほとんどが増配銘柄なので、YOCは高くなっています。アッヴィ【ABBV】は現在の配当利回りが4.4%で、YOCは7.7%と高くなりました。ブロードコム【AVGO】は現在の配当利回りが2.1%で、YOCは6.0%。どちらも2019年と2020年に購入して、ここまで上がっています。すさまじい増配率です。

ジョンソン・エンド・ジョンソン【JNJ】がそろそろスピンオフするはずなので、売ろうかなと考えています。

保有比率が0.5%以下の銘柄は売却して、ETFの追加購入資金にしてもいいかなと考えています。

たくさん銘柄を保有していると整理したくなるのですが、なるべく株は売らない方が正解なんですよね。

円建て口座でグローバルX社のETFを買う

以下の3つはグローバルX社のETFで、米国上場のPFFD、QYLD、XYLDの東証版です。二重課税の対応されているかの確認のため購入しています。

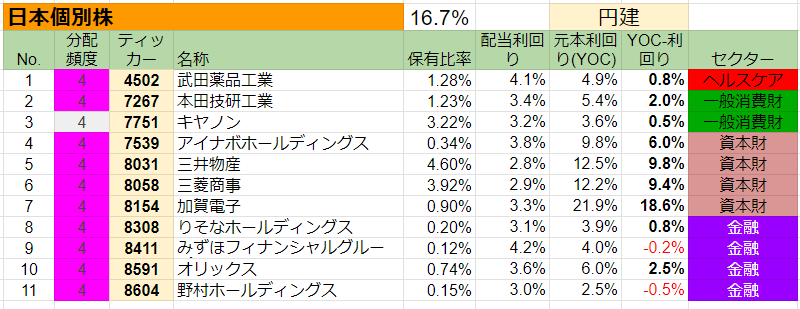

日本の個別株は大昔に買った銘柄多し

最後は日本個別株。全部で11銘柄あり、比率は16.7%です。日本株は10数年前に購入したものと、3年ほど前に購入したものの2パターンあります。10数年前に購入して、ほったらかしにした銘柄のYOCは素晴らしいですね。

加賀電子【8154】はYOCが21.9%です。エー・ディ・エム【3335】という銘柄を買ったら、加賀電子に買収されました。半導体商社なので、半導体も商社も増配率が高いので、その恩恵を受けている感じですかね。加賀電子はMリーグのセガ・サーミ―・フェニックスのユニフォームにロゴが入っていますね。ゲーム機やパチンコに半導体が多く使われるので、セガやサミーが主要取引先みたいですね。

三井物産【8031】と三菱商事【8058】もYOCは12%台と高いです。2008~2013年にかけて購入しました。どちらも購入してから3回ほど減配した記憶があります。ここ数年の株価上昇と増配は素晴らしいですね。ウォーレン・バフェットの影響も強力です。

いずれにせよ、かなり前に購入した資本財セクターはすばらしいです。アイナボは住宅関連の工事や販売を手掛けている、ちょっと不思議な会社です。

みずほと野村は保有比率も低いですし、いつか売ろうかなと考えています。

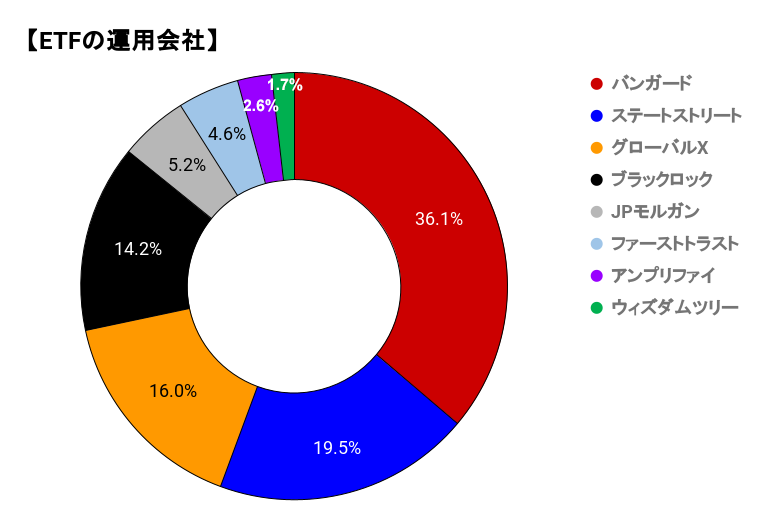

ETFの運用会社は?

ETFの運用会社の比率も調べました。今月は大きな変化はないですね。ステートストリート社の比率が19.1%から19.5%に増えました。

今後の予定

7月は東証版のカバードコールETFを少し買い増そうと考えています。オリックスの優待(Aコース)は062の焼酎と日本酒が3本あるやつにしました。