グローバルX 米国優先証券 ETF【PFFD】が2021年9月2日に分配金を発表しました。0.1133ドルです。前回は0.109ドルでしたので、3.9%の増配です。

2021年9月3日の終値は26.09ドル。利回りを過去1年間の分配金額から算出すると、過去1年の分配金額は1.312ドルなので、利回りは5.03%になります。

今回の分配金が今後も続くと仮定して利回りを計算すると、今後1年の分配金額は1.3596ドルなので、利回りは5.21%になります。

※このページでの利回りは直近の分配が今後も続いたと仮定して、計算します

基本情報を確認しよう

【PFFD】は米国の優先証券をまとめたETFです。ベンチマークは、ICE BofAML・ダイバーシファイド・コア・米国優先証券・インデックス。

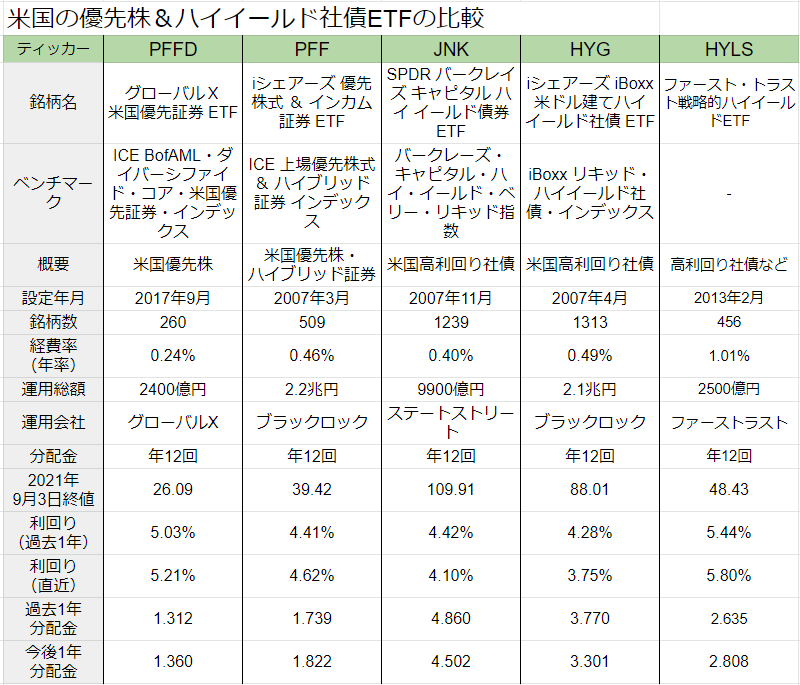

下の表は、主な優先株とハイイールド社債の代表的なETFです。半年前はどれも利回りは5%前後でしたが、最近は4.5%ぐらいまで下がっています。そんななか、【PFFD】の利回り5%を維持しており、【PFF】【JNK】【HYG】よりも高いです。なお、アクティブ型のハイイールド社債ETF【HYLS】は5%台の中盤~後半と高利回りです。

【PFFD】は設定日が2017年と遅く、先行する【PFF】に対抗するため、経費率を0.24%と低くしているのが特徴です。

利回り(過去1年)は過去1年の分配金から算出したものです。

利回り(直近)は直近の分配金が今度1年続いたものとして算出しました。こちらは特別配当を含んでいません

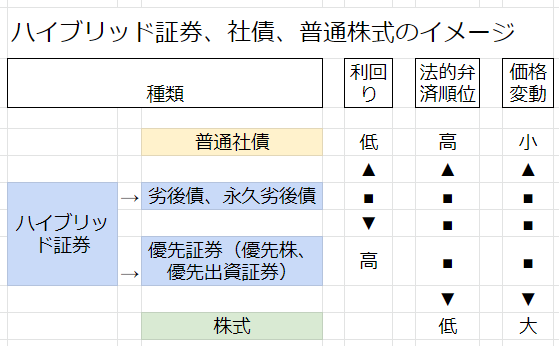

優先証券とは何か?

優先証券とは、株式と債券の性格を持つハイブリッド証券の1つです。議決権がない代わりに、利回りが高いのが特徴です。債券のように配当率は決まっています。株価の変動は、債券と比較すると大きいです。

【PFFD】の中身はどうやって選ぶのか?

【PFFD】は米国企業が発行する米ドル建ての優先証券、転換優先証券が投資対象です。発行残高、額面金額、格付け、売買高によるスクリーニングを実施します。

「優先証券」は残高1億ドル以上の額面25or50ドル、残高2.5ド億ドル以上、格付あり、売買高6億以上(過去3カ月平均)。

「転換優先証券」は残高5000万ドル以上、残存期間が1年以上、売買高6億以上(過去3カ月平均)。

銘柄は時価総額を元に組込比率を決定し、10%が上限です。年4回(3、6、9、12月)銘柄の入れ替えを行います。

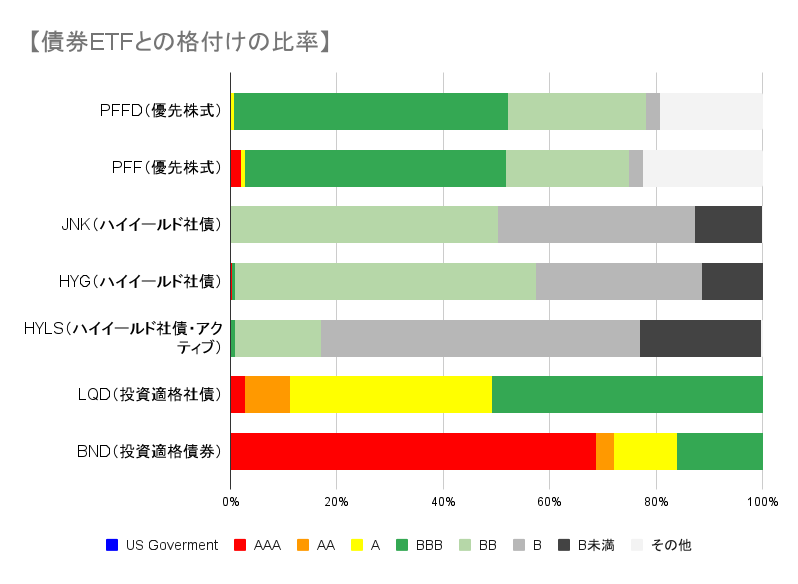

【PFFD】の格付けは?

【PFFD】と債券ETFの組み込まれている銘柄の格付けを比較します。通常「BBB以上」が投資適格と言われ、「BB」以下は投資不適格(ジャンク債・ハイイールド債)と言われます。

【PFFD】は「BBB」が約50%、「BB」が25%ぐらいで、【PFF】とほぼ同じです。【JNK】や【HYG】などのハイイールド債はほとんどが「BB」以下なので、それらよりも格付けは高いですね。それでいて利回りは5%前後と【PFFD】が上回っています。そのあたりが【PFFD】や優先証券のストロングポイントといえます。ただし「その他」が20%ほどあるのが気になります。

上のグラフはYahooファイナンスを元に作成しました。【PFFD】だけは運用元であるグローバルX社の情報です。

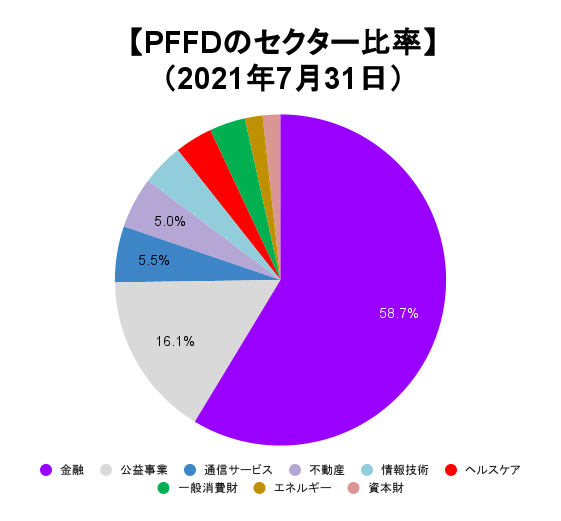

【PFFD】のセクター比率は?

【PFFD】に組み込まれている銘柄のセクター別の組込比率です。金融が約59%と圧倒的に多く、公益事業が16%。この2つのセクターで全体の3/4を占めています。セクター比率は高配当ETFの【SPYD】に少し似ていますね。

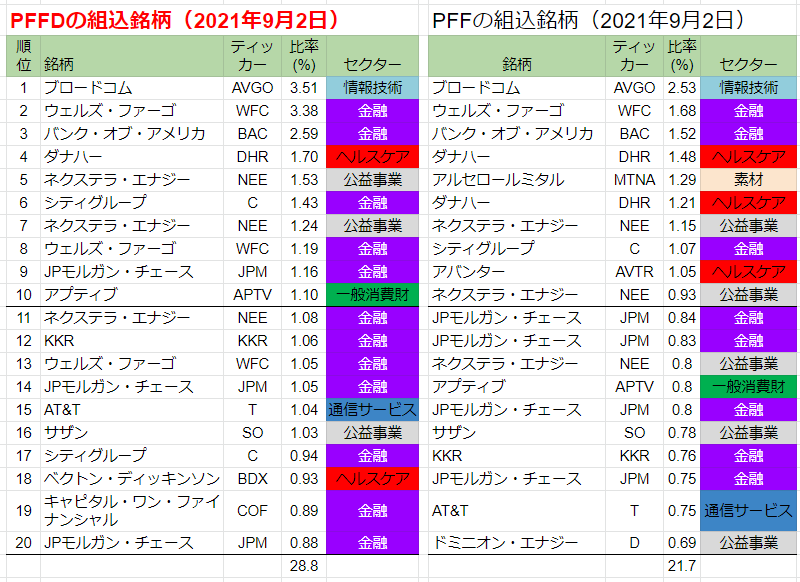

【PFFD】と【PFF】の上位組込銘柄を比較する

【PFFD】の上位組込銘柄はどのようなものでしょうか? 表の左側が【PFFD】の上位20位までの組込銘柄です。金融が目立っています。

ちなみに表の右側は【PFF】の上位20銘柄です。【PFFD】のベンチマークはICE BofAML・ダイバーシファイド・コア・米国優先証券・インデックス、【PFF】のベンチマークはICE 上場優先株式 & ハイブリッド証券 インデックスと異なりますが、中身はかなり似ています。

組込銘柄数が【PFFD】が260、【PFF】は509なので、【PFF】のが分散が利いており、上位20銘柄の合計比率が少ないです。

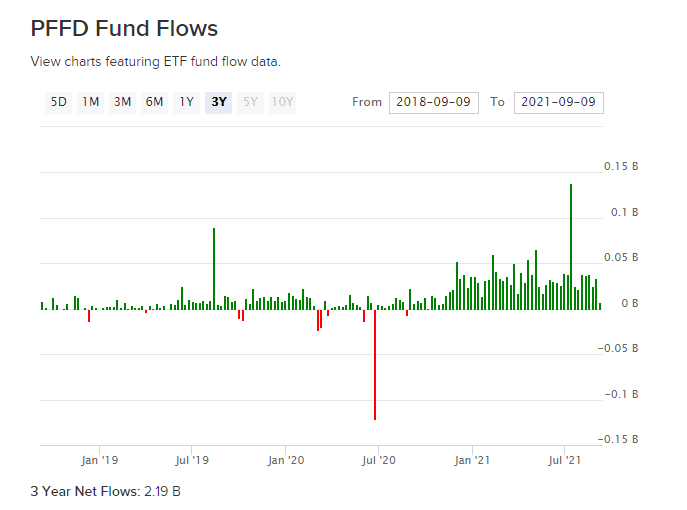

運用総額の変化は?

運用総額の変化です。表の上に伸びている緑棒が資金が流入(売れた)、下に伸びている赤棒が資金流出(売られた)です。ETF Databaseのデータです。

過去3年間で21.9億ドル(約2400億円)ほど増えています。

現在の規模は【PFFD】が2600億円、【PFF】が2兆円と10倍ほど差があります。【PFFD】が設定されたのは約4年前です。最近3年は互角の売れ行きですね。【PFFD】は赤棒の流出が少なく、好調と言えます。

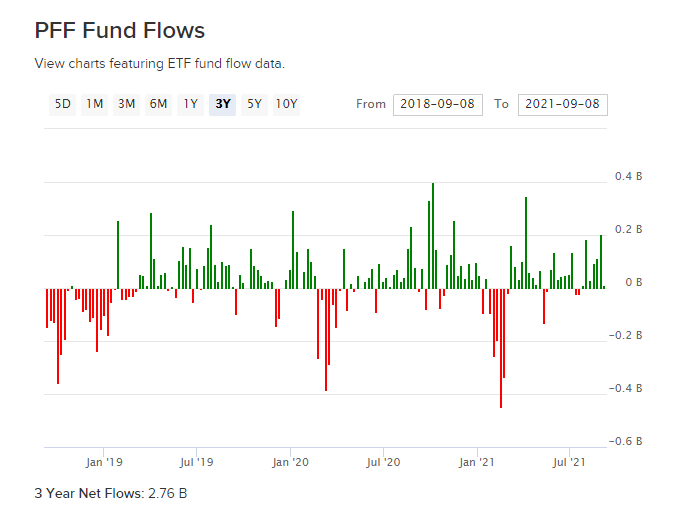

ライバル【PFF】の売れ行きは?

【PFF】は過去3年で27.6億ドル(約3000億円)ほど増えています。【PFFD】と比べると、少しマイナスが目立ちます。

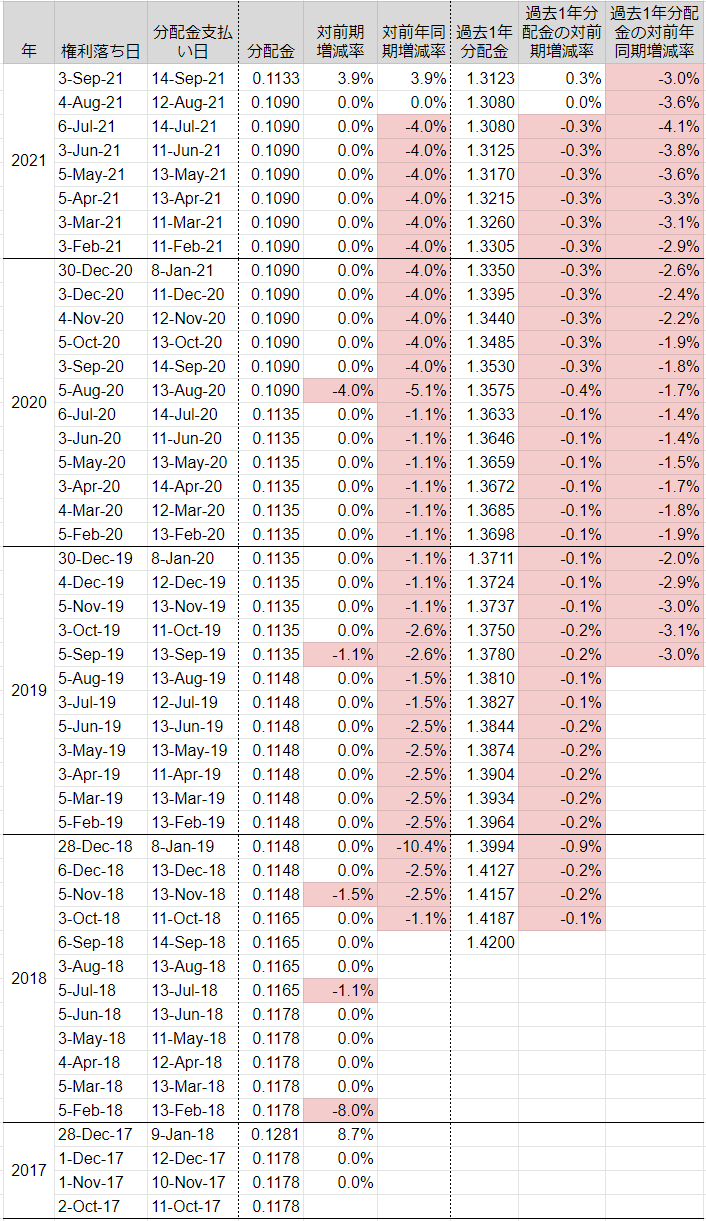

【PFFD】の過去の配当金と増配率は?

【PFFD】が設定されたのは2017年9月です。下の表は過去の配当金の一覧です。ほとんど変化はありませんが、わずかに減っています。今回の増配で風向きが変わるのか、注目ですね。

※背景が赤になっているのが減配です

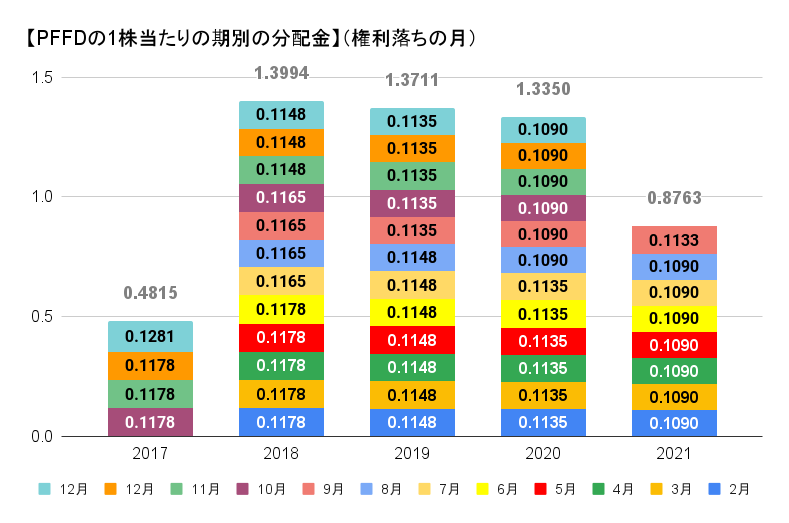

【PFFD】の期別分配金は?

毎月の分配金を重ねて棒グラフにしました。12月は2回権利落ちがあります。2019年に0.1148ドルから0.1135ドルに、2020年には0.1090ドルに減り、今回0.1133ドルに増えました。

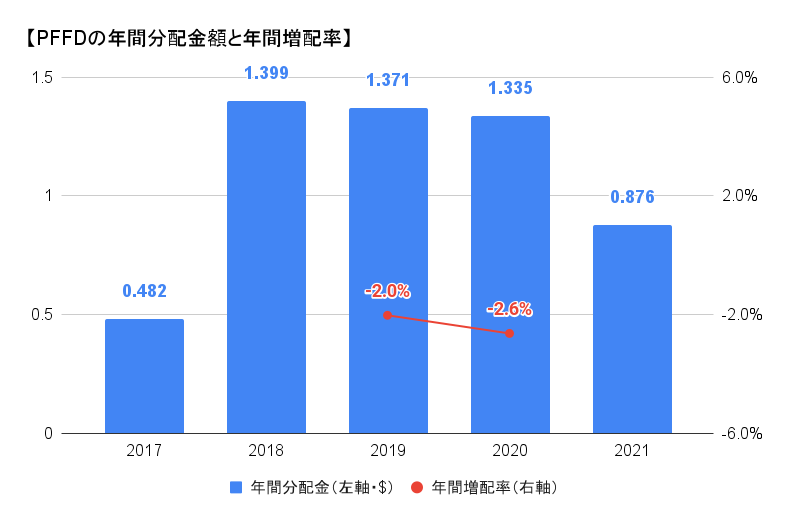

【PFFD】の年間分配金と年間増配率は?

【PFFD】の配当金を1年ごとにまとめてグラフ化しました。ほんの少しだけ減っています。

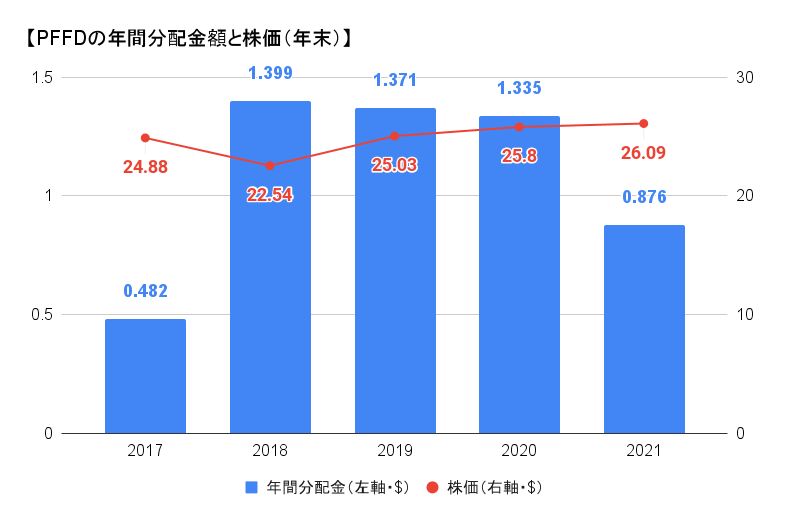

【PFFD】の年間分配金と株価は?

【PFFD】の分配金と株価の関係です。どちらも横ばいですね。

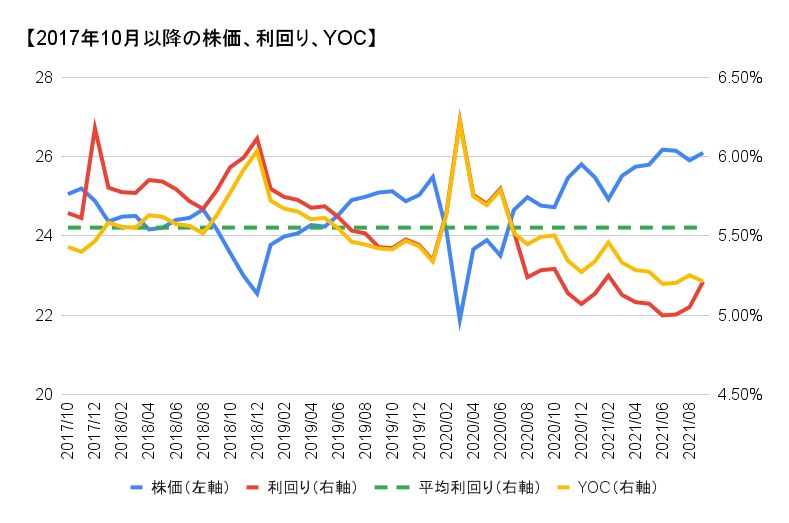

2020年以降の利回りは?

2020年以降の【PFFD】の株価と利回りを見てみましょう。利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が配当利回り(右軸)です。2020年1月当初の配当利回りは5.4%弱でしたが、2月半ば以降は株価が下がったため、3月16日には利回りが約7.6%まで上昇しました。現在は株価がコロナ・ショック前まで戻り、2021年9月3日の利回りは5.21%です。

【PFFD】を過去に買っていた場合のYOCは?

過去に【PFFD】を買った場合、現在の購入単価当たりの配当利回り(YOC)はどのくらいでしょうか? 上場されてから時間が経っていないので、現在から3年前までの株価、利回り、YOCを見ていきます。株価は月末のもので月1回なので、少しアバウトです。

2021年9月3日の終値は26.09ドル、年間の予想配当金額は1.3596ドルなので、現在の利回りは5.21%です。過去4年の平均利回りは約5.6%です。株価はほぼ横ばいで、分配金もそれほど変化がないので、いつ買ってもYOCはあまり変わりません。コロナショック時の2020年3月頃に買っていたら、現在YOCは約6.2%になっていました。

過去のトータルリターンはどうか?

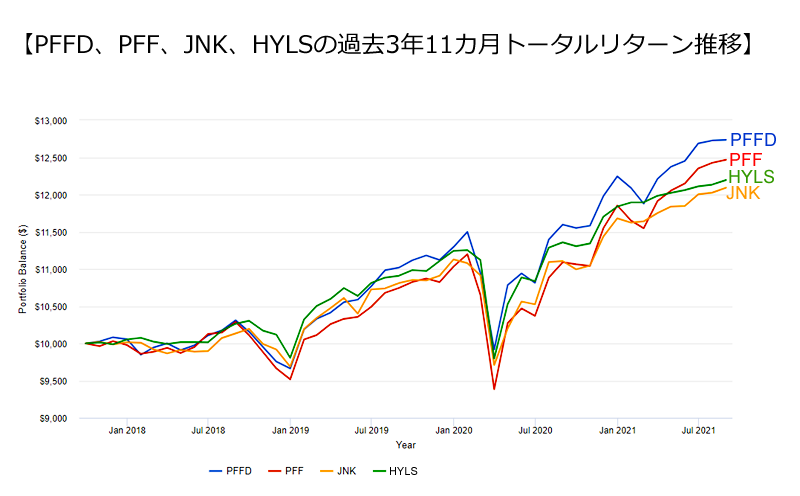

【PFFD】が設定されて以降のトータルリターンはどうなっているでしょうか? ライバルの【PFF】、ハイイールド社債ETF【JNK】【HYLS】と比較します。PORTFOLIO VISUALIZERを使って、2017年10月から2021年8月までの3年11カ月間を比べます。

2017年10月に1万ドル投資して配当を再投資した場合、2021年8月には【PFFD】が1万2700ドル、【PFF】が1万2400ドル、【HYLS】が1万2100ドル、【JNK】が1万2000ドルになっていました。【PFFD】がやや優勢です。

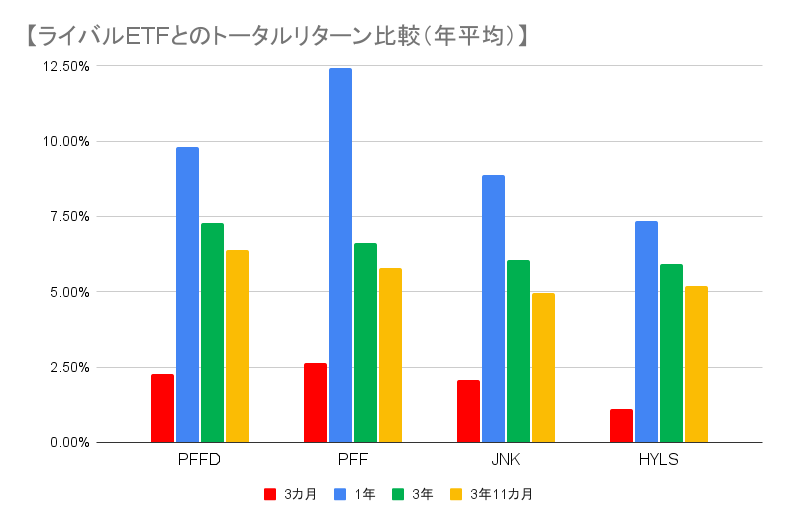

過去のトータルリターン

過去3カ月、1年、3年、3年11カ月の年平均トータルリターンは以下の通りです。過去3年のリターン(年平均)は【PFFD】が7.3%、【PFF】が6.6%、【JNK】は6.1%、【HYLS】が5.9%でした。過去3年以上では【PFFD】のリターンは他よりも優秀です。

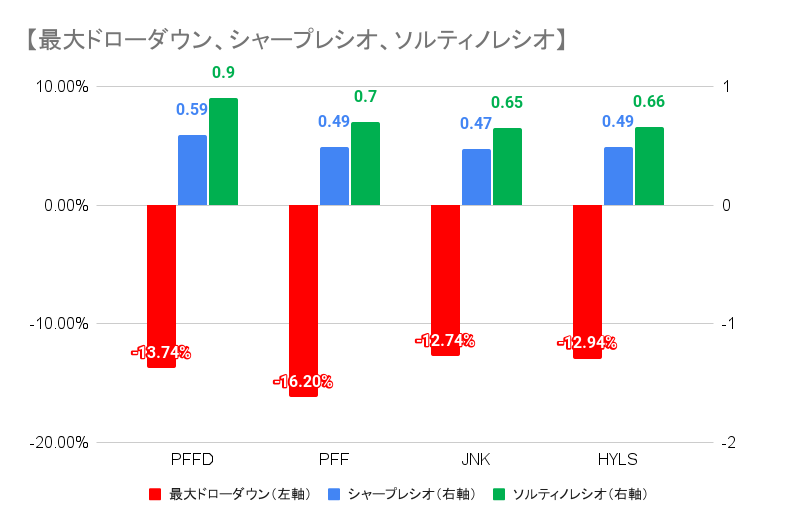

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン?無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

【PFFD】はシャープレシオ、ソルティノレシオともに、この中では優れていますね。【PFF】は最大ドローダウンが少し悪いです。

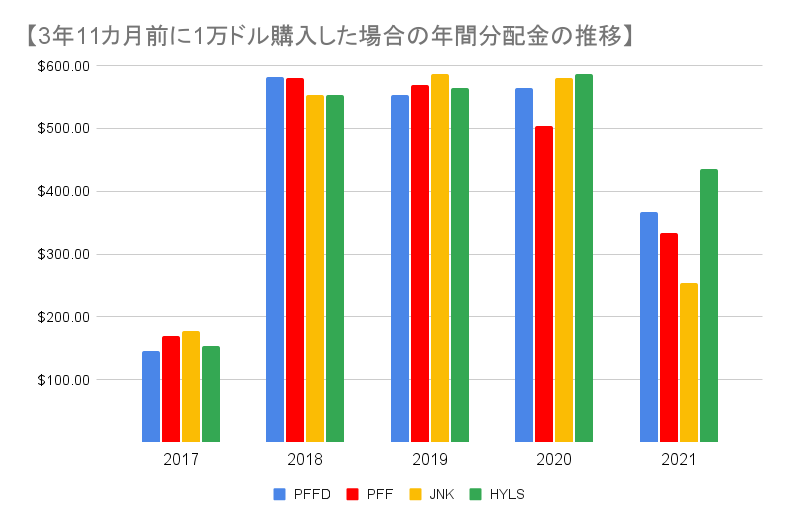

分配金はどのくらいか?

2017年10月に1万ドル投資して分配金を再投資した場合の年間にもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

3年11カ月間の分配金の合計は【HYLS】【PFFD】が2200ドル、【PFF】【JNK】が2100ドルでした。ほとんど差はないです。ただ、2021年に入って【JNK】の分配金が他のETFと比べると減っていますね。

長期のトータルリターンはどうか?

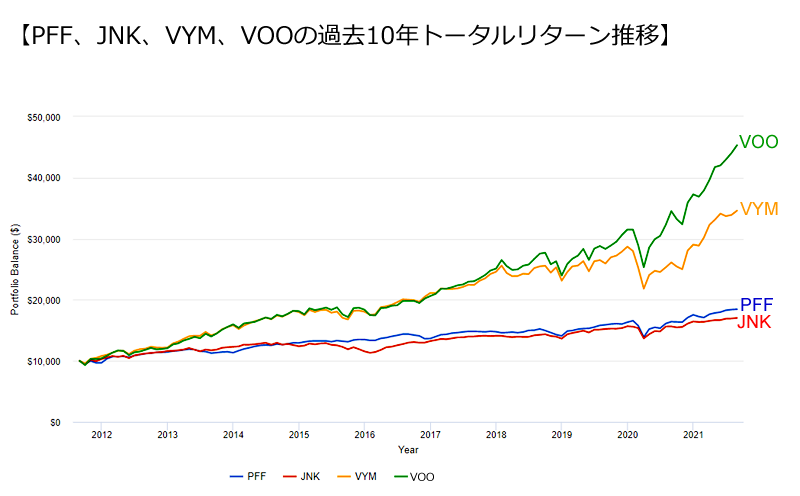

長期のトータルリターンを比較しようと思ったのですが、【PFFD】は設定から約4年しか経っていないので、データがありません。そこで、ライバルの【PFF】のデータを参考にしてみましょう。【PFF】、ハイイールド社債ETF【JNK】、高配当ETF【VYM】、S&P500【VOO】で比較します。

2011年9月に1万ドル投資して配当を再投資した場合、2020年8月末には【VOO】が4万5300ドル、【VYM】が3万4600ドル、【PFF】が1万8400ドル、【JNK】が1万7000ドルになっていました。

過去10年のトータルリターンは、年平均で【VOO】が16.3%、【VYM】が13.2%、【PFF】が6.3%、【JNK】が5.5%でした。優先株【PFF】やハイイールド社債【JNK】のリターンは、あまりよくないですね。

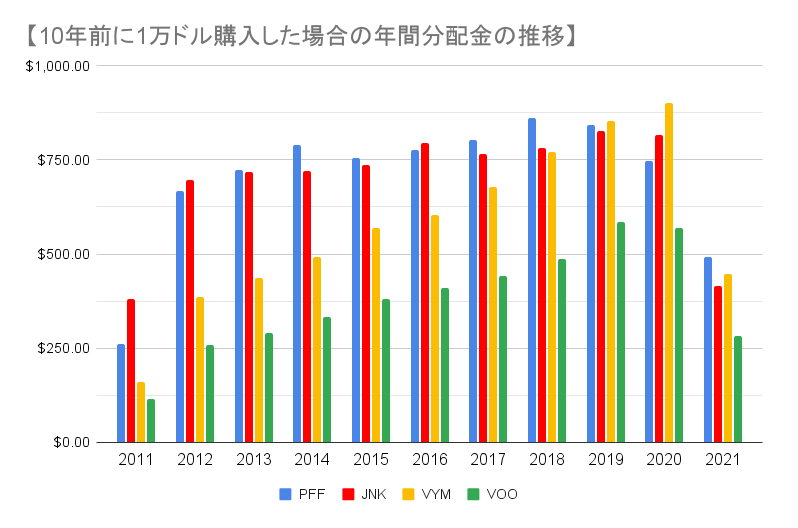

長期の配当金はどのくらいか?

2011年9月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

10年間の合計で得られるインカムは【PFF】が7700ドル、【JNK】が7600ドル、【VYM】が6200ドル、【VOO】が4100ドルでした。増配率の高い【VYM】の伸びが顕著ですが、元々の利回りの高い【PFF】や【JNK】が、10年間トータルの分配金は上回っていました。ただ、年間の分配金額では9年目ぐらいで【VYM】がトップに立ちますね。

【PFFD】の今後の分配金予想は?

現在の分配金額(0.1133ドル)と1、2、3年前の同時期の分配金額(0.109、0.1135、0.1165ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想します。YOC(Yield on Cost)とは、購入単価あたりの配当利回りのことです。【PFFD】株を2021年9月3日の終値26.09ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間配当額から利回り(YOC)が一瞬で計算できます。たとえば、年間配当額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

増配率は過去1年が3.9%、過去2年がマイナス0.1%、過去3年がマイナス0.6%でした。現在の利回りは5.10%です。比較対象が少ないので、分配金が変化しなかった場合とも比べます。

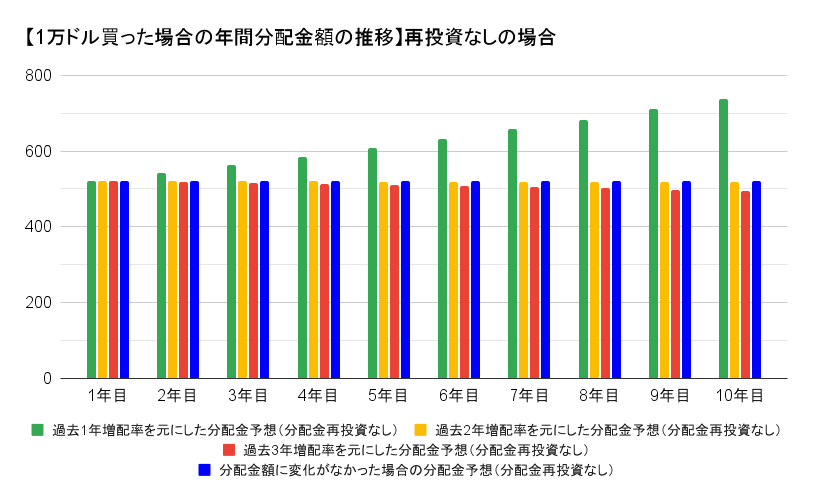

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが5.21%なので、1年目の年間配当額は521ドルです。

もっとも増配率の低い過去3年のペースだと5年目の配当額は510ドル、10年目の配当額は496ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の配当額は608ドル、10年目の配当額は738ドルになりそうです。分配金額738ドルはYOC(購入額に対する利回り)7.38%です。

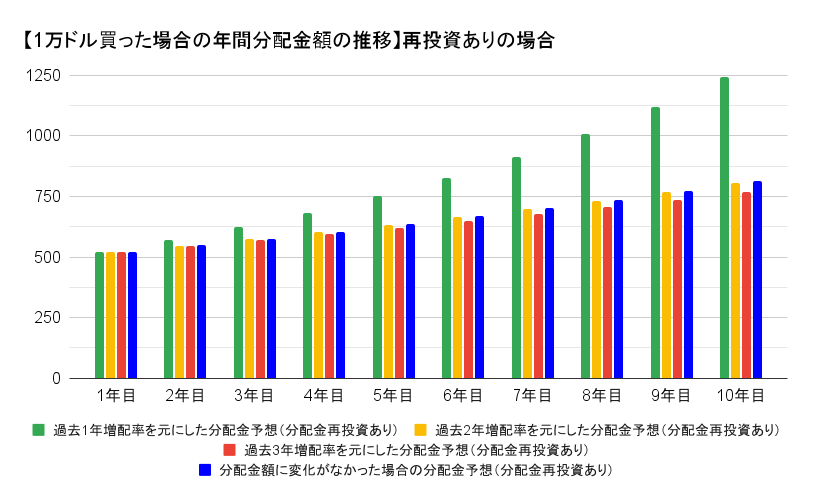

分配金を再投資する場合

つぎに分配金を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

もっとも増配率の低い過去3年のペースだと5年目の配当額は620ドル、10年目の配当額は767ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の配当額は750ドル、10年目の配当額は1242ドルになりそうです。分配金額1242ドルはYOC(購入額に対する利回り)12.42%です。

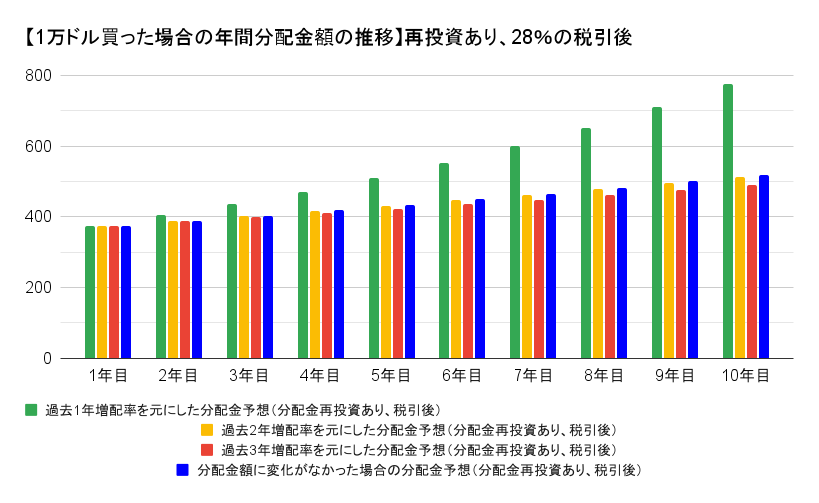

分配金を再投資する場合(税引き後)

最後に分配金を再投資し、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は521ドルではなく、税引き後の375ドルになります。

もっとも増配率の低い過去3年のペースだと5年目の配当額は423ドル、10年目の配当額は490ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の配当額は510ドル、10年目の配当額は776ドルになりそうです。分配金額776ドルはYOC(購入額に対する利回り)7.76%です。

まとめ

【PFFD】は久しぶりの増配でした。他の優先証券ETFやハイイールド債ETFなどと比較しても、リターンでは上回っています。

グローバルX社の米国インカム系ETFの中では【QYLD】の次に売れているだけのことはあります。