当サイトでは月に1回、バンガード社のデータが更新される15日頃に合わせて、主要ETFについて更新しています。最新版はバンガード社の2021年8月末時点でのデータです。

今回は主要ETF12銘柄を様々な角度から比較します。知っているようで意外と知らなかった事実が明らかになるかもしれません。

基本情報を確認しよう

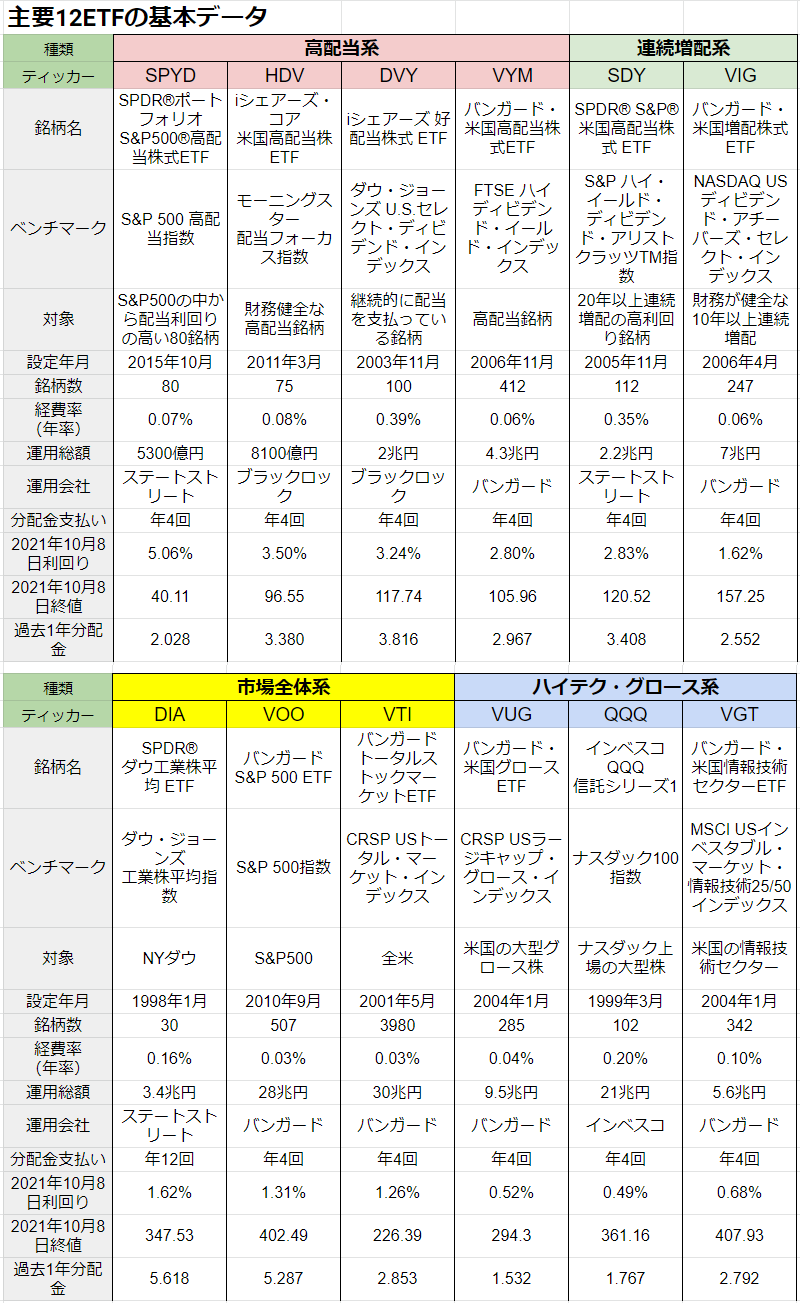

まずは米国の主要ETF12銘柄を4つのカテゴリに分けます。

高配当系ETFが【SPYD】【HDV】【DVY】【VYM】の4つ。

連続増配系ETFが【SDY】【VIG】の2つ。

市場全体系ETF(インデックス)が【VOO】【VTI】【DIA】の3つ。

ハイテク・グロース系ETFが【VUG】【QQQ】【VGT】の3つです。

以下は主要12ETFの基本データです。ちなみに銘柄選択の基準は規模が大きい、経費率が低い、日本の個人投資家に人気です。たとえば、ベンチマークが同じS&P500のETF【VOO】【SPY】【IVV】の場合は、いずれか1つにしました。たいていは経費率の低いバンガード社のものですね。

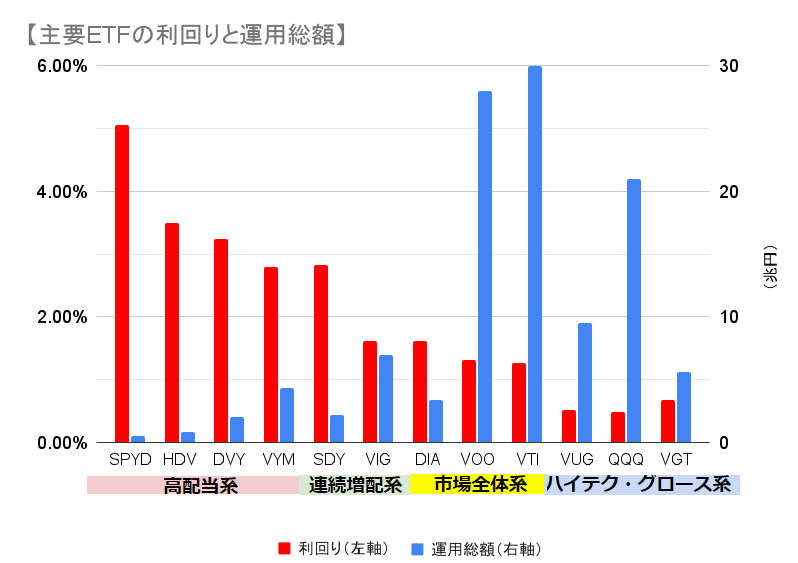

利回りとETFの規模は?

利回りは左側が高く、右に行くにつれて下がっています。現在の利回りは、高配当ETF【VYM】と連続増配ETF【SDY】が2.8%前後でほぼ同じです。また、連続増配ETF【VIG】とNYダウETF体【DIA】は1.62%で同じです。

高配当の【SPYD】【HDV】以外は、運用総額2兆円以上の超大型ETFです。とくに、全米【VTI】とS&P500【VOO】、そしてナスダック市場の大型銘柄を集めた【QQQ】は規模が大きく、20兆円を超えています。

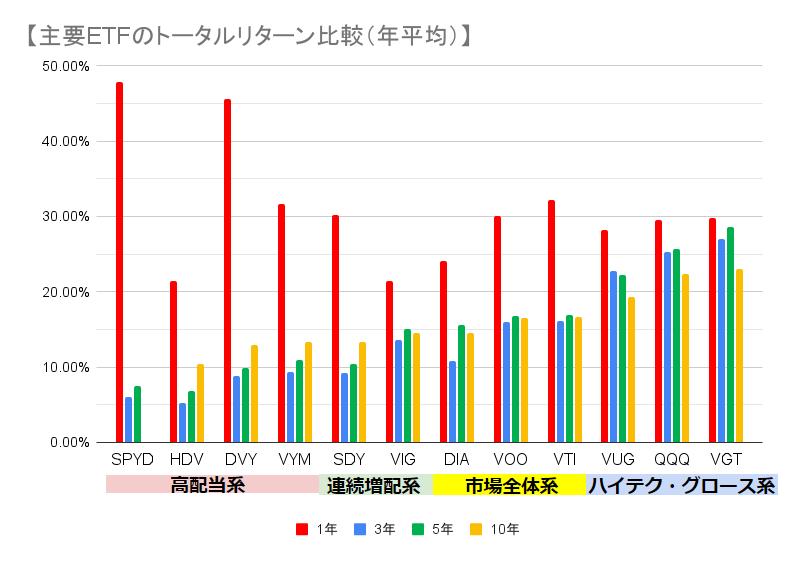

トータルリターンを比較しよう

過去1、3、5、10年のトータルリターンを比較します。Portfolio Visualizerのデータです。

過去1年のリターンは、コロナショックからの回復が始まったタイミングがETFによって異なるため、あまり参考にはならないですね。

過去3年以上のリターンは興味深い傾向になりました。右に行けば行くほどリターンが高いです。とくに過去3年と5年はハイテク・グロース系の強さが目立ちます。

※【SPYD】は設定が2015年10月なので、過去10年のデータはありません

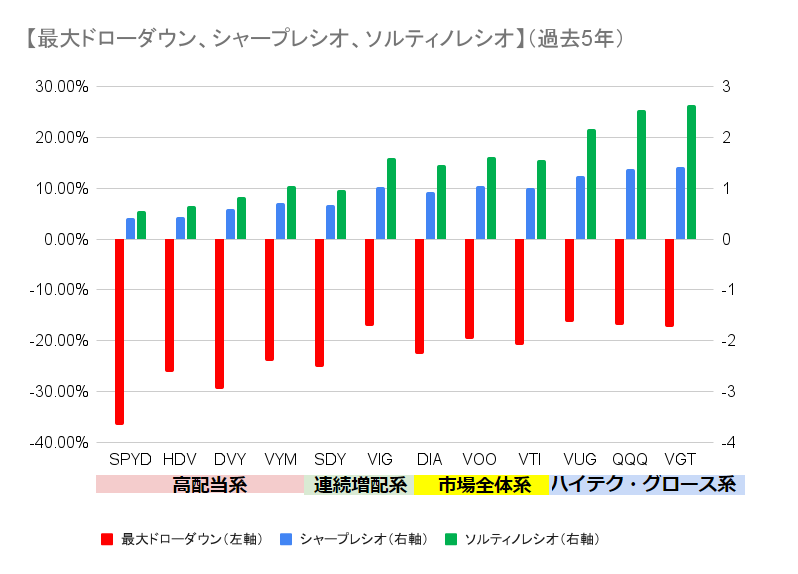

ETFの安定度はどうか?

ETFの安定度を比べてみましょう。こちらもPortfolio Visualizerを使用しました。過去5年のデータです。

最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

最大ドローダウンは、ハイテクグロース系と【VIG】が優れています。

ソルティノ・レシオの値はハイテク・グロース系が2を超えており素晴らしく、市場全体系と【VIG】が1.5以上で続いています。

【VIG】は連続増配系に入っていますが、これらのデータからは市場全体系に属しているようにも見えます。また、【SDY】は高配当系に近いですね。

シャープレシオもソルティノ・レシオと同じく右側のETFが素晴らしいです。

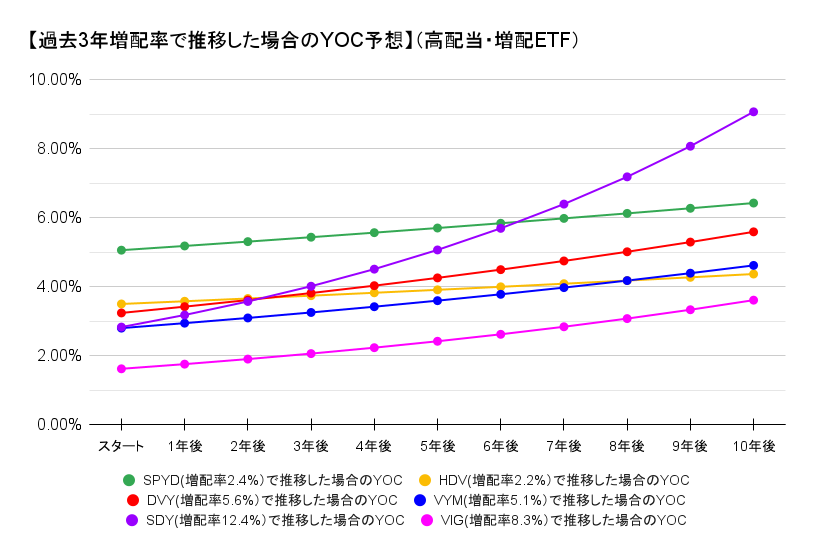

今後のYOC予想は?

現在の過去1年分配金額と3年前の同時期の過去1年分配金額を比較して過去3年増配率を計算し、それを使って将来YOCを予想します。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。

「分配金を再投資しない、税金は考えない」で検証します。

まずは高配当ETF、増配ETFの6つを比較します。過去3年の年間増配率は【SPYD】が2.4%、【HDV】が2.2%、【DVY】が5.6%、【VYM】が5.1%、【SDY】が12.4%、【VIG】が8.3%でした。

表の一番左の「スタート」が、それぞれのETFの現在の利回りです。過去1年の分配金から計算しています。

もっとも成績が良かったのは【SDY】。現在の利回りは2.63%とそれほど高くありませんが、増配率が12.4%と高水準だったため、10年後YOCは9.1%まで伸びました。

現在の利回りが5.6%と高い【SPYD】は堅実に伸ばして、10年後YOCは6.4%でした。

【DVY】は現在の利回り3.19%、増配率5.6%とまずまずで、10年後YOCは5.6%でした。

※【SDY】は2013~17年にかけて特別分配金(キャピタルゲイン分配金)を出していましたが、これをないものとして計算しました。そのため増配率が高くなったという見方もできます

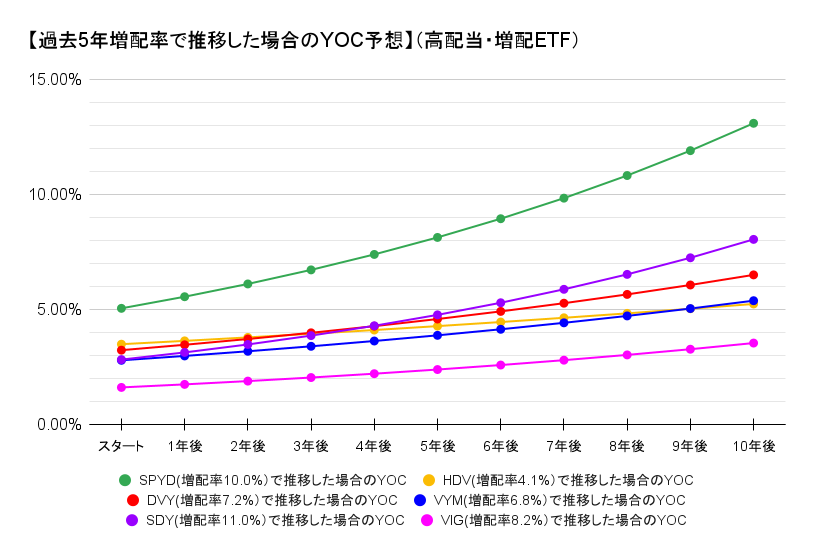

過去5年増配率での将来YOCはどうか?

今度は、現在の過去1年分配金額と5年前の同時期の過去1年分配金額を比較して過去5年増配率を計算し、それを使って将来YOCを予想します。

「分配金を再投資しない、税金は考えない」で検証します。

過去5年の年間増配率は【SPYD】が10.0%、【HDV】が4.1%、【DVY】が7.2%、【VYM】が6.8%、【SDY】が11.0%、VIG】が8.2%でした。

もっとも成績が良かったのは【SPYD】。現在の利回りは5.6%と高く、増配率も10.0%と高水準だったため、10年後YOCは13.1%になりました。

【SDY】は過去5年でも増配率が11.0%と高く、10年後YOCは8.1%でした。

【DVY】は増配率7.2%とまずまずで、10年後YOCは6.5%でした。

過去3年と過去5年の増配率を使っての将来YOC予想では、【VYM】と【HDV】は今ひとつの結果でした。【VIG】は増配率は高いですが、現在の利回りが高配当ETFと比較して低いため、将来YOCはあまり上がりません。

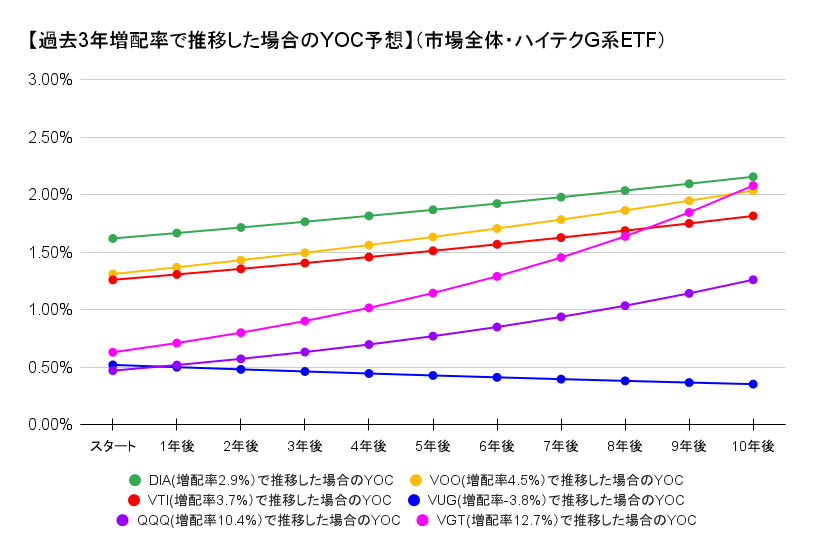

市場全体、ハイテク・グロース系の将来YOC予想は?

今度は市場全体系、ハイテクグロース系の6ETF。過去3年増配率で検証します。

いずれも利回りが高くなかいので、増配率は高くても10年後YOCはそれほど上がりません。

【VGT】は現在の利回りが0.63%と低いですが、増配率が12.7%と高いので、10年後YOCは2.1%でした。

インデックス系の【DIA】【VOO】【VTI】は似たような結果でした。

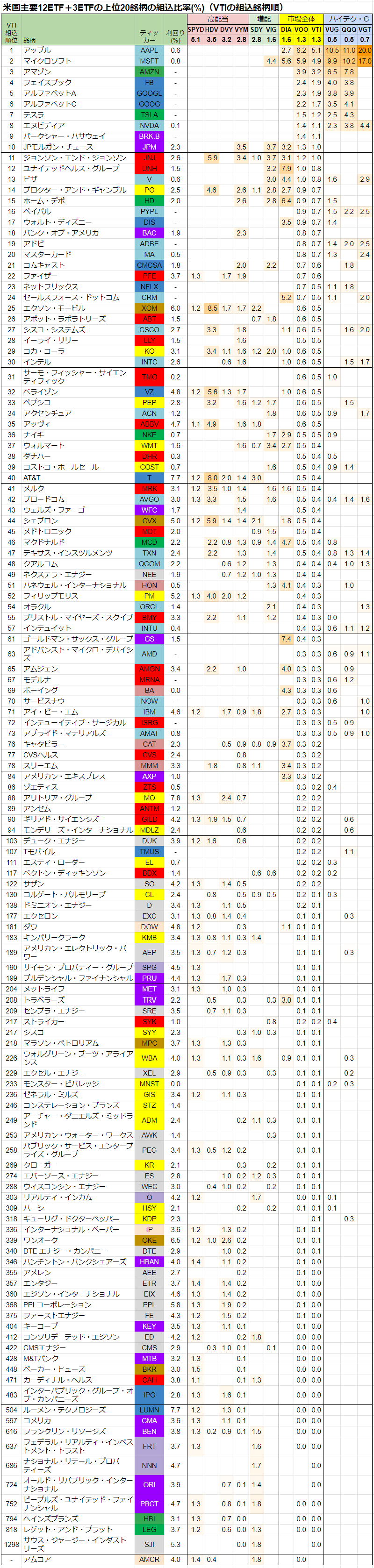

米国株132銘柄の主要ETF組込比率(時価総額順)

主要12ETF【SPYD】【HDV】【DVY】【VYM】、【SDY】【VIG】、【VOO】【VTI】【DIA】、【VUG】【QQQ】【VGT】の組込上位20銘柄が、お互いのETFにどのくらいの割合で入っているかを調べました。

さらに、対象には生活必需品セクターETF【VDC】、ヘルスケア・セクターETF【VHT】、公益事業セクターETF【VPU】の上位20銘柄も追加しました。なお【DIA】は全30銘柄を対象とします。

15ETFで上位20銘柄(DIAのみ30銘柄)なので、合計するとのべ310銘柄になります。ただし、重複している銘柄がたくさんあるため、計132銘柄になりました。

組込比率は、バンガード社のETFは2021年8月末、その他は9月14日~10月8日のデータをもとにしています。組込比率が大きいほど背景のオレンジ色が濃くなっています。

一番上の各ETFの下にある数字(例えばSPYDなら5.1)は、ETFの利回り(%)です。2021年10月8日のデータです。

まずは、【VTI】の組込銘柄順に並べてみます。【VTI】は全米が対象のETFで、時価総額加重平均で組み込まれています。つまり、下の表は全米の銘柄がほぼ時価総額の大きい順に並んでいることになります。だいたい知名度の高い順になっています。

左端は「VTI組込順位」です。49番目までは全銘柄あります。50番目以降は、いずれのETFの上位20位に入っていないこともあり、歯抜け状態になっています。50~100位は半分くらいが対象です。

【VTI】の組込順位の区切りのいい箇所に線を引きました。100番台よりも200番台のほうが、組み込まれているのは意外です。100~300番台までは生活必需品セクターと公益事業セクターがほとんどを占めています。これらのセクターの上位20銘柄が、時価総額で200番台が多かったためですね。

上位はGAFAMテスラですね。【QQQ】【VUG】【VGT】に組み込まれている銘柄を比較しながら、ハイテクとグロース、ナスダックの違いを確認するのも面白いですね。

高配当ETFは上位にあまりいないですね。25番目以降、一気に増えます。

ティッカー・コードの背景色の説明

米国株にはアップル社なら【AAPL】など、アルファベット1~4文字のティッカー・コードがついています。上のグラフだと、左から3列目の部分です。

当サイトでは、この部分の背景色を所属しているセクターの色にしています。GICS(Global Industry Classification Standard)による分類を使用しています。当サイトのすべてのページで以下のカラーを共通のものとして使用しています。

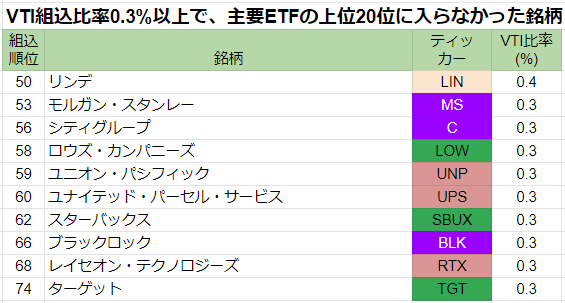

惜しくも入らなかった銘柄

上のグラフの全132銘柄に入らなかったものの中にも、有名企業が結構あります。下の表は【VTI】の組込比率0.3%以上で、主要ETFの上位20位に入らなかった銘柄です。

【VTI】の組込順位だと50~74位に該当します。VTIの組込比率は0.3~0.4%ですが、小数点第2位を四捨五入しているので、厳密には0.26~0.44%ですね。

全部で10銘柄あります。セクター別では金融、資本財、一般消費財が3銘柄。素材が1銘柄です。

金融セクターは業務で扱っている金額は大きいですが、他のセクターと比較すると時価総額が小さいです。そのため、時価総額加重平均で組み込まれるETFには上位に入りにくい傾向にあります。ただし高配当ETFの下位にたくさん入っています。ちなみに、【VTI】組込順位400番台以降は、金融セクターが多いですね。

一般消費財セクターの中では、店舗経営型の会社は、知名度のわりに会社の規模は小さいです。

資本財の規模はそれなりに大きいですが、高配当にしては利回りが低く、ハイテク・グロースではない。つまりどっちつかずのため、主要ETFの上位には入りづらい傾向にあります。

米国株132銘柄の主要ETF組込比率(利回りの高い順)

次に、利回りの高い順に並べました。利回りの区切りのいい箇所で線を引きました。

【SPYD】はS&P500の利回り上位80銘柄が対象なので、この表の上位銘柄がほとんど入っています。利回り上位で【SPYD】に組み込まれていないサウス・ジャージー・インダストリーズ【SJI】やナショナル・リテール・プロパティーズ【NNN】などは、【VTI】組込比率が600番以降です。【VOO】にも入っていないとこから、S&P500銘柄ではないということがわかります。

【VYM】は利回り上位銘柄はほとんどが入っています。ただし、不動産セクターは【VYM】の対象外なので、これらの銘柄は組み込まれていません。

【VIG】は財務が健全な連続増配が対象なので、利回りは低くなる傾向のため、この表の上位銘柄はほとんどないですね。同じ増配ETFでも【SDY】は高配当銘柄が多いでせす。つまり同じ連続増配銘柄が対象でも、【VIG】が利回り低め、【SDY】が利回り高めと棲み分けできているとも言えます。

利回りの高い銘柄は、左端の「VTI組込比率」が低い傾向にあります。利回り低めや無配銘柄は、VTI組込比率のトップクラスが目立ちます。そして、ハイテク・グロース系【VUG】【QQQ】【VGT】は高配当銘柄があまりないですね。

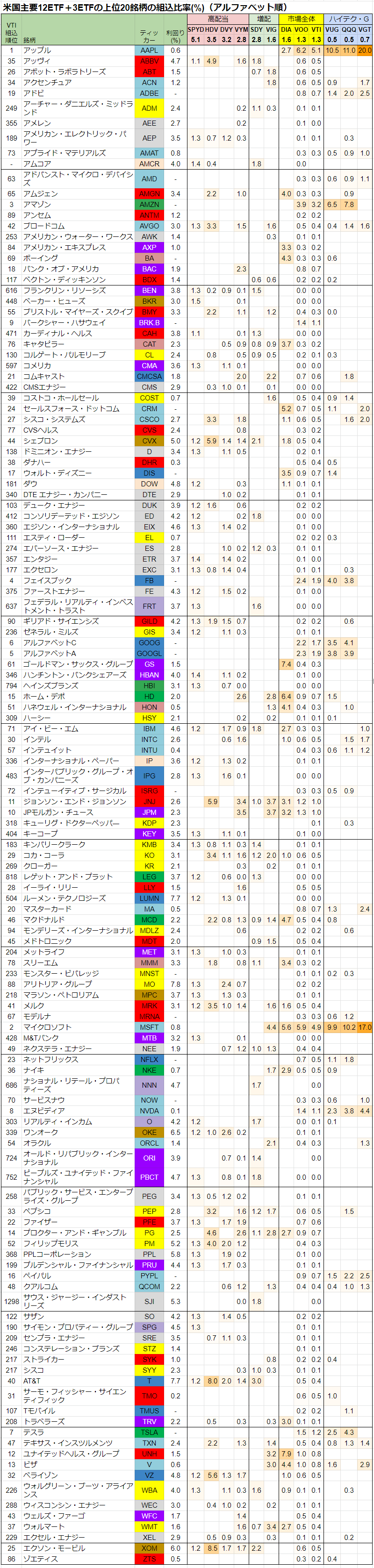

米国株132銘柄の主要ETF組込比率(アルファベット順)

最後に、ティッカー・コードのアルファベット順で並べました。お探しの銘柄をすぐに見つけることができますので、ご利用ください。

まとめ

同じジャンルに分類されるETFでも、組込銘柄や比率が異なっており、興味深いですね。個別銘柄に着目し、なぜこのETFには組み込まれており、こちらのETFには組み込まれていないのかを調べてみると面白いかもしれません。

近年はハイテク・グロース系が強いので、市場全体系(インデックス)ETFの上位は、ハイテク・グロース系銘柄が多いですね。この傾向が今後も続くのか、それとも全く異なるセクターが台頭するのかをチェックしてみるのもいいかもしれません。

ETFの上位組込銘柄がどのように変化したのかを調べて、米国株の全体像をつかむ方法もあります。当サイトでは、ETFごとに上位銘柄の推移も取り上げていますので、こちらも参考になるかもしれません。