ちょっと前のことですが、2023年2月14日にBDC銘柄のハーキュリーズ・ キャピタル【HTGC】が増配を決定しました。これまで0.36ドルだったがのが、0.39ドルになります。増配率は8.3%です。

さらに【HTGC】は追加配当(特別配当)0.08ドルを、2023年の4回の分配金でそれぞれ支払うことを決めたようです。

【HTGC】の2023年3月7日の終値は15.33ドル、通常配当のみの年間配当は1.56ドルになる予定で、利回りは10.18%です。

※このページでの利回りは直近の配当が1年続いたものと仮定して計算します。なお、特別配当を含めません

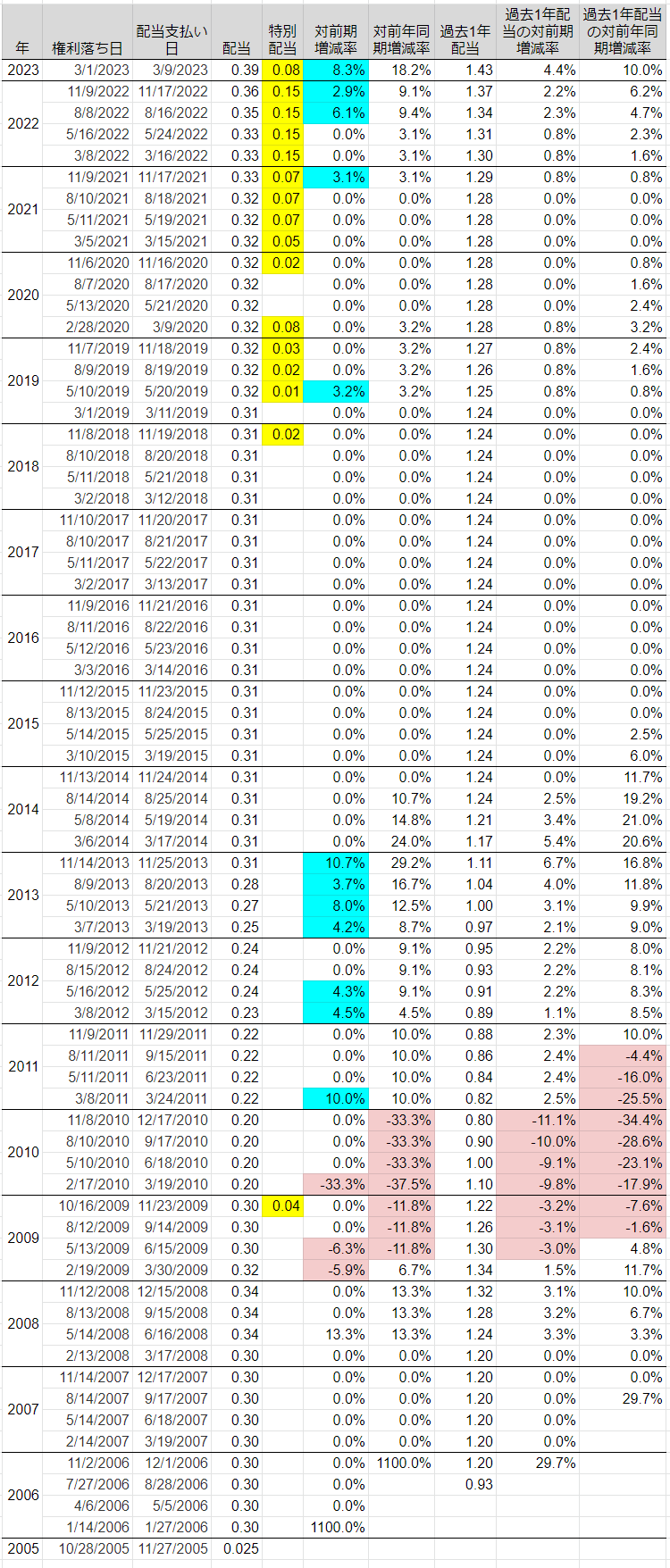

ハーキュリーズ・ キャピタル【HTGC】の過去の配当、年間増配率

ハーキュリーズ・ キャピタル【HTGC】は、四半期ごとに配当を支払っています。3、5、8、11月という少し特殊なパターンです。最新の権利落ちは3月1日です。

背景が黄色が追加配当(特別配当)です。また、背景が水色の部分が通常配当の増配を意味しています。

※過去1年配当は通常配当のみの計算です

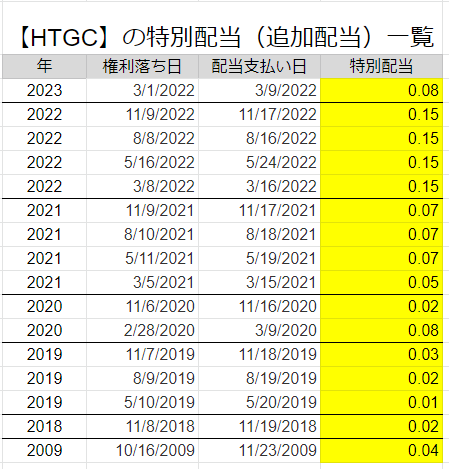

特別配当(追加配当)は?

BDC銘柄は利益のほとんどを配当として支払う義務があります。予想していたよりも業績が良い場合は、利益を特別配当(追加配当)として支払うことがあります。

以下が【HTGC】の特別配当(追加配当)です。2018年の11月以降は、かなり高い確率で特別配当を出しています。2023年は0.08ドルずつ、今後4回にわたって支払うことを発表しています。

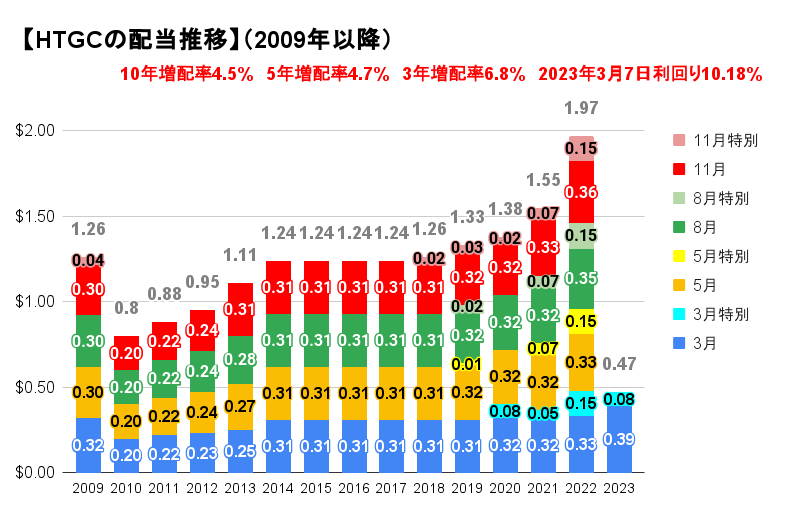

ハーキュリーズ・ キャピタル【HTGC】の期別の配当は?

下のグラフは2009年以降の期別の配当です。基本的に配当落ちの月を基準にしています。2014~17年は横ばいでしたが、その後は少しずつ増えています。

通常配当は2013年11月以降は0.31ドルで、2019年5月に0.32ドル、2021年11月に0.33ドル、2022年8月に0.35ドルに、11月に0.36ドルに、2023年3月に0.39ドルになりました。3期連続増配ですね。2018年11月以降は特別配当(追加配当)が目立ちます。

※増配率は直近の配当と○年前の同期の配当を比較して計算しました。通常配当のみの比較です

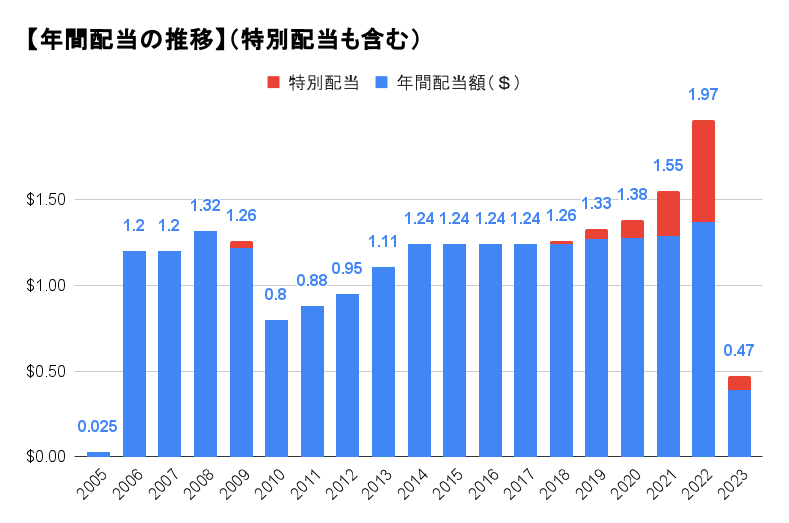

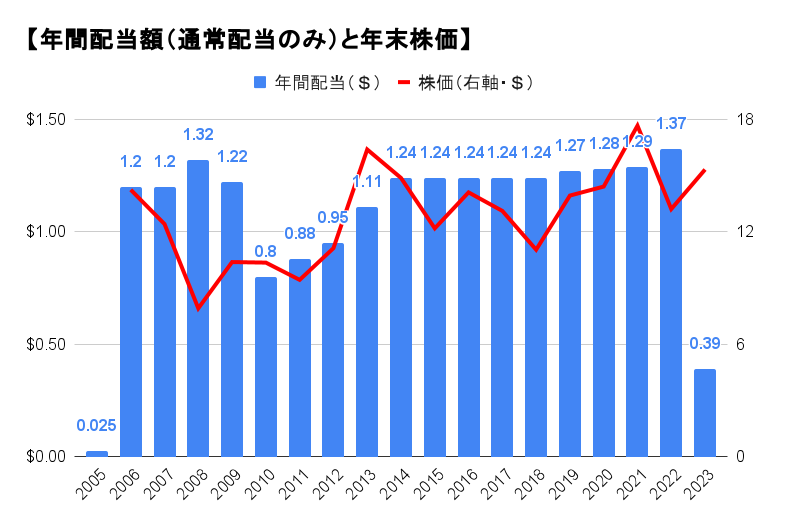

ハーキュリーズ・ キャピタル【HTGC】の年間配当額は?

年間の配当金です。特別配当も含めた額です。リーマン・ショック後の2010年は大きく減らしましたが、その後は徐々に回復しました。特別配当(追加配当)を含めた年間配当額では、2022年はかなり増えました。

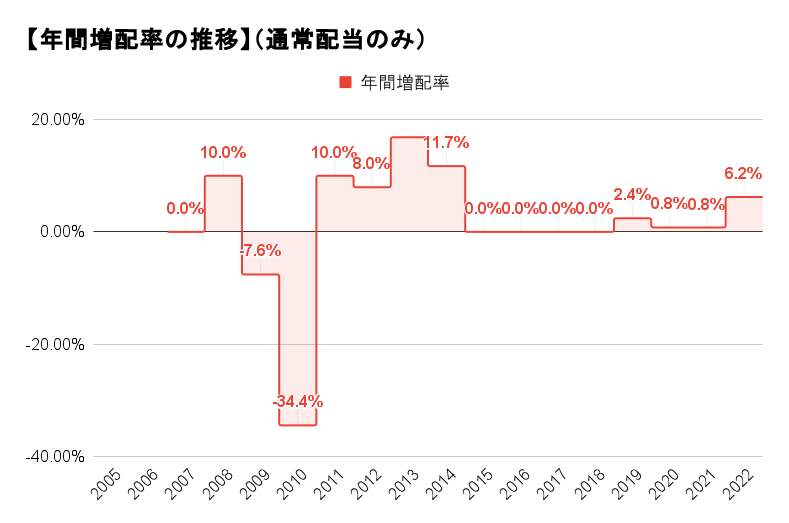

ハーキュリーズ・ キャピタル【HTGC】の年間増配率は?

年間増配率は2009年と10年はマイナス(減配)でした。2015年以降は横ばいが多かったですが、2022年は6.2%増と好調でした。

ハーキュリーズ・ キャピタル【HTGC】の株価と配当の関係は?

株価と通常配当の比較です。株価は2022年を除いて年末のものです。株価と年間配当額はそれなりに連動していますが、株価の方が動きが激しいですね。

通常配当は、これまでの過去最高は2008年の1.32ドルでしたが、2022年は1.37ドルで、2008年を上回りました。

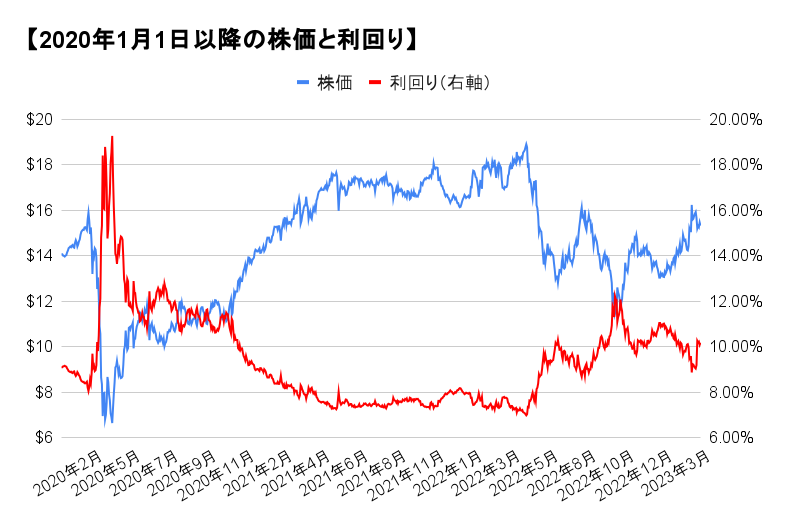

最近のハーキュリーズ・ キャピタル【HTGC】の株価と配当利回りは?

2020年1月以降のハーキュリーズ・ キャピタル【HTGC】の株価と配当利回りを見てみましょう。青線が株価(左軸)で、赤線が配当利回り(右軸)です。

2020年の年初の配当利回りは約9.1%でしたが、2月半ば以降は急降下したため、4月上旬には約19.3%まで上がりました。2020年11月頃から株価は急上昇し、2022年4月以降は低迷し、現在の配当利回りは10.18%です。

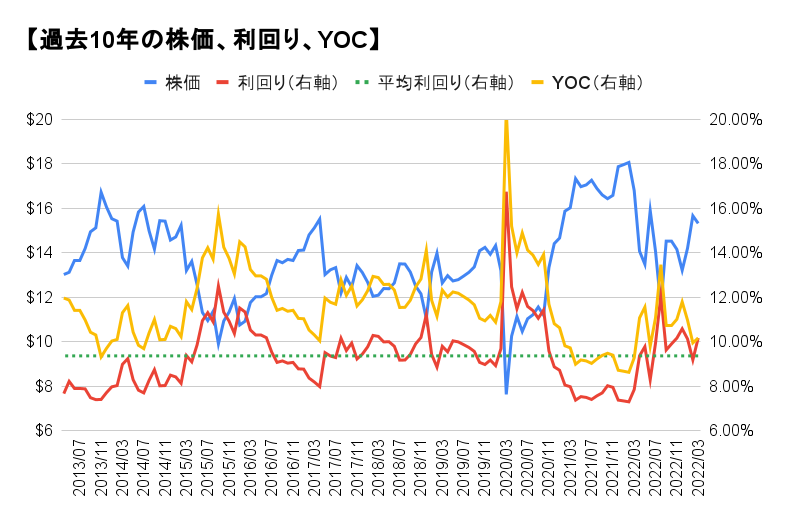

過去10年間の利回り、YOC、株価は?

過去にハーキュリーズ・ キャピタル【HTGC】を買った場合、取得価格に対する配当利回り(YOC)はどのくらいでしょうか? 現在から10年前までの株価、配当利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、少しアバウトです。

下のグラフの黄色の線が、過去に買った場合の、現在の取得価格に対する利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2023年3月7日の終値は15.33ドル、年間の配当金額は1.56ドルなので、現在の配当利回りは10.18%です。過去10年の平均配当利回りは約9.4%です。

10年前の2013年3月頃に買っていたら、現在YOCは約12.0%になっていました。5年前の2018年3月に購入していたら、YOCは約12.9%でした。

BDCとは?

BDCとは「Business Development Company」の略で、銀行から融資を受けられない新興企業や中小企業の事業開発に金融面を中心にサポートする投資会社です。クローズド・エンド型のファンドであり、ニューヨーク証券取引所、ナスダック証券取引所などに上場しています。

新興企業は不安定ですが、成長すると莫大な利益をもたらす可能性があります。創業時のグーグルやアップルなどもBDCから支援を受けていました。

BDCに対する規制は?

BDCは利益の90%以上を配当に充てることで、法人税の免除を受けています。そのため高配当を実現できるので、インカム投資家に人気です。REITと似ていますね。

また、資産の70%を法律で定められた適格投資対象にすること、1銘柄当たりの構成比率を全体の25%以下に抑えることなどが定められています。

BDCにはどんな銘柄があるのか?

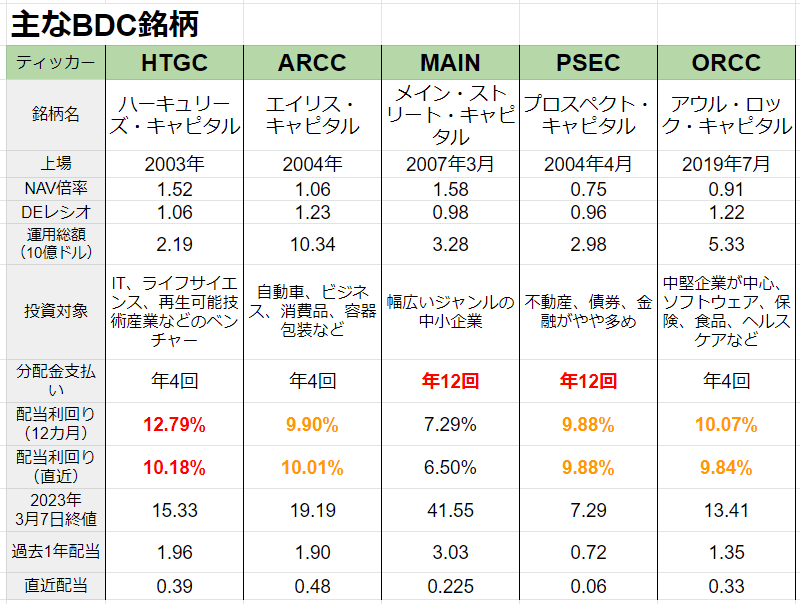

下の表はBDC銘柄の中から規模の大きいものなどを選びました。

DEレシオは自己資本に対する負債額を示すもので、財務の健全性を測る指標です。BDCの場合は、自己資本の2倍まで借り入れることが可能です。つまり2倍までならレバレッジをかけて商売できるという意味です。ここに挙げた大手BDCは、1倍前後なので、健全といえます。

NAV倍率は資本に対して株価が割高か割安かを示す値です。1より高いと割高になります。ハーキュリーズ・ キャピタル【HTGC】は約1.52倍で少し割高ですね。【MAIN】もこの値が高いです。それだけ期待されているという見方もできます。

配当利回り(過去1年)は過去1年の配当から算出したものです。特別配当込みです

配当利回り(直近)は直近の配当が今度1年続いたものとして算出しました。特別配当は含めていません

SBI証券や楽天証券など日本の主要証券会社ではBDC銘柄の取り扱いをやめてしまいました。「IG証券」などの海外証券会社なら購入可能です。

どんな会社なのか

ハーキュリーズ・ キャピタル【HTGC】は2003年に設立し、創業以来600社以上の新興成長企業に160億ドル以上の資金提供を行っています。

IPO前やM&A前の、ベンチャーキャピタルに支援された革新的な高成長企業です。投資先は、ライフサイエンス、テクノロジー、再生可能技術産業などです。

第一抵当権のシニアローンが約80%と高く、なかなか安全です。

2022年12月31日現在、81の投資先の株式ポジションを保有し、110社のポートフォリオ企業のワラント・ポジションを保有しています。

業績と予想

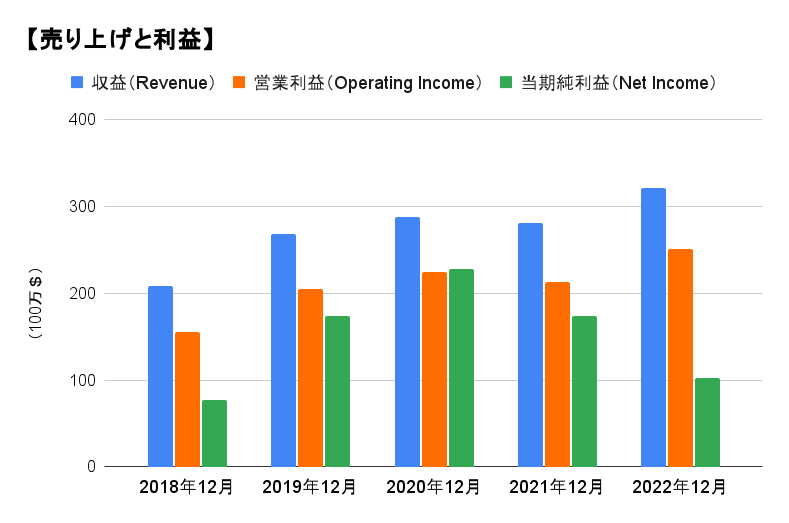

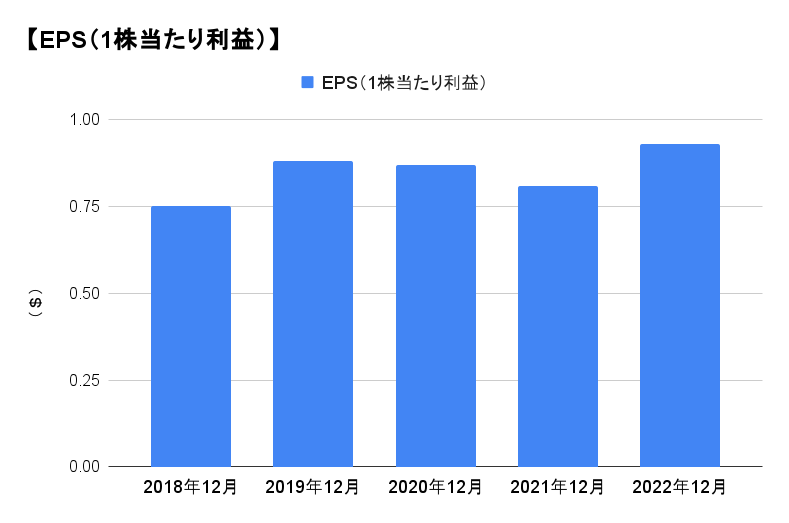

業績はどうでしょうか? 下のグラフはSeekingAlphaのデータです。売り上げは順調に伸びています。

株価やリターンなどを比較する

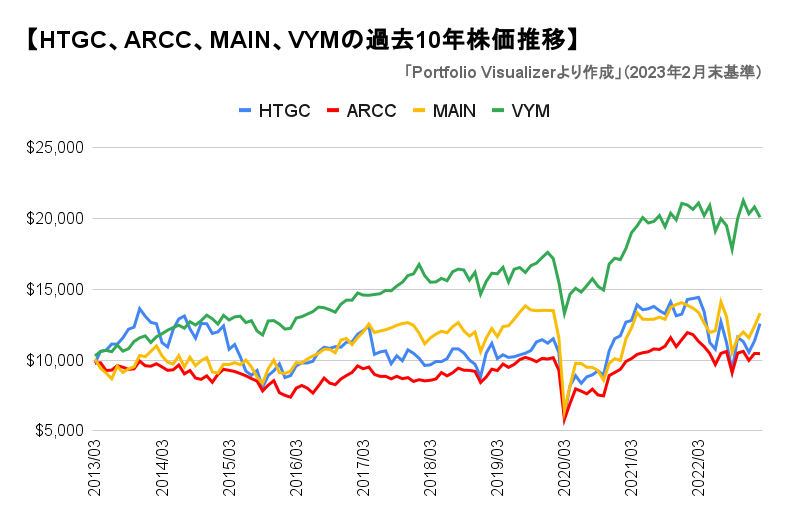

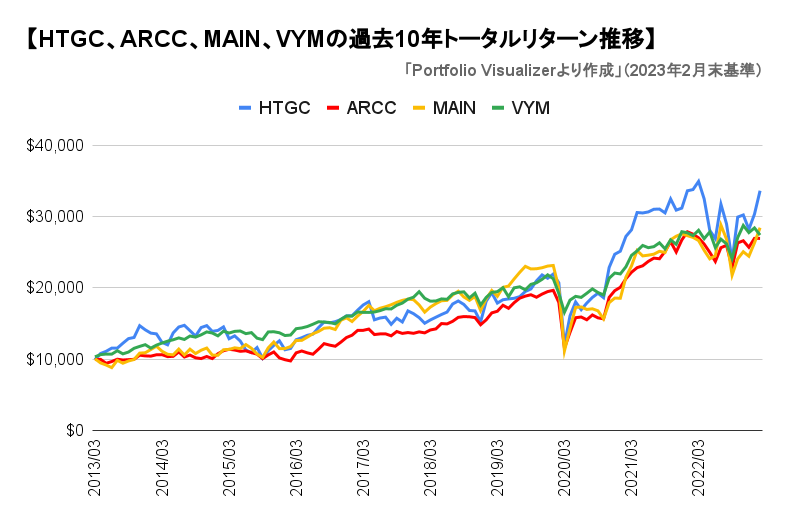

ここからはPORTFOLIO VISUALIZERを使って、【HTGC】とBDC銘柄の【ARCC】、【MAIN】、そして高配当ETFの代表格【VYM】のデータを比較します。

株価推移を比較する

まずは10年間の株価推移を比べます。

2013年3月に1万ドル投資した場合、2023年2月末の株価は【VYM】が2万ドル、【MAIN】が1万3300ドル、【HTGC】が1万2500ドル、【ARCC】が1万400ドルになっていました。高配当ETFの【VYM】の成績が素晴らしいですね。

トータルリターンを比較

分配金を再投資した場合のトータルリターンの推移です。税金や手数料は考慮しません。

2013年3月に1万ドル投資して、分配金を再投資した場合、2023年2月末には【HTGC】が3万3600ドル、【MAIN】が2万8400ドル、【VYM】が2万7400ドル、【ARCC】が2万6900ドルでした。

BDC銘柄は配当が多いため、株価推移に比べてトータルリターンは優秀です。【HTGC】が突き抜けています。

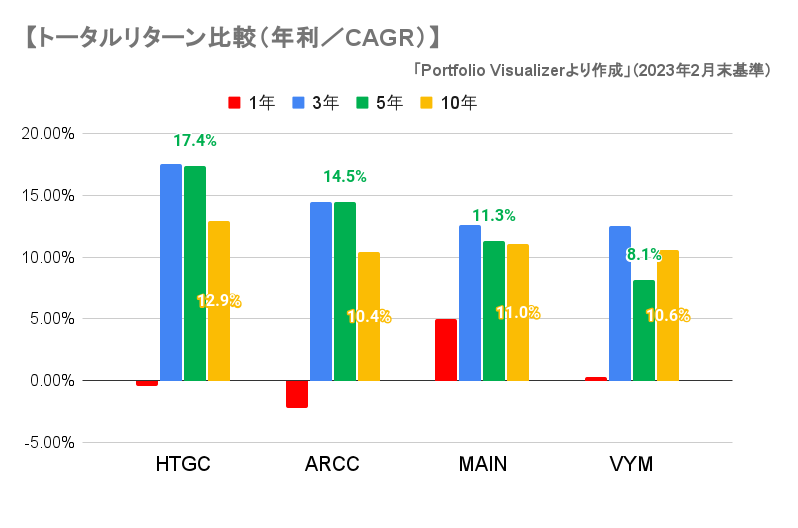

過去のトータルリターンを比較

過去1、3、5、10年のトータルリターンをグラフにしました。

過去3年以上のリターンは、いずれも【HTGC】が素晴らしいです。

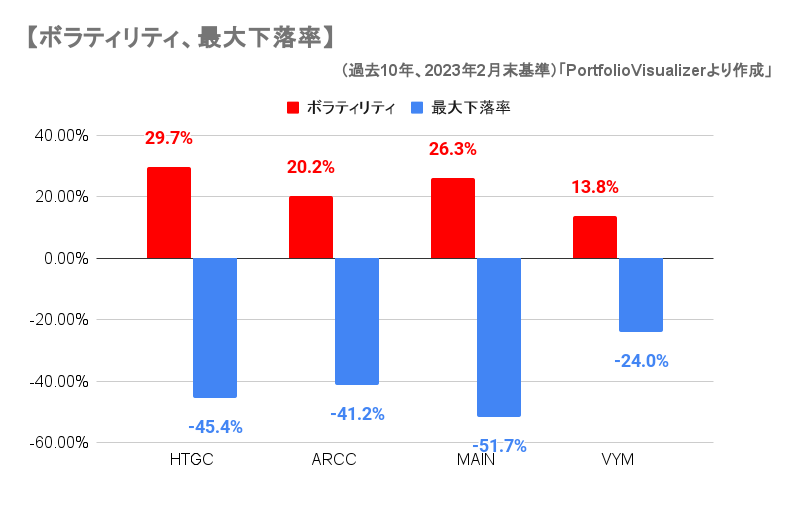

安定度などを比べよう

ETFの安定度などを比べます。

ETFの安定度などを比べてみましょう。「ボラティリティ」は株価の変動性です。「最大下落率」はマイナスの数値が小さいほど安定しています。どちらの値も0に近いほど安定していると言えます。

ボラティリティ、最大下落率ともに高配当ETF【VYM】が0に近く安定しています。【HTGC】はボラティリティが一番大きいですね。

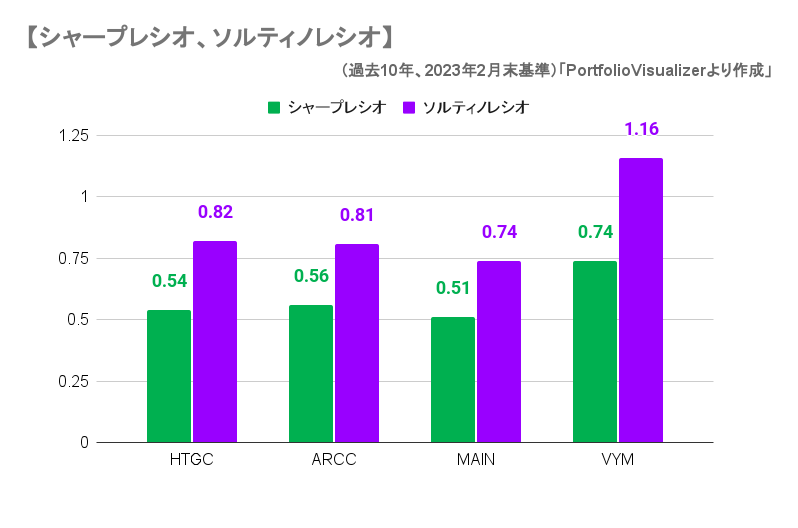

シャープレシオは?

続いて、シャープレシオとソルティノレシオをチェックしましょう。シャープレシオは同じリスクを取った場合のリターンで、投資効率の良さを数値化したものです。ソルティノレシオはシャープレシオの改良版で、相場が軟調の際のデータで、下落局面での強さを示しています。

どちらの値も【VYM】が素晴らしいです。BDC銘柄のシャープレシオやソルティノレシオは似た感じですが【HTGC】は【ARCC】と同じくらいで、【MAIN】が今ひとつです。

過去の分配金はどのくらいか?

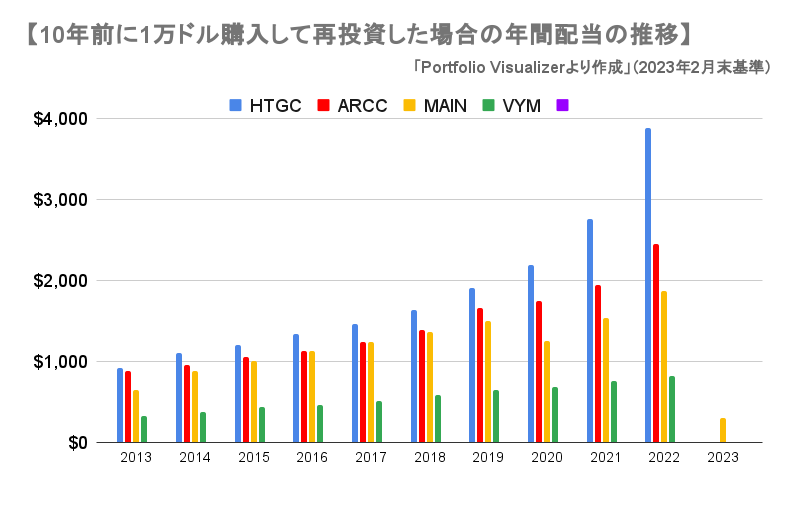

10年前の2013年3月に1万ドル投資して配当を再投資した場合の年間でもらえる配当金の推移です。税金は考慮しません。

10年間の配当の合計は【HTGC】が1万8300ドル、【ARCC】が1万4400ドル、【MAIN】が1万2700ドル、【VYM】が5600ドルでした。

BDC銘柄で配当を再投資すれば、10年間でかなりの金額に増えます。【HTGC】はとくに素晴らしいです。

今後20年間で分配金はどのくらいになるのか?

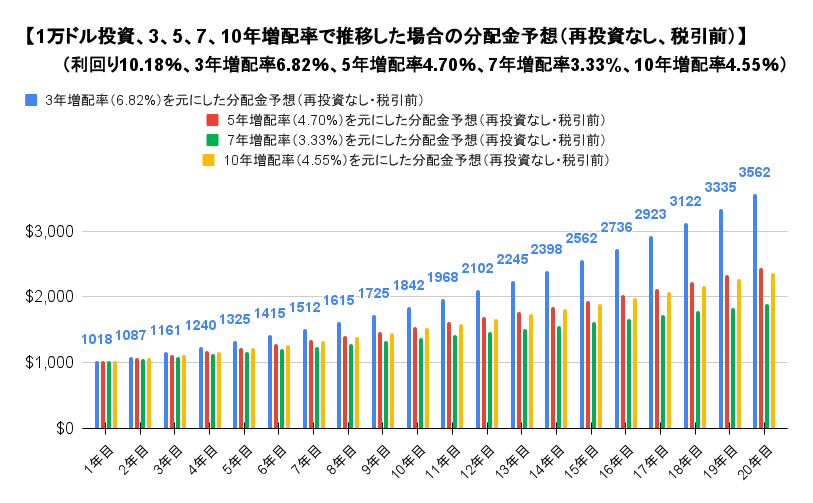

最後に、今【HTGC】を購入したら、将来どのくらい分配金をもらえそうかをシミュレーションします。現在の利回り、増配率を使用します。

1万ドルを投資した場合の、将来もらえる分配金の推移を検証します。BDC銘柄は購入不可となったので、「分配金を再投資しない(税引前)」で検証します。

増配率は過去3、5、7、10年の4パターンを使います。年間増配率は3年が6.82%、5年が4.70%、7年が3.33%、10年が4.55%でした。現在の利回りは10.18%です。

※増配率は最新の配当と○年前の同期の配当を比較して計算しました。通常配当のみの比較です

3年増配率(6.82%)で推移した場合は、10年目の分配金は1842ドル、20年目の分配金は3562ドルになります。YOCなら35.62%です。

5年増配率(4.70%)で推移した場合は、10年目の分配金は1538ドル、20年目の分配金は2435ドルになります。YOCなら24.35%です。

7年増配率(3.33%)で推移した場合は、10年目の分配金は1367ドル、20年目の分配金は1898ドルになります。YOCなら18.98%です。

10年増配率(4.55%)で推移した場合は、10年目の分配金は1518ドル、20年目の分配金は2369ドルになります。YOCなら23.69%です。

1万ドルを投資したシミュレーションですが、日本円の1万円に変換してもOKです。また、100万円という仮定なら、数値を100倍にすれば大丈夫です。例えば100万円を投資した場合は「過去3年増配率で推移し、再投資しない場合の20年目の分配金(税引き前)」は35万6200円になります。

まとめ

ハーキュリーズ・キャピタル【HTGC】は3期続けての増配となり、好調です。2023年も追加配当を4回出す予定です。

インカムゲインはもちろん、キャピタルゲインも狙えそうな銘柄です。

ちなみに、今話題のChatCPTに「ハーキュリーズ・キャピタル【HTGC】がBDC銘柄の中で好調な理由は?」と聞いたところ、以下のような答えが返ってきました。

Hercules CapitalがBDC銘柄の中で良いパフォーマンスを維持している理由はいくつか考えられます。1つの理由は、同社の投資戦略であり、テクノロジーやライフサイエンス企業に成長資本を提供することに重点を置いているためです。この戦略は、強力な投資ポートフォリオと一貫したリターンを生み出した可能性があります。

また、Hercules Capitalは、良好な経営と投資に対する厳格なアプローチで知られています。同社はCOVID-19パンデミックの課題に対処し、強力なパフォーマンスを維持することができました。ただし、過去のパフォーマンスが将来のパフォーマンスを必ずしも示すわけではないため、投資家は独自の調査とデューデリジェンスを行い、投資判断を行う必要があります。

※デューデリジェンス(Due Diligence)とは、投資を行うにあたって、投資対象となる企業の経営状態や財務状況、投資先の価値やリスクなどを調査することです

SBI証券や楽天証券など日本の主要証券会社ではBDC銘柄の取り扱いをやめてしまいました。「IG証券」などの海外証券会社なら購入可能です。