JPモルガン・エクイティ・プレミアム・インカムETF【JEPI】の2021年12月分配金は0.3824ドル(厳密には0.38245ドル)でした。

1年前の12月は0.4999ドルだったので、1年前の同期との比較では23.5%減です。前回2021年11月の分配金は0.3661ドルなので、前期との比較では4.5%増です。

2021年11月30日の終値は60.57ドル、過去1年の分配金は4.2454ドルなので、利回りは7.01%になります。

【JEPI】は2021年10月20日ごろから、日本の主要ネット証券(楽天、SBI、マネックス証券)で購入できるようになりました。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

【JEPI】はどんなETFか?

JPモルガン・エクイティ・プレミアム・インカムETF【JEPI】は、オプションの販売と米国大型株(主にS&P500)への投資を組み合わせ、オプション・プレミアムと株式配当から毎月の収益を得ることを目指します。

【JEPI】の約80%が、S&P500採用銘柄を中心とした低ボラティリティ銘柄。この部分で株価の値上がり益を狙います。

残りの20%弱は、エクイティ・リンク・ノート(ELN)です。これは、株式に連動してキャッシュフローが決まる仕組債の一種です。

エクイティ・リンク・ノート(ELN)はS&P500のコール・オプションを売るデリバティブで、S&P500でカバードコール戦略を行う【XYLD】と少し似ています。

【JEPI】はELNでインカムを狙い、大型株の部分でキャピタルゲインを狙う、いいところどりのETFとも言えます。

エクイティ・リンク・ノート【ELN】とはどんな商品か?

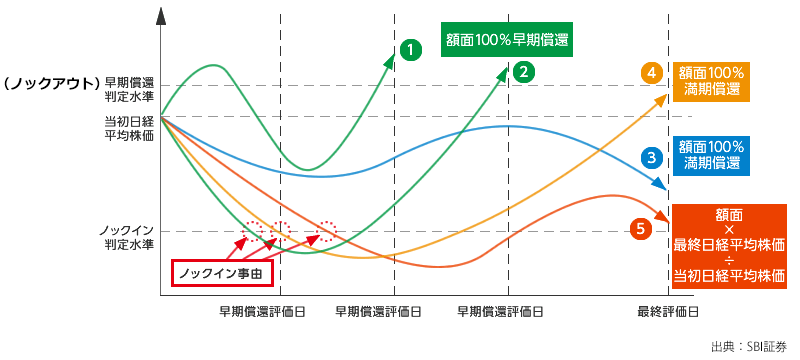

【ELN】は、S&P500指数を参照するノックイン型の仕組債です。

参考までに、日経平均リンク債を例に挙げます。以下のようなルールです。

期間、クーポン(利率)、ノックインレベルを設定し、ノックアウト(早期償還)判定を定期的に行います。発行体はオプションの売りのポジションを取るので、オプション料がクーポンとしてもらえますね。

(1)?(2):保有期間中にノックアウトを上回った場合は、額面価格(行使価格)で早期償還となります。

(3):償還時までノックインとノックアウトの間で推移すれば、高いクーポンをもらえます。このケースを目標としています。

(5):保有期間中にノックインを下回った場合は、償還時の価格で支払いとなるので、マイナスになるケースが多いです。(4):一度ノックインを下回った後、償還時の価格が額面価格以上になった場合は、額面価格(行使価格)での償還となります。

ライバルETFとの比較

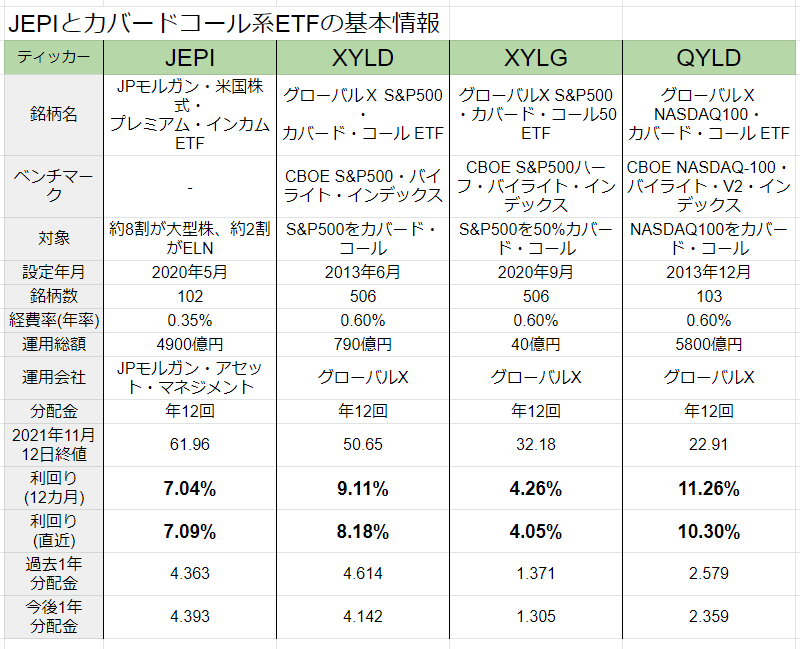

【JEPI】のライバルといわれるカバードコールETFの【XYLD】、【XYLG】、そして【QYLD】と主要データを比べましょう。

もともと【QYLD】は日本の証券会社でも購入可能でしたが、2021年10月中盤より【JEPI】が買えるようになり、2021年11月の頭からは【XYLD】や【XYLG】が購入できるようになりました。

【XYLD】はS&P500をカバードコールするETFなので、【JEPI】との類似性があります。【XYLG】は保有しているS&P500の半分をカバードコールします。そして、【QYLD】はナスダック100指数のカバードコールなので、少し異なります。

運用総額は【QYLD】が約5800億円、【JEPI】が4900億円なので競っています。【XYLD】は790億円なので、一桁少ないですね。そして【XYLG】は設定から日が浅いこともあり、40億円です。

利回りを過去1年分配金から算出したものでは【QYLD】が11.3%、【XYLD】は9.1%、【JEPI】は7.0%、【XYLG】は4.2%です。【JEPI】と【XYLG】はやや見劣りますが、値上がり益も狙える設計です。【XYLD】と【QYLD】はインカムに全力で、値上がり益はあまり期待できそうにありません。

設定日は【QYLD】と【XYLD】は2013年なので8年ほどの実績があります。【JEPI】は2020年5月なので、1年半ほどしかないです。設定から短い期間と考えると、売れ行きはかなり好調と言えます。

分配金利回り(12カ月)は過去1年の分配金から算出したものです。

分配金利回り(直近)は直近の分配金が今後1年続いたものとして算出しました

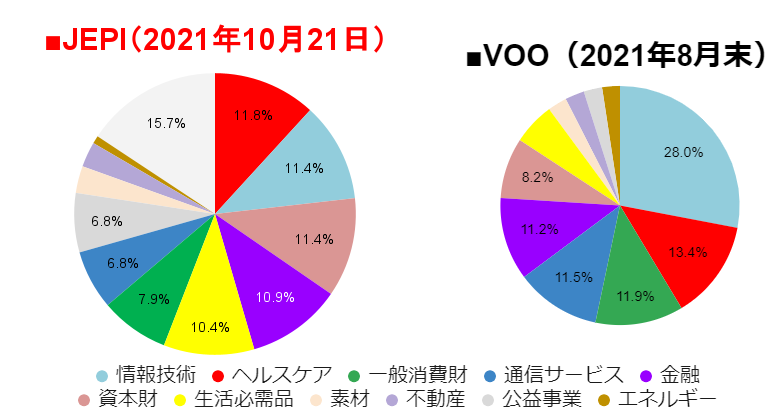

【JEPI】のセクター比率は?

【JEPI】に組み込まれている銘柄のセクター別の組込比率です。かなり分散されています。ヘルスケア、情報技術、資本財、金融、生活必需品がそれぞれ10%強です。「その他」の15.7%がELN(Equity Linked Note)ですね。

右の円グラフ、S&P500ETF【VOO】と比較すると、情報技術セクターの比率がかなり減って、資本財と生活必需品セクターが増えました。

【JEPI】は、主にS&P500の中から低ボラティリティ銘柄を採用する方針です。情報技術セクターはボラティリティが激しい銘柄が多く、資本財や生活必需品セクターは株価の安定した連続増配銘柄が多いためですね。

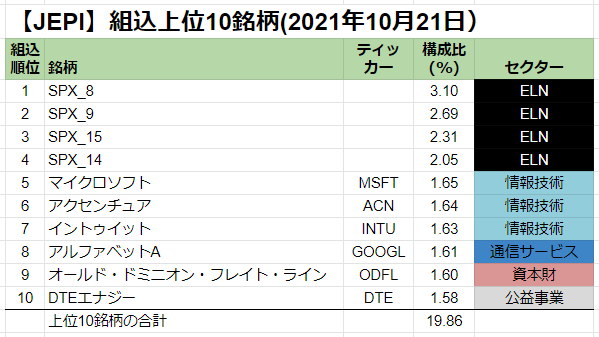

【JEPI】の上位組込銘柄は?

【JEPI】の組込上位10銘柄です。【SPX】が上位を占めています。これがELN(Equity Linked Note)ですね。5位と6位はキャッシュとMMFなので除外して、以下の順位を繰り上げました。

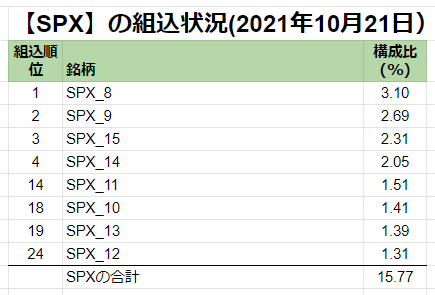

【SPX】の組込状況は?

それでは、全組込銘柄の中から【SPX】を抜き出してみましょう。全部で8個ありますね。合計比率は15.7%。2つ上の円グラフの「その他」が15.7%なので、ほぼ一致しています。

株式の利回りは?

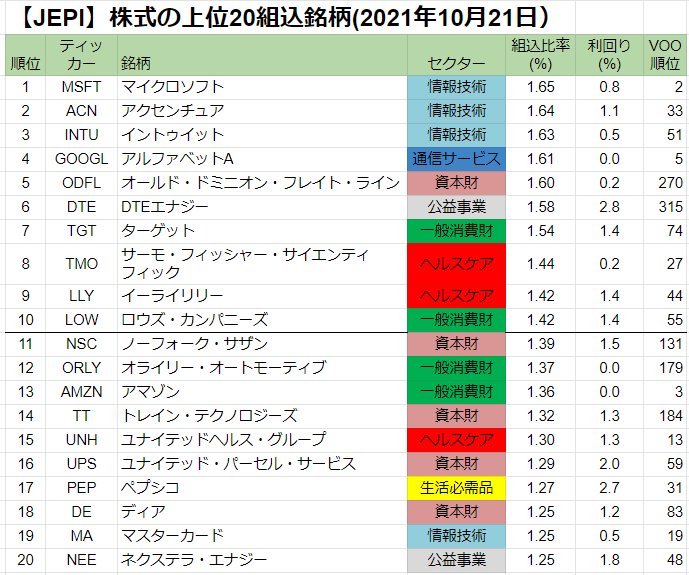

下の表は【JEPI】に組み込まれている株式の上位20銘柄です。有名な銘柄と地味な銘柄が入り混じっている感じですね。表の一番右端がSP500ETFである【VOO】における組込順位です。

資本財セクターの銘柄はVOOでは100番目以降が目立ちます。組込5位のオールド・ドミニオン・フレイト・ライン【ODFL】、同11位のノーフォーク・サザン【NSC】、そして14位のトレイン・テクノロジーズ【TT】はあまり知られていない銘柄ですね

なお、株の組込銘柄数は全部で約100銘柄で、全銘柄の利回りの平均は1.5%、組込比率を考慮した場合の利回りは約1.4%です。それほど高くないですね。

ELNとは利率(クーポンレート)はどのくらいか?

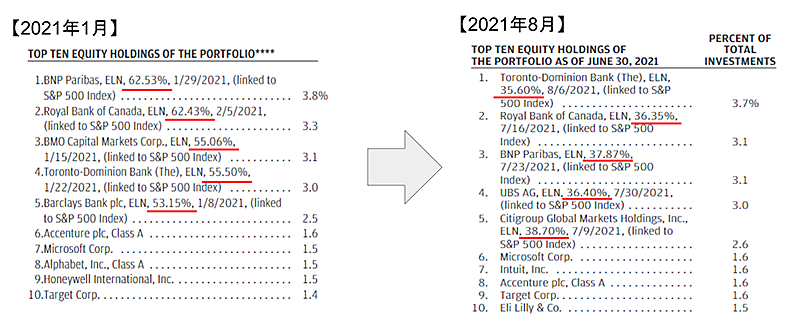

下の表はJPモルガンアセットマネジメントのアニュアルレポートに記載されている内容です。

【ELN】の発行体はトロント・ドミニオン銀行、カナダ・ロイヤル銀行、BNPパリバ、UBS、シティグループなど世界的な金融機関ばかりです。償還日が1週ずつずれています。

左が2021年1月、右が2021年8月です。下の表の赤線を引いたところが、ELNのクーポンレート(いわゆる利率)です。2021年1月は53~63%で、2021年8月は35~39%です。約20%も下がっています。ちなみに、ELNの占める割合は、JEPIの中で最大で20%と定められています。

JEPIの利回りを計算してみよう

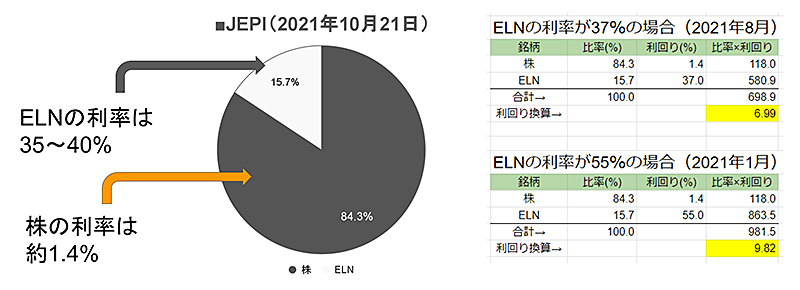

先ほどの2021年8月のELNのクーポンレートなどを使って、実際の利回りがどのくらいか計算しましょう。

左の円グラフが【JEPI】の株とELNの割合です。まずは右上の表で計算します。円グラフが2021年10月、中身は8月なので、少し時期が違いますがご容赦ください。

株の比率84.3%に、先ほど株式の全組込銘柄から算出した利回り1.4%を掛けると118になります。

ELNの比率は15.7%、こちらはクーポンレート平均が約37%ぐらいなので、掛けると580.9。

この2つの数字を足すと698.9。これを合計比率100で割ると6.99%になります。

つまり2021年8月の利回りは約7%です。

同じように、右下の表は2021年1月のクーポンレートで計算しました。

株とELNの比率や利回りは多少違うかもしれませんが、利回りは9.82%と出ました。

2021年8月の利回りが7%、2021年1月の利回り10%弱が正しいかは、後ほど確かめてみます。

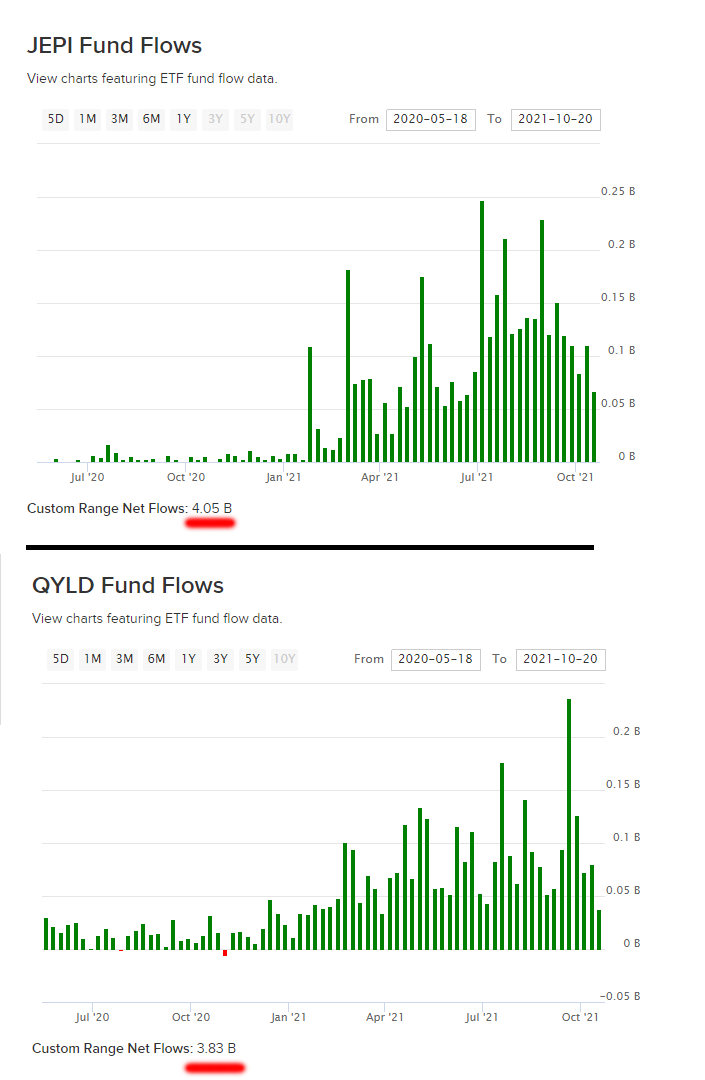

運用総額の変化は?

運用総額の変化です。表の上に伸びている緑棒が資金が流入(売れた)、下に伸びている赤棒が資金流出(売られた)です。

設定された2020年5月以降のデータです。40.5億ドル(約4500億円)増えています。下が【QYLD】の同じ時期の運用総額の変化です。こちらは38.3億ドル(約4200億円)増えています。

売れ行きは似ていますが、2021年以降は【JEPI】のほうが売れているように見えますね。ETF DATABATEのデータです。

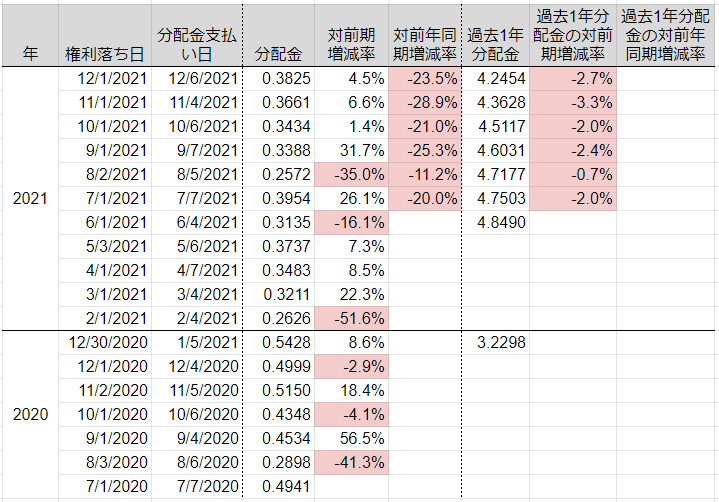

【JEPI】の過去の分配金と増配率は?

【QYLD】が設定されたのは2020年5月です。下の表は過去の配当金の一覧です。データが少ないので何とも言えませんが、2021年の分配金は2020年と比べて減少傾向です。前年の同期と比べると(右から4列目)、20%ぐらい減っていますね。

※背景が赤になっているのが対象月と比べてマイナスです

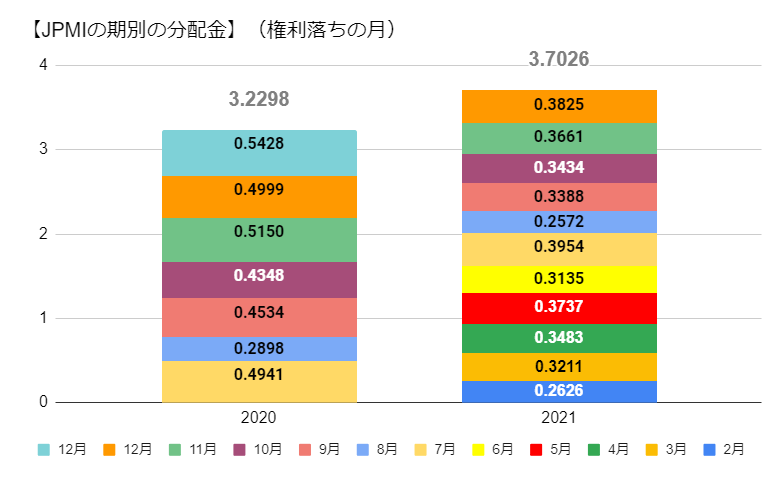

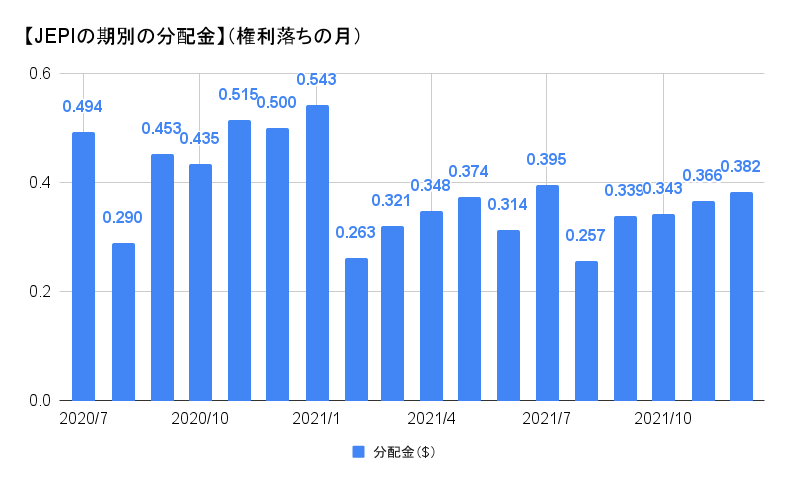

【JEPI】の毎月の分配金は?

期別の分配金です。権利落ちは毎月1日ごろで、1月はなく、12月に2回あります。2021年は、2020年と比べて、結構減っています。

横に一列に並べると、2021年2月から一気に減ったのが一目瞭然ですね。

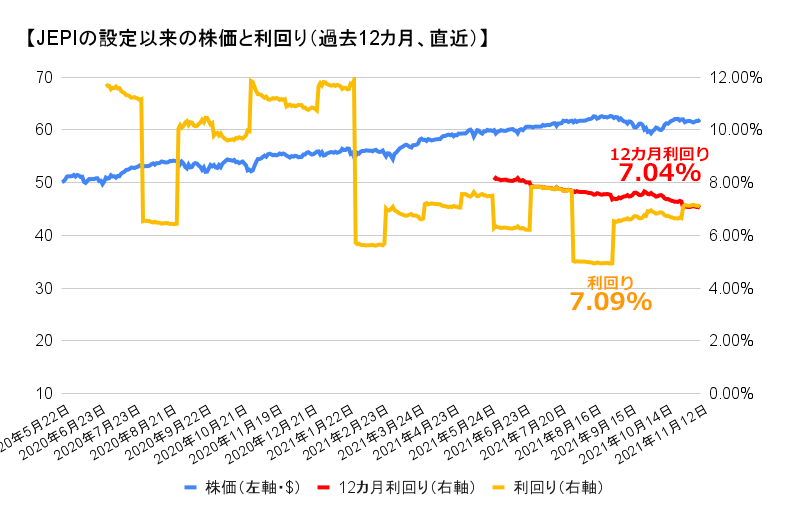

設定以来の株価、利回り、YOCは?

株価と利回りの比較しましょう。株価が青い線です。緩やかながら上昇しています。2020年5月が50ドル。2021年11月が61.5ドル。設定当初から約1.23倍になっています。

利回りを過去12カ月の分配金から算出したものが、赤い線です。分配金を支払いはじめてから1年後から登場します。2021年5月は8.1%、現在の2021年11月12日は7.04%ですね。

現在の分配金を12倍して利回りを計算する方法もあります。これが黄色い線です。毎月分配金が異なりますのでデコボコです。現在の利回りは7.09%なので、今回はどちらの方法でもあまり変わらないですね。

ちなみに毎月分配型のETFは現在の分配金を1年換算したものを使うケースが多いですが、【JEPI】のように月々の分配金の差が激しい場合は、過去12カ月の分配金から利回りを計算したほうがしっくりきますね。

さて、ここで、先ほどのグラフで算出した利回りが正しかったかをチェックしましょう。

2021年8月が利回り7%、2021年1月の利回りが10%弱でしたね。

どちらの利回りと比較するかで異なりますが、わりと当たっているといえます。

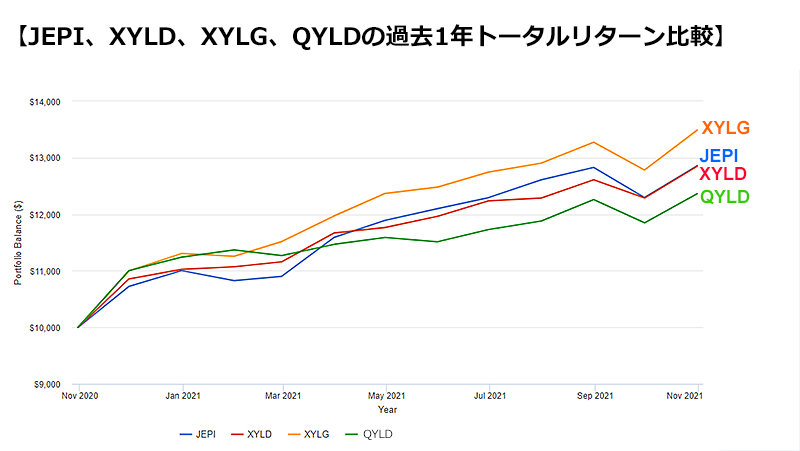

主要ETFとトータルリターンを比較する

【JEPI】とライバルETFのトータルリターンを比較します。S&P500をカバードコールするETF【XYLD】、その50%をカバードコールする【XYLG】、ナスダック100をカバードコールするETF【QYLD】と比べました。もっとも後発の【XYLG】が設定されたのが2020年9月なので、2020年11月から2021年10月までの1年間を比較します。PORTFOLIO VISUALIZERを使用しました。

2020年11月に1万ドル投資して配当を再投資した場合、2021年10月には【XYLG】が1万3500ドル、【JEPI】が1万2900ドル、【XYLD】が1万2800ドル、【QYLD】が1万2300ドルになっていました。

期間が短いので何とも言えませんが、【JEPI】と【XYLD】は互角です。S&P500を50%カバードコールする【XYLG】が好調です。

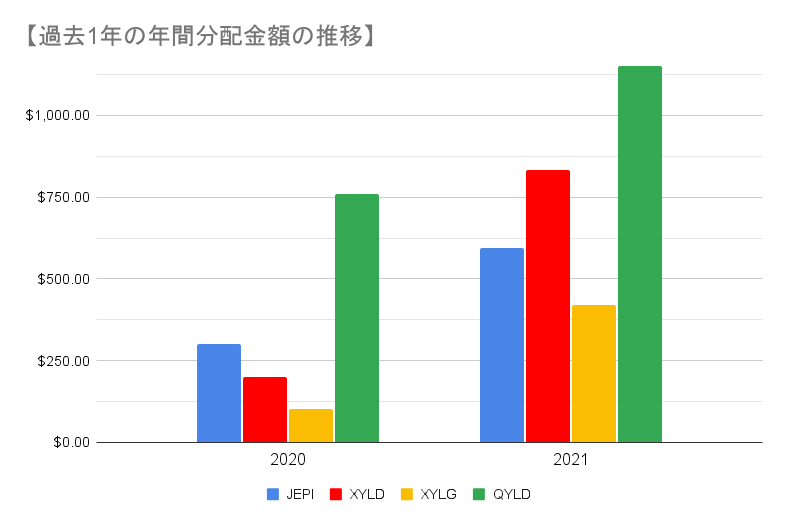

主要ETFとの分配金比較は?

2020年11月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

1年間の分配金の合計は【QYLD】が1900ドル、【XYLD】が1000ドル、【JEPI】が890ドル、【XYLG】が520ドルでした。現在の利回りとだいたい一致していますね。

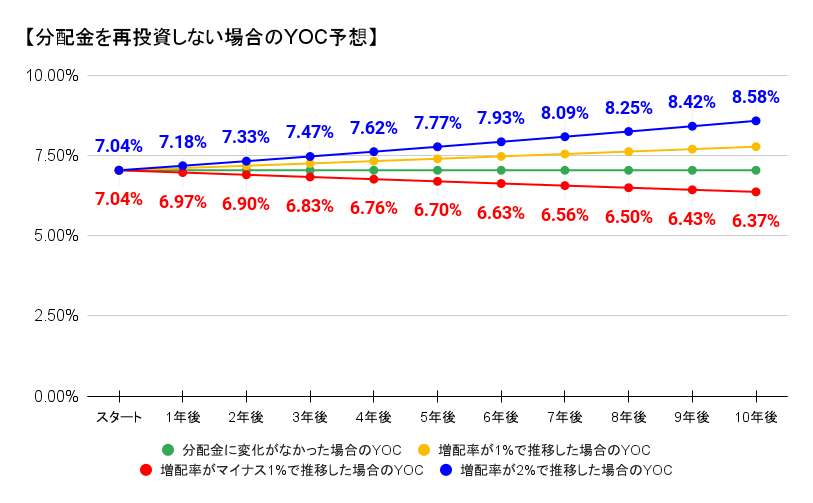

【JEPI】の今後のYOC予想は?

現在の過去1年分配金額(4.3628ドル)と過去の同時期の過去1年分配金額を比較して年間増配率を計算し、それを使って将来YOCを予想しようと思ったのですが、分配金を支払い始めてから1年6カ月ほどしか経っていないので、増配率を計算できません。

そこで、年間増配率が変化なし、1%、マイナス1%、2%という4つのパターンで検証します。

ちなみに、YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。【JEPI】株を2021年10月21日の終値61.8ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

現在の利回りは7.04%です。

「分配金を再投資しない」「分配金を再投資しない(税引き後)」「分配金を再投資する」「分配金を再投資する(税引き後)」の4パターンで検証します

分配金を再投資しない場合のYOC

まずは分配金を再投資しない場合のYOCを見てみましょう。税金は考慮しません。スタート年は、現在の利回りの7.04%です。

もっとも増配率の低い増配率マイナス1%で推移すると、5年後のYOCは6.70%、10年後のYOCは6.37%になります。もっとも成績の良い増配率2%で推移すると5年後のYOCは7.77%ドル、10年後のYOCは8.58%です。

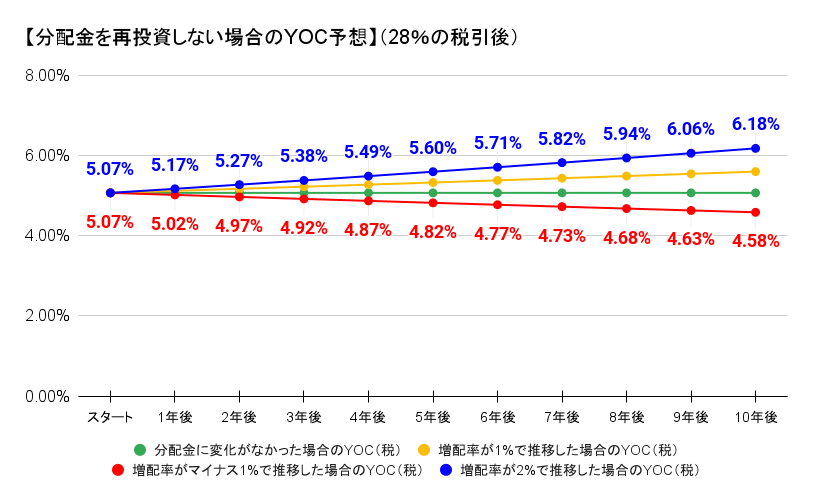

分配金を再投資しない場合(税引き後)のYOC

次に分配金を再投資しないケースで、税金を引いた場合のYOCをチェックしましょう。分配金は約28%の税金を引いた72%が支払われます。スタート年のYOCは7.04%ではなく、税引き後の5.07%になります。

もっとも増配率の低い増配率マイナス1%で推移すると、5年後のYOCは4.82%、10年後のYOCは4.58%になります。もっとも成績の良い増配率2%で推移すると5年後のYOCは5.60%ドル、10年後のYOCは6.18%です。

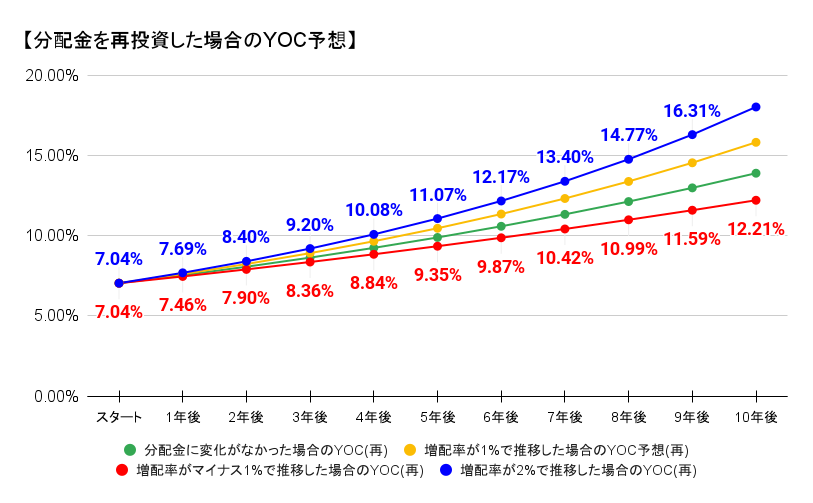

分配金を再投資する場合のYOC

それでは分配金を年1回再投資する場合のYOCを見てみましょう。税金は考慮しません。

もっとも増配率の低い増配率マイナス1%で推移すると、5年後のYOCは9.35%、10年後のYOCは12.21%になります。もっとも成績の良い増配率2%で推移すると5年後のYOCは11.07%ドル、10年後のYOCは18.03%です。

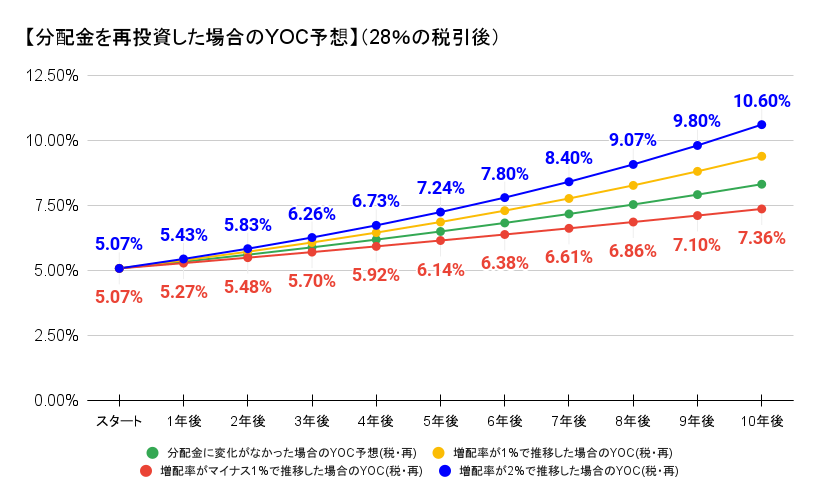

分配金を再投資する場合(税引き後)のYOC

最後に分配金を再投資するケースで、税金を引いた場合のYOCをチェックしましょう。分配金は約28%の税金を引いた72%が支払われます。スタート年のYOCは7.04%ではなく、税引き後の5.07%になります。

もっとも増配率の低い増配率マイナス1%で推移すると、5年後のYOCは6.14%、10年後のYOCは7.36%になります。もっとも成績の良い増配率2%で推移すると5年後のYOCは7.24%ドル、10年後のYOCは10.60%です。

設定から日が経っていないので将来のことは予想しづらいですが、【JEPI】は利回りがかなり高いので、分配金が維持されていた場合、再投資し続ければ、YOCはかなり期待できます。

まとめ

【JEPI】は設定から日が経っていないので、データからの傾向はつかみづらいです。

【QYLD】へ投資をしすぎた人がが、こちらに少し振り分けるなどの使い方がいいかもしれません。

【XYLD】との比較は、似たような感じで難しいですね。

経費率が0.35%と低いのは、悪くないですね。超高配当ETFの中ではかなり良心的です。これが売れている理由かもしれません。ただし、分配金が1年前と比べて下がっているのは気になるところです。