今回は【2529】(NEXT FUNDS 野村株主還元70連動型上場投信)を徹底分析します。

序盤はETFの分配金について

前半は、ETFのコンセプト、全銘柄紹介、業種比率、最新の分配金情報など

後半は、ライバルの高配当ETFと組入銘柄や業種の違い、分配金利回り、増配率、トータルリターン、過去に買った場合のYOC、将来YOC予想などを比較

2529の分配金を確認しよう

まずは分配金について見ていきます。

まずは【2529】のこれまでの分配金です。年4回支払われます。左から3列目が分配金です。年4回支払われます。4月と10月が金額が多く、1月と7月は少ないですね。

日本の個別銘柄は3月決算を採用しているケースが多く、は3月と9月の年2回分配金を支払うことが多いからです。

【2529】の分配金の推移は?

分配金の推移です。設定が2019年と最近なので何とも言えませんが、順調に増配しています。

2020年に本格的に分配金を支払い始めたので、コロナ・ショックでのダメージがあったかどうかは何とも言えませんね。

2023年までは順調に分配金を増やしました。直近2024年7月の分配金は5円で、前年同期と比べて25.0%増でした。

【2529】の分配金と取引所価格の関係

過去1年分配金と取引所価格の比較です。

期間は短いですが、分配金と株価、両方ともに順調に伸びています。直近1年半の分配金は横ばいですね。

【2529】を過去に買った場合は?

取引所価格、分配金利回り、YOCです。

赤い線が分配金利回りです。過去1年分配金を株価で除して計算しました。分配金利回りはあまり変化はないです。

青い線の取引所価格は2020年は低迷しましたが、その後はかなりのペースで上昇しています。

黄色の線が、YOCです。Yield on Costのことで、過去にこの銘柄を買った場合、現在の取得価額に対する利回りのことです。この黄色の線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2020年7月頃に購入していれば、現在YOCは5.4%ほどになっていました。

2529(NEXT FUNDS 野村株主還元70連動型上場投信)の基本情報

まずは2529の基本情報です。正式名称は「NEXT FUNDS 野村株主還元70連動型上場投信」です。略称は「NF・株主還元70 ETF」。

ベンチマークの「野村株主還元70」は、金融・保険業を除く銘柄の中から、配当、自社株買い等の株主還元を積極的に行っている70銘柄を対象としている指数。

設定されたのは2019年4月。3年半ほどしか経過しておらず、歴史は浅いですね。

経費率は0.308%。国内高配当ETFの中では平均的ですね。

過去1年分配金と現在の株価で算出した2023年9月5日の分配金利回りは2.79%。高配当ETFの中では少し低いです。

分配金は1、4、7、10月の年4回。決算日(権利確定日)は7日。その2営業日前に保有していれば分配金が貰えます。分配金の支払いは決算日の40日後ぐらい。2023年7月分は8月15日でした。

2023年9月5日の終値は1508円。1株から購入可能なので、1508円あればオーケーです。手軽に購入できる金額ですね

ベンチマークの「野村株主還元70」とは

それでは2529の銘柄選定について、見ていきましょう。

このETFは「野村株主還元70」との連動を目指します。金融・保険業を除く銘柄の中から、配当、自社株買い等の株主還元を積極的に行っている70銘柄を対象としている指数。

構成銘柄の選択方法は、以下の通りにスクリーニングをします。

(2) 直近60営業日平均売買代金の大きい順に500銘柄→「流動性基準」

(3)東証33業種分類の「銀行業」、「証券、商品先物取引業」、「保険業」、「その他金融業」に属する銘柄を除外→「業種基準」

。

そして、「ネット総還元利回り」の高い順に70銘柄を指数構成銘柄として採用します。

「ネット総還元利回り(%)」とは「ネット総還元金額÷発行済時価総額×100」

「ネット総還元金額」とは「実績配当総額の過去3年平均値+実績自社株買い総額の過去3年平均値-実績増資総額の過去3年平均値-実績自己株式処分総額の過去3年平均値」

過去3年において配当を多く支払い、自社株買いを行っている企業が対象ということですね。

【2529】の銘柄入れ替えルール

2529の銘柄入れ替えについてです。

銘柄の入れ替えは年1回。2月第1営業日。基準日は、入替日の前々月末営業日、つまり12月末です。

構成銘柄の組入ウエイトは、定期入替基準日時点の浮動株調整時価総額に比例した比率です。時価総額加重平均ですね。ただし、組入銘柄のウエイトの上限は2%。

米国のETFで例えるなら、財務が健全な高配当ETF【HDV】の分配金利回りを低くし、連続増配ETF【SDY】【VIG】の分配金利回りを高くした感じ。この3つのETFの中間ぐらいのイメージでしょうか。【2529】の分配金利回りは平均で3%ぐらいです。

ざっくりいうと、「増配傾向+高配当銘柄+比較的財務が健全」というイメージですね。

2529はどんな銘柄で構成されているのか?

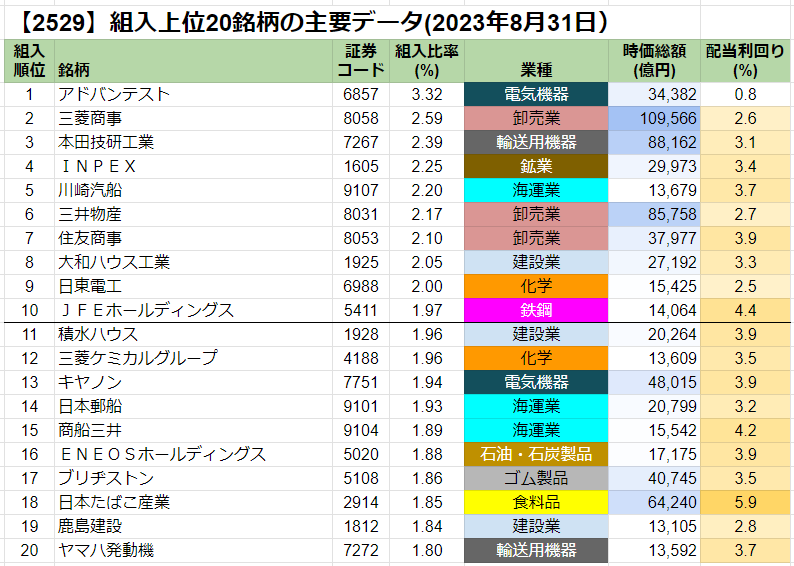

それでは【2529】の組入銘柄について、見ていきましょう。こちらは上位20銘柄です。

2月末に銘柄入れ替えから7カ月間で株価が急上昇したアドバンテスト、三菱商事、本田技研、INPEX、川崎汽船などが2%をはるかに超えています。

上位10銘柄で23%、20銘柄で42%を占めており、それなりに分散されています。卸売りの三菱商事、三井物産、住友商事という五大商社が上位にいます。海運や建設業も3銘柄がランクイン。

電気機器、化学、輸送用機器は2銘柄がランクインしています。

【2529】の全銘柄は?

全70銘柄についても見ていきましょう。

右から1列目の業種は東証33業種です。業種ごとに色をつけています。かなりカラフルですね。業種による偏りは少なく、満遍なく入っていると言えます。

【2529】とTOPIXの関係

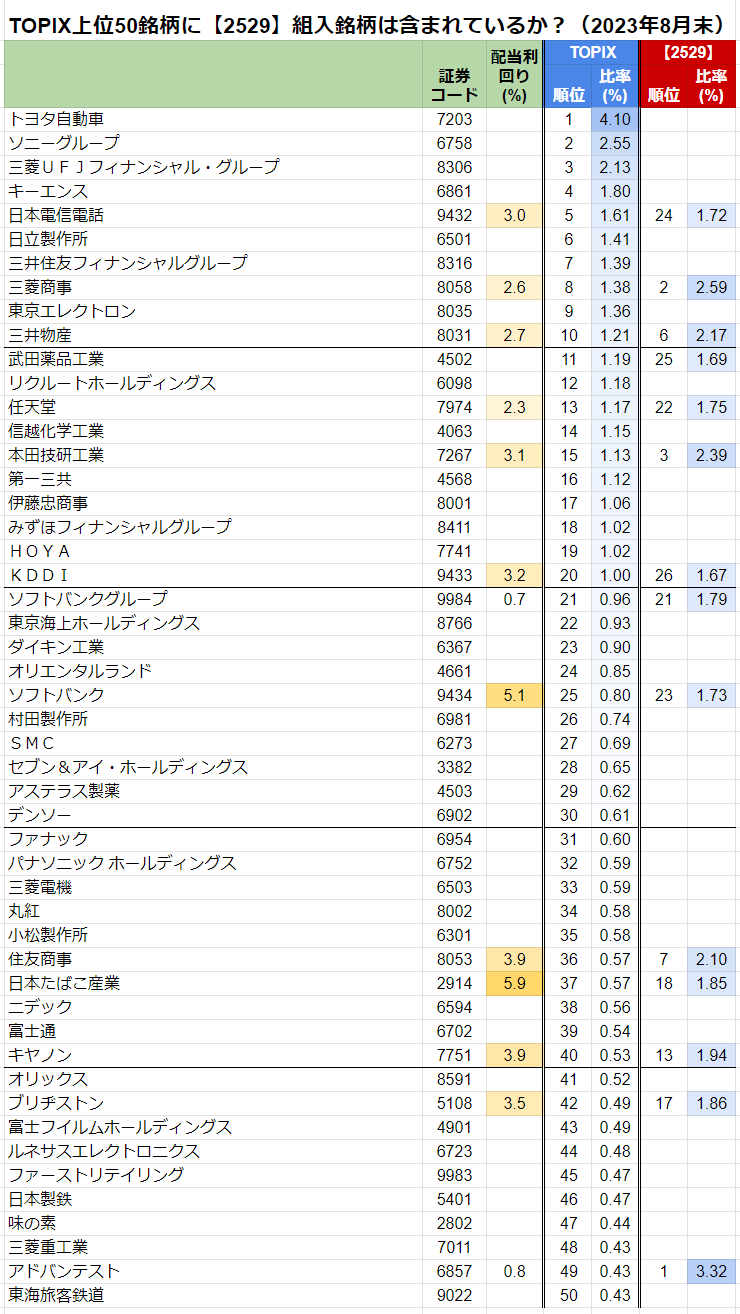

それではTOPIX(東証株価指数)との違いについて見ていきましょう。TOPIXは東証に上場している日本株をほぼ時価総額加重平均で組み入れているため、企業の規模の大きな順ですね。

この表はTOPIXの上位50銘柄です。表の右側にTOPIXの組入順位と比率、【2529】の組入順位と比率があります。

TOPIX上位50銘柄中、14銘柄が【2529】に入っています。TOPIX上位50位の中でも配当利回りがそれなりに高い銘柄が【2529】に入っています。

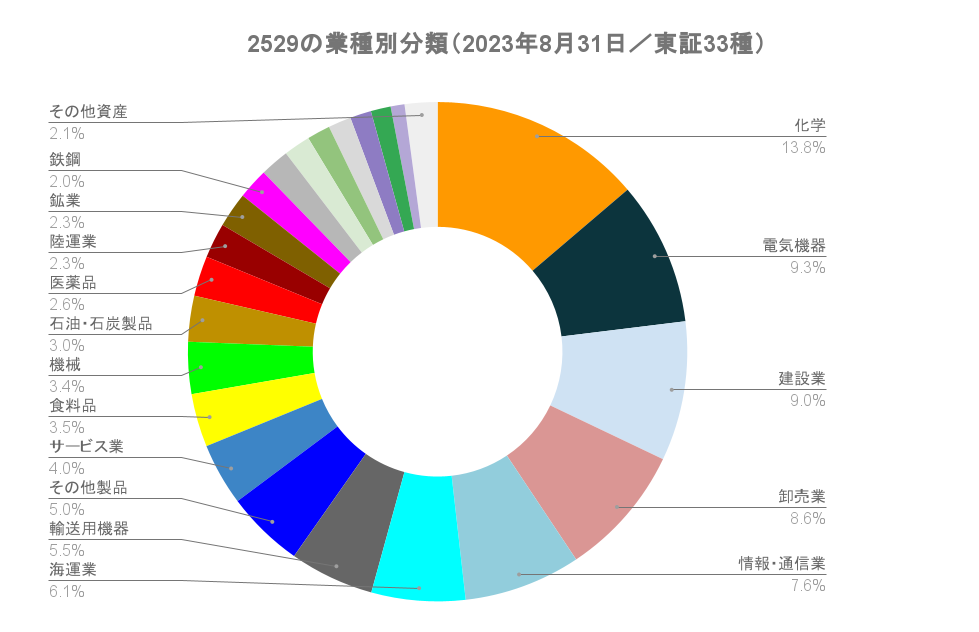

2529の業種組入比率をチェックしよう

それでは【2529】の組入銘柄の業種について、見ていきましょう。

トップが化学で13.8%。電気機器が9.3%。建設業が9.0%、卸売業が8.6%、情報・通信業が7.6%。この5業種で48%とほぼ半分を占めています。以下、海運業、輸送業機器、その他製品、サービス業、食料品と続いています。

建設業、情報・通信業、その他製品、サービス業、食料品などが上位におり、景気敏感ではないセクターが上位に結構いますね。

業種ごとの組入銘柄をチェックしよう

全70銘柄を業種別の多い順に並べて見ていきましょう。左側が組入上位6業種、右側が7位以下の業種です。

【2529】は東証33業種分類の中でも銀行業、証券、商品先物取引業、保険業、その他金融業は対象外なので、29業種が対象です。その中の23業種が入っているので、かなり業種が分散されていると言えます。

トップの化学は11銘柄と多く、比率は約14%です。これが最大の特徴ですかね。2位から5位の電気機器。建設業、卸売業、情報・通信業は5~6銘柄ずつ入っています。

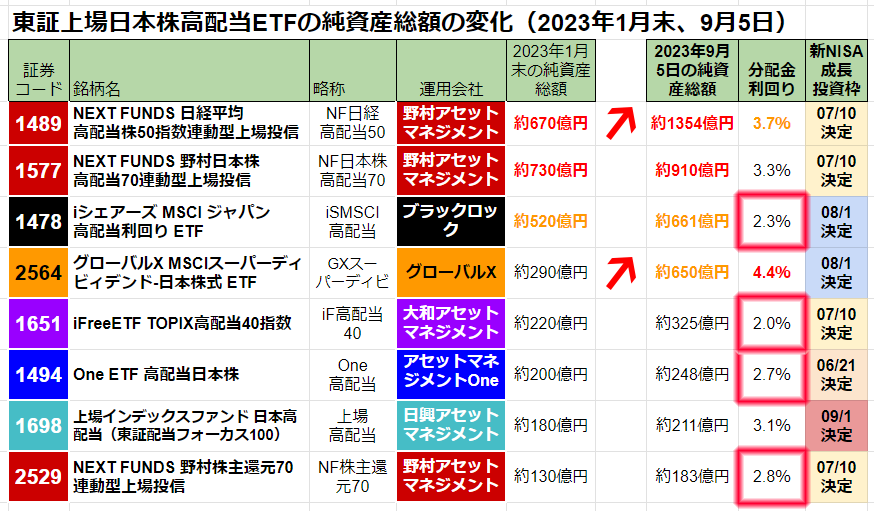

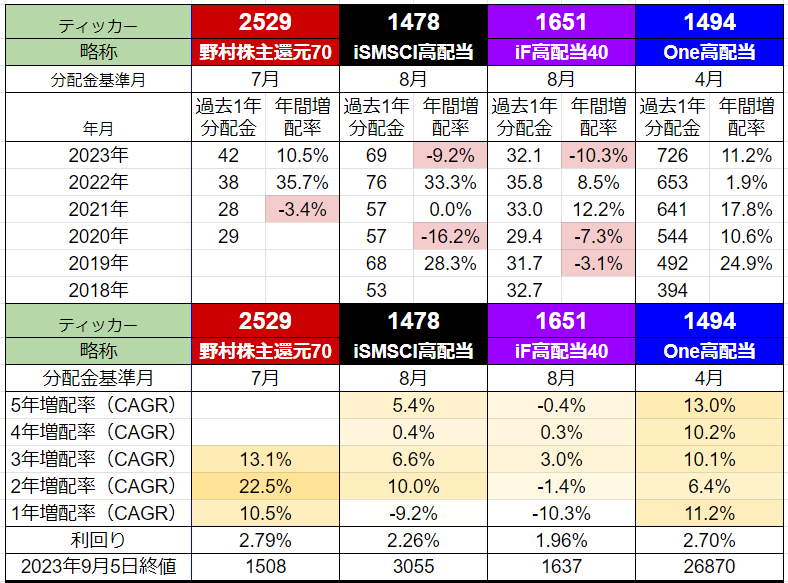

日本株高配当ETFの基本データを比較

ここからは【2529】とライバルの日本株高配当ETFを比較します。

こちらは日本株高配当ETFの主要8ETF。この中から、4つのETFのデータ比較を行います。

【2529】とそのライバルともいうべき増配系の【1494】、財務健全を重視した【1478】、株価上昇に強みのある【1651】で比較します。分配金利回りの低い4ETFですね。

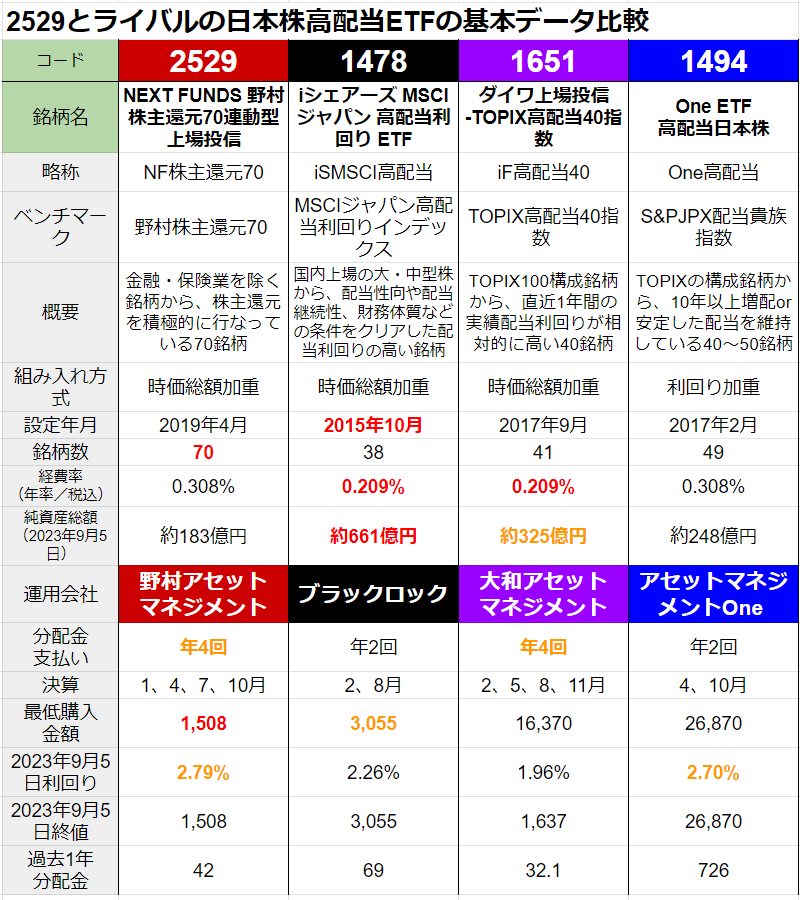

この4ETFで比較する

左から、野村アセットマネジメントの【2529】、ブラックロック社の【1478】、大和アセットマネジメントの【1651】、アセットマネジメントONEの【1494】です。

ETFの背景色は運用会社のコーポレートカラーにします。野村があずき色、ブラックロックが黒色、大和は紫色、ONEは青色という感じです。大和はあずき色ですが、野村と被るので紫色にします。今後のグラフ内で使用するカラーをこれで統一します。

表内の数値が赤色は、他のETFよりも秀でているという意味です。オレンジ色は赤色に次ぐ2番手グループという意味です。

設定年は【1478】が2015年ともっとも古いです。

経費率は【1478】と【1651】が0.209%と一番低いですね。

純資産総額は【1478】がトップで661億円、【2529】は設定されたのが2019年ト遅かったためか、純資産総額は183億円と今ひとつです。

分配金の支払いは【2529】と【1651】が年4回、【1478】【1494】は年2回です。

現在の利回りは【2529】が約2.8%と高く、【1494】が2.7%、【1478】が2.3%、【1651】が2.0%。最近は株高のため、分配金利回りは下がってきています。

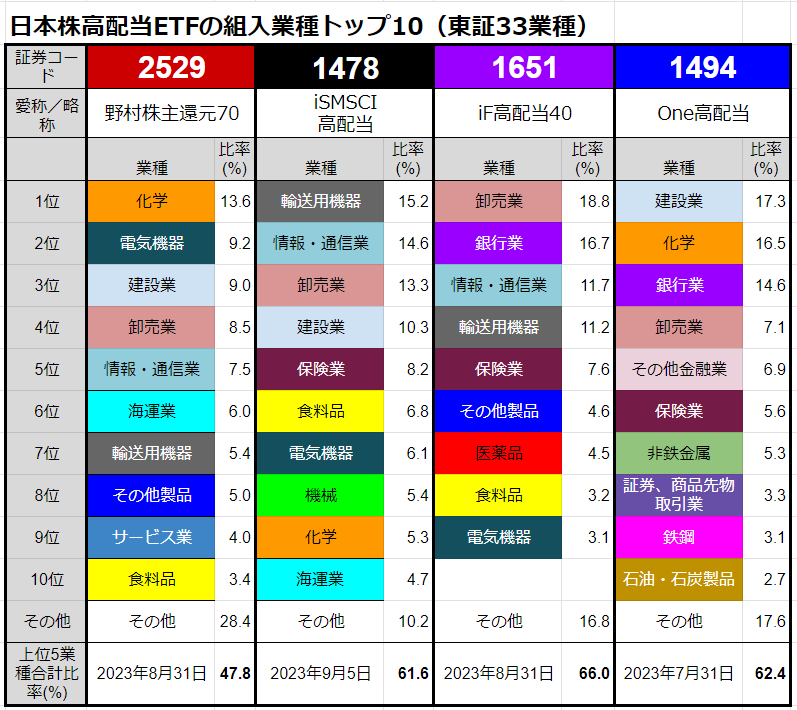

業種と上位銘柄を比較する

それでは組入銘柄の業種を比較します。

【2529】は【1494】と少し似ています。【2529】の1位化学は、【1494】の2位。【2529】の3位建設業は【1494】では首位です。卸売業はどちらも4位です。どちらも増配銘柄が主力なので、業種は似てきます。

【2529】は【1478】とも少し似ています。【2529】のトップ10業種では、その他製品、サービス業以外の8業種は【1478】のトップ10に入っています。

【1478】は財務が健全な銘柄が主力なので、結果として株主還元銘柄とも重複すると言えそうです。

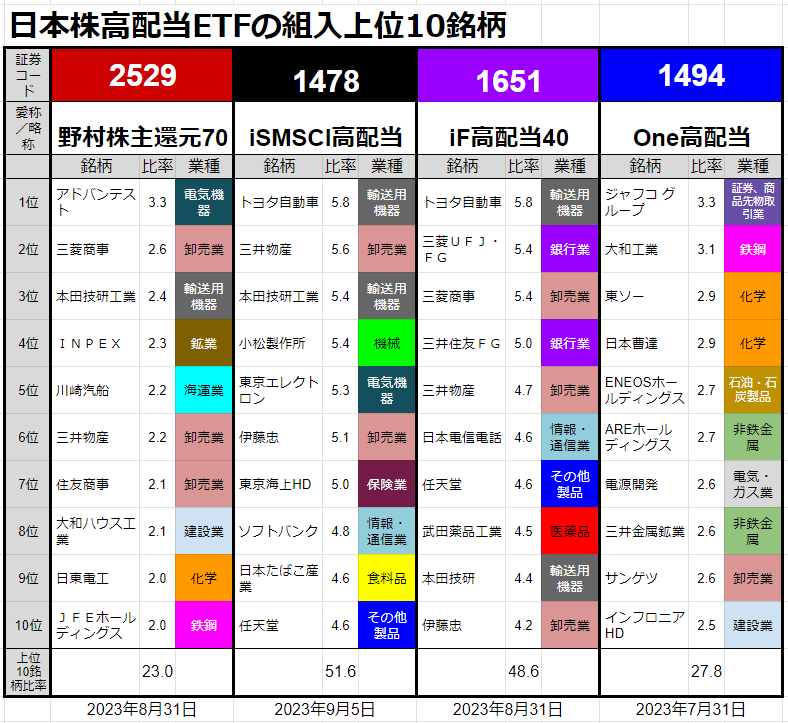

上位組入銘柄を比較しよう

組入上位10銘柄を比較します。

【2529】と似ているのは【1478】でしょうか。卸売業の三井物産、輸送用機器の本田技研がどちらもトップ10に入っています。半導体関連では【2529】はアドバンテスト、【1478】には東京エレクトロンが入っています。

【2529】と【1651】も少し似ています。卸売業と輸送用機器が上位にいますね。

【1494】は10年以上の連続増配銘柄が中心で、しかも利回り加重なので、中小型株が目立ちます。上位銘柄で超有名な会社はいないですね。

それに対して【2529】【1478】【1651】は大型銘柄中心ですね。

上位10銘柄の合計比率は【2529】と【1494】が20%台で、分散されています。【1478】【1651】は50%前後なので、やや集中投資です。

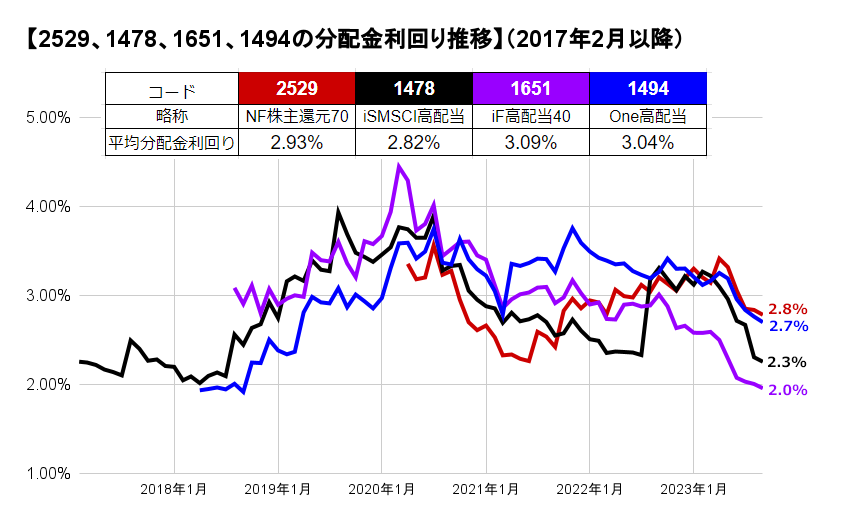

分配金利回り推移を確認しよう

それでは分配金利回りの推移を比較しましょう。利回りは過去1年分配金から算出しました。株価は月に1度、月末のものです。

分配金を支払い始めてから1年後から利回りが出ますので、【1478】以外は、途中からの登場です。

現在の利回りは【2529】が2.8%で一番高く、【1494】が2.7%、【1478】が2.3%、【1651】が2.0%です。どのETFも2023年以降は株価が好調のため、利回りは下がっています。とくに、【1651】はかなり下がっていますね。

平均利回りはほぼ同じです。【1651】がもっとも高く3.1%、【1478】が2.8%ですが、どの銘柄も3%前後です。

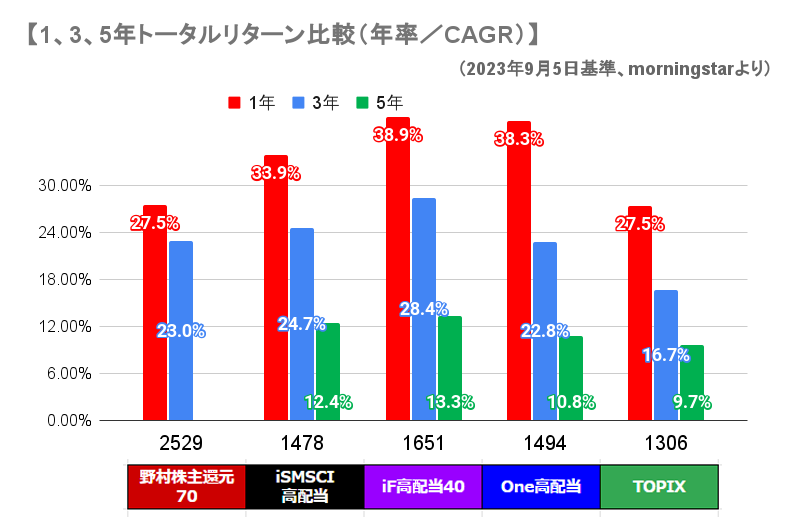

トータルリターンを比較する

トータルリターンを比較します。トータルリターンとは分配金を再投資した株価リターンのことです。手数料や税金は考えません。2023年9月5日基準のデータです。

参考までに、一番右にTOPIX連動型ETF【1306】のデータも入れておきます。

1年リターンは【1651】と【1494】がいいですね。【2529】も27.5%なので、悪くはないですが、他が良すぎます。

3年リターンは【1651】が28.4%と素晴らしく、【1489】【2529】【1494】は似ています。

TOPIXと比較しても、3年リターンはすべてのETFが上回っています。

株価リターンはどうか?

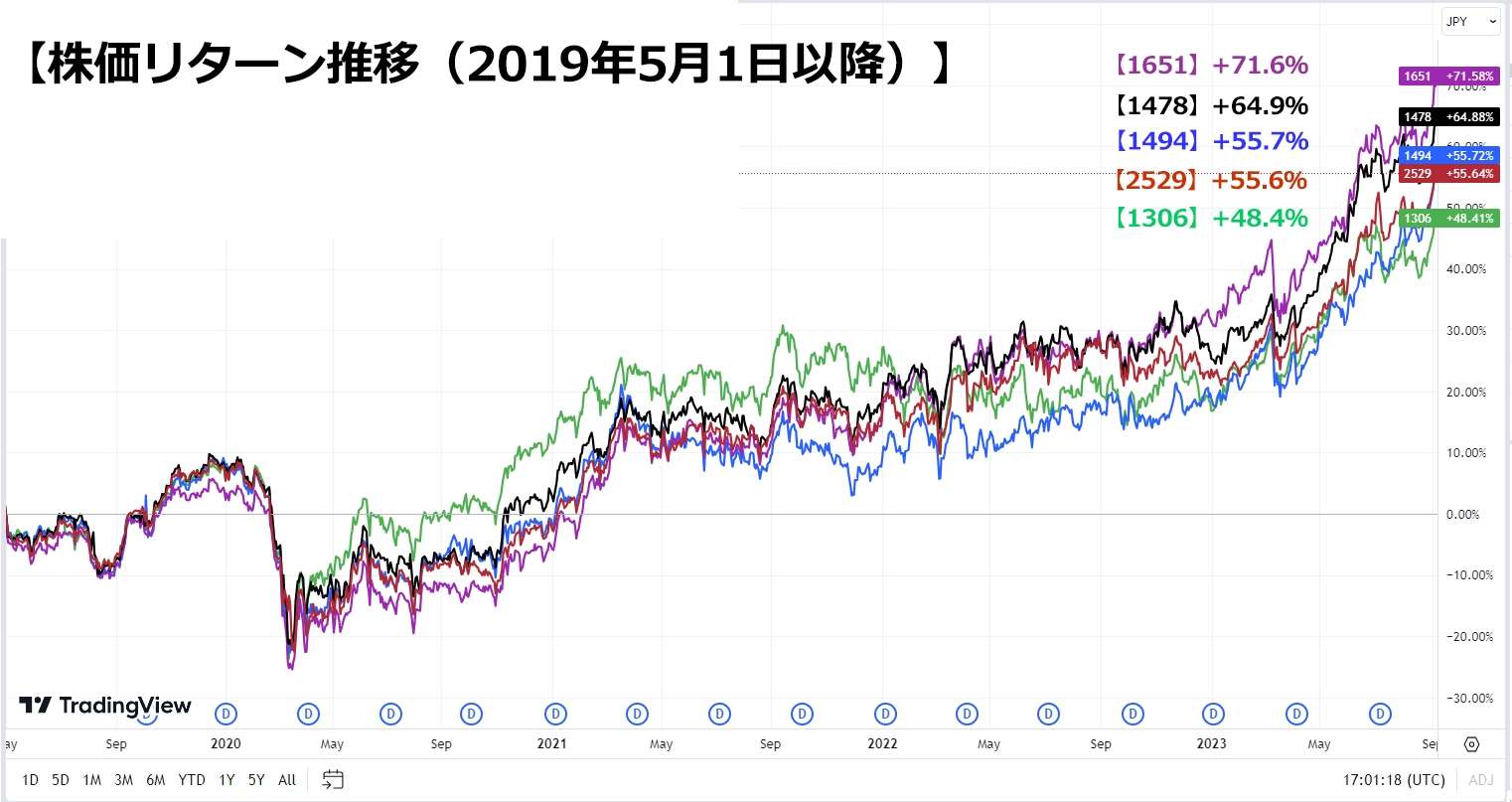

それでは株価リターンについて見てみましょう。こちらのデータは、【2529】が設定された2019年5月1日以降のデータです。

年率ではなく、トータルでのリターンです。【1651】が+71.6%と首位です。2番手は【1478】で+64.9%、3番手は【1494】と【2529】が+55%台で互角。

TOPIXの【1306】は+48.4%と少し劣っています。

株価でも、高配当ETFはTOPIXを上回っています。

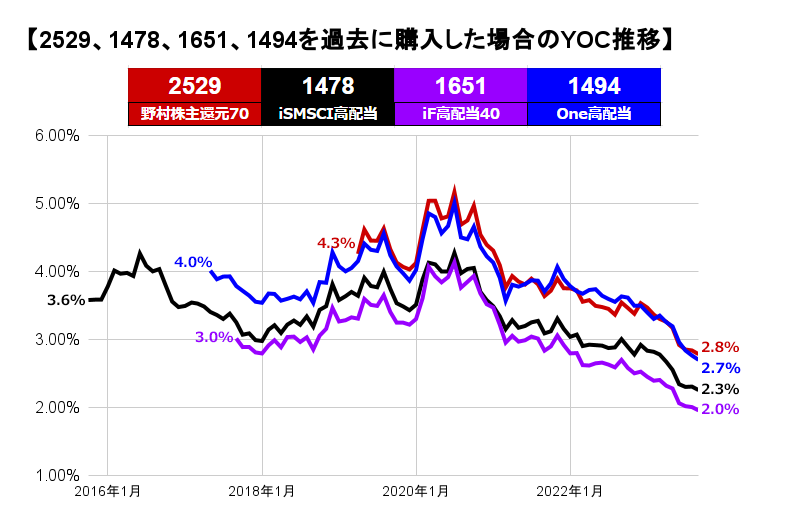

過去に買った場合の取得価額に対する利回り(YOC)は?

過去にETFを購入していた場合、現在、取得価額に対する利回り(YOC)はどのくらいになっているかというグラフです。いわゆる自分利回りというやつです。

グラフが左肩上がりなら、株価が好調で増配しているという意味です。

一番右端の数値が、2023年9月5日現在の利回りです。それぞれのETFの一番左端の数値が、設定されたときに購入していた場合の現在のYOCです。

【2529】の現在の分配金利回りは2.8%ですが、2019年4月に購入していたら現在YOCは4.3%になっています。

【2529】と似ているのは、青色の【1494】ですね。現在の分配金利回りは2.7%で、2017年5月に購入していたら現在のYOCは4.0%になっています。

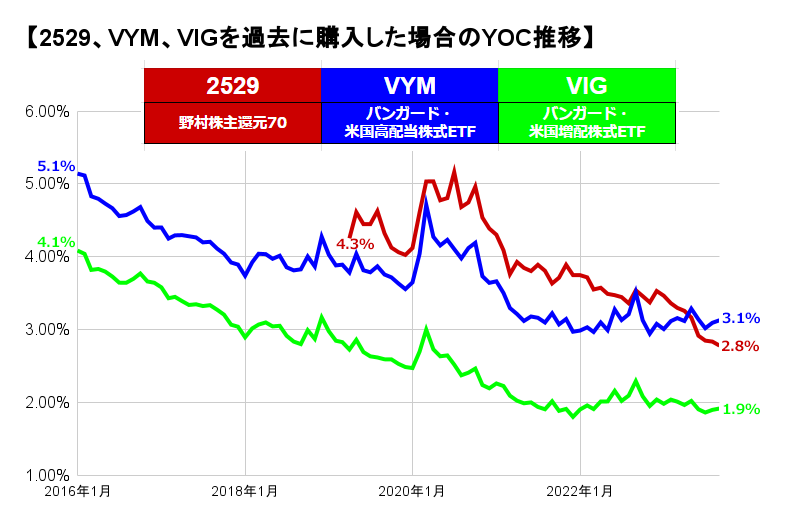

米国高配当ETF【VYM】、連続増配ETF【VIG】と比較しよう

それでは【2529】と、米国の高配当ETFの代表格【VYM】、連続増配ETF【VIG】のYOCを比較しましょう。

現在の分配金利回りは【VYM】が3.1%、【2529】が2.8%ですが、過去に購入していた場合のYOCは【2529】が上回っていますね。

増配率という意味では、【2529】は【VYM】や【VIG】と互角以上と言えそうです。

増配率を確認しよう

増配率を見ていきましょう。表の上段は1年ごとの過去1年分配金と、前年からの増配率です。背景がピンク色がマイナスです。

表の下段は現在を起点とした1~5年の増配率。年平均をCAGRで計算します。背景のオレンジ色が濃いほど、増配率が高いという意味です。この部分をグラフにします。

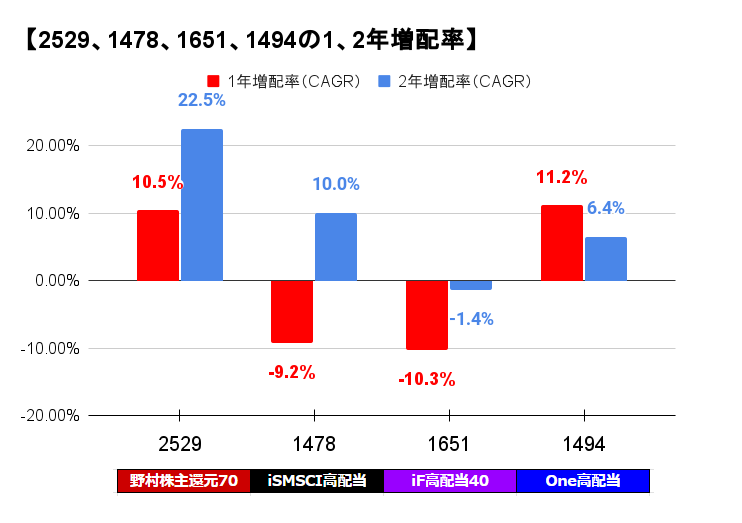

1年増配率、2年増配率をグラフにして比較する

まずは1年増配率と2年増配率です。

昨年までは分配金が好調でしたが、今年に入ってから増配率が鈍化しているETFもあります。

【2529】は1年が10.5%、2年が22.5%とかなり好調です。【1494】もなかなかですね。

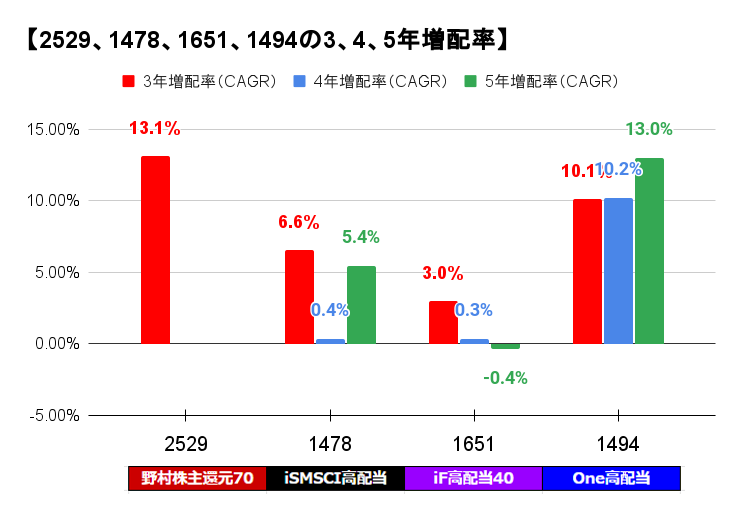

3年以上の増配率をグラフにして比較する

3、4、5年増配率を見てみましょう。【2529】は4年と5年増配率がありません。

3年増配率も【2529】が13.1%と首位です。

【1494】は4年や5年増配率も高いですね。【2529】と【1494】はすべての期間で好調ですね。【1478】はまずまずで、【1651】はやや苦戦しています。

増配率を使った将来YOCを予想する

それでは、いま日本株高配当ETFを購入したら、将来の利回りYOCがどのくらいになるのかをシミュレーションします。現在の利回りに過去の増配率を当てはめて計算していきます。

【2529】は設定から日が浅いので、増配率は2年と3年の2パターンを使います。「再投資しない。税引き前」という設定にします。

現在の分配金利回りは【2529】が2.79%、【1478】が2.26%、【1651】が1.96%、【1494】が2.70%です。

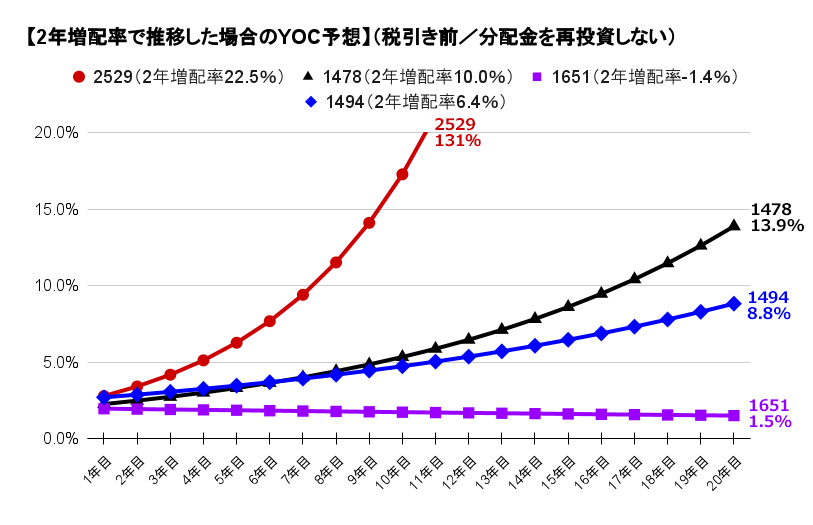

まずは2年増配率です。

2年増配率は【2529】が22.5%、【1478】が10.0%、【1651】が-1.4%、【1494】が6.4%でした。

20年目のYOC予想は、首位は【2529】で131%。表を突き抜けています。2番手は【1478】で13.9%、3番手は【1494】で8.8%でした。

ETFによって明暗が分かれました。2年増配率は短期なので、しかたないですね。このデータはあまり参考にならないかもしれません。

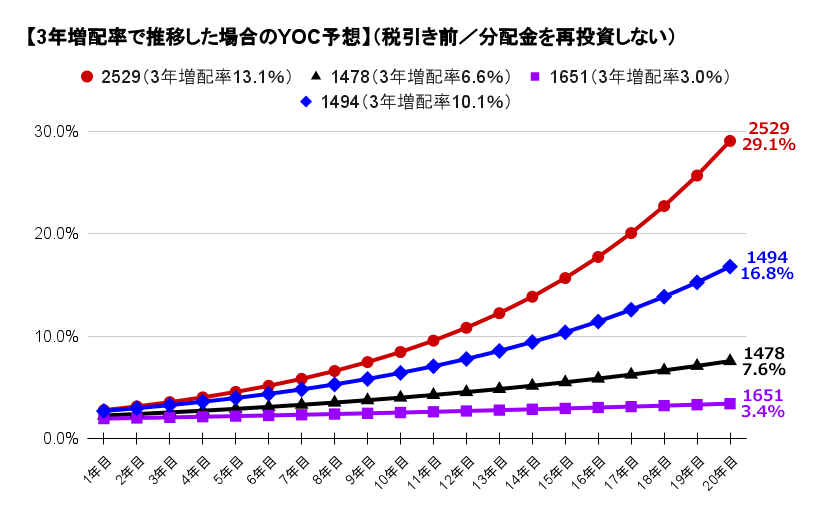

3年増配率を使用した将来YOC予想は?

続いて3年増配率です。

3年増配率は【2529】が13.1%、【1478】が6.6%、【1651】が3.0%、【1494】が10.1%でした。

20年目のYOC予想は、首位は【2529】で29.1%、2番手は【1494】で16.8%、3番手は【1478】で7.6%でした。ここでも【2529】は再び素晴らしい数値を叩き出しましたが、ポジティブすぎるシナリオのように思えます。

全体的に見ると、【2529】は素晴らしかったですが、2年と3年増配率のみなので、何とも言えません。【1494】と【1478】のデータはまあまあ信用できそうです。

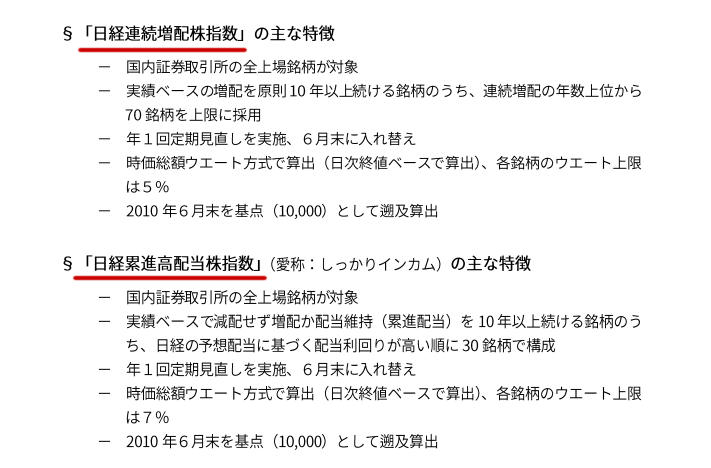

ライバルになりそうな指数

2023年6月に日経新聞が新たな指数を2つ設定しました。これが将来、【2529】のライバルとなる可能性はありますね。

1つ目が「日経連続増配株指数」。国内上場全銘柄を対象に、10年以上増配し続ける銘柄から、年数上位70銘柄を採用、時価総額ウェート方式です。予想配当利回りは2.32%。【VIG】と少し似ていますね。

もう一つが「日経累計高配当株指数」。こちらは10年以上減配していない銘柄が対象で、配当利回り上位30銘柄で構成。時価総額ウエート方式です。こちらの予想配当利回りは4.80%と高いです。

近い将来、この2つの指数に連動したETFが出てくるはずです。配当利回りから考えると、【2529】はこの2つの中間ぐらいですね。いずれせよ、ライバルになる可能性は高そうです。

まとめ

【2529】は金融・保険業を除く銘柄の中から、配当、自社株買い等の株主還元を積極的に行っている70銘柄が対象のETFです。長期保有の新NISA向きと言えそうです。

設定から3年半と歴史は浅いが、データは悪くないです。

経費率は0.308%。国内高配当ETFの中では普通です。

分配金は年4回で、分配金利回りは2.8%ほど。平均すると3%ぐらいです。

業種の首位は化学です。建設業、情報・通信業、その他製品、サービス業、食料品などが上位におり、景気敏感ではないセクターが上位にいます。

時価総額加重平均を採用しているため、安定した大型企業が上位を占め、株価や増配、トータルリターンは堅実に伸びています。

国内高配当ETFだと株主還元の【2529】は、増配の【1494】、財務の健全を重視した【1478】がライバルと言えそうです。とくに、【1494】とはトータルリターン、増配率、分配金利回りなどが拮抗しています。

米国のETFで例えるなら、財務が健全な高配当ETF【HDV】の分配金利回りを低くして、連続増配ETF【SDY】【VIG】の分配金利回りを高くした感じ。この3つのETFの中間ぐらいのイメージでしょうか。