グローバルX社のグローバルX スーパーディビィデンド-世界リート ETF【SRET】が2021年6月2日に分配金を発表しました。

0.05ドルです。1年前の同期は0.0605ドルでしたので、1年前の同期との比較では1.9%の減配です。前回2021年5月の分配金は0.05ドルなので、変化はありません。

2021年6月11日の終値は10.22ドル、直近の分配金を1年分に換算すると0.6ドルなので、利回りは5.87%になります。

基本情報を確認しよう

【SRET】は高利回りでボラティリティの低いREIT30銘柄を集めたものです。ベンチマークは、ソラクティブ・グローバル・スーパーディビィデンド・REIT・インデックス。通常のREITのほかに、モーゲージも含まれています。モーゲージとは住宅ローンを担保にした証券に投資して、金利差で利益を狙うものです。リーマンショックを引き落とした一因とも言われています。

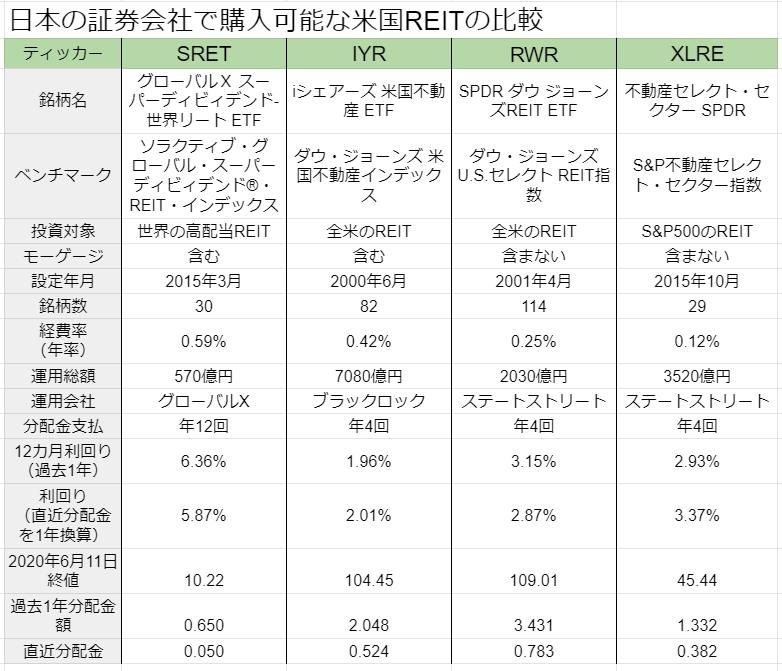

下の表は、米国を中心とした世界のREIT・ETFの比較です。利回りは【SRET】が飛び抜けています。

ETFの利回りは過去1年の分配金から計算する場合と、直近の分配金を1年分に換算して計算する場合があります。四半期ごとに分配金を出しているETFは、期ごとに分配金の差があるため、過去1年分配金から利回りを求める「12カ月利回り」を使う場合が多いです。

【SRET】のような毎月分配型で、毎月の分配金の変化があまり場合は、直近の分配金を1年分に換算して利回りを計算します。

※このページでの利回りは直近の分配金を1年分に換算して計算します。

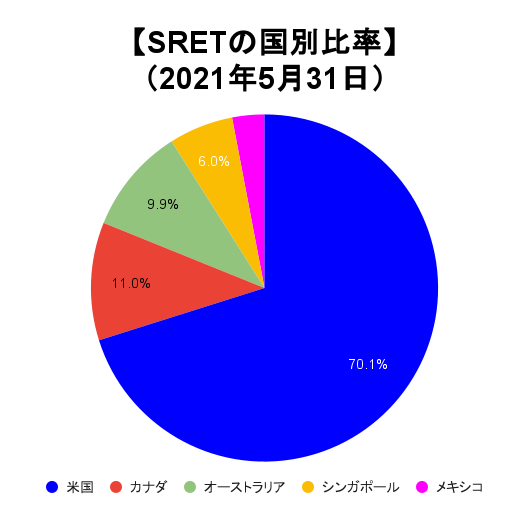

【SRET】の国別の比率は?

【SRET】に組み込まれている国ごとの組込比率です。米国が最多で70%。以下、カナダ、オーストラリア、シンガポール、メキシコと続いています。

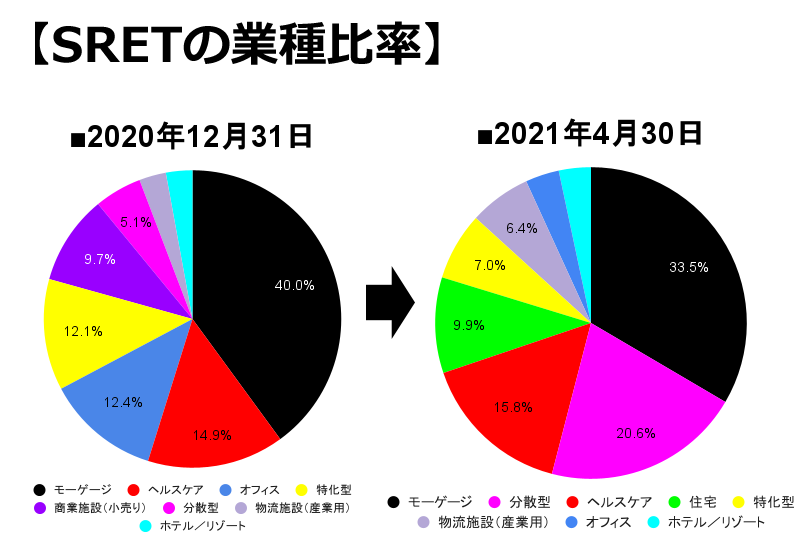

【SRET】の業種比率は?

【SRET】に組み込まれているREITの業種比率です。モーゲージが33%でトップです。2020年の12月末時点では40%ありましたので、少し減りました。

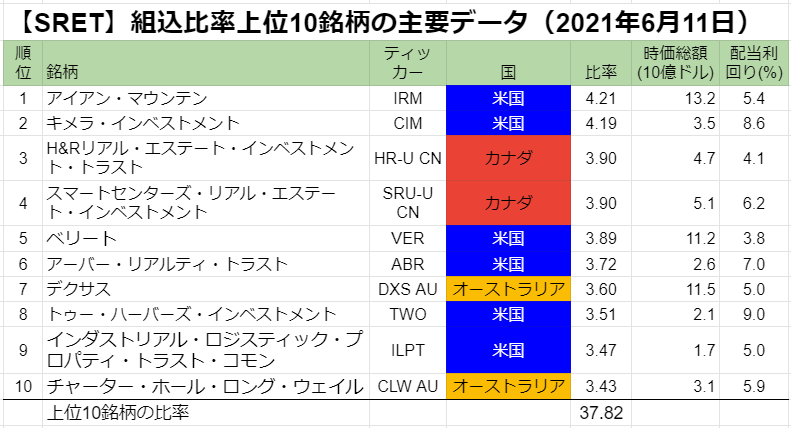

【SRET】の上位組込銘柄は?

【SRET】にはどんな銘柄が組み込まれているのでしょうか? 下の表は組込上位10銘柄です。なじみの薄い銘柄が多いですね。

アイアン・マウンテン【IRM】が時価総額がもっとも大きいですね。【SPYD】や【SDIV】にも組み込まれており、高配当ETFの常連です。テグサス【DXS】はオーストラリアの大手不動産グループで、シドニーやメルボルンなど主要都市でオフィスや産業施設などに投資しています。

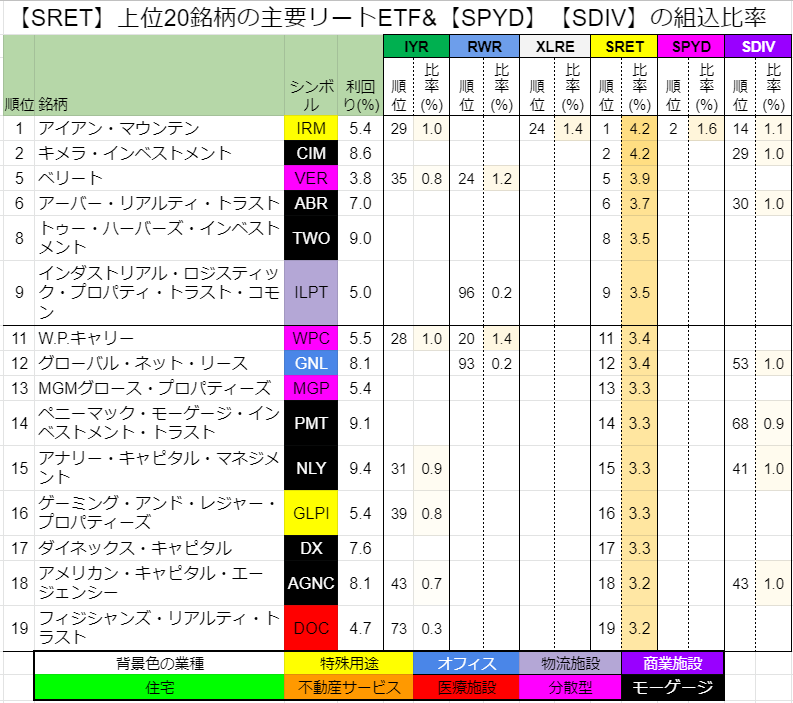

【SRET】の上位組込銘柄はどんな会社か?

【SRET】の組込比率上位20銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? 米国のリートETF【IYR】【RWR】【XLRE】、さらにS&P500の高配当銘柄ETF【SPYD】、世界の高配当ETF【SDIV】との組込比率(%)をまとめました。背景色のオレンジ色が濃いほど、比率が高いことを意味しています。

対象相手がほぼ米国なので、【SRET】上位20銘柄中、米国の15銘柄に絞りました。

15銘柄中【IYR】と【SDIV】が最多7銘柄組み込まれていました。【SDIV】は世界の高配当銘柄が対象で、リート以外も組み込まれていますが、意外な結果でしたね。最近不動産セクターの比率が4割ほどに上がっています。

【XLRE】と【SPYD】が少ないのは、この2つのETFはS&P500の大型株が対象だからです。【SRET】は超高配当リートETFという若干無理のある条件なので、S&P500よりも小規模で利回りの高い銘柄がマイナー銘柄がたくさん組み込まれています。

※2021年6月10~11日のデータです

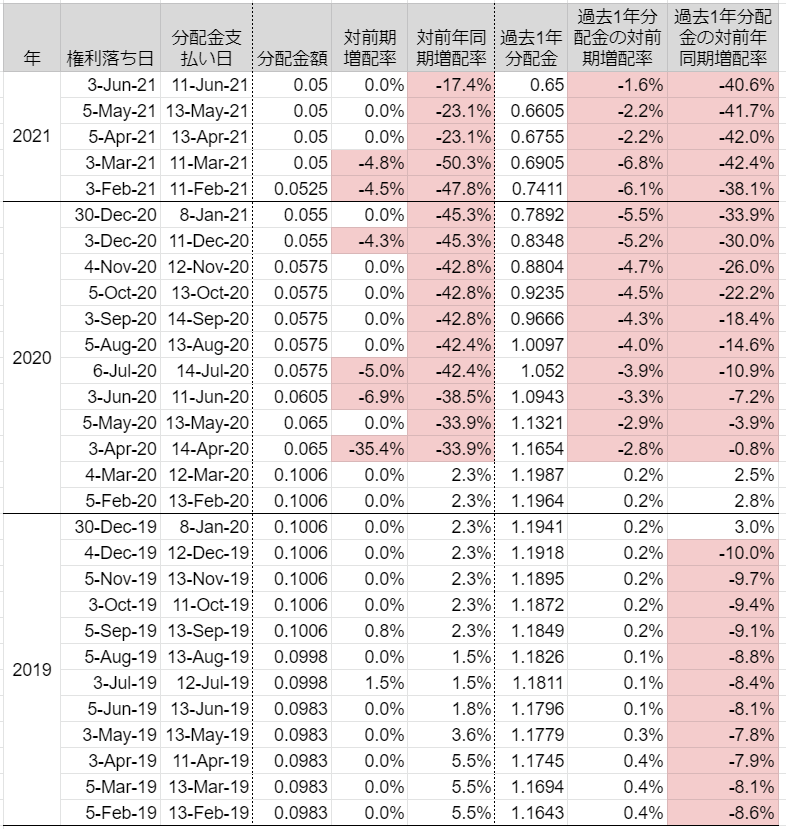

【SRET】の最近の分配金(配当金)は?

2019年以降の【SRET】の分配金です。2020年4月に大幅な減配があり、その後5回も分配金が減りました。

※背景が赤になっているのが減配です

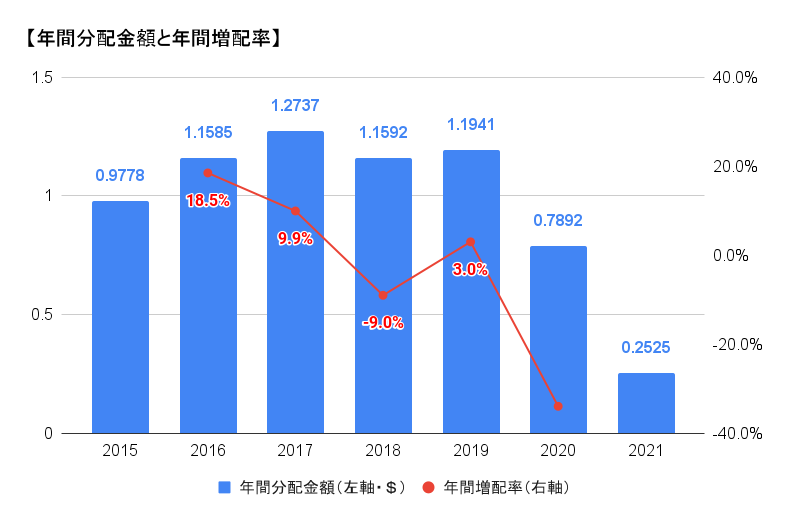

【SRET】の年間分配金と年間増配率は?

【SRET】の分配金(配当金)を1年ごとにまとめてグラフ化しました。設定されたのが2015年3月で、分配金を支払い始めたのが2015年5月からです。2019年まではほぼ横ばいでしたが、2020年にコロナ・ショックの影響で前年から34%減となりました。

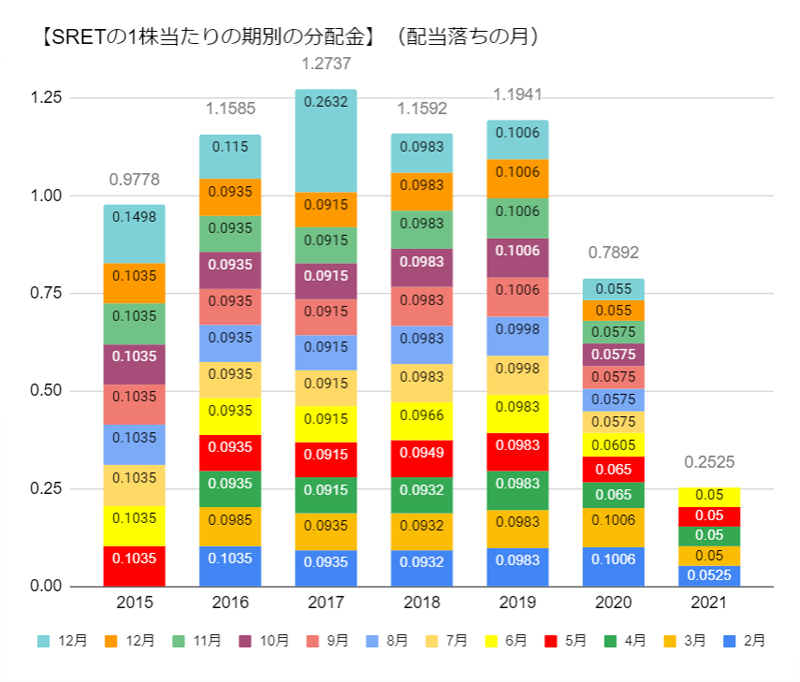

【SRET】の期別分配金は?

2017年以降の分配金を月別に重ねて棒グラフにしました。12月は2回配当落ちがあり、1月はありません。コロナ・ショックの影響で、2020年4月にかなり減っているのがわかります。2021年3月から4回続けて0.05ドルが続いています。

【SRET】の分配金と株価の関係は?

【SRET】の分配金と株価はある程度、連動しています。2021年はコロナ・ショックの収束が期待されてか、株価は上昇しています。

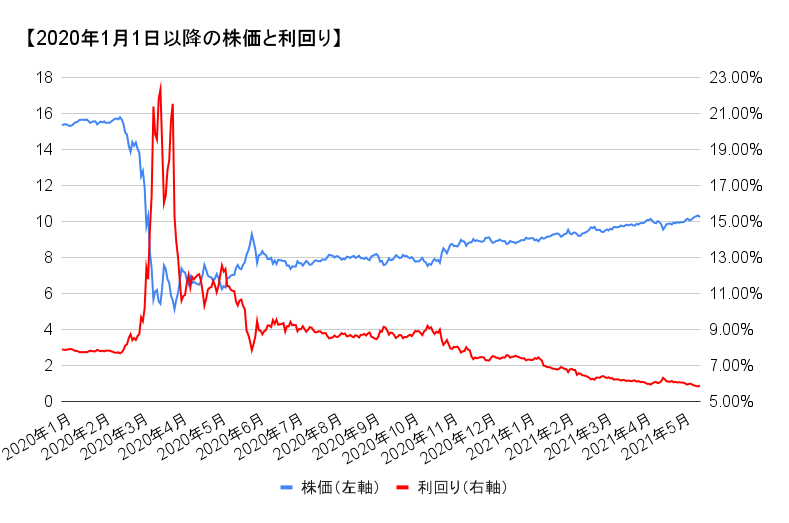

2020年以降の利回りは?

2020年以降の【SRET】の株価と利回りを見てみましょう。利回りは、直近の分配金を1年分に換算して出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。2020年1月当初の利回りは約7.8%でしたが、2月半ば以降は株価が急落したため、3月24日には利回りが約22%まで上昇しました。その後株価は徐々に回復しましたが、減配が続いたため2021年6月11日の利回りは5.87%です。

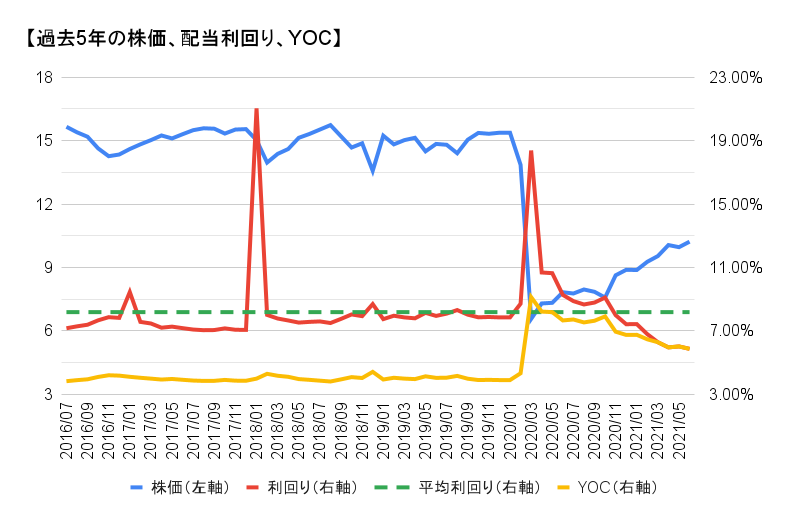

【SRET】を過去に買っていた場合のYOCは?

過去に【SRET】を買った場合、現在の購入単価当たりの分配利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

2021年6月11日の終値は10.22ドル、直近の分配金額は0.05ドルなので、現在の利回りは5.87%です。過去5年の平均利回りは約8.2%です。2020年3月以降は分配金が減り、株価は右肩下がりなので、早い時期に買うとYOCは上がりません。コロナ・ショック時の2020年3月頃に買っていたら、現在YOCは約9.1%になっていました。

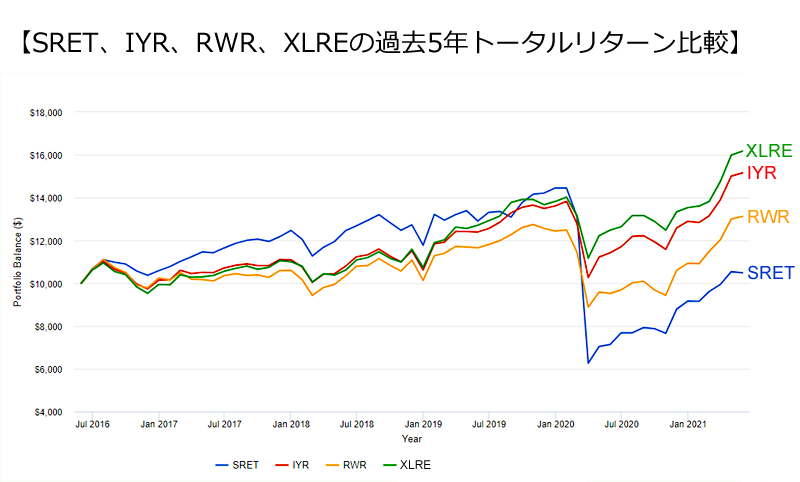

ライバルETFとトータルリターンを比較する

リートETF【RWR】【IYR】【XLRE】とトータルリターンを比較します。PORTFOLIO VISUALIZERを使って、過去5年を比べます。

2016年6月に1万ドル投資して配当を再投資した場合、2021年5月には【XLRE】が1万6100ドル、【IYR】が1万5100ドル、【RWR】が1万3100ドル、【SRET】が1万400ドルになっていました。【SRET】はコロナ・ショック前までは最も成績がよかったですが、その後の下落率が大きく、回復率も今ひとつですね。

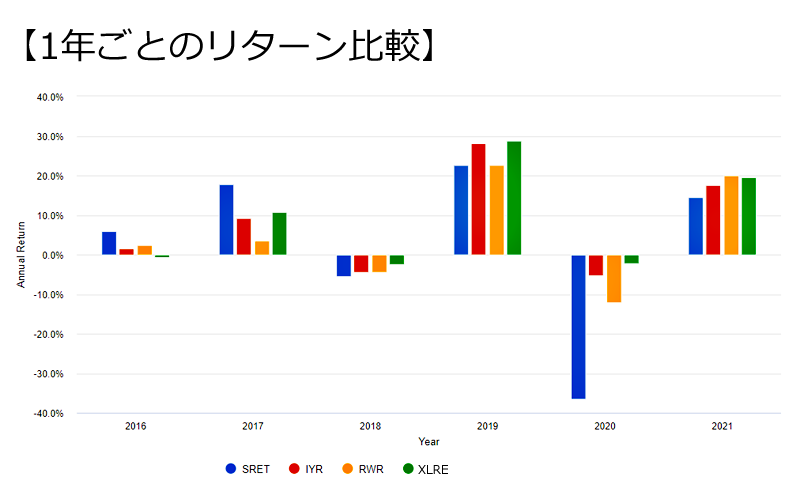

年次リターン

1年ごとのリターンを比較しました。【SRET】は2020年のリターンがマイナス37%と冴えませんでした。それ以外の年はあまり違いはありませんね。

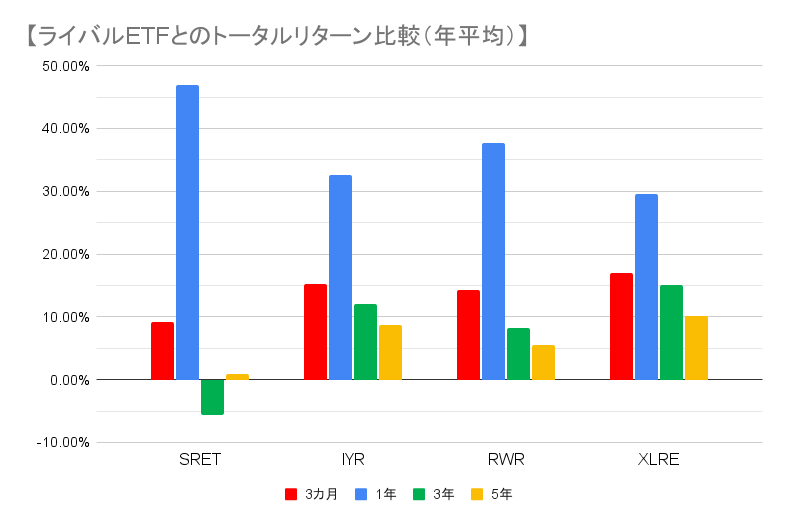

過去のトータルリターン

過去3カ月、1、3、5年の年平均トータルリターンは以下の通りです。コロナショックで株価が大幅に下落したため、【SRET】は過去1年のリターンは抜群です。ただし、過去3年は良くないですね。

過去5年のリターン(年平均)は、【XLRE】が10.1%、【IYR】は8.7%、【RWR】が5.9%、【SRET】は1.0%でした。

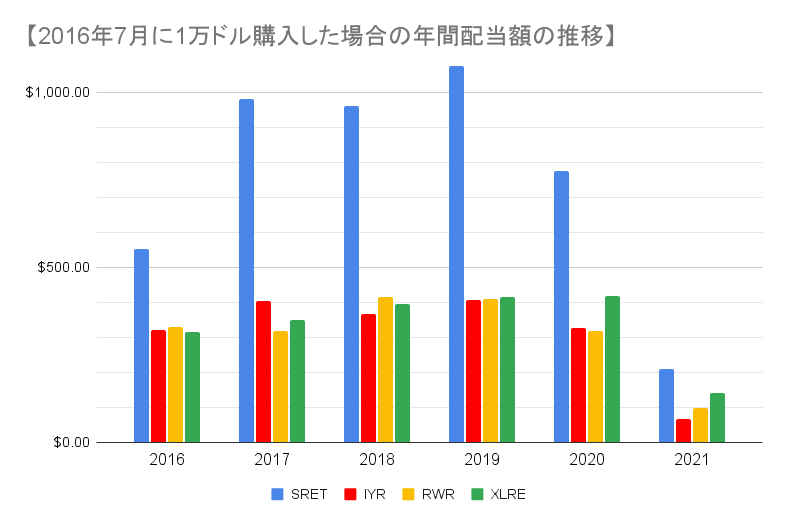

過去の分配金はどのくらいか?

2016年6月に1万ドル投資して分配金を再投資した場合の過去5年でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

【SRET】は2019年までは1000ドル前後の分配金を得ていましたが、2020年に減配があったので大きく減らしました。

5年間の分配金の合計は【SRET】が4500ドル、【XLRE】が2000ドル、【RWR】と【IYR】が1800ドルでした。

【SRET】の今後の分配金予想は?

現在の分配金額(0.05ドル)と1、3、5年前の同時期の分配金額(0.0575ドル、0.0966ドル、0.0935ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの分配金利回りのことです。【SRET】株を2021年6月11日の終値10.22ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

増配率は過去1年がマイナス13.0%、過去3年がマイナス19.7%、過去5年がマイナス11.8%でした。現在の分配金利回りは5.87%です。比較対象が少ないので、分配金額が変化しなかった場合とも比べます。

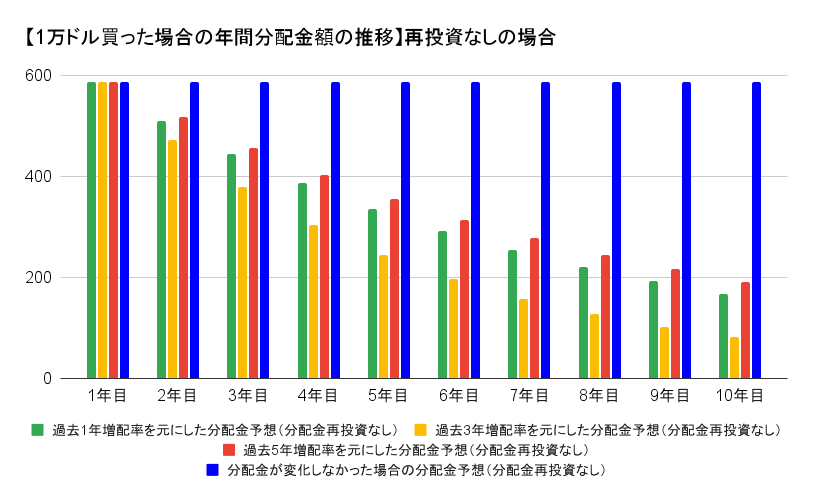

分配金を再投資しない場合

まずは配当を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが5.87%なので、年間分配額は587ドルです。

もっとも増配率の低い過去3年のペースだと5年目の分配金額は244ドル、10年目の分配金額は81ドルになります。配当金が同じだった場合を当てはめると5年目の分配金額は587ドル、10年目の分配金額は587ドルになりそうです(そりゃ、そうでしょう)。分配金額587ドルはYOC(購入額に対する利回り)5.87%です。

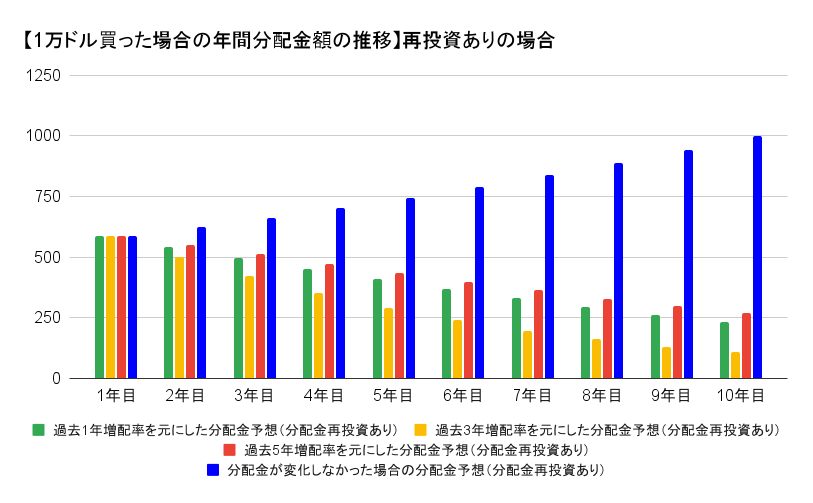

分配金を再投資する場合

つぎに分配金を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と5年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

もっとも増配率の低い過去3年のペースだと5年目の分配金額は291ドル、10年目の分配金額は106ドルになります。配当金が同じだった場合を当てはめると5年目の分配金額は744ドル、10年目の分配金額は1000ドルになりそうです。分配金額1000ドルはYOC(購入額に対する利回り)10.00%です。

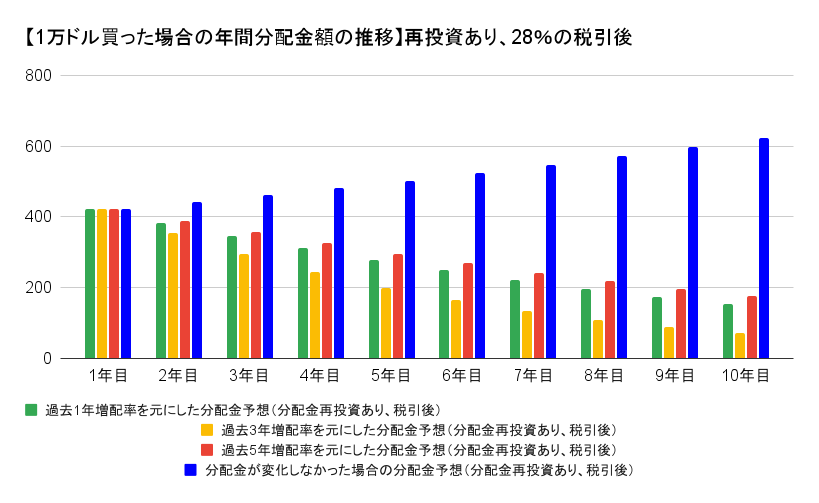

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は587ドルではなく、税引き後の423ドルからのスタートになります。

もっとも増配率の低い過去3年のペースだと5年目の分配金額は200ドル、10年目の分配金額は71ドルになります。配当金が同じだった場合を当てはめると5年目の分配金額は502ドル、10年目の分配金額は622ドルになりそうです。分配金額622ドルはYOC(購入額に対する利回り)6.22%です。

【SRET】の分配金はこの1年で大幅に減ったので、過去のデータをもとにする将来予想は悲惨な結果になりました。「今後もこれまでと同じように減配が続けば」という仮定なので、あまり当てにはならないと思います。

まとめ

【SRET】は4回連続で分配金額が同じだったので、そろそろ上昇に転じてもおかしくありませんね。株価は徐々に上がっています。

インカム狙いで超高配当の【SRET】を選ぶか、利回り3%前後で安定感のある【RWR】【IYR】【XLRE】などにするかは、難しいところです。REIT単体だと不安な場合は、REITを多く組み込んでいる高配当ETFの【SDIV】や【SPYD】という選択肢もありますね。