REIT(リート)とは、Real Estate Investment Trust(不動産投資信託)の略語で、不動産を対象とした金融商品です。世界各国に存在しています。ちなみに不動産は英語だとReal Estateです。

リートの投資対象はオフィスビル、商業施設、住宅、物流施設などの不動産で、その賃料収入を投資家に配分します。データセンターのような最近はやりのもの、モーゲージのような不動産担保ローンを証券化したものも含まれています。

リートは税制面での優遇措置があり、分配金を多く支払う傾向があります。そのため、インカム投資家から根強い人気があります。

米国のリートの個別銘柄は、日本の証券会社では購入することはできません。ただし、リートをまとめたETFなら購入可能です。

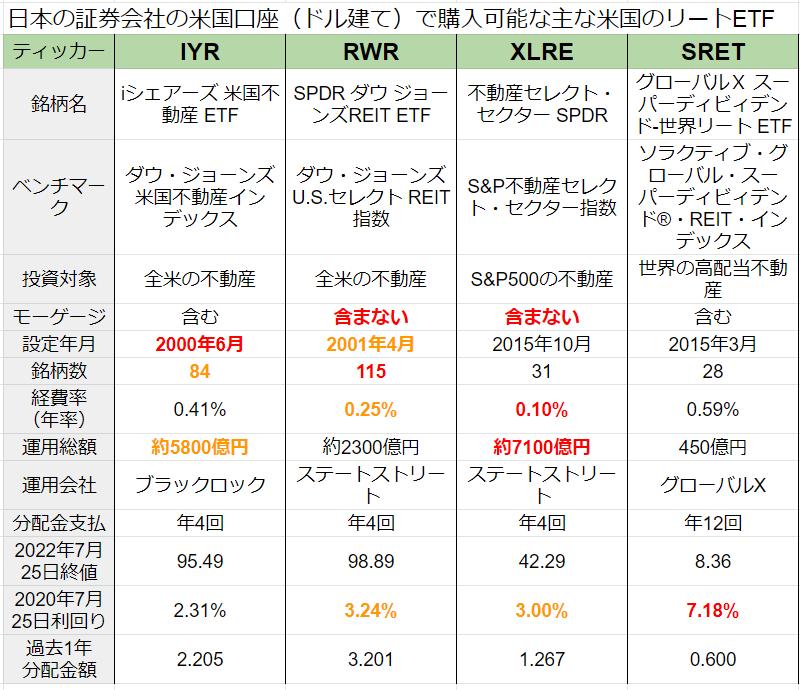

今回は日本の証券会社の外国口座(ドル建て)で購入可能な米国のリートETF4つを比較します。

iシェアーズ 米国不動産 ETF【IYR】、SPDR ダウ ジョーンズREIT ETF 【RWR】、不動産セレクト・セクター SPDR 【XLRE】、グロールX スーパーディビィデンド-世界リート ETF【SRET】です。

基本情報を確認しよう

4つのリートETFの基本情報です。「利回り」は過去1年の配当額から算出しました。赤字が他より優れているデータ、オレンジ色はなかなかのデータです。

【IYR】は運用総額が5800億となかなか大きいです。ただし経費率が0.41%と高いですね。利回りは2.31%で最も低いです。

【RWR】は経費率は0.25%とまずまず。利回りが3.24%と比較的高いです。モーゲージは含みません。

【XLRE】は経費率が最も低く0.10%。対象がS&P500と狭く、組込銘柄数も31と少ないです。設定されたのは2015年と比較的遅いですが、運用総額は約7100億と人気です。こちらもモーゲージは含みません。

【SRET】は少し毛色が異なり、米国を含む世界が対象です。グローバルX社の超高配当ETFで、利回りは7%を超えています。ただし、コロナ・ショック後に分配金がかなり減りました。組込銘柄数は28と少ないです。毎月分配型です。

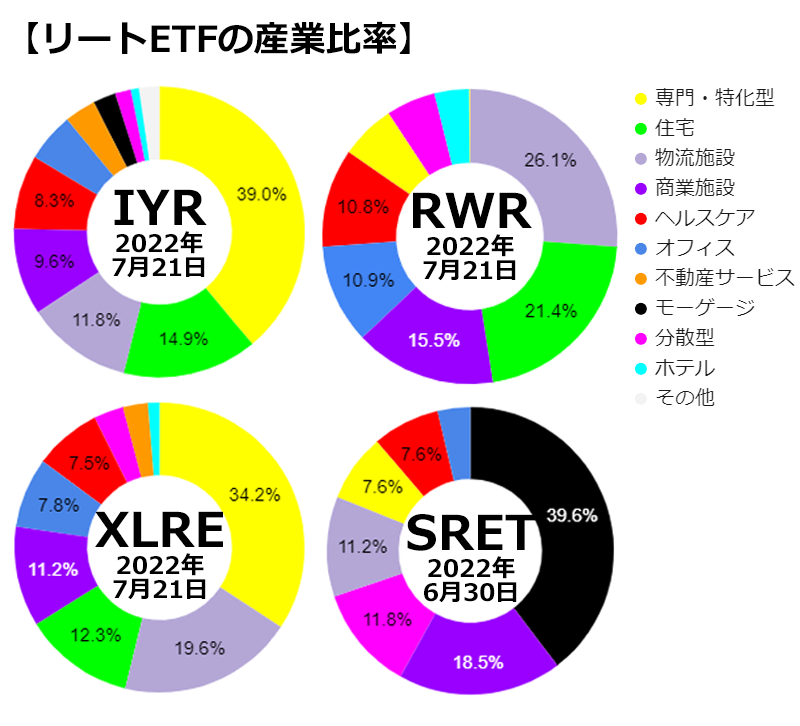

産業の比率はどうか?

4つのリートETFの産業を円グラフにしました。各社ごとにデータの表記が微妙に異なっており、やや強引にまとめました。参考程度にしてください。とくに「専門・特化型」と「分散型」は定義がやや曖昧です。

【IYR】と【XLRE】は似ています。「専門・特化型」が約3割を占め、物流、住宅、商業も多いです。「専門・特化型」の中身はデータセンター、タワーリート、森林など、近年急速に発展してきた部門です。

【RWR】は物流、住宅、商業、オフィスなど、伝統的な不動産施設ばかりで、モーゲージがなく、「専門・特化型」も少ないです。

【SRET】は住宅がなく、モーゲージが約40%とかなり多いですね。モーゲージをたくさん組み込み、利回りを高くしています。

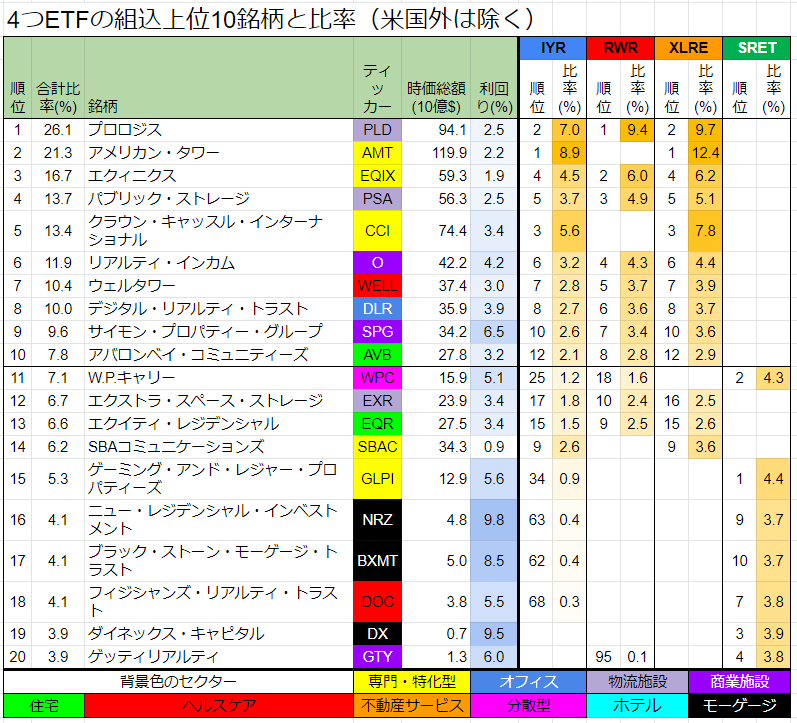

組込上位銘柄はどんなものか?

4つのETFの組込上位銘柄はどのようなものでしょうか? 下の表は4つのETFの組込上位10位銘柄をそれぞれ抽出しました。

【SRET】の対象は上位組込10銘柄の中の米国銘柄7つで、他国の3銘柄は除外しました。

※組込比率は2022年7月21日のデータをもとにしています

【IYR】【RWR】【XLRE】の上位組込銘柄と並び順は、かなり似ています。

【RWR】は伝統的なリートが対象で、インフラや森林、モーゲージ、不動産サービスなど近年誕生したものは含んでいません。

【SRET】は利回りの高い30銘柄で、しかも世界が対象なので、残りの3つのETFとは、傾向が異なります。利回りの高い銘柄ばかり、背景が黒色のモーゲージがランクインしています。

ちなみに表の背景が黄色の「専門・特化型」に分類される銘柄の内訳は、【AMT】【CCI】【SBAC】がインフラ系、【EQIX】はデータセンター、【GLPI】はカジノです。

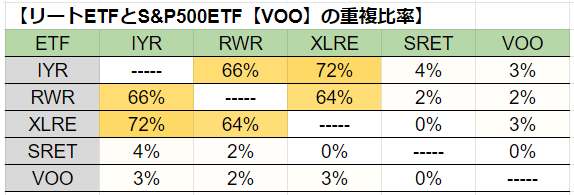

リートETFの重複比率はどうか?

ファンドオーバーラップ(etfrc.com)を使って、リートETF同士の重複比率を調べました。S&P500ETFの【VOO】とも比較しました。比率が高いほど濃いオレンジ色になり、比率が低いと薄くなります。

【IYR】【RWR】【XLRE】は先ほどの個別銘柄の組込順位でかなり似ていただけに、重複比率は60%以上と高いですね。

とくに【IYR】と【XLRE】は72%とかなり重複しています。この2つは産業比率も似ていました。【XLRE】はS&P500の不動産セクターが対象なので、【IYR】の中にすっぽり入るイメージですね。つまり【XLRE】と【IYR】の関係は、【VOO】と【VTI】の関係と似ているかもしれません。

【RWR】は純粋なリートのみが対象なので、【IYR】や【XLRE】とは少し毛色が異なります。

【SRET】は世界の高配当REIT30社の集合体なので異質です。どのETFともほとんど重なっていません。

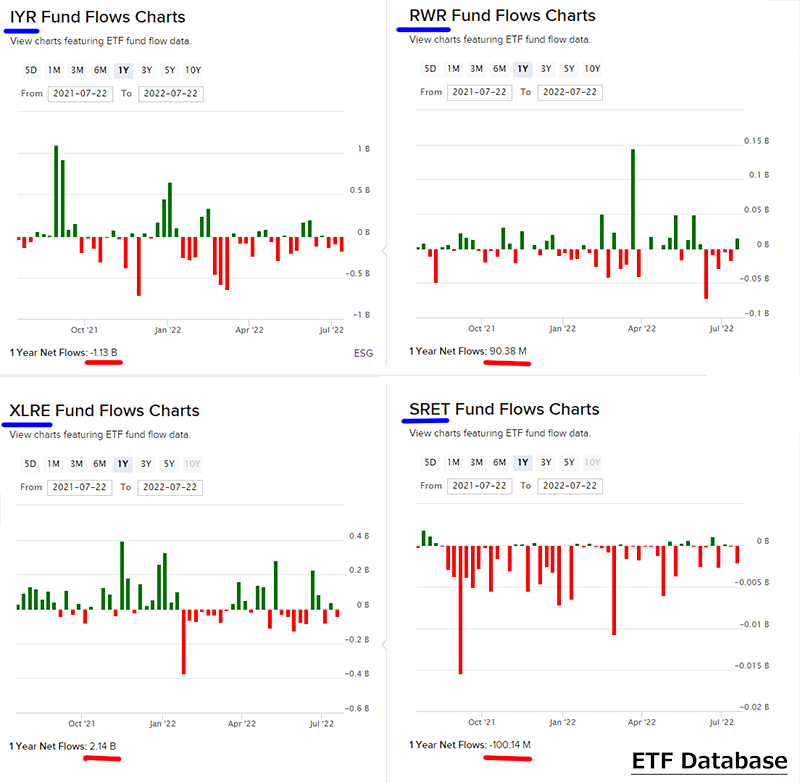

売れ行きはどうか?

4つのリートETFの最近1年の売れ行きを見てみましょう。単位は「B」(ビリオン)が10億ドル、「M」ミリオンが100万ドルです。

ETFによって規模が異なるので一概には言えませんが、【IYR】は1.13Bドルの流出なので、約1500億円のマイナスです。【RWR】は90Mドルの流入で約120億円のプラスです。【XLRE】は2.14Bドルの流入で約2800億円のプラス、【SRET】は100Mドルの流出で130億円のマイナスです。

【XLRE】が最も好調で、【RWR】が続き、【IYR】と【SRET】は資金流出が多いですね。

ちなみに、1ドル135円で計算しましたので、過去は現在より円高だったので実際はもっと少ない金額になります。

米国の不動産ETFの株価、分配金をチェック

ここからは、リートETF【IYR】【RWR】【XLRE】【SRET】の株価や年間分配金、期別分配金などを、ETFごとにチェックしましょう。

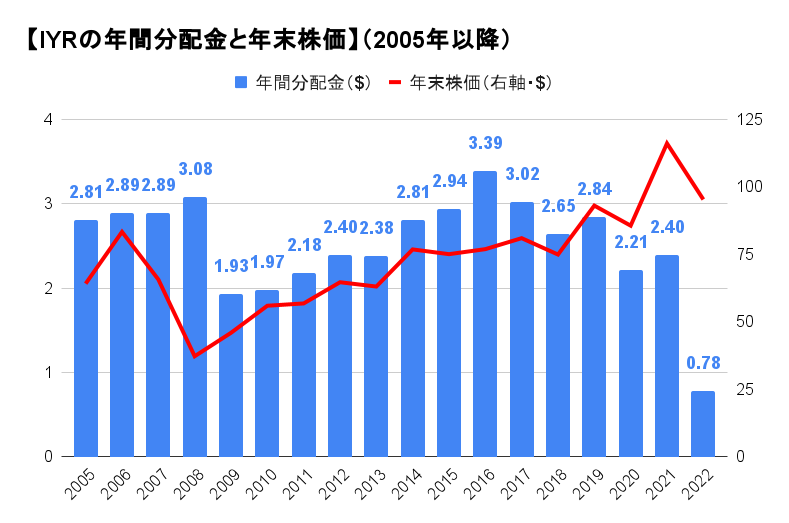

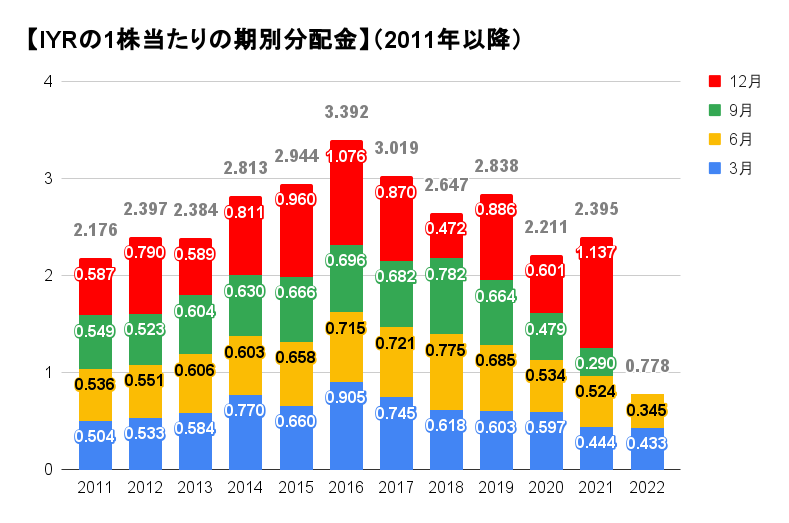

【IYR】の分配金と株価の傾向

【IYR】の正式名称は、iシェアーズ 米国不動産 ETFです。設定されたのは2000年6月と古いです。分配金は2016年が最も多く、それ以降は少し減っています。株価は順調に伸びています。つまり、最近は利回りが下がっていることを意味しています。

期別分配金は2016年を頂点に切り下げています。なんとも微妙ですね。

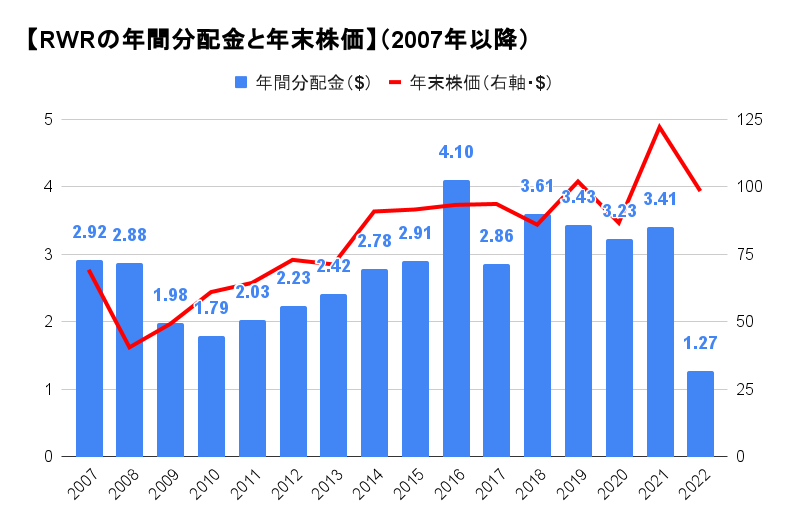

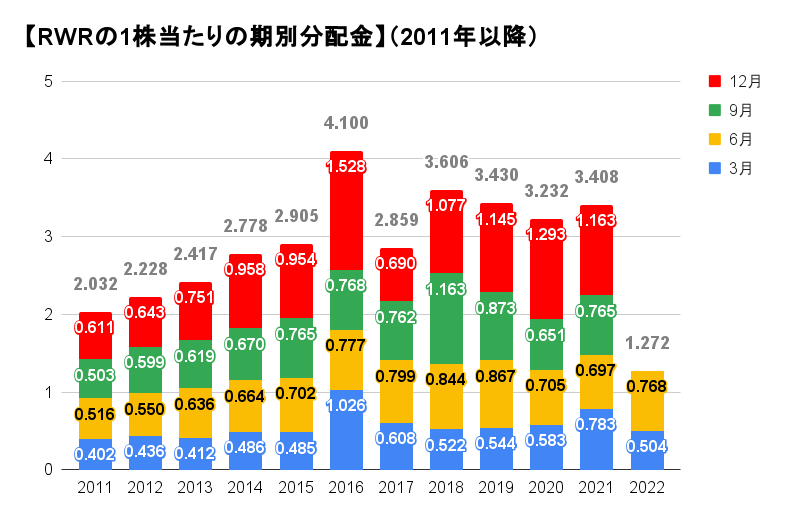

【RWR】の分配金と株価の傾向

【RWR】の正式名称は、SPDR ダウ・ジョーンズ REIT ETFです。こちらも設定が2001年4月とかなり古いです。分配金は【IYR】同様に2016年が最高額です。その後は横ばいを保っています。株価は右肩上がりです。

期別分配金の傾向は2016年の12月が多すぎたため、翌2017年はその分を減らしたようにも見えます。そう考えると、2016年以降はほぼ横ばいという見方もできます。

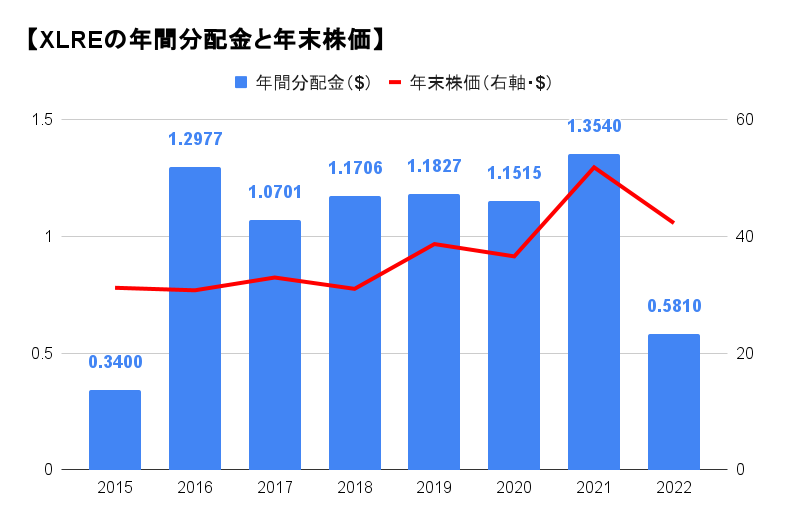

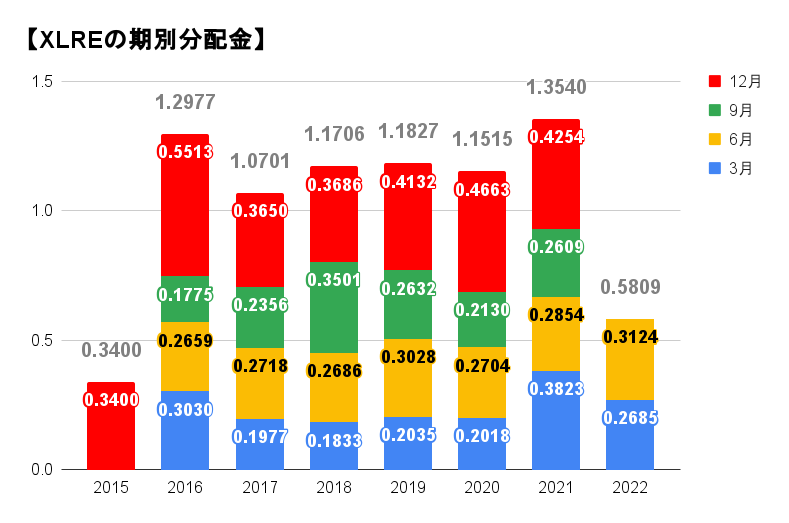

【XLRE】の分配金と株価の傾向

【XLRE】の正式名称は、不動産セレクト・セクター SPDR ファンドです。S&P500の不動産セクターに属する銘柄を集めたものです。設定は2015年10月と比較的新しいです。分配金は横ばいで、株価はやや上昇しています。

期別分配金の傾向は【RWR】と少し似ていますが、【XLRE】の方が好調です。2021年は設定以来最高額でした。12月が多い傾向です。

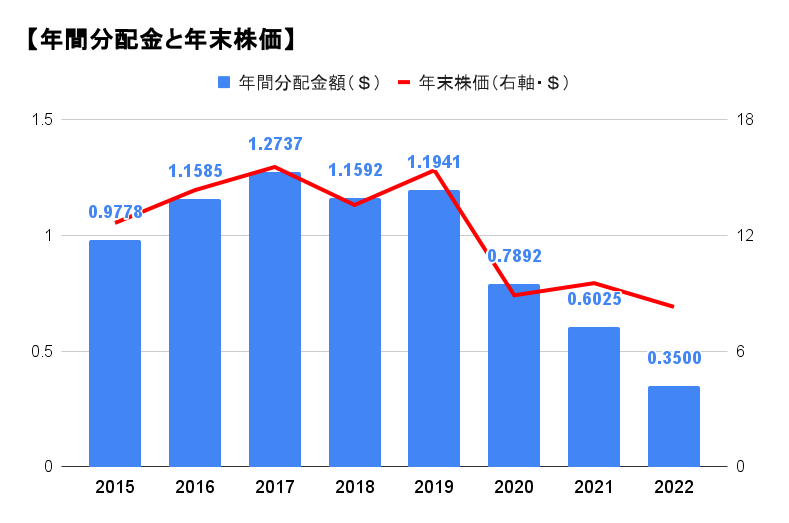

【SRET】の分配金と株価の傾向

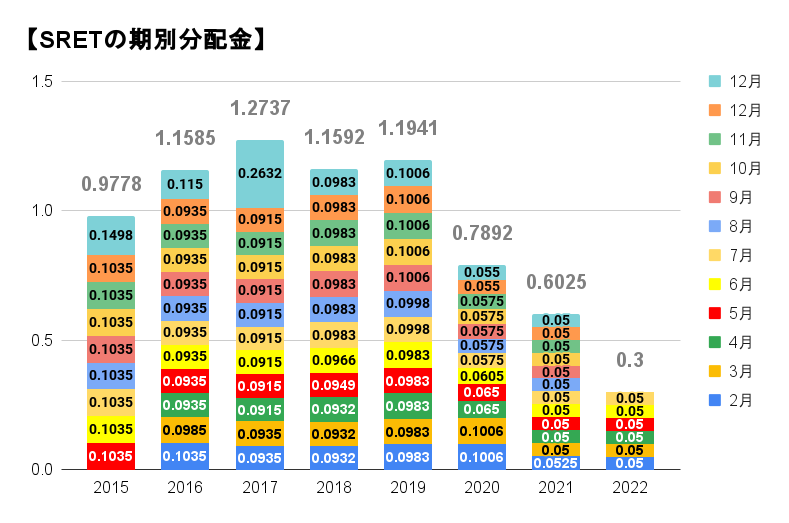

【SRET】の正式名称は、グローバルX スーパーディビィデンド-世界リート ETF。毎月分配型で、世界の高配当REIT30社を組み込みます。利回りの高いモーゲージが多めです。分配金は2020年に一気に減り、2021年にさらに少なくなりました。株価も似たような動きです。

期別分配金は、設定直後は0.09ドル台でしたが、2020年のコロナショックで0.06ドルに減り、さらに0.05ドルまで下がりました。2021年3月以降は0.05ドルが続いています。この0.05ドルが分配金の基準となりつつあります。

リートETFの利回りは?

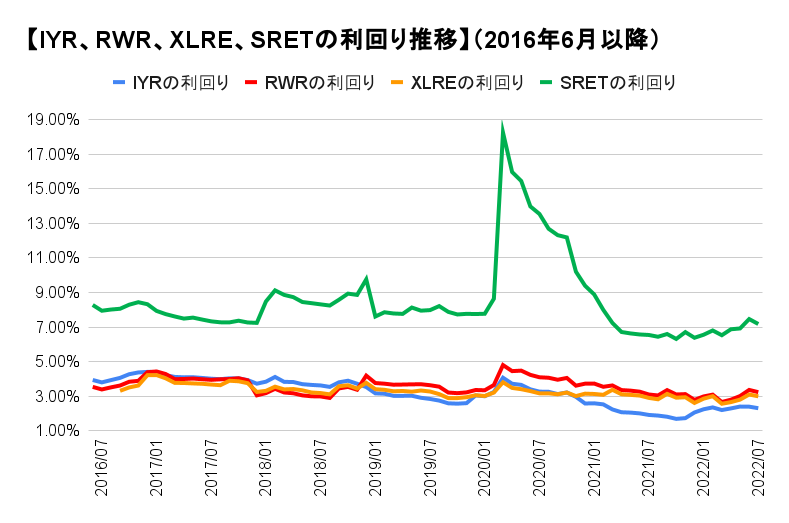

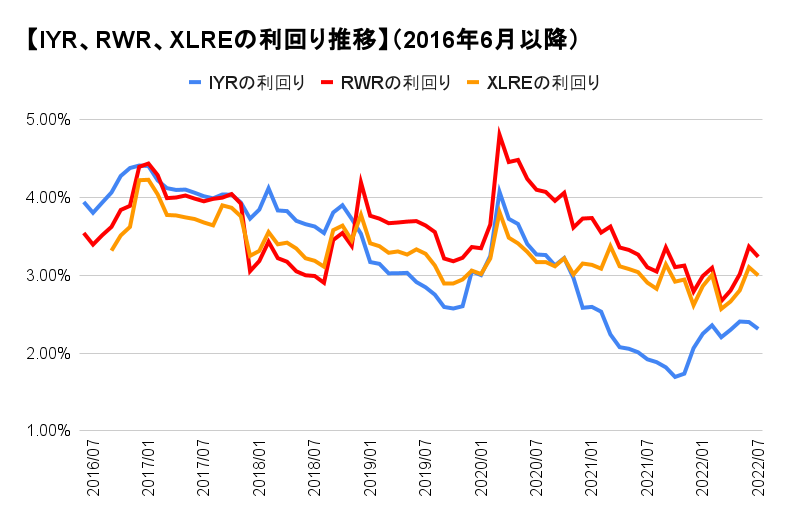

4つのリートETF【IYR】【RWR】【XLRE】【SRET】の利回りはどう変化したでしょうか? 過去1年分配金をもとに利回りを算出し、2016年6月以降、過去5年2カ月で比較しました。【XLRE】は分配金を支払い始めたのが2015年12月なので、最初の数カ月はありません。

【SRET】が圧倒的に利回りが高いですね。この期間の平均利回りは【SRET】が8.48%、【RWR】が3.58%、【XLRE】が3.30%、【IYR】が3.21%です。

上のグラフでは【SRET】が突出しすぎていて、細かい部分がわかりづらかったですね。そこで、【SRET】を除いて比較したのが、下のグラフです。【IYR】の分配金は漸減傾向で、株価は上昇しているため、利回りは以前と比べてかなり下がっています。

【RWR】や【XLRE】は分配金が横ばいで、株価は上昇しているため、利回りは少し下がっています。3つのETFの中では【RWR】がやや優勢です。

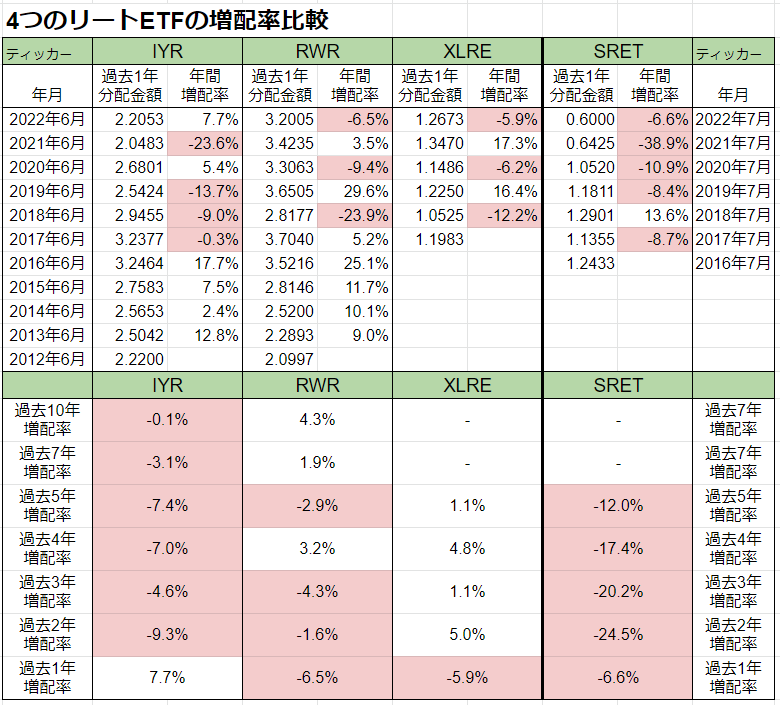

過去10年の分配金額と増配率を確認しよう

1年ごとの分配金を調べて、それをもとに増配率を作りました。直近の2022年6月の分配金を基準にして、そこから1年間を遡って過去1年分配金としました。【SRET】だけは毎月分配型なので、2022年7月の分配金を基準にしています

【IYR】と【RWR】は2017年より前は増配傾向でしたが、2018年以降はやや低迷しています。【XLRE】は過去1年増配率はマイナスですが、過去2年以上の増配率はプラスです。【SRET】は苦戦しています。

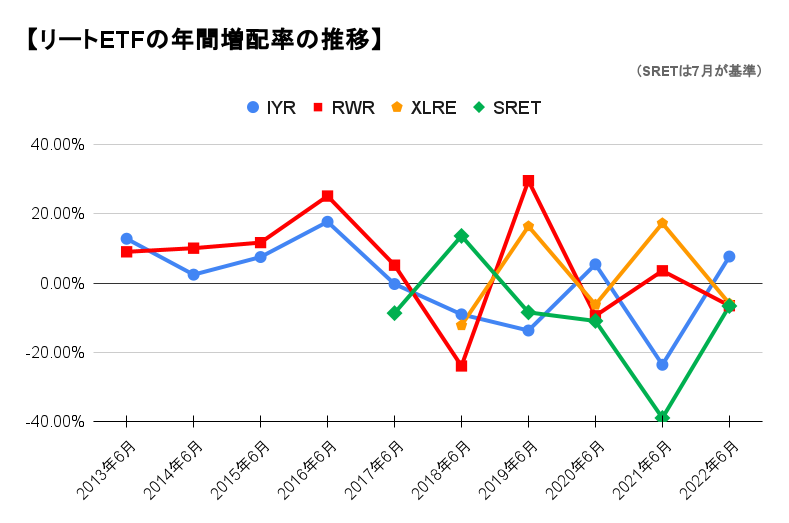

1年ごとの増配率を比較する

先ほどの表の上のほうの1年ごと増配率の変化を確認しましょう。最近は【XLRE】と【RWR】がややプラス、【IYR】は今ひとつ、【SRET】はマイナスが多く減配傾向です。

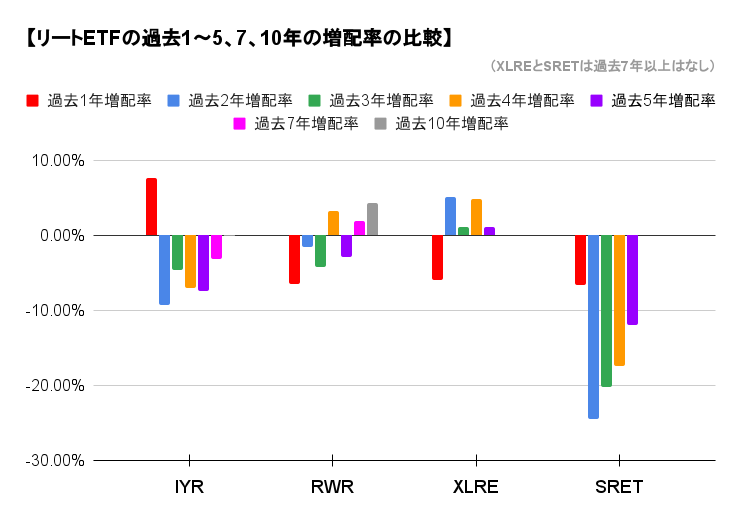

過去1~5年、7年、10年の増配率を比較する

今度は1~5年、7年、10年の増配率を比較します。【XLRE】は過去1年以外はプラスです。【RWR】が過去1~3年はマイナスですが、過去4年以上はプラスが多いです。【IYR】は過去1年のみプラスで、それ以外はマイナス。【SRET】は厳しいですね。

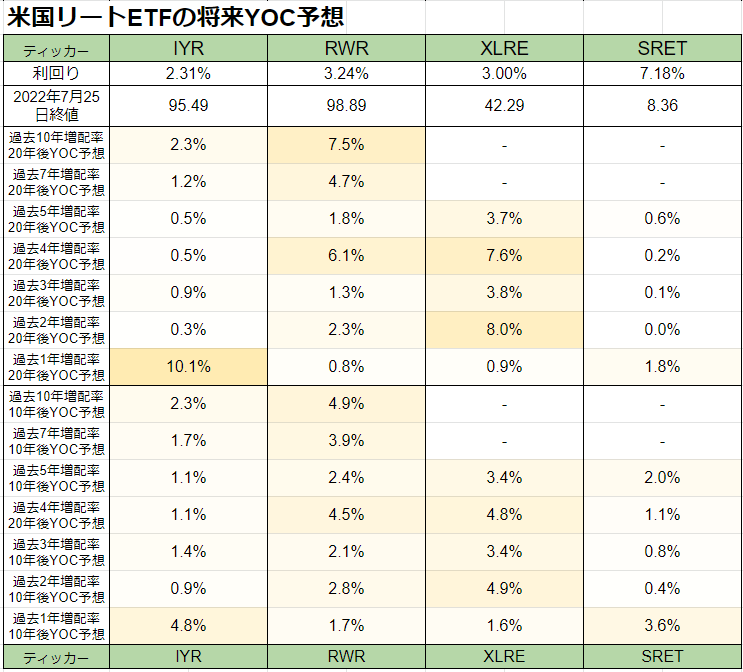

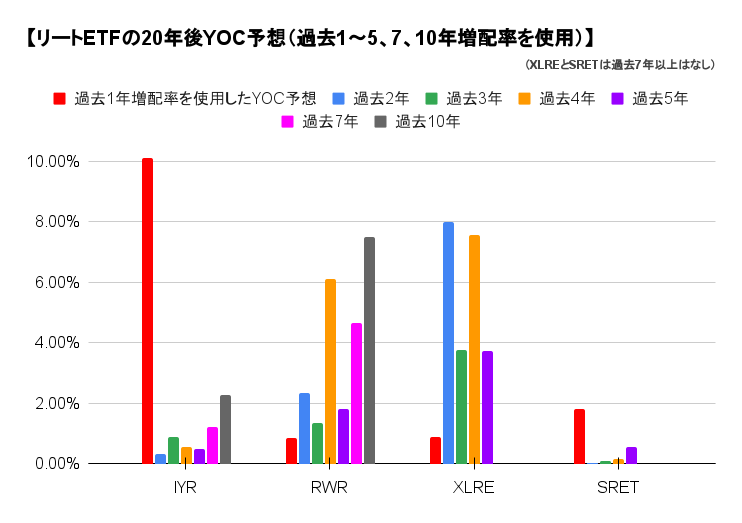

現在の利回りと増配率を使って将来YOCを予想する

先ほど計算した1~5年、7年、10年の増配率と、現在の利回りを使って、将来YOCを予想します。

YOC(Yield on Cost)とは、取得価格あたりの利回りのことです。2022年7月25日の終値で買った場合、将来の利回り(YOC)がいくらになるかという予測です。分配金を再投資しない、税金を考慮しないで検証します。

※この将来YOC予想は、増配率がキモです。着実に増配している銘柄の将来を予測するものです。分配金が増えたり減ったりしている銘柄の場合、適しているとは言えないです。

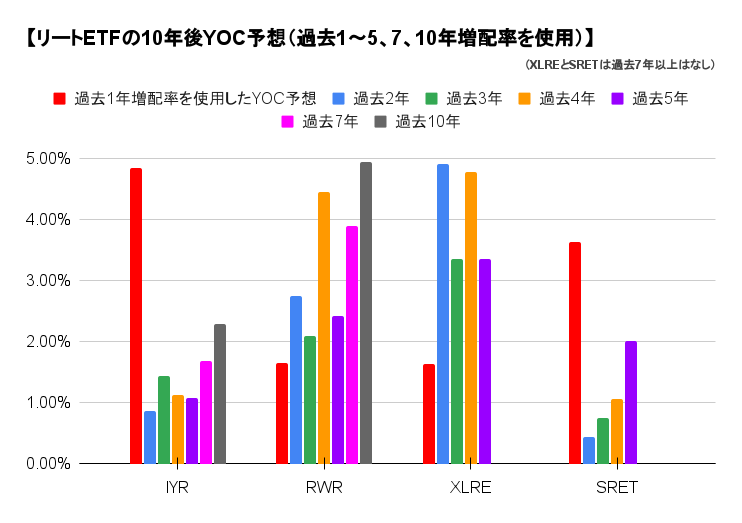

10年後のYOCはどうなっているか?

10年後YOC予想をグラフにしました。

赤い棒グラフが過去1年増配率と同じで推移した場合の10年後YOC予想、青い棒グラフが過去2年増配率と同じで推移した場合の10年後YOC予想、緑の棒グラフが過去3年増配率と同じで推移した場合の10年後YOC予想、以下同です。

20年後のYOCはどうなっているか?

20年後YOC予想をグラフにしました。【IYR】は過去1年の増配率が良かったので、その通りに推移すれば将来YOCは期待できそうです。ただし、それ以外の年と同じパターンではよくないです。将来YOCである程度期待できるのは【XLRE】と【RWR】です。

過去のトータルリターンを比較する

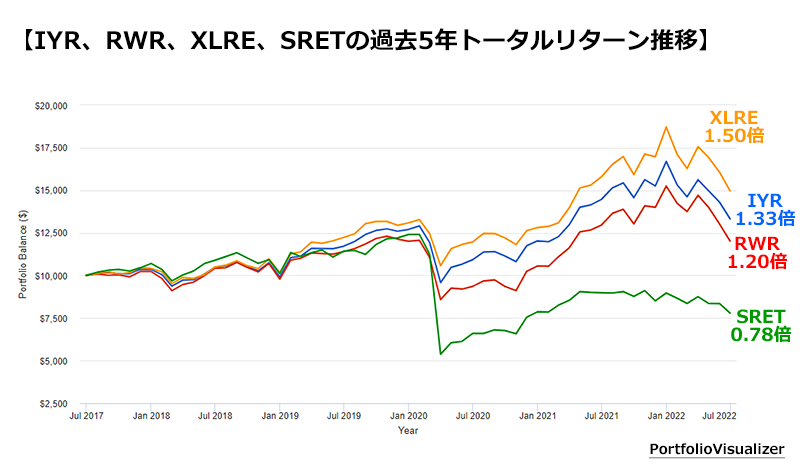

PORTFOLIO VISUALIZERを使って、【IYR】【RWR】【XLRE】【SRET】の2017年7月から2022年6月までの5年間のトータルリターンの推移です。

2017年7月に1万ドル投資して分配金を再投資した場合、2022年6月には【XLRE】が1万5000ドル、【IYR】が1万3300ドル、【RWR】が1万2000ドル、【SRET】が7800ドルになっていました。

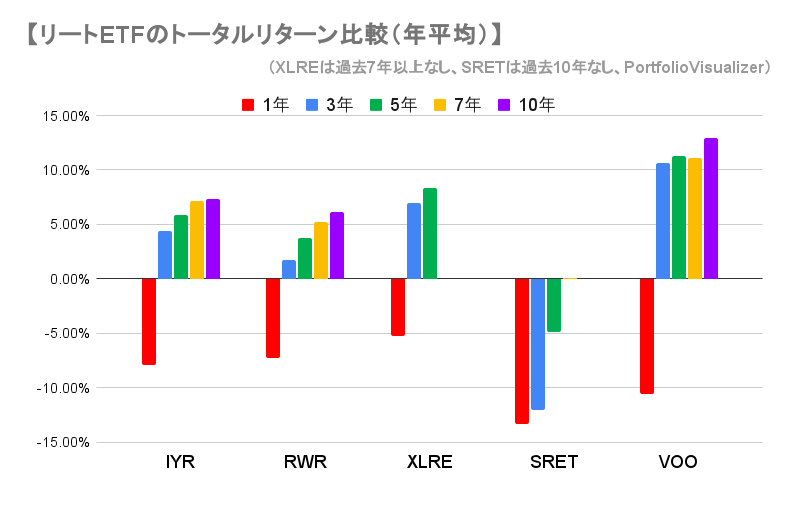

過去のトータルリターン

過去のトータルリターンを表にして比較しましょう。過去1年、3年、5年、7年、10年の年平均トータルリターン比較です。ここからは、参考までにS&P500ETFの【VOO】も比較対象にします。

【IYR】【RWR】【XLRE】は過去1年はマイナスですが、過去3年以上はまずまずです。【XLRE】がやや優勢です。【SRET】は厳しい結果となりました。

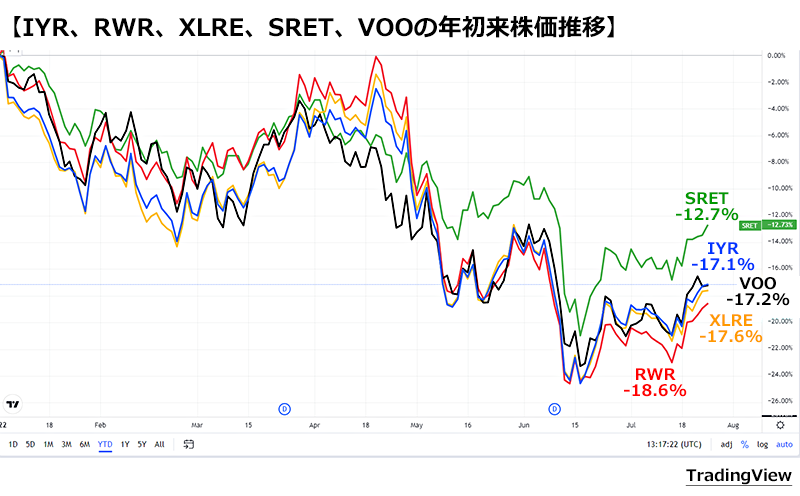

ライバルETFと株価推移を比較する

今度は2022年の年初来株価を見てみましょう。7月25日までの推移です。米国リートETF【IYR】【RWR】【XLRE】【SRET】とS&P500ETFの【VOO】で比べます。

【SRET】がマイナス12.7%で、もっとも成績が良いです。残りはマイナス17%台で、【RWR】がマイナス18.6%と最も悪いです。

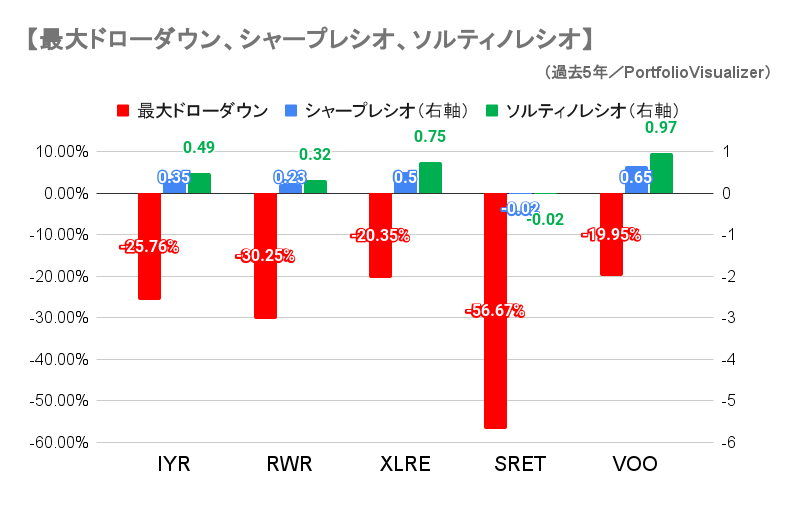

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンです。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。

【XLRE】が安定しています。【SRET】の最大ドローダウンは、かなりマイナスですね。

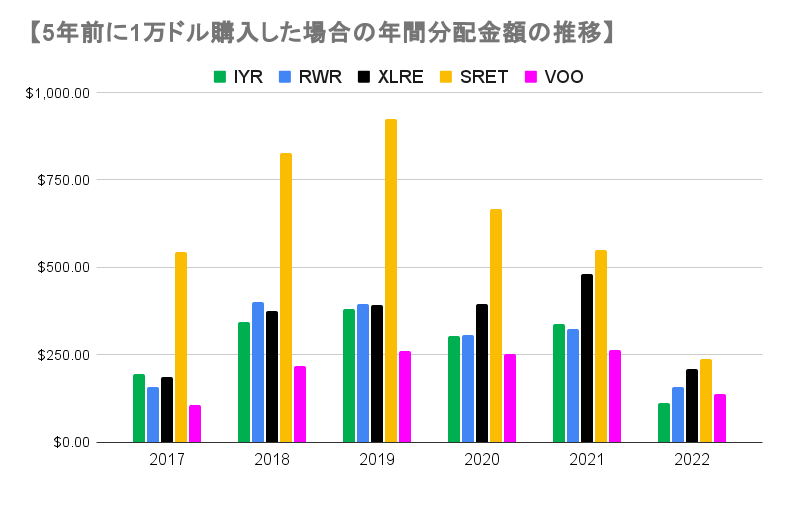

過去5年の分配金はどのくらいか?

過去5年間の分配金額の推移はどうだったでしょうか。2017年7月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。税金は考慮しません。PORTFOLIO VISUALIZERを使って調べました。

5年間の分配金の合計は【SRET】が3700ドル、【XLRE】が2000ドル、【RWR】が1700ドル、【IYR】が1600ドルでした。超高配当の【SRET】が圧倒的です。ただし、2020年に大減配したため、他のETFとの分配金の差が詰まってきています。

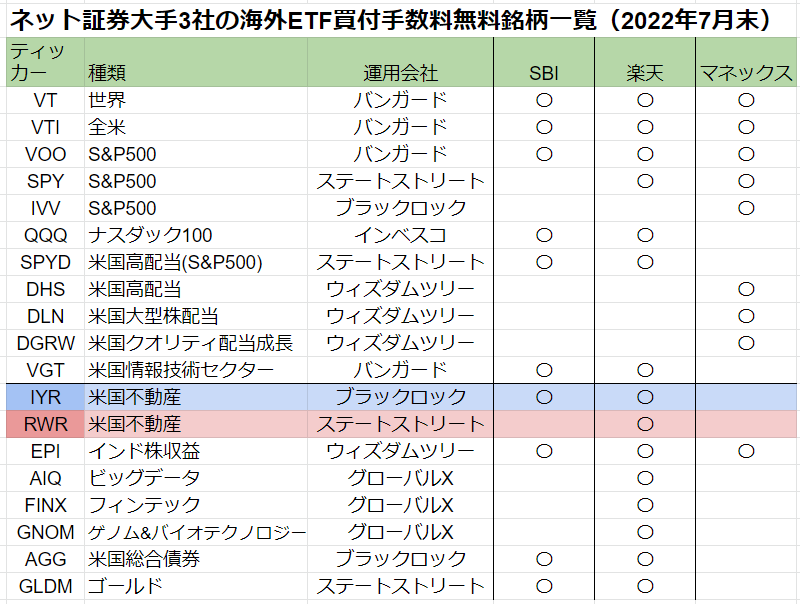

買付手数料が無料の証券会社は?

ネット証券大手では、ETFの買付手数料が無料になるプランを用意しているところがあります。リートETFも対象銘柄に入っています。なお、手数料が無料のケースと、後ほどキャッシュバックするケースがあります。ちなみに、売却時は手数料がかかります。

楽天証券では【IYR】【RWR】など15銘柄のETFが手数料無料!

楽天証券では海外ETF15銘柄の買付手数料が無料です。その中に、iシェアーズ 米国不動産 ETF【IYR】とSPDR ダウ・ジョーンズ REIT ETF【RWR】が含まれています。

SBI証券では【IYR】など10銘柄のETFが手数料無料!

SBI証券では海外ETF10銘柄の買付手数料が無料です。その中に、iシェアーズ 米国不動産 ETF【IYR】が含まれています。SBI証券 口座開設(無料)

マネックス証券はリートETFは買付手数料無料ではありませんが、ウィズダムツリー社の【DHS】【DGRW】など、通好みのETFが無料対象銘柄になっています。

○が買付手数料無料銘柄です

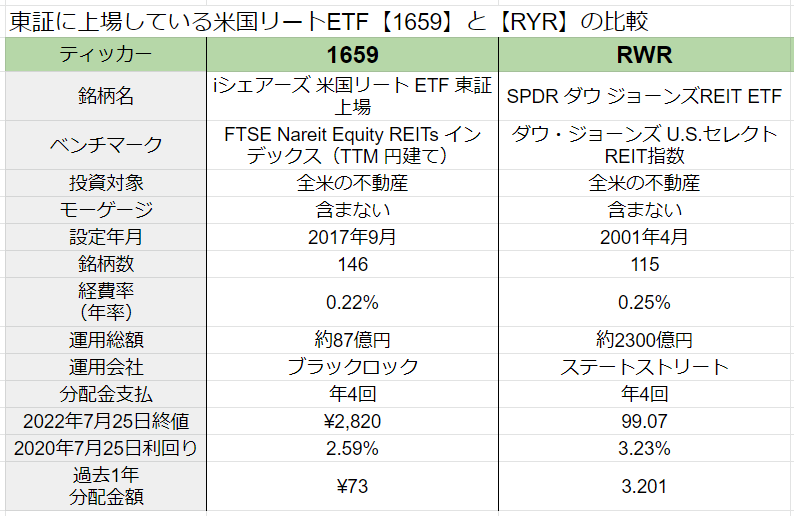

東証に上場している米国のリートETF

これまでは米国に上場している米国リートETFをご紹介してきました。ネット証券の外国口座を開いて、ドル建てで購入する必要があるので、少し億劫と思う人もいるかもしれません。

そんな人のために、東証に上場している米国リートETFをご紹介。iシェアーズ 米国リート ETF 東証上場【1659】です。

FTSE Nareit Equity REITs インデックスに連動しており、中身は、ETFの【USRT】とほぼ同じです。ただし、【USRT】は日本の証券会社のドル建て口座では買えません。

ファンドオーバーラップによる重複率では【RWR】とは90%、【IYR】は71%、【XLRE】は64%でした。

モーゲージを含まない点なども共通しており、【RWR】と結構似ています。

まとめ

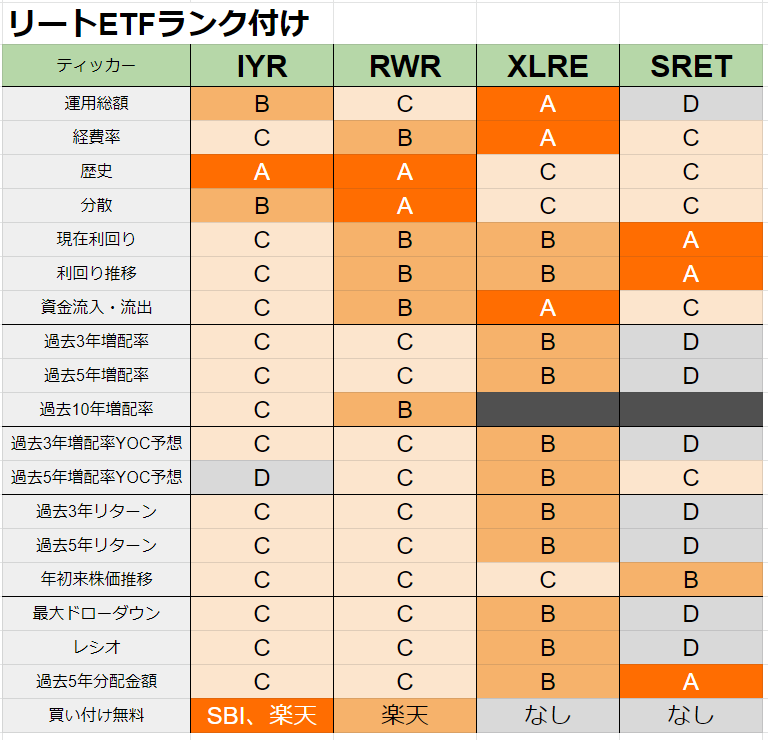

これまでのデータをランキング形式にまとめました。この4つのETFを比較した相対的な評価です。「A」が最高で、「B」はまあまあ、「C」は普通、「D」は良くないです。参考程度にしてください。

リートETFの中では【XLRE】が安定していました。最近は分配金が増配していないETFが多かったですが、その中ではまずまずでした。トータルリターンも悪くなかったです。組込銘柄数は少ないですが、対象がS&P500の大型銘柄なので、安定しています。売れ行きもよかったですね

【RWR】は伝統的なREITのみなので、なかなか堅実です。【XLRE】と【RWR】がコロナ・ショックでの分配金ダメージが軽微だったのは、モーゲージを含まないこととも関係がありそうです。利回りもなかなか高いです。

【IYR】は分配金の減少が続いています。ただし、株価はなかなか好調です。手数料が高いのが少し気になります。

【SRET】はコロナ・ショックで分配金が半減して、その後、回復する兆しが見えていません。ただし、年初来株価は最も成績がよかったので、今後に期待です。