ステートストリート社の不動産セレクト セクターSPDR ファンド【XLRE】が2021年6月18日に分配金を発表しました。

0.2854ドルです。1年前の同期は0.2704ドルでしたので、1年前の同期との比較では5.5%の増配です。

分配金利回りを過去1年間の分配金額から算出すると、2021年6月29日の終値は44.68ドル、過去1年の分配金額は1.3470ドルなので、利回りは3.01%になります。

※このページでの利回りは過去1年間の分配金をもとに計算します。

基本情報を確認しよう

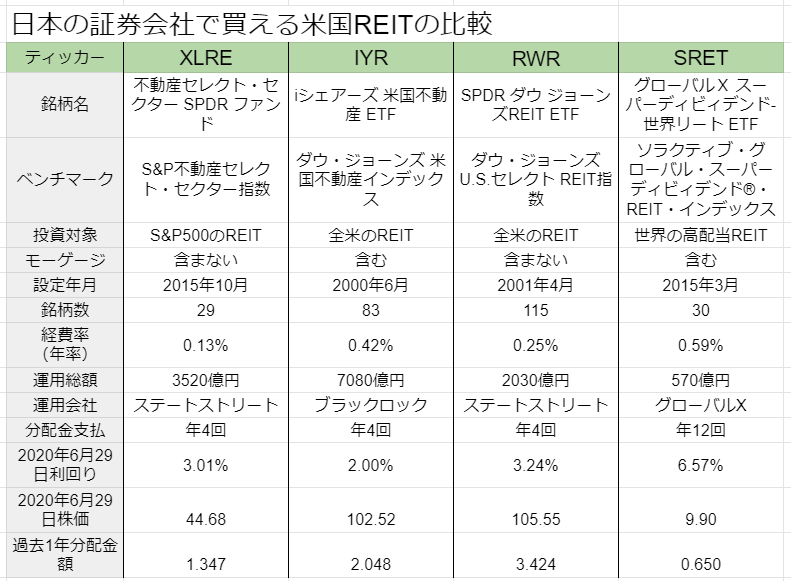

日本の証券会社からは、REITの個別銘柄は購入できません。購入したい場合はETFを利用するのがいいでしょう。下の表は日本の証券会社で購入できる主なREIT・ETFです。

【XLRE】は設定が2015年なので比較的新しいETFです。対象はS&P500で、組込銘柄数が29と少ないです。経費はが0.13%なので、かなり低いです。

【IYR】は2000年に設定された古株です。運用総額は7080億円と圧倒的に大きいです。ただし経費率が0.42%と少し高いですね。

【RWR】と【XLRE】は利回りが3%前後、モーゲージを含まないという点で共通しています

【SRET】は米国以外の世界のREITも組み込まれています。利回りは高いですが、コロナショック後に減配が続き、まだ分配金が回復していません。

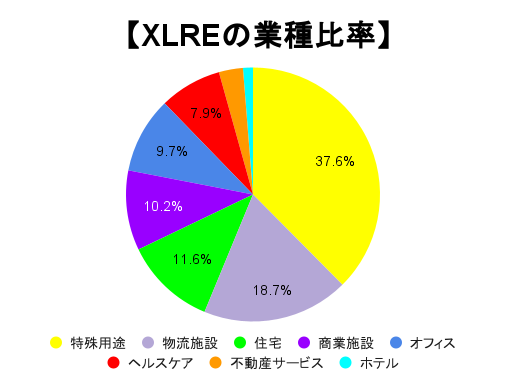

【XLRE】の業種別の構成比率は?

【XLRE】に組み込まれている銘柄の業種別の組込比率です。なかなかバランスが取れています。特殊用途はインフラ、データセンター、森林などです。モーゲージは対象外です。

【XLRE】の上位組込銘柄はどんな会社か?

【XLRE】の組込銘柄数は29銘柄です。ベンチマークは、S&P不動産セレクト・セクター指数。S&P500に入っている不動産銘柄が対象です。ほぼ時価総額の大きい順に並んでいます。

【XLRE】の上位組込銘柄はどんな会社か?

【XLRE】の組込銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? 米国のリートETF【RWR】【XLRE】、世界の高配当リートETF【SRET】、S&P500の高配当銘柄ETF【SPYD】、世界の高配当ETF【SDIV】との組込比率(%)をまとめました。背景色のオレンジ色が濃いほど、比率が高いことを意味しています。

【IYR】と【XLRE】の並び順はほぼ同じです。組込銘柄数が少ない分、個別銘柄の比率は【XLRE】の方が高いです。

【RWR】は特殊用途や不動産サービスなど、最近できたジャンルの不動産銘柄は含まれておらず、伝統的な不動産銘柄ばかり組み込まれていますね。

【XLRE】との重複比率は【IYR】が68%、【RWR】が58%、【SRET】が1%、【SPYD】が17%、【SDIV】が1%とでした。ちなみに【XLRE】組込銘柄は【IYR】の中にすべて入っています。

※2021年6月29日頃のデータです

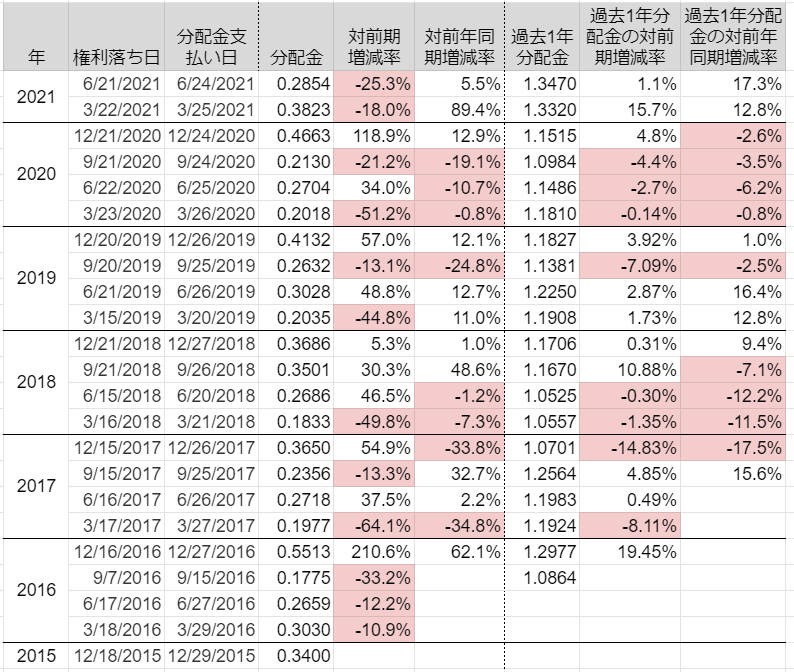

【XLRE】の過去の分配金と増配率は?

【XLRE】が設定されたのは2015年10月です。下の表は過去の分配金の一覧です。

今回の【XLRE】の分配金が増配or減配なのかは、どのデータを比較するかによって異なります。もっともオーソドックスなのは、前年の同期との分配金額の比較です。今回が0.2854ドル、前年の同期が0.2704ドルなので5.5%の増配になります。また、前年同期との過去1年分配金額の比較では、今回が1.3470ドル、前年の同期が1.1486ドルなので、17.3%の増配となります。

※背景が赤になっているのが減配です

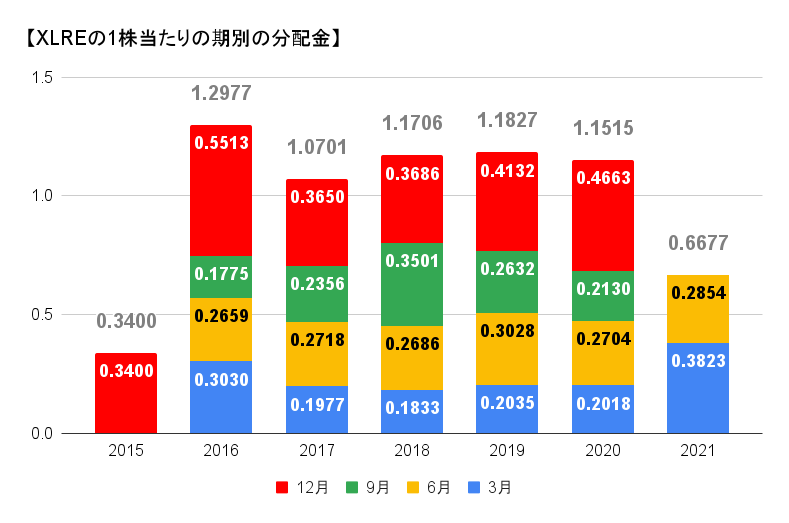

【XLRE】の期別分配金は?

【XLRE】の分配金を期別に重ねてグラフ化しました。2020年の6月と9月はコロナ・ショックの影響で少し減りましたが、2020年12月以降は急激に回復しています。2021年は前年のペースを大きく上回っています。

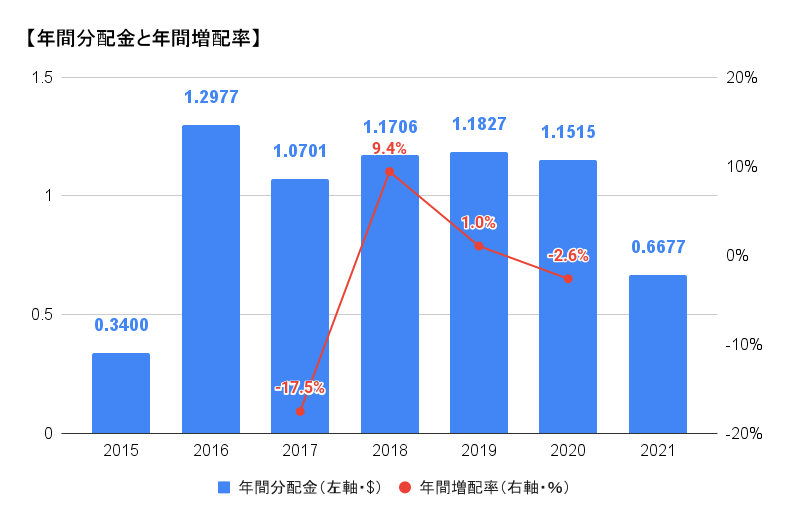

【XLRE】の年間分配金額と年間増配率は?

【XLRE】の分配金を1年ごとにまとめてグラフ化しました。2016年が頂点で、2017~2020年は横ばいです。

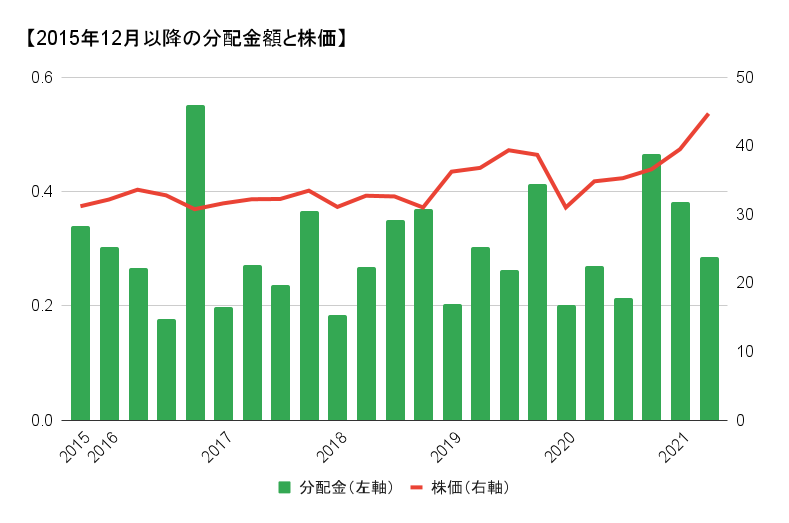

【XLRE】の分配金額を棒グラフで確認しよう

期ごとの分配金額を株価と比較したものです。分配金は期によってバラバラですが、12月が多い傾向にあります。株価は横ばいが続いていましたが、コロナ・ショック以降は上がっています。

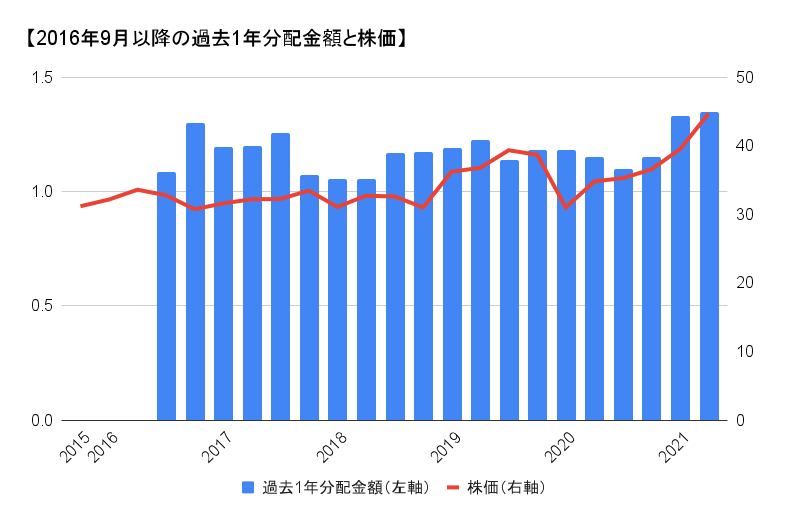

【XLRE】の過去1年分配金額を棒グラフで確認しよう

過去1年分配金額と株価を比較しました。過去1年分配金額の伸びと株価の動きは、結構連動しています。

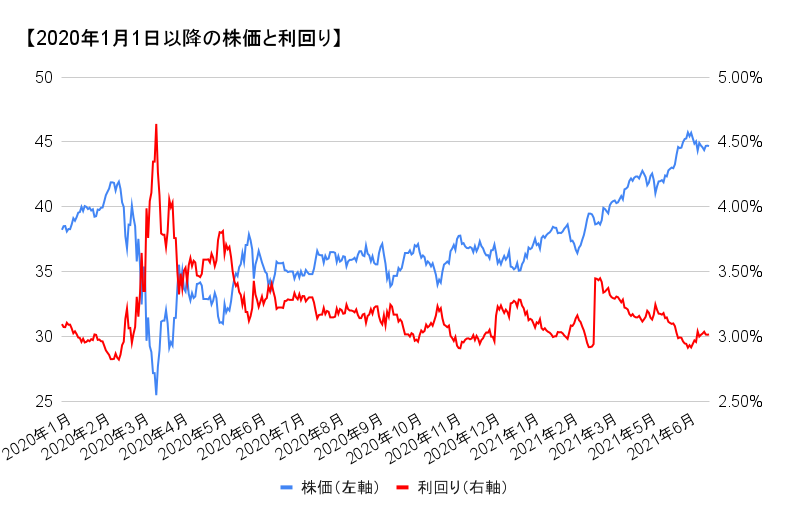

2020年以降の株価と利回りは?

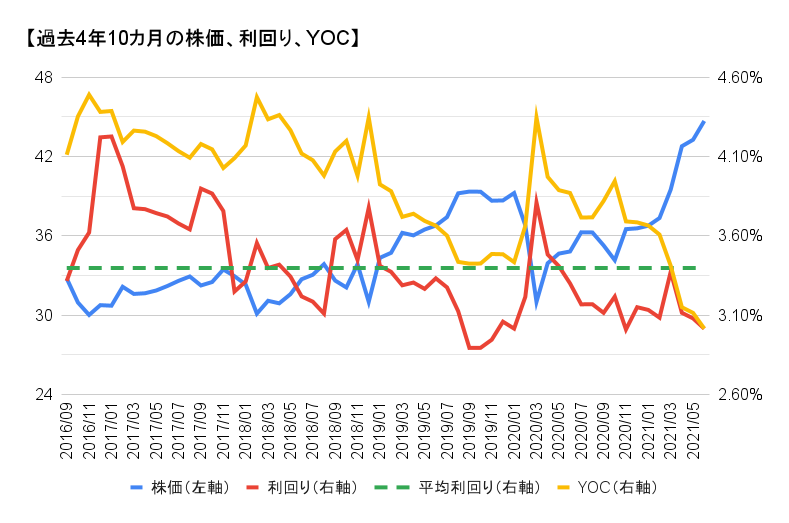

2020年以降の【XLRE】の株価と利回りを見てみましょう。利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。2020年の年初は利回りが3.1%前後で推移していましたが、2月半ば以降は株価が下がったため、3月23日には利回りが約4.6%まで上昇しました。現在は株価がコロナ・ショック前を上回り、増配もされたので、利回りは3.01%です。

現在の【XLRE】の株価と利回りの関係は?

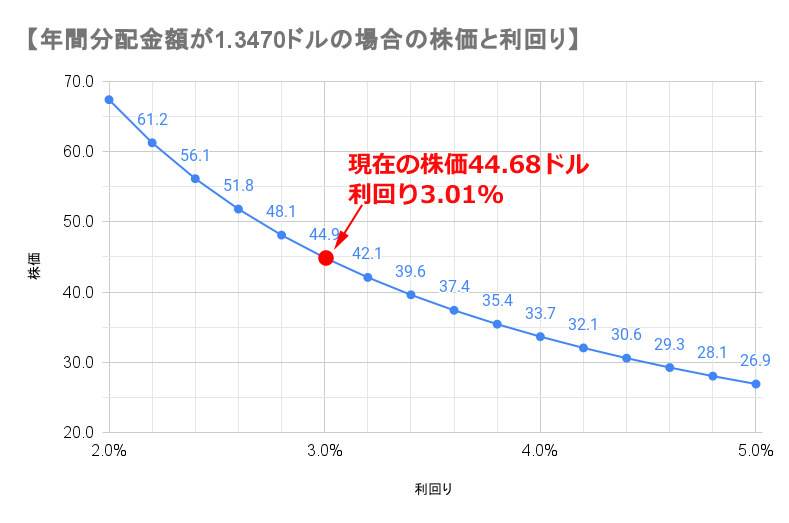

年間分配金額が現在と同じく1.3470ドルで変わらなかったら、利回りはどのように変化するでしょうか。下のグラフは年間分配金額が現在と同じ1.3470ドルが続いた場合の、利回りと株価の相関図です。利回りを0.2%ごとに株価を出しました。今後【XLRE】を購入しようと考えている人は、目安にしてください。

【XLRE】を過去に買っていた場合のYOCは?

過去に【XLRE】を買った場合、現在の購入単価当たりの利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。

2021年6月29日の終値は44.68ドル、過去1年の分配金額は1.3470ドルなので、現在の利回りは3.01%です。過去5年の平均利回りは約3.4%です。最近の株価は上昇しており、分配金も増えているので、早い時期に買うとYOCが上がります。2016年11月に購入していたら、現在のYOCは約4.5%でした。コロナ・ショックの2020年3月頃に買っていたら、現在YOCは約4.4%になっていました。

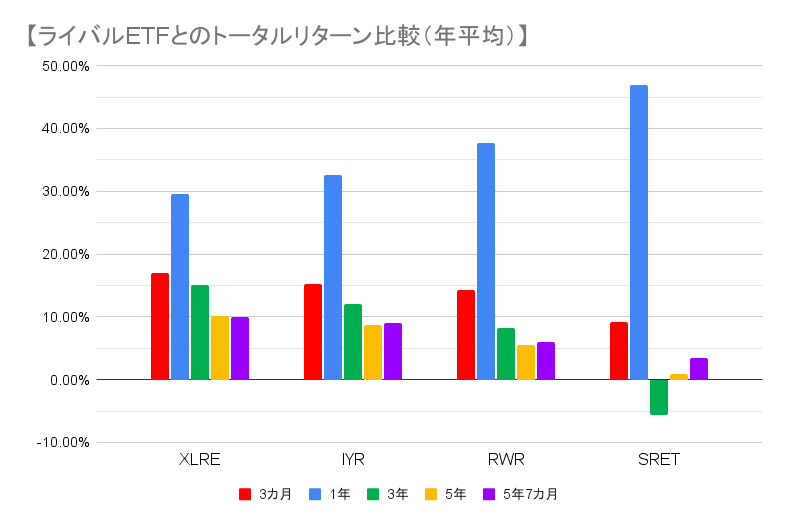

ライバルETFとトータルリターンを比較する

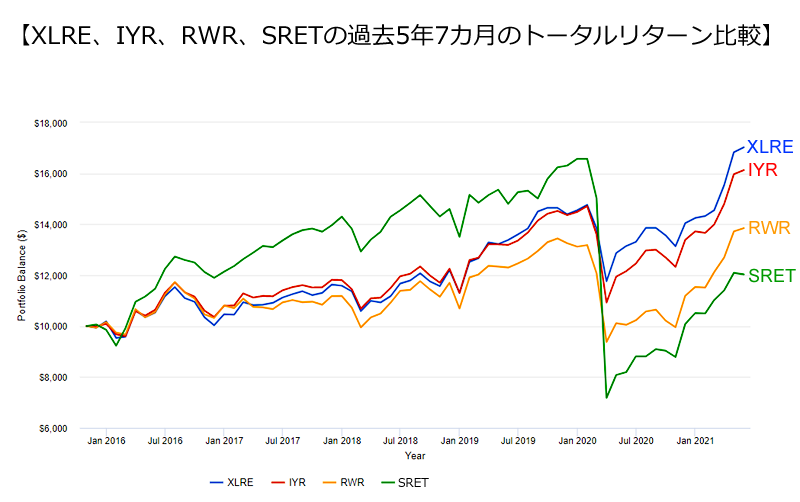

【XLRE】とライバルのリートETF【IYR】【RWR】【SRET】のトータルリターンを比較します。【XLRE】は設定されたのが2015年10月なので、2015年11月以降、5年7カ月を比べます。PORTFOLIO VISUALIZERを使います。

2015年11月に1万ドル投資して配当を再投資した場合、2021年5月には【XLRE】が1万7000ドル、【IYR】が1万6100ドル、【RWR】は1万3800ドル、【SRETは1万2000ドルになっていました。

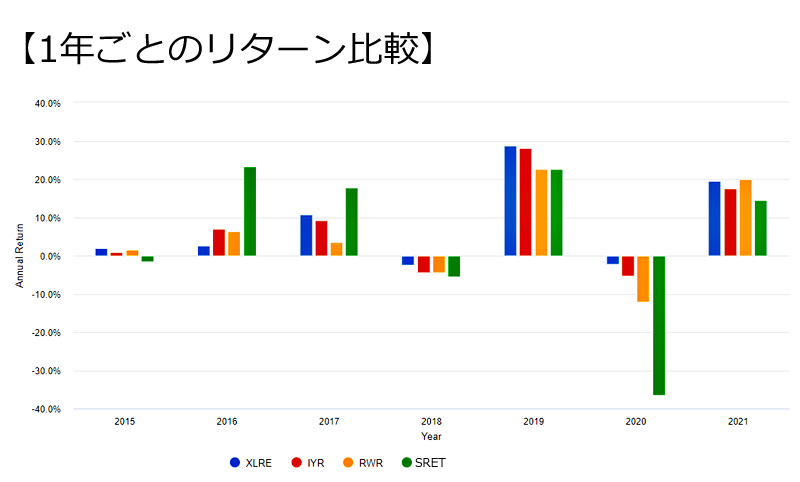

年次リターン

1年ごとのリターンを比較しました。【XLRE】は安定しています。【SRET】は2016、17年のパフォーマンスは素晴らしいですが、2020年は良くないですね。ボラティリティが激しいです。

過去のトータルリターン

過去3カ月、1、3、5年、5年7カ月の年平均トータルリターンは以下の通りです。過去5年のリターン(年平均)は【XLRE】が10.1%、【IYR】は8.7%、【RWR】は5.6%、【SRET】は1.0%でした。

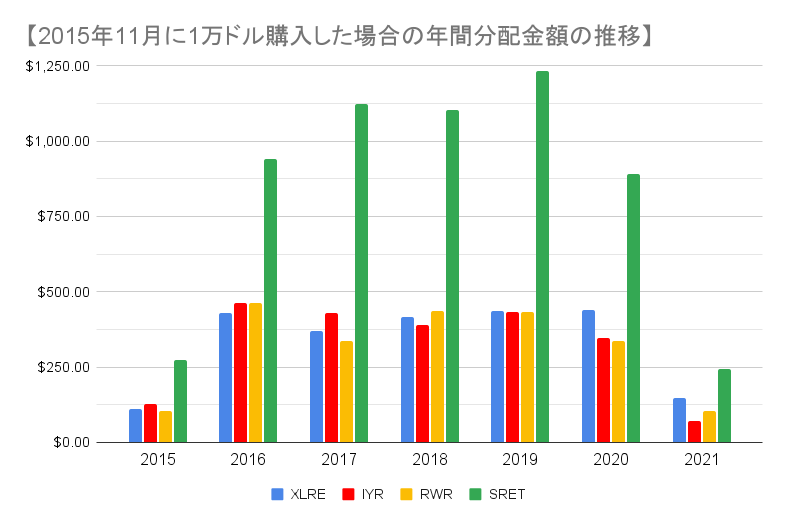

過去10年の分配金はどのくらいか?

2015年11月に1万ドル投資して分配金を再投資した場合の年間にもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

5年7カ月の分配金の合計は【SRET】が5500ドル、【XLRE】が2200ドル、【IYR】と【RWR】は2100ドルでした。【SRET】が圧倒的で、2倍以上の差をつけています。残り3つは似たり寄ったりですね。

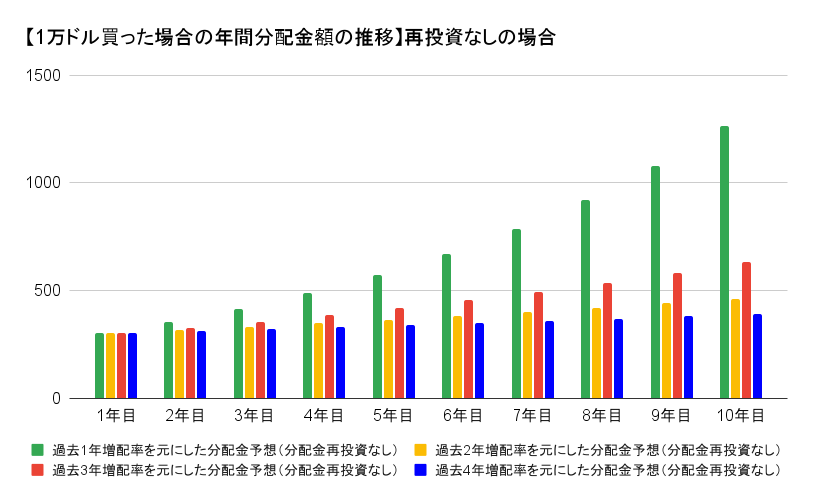

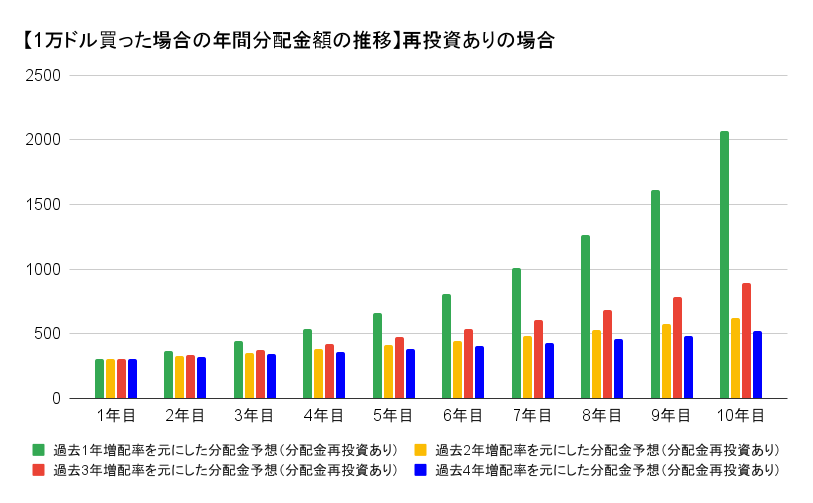

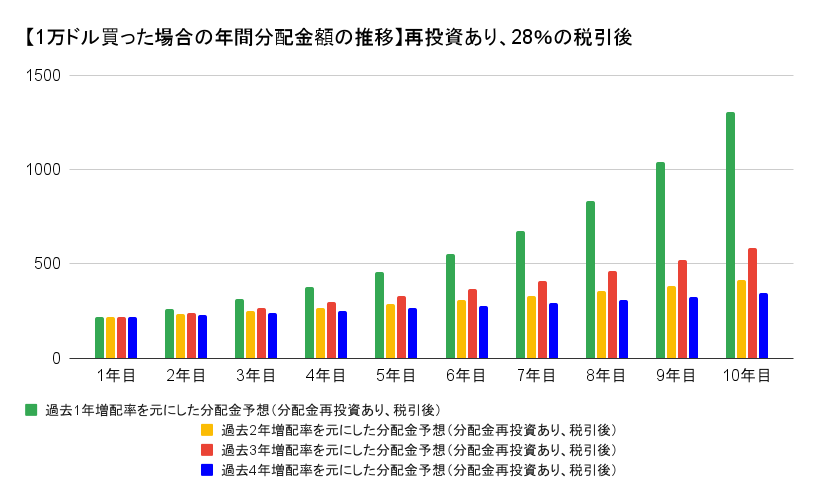

【XLRE】の今後の分配金予想は?

現在の過去1年分配金額(1.347ドル)と1、2、3、4年前の同時期の過去1年分配金額(1.1486ドル、1.225ドル、1.0525ドル、1.1983ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。【XLRE】株を2021年6月29日の終値44.68ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

増配率は過去1年が17.3%、過去2年が4.9%、過去3年が8.6%、過去4年が3.0%でした。現在の利回りは3.01%です。

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが3.01%なので、1年目の年間分配金額は301ドルです。

もっとも増配率の低い過去4年のペースだと5年目の分配金額は339ドル、10年目の分配金額は392ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は570ドル、10年目の分配金額は1265ドルになりそうです。分配金額1265ドルはYOC(購入額に対する利回り)12.65%です。

分配金を再投資する場合

つぎに分配金を年1回再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整します。

もっとも増配率の低い過去4年のペースだと5年目の分配金額は380ドル、10年目の分配金額は517ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は656ドル、10年目の分配金額は2073ドルになりそうです。分配金額2073ドルはYOC(購入額に対する利回り)20.73%です。

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は301ドルではなく、税引き後の217ドルになります。

もっとも増配率の低い過去4年のペースだと5年目の分配金額は265ドル、10年目の分配金額は345ドルになります。もっとも成績の良い過去1年の増配率を当てはめると5年目の分配金額は454ドル、10年目の分配金額は1304ドルになりそうです。分配金額1304ドルはYOC(購入額に対する利回り)13.04%です。

過去1年の増配率が17.3%とかなり高いので、将来YOC予想も高くなりましたが、長期でこの増配率が続く可能性は低そうです。過去2~4年の増配率をもとにしたYOCで推移しそうです。

まとめ

【XLRE】の今回の分配金は、まずまずでした。2020年12月以降の分配金は、なかなかの水準です。

【XLRE】は組込銘柄数は少ないですが、S&P500なので大型で安定しているREITばかりです。モーゲージも入っていないので、暴落耐性もあります。他のリートETFと比べるとリターンも優れています。

ただし、対象がS&P500の不動産銘柄なので、自分が所有しているETFと中身が重複する可能性が高いです。

なお、次回の分配金は9月20日が権利落ちの予定です。