グローバルX NASDAQ100・カバード・コール ETF【QYLD】が2022年7月15日に分配金を発表しました。0.1809ドルです。

先月2022年6月の分配金は0.1735ドルなので、先月との比較では4.3%増です。

権利付最終日である7月15日(第3金曜日)の終値は18.07ドル、基準価格(NAV)は18.06ドル、今回の分配金は0.1809ドルなので、基準価格(NAV)から算出したプレミアムは1.00%。1%の上限を獲得した可能性が高いです。

2022年7月18日の終値は17.80ドル、過去1年の分配金は2.6514ドルなので、利回りは14.90%になります。

ちなみに2021年12月を特別な分配金(キャピタルゲイン分配金)を考えず、NAVの上限1%で計算すると、過去1年分配金は2.3737ドルなので、利回りは13.34%です。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

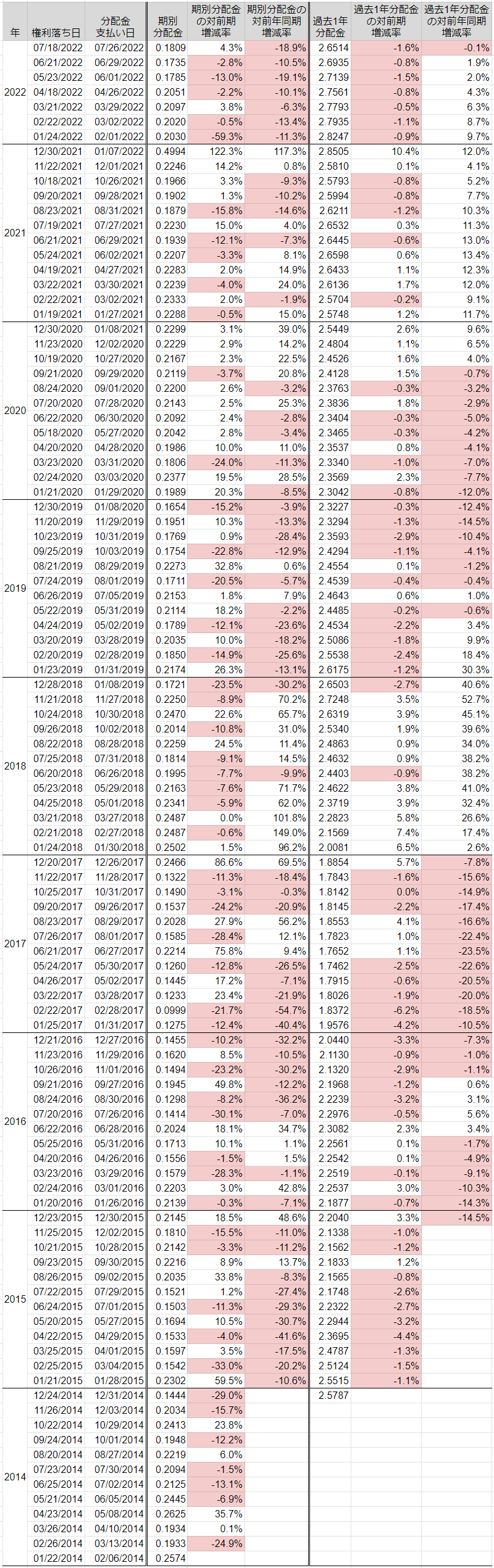

【QYLD】の過去の分配金と増配率は?

【QYLD】が設定されたのは2013年12月です。下の表は過去の配当金の一覧です。2020年10月以降は、一番右側の列の「過去1年分配金の対前年同期増減率」がプラスになっており、最近は好調と言えます。

※背景が赤になっているのが対象月と比べてマイナスです

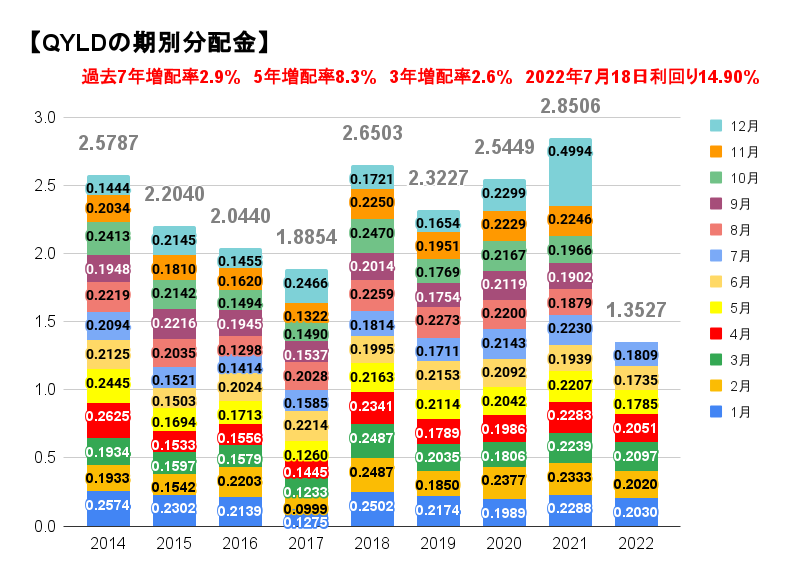

【QYLD】の毎月の分配金は?

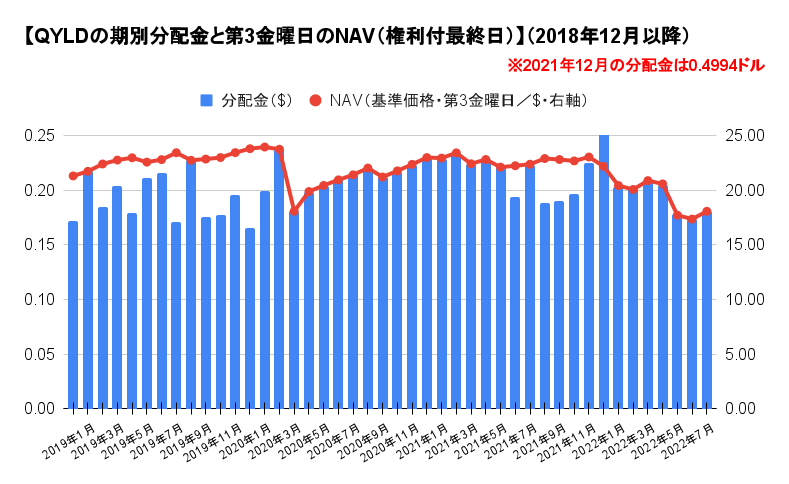

【QYLD】は毎月分配金が支払われます。月ごとの分配金を棒グラフにして重ねました。2014年から17年にかけては漸減傾向ですが、2018年以降はほぼ横ばいです。2021年は12月は0.4994ドルとかなり多いですね。その理由は、ショートターム・キャピタルゲインが含まれていたからです。詳しくはこちら

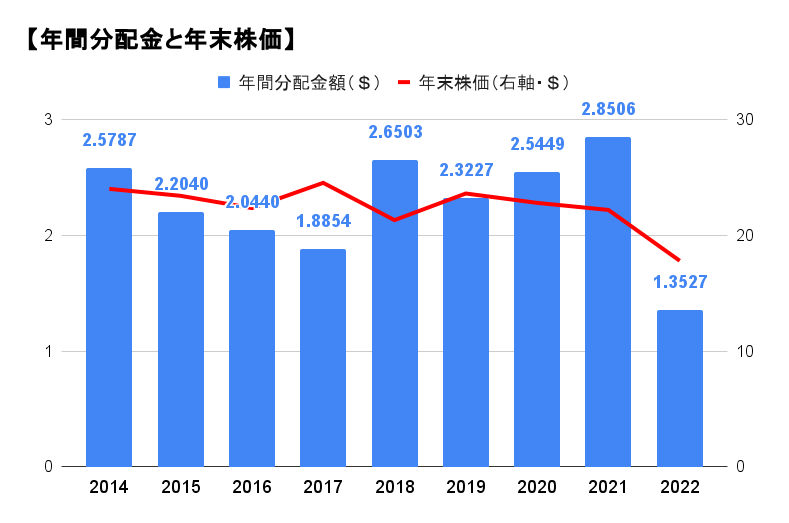

【QYLD】の分配金と株価の関係は?

【QYLD】の分配金と株価はある程度、連動しています。どちらも横ばいですね。利回りが10%もあれば、このままずっと横ばいが続くだけでも十分な気がします。2021年の年間分配金は、過去最高だった2018年を7.5%上回りました。2022年は株価が下がっているので、分配金も減る可能性が高そうです。

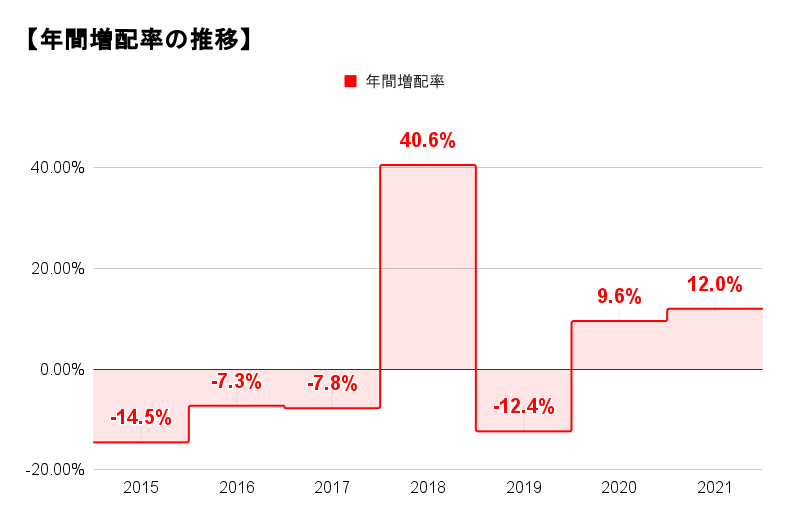

【QYLD】の年間増配率は?

年間分配金の増配率を見てみましょう。2014年から2017年にかけてはマイナスでしたが、2018年に一気に増えました。設定来で見ると、横ばいですね。

最近の分配金と基準価格(NAV)の関係は?

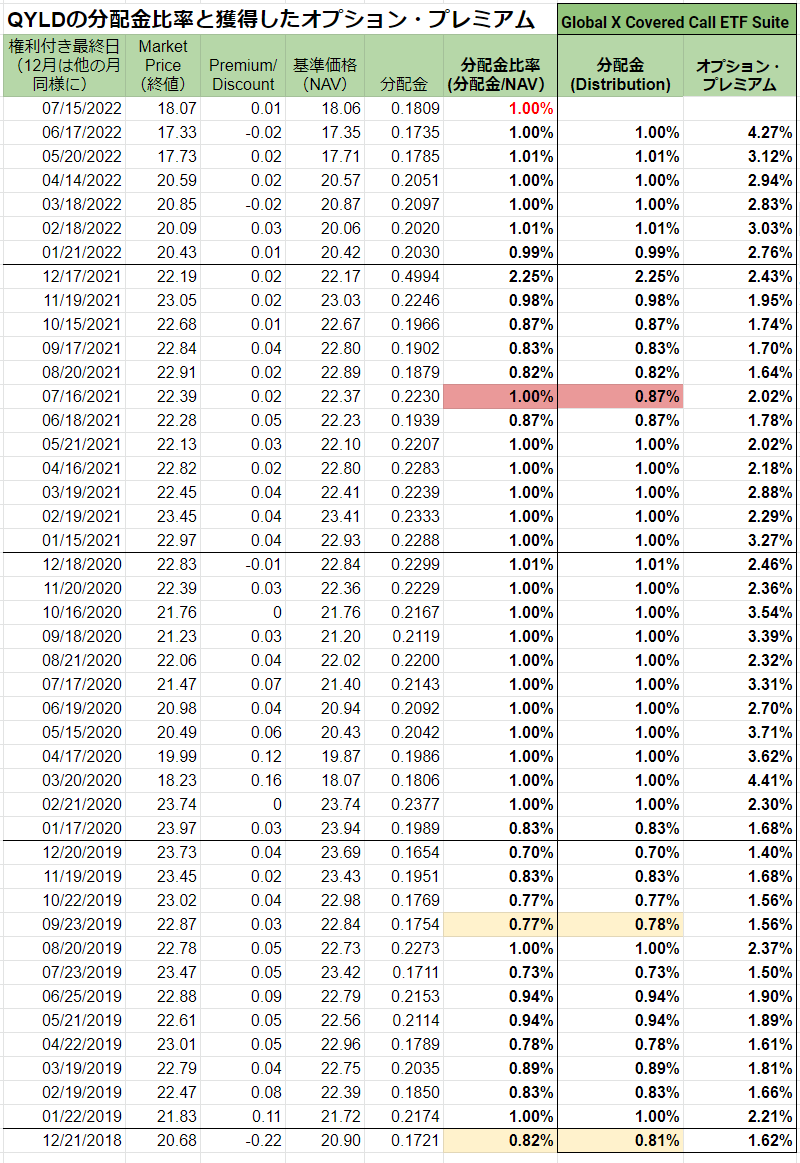

カバードコールETFの分配金でもっとも重要なのは、基準価格の上限の1%(もしくは0.5%)を獲得できているかどうかです。

下のグラフは「QYLD」の毎月の分配金と第3金曜日(権利付最終日)の基準価格の比較です。赤い折れ線の基準価格と、青い棒線が分配金が、ちょうど重なっていれば1%の上限を獲得したということです。

2021年の12月だけは、イレギュラーな分配金、いわゆるキャピタルゲイン分配金が0.4994ドルあったので、青い棒グラフが突き抜けています。

【QYLD】は2022年の1月以降は、7カ月連続で1%上限を獲得しています。つまりオプション取引がうまくいっているということです。

ただし、2022年の年初から、ナスダック100の株価が軟調なため、右側の赤い折れ線棒グラフは下落してます。そのため、分配金の上限も減っています。

全体を見ると、2020年1月以降は、かなりの期間で1%上限というのがわかりますね。2021年6月から11月は、1%には到達していません。

分配金額の決め方

グローバルX社のカバードコールETFは、分配金の上限が決まっています。【QYLD】や【XYLD】などは、獲得したオプション・プレミアムの金額の半分、もしくは基準価格(=純資産価格/NAV)の1%です。つまり、オプション・プレミアムを2%以上獲得できていれば、分配金の上限は基準価格の1%になります。

グローバルX社の公式サイト(英語版)には「GLOBAL X COVERD CALL ETF SUITE」というPDFファイルが公開されており、獲得したオプション・プレミアムと分配金の比率が掲載されています。下の表のような情報です。

ただし、このデータは四半期に1度しか更新されません。そこで、自分で計算してみましょう。基準価格(NAV)は、権利付最終日、もしくはオプションの満期日である第3金曜日のものを使用します。毎月の分配金を、基準価格(NAV)で割ると、分配金比率になります。この値が1%の場合は分配金が満額なので、オプション・プレミアムは2%以上を獲得できていたということになります。

株価と基準価格(NAV)はほぼ同じなので、分配金の上限は毎月株価の1%となり、年間の利回りの最高値は理論上は12%になります。

ただし、【QYLD】は2021年12月だけは、分配金が上限の1%を大きく上回って2.25%です。1年間の運用がうまくいったため、キャピタル・ゲイン分配金を合わせたものと考えられます。

2021年11月以降、9回連続で分配金は基準価格(NAV)のほぼ1%をクリアしています。

ちなみに、NAVから算出した過去1年分配金(2021年8月から2022年7月)は11.51%です(2021年12月の分配金は上限の1%で計算)。これが過去1年利回りの目安という考え方もできますね。

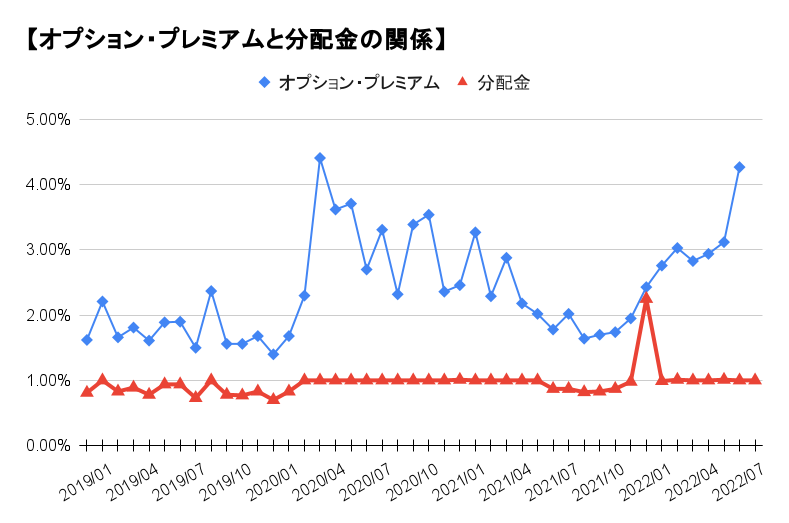

オプション・プレミアムと分配金の関係

上の表のオプションプレミアムと分配金をグラフにしました。いずれも基準価格(NAV)に対しての「%」です。例外だった2021年12月を除いて、1%に収まっています。2022年7月は予想です。

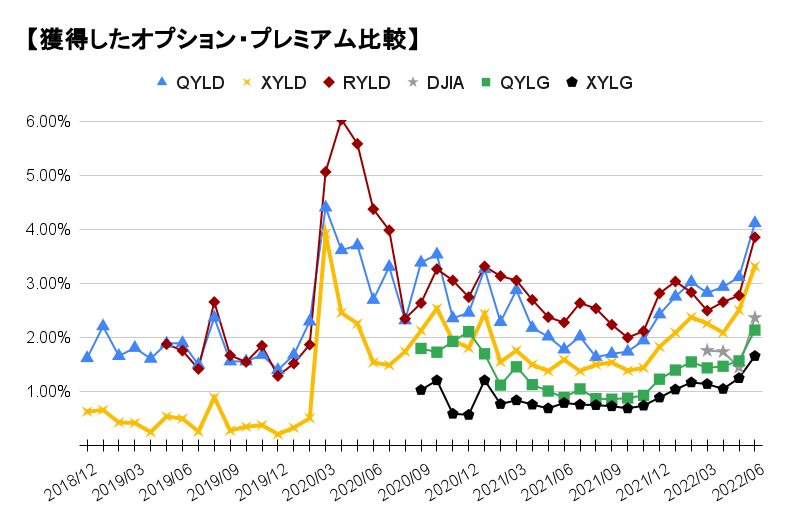

獲得したオプション・プレミアムの比較

グローバルX社の公式サイト(英語版)には「GLOBAL X COVERD CALL ETF SUITE」というPDFファイルが公開されています。この資料には、毎月の基準価格(NAV)に対する分配金の比率、獲得したオプション・プレミアムが書かれています。

そこで、各ETFの獲得したオプション・プレミアムのデータをグラフ化します。

カバードコールETFの【RYLD】【QYLD】【XYLD】【DJIA】は獲得したオプションプレミアムが2%を超えると、分配金は基準価格の上限である1%が支払われます。50%カバードコールETFの【QYLG】【XYLG】は獲得したオプションプレミアムが1%を超えると、分配金は基準価格の上限である0.5%が支払われます。

50%カバードコール戦略ETFが設定された2020年9月以降の平均は、カバードコールETFは【RYLD】2.76%、【QYLD】2.57%、【XYLD】1.93%。【DJIA】は2022年3~6月の4回のみで1.83%。50%カバードコールETFは【QYLG】1.38%、【XYLG】0.92%です。

ラッセル2000を対象とした【RYLD】が2.76%で、プレミアムを一番獲得しています。ナスダック100対象の【QYLD】【QYLG】は分配金の支払い上限の2%や1%を超えています。S&P500の【XYLD】【XYLG】は上限の2%や1%をわずかに下回っています。

オプション・プレミアムとボラティリティの関係

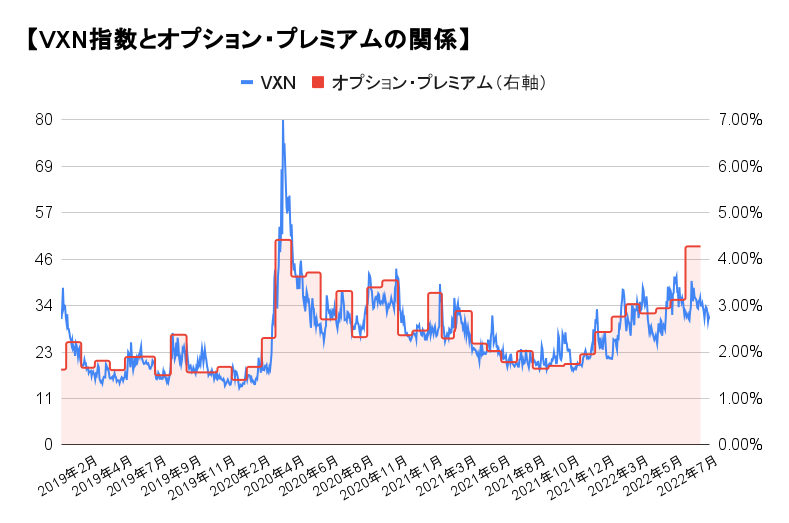

カバードコール戦略はボラティリティが大きいと、プレミアムをたくさん稼ぐことができると言われていますが、本当でしょうか? 下のグラフは、ナスダック100の近い将来のボラティリティを予測する指数【VXN】と、【QYLD】が獲得したオプション・プレミアムの関係です。

オプション・プレミアムのデータは、分配金の支払われた月に合わせています。

ほぼ連動していますね。オプション・プレミアムが2%を超えるには、【VXN】の値が22~23ぐらいが目安のようです。2021年5~9月の【VXN】は超えたり超えなかったりと微妙でしたが、11月以降は高い数値になっています。

2020年以降の利回りは?

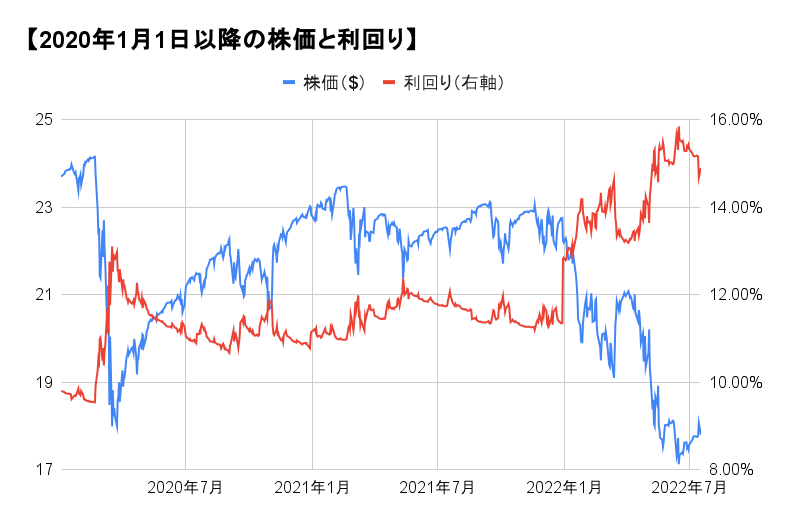

2020年以降の【QYLD】の株価と利回りを見てみましょう。利回りは、過去1年の年間分配金額から算出しました。青線が株価(左軸)で、赤線が利回り(右軸)です。

2020年の年初の利回りは9%台後半で推移していましたが、2月半ば以降はコロナ・ショックで株価が下がったため、3月16日には利回りが約13.1%まで上昇しました。その後、株価はコロナ・ショック前まで戻りつつありましたが、最近はナスダックが軟調のため株価は低迷下しています。2021年12月の分配金が多かったこともあり、現在の利回りは14.90%まで上がりました。

【QYLD】を過去に買っていた場合のYOCは?

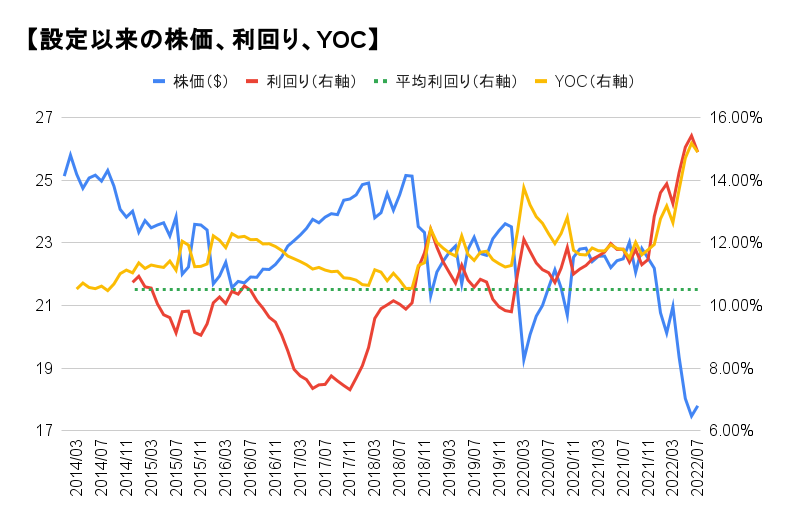

過去に【QYLD】を買った場合、取得価格あたりの利回り(YOC)はどのくらいでしょうか? 現在から8年7カ月前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

下のグラフの黄色の線が、過去に買った場合の、取得価格あたりの利回り(YOC)です。この線が左肩上がりの場合は、株価好調&増配傾向にあるといえます。

2022年7月18日の終値は17.80ドル、過去1年の分配金額は2.6514ドルなので、現在の利回りは14.90%です。過去の平均利回りは約10.5%なので、現在は割安の状況です。

設定以来、分配金額はあまり変化はありませんが、株価は史上最安値なので、今購入するのがもっともYOCが高くなります。ただし、株価の約1%が分配金の上限なので、株価低迷が続くと分配金も減ります。

ちなみに利回りは過去1年の分配金から算出しているので、設定から11カ月は出ません。そのため、上のグラフの左端の利回りはありません。

ライバルETFとの比較

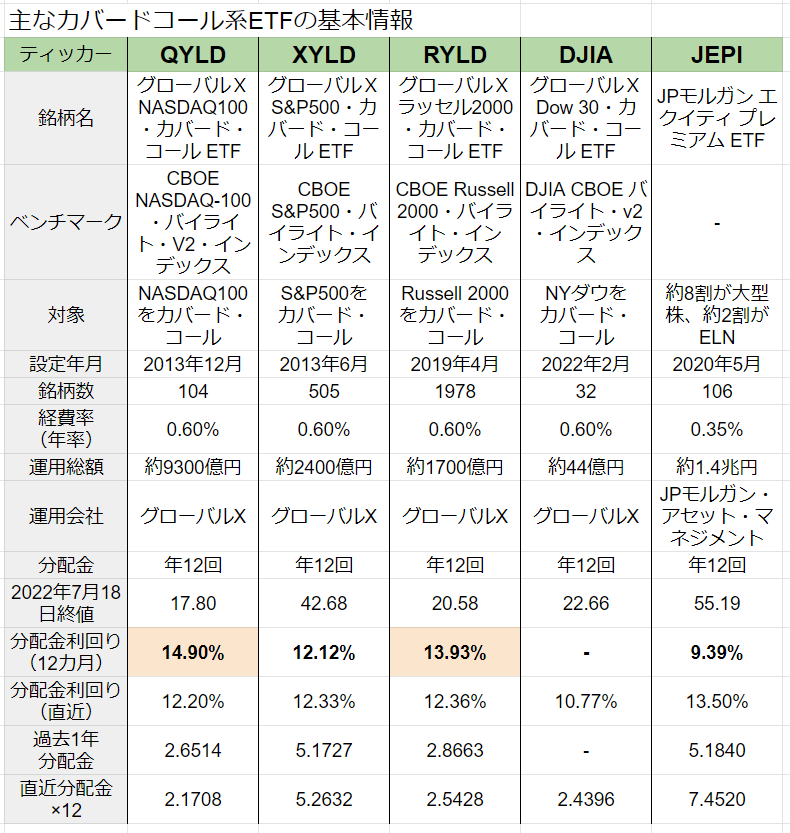

【QYLD】と主なカバードコール系のETFの比較です。

【QYLD】の対象はナスダック100。【XYLD】はS&P500、【RYLD】はラッセル2000、【DJIA】はニューヨーク・ダウが対象です。

【JEPI】はS&P500に近い大型株を約8割を保有。残りの2割弱でELNという仕組債を保有して、カバードコールと似たようなオプション取引を行います。【XYLD】のライバルという位置づけですね。

運用総額は【JEPI】が約1.4兆円と頭一つ抜け出しています。【QYLD】は約9300億円。

経費率は【JEPI】が0.35%と低く、グローバルX社のETFは0.6%。

過去1年分配金から算出した利回りは、通常は【QYLD】【RYLD】が最も高く、【XYLD】【JEPI】の順で続きます。【DJIA】は設定されたばかりなので、何とも言えません。2021年12月の分配金で【QYLD】【RYLD】はキャピタルゲイン分配金を出したため、12カ月利回りが通常より高くなっています。下の表の背景を薄い黄色にしたところです。実際はもう低いと考えられます。

分配金利回り(12カ月)は過去1年の配当から算出したものです。

分配金利回り(直近)は直近の分配金が今度1年続いたものとして算出しました。

カバードコール系ETFの利回り推移

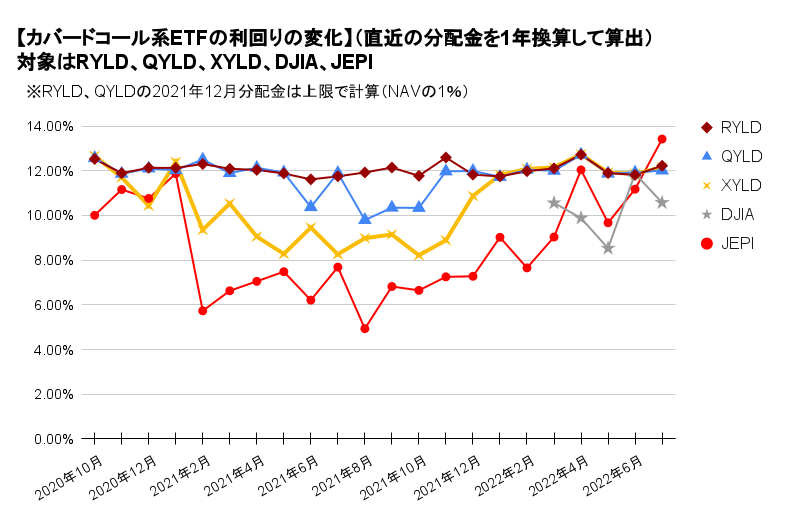

カバードコール系ETF【RYLD】【QYLD】【XYLD】【DJIA】【JEPI】の利回りの変化を見てみましょう。利回りは直近の分配金を1年換算したものから算出しました。株価は月末のものです。

※2021年12月に【RYLD】【QYLD】はキャピタルゲイン分配金を出しました。これを含めて計算するとイメージしづらくなるので、2021年12月分配金は【RYLD】【QYLD】はNAVの上限1%で計算しました

カバードコール系ETFの利回りを過去1年分配金から算出

先ほどのグラフだと、月によって分配金の変動があるため少しイメージしづらいかもしれません。過去1年の分配金から利回りを算出しました。

現在、株価が低迷しているので、利回りは高くなっています。実際は【RYLD】【QYLD】11~12%、【XYLD】【DJIA】は9~10%。【JEPI】7~8%ぐらいが目安でしょうか。

※このグラフも前項同様に、2021年12月分配金は【RYLD】【QYLD】はNAVの上限1%で計算しました

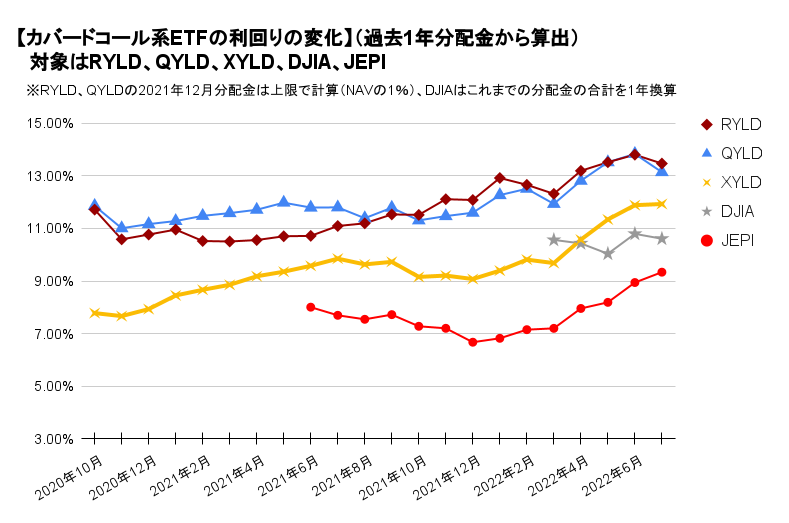

分配金比率を過去1年分合計した推移

「分配金比率」(分配金/NAV)の過去1年分を利回りとしました。その推移です。利回りの目安としては、このデータが最も現実的かもしれません。基準価格(NAV)は毎月第3金曜日のものです。

100%カバードコール戦略の【QYLD】【XYLD】【RYLD】は12%が上限、50%カバードコール戦略の【QYLG】【XYLG】は6%が上限です。

【RYLD】は最近はずっと12%の上限です。満額を獲得できていると言えます。ナスダック100が対象の【QYLD】【QYLG】もなかなか優秀で、満額に近いです。S&P500が対象の【XYLD】【XYLG】は少し見劣っています。

【QYLD】はどんなETFか?

【QYLD】はオプション取引を行って利益を狙います。オプション取引というのは保険料みたいなものです。

オプションの中でも、カバード・コール戦略という方法を取ります。ナスダック100インデックスを保有しながら、ナスダック100インデックスを将来買う権利を売ります。ちなみにナスダック100インデックスというのは、ETFでいうところの【QQQ】のことです。

将来買う権利を売ることを、「コールオプションの売り」と言います。表の上から2番目の黄色の部分です。

オプションを売ったことで、プレミアムを受け取ることができます。そして獲得したプレミアムは、【QYLD】ホルダーに分配金として支払います。この分配金額が多額で、毎月、株価のほぼ1%が最大値です。年利に換算すると12%を目標としています。

ナスダック100インデックスという近年の米国を牽引してきた新興市場【QQQ】で超高配当を狙うというのが【QYLD】の人気の理由とも言えます。

ちなみに分配金に支払われた残りは【QYLD】に再投資され、株価の上昇に寄与します。

【QYLD】は2番目のコール・オプション(買う権利)を売るに該当します

プロセスは?

以下のような手順で行われます。

(1)ナスダック100インデックスのすべての株式を購入します。

(2)毎月第3金曜日に、1カ月後に満期を迎えるナスダック100インデックス・オプション(NDX)を販売します。翌月の第3金曜日が満期です。

(3)オプションの販売と引き換えに、プレミアムを受け取ります。

(4)満期日が過ぎたら、プレミアムの一部を【QYLD】ホルダーに分配します。

(5)翌月以上もこのプロセスが繰り返されます。

プレミアムの価値は?

プレミアムの価格は、次の5つの要因によって決定されます。

(1)原資産価格

(2)オプションの権利行使価格

(3)オプション満期までの残り時間

(4)原資産のボラティリティ

(5)リスクフリーレート(金利)

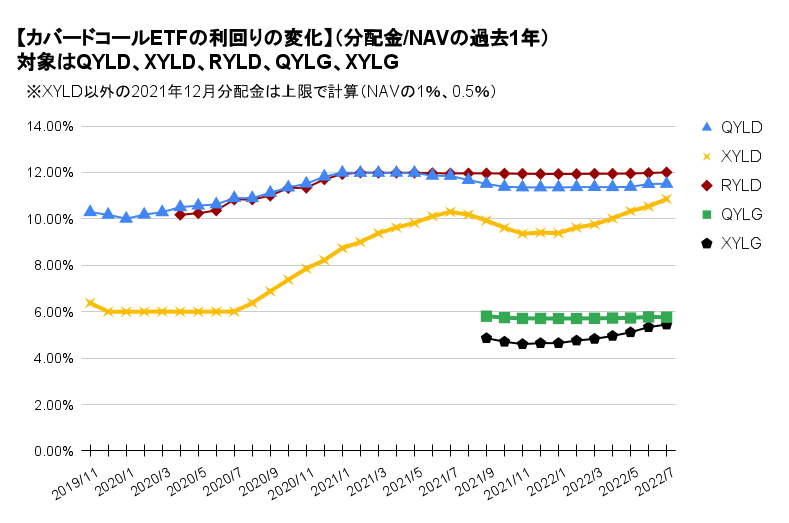

オプションの権利行使価格は?

オプションの権利行使価格はATM(アット・ザ・マネー)です。原資産価格と権利行使価格が同じです。ナスダック100は近年好調だったので、1カ月後に同じ価格で買うことができるのは買い手に有利です。そのためプレミアムの代金はそれなりに高くなります。

権利行使日に価格が上がった場合は、実際の株をやり取りせずに、その差額を支払うことになります。これを差金決済と言います。

ただし、保有している原資産も値上がりしているので、その分をカバーできるという意味でカバード・コールと言います。

※権利を行使すれば利益が出る状態が「イン・ザ・マネー(ITM)」、損失が出る状態が「アウト・オブ・ザ・マネー(OTM)」、同じ場合は「アット・ザ・マネー(ATM)」です

実際の取引を図で解説

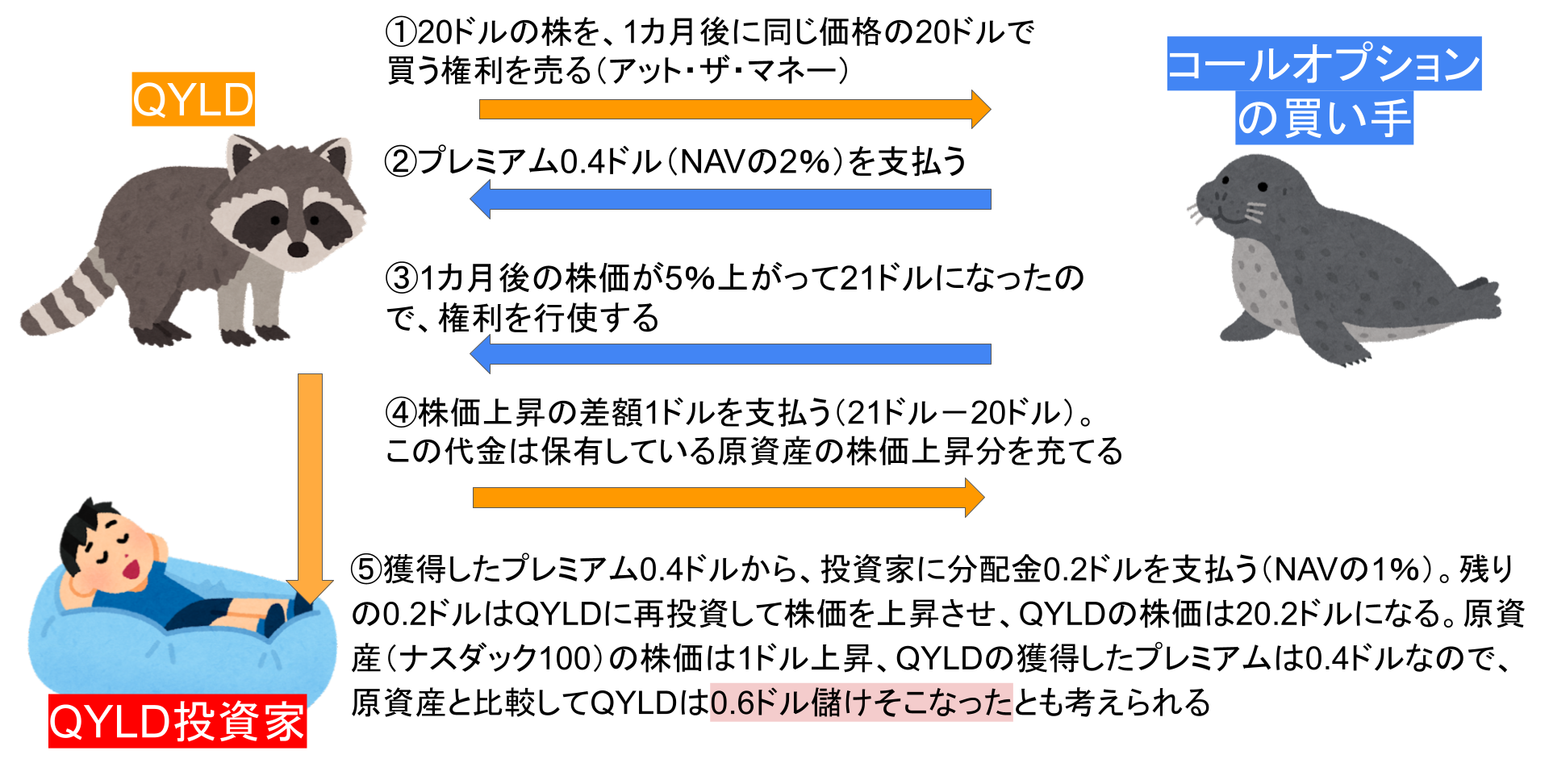

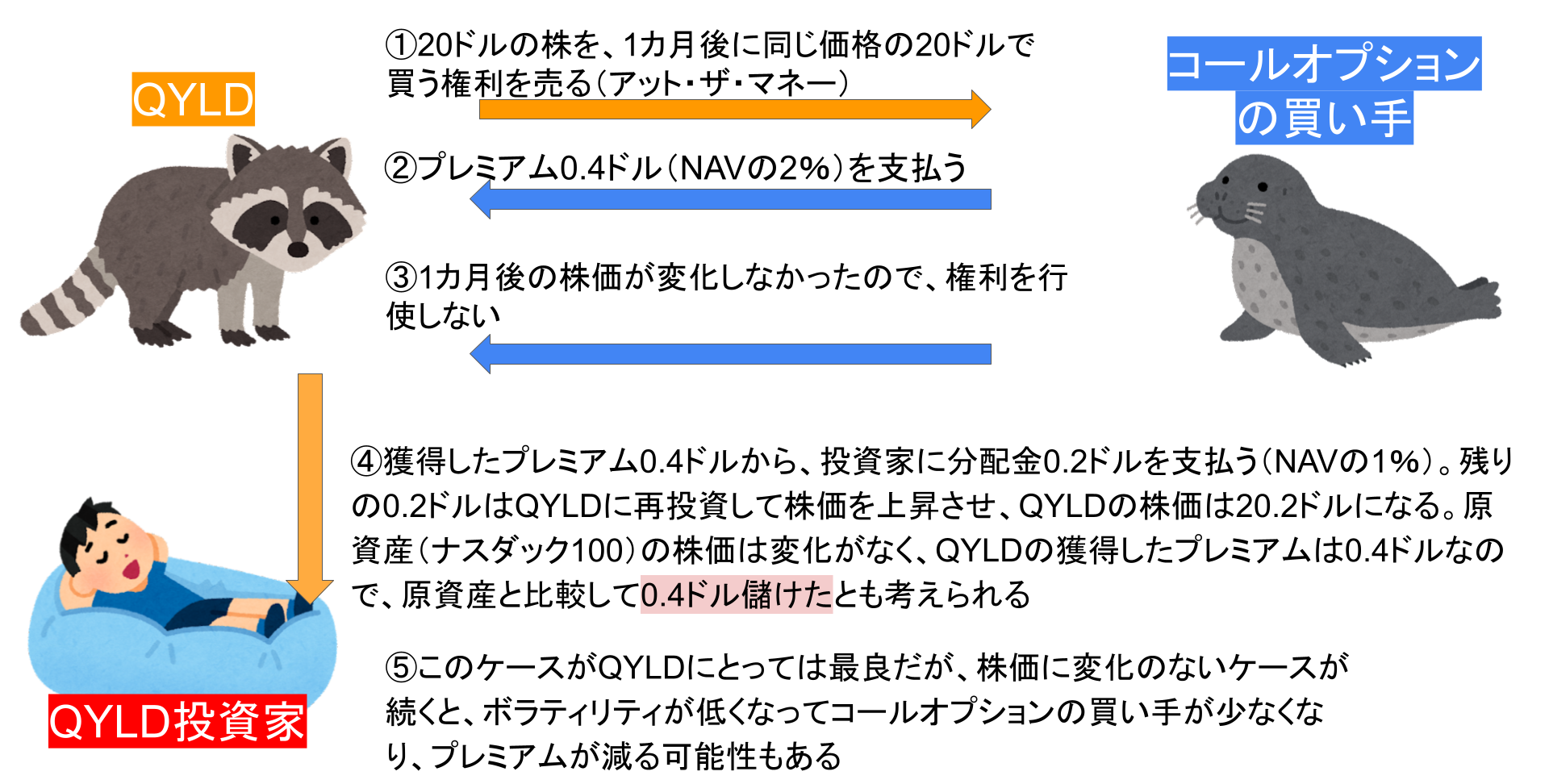

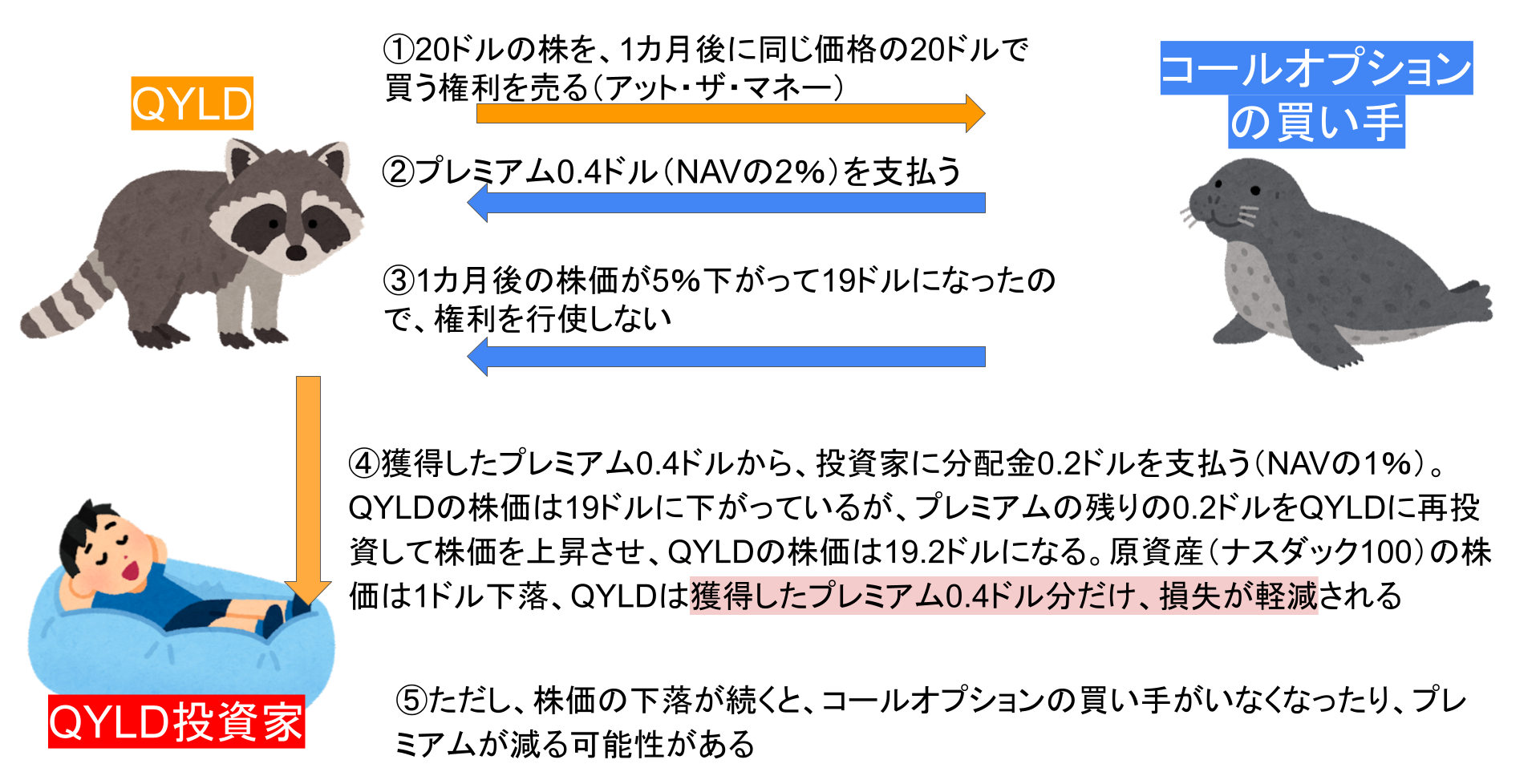

原資産であるナスダック100インデックスの株価が(1)5%上がる場合、(2)横ばいの場合、(3)5%下がる場合の3パターンで考えてみましょう。

まず前提として、現在の【QYLD】の株価を20ドルとします。原資産であるナスダック100の株価も同じく20ドルと仮定します。プレミアム(オプション料)はNAVの2%で0.4ドル、【QYLD】のホルダーがもらえるプレミアムはNAVの1%である0.2ドルにします。最近の【QYLD】の株価は20ドル前後、分配金が0.2ドル前後なので、妥当なところですね。ちなみにNAVと株価は厳密には異なりますが、ここでは同じとして考えます。

1カ月後の株価が5%上昇した場合

利益はコール・オプションの売却によるプレミアムのみとなります。原資産(ナスダック100)の上昇による収益は、保有している原資産の上昇と、売却したコール・オプションの値上がりで相殺されます。カバードコール戦略をせずに、ナスダック100を保有しているだけの方が利益は大きかったですね。

1か月後の株価に変化がなかった場合

1か月後の株価に変化がない場合は、コール・オプションの買い手は権利を行使しません。行使してもしなくても同じですね。獲得したプレミアムの分だけ、【QYLD】は利益が出ます。【QYLD】は原資産(ナスダック100)のパフォーマンスを上回る可能性があります。

1か月後の株価が5%下落した場合

1か月後の株価が下がった場合は、コール・オプションの買い手は権利を行使しません。QYLDの株価も下がりますが、プレミアムを獲得する分だけ、原資産(ナスダック100)と比較して損失が軽減されます。

軟調な相場が中長期にわたって続くと、オプションの買い手がいなくなり、プレミアムの価格が下がり、【QYLD】の株価も下がってしまいます。これが【QYLD】にとって考えられる最悪のケースです。

権利行使日の株価とQYLD・原資産(ナスダック100)の収益の関係

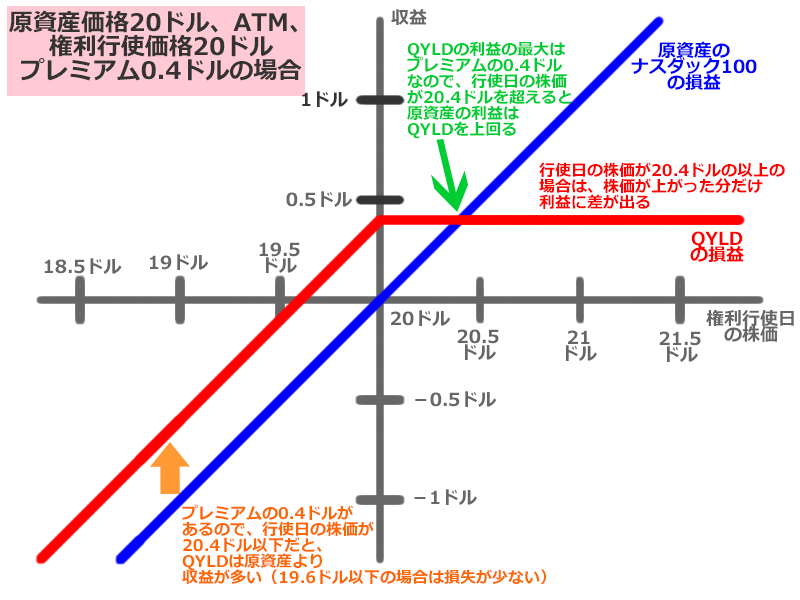

これまでの3パターンをまとめると、以下のような図になります。権利行使日の株価が、行使価格にプレミアムの代金を加えた株価よりも低い場合は、QYLDの方が儲かります(もしくは損失が少ない)。ただし利益はプレミアムに限定されます。

そして、権利行使日の株価が、行使価格にプレミアムの代金を加えた株価を超えると、超えた分だけ、ナスダック100の利益が増えるというわけですね。

参考サイト

【QYLD】の決算をチェックしよう

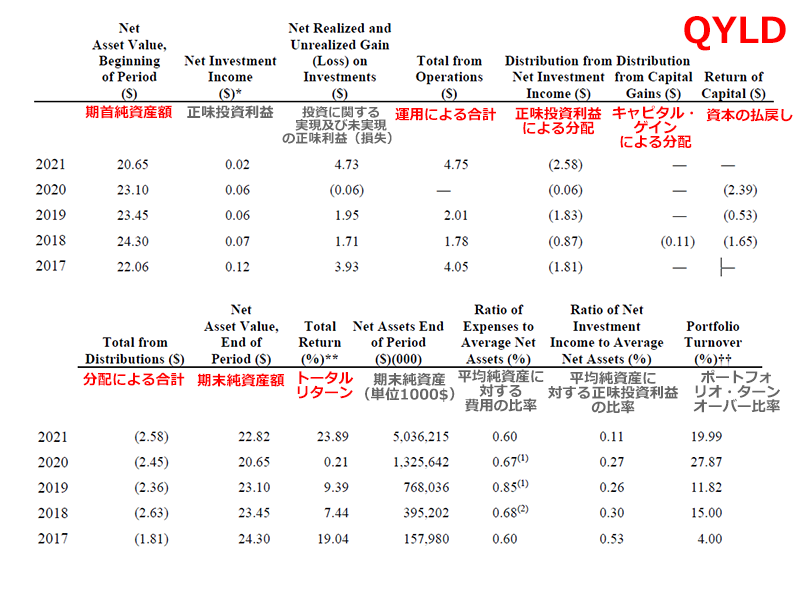

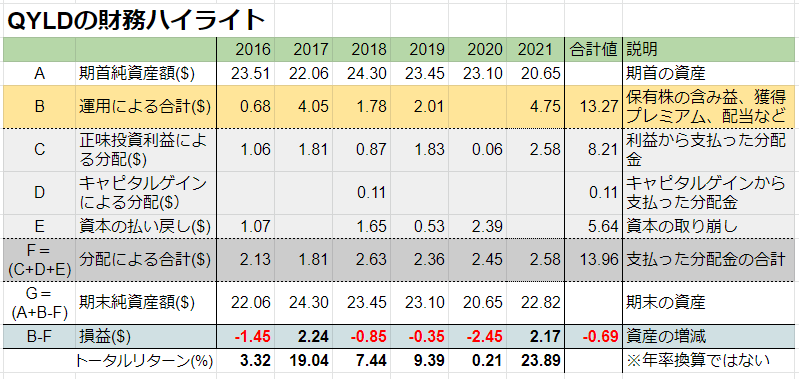

分配金が多く、利回りの高い【QYLD】は、財務面では安全でしょうか。下のデータはグローバルX社の公式サイトにある年次報告書に日本語訳をつけたものです。期首が11月頭で期末が10月末です。

赤い文字のところを、下の表のようにまとめました。【QYLD】の1株あたりのデータです。期首が11月で、期末が10月末です。「A」期首純資産額は前年11月1日のNAVです。株価とほぼ同じです。「B」運用による合計が保有額の含み損や獲得したオプションプレミアム。「F」分配による合計は支払った分配金。AにBを足して、Fを引くと、「G」期末純資産額になります。つまり1年後の10月末のNAV=株価です。

薄いオレンジ色の「B」運用による合計が、オプション・プレミアムなどの利益です。バラつきがありますね。

2020年の「B」運用による合計に数値がないですね。コロナ・ショックによるダメージがあり、利益がでなかったようです。それに対して2021年は「B」運用による合計が4.75ドルと好調でした。2021年のトータルリターンは約24%もプラスでした。

「B」運用による合計から「F」分配による合計を引いた数値が、一番下の「損益」です。2017年を除いてマイナスでしたが、最新2021年が2.17ドルのプラスとなり、この6年間で0.69ドル減まで回復しました。この6年間の分配金の合計は13.96ドルなので、それを合わせて計算すると、かなりのプラスになっています。

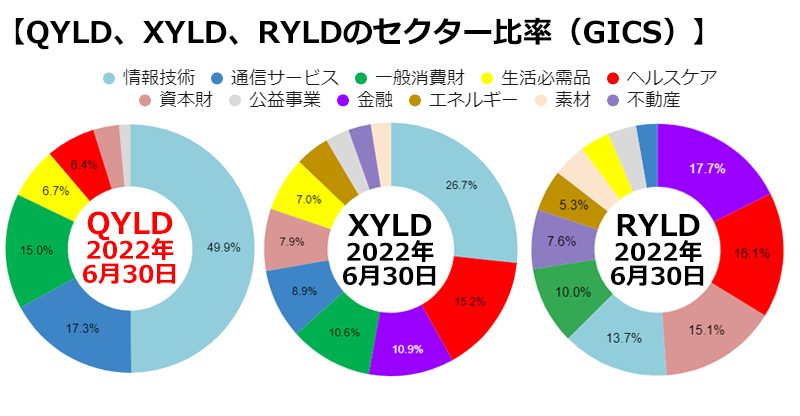

【QYLD】のセクター比率は?

【QYLD】に組み込まれている銘柄のセクター別の組込比率です。ナスダック100の銘柄を保有しますので、【QQQ】とほぼ同じです。情報技術の割合が圧倒的に多くて約5割、通信サービスと一般消費財が続いています。エネルギー、素材、金融、不動産はありません。

【QYLD】は【XYLD】や【RYLD】と比べて、情報技術セクターの割合が多いです。広い意味でのハイテク企業が中心です。

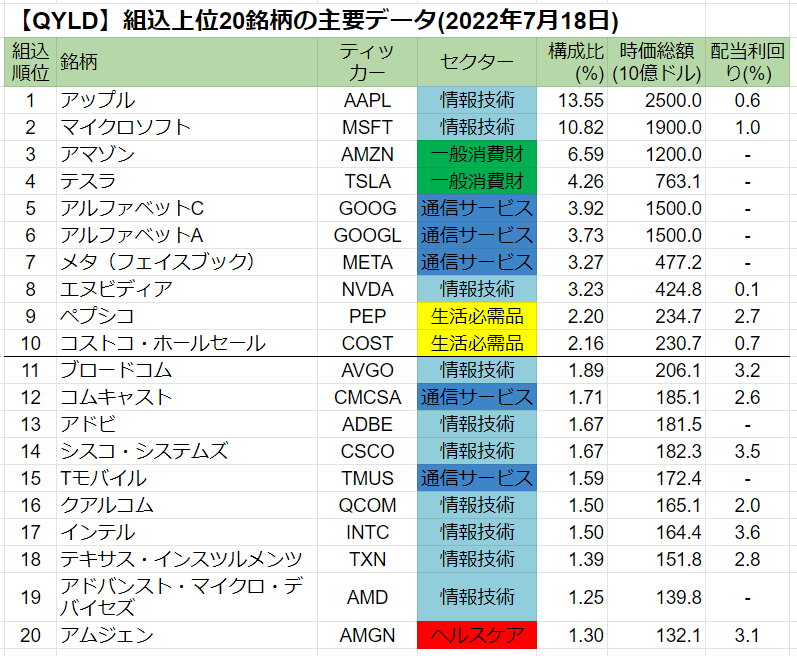

【QYLD】の上位組込銘柄は?

【QYLD】の組込上位20銘柄です。ベンチマークは、CBOE NASDAQ-100(R)・バイライト・V2・インデックスです。組込上位10銘柄は全体の約54%を占めており、上位20銘柄だと全体の約69%です。上位ナスダック100をカバードコールするので、中身はETFの【QQQ】とほぼ同じです。

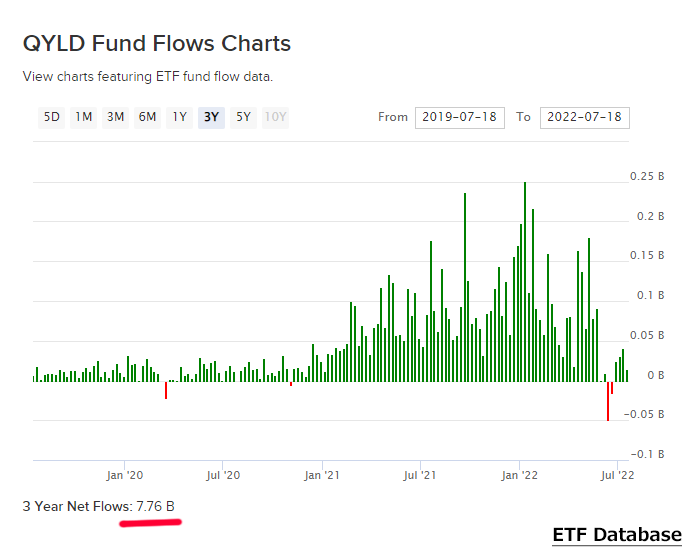

運用総額の変化は?

運用総額の変化です。表の上に伸びている緑棒が資金が流入(売れた)、下に伸びている赤棒が資金流出(売られた)です。

過去3年間で77.6億ドル(約1兆4000億円)ほど増えています。ただし、円安が進んだ現在のレートなので、実際はやや少ないです。

2021年に入ってからかなり売れていますね。コロナ・ショック後に株高が続いたため、高配当ETFの利回りが軒並み下がりました。そんな中、高い利回りをキープし続けている【QYLD】を購入する人が増えたと考えられます。

最近はナスダック100が大幅調整を迎えており、【QYLD】の売れ行きは以前に比べると鈍化しています。

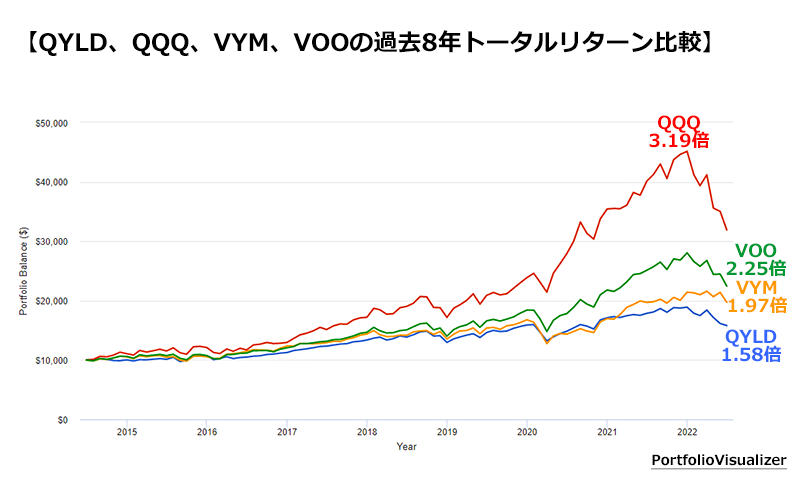

主要ETFとトータルリターンを比較する

ここからはPORTFOLIO VISUALIZERを使用してバックテストをします。

【QYLD】と主要ETFのトータルリターンを比較します。ナスダック100【QQQ】、高配当ETF【VYM】、 S&P500 ETF【VOO】と比べました。もっとも後発の【QYLD】が設定されたのが2013年12月なので、2014年7月から2022年6月までの8年間を比較します。

2014年7月に1万ドル投資して配当を再投資した場合、2022年6月には【QQQ】が3万1900ドル、【VOO】が2万2500ドル、【VYM】が1万9700ドル、【QYLD】が1万5800ドルになっていました。

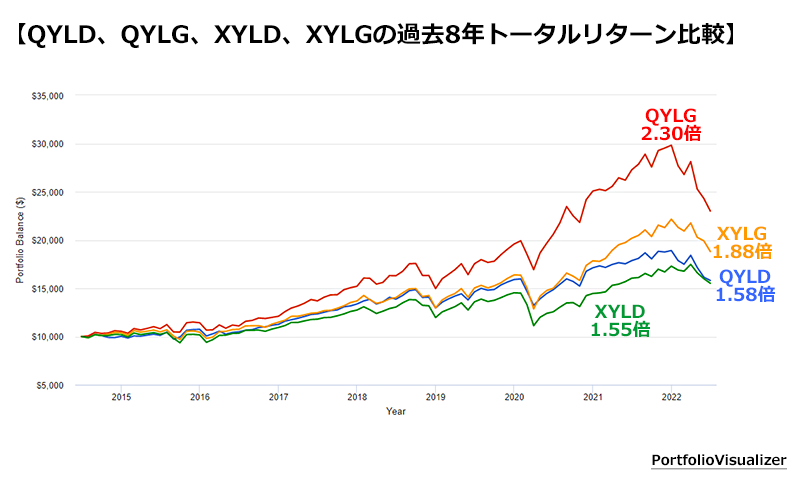

カバードコールETFとトータルリターンを比較

今度は【QYLD】とカバードコール系ETFでトータルリターンを比較します。 ナスダック100の50%カバードコール戦略【QYLG】、S&P500をカバードコールする【XYLD】、S&P500の50%カバードコール戦略【XYLG】で比べました。同じく8年間を比較します。

【QYLG】や【XYLG】は設定から1年半ほどしか経っていません。【QYLG】は【QYLD】と【QQQ】を50%ずつ、【XYLG】は【XYLD】と【VOO】を50%ずつという比率でテストしました。

2014年7月に1万ドル投資して分配金を再投資した場合、2022年6月には【QYLG】が2万3000ドル、【XYLG】が1万8800ドル、【QYLD】が1万5800ドル、【XYLD】が1万5500ドルになっていました。

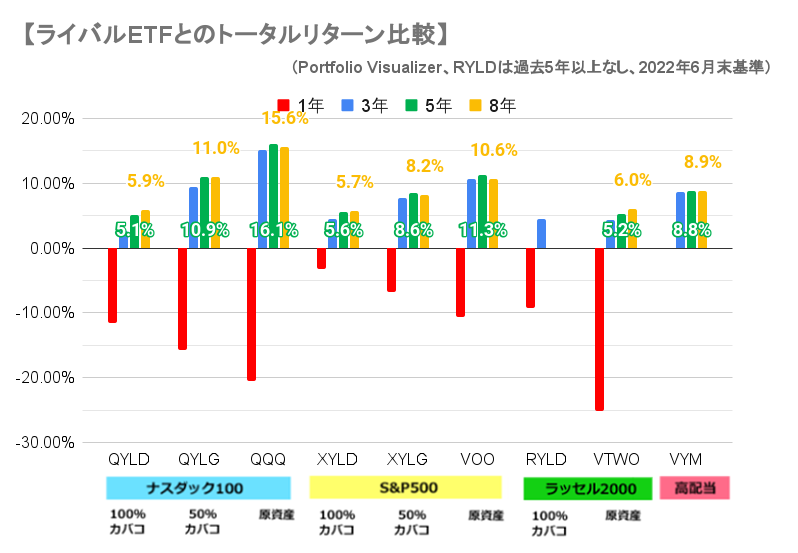

トータルリターンを比較

ナスダック100、S&P500、ラッセル2000を対象とするカバードコールと原資産、そして高配当ETF【VYM】という8つのETFの過去1、3、5、8年の年平均トータルリターンは以下の通りです。

過去3年以上では【QQQ】のリターンが素晴らしいです。【VOO】と【QYLG】もなかなかです。原資産別に見ると、カバードコール100%よりも50%の方がトータルリターンは良く、もっとも成績が良いのは原資産を普通に保有する【QQQ】や【VOO】ですね。

過去1年ではほとんどがマイナスです。とくにラッセル2000の原資産【VTWO】、ナスダック100の原資産【QQQ】が良くないです。【VYM】はいずれの期間も安定しています。

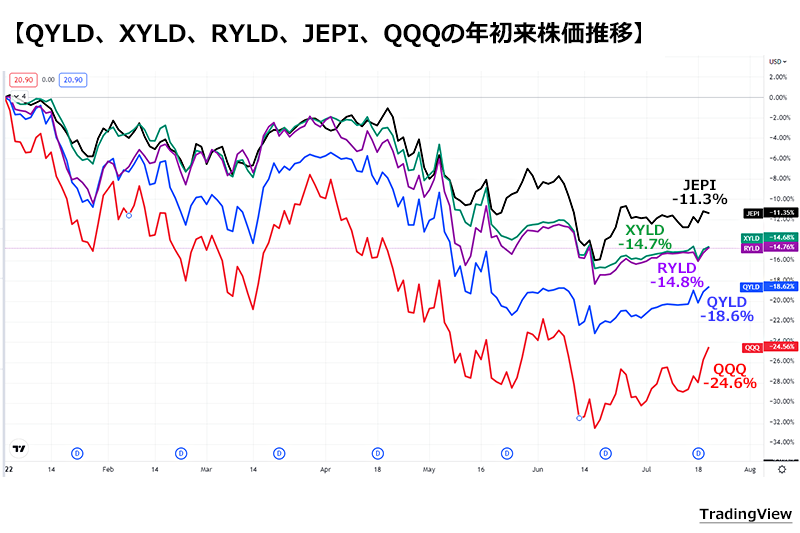

ライバルETFと株価推移を比較する

今度は年初来株価を見てみましょう。7月20日までの推移です。カバードコールETF【QYLD】【XYLD】【RYLD】と【JEPI】、ナスダック100ETF【QQQ】で比較します。

【QYLD】がマイナス18.6%と悪いですね。原資産の【QQQ】はマイナス24.6%なので、それよりはダメージが少ないです。【JEPI】がマイナス11.3%と優秀です。

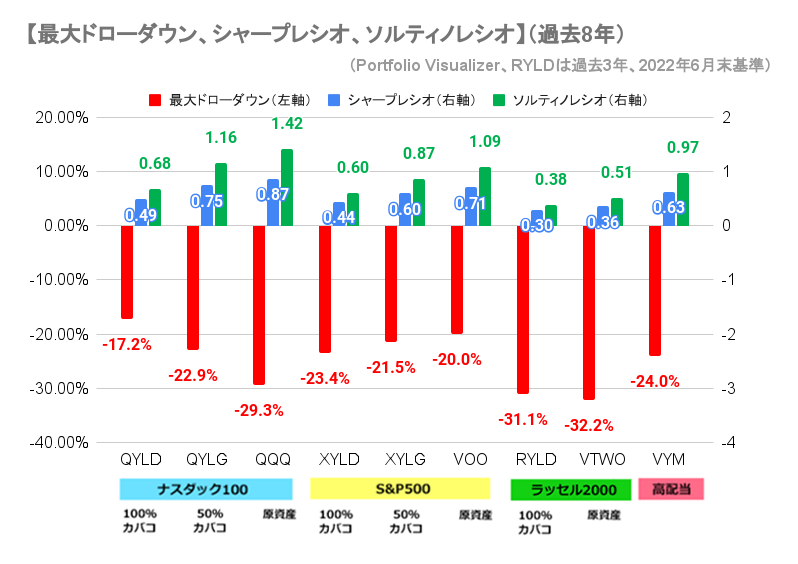

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンです。「(ファンドのリターンー無リスク資産のリターン)÷標準偏差」の値です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターンー無リスク資産のリターン)÷下方偏差」で計算します。

シャープレシオやソルティノレシオの値は【QYLD】<【QYLG】<【QQQ】ですね。そして【XYLD】<【XYLG】<【VOO】にもなります。ベンチマークが同じ場合は、カバードコールよりも原資産を普通に保有したほうが数値がいいですね。トータルリターンと同じ傾向です。

最大ドローダウン値はバラバラですね。ナスダック100のカバードコール【QYLD】が健闘しています。小型株のラッセル2000は、カバードコールの【RYLD】、原資産の【VTWO】ともに下落率が大きいです。

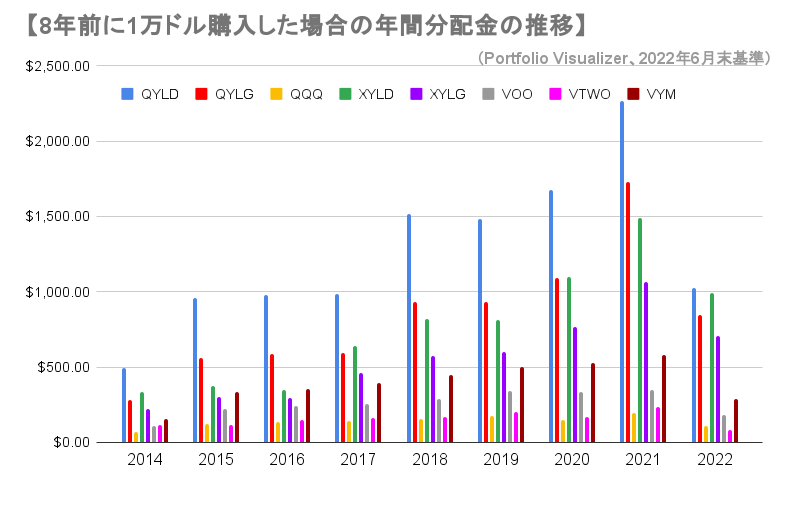

主要ETFとの分配金比較は?

2014年7月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。税金は考慮しません。

8年間の分配金の合計は【QYLD】が1万1300ドル、【QYLG】が7500ドル、【XYLD】が6900ドル、【XYLG】が4900ドル、【VYM】が3500ドルでした。ここはカバードコール100%の成績がよいです。カバードコール50%の【QYLG】【XYLG】と【QYLD】は2021年12月のキャピタルゲイン分配金も含めているので数値がよくなっていますが、実際はやや少ないかもしれません。

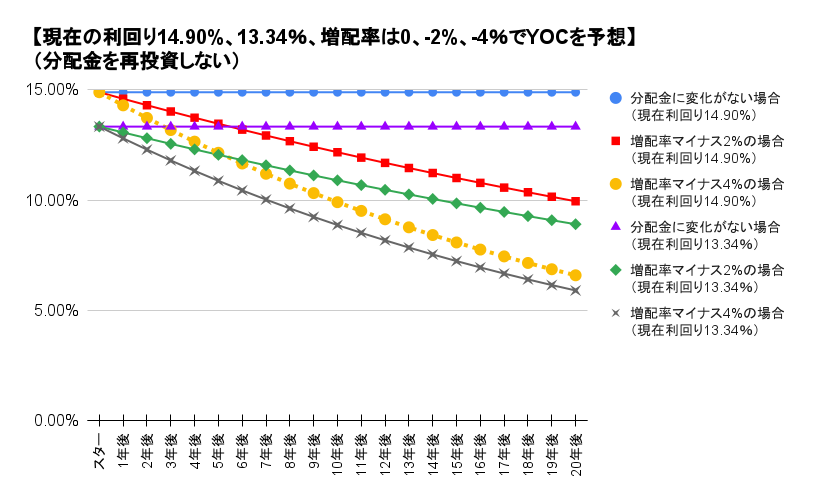

【QYLD】の今後のYOC予想は?

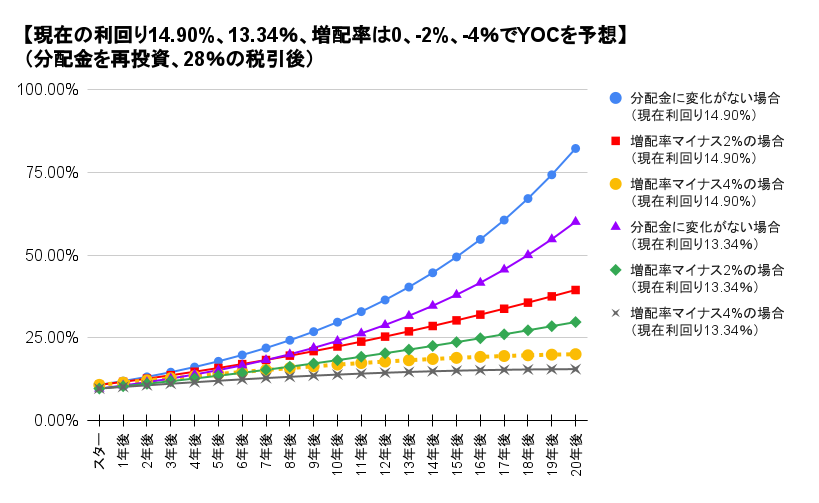

【QYLD】株を2022年7月18日の終値17.80ドルで買った場合、将来の利回り(YOC)がいくらになるか予測します。YOC(Yield on Cost)とは、取得価格あたりの利回りのことです。

通常将来YOCは、過去3年増配率や過去5年増配率などを当てはめて計算しますが、カバードコールETFの性質上、過去の増配率の通りに増配する可能性は低いです。そこで、分配金が変化しない、増配率マイナス2%、増配率マイナス4%という3つのケースで検証します。

過去1年の分配金から算出した利回りは14.90%です。ただこれは、2021年12月のキャピタルゲイン分配金も含んでおり、現実よりは少し高い可能性があります。そこで、2021年12月の分配金をNAVの上限1%と仮定して算出した利回り13.34%という条件も追加します。

「分配金を再投資しない」「分配金を再投資する(税引き後)」の2パターンで検証します

分配金を再投資しない場合のYOC

まずは分配金を再投資しない場合のYOCを見てみましょう。税金は考慮しません。スタート年は、現在の利回りの14.90%と、利回り13.34%の2パターンあります。

【利回り14.90%スタートの場合】 分配金に変化がない場合は10年後YOC、20年後YOCともに14.90%と変わりません。増配率マイナス2%は10年後YOC12.2%、20年後YOC9.9%。増配率マイナス4%は10年後YOC9.9%、20年後YOC6.6%になります。

【利回り13.34%スタートの場合】 分配金に変化がない場合は10年後YOC、20年後YOCともに13.34%と変わりません。増配率マイナス2%は10年後YOC10.9%、20年後YOC8.9%。増配率マイナス4%は10年後YOC8.8%、20年後YOC5.9%になります。

再投資をしないパターンなので、増配率がマイナスだとYOCは年々減っていきます。

分配金を再投資する場合(税引き後)のYOC

最後に分配金を再投資するケースで、税金を引いた場合のYOCをチェックしましょう。分配金は約28%の税金を引いた72%で計算します。スタート年のYOCは14.90%の場合は10.72%。13.34%の場合は9.60%になります。

【利回り14.90%スタートの場合】 分配金に変化がない場合は10年後YOC29.7%、20年後YOC82.3%。増配率マイナス2%は10年後YOC22.3%、20年後YOC39.5%。増配率マイナス4%は10年後YOC16.9%、20年後YOC20.0%になります。

【利回り13.34%スタートの場合】 分配金に変化がない場合は10年後YOC24.0%、20年後YOCは60.0%。増配率マイナス2%は10年後YOC18.2%、20年後YOC29.7%。増配率マイナス4%は10年後YOC13.8%、20年後YOC15.5%になります。

増配率がマイナス2%ぐらいなら、再投資していけば将来的にYOCはかなり上がります。

まとめ

【QYLD】の2022年7月分配金は0.1809ドルでした。3カ月連続で0.2ドルを大きく下回りました。

これは、株価が大幅に下がったためで、NAV(基準価格)から見た分配金比率は上限1%だったと考えられます。ボラティリティが大きいので、プレミアムは獲得できていると考えられます。

ボラティリティが高くなると分配金を多く獲得できるカバードコール戦略は、多くの人が保有している優良銘柄に対して、分散投資的な意味がありそうですね。ただし、価格が下がると分配金も減るので、注視したいところです。

【QYLD】など超高利回ETFは、ついつい買いすぎてしまうケースが目立ちます。自分のリスク許容度をしっかり把握して、ポートフォリオの数%ぐらいまでとルールを決めたほうがいいかもしれません。