JPモルガン・米国株式・プレミアム・インカムETF【JEPI】の分配金が2023年12月1日に発表されました。0.3903ドル(厳密には0.39025)でした。

1年前の同期は0.6104ドルだったので、1年前の同期との比較では36.1%減です。前回2023年11月の分配金は0.3589ドルなので、先月との比較では8.7%増です。

2023年12月1日の終値は54.55ドル、過去1年の分配金は4.7634ドルなので、分配金利回りは8.73%になります。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

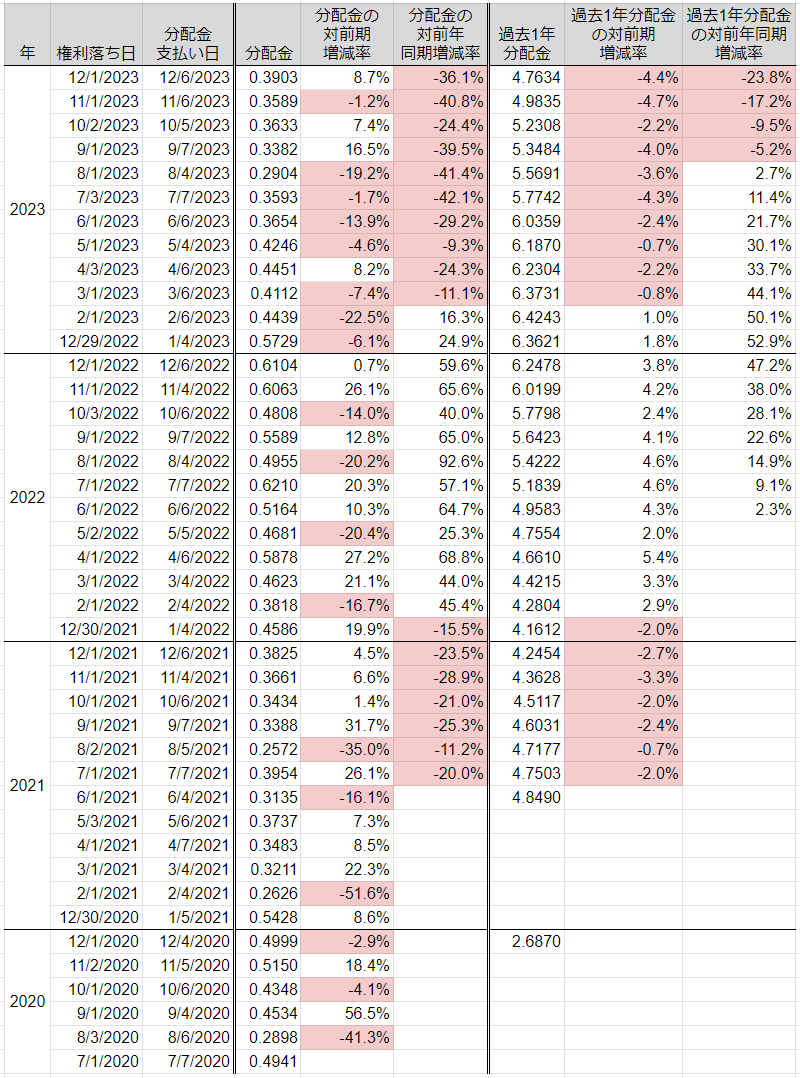

【JEPI】の過去の分配金と増配率は?

【JEPI】が設定されたのは2020年5月です。下の表は過去の配当金の一覧です。期間が短いので何とも言えませんが、2021年不調、2022年好調、2023年不調という傾向です。

※背景が赤になっているのが対象月と比べてマイナスです

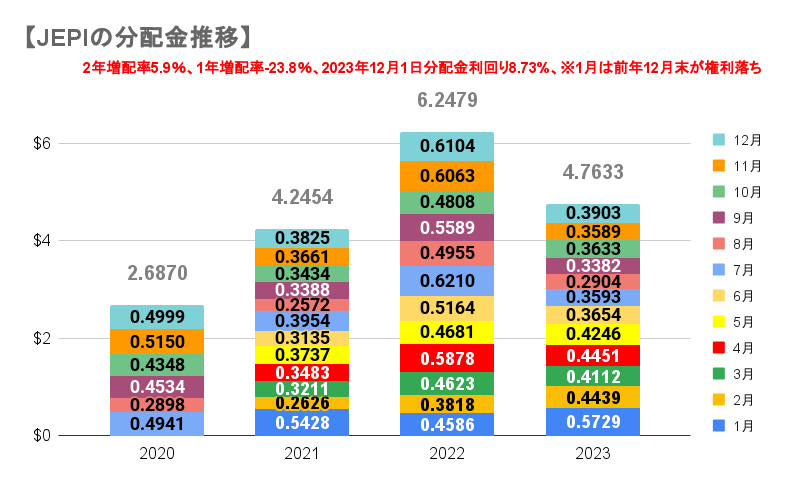

【JEPI】の毎月の分配金は?

期別の分配金を重ねて1年ごとにしました。権利落ちは毎月1日ごろです。毎月の分配金は、2020年は0.4ドル台、2021年は0.3ドル台に低迷しましたが、2022年は0.4~0.6ドル台と好調。2023年は前半は0.4ドル台、後半は0.3ドル台とやや低迷しました。

2023年の年間分配金は、前年と比べて23.8%減でした。

2023年2月以降は0.5ドルを切っており、苦戦しています。直近7回は0.4ドルを下回っています。

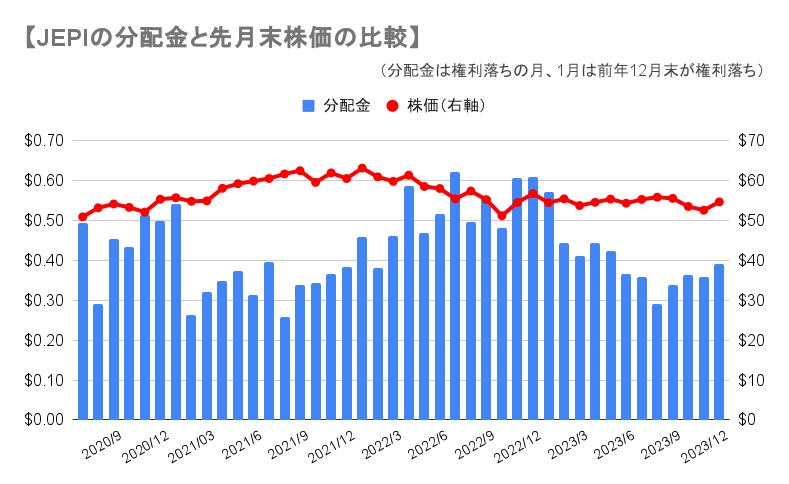

【JEPI】の分配金と株価の関係は?

毎月の分配金(青い棒グラフ)と株価(赤い折れ線グラフ)の比較です。数値が二桁異なるので、棒グラフと折れ線グラフが重なると月利1%で、年間利回りは12%の目安となります。

2023年2月以降は、株価よりも棒グラフが下の位置なので、分配金利回りは12%に届いていません。

株価は50~64ドルの間で推移しています。平均は56.6ドル。

分配金は結構バラつきがあり、0.25~0.62ドルです。株価が高い時は分配金が少なく、株価が低い時は分配金が多いようにも見えます。平均は0.428ドルです。

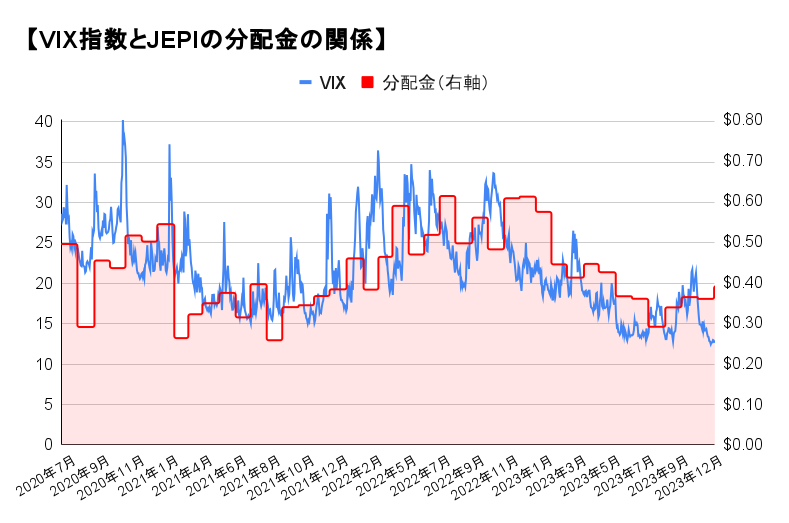

分配金とボラティリティの関係

【JEPI】はELNを使ってS&P500のカバードコール戦略を行います。そのため、ボラティリティの値と、毎月の分配金は、ある程度関連があると考えられます。

下のグラフは、S&P500指数のオプション価格から算出されるボラティリティを示す【VIX】と、【JEPI】の分配金の関係です。

【JEPI】の分配金額は、【VIX】とある程度連動していると言えます。【VIX】が20を下回ると、【JEPI】の分配金は少なくなる傾向です。【VIX】が25を超えると、分配金は多いですね。

2022年終盤以降は【VIX】の値が下がっており、2023年6月以降は【VIX】は15以下で、分配金も0.4ドルを切りました。直近の【VIX】も15を切っていますが、今回の分配金は0.3903と最近の中ではいいほうでした。

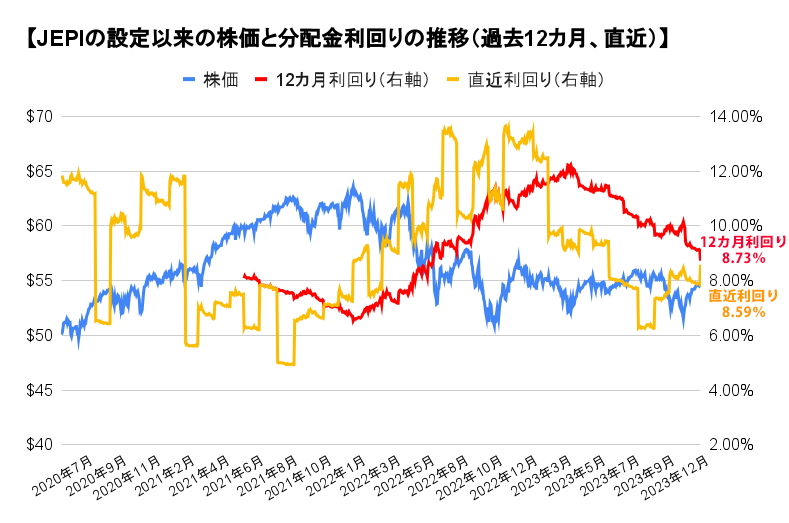

設定来の株価と分配金利回りは?

株価と分配金利回りの比較しましょう。株価が青い線です。ほぼ横ばいですね。2020年5月に50ドルでスタートして、2021年12月頃が最も高く63ドル、2023年12月現在55ドル付近です。

利回りを過去12カ月の分配金から算出した「12カ月利回り」が、赤い線です。分配金を支払いはじめてから1年後から登場します。2021年5月は約8%、現在の2023年12月1日は8.73%ですね。

現在の分配金を12倍して利回りを計算する「直近利回り」は、黄色い線です。毎月分配金が異なりますのでデコボコです。12月は分配金が先月より増えたため、現在の直近の利回りは8.59%です。

【JEPI】のように月々の分配金の差が激しい場合は、この2つの利回りを見比べて、現在どのくらいなのかをイメージするといいかもしれません。

ライバルETFとの関係

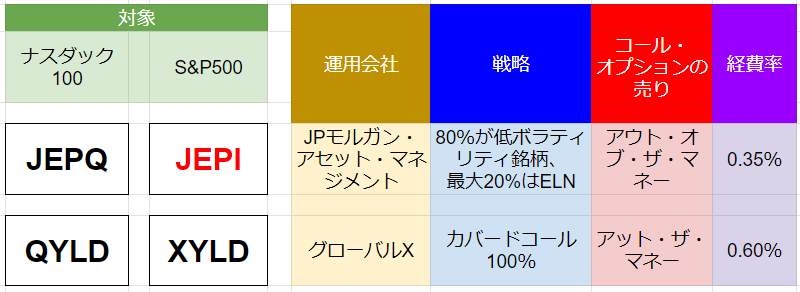

【JEPI】とライバルETFの比較です。4つのETFの関係や大まかな違いはこんな感じです。

左から2列目は対象がS&P500です。【JEPI】のライバルは同じS&P500をカバードコールするETF【XYLD】です。

一番左の列の【JEPQ】【QYLD】はナスダック100が対象です。

上段の【JEPQ】と【JEPI】はJPモルガン・アセットマネジメント社の商品で、80%が低ボラティリティ銘柄で、残りの20%がELNという仕組債で、コールオプションを売ります。

下段の【QYLD】と【XYLD】はグローバルX社のカバードコールETFです。原資産を保有しながら、コールオプションを売ります。

大まかに言うと、JPモルガンとグローバルX社のETFは似ていますよね。コール・オプションの売りにおける権利行使価格が原資産よりも高い「アウト・オブ・ザ・マネー」か、権利行使価格が原資産と同額の「アット・ザ・マネー」の違いはあります。

経費率はJPモルガン・アセット・マネジメント社の【JEPQ】【JEPI】が0.35%、グローバルX社の【QYLD】【XYLD】は0.60%なので少し差があります。

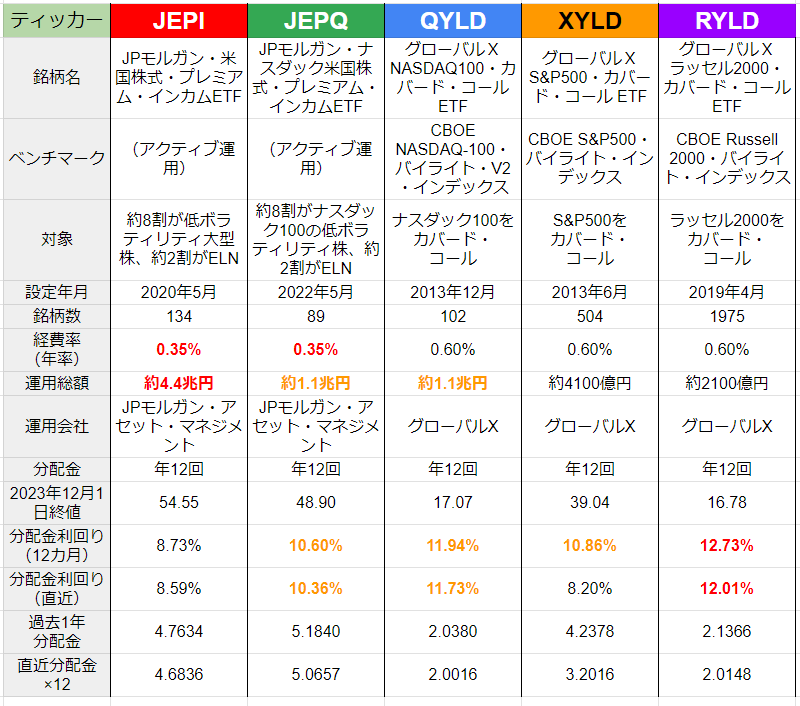

ライバルETFとのデータを比較

【JEPI】のライバルといわれるカバードコールETFの【XYLD】、そして【QYLD】【RYLD】【JEPQ】と主要データを比べましょう。

【XYLD】はS&P500をカバードコール戦略するETFなので、【JEPI】との類似性があります。【QYLD】【JEPQ】の対象はナスダック100指数、【RYLD】はラッセル2000という全米の小型株が対象です。

運用総額は【JEPI】が最も多く約4.4兆円で、【QYLD】と【JEPQ】は約1.1兆円です。【XYLD】は約4100億円なので、少し差がついています。【JEPI】は設定が2020年5月と最近ですが、売れ行きはかなり好調です。

過去1年分配金から算出した利回りは、現在は【RYLD】が少し高く、【QYLD】が2番手、【XYLD】【JEPQ】が続き、【JEPI】はやや劣ります。

分配金利回り(12カ月)は過去1年の分配金を株価で割って算出したものです

分配金利回り(直近)は直近の分配金を1年換算して計算しました

表の中の数値が他のETFと比較して優れている場合は赤字にしました。次点はオレンジ色です。

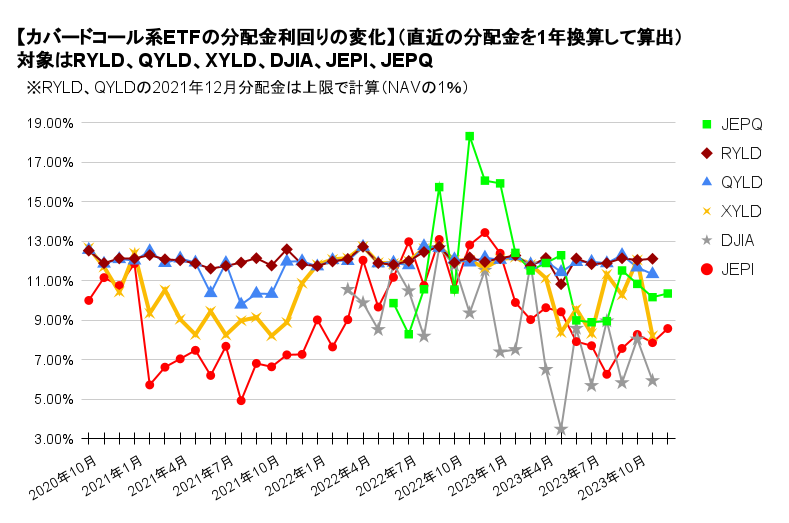

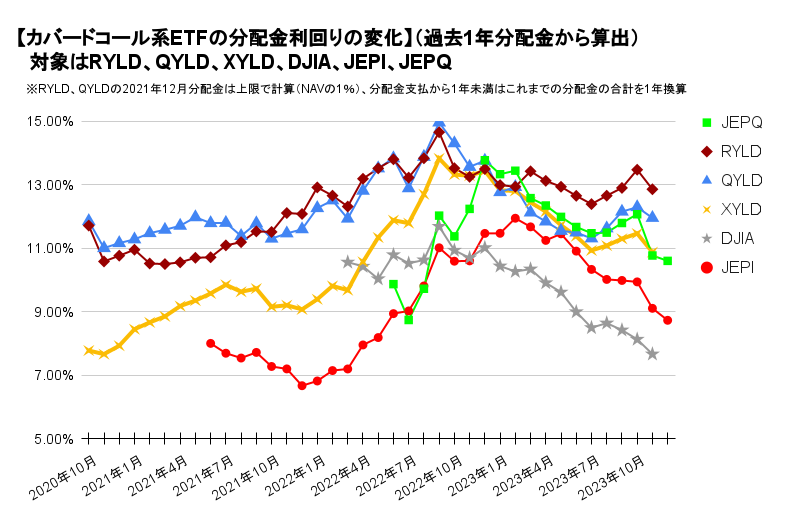

カバードコール系ETFの分配金利回り推移

カバードコール系ETF【RYLD】【QYLD】【XYLD】【DJIA】【JEPI】の分配金利回りの変化を見てみましょう。分配金利回りは直近の分配金を1年換算したものから算出しました。株価は月末のものです。

※2021年12月に【RYLD】【QYLD】はキャピタルゲイン分配金を出しました。これを含めて計算するとイメージしづらくなるので、2021年12月分配金は【RYLD】【QYLD】はNAVの上限1%で計算しました

カバードコール系ETFの分配金利回りを過去1年分配金から算出

先ほどのグラフだと、月によって分配金の変動があるため少しイメージしづらいかもしれません。過去1年の分配金から分配金利回りを算出しました。

目安は【RYLD】が12%、【QYLD】が11.5%、【JEPQ】【XYLD】が11%、【JEPI】が9%、【DJIA】が8%ぐらいですかね。

※このグラフも前項同様に、2021年12月分配金は【RYLD】【QYLD】はNAVの上限1%で計算しました

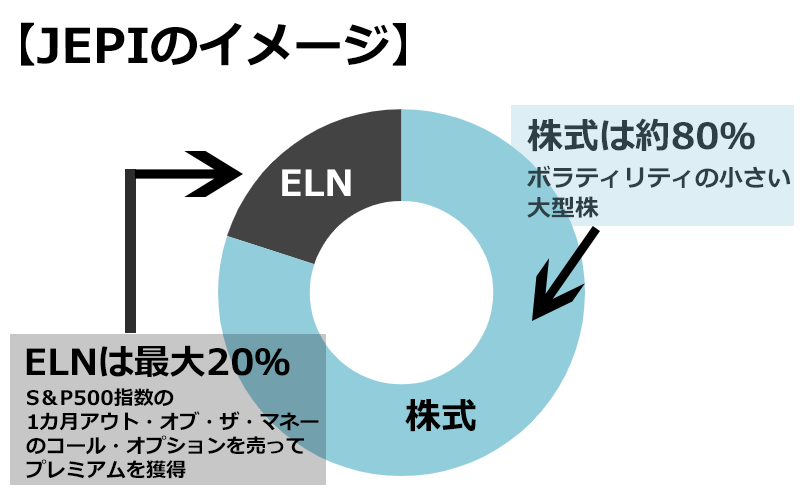

【JEPI】はどんなETFか?

JPモルガン・米国株式・プレミアム・インカムETF【JEPI】は、米国大型株(主にS&P500)とオプションの販売の投資を組み合わせ、オプション・プレミアムと株式配当から毎月の収益を得ることを目指します。

【JEPI】の約80%が、S&P500採用銘柄を中心とした低ボラティリティ銘柄。この部分で株価の値上がり益を狙います。

20%を上限に、エクイティ・リンク・ノート(ELN)が組み込まれています。これは、株式に連動してインカムを狙う仕組債の一種です。S&P500指数の1カ月のアウト・オブ・ザ・マネーのコール・オプションを売るデリバティブです。原資産よりも権利行使価格が高く設定されています。

S&P500のカバードコール戦略を行う【XYLD】と少し似ています。ただし、こちらはアット・ザ・マネーなので、原資産と権利行使価格が同じです。

【JEPI】は基本的にELNでインカムゲインを狙い、大型株の部分でキャピタルゲインを狙う、いいところどりのETFとも言えます。

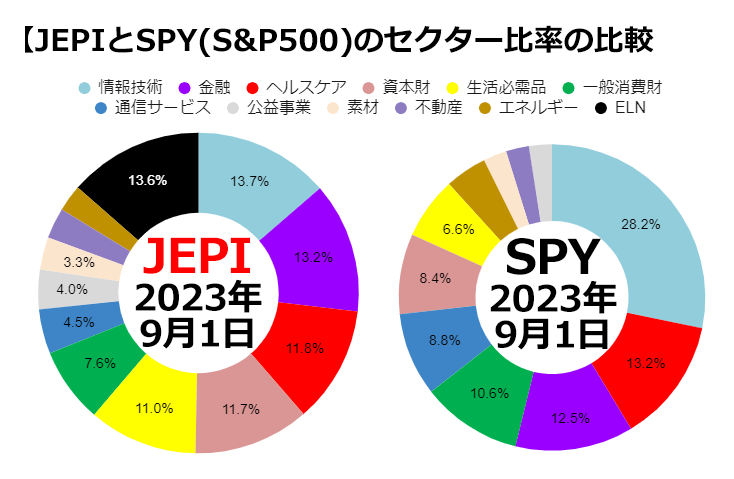

【JEPI】のセクター比率は?

【JEPI】に組み込まれている銘柄のセクター別の組込比率で、情報技術と金融が13%台と多く、以下ヘルスケア、資本財、生活必需品と続きます。ELN(Equity Linked Note)は13.6%です。

【JEPI】は米国大型株(主にS&P500)の中から低ボラティリティ銘柄を組み込みます。右の円グラフ、S&P500ETF【SPY】と比較すると、【JEPI】は情報技術セクターの比率が低く、資本財と生活必需品が多めです。

情報技術セクターはボラティリティの大きい銘柄が多く、資本財や生活必需品セクターは株価の安定した連続増配銘柄が多いので、このようなセクター比率になったと言えそうです。

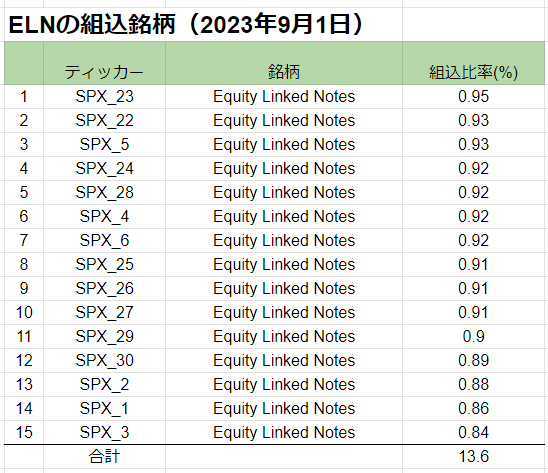

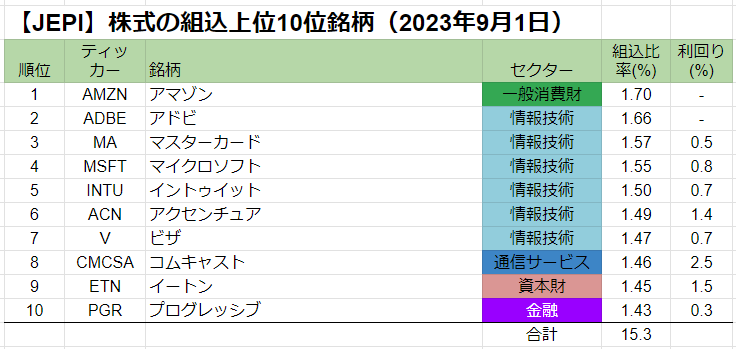

【JEPI】の上位組込銘柄は?

【JEPI】に組み込まれているエクイティ・リンク・ノート(ELN)です。S&P500に連動した仕組債で、全部で15銘柄あり、合計比率は13.6%です。1つ前の右側の円グラフの黒い部分です。

エクイティ・リンク・ノートの満期日は1週間ごとに設定されています。複数のエクイティ・リンク・ノートを持つことで、満期日が1週間ごとにずれるようにして、ロールコストを最小限に抑えることができます。

これにより、コントランゴ現象(期日が遠い先物価格の方が、期日が近い先物価格よりも価格が高い状態のため、高く買って安く売ることになる)を回避し、JEPIの目的である高い分配金を実現することが可能となっているようです。

株式の上位組込銘柄は?

下の表は【JEPI】に組み込まれている株式の上位10銘柄です。全組込銘柄数が136で、上位10銘柄の比率は15.3%なので、まずまず分散されています。

上位組込銘柄はどう変化したのか?

【JEPI】の上位組込銘柄の推移です。ELNなどは含まず、株式のみです。2021年10月は情報技術、一般消費財セクターが上位で目立っていましたが、2022年後半から2023年前半は生活必需品、ヘルスケアが多くなりました。最近は情報技術の比率が増えました。

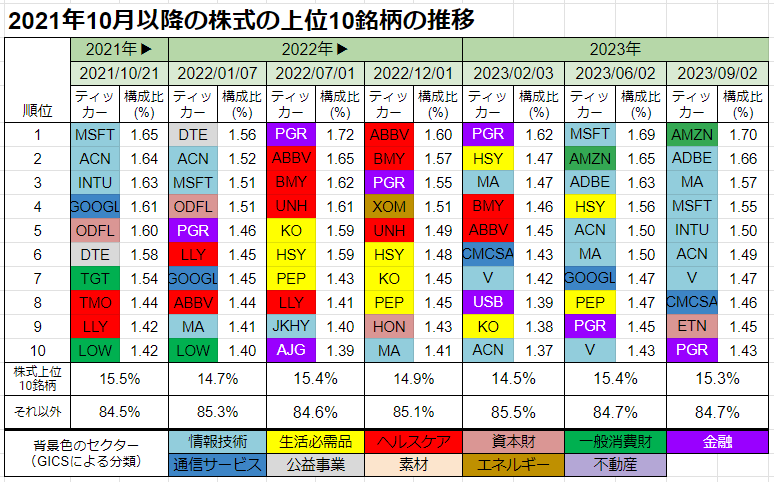

ELNとは利率(クーポンレート)はどのくらいか?

下の表はJPモルガンアセットマネジメントの公式資料に記載されている内容です。

【ELN】の発行体はカナダ・ロイヤル銀行、BNPパリバ、UBS、シティグループ、バークレイズなど世界的な金融機関ばかりです。償還日が1週ずつずれています。

赤線を引いたところが、ELNのクーポンレート(いわゆる利率)です。2022年9月末は70%台が多く、分配金は0.5ドルを超えることが多かったです。2023年9月は40%台が目立ちます。最近の分配金は0.4ドル以下に減っているのは、このクーポンレートが下がっているからと言えそうです。

ライバルETFとデータを比較する

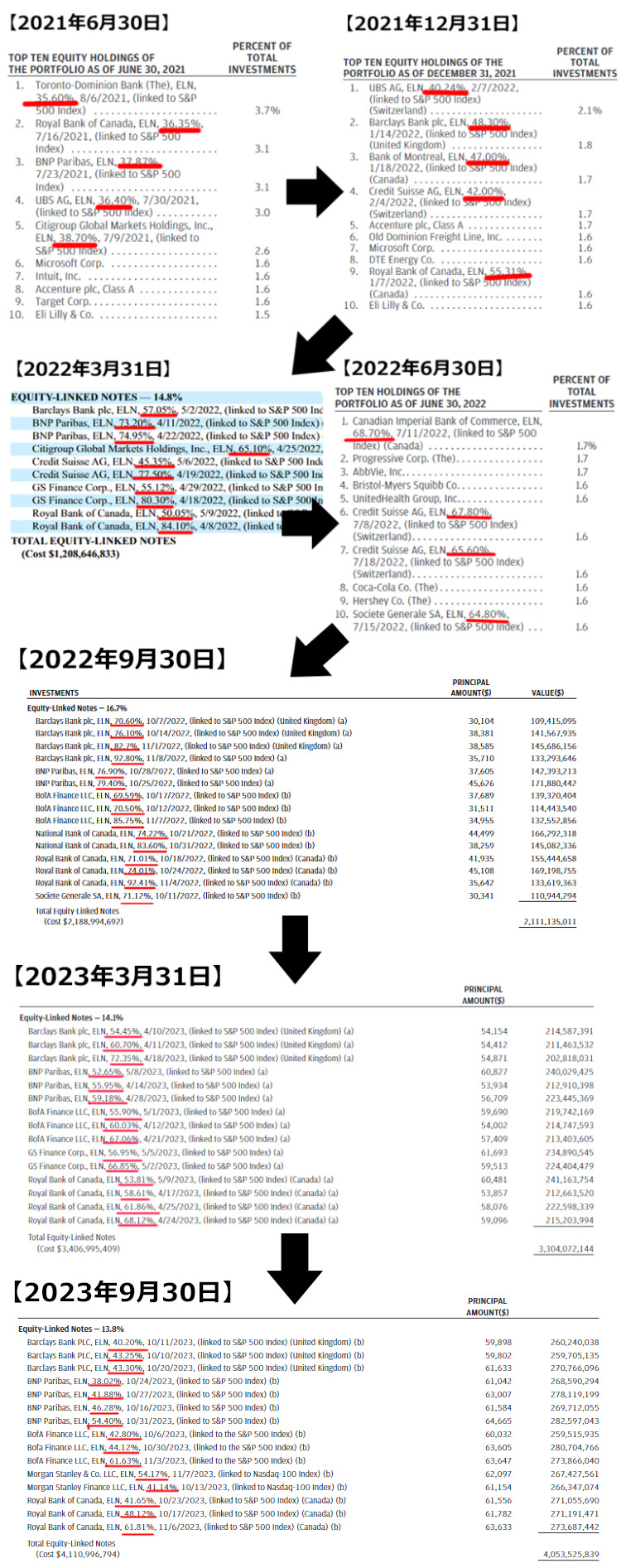

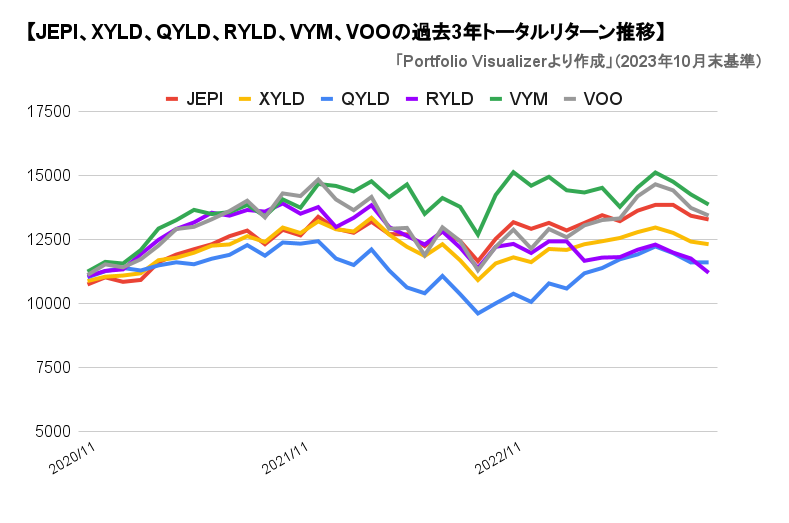

【JEPI】とライバルETFのトータルリターンを比較します。S&P500カバードコールETF【XYLD】、ナスダック100カバードコールETF【QYLD】、ラッセル2000カバードコールETF【RYLD】と比べました。さらに高配当ETFの代表格【VYM】、S&P500ETF【VOO】とも比較します。

【JEPI】が設定されたのが2020年5月なので、2020年11月から2023年10月末までの3年を比べます。PORTFOLIO VISUALIZERを使用します。

株価推移を比較

まずは3年間の株価推移を比較します。

2020年11月に1万ドルを投資した場合、2023年10月の株価は【VOO】が1万2800ドル、【VYM】が1万2600ドル、【JEPI】は1万ドルで3番目の成績でした。

トータルリターン推移を比較

分配金を再投資した場合のトータルリターンの推移です。税金や手数料は考慮しません。

2020年11月に1万ドルを投資した場合、2023年10月には【VYM】が1万3800ドル、【VOO】が1万3400ドル、【JEPI】は1万3200ドルでした。

3年のトータルリターンは、【VYM】、【VOO】、【JEPI】はほぼ互角でした。

過去のトータルリターン

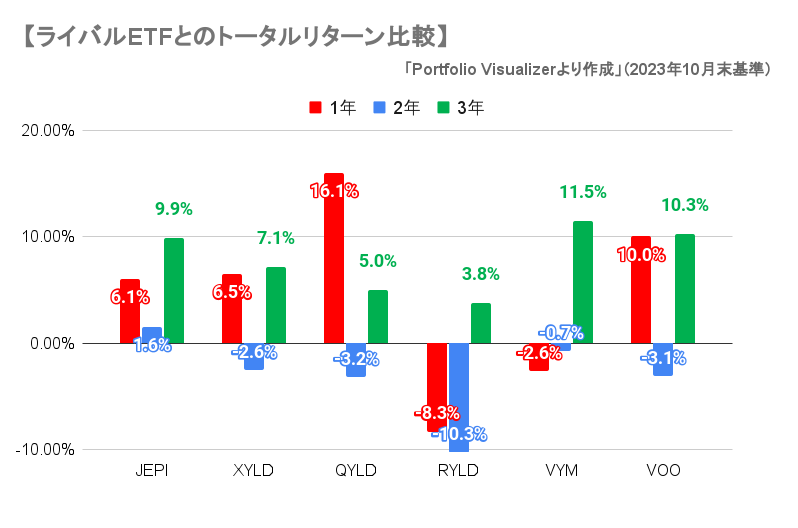

1年、2年、3年のトータルリターン(年率)の比較です。1年あたりのリターンのことで、幾何平均のCAGR(Compound Annual Growth Rate/年平均成長率)で計算します。

この中では【JEPI】の成績は高いレベルで安定しています。3年は9.9%で、【VYM】【VOO】に次ぐ3番手。2年は1.6%で最も成績がよく、1年は6.1%で【QYLD】【VOO】【XYLD】に次ぐ3番手です。

トータルリターン、リスク、シャープレシオを比較

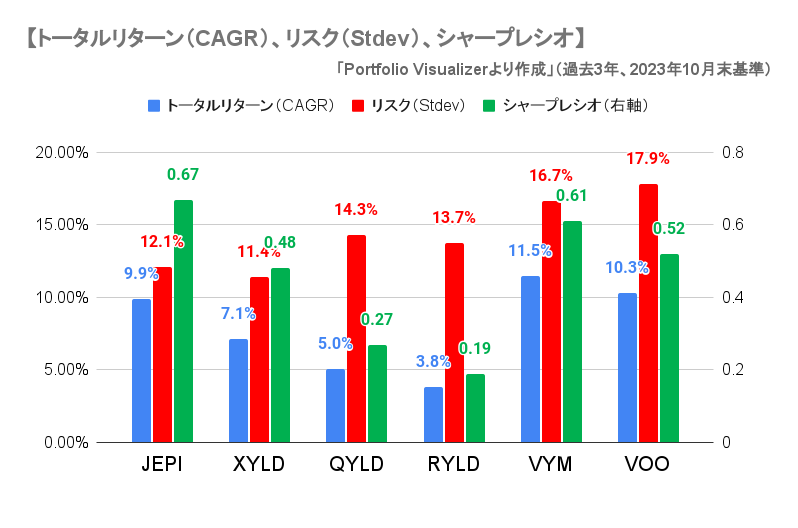

ここからはトータルリターン、リスク、シャープレシオを比較します。期間は3年です。

トータルリターン(CAGR)は分配金を再投資した場合のリターンの年率(CAGR)です。

リスク(Stdev 【Standard Deviation】)は リターンの変動性を示します。標準偏差のことです。ボラティリティとも同義です。値が低いほどリスクが少ないことを示します。安定したリターンを提供するETFを選ぶために重要な指標です。

シャープレシオは、同じリスクを取った場合のリターンの大きさです。数値が大きいほど、リスクのわりにリターンが大きいことを意味し、投資効率の良さを示します。

シャープレシオは【JEPI】が0.67と高く、【VYM】が0.61、【VOO】が0.52と続いています。シャープレシオは、トータルリターンが高く、リスクが低いほど高い数値になります。

上のグラフで【JEPI】はトータルリターンが3番目に高く、リスクが2番目に低いため、シャープレシオは0.67で最も高くなりました。

トータルリターン、リスク、シャープレシオの関係を確認

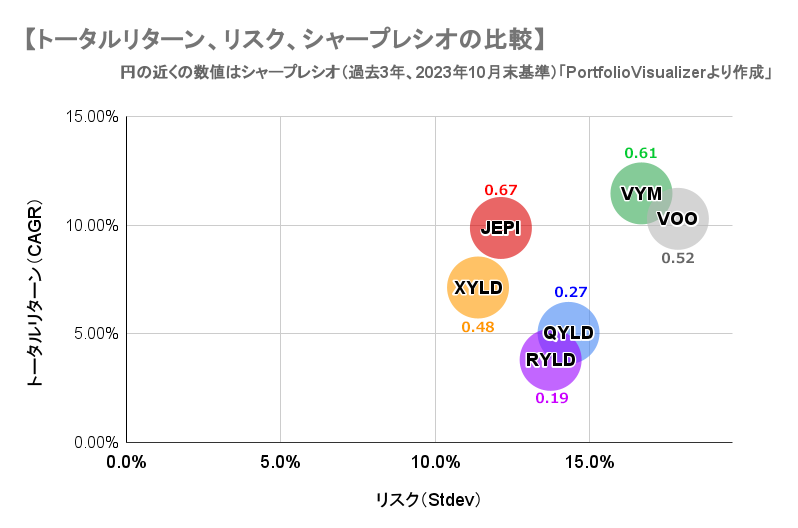

トータルリターン(CAGR)、リスク(Stdev)、シャープレシオを散布図で比較します。

縦軸がトータルリターン、横軸がリスク、バブル近くの数値がシャープレシオです。

シャープレシオの計算式は「トータルリターン?リスクフリーレート)/リスク」なので、トータルリターンが高く、リスクが小さいほど、シャープレシオが高くなります。表の左上が最も成績が良く、右下が最も成績が悪いというわけです。

【JEPI】はトータルリターンがまずまずで、リスクが低いので、シャープレシオは0.67で最も良いです。【XYLD】はリスクが最も低く、シャープレシオは0.48。

【VYM】と【QQQ】はトータルリターンは素晴らしいですが、リスクも大きいですね。

【QYLD】、【RYLD】はリターン、リスクともに今ひとつです。

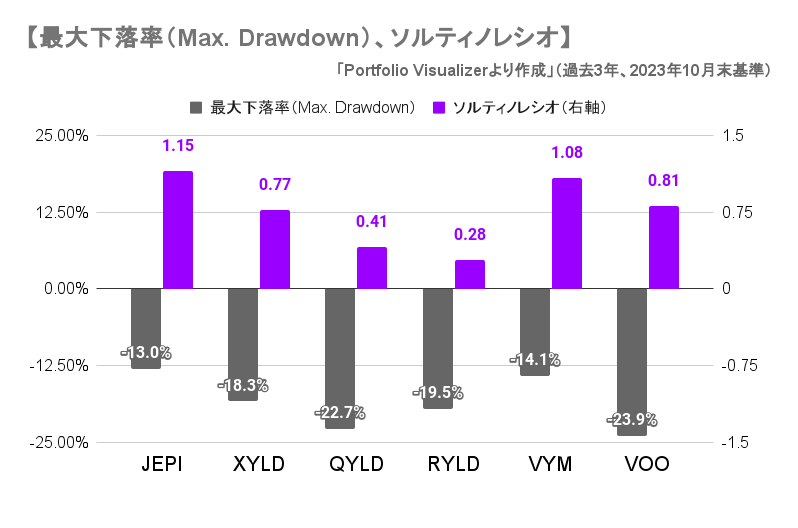

最大下落率、ソルティノレシオはどうか?

続いて、最大下落率、ソルティノレシオを比較します。

最大下落率(Max. Drawdown)は、過去の最高値から最も大きく下落した割合を示します。投資期間中にどれだけ資金が減少したかを示すので、リスク管理の観点から重要です。数値が低い方が安定しています。

ソルティノレシオは、シャープレシオにおけるリスク(Standard Deviation)の部分が、下落リスク(Downside Deviation)になります。下落リスクに対するリターンを評価します。一般的にこの数値が大きいほど、下落局面に強いことを示します。

最大下落率は【JEPI】が-13.0%と好成績で、【VYM】が-14.1%となかなかです。

ソルティノレシオは【JEPI】が1.15と優秀。【VYM】、【VOO】と続いています。

ディフェンス力という点では【JEPI】は悪くないですね。低ボラティリティの大型株を組み入れているだけのことはあります。

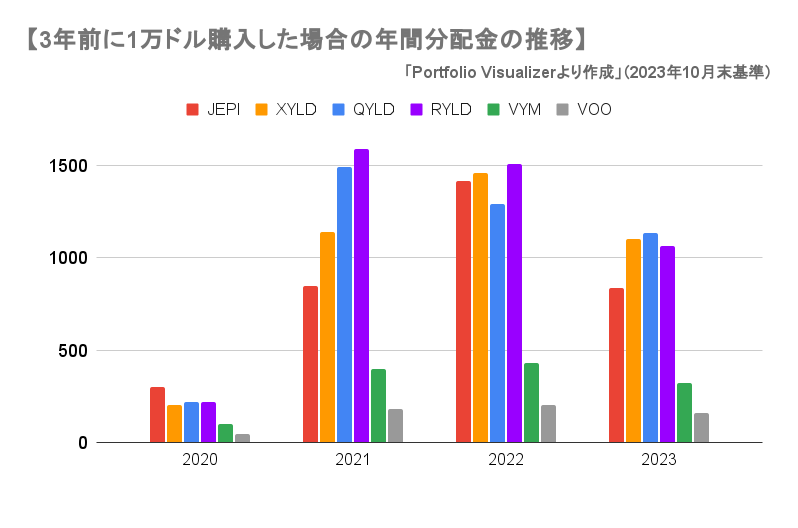

3年前に購入した場合の年間分配金は?

2023年10月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

3年間の分配金の合計は【RYLD】が4300ドル、【QYLD】が4100ドル、【XYLD】が3800ドル、【JEPI】が3400ドルでした。【JEPI】の分配金は2022年は素晴らしかったですが、2021年の分配金は今ひとつだったので、他のカバードコールETFよりは少ないです。

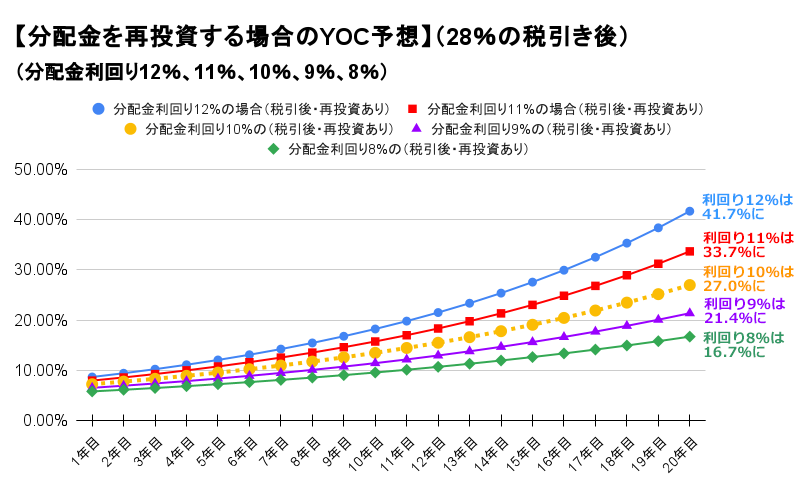

今後20年間でYOCはどのくらいになるのか?

最後に、今【JEPI】を購入したら、将来の利回り(YOC)がどのくらいになるかをシミュレーションします。

【JEPI】は増配銘柄ではありません。分配金額は不安定で予想するのが難しいです。そこで、分配金利回り12%、11%、10%、9%、8%の5パターンで検証します。いずれも分配金に変化がなかった場合で検証します。

「分配金は再投資する、税引き後(28%引かれる)、株価は変化しない」という設定にします。

分配金利回り12%が続き、再投資し続けると、20年目のYOCは41.7%になります。

分配金利回り11%が続き、再投資し続けると、20年目のYOCは33.7%になります。

分配金利回り10%が続き、再投資し続けると、20年目のYOCは27.0%になります。

分配金利回り9%が続き、再投資し続けると、20年目のYOCは21.4%になります。

分配金利回り8%が続き、再投資し続けると、20年目のYOCは16.7%になります。

もっとも分配金利回りの低い8%でも、再投資し続ければ、20年目のYOCは税引き後で16.7%と、なかなか高いですね。

カバードコール系ETFの将来は未知数ですが、似たような額の分配金が続き、再投資し続ければ、かなりの複利効果を得ることができそうです。

まとめ

【JEPI】の2023年12月分配金は0.3903ドルで、先月より増えました。【VIX】(ボラティリティ)は低迷しましたが、分配金はまずまずでした。

最近ELNのクーポンレートが下がっているので、分配金が減っている可能性があります。ここ半年ほどは不調が続いています。

シャープレシオやソルティノレシオの値は、過去3年では【VYM】や【VOO】を上回っていました。

ライバルは、S&P500をカバードコールする【XYLD】です。株価推移やトータルリターンは【JEPI】が上回っています。

【RYLD】や【QYLD】と比較しても、トータルリターンは【JEPI】が優れていました。

経費率が0.35%と低いですね。【QYLD】【XYLD】などグローバルX社のカバードコールETFは0.6%なので、良心的です。これが売れている理由とも言えそうです。

ウィブル証券では初回入金&取引キャンペーン、お友達紹介キャンペーンなどを実施中【PR】