ステートストリート社のSPDR SSGA インカム・アロケーションETF【INKM】が、2021年6月2日に分配金を発表しました。0.3894ドルです。1年前の同時期は0.4056ドルでしたので、それと比較すると4.0%減です。

利回りを過去1年間の分配金額から算出すると、2021年7月15日の終値は35.58ドル、過去1年の分配金額は1.32ドルなので、利回りは3.71%になります。

※このページでの利回りは過去1年間の分配金をもとに、計算します。

基本情報を確認しよう

【INKM】はインカム・ゲインが期待される資産クラスへ投資します。対象は上場投資信託(ETF)、上場コモディティ信託(ETC)、上場投資証券(ETN)などです。ステート・ストリート社の高利回りETFをまとめたファンド・オブ・ファンズですね。

ベンチマークは2つあります。1つは「MSCIワールド指数」。先進国の大型株および中型株を包括したパフォーマンスを計測する浮動株調整後時価総額加重平均型の指数です。

もう1つは「ブルームバーグ・バークレイズ長期国債/クレジット指数」。残存期間が10年以上の米国債、米国政府機関債、投資適格社債など、一定以上の発行残高を有する全ての公募債への投資成果を計測する指標です。

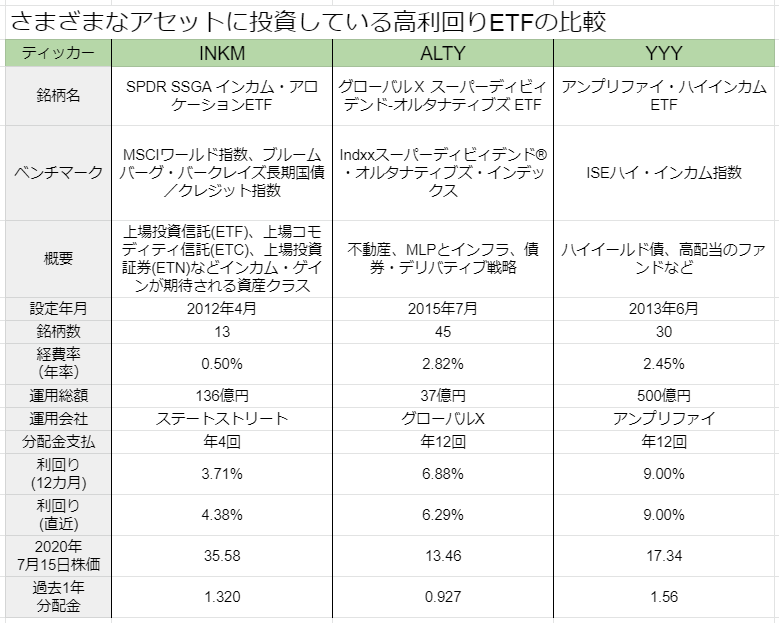

下の表は、様々なアセットに投資している高利回りETFです。【YYY】は高利回り債券が中心で、クローズド・エンド・ファンドに投資しています。【ALTY】は不動産、MLPやインフラ、プライベート・エクイティおよびBDC、債券&デリバティブ戦略などに投資しています。

※利回りは過去1年の分配金の合計から算出したものと、直近を1年分に換算したものと2つ算出しました

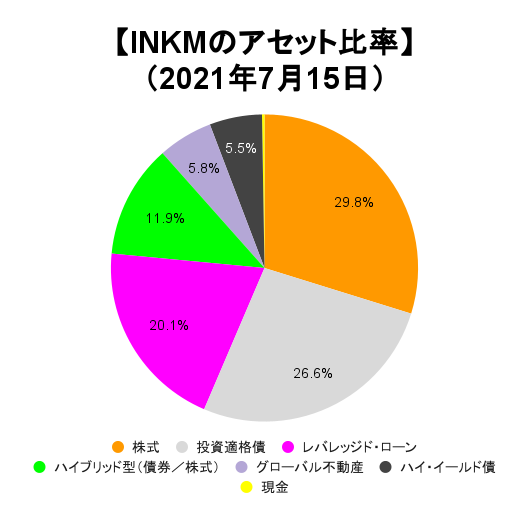

【INKM】のアセットは?

【INKM】のアセット比率です。株式が最も多く、投資適格債が続いています。比較的健全なものの割合が多いので、利回りが抜群に高くなるというわけではないことがわかりますね。

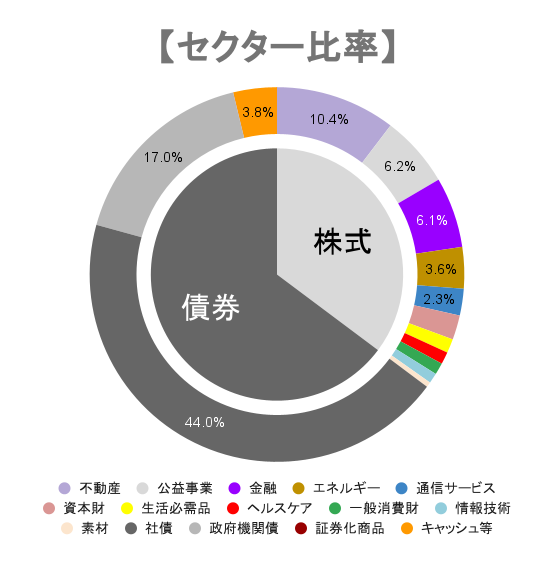

【INKM】のセクター比率は?

【INKM】のセクターの比率です。株式が35%、債権が65%です。株式の中では不動産、インフラ、金融、エネルギーが多いですね。高配当銘柄らしいです。債券は社債がかなり多いですね。SeekingAlphaのデータです。

【INKM】の国別比率は?

国別では米国が65%です。それ以外ではアジア、ヨーロッパ、英連邦などです。Fidelityのデータです。

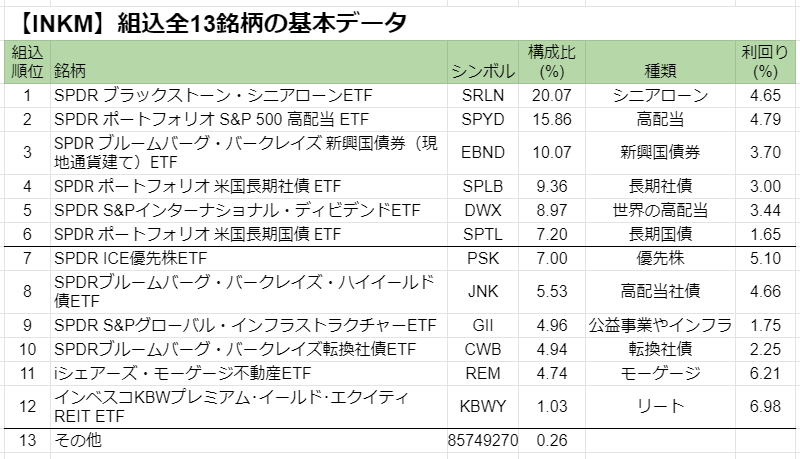

【INKM】の全組込銘柄は?

【INKM】に組み込まれているのは、ほとんどがステートストリート社のETFで、実質12銘柄です。

利回りが高いのは、シニアローン【SRLN】、高配当株【SPYD】、新興国債券【EBND】、優先株【PSK】、高配当社債【JNK】、モーゲージ【REM】、リート【KBWY】です。

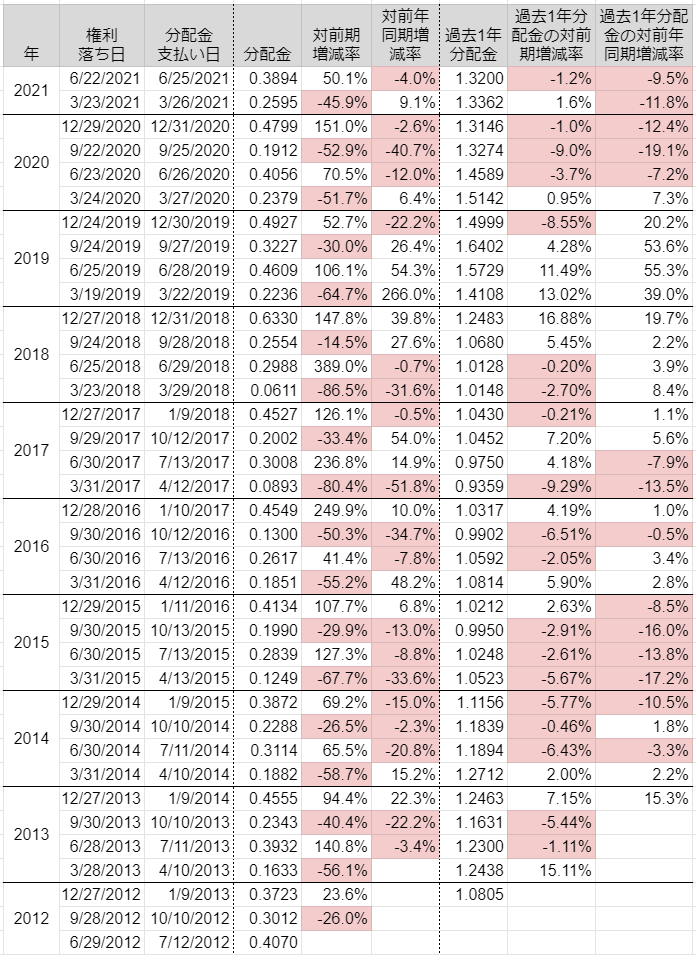

【INKM】の最近の分配金は?

【INKM】の分配金です。コロナ・ショックから少し経過した2020年半ばから、少しずつ分配金が減っています。

※背景が赤になっているのが減配です

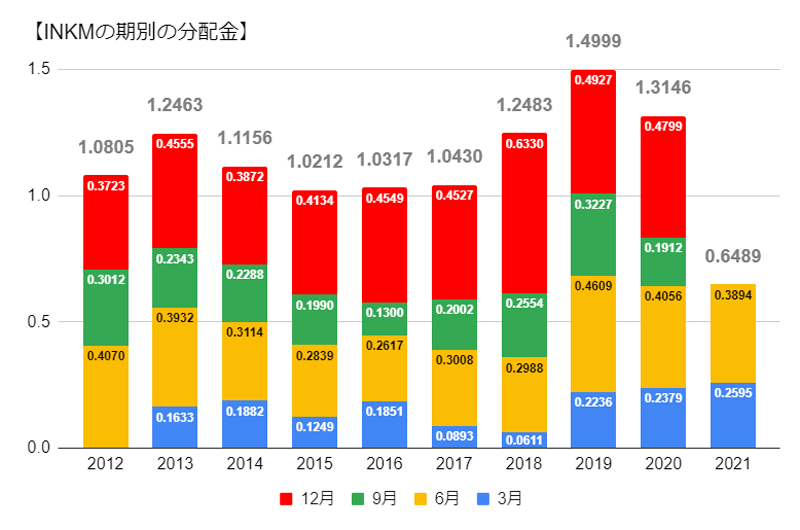

【INKM】の期別分配金は?

分配金を月別に重ねて棒グラフにしました。6月と12月が多い傾向です。年別では2019年が最も多く、2021年はこれまでのところ、2019、2020年とほぼ互角です。

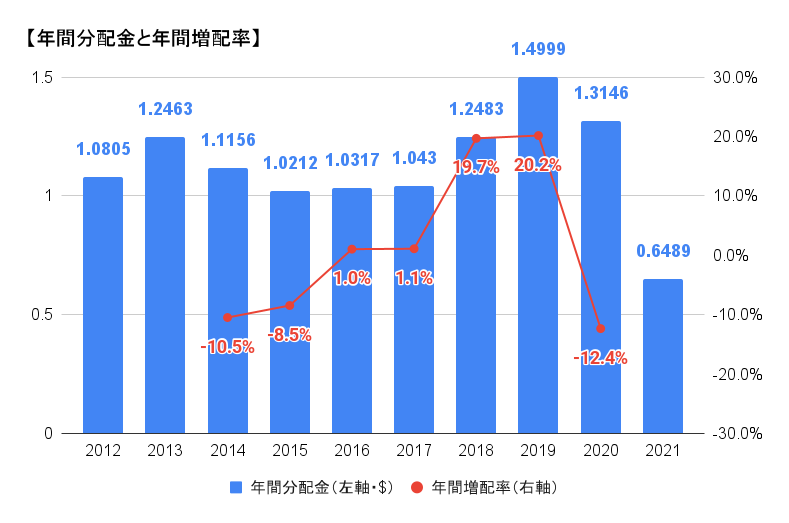

【INKM】の年間分配金と年間増配率は?

【INKM】の分配金と増配率の比較です。2019年を除いて考えると、ほぼ横ばいと言えます。2021年は前年の2020年ぐらいまでは増えてもらいたいものです。

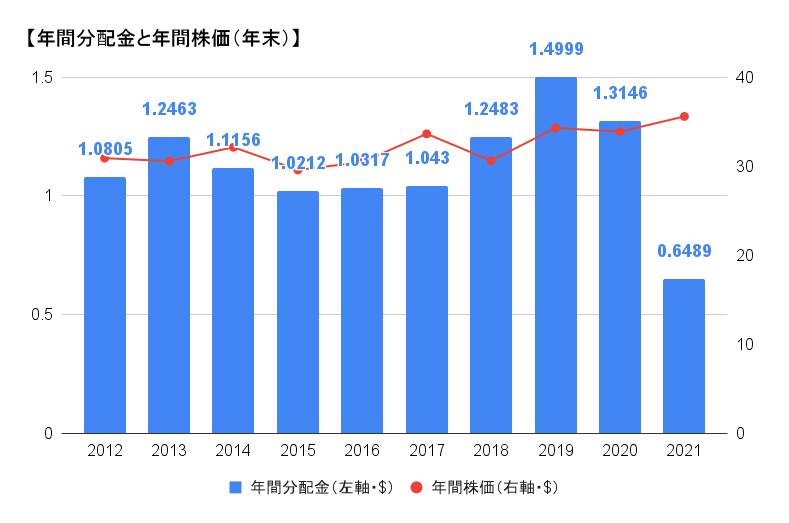

【INKM】の年間分配金と年間増配率は?

【INKM】の分配金と株価の関係です。株価はほとんど変化ないです。わずかに右肩上がりとも見えます。

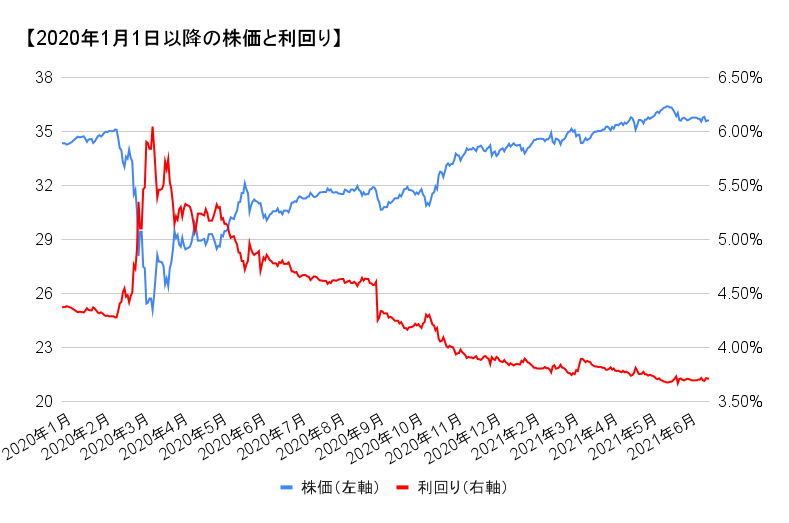

2020年以降の利回りは?

2020年以降の【INKM】の株価と分配金利回りを見てみましょう。利回りは、過去1年の年間分配額から算出しました。青線が株価(左軸)で、赤線が配当利回り(右軸)です。2020年1月当初の利回りは4.3%台でしたが、2月半ば以降は株価が急落したため、3月23日に利回りが約6.0%まで上昇しました。その後株価はコロナ・ショック前に戻りましたが、やや分配金が減ったため2021年7月15日の利回りは3.71%です。

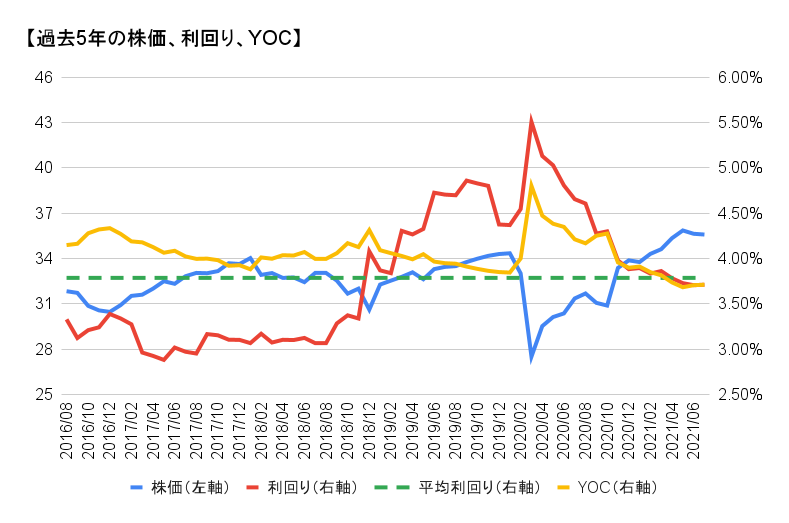

【INKM】を過去に買っていた場合のYOCは?

過去に【INKM】を買った場合、現在の購入単価当たりの分配利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。下のグラフの黄色の線が、過去に買った場合の、現在の購入単価当たりの利回り(YOC)です。

2021年7月15日の終値は35.58ドル、過去1年の分配金額は1.32ドルなので、現在の利回りは3.71%です。過去5年の平均利回りは約3.8%です。株価は横ばいで増配もしていないので、早い時期に買ってもあまりYOCは変化しません。コロナ・ショック時の2020年3月頃に買っていたら、現在YOCは約4.8%になっていました。

ライバルETFとトータルリターンを比較する

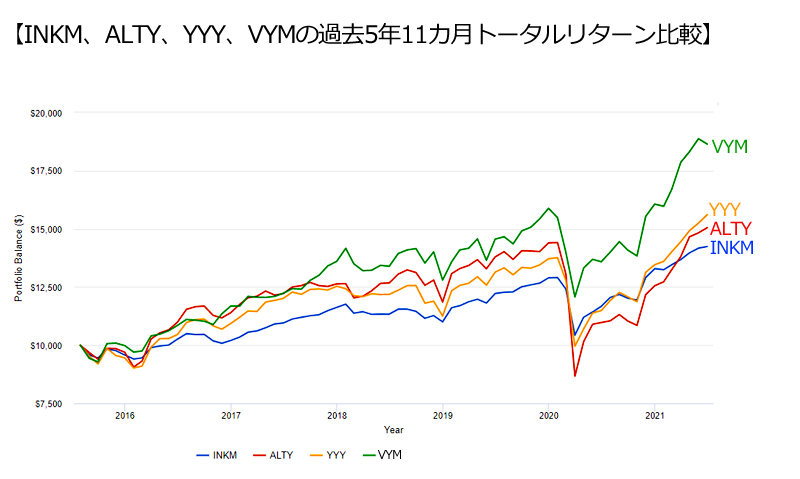

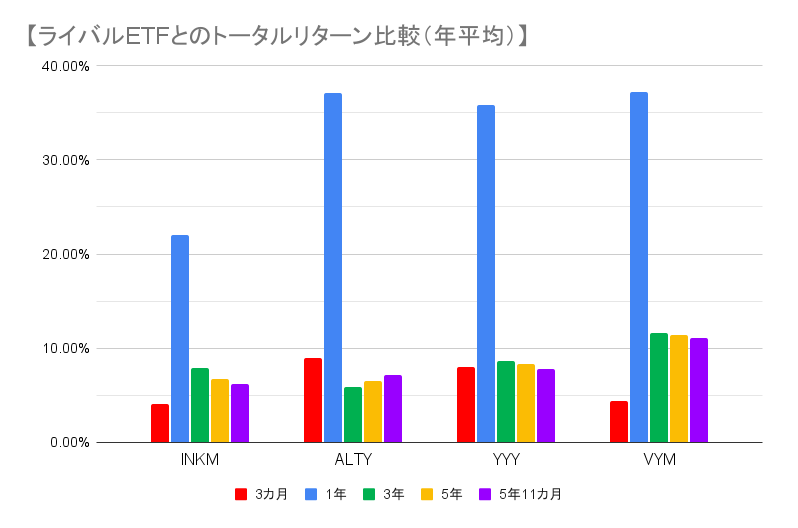

【INKM】と同じく様々なアセットに投資している高利回りETF【ALTY】【YYY】、そして高配当ETFの代表格【VYM】とトータルリターンを比較します。PORTFOLIO VISUALIZERを使って、もっとも後発の【ALTY】が設定されたのが2015年7月なので、2015年8月から2021年6月までの5年11カ月を比べます。

2015年8月に1万ドル投資して配当を再投資した場合、2021年6月には【VYM】が1万8600ドル、【YYY】が1万5600ドル、【ALTY】が1万5000ドル、【INKM】が1万4200ドルになっていました。

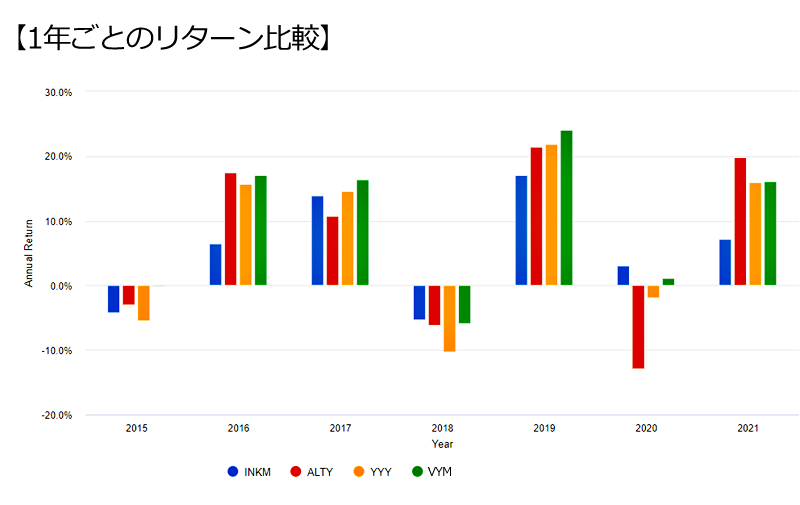

年次リターン

1年ごとでリターンを比較しました。【INKM】は景気のいい時の株価の伸びが今ひとつですね。

過去のトータルリターン

過去3カ月、1、3、5年、5年11カ月の年平均トータルリターンは以下の通りです。過去5年のリターン(年平均)は【VYM】が11.4%、【YYY】が8.3%、【INKM】は6.8%、【ALTY】は6.5%でした。

過去の分配金はどのくらいか?

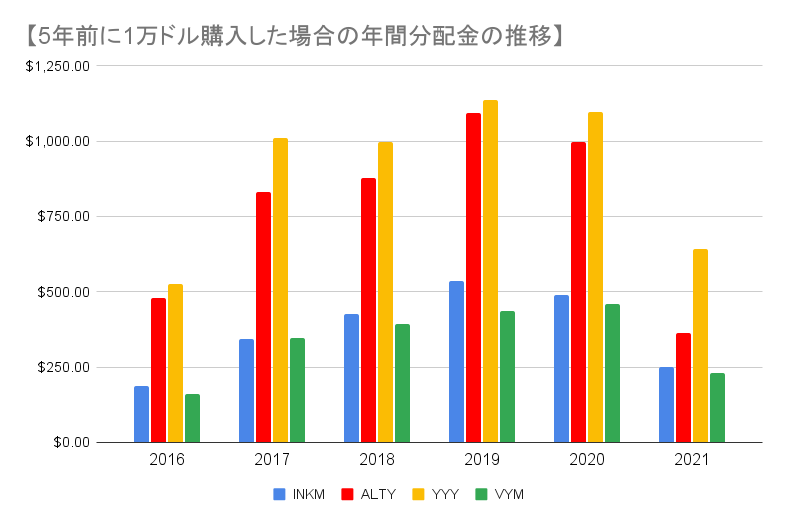

2016年7月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

5年間の分配金の合計は【YYY】が5400ドル、【ALTY】が4600ドル、【INKM】は2200ドル、【VYM】は2000ドルでした。【YYY】と【ALTY】が抜きんでています。

【INKM】の今後の分配金予想は?

現在の過去1年分配金額(1.320)と1、3、5、7年前の同時期の過去1年分配金額(1.4589ドル、1.0128ドル、1.0592ドル、1.1894ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの分配金利回りのことです。【INKM】株を2021年7月15日の終値35.58ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。さらに、年間分配金額が同じだった場合も計算します。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

増配率は過去1年がマイナス9.5%、過去3年が9.2%、過去5年が4.5%、過去7年が1.5%でした。現在の利回りは3.71%です。

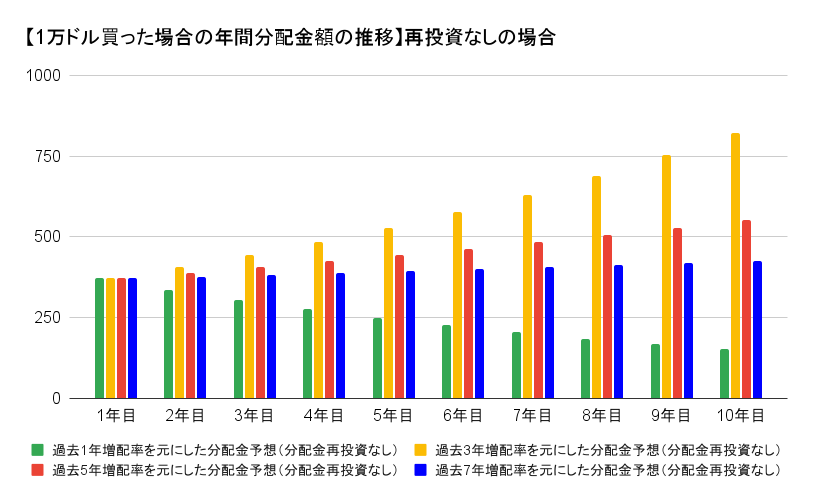

分配金を再投資しない場合

まずは配当を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが3.71%なので、年間分配額は371ドルです。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は249ドル、10年目の分配金額は151ドルになります。もっとも増配率の低い過去3年と同じ場合は5年目の分配金額は528ドル、10年目の分配金額は821ドルになります。分配金額821ドルはYOC(購入額に対する利回り)8.21%です。

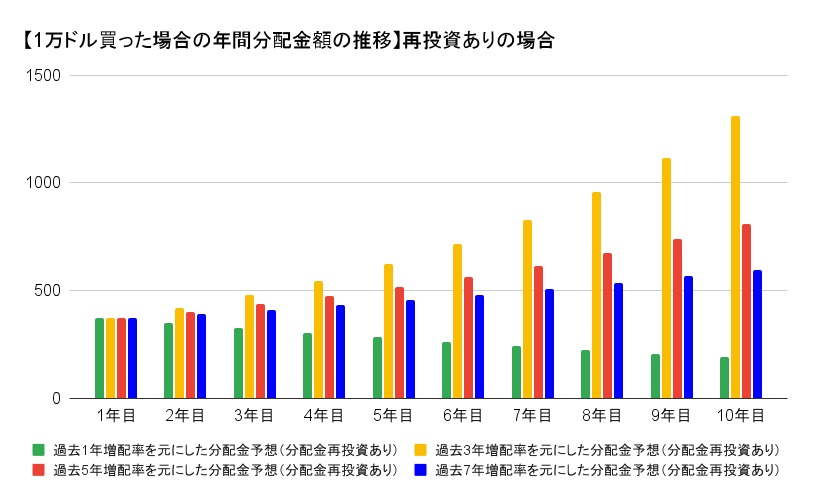

分配金を再投資する場合

つぎに分配金を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と4年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は282ドル、10年目の分配金額は189ドルになります。もっとも増配率の低い過去3年と同じ場合は5年目の分配金額は623ドル、10年目の分配金額は1311ドルになります。分配金額1311ドルはYOC(購入額に対する利回り)13.11%です。

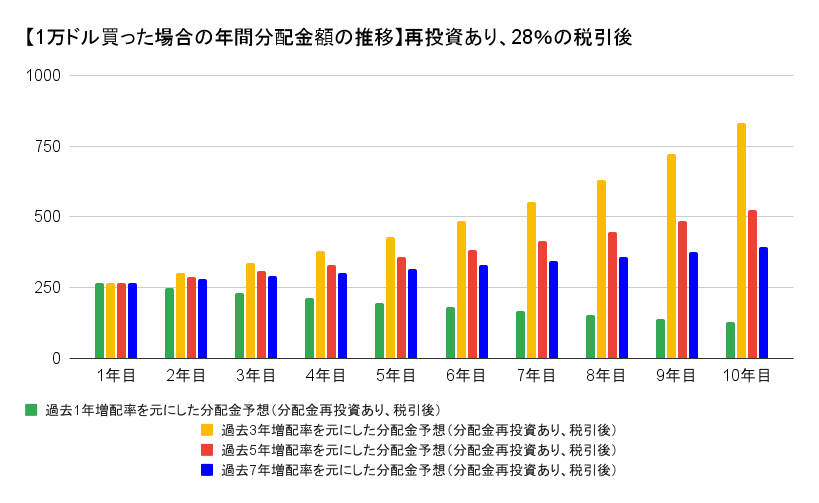

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。1年目は682ドルではなく、税引き後の491ドルからのスタートになります。

もっとも増配率の低い過去1年のペースだと5年目の分配金額は196ドル、10年目の分配金額は128ドルになります。もっとも増配率の低い過去3年と同じ場合は5年目の分配金額は428ドル、10年目の分配金額は830ドルになります。分配金額830ドルはYOC(購入額に対する利回り)8.30%です。

まとめ

【INKM】はステートストリート社のインカムを目的とした有名ETFで構成されています。これ一つを持っているだけで、ある程度分散が利きます。

新興国債券やモーゲージ、転換社債、シニアローンなどは、難易度が高い、もしくは馴染みが薄いですね。それらを、まとめて保有するという考え方は興味深いですね。

これといったライバルは見当たりません。投資信託のeMAXIS Slim バランス(8資産分散型)が、分配金を出すようになったイメージかもしれません。

ただし、トータルリターンはあまりよくありません。利回りもそれほど高いというわけではないので、少し中途半端かもしれません。