ヴァンエック社のヴァンエック・ベクトル 新興国ハイ・イールド債ETF【HYEM】が2021年8月31日に分配金を発表しました。0.1036ドルです。

1年前の同期の分配金は0.1094ドルだったので、1年前の同期との比較では5.3%減です。

先月の分配金は0.1049ドルなので、1.2%減です。

利回りを過去1年間の分配金額から算出すると、2021年9月13日の終値は23.66ドル、過去1年の分配金額は1.2233ドルなので、利回りは5.17%になります。

※このページでの利回りは、過去1年間の分配金をもとに計算します。

基本情報を確認しよう

【HYEM】は米ドル建ての新興国債券へ分散投資をしています。ベンチマークは、BofAメリルリンチ・ダイバ ーシファイド・ハイイールド米国エマージング・マーケッツ・コーポレート・プラス・ インデックス。

市場価値によって加重平均され、国ごとに10%、発行体ごとに3%の上限が設定されています。運用総額は1470億円ほどです。

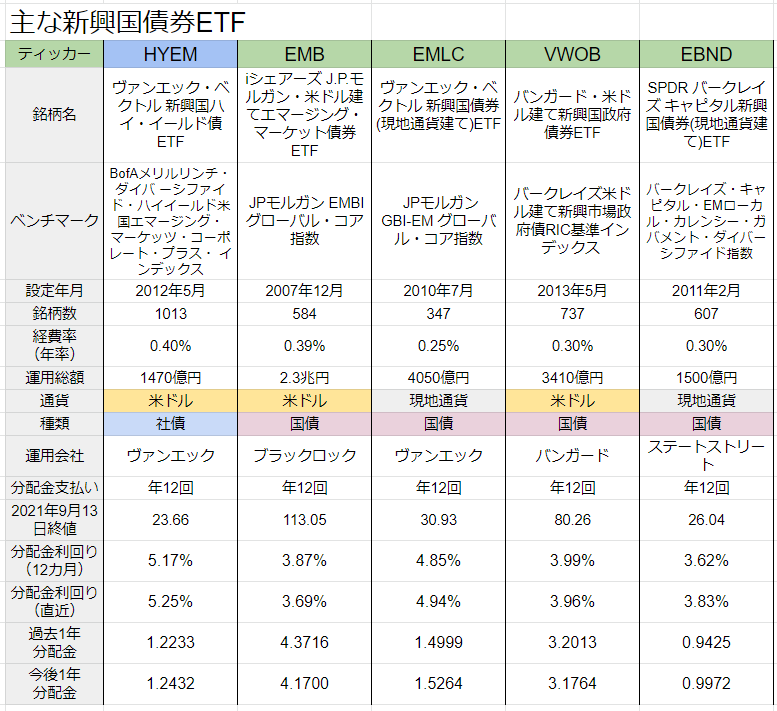

下の表は、日本の証券会社で購入可能な主な新興国債券ETFです。社債中心なのは【HYEM】だけで、残りは国債が中心です。

利回り(12カ月)は過去1年の配当から算出したものです。

利回り(直近)は直近の分配金が今度1年続いたものとして算出しました

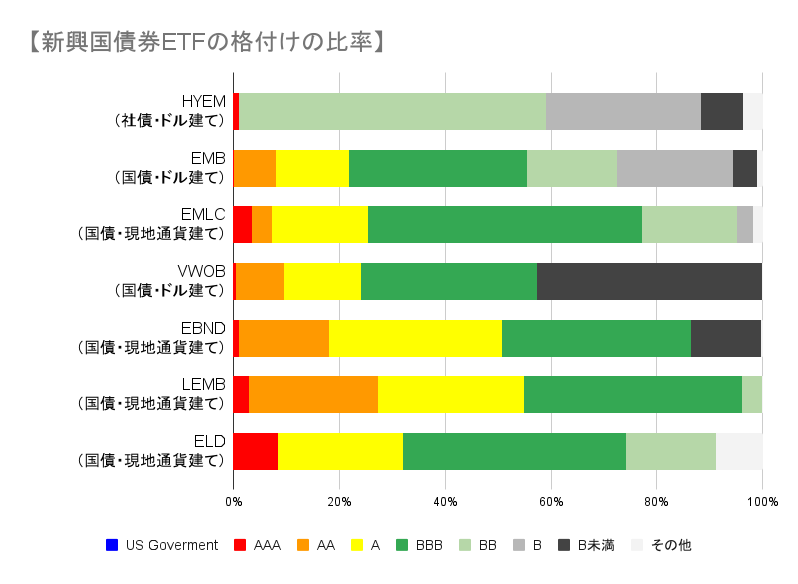

【HYEM】の格付けは?

新興国債券ETFの格付けを比較します。通常「BBB以上」が投資適格と言われ、「BB」以下は投資不適格(ジャンク債・ハイイールド債)と言われます。

新興国が対象なので、格付けは微妙です。【LEMB】は9割以上が「BBB」以上です。【EMLC】もなかなか安全です。【EBND】【ELD】も含め、現地通貨建ては比較的安全な格付けにしています。

逆に米ドル建ては格付けの低いものを積極的に組み込んでいます。【VWOB】は「B未満」が4割もあります。ジャンク債がかなり多いですね。【EMB】も「BB」以下が約5割と多いです。社債中心の【HYEM】は少し毛色が異なりますが、「ほぼすべて「BB」以下です。

上のグラフはYahooファイナンスを元に作成しました

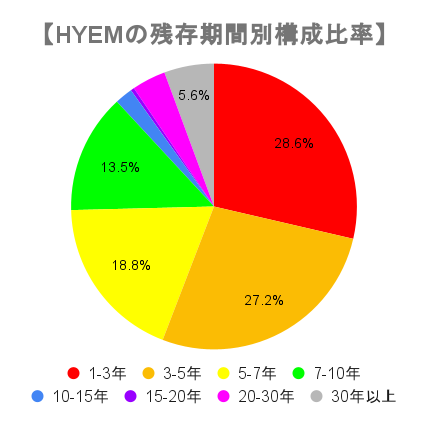

【HYEM】の残存期間は?

【HYEM】に組み込まれている債券の平均残存期間は8.15年です。7年以下が約3/4ですが、30年以上が5.6%もあります。

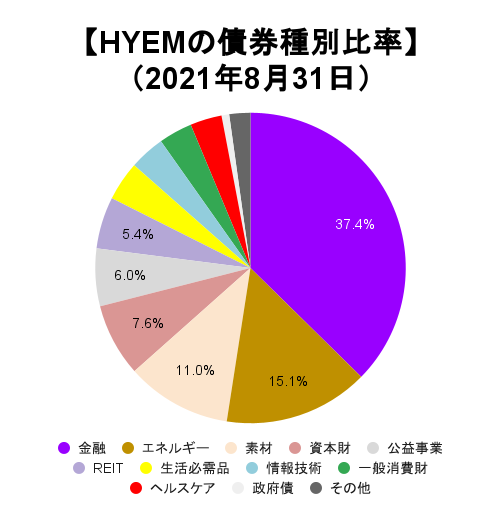

【HYEM】に組み込まれている債券のセクターは?

【HYEM】のセクター比率です。金融が多く、1/3以上を占めています。エネルギー、素材など、株で高利回りなものも多いですね。

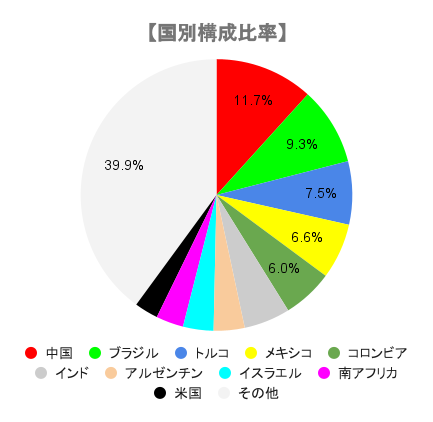

どんな国の社債が組み込まれているのか?

トップは中国で11.7%。以下、ブラジル、トルコ、メキシコ、コロンビアと続いています。

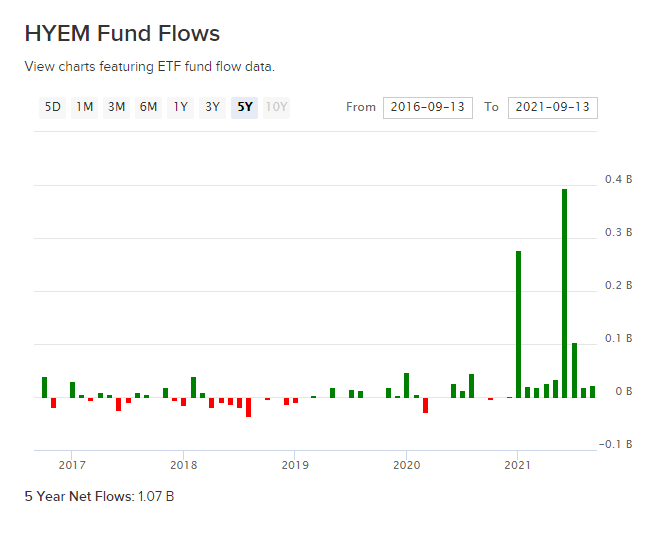

運用総額の変化は?

運用総額の変化です。表の上に伸びている緑棒が資金が流入(売れた)、下に伸びている赤棒が資金流出(売られた)です。ETF Databaseのデータです。

過去5年間で10.7億ドル(約1180億円)ほど増えています。2021年に入ってからかなり売れていますね。コロナ・ショック後に株高が続き、最後に物色されたのが新興国債券という感じですかね。

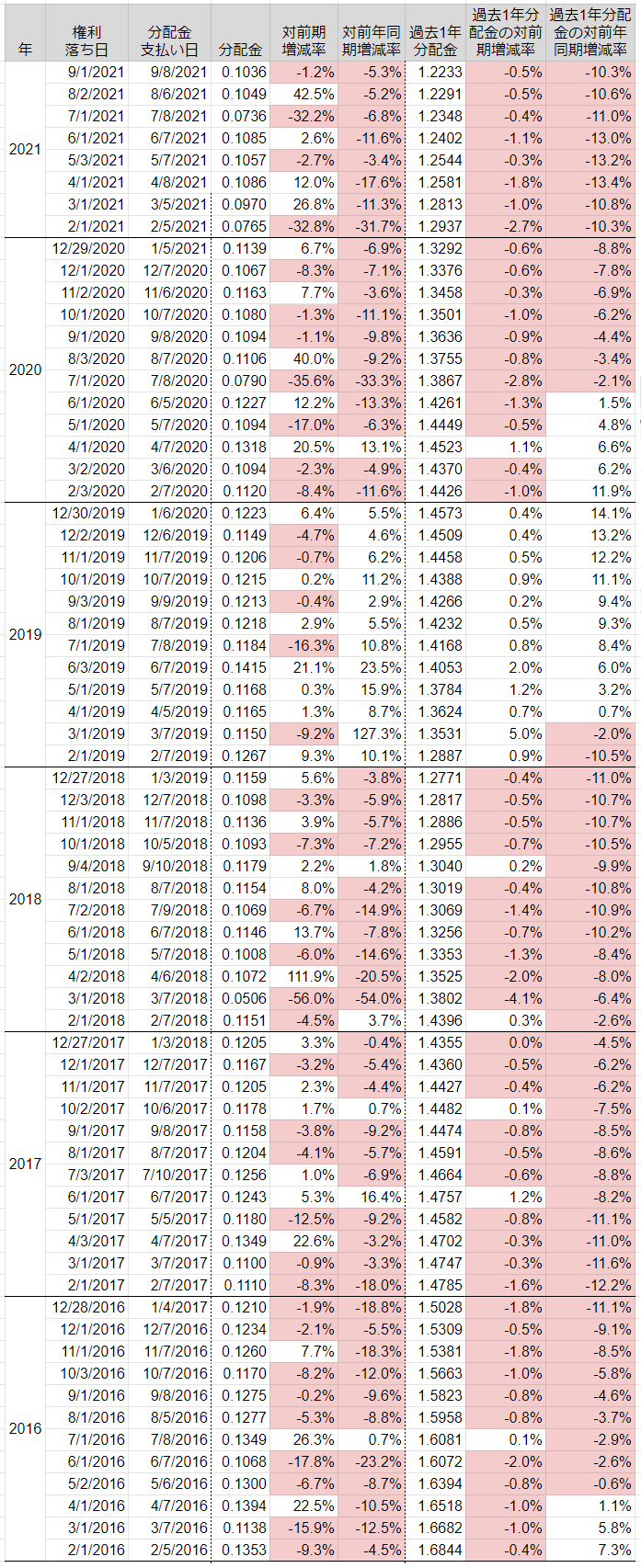

【HYEM】の最近の分配金(配当金)は?

2016年以降の【HYEM】の分配金(配当金)です。背景が赤の部分が対象月と比較してマイナスという意味です。2021年に入ってから0.1ドルを下回ったのが3回あり、やや不安定です。

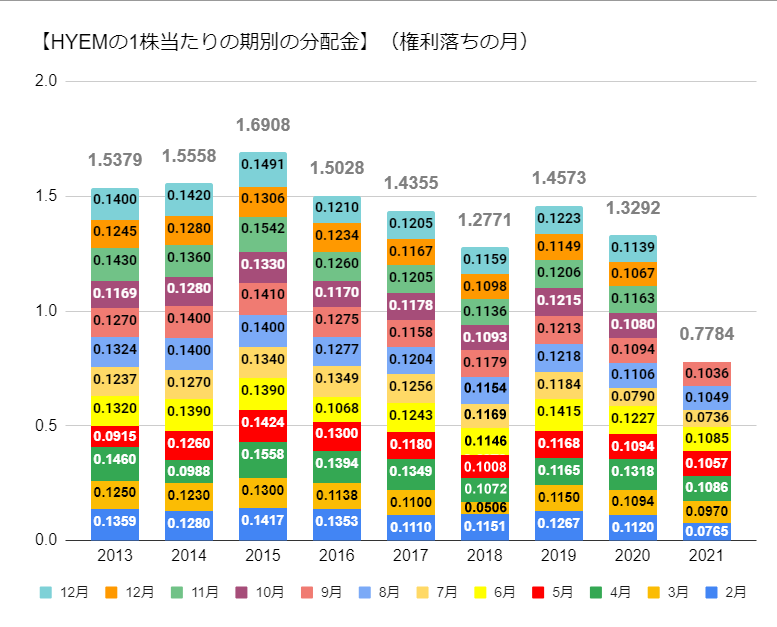

【HYEM】の期別分配金(配当金)は?

分配金を月別に重ねて棒グラフにしました。12月は2回配当落ちがあり、1月はありません。2021年は前年よりも少ないペースです。過去最低だった2018年を下回る可能性があります。

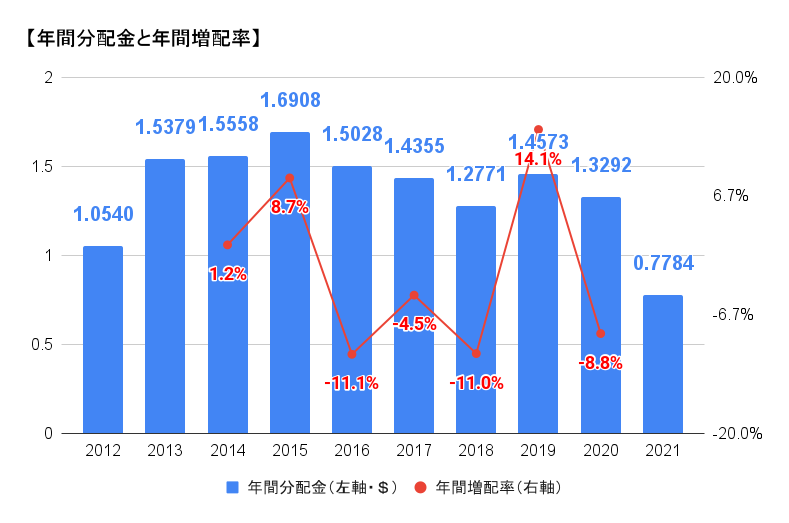

【HYEM】の年間分配金と年間増配率は?

分配金を1年ごとにまとめました。分配金を支払い始めたのは、2012年7月からです。2013~15年がピークですね。それと比較すると、2020年は少し減っています。

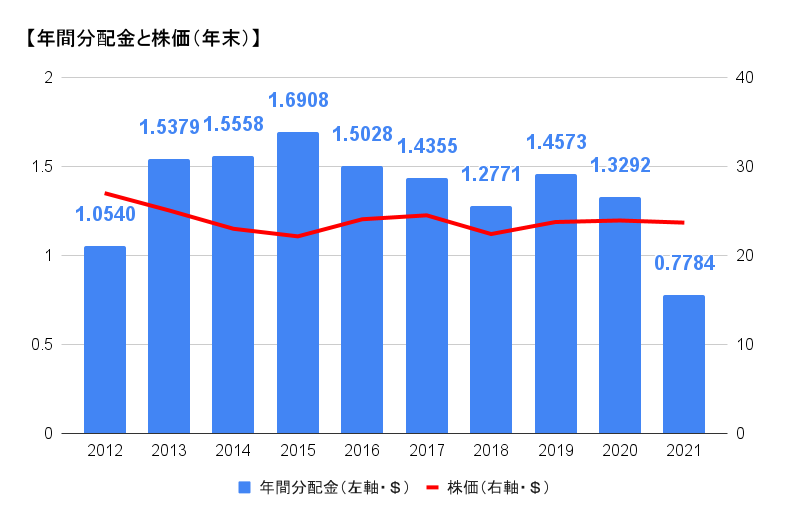

【HYEM】の株価と分配金の関係は?

分配金と株価の比較です。株価は2021年を除いて年末のものです。株価は横ばいですね。

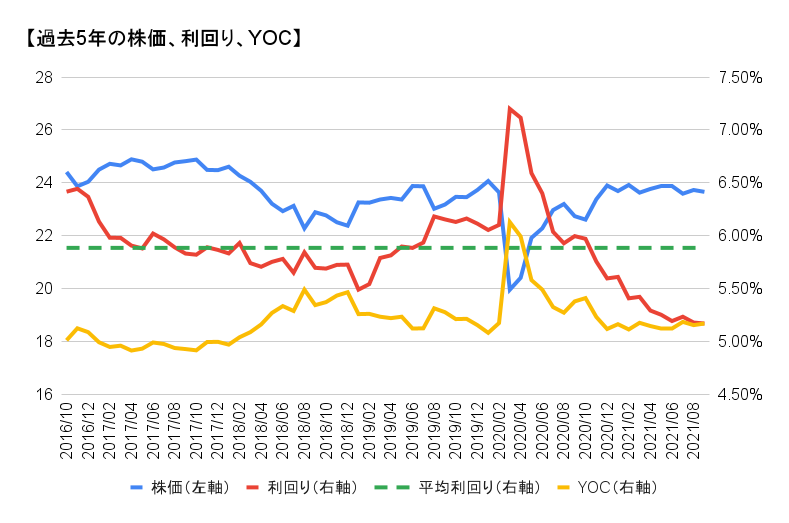

2020年以降の分配金利回りは?

2020年以降の【HYEM】の株価と分配金利回りを見てみましょう。利回りは、過去1年の年間分配額から算出しました。青線が株価(左軸)で、赤線が配当利回り(右軸)です。2020年1月当初の分配金利回りは6%前後でしたが、2月半ば以降は株価が急落したため、3月19日には利回りが約8.6%まで上昇しました。その後株価はコロナ・ショック前まで回復しましたが、分配金が減ったため2021年9月13日の利回りは5.17%です。

【HYEM】を過去に買っていた場合のYOCは?

過去に【HYEM】を買った場合、現在の購入単価当たりの分配利回り(YOC)はどのくらいでしょうか? 現在から5年前までの株価、利回り、YOCを見ていきましょう。株価は月末のもので月1回なので、ややアバウトです。

2021年9月13日の終値は23.66ドル、過去1年の配当金額は1.2233ドルなので、現在の利回りは5.17%です。過去5年の平均利回りは約5.9%です。

株価は横ばいですが、分配金は減少傾向なので、早い時期に買ってもYOCは上がりません。コロナ・ショック時の2020年3月頃に買っていたら、現在YOCは約6.1%になっていました。

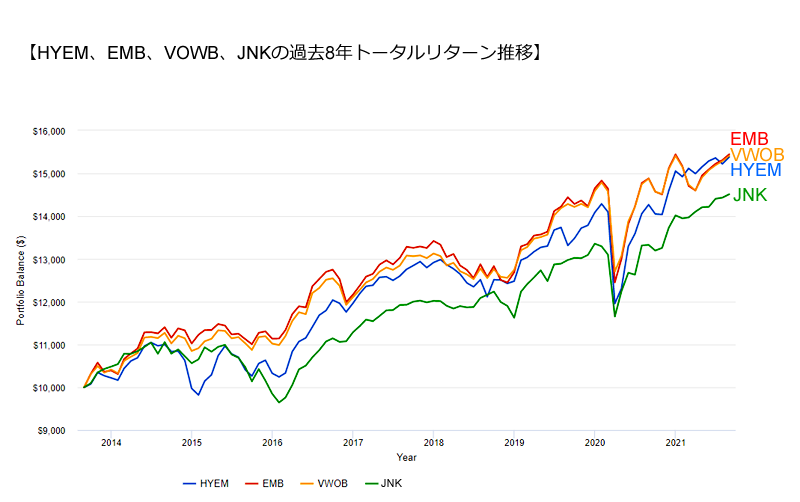

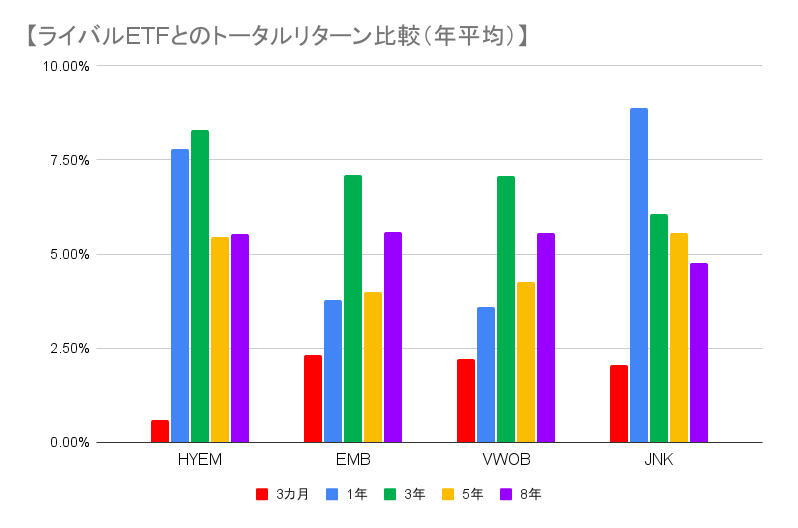

ライバルETFとトータルリターンを比較する

ドル建ての新興国債券ETF【HYEM】【ENB】【VWOB】でトータルリターンを比較します。参考までに米国ハイイールド債券【JNK】も加えます。PORTFOLIO VISUALIZERを使います。もっとも後発の【VWOB】が設定されたのが2013年5月のため、区切りのいいところで、2013年9月から2021年8月までの8年間を比べます。

2013年9月に1万ドル投資して配当を再投資した場合、2021年8月には【EMB】【VWOB】が1万5400ドル、【HYEM】が1万5300ドル、【JNK】が1万4500ドルになっていました。【EMB】【VWOB】【HYEM】はほぼ同じです。

過去のトータルリターン

過去3カ月、1、3、5、8年の年平均トータルリターンです。過去5年のリターン(年平均)は【JNK】が5.6%、【HYEM】5.5%、【VWOB】4.3%、【EMB】4.0%でした。過去8年と5年のリターンは結構違いますが、【HYEM】は安定しています。

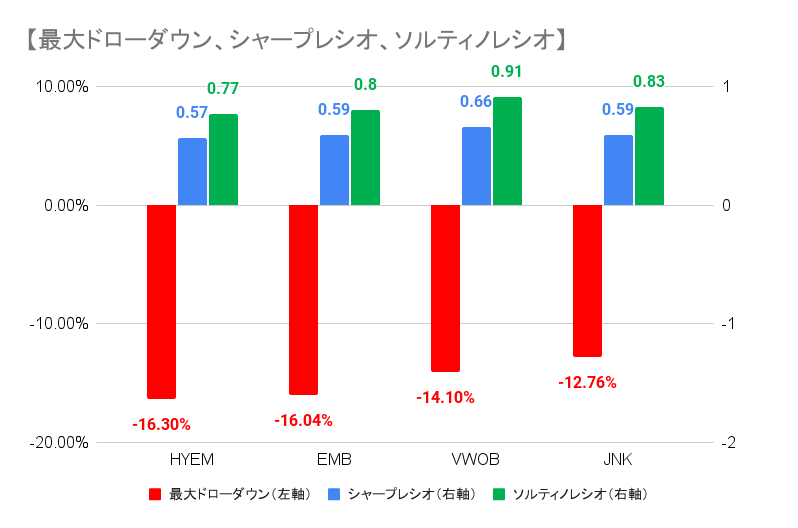

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

新興国債券ETFの中では、いずれの値も【VWOB】が優勢です。【HYEM】はリターンは最も良かったですが、相場が軟調なときはやや不安です。

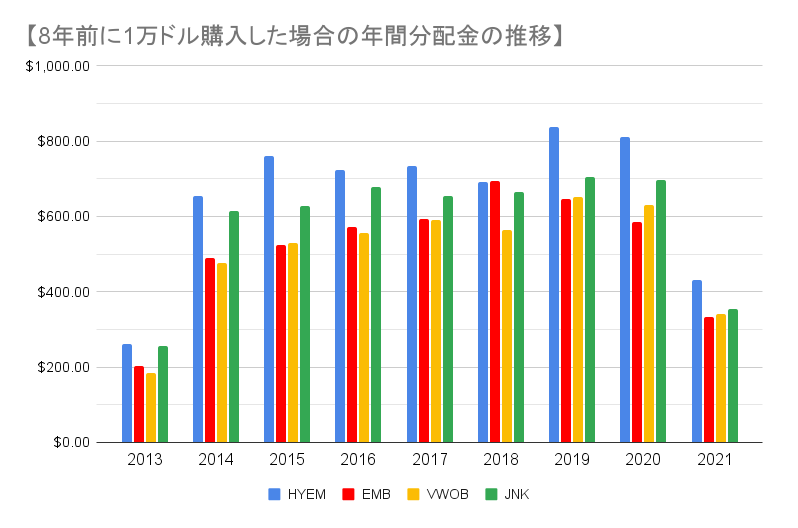

過去の分配金はどのくらいか?

2013年9月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。

8年間の合計で得られるインカムは【HYEM】が5900ドル、【JNK】が5200ドル、【EMB】が4600ドル、【VWOB】が4500ドルでした。【HYEM】が優勢です。

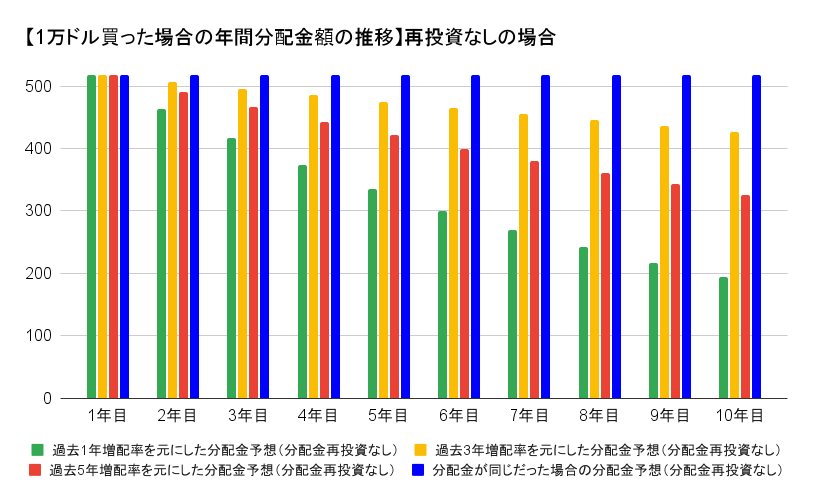

【HYEM】の今後の分配金予想は?

現在の過去1年分配金額(1.2233ドル)と1、3、5年前の同時期の過去1年分配金額(1.3636ドル、1.304ドル、1.5822ドル)を比較して年間増配率を計算し、それを使って将来の分配金とYOCを予想しました。YOC(Yield on Cost)とは、購入単価あたりの分配金利回りのことです。【HYEM】株を2021年9月13日の終値23.66ドルで買った場合、将来の利回り(YOC)がいくらになるかという予測です。さらに、年間分配金額が同じだった場合も計算します。

購入金額は1万ドルにします。そうすると、年間分配金額から利回り(YOC)が一瞬で計算できます。たとえば、年間分配金額が300ドルなら利回り(YOC)は3.0%、年間分配金額777ドルなら利回り(YOC)は7.77%になります。

増配率は過去1年がマイナス10.3%、過去3年がマイナス2.1%、過去5年がマイナス5.0%でした。現在の分配金利回りは5.17%です。

分配金を再投資しない場合

まずは配当を再投資しないケースを見てみましょう。税金は考慮しません。現在の利回りが5.17%なので、年間分配額は517ドルです。

最も増配率の低い過去1年のペースだと5年目の分配金額は335ドル、10年目の分配金額は195ドルになります。分配金に変化がなかった場合を当てはめると5年目の分配金額は517ドル、10年目の分配金額は517ドルになりそうです。分配金額517ドルはYOC(購入額に対する利回り)5.17%です。

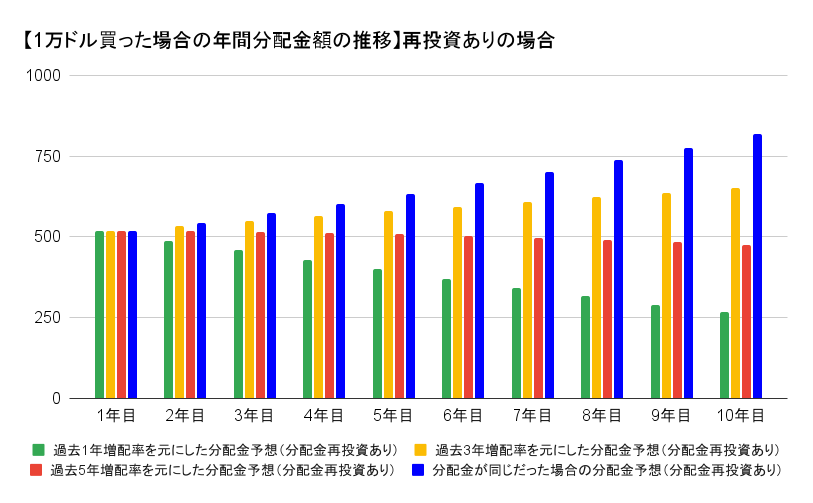

分配金を再投資する場合

つぎに分配金を再投資するケースを見てみましょう。税金は考慮しません。再投資する場合の分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整しています。

最も増配率の低い過去1年のペースだと5年目の分配金額は399ドル、10年目の分配金額は265ドルになります。分配金に変化がなかった場合を当てはめると5年目の分配金額は634ドル、10年目の分配金額は817ドルになりそうです。分配金額817ドルはYOC(購入額に対する利回り)8.17%です。

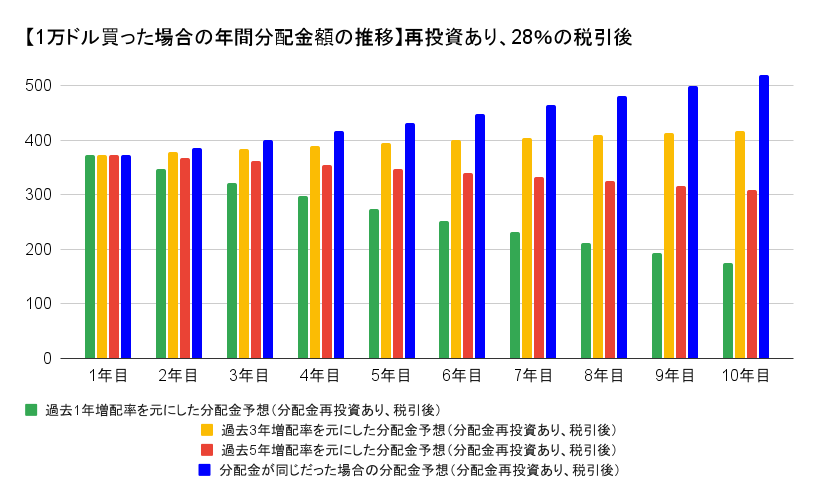

分配金を再投資する場合(税引き後)

最後に分配金を再投資するケースで、税金を引いた額で計算してみましょう。分配金は28%の税金を引いた72%で計算します。起点となる年は517ドルではなく、税引き後の372ドルからのスタートになります。

最も増配率の低い過去1年のペースだと5年目の分配金額は274ドル、10年目の分配金額は175ドルになります。分配金に変化がなかった場合を当てはめると5年目の分配金額は431ドル、10年目の分配金額は519ドルになりそうです。分配金額519ドルはYOC(購入額に対する利回り)5.19%です。

まとめ

【HYEM】は2020年までは分配金が横ばいでしたが、2021年に入ってやや減少傾向です。

新興国債券ETFの中では利回りは高く、ポートフォリオを分散させる意味で、少し保有するのはありかもしれません。新興国の国債が中心のETFはいくつもありますが、社債がベースなのは珍しいので貴重です。