米国の強さが10年以上続いているため、個人投資家のアセット・アロケーションは米国株だらけになっている人は多いかもしれません。

今後、米国の強さが衰えた場合に備えて、米国株以外のアセットを組み込む方法もありますね。

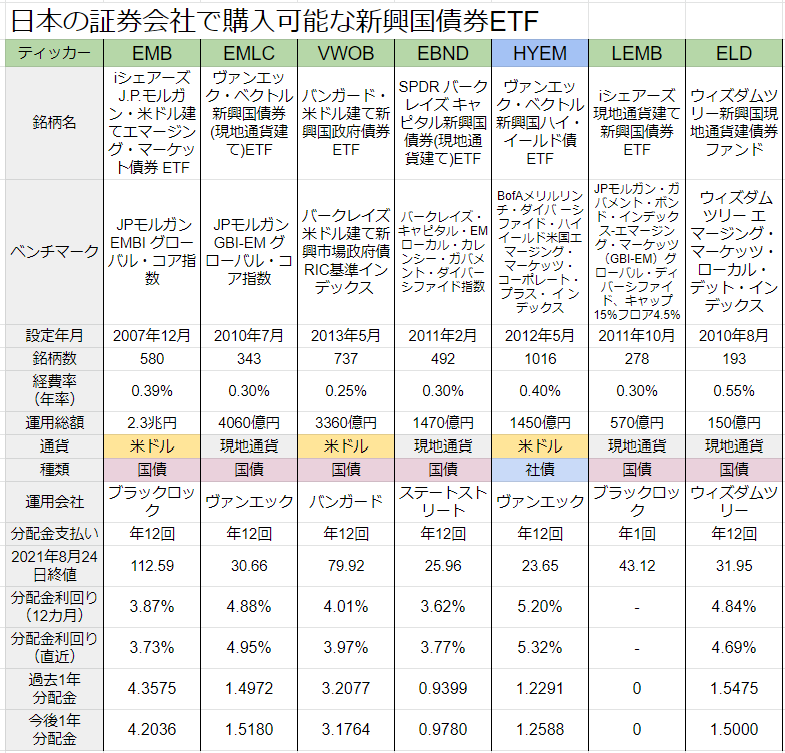

今回は、米国株を扱う日本の証券会社で購入可能な新興国債券ETF7つを比較します。

基本情報を確認しよう

7つのETFの基本情報です。左から売れている順番に並んでいます。利回りは3%後半から5%ぐらいです。コロナ・ショック後の金融緩和の影響で、債券の利回りは低下しています。

ほとんどのETFは9割以上が国債です。【HYEM】のみが社債が9割です。

米ドル建てにするか、現地通貨建てにするかがポイントですかね。米ドル建てが【EMB】【VWOB】【HYEM】です。

【LEMB】以外は毎月分配型です。【LEMB】は年1回分配金を出していましたが、2020年は無配でした。

分配金利回り(12カ月)は過去1年の分配金から算出したものです。

分配金利回り(直近)は直近の分配金が今度1年続いたものとして算出しました。

東証にも新興国債券ETFは上場しており、【1566】【2622】【2519】などがあります。投資信託もかなりの数があります。

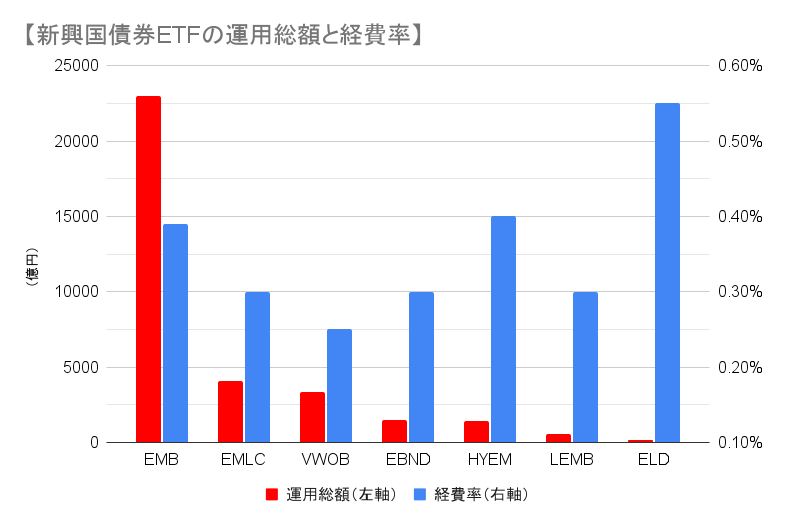

ETFの規模と経費率は?

運用総額は左側が大きく、右に行くにつれて下がっています。【EMB】が2兆円と規模が大きいですが、残りは5000億円以下です。

経費率は0.25~0.55%です。バンガード社の【VWOB】が0.25%で一番低いです。

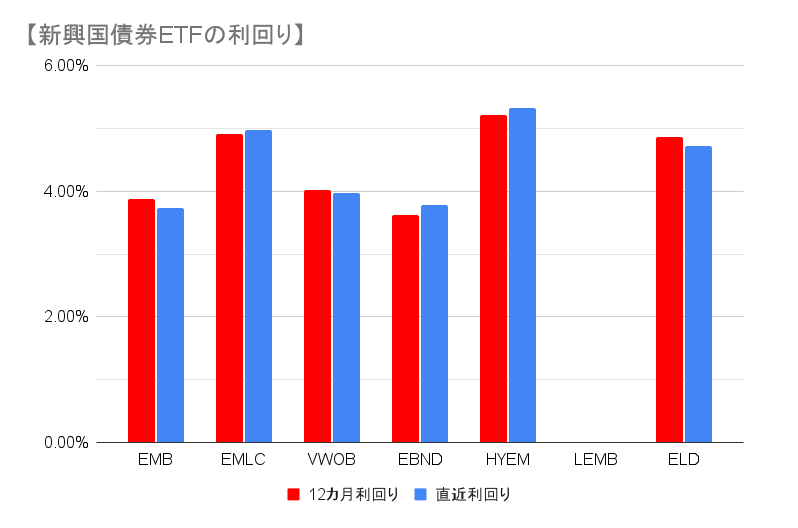

ETFの利回りは?

利回りを比較します。左側が12カ月利回り。過去1年の分配金から算出したものです。右側は直近利回り。直近の分配金が今度1年続いたものとして算出しました。

12カ月と直近の差はあまりないですね。月によっての変動が少ないといえます。【HYEM】はどちらも5%を超えています。【EMLC】と【ELD】は4.5%弱となかなか高いです。

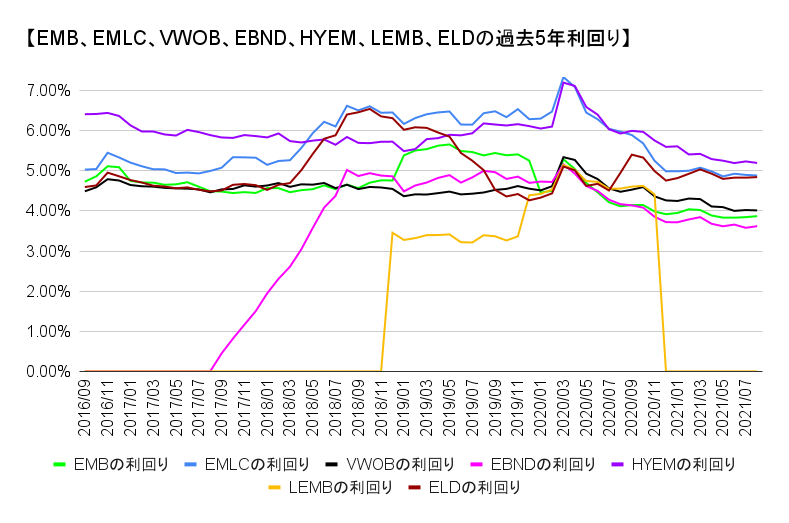

過去5年利回りの推移

過去の利回りはどうでしょうか? 過去1年の分配金から利回りを算出しました。

これまでの傾向だと、【HYEM】と【EMLC】のヴァンエック社ETFの利回りが高いですね。【ELD】もなかなかの高利回りです。【LEMB】は分配金を出していない期間が多いです。【EBND】も2017年8月以前は無配です。

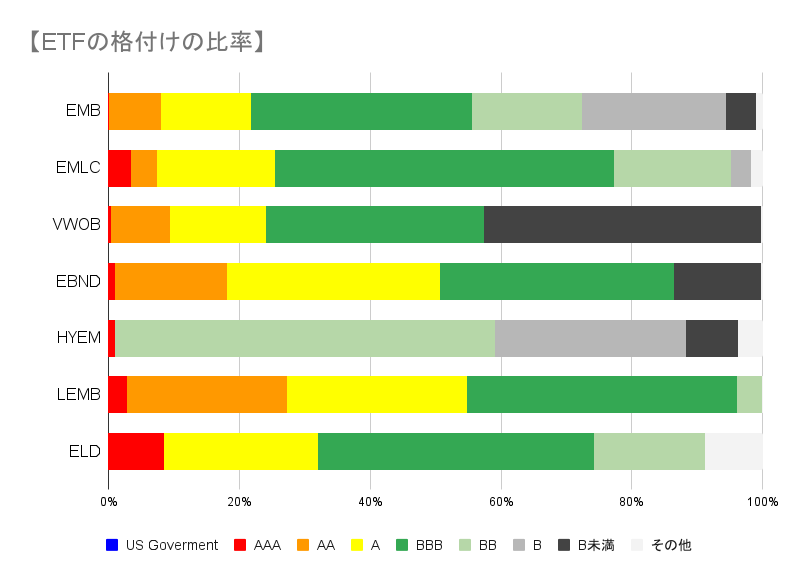

格付けはどうか?

格付けを比較します。通常「BBB以上」が投資適格と言われ、「BB」以下は投資不適格(ジャンク債・ハイイールド債)と言われます。

新興国が対象なので、格付けは微妙です。【LEMB】は9割以上が「BBB」以上です。【EMLC】もなかなか安全です。【EBND】【ELD】も含め、現地通貨建ては比較的安全な格付けにしています。

逆に米ドル建ては格付けの低いものを積極的に組み込んでいます。【VWOB】は「B未満」が4割もあります。ジャンク債がかなり多いですね。【EMB】も「BB」以下が約5割と多いです。【HYEM】は社債中心ですが、ほぼすべてが「BB」以下です。

上のグラフはYahooファイナンスを元に作成しました。【ELD】だけは運用元であるウィズダムツリーX社の情報です。

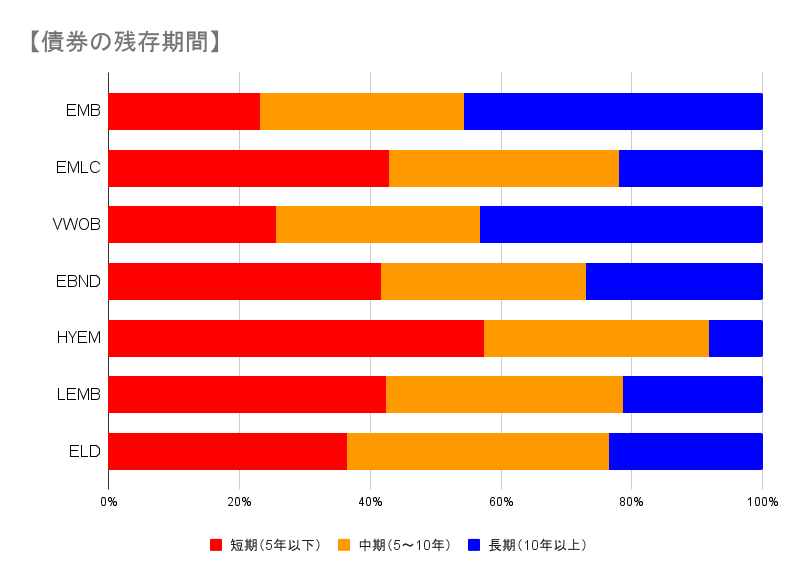

残存期間はどうか?

残存期間は米ドル建ての【EMB】【VWO】は長期債が多いですね。現地通貨建ての【EMLC】【EBND】【LEMB】【ELD】は長期債が少なめです。

【HYEM】が短期債の割合が最も多いですが、社債中心なので、少し毛色が異なります。

上のグラフはFidelityを元に作成しました

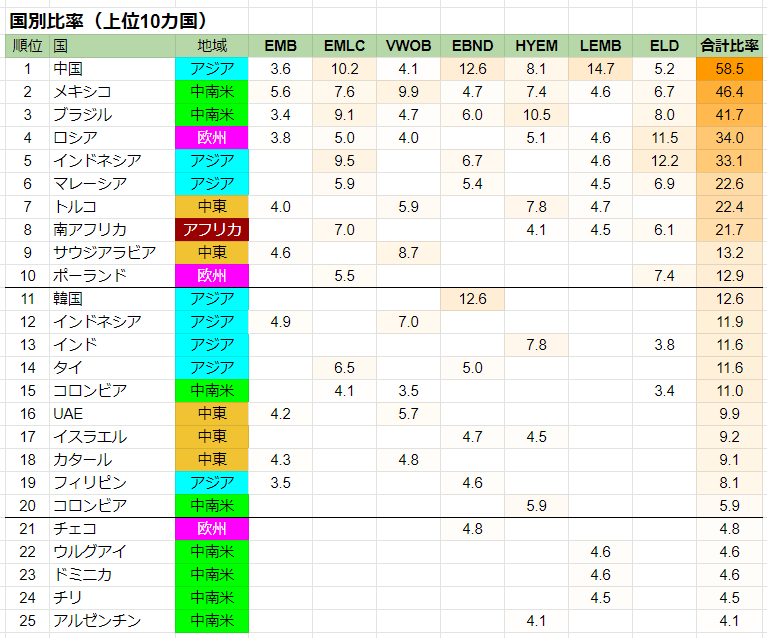

国別の比率は?

新興国はたくさんの国がありますが、どの国に投資しているのでしょうか? それぞれのETFの上位10カ国の組込比率一覧(%)です。やはり中国が一番多いですね。メキシコやブラジルなど、米国の裏庭と呼ばれる地域も投資先として魅力的といえます。全体的には東南アジアや中南米、中東が多いです。

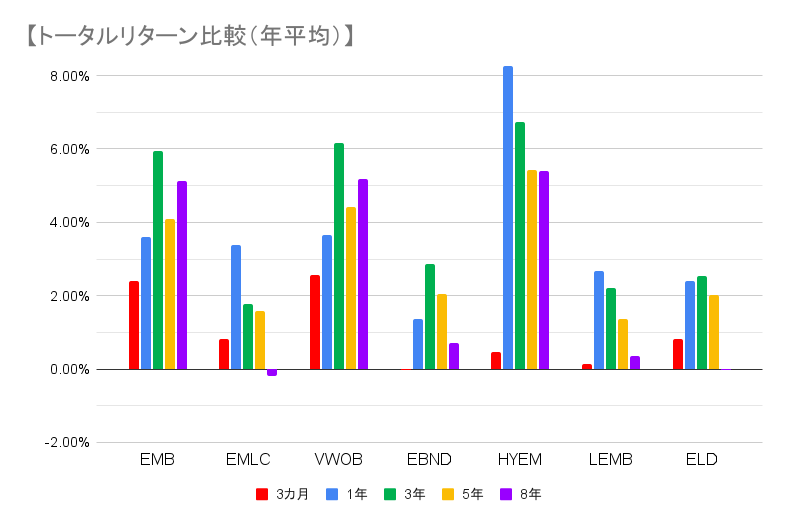

過去のトータルリターンはどうか?

過去のトータルリターンを比較します。もっとも後発の【VWOB】が設定されたのが2013年5月なので、2013年8月から2021年7月までの8年間を比較します。PORTFOLIO VISUALIZERを使用しました。

過去3カ月、1、3、5年、8年の年平均トータルリターンは以下の通りです。過去8年の年平均リターンは【HYEM】が5.4%、【VWOB】5.2%、【EMB】が5.1%、【EBND】0.7%、【LEMB】0.4%、【ELD】0.0%、【EMLC】マイナス0.2%です。

米ドル建ての【HYEM】【VWOB】【EMB】はそれなりですが、現地通貨建ての4つは低調ですね。

危険度はどのくらいか?

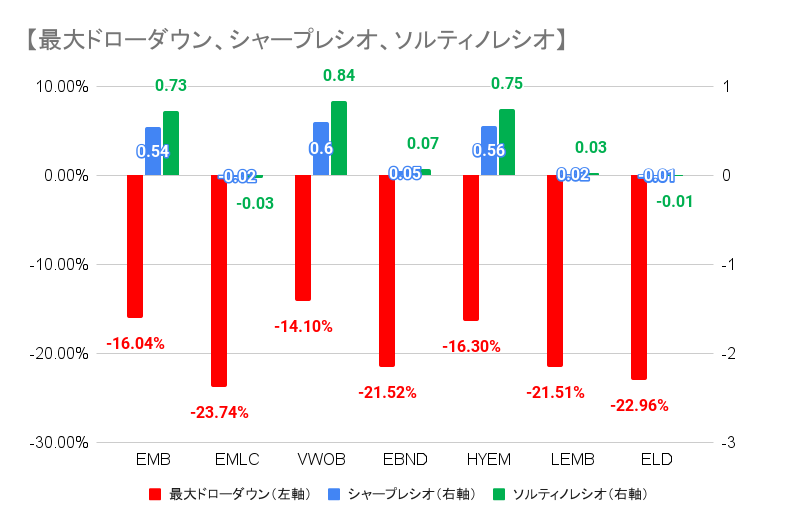

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。1を超えていれば、優秀です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。1.5を超えていると、素晴らしいです。

このデータも米ドル建ての【VWOB】【HYEM】【EMB】はそれなりですが、残りの4つは厳しいです。

過去8年の分配金はどのくらいか?

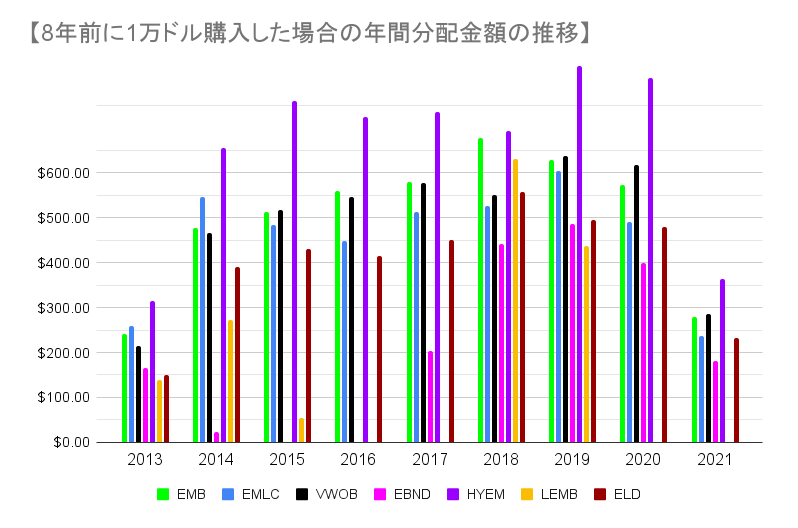

過去8年間の分配金額の推移はどうだったでしょうか。2013年8月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERを使って調べました。

8年間の分配金の合計は【HYEM】が5800ドル、【EMB】が4500ドル、【VWOB】が4400ドル、【EMLC】が4100ドル、【ELD】が3500ドル、【EBND】が1900ドル、【LEMB】が1500ドルでした。

ハイイールド社債の【HYEM】が頭一つリードしています。【EBND】と【LEMB】は無配の期間がありました。

まとめ

現地通貨建ての【EMLC】【EBND】【LEMB】【ELD】にとって、トータルリターンの比較は厳しい結果でした。

米ドル建ての3銘柄はそれなりに安定しています。【EMB】は運用総額が2.3兆円と大きく、安定しています。

バンガード社の【VWOB】は格付けは低いものばかりですが、最大ドローダウンやシャープレシオ、ソルティノレシオの値は一番よかったです。

【HYEM】は社債中心ですが、トータルリターンと利回りが最も高かったですね。