インカムゲインを目的としている人にとって、人気の米国高配当ETFといえば【VYM】が有名ですね。そこで今回は、米国を代表する高配当ETF5つを比較します。

対象はバンガード・米国高配当株式ETF【VYM】、iシェアーズ・コア 米国高配当株 ETF【HDV】、SPDRポートフォリオS&P500高配当株式ETF 【SPYD】、iシェアーズ 好配当株式 ETF【DVY】、ウィズダムツリー 米国株 高配当ファンド 【DHS】です。

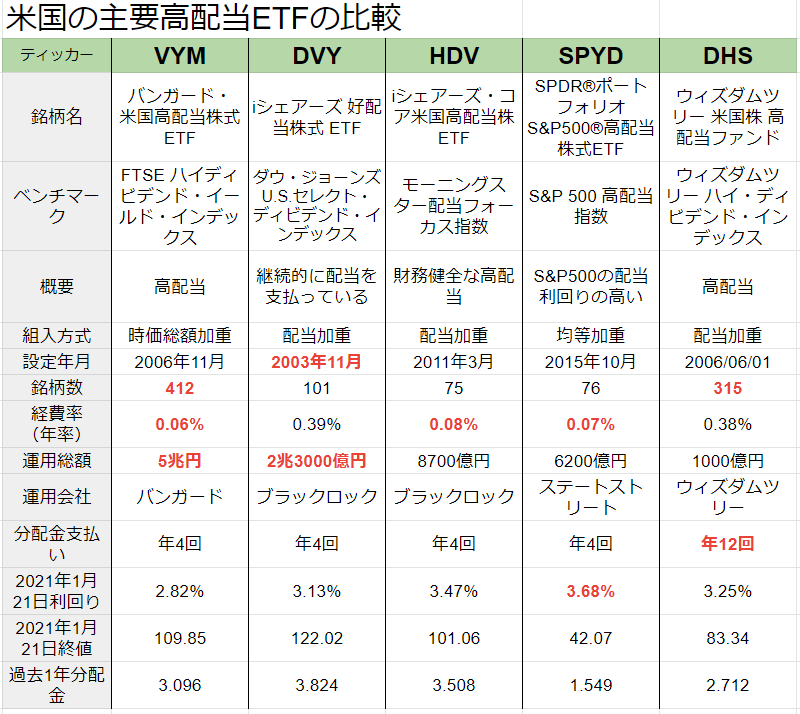

基本情報を確認しよう

5つのETFの基本情報です。運用総額の大きな順に並んでいます。「利回り」は過去1年の分配金額から算出しました。

【VYM】は今後1年の予想分配金が市場平均を上回る銘柄を、時価総額加重平均で組み入れています。リートは対象外です。配当利回りの高い米国大型株が中心のETFです。運用総額が5兆円と圧倒的に多く、経費率も0.06%と安いです。組込銘柄数は400を超えており、分散が利いています。

【DVY】は5年間の安定した配当実績のある約100銘柄を選び、配当加重平均指数で構成比率を決めます。経費率は0.39%やや高いです。運用総額は2兆円を超えており、売れています。設定されたのが2003年と歴史は古いです。

【HDV】は財務が健全かつ持続的に平均以上の配当を支払うことのできる75銘柄を選び、支払った配当額の総額をベースに銘柄の加重を行います。そのため、配当利回りの高い米国の大企業が中心のETFになります。リートは対象外です。経費率が0.08%と低く抑えられています。年4回の銘柄入れ替えがあるのが特徴です。

【SPYD】はS&P500の中から高配当80銘柄が対象です。1月と7月の年2回銘柄入れ替えを行い、均等に組み入れています。経費率は0.07%と低いです。この5つのETFの中では最も利回りが高いです。

【DHS】は配当利回りの高い上位30%を抽出し、配当額や時価総額、割安度などウィズダムツリー独自の基準で組込比重を決めます。経費率、売れ行きともに5つのETFの中では劣ります。ただし、毎月分配金が支払われます。

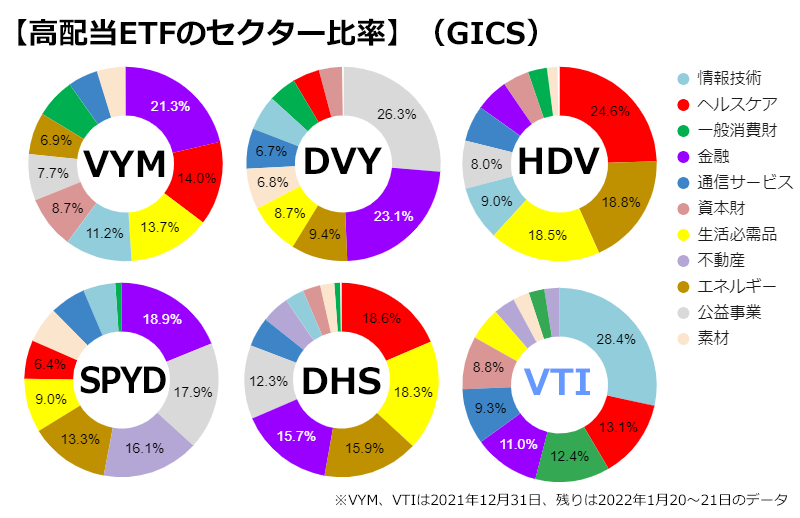

セクター比率はどうか?

5つのETFのセクター比率を円グラフにしました。セクター分類はすべてGICSに統一しました。なお、参考までに全米ETF【VTI】を右下に置きました。

※バンガード社のETFは公式サイトではセクター分類がICBになっていますので、GICSに変更して同じ条件で比較するのが重要です

金融セクターがトップなのが【VYM】【SPYD】です。【HDV】【DHS】はヘルスケアが首位です。【DVY】は公益事業と金融が同じくらい多く、この2セクターで約半分を占めています。

【HDV】と【DHS】は上位3セクターが同じで似ています。【DVY】と【SPYD】は、【SPYD】の不動産を除くと上位4セクターが同じです。

セクター比率を表組にすると?

先ほどの円グラフを表にしました。表内の数値は各ETFの組込比率(%)です。合計は【VTI】を除いたものです。一番上の行をクリックすると、並び替えができます。現在は合計(%)の大きい順に並んでいます。比率20%以上が太字で赤、10%台後半が青、10%台前半が黄と色をつけました。

| VYM | DVY | HDV | SPYD | DHS | 合計(%) | VTI(参考) | |

|---|---|---|---|---|---|---|---|

| 金融 | 21.3 | 23.1 | 5.5 | 18.9 | 15.7 | 84.4 | 11.0 |

| 公益事業 | 7.7 | 26.3 | 8.0 | 17.9 | 12.3 | 72.1 | 2.5 |

| 生活必需品 | 13.7 | 8.7 | 18.5 | 9.0 | 18.4 | 68.2 | 5.3 |

| ヘルスケア | 14.0 | 4.5 | 24.6 | 6.4 | 18.6 | 68.0 | 13.1 |

| エネルギー | 6.9 | 9.4 | 18.8 | 13.3 | 15.9 | 64.3 | 2.6 |

| 情報技術 | 11.1 | 5.9 | 9.0 | 5.4 | 3.2 | 34.6 | 28.4 |

| 通信サービス | 4.9 | 6.7 | 6.0 | 6.0 | 4.9 | 28.6 | 9.3 |

| 素材 | 4.8 | 6.8 | 1.8 | 6.0 | 2.4 | 21.7 | 2.6 |

| 不動産 | 0.0 | 0.2 | 0.0 | 16.1 | 4.6 | 21.0 | 3.5 |

| 資本財 | 8.7 | 3.9 | 4.4 | 0.0 | 2.9 | 19.9 | 8.8 |

| 一般消費財 | 6.7 | 4.7 | 3.1 | 1.0 | 0.9 | 16.4 | 12.4 |

金融セクターは【HDV】以外のすべてのETFで10%以上です。金融セクターの個別銘柄は難易度が高いので、これらのETFを通して所有する方法がよさそうです。

不動産セクターの個別銘柄は日本の証券会社から購入することは基本的にはできません。【SPYD】で代用するという方法はいいかもしれません。

【DHS】は比率合計の高い5セクターの割合が、すべて10%台と多いです。つまり【DHS】はセクター比率という点では、高配当ETFの平均的と言えるかもしれません。

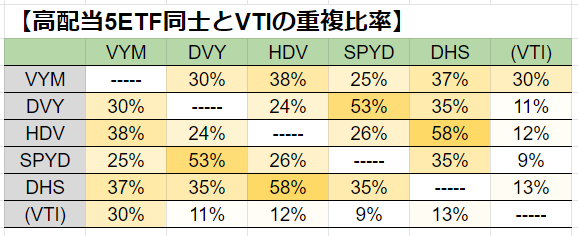

5ETFの重複比率はどうか?

ファンドオーバーラップを使って、他のETFとの重複割合を調べました。下のグラフは高配当ETF同士の重複している割合を示したものです。比率が高いほど濃いオレンジ色になり、比率が低いと薄くなります。

重複比率がもっとも高かったのは【HDV】【DHS】の組み合わせで58%、【DVY】【SPYD】も53%。先ほどのセクター比率で上位セクターが似ていたETFは、こちらの重複率も高い結果となりました。

【VTI】との重複率が高いのは【VYM】で30%。残りのETFは【VTI】と10%前後なので、この数字は際立っています。つまり【VYM】は高配当の中では、インデックス寄りと言えます。

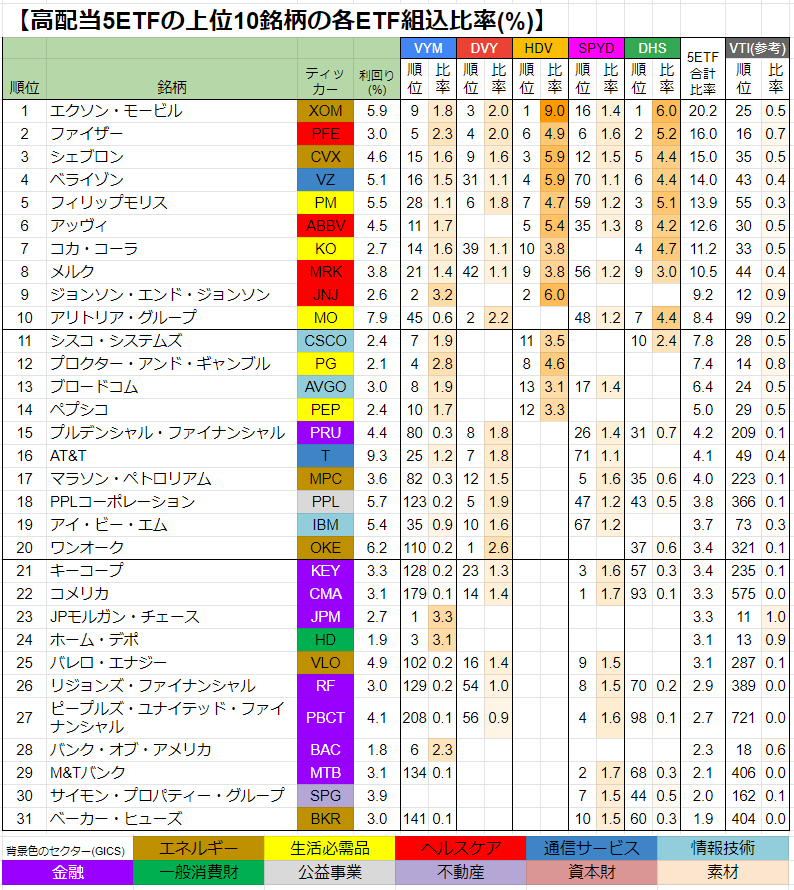

組込上位銘柄はどんなものか?

5つの高配当ETFの組込上位にはどのような銘柄が組み込まれているのでしょうか? 下の表は5つのETFの組込上位10位銘柄をそれぞれ抽出しました。5つのETFの組込比率を合計し、その比率の大きい順に並べました。表内の数値は、そのETFに組み込まれている比率(%)です。なお、参考用として一番右に全米ETF【VTI】のデータも入れておきました。

※組込比率は【VYM】【VTI】は2021年12月末、それ以外は2022年1月半ば頃のデータをもとにしています。

【HDV】と【DHS】は上位組込銘柄の比率が高いので、この両ETFの上位銘柄が合計比率が高くなる傾向にあります。

上位に入っているのは時価総額の大きなメジャーな高配当ETFですね。石油【XOM】【CVX】、タバコ【MO】【PM】、清涼飲料水【KO】【PEP】、通信インフラ【VZ】【T】、日用品【PG】、そしてヘルスケア【PFE】【ABBV】【JNJ】【MRK】です。

16~31位は金融とエネルギーが目立ちます。これは【SPYD】の上位に組み込まれているケースがほとんどです。

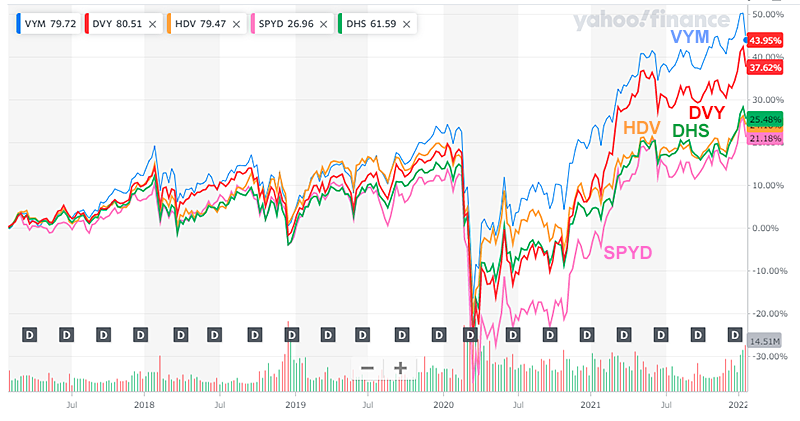

株価推移を確認

5つのETFの過去5年の株価推移です。いずれもプラスで【VYM】が44.0%のプラス、【DVY】が37.6%、【DHS】が25.5%、【HDV】が24.2%、【SPYD】が21.2%でした。【VYM】と【DVY】が優勢です。

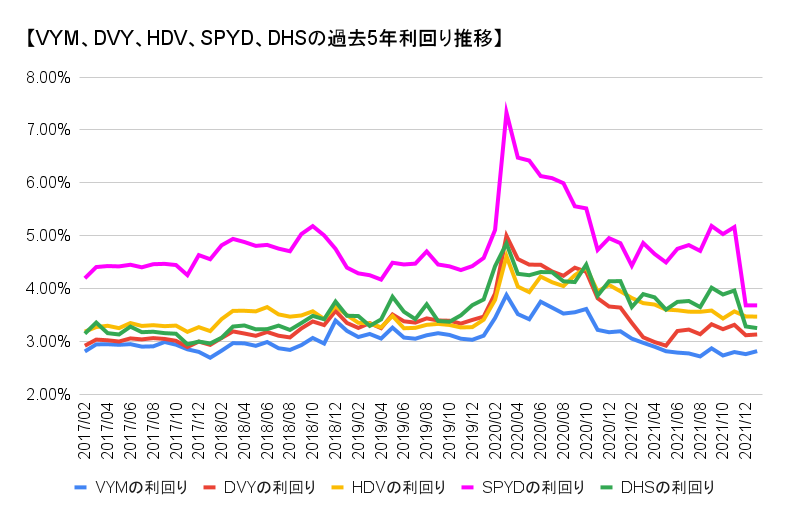

利回りはどうか?

5つのETFの利回りの傾向を調べてみましょう。過去1年分配金から利回りを算出しました。特別分配金も含めて計算しています。

利回りは【SPYD】が常に高いですが、2020年12月の分配金がかなり少なかったため、現在利回りは下がっています。【HDV】と【DHS】は競っています。時期によってどちらの利回りが上かが異なります。【DVY】は下から2番目、【VYM】はこの中では一番低いですね。

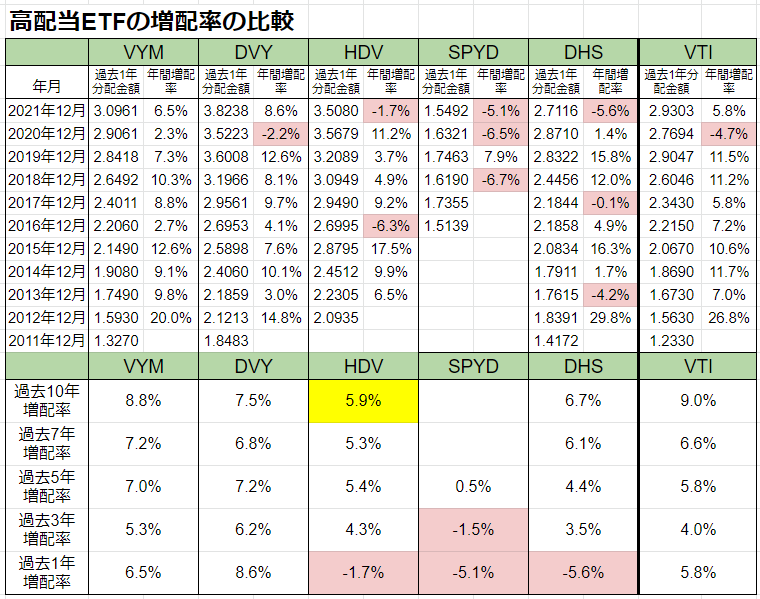

増配率を比較する

これまでの年間増配率を比較します。参考までに【VTI】も入れておきます。

【HDV】は設定されたのが2011年3月なので、過去10年増配率はありません。過去9年増配率で計算しています。背景が黄色の部分です。

【SPYD】は設定されたの2015年10月なので、過去7年、過去10年増配率はありません。2017年の特別分配金も含めています。

背景が赤色がマイナスです。【VYM】は毎年プラスで着実に増配していますね。直近1年では【SPYD】【DHS】【HDV】は背景が赤色なので、マイナスです。

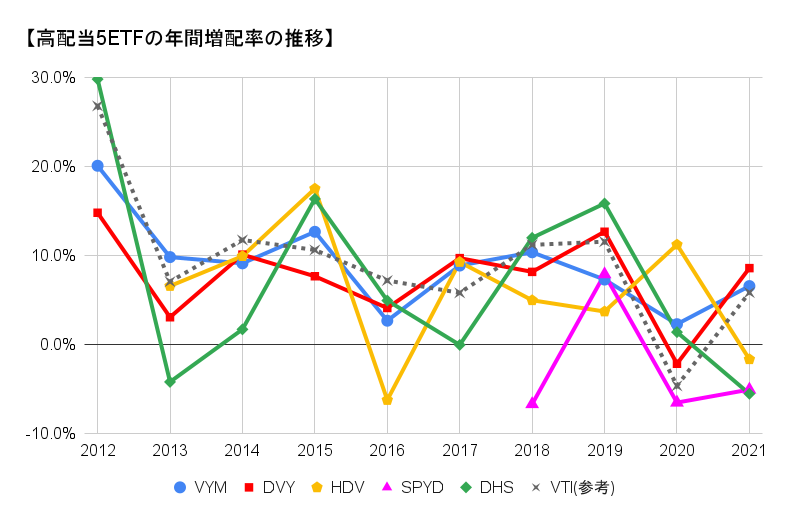

1年ごとの増配率を比較する

先ほどの表の上のほうの1年ごと増配率の変化をグラフにして確認しましょう。ETFによって増配率の高い年と低い年がバラバラですね。青い線の【VYM】がマイナスがなく安定しています。

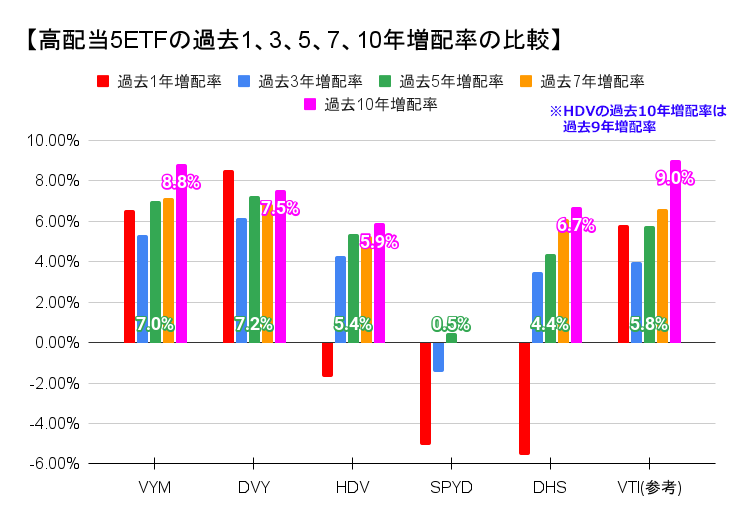

過去1~10年増配率をグラフにする

過去の増配率をグラフにして比べましょう。【VYM】と【DVY】が好調です。この2ETFは【VTI】よりも上回っている期間もあります。

【SPYD】はよくないですね。【HDV】と【DHS】は過去1年以外はまずまずです。

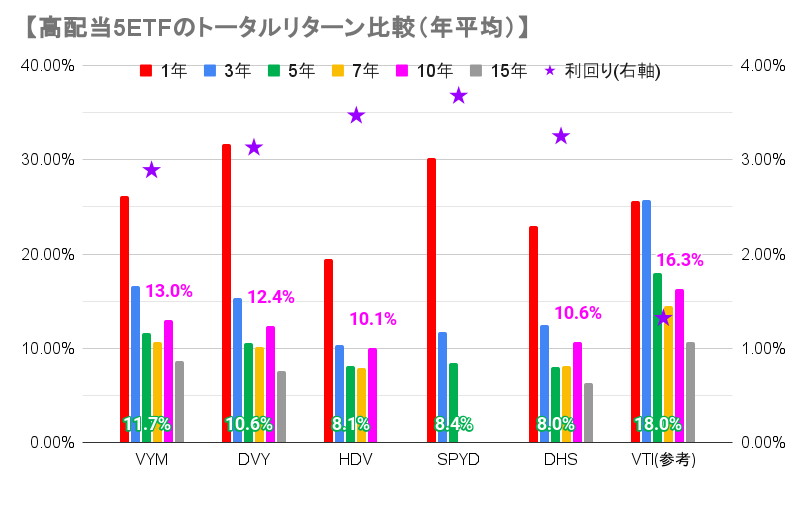

過去のトータルリターンはどうか?

過去のトータルリターンを比較しましょう。下の表は過去1、3、5、7、10、15年の年平均トータルリターン比較です。

過去3年以上の期間では【VYM】【DVY】が素晴らしく、【HDV】【SPYD】【DHS】を引き離しています。ただし、過去10年では【DHS】【HDV】も10%以上のリターンなので悪くないですね。

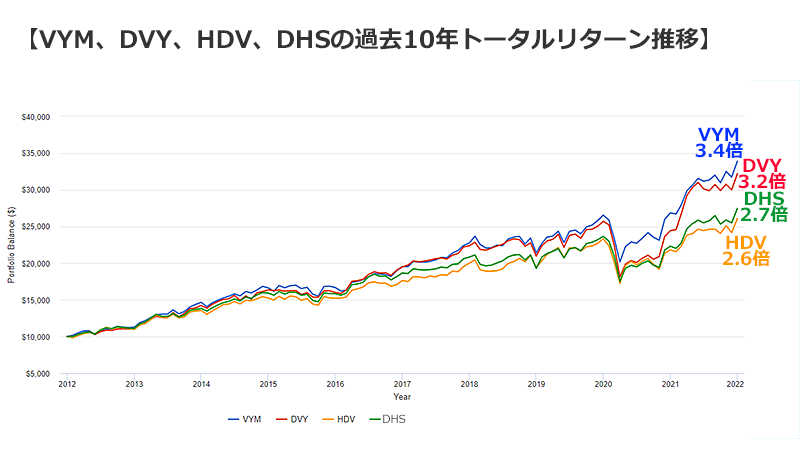

過去10年トータルリターン推移は?

10年前の2012年1月に1万ドル投資して分配金を再投資した場合のトータルリターン推移です。設定から10年が経過していない【SPYD】を除いた4つのETFの比較です。PORTFOLIO VISUALIZERのデータです。

【VYM】と【DVY】が優位に推移しています。2021年12月末には【VYM】が3万3800ドル、【DVY】が3万2100ドル、【DHS】が2万7400ドル、【HDV】2万6000ドルになっていました。ちなみに【VTI】は4万5200ドルでした。

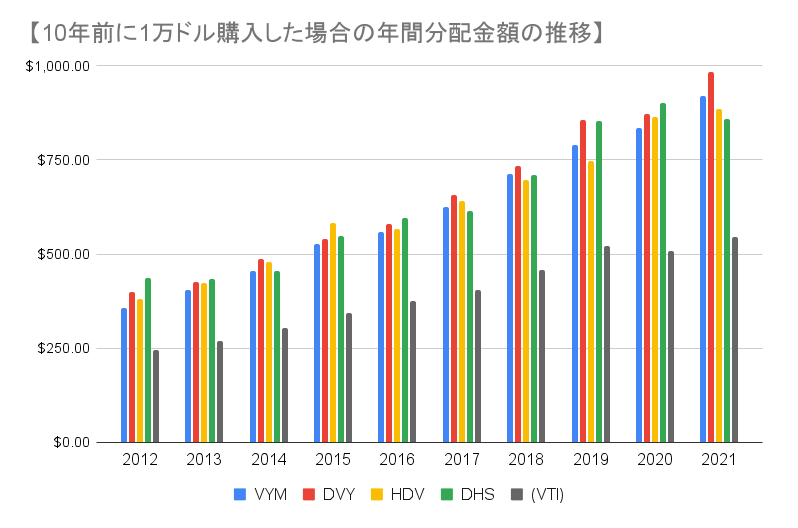

過去10年の分配金はどのくらいか?

10年間の分配金額の推移はどうだったでしょうか。2012年1月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。分配金は再投資します。税金は考慮しません。PORTFOLIO VISUALIZERのデータです。

10年間の分配金の合計は【DVY】が6500ドル、【DHS】が6400ドル、【HDV】が6200ドル、【VYM】が6000ドル、そして【VTI】が3900ドルでした。高配当ETFはだいたい同じですね

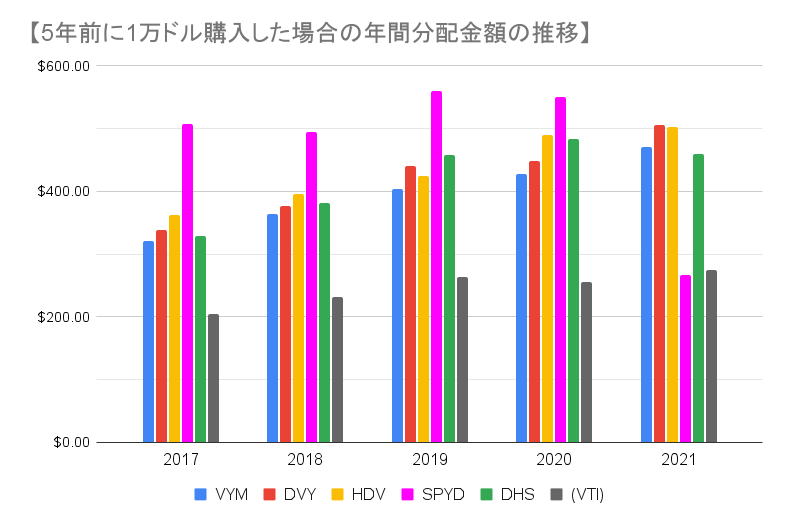

過去5年の分配金はどのくらいか?

それでは過去5年ではどうでしょうか? 2017年1月に1万ドル投資して分配金を再投資した場合の年間でもらえる分配金の推移です。

5年間の分配金の合計は【SPYD】が2300ドル、【HDV】【DHS】【DVY】が2100ドル、【VYM】が1900ドル、そして【VTI】が1200ドルでした。わずかに【SPYD】が優勢です。

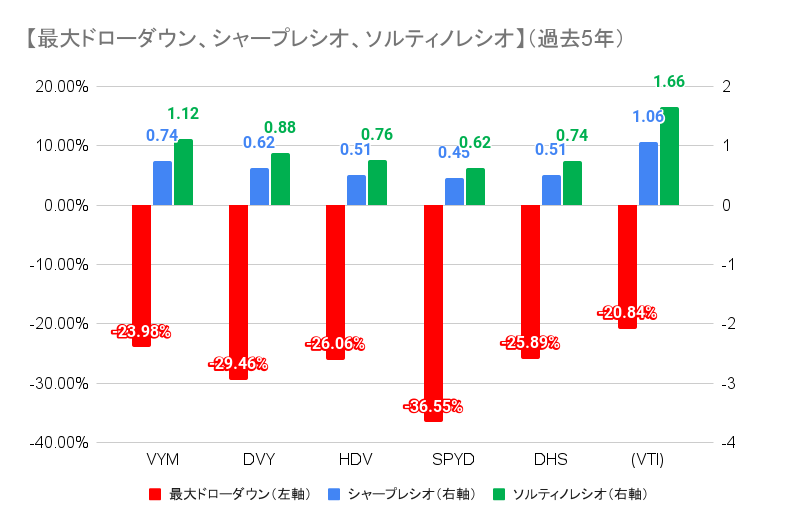

危険度はどのくらいか?

ETFの安定度を比べてみましょう。最大ドローダウンは、計測期間における最大下落率です。マイナスの数値が小さいほど最大下落率が低いです。

シャープレシオとは、同じリスクを取った場合のリターンの比較です。「(ファンドのリターン−無リスク資産のリターン)÷標準偏差」の値です。

ソルティノレシオはシャープレシオの改良版で、相場が軟調の際の成績を示しています。「(ファンドのリターン-無リスク資産のリターン)÷下方偏差」で計算します。

高配当ETFの中では【VYM】がどの値もいいですね。【DVY】はシャープレシオやソルティノレシオがまずまずです。【HDV】と【DHS】は似ています。【SPYD】はどの値もよくないですが、とくに最大ドローダウン値が悪いです。

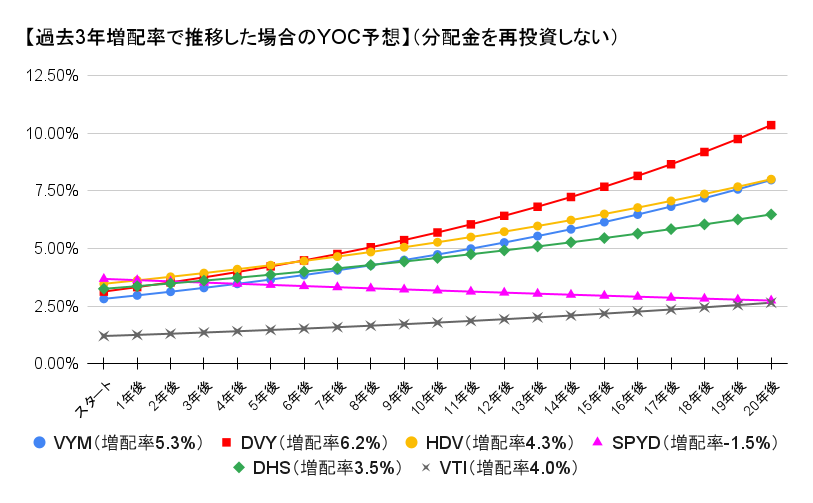

過去3年増配率を使って今後のYOCを予想する

過去3年増配率を使って将来のYOCを予想します。YOC(Yield on Cost)とは、購入単価あたりの利回りのことです。それぞれのETFを2022年1月21日の終値で買った場合、過去3年増配率の通りに推移したら、将来の購入単価あたりの利回り(YOC)がいくらになるかという予測です。

過去3年増配率は【VYM】が5.3%、【DVY】が6.2%、【HDV】が4.3%、【SPYD】が-1.5%、【DHS】が3.5%、【VTI】(参考)が4.0%でした。

現在の利回りは【VYM】が2.82%、【DVY】が3.13%、【HDV】が3.47%、【SPYD】が3.68%、【DHS】が3.25%、【VTI】が1.21%です。

分配金を再投資しない場合

まずは分配金を再投資しないケースを見てみましょう。

もっとも成績が良かった【DVY】の10年後のYOCは5.7%、20年後のYOCは10.4%。次点は【HDV】で10年目のYOCは5.3%、20年後のYOCは8.0%でした。

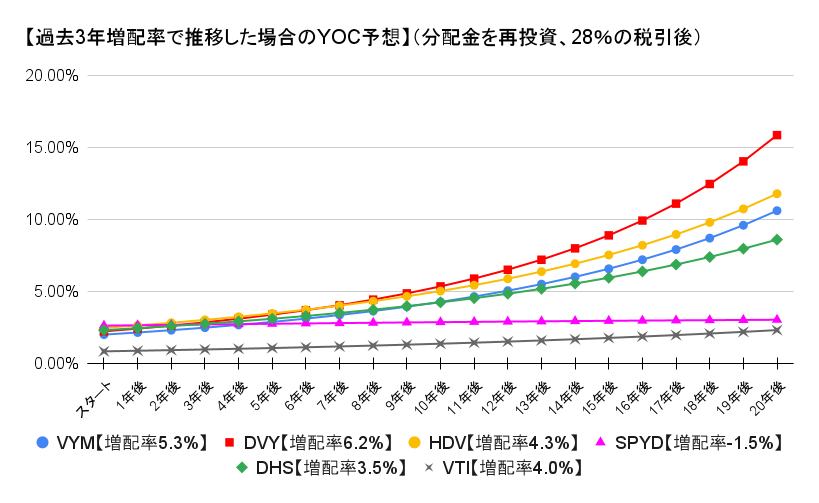

分配金を再投資する場合(税引き後)

次に分配金を再投資するケースで、税金を引いた額で計算してみましょう。再投資する分配金額は、現在と3年前の株価を比較して年平均騰落率を計算し、それを使って調整します。分配金は28%の税金を引いた72%で計算します。

もっとも成績が良かった【DVY】の10年後のYOCは5.4%、20年後のYOCは15.9%。次点は【HDV】で10年目のYOCは5.1%、20年後のYOCは11.8%でした。

過去5年増配率を使って今後のYOCを予想する

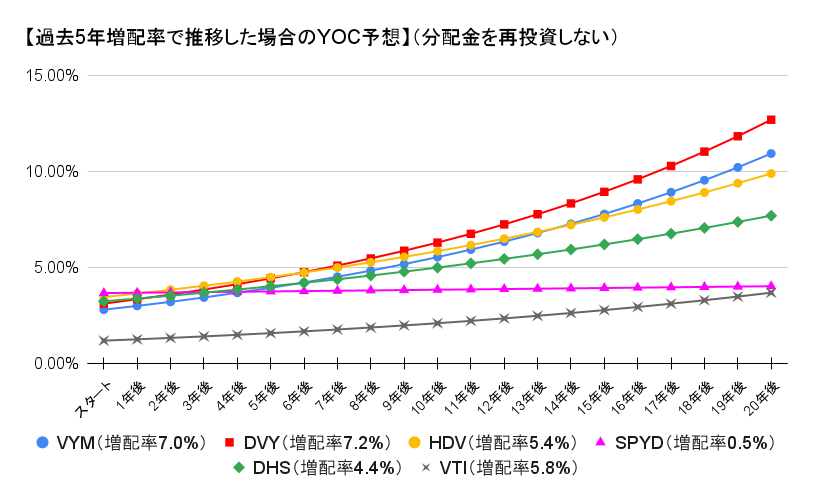

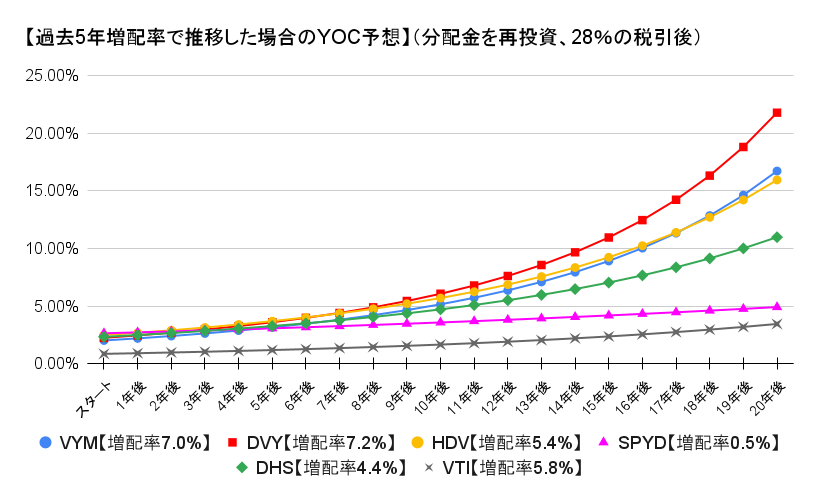

今度は過去5年増配率を使って将来のYOCを予想します。

過去5年増配率は【VYM】が7.0%、【DVY】が7.2%、【HDV】が5.4%、【SPYD】が0.5%、【DHS】が4.4%、【VTI】(参考)が5.8%でした。

分配金を再投資しない場合

分配金を再投資しないケースを見てみましょう。

もっとも成績が良かった【DVY】の10年後のYOCは6.3%、20年後のYOCは12.7%。次点は【VYM】で10年目のYOCは5.6%、20年後のYOCは10.9%でした。

分配金を再投資する場合(税引き後)

分配金を再投資するケースで、税金を引いた額で計算してみましょう。再投資する分配金額は、現在と5年前の株価を比較して年平均騰落率を計算し、それを使って調整します。分配金は28%の税金を引いた72%で計算します。

もっとも成績が良かった【DVY】の10年後のYOCは6.1%、20年後のYOCは21.8%。次点は【VYM】で10年目のYOCは5.2%、20年後のYOCは16.7%でした。

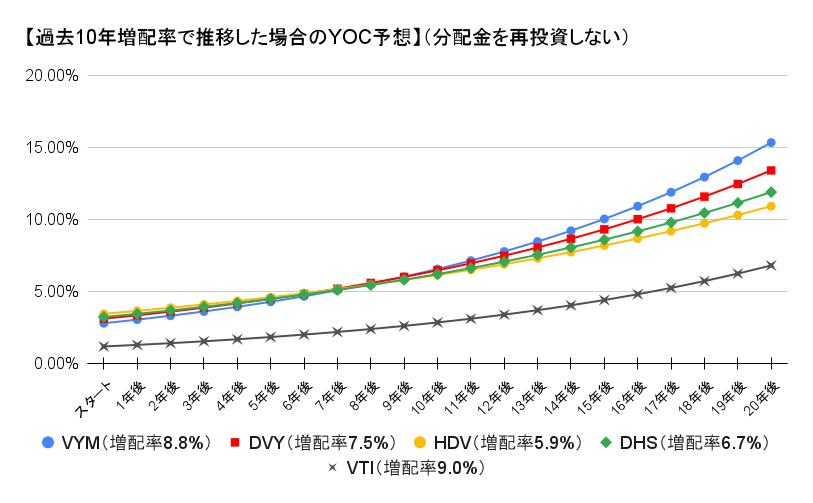

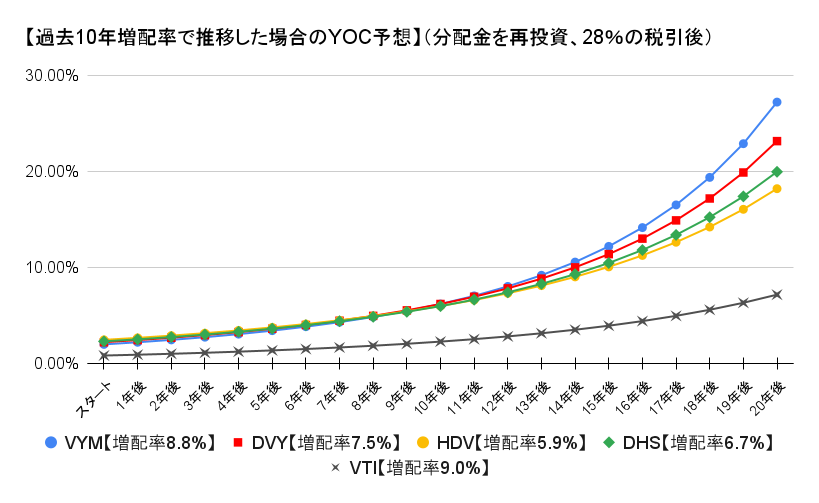

過去10年増配率を使って今後のYOCを予想する

最後に過去10年増配率を使って将来のYOCを予想します。

過去10年増配率は【VYM】が8.8%、【DVY】が7.5%、【HDV】が5.9%、【DHS】が6.7%、【VTI】(参考)が9.0%でした。

なお、【HDV】は設定から11年が経過していないので、過去9年の増配率を使います。【SPYD】は設定が2015年なので、このデータはありません。

分配金を再投資しない場合

分配金を再投資しないケースを見てみましょう。

もっとも成績が良かった【VYM】の10年後のYOCは6.6%、20年後のYOCは15.3%。次点は【DVY】で10年目のYOCは6.5%、20年後のYOCは13.4%でした。

分配金を再投資する場合(税引き後)

分配金を再投資するケースで、税金を引いた額で計算してみましょう。再投資する分配金額は、現在と10年前の株価を比較して年平均騰落率を計算し、それを使って調整します。分配金は28%の税金を引いた72%で計算します。

もっとも成績が良かった【VYM】の10年後のYOCは6.2%、20年後のYOCは27.2%。次点は【DVY】で10年目のYOCは6.2%、20年後のYOCは23.2%でした。

過去3年や5年の増配率を使うと【DVY】の成績がよく、過去10年の場合は【VYM】がもっとも良かったですね。

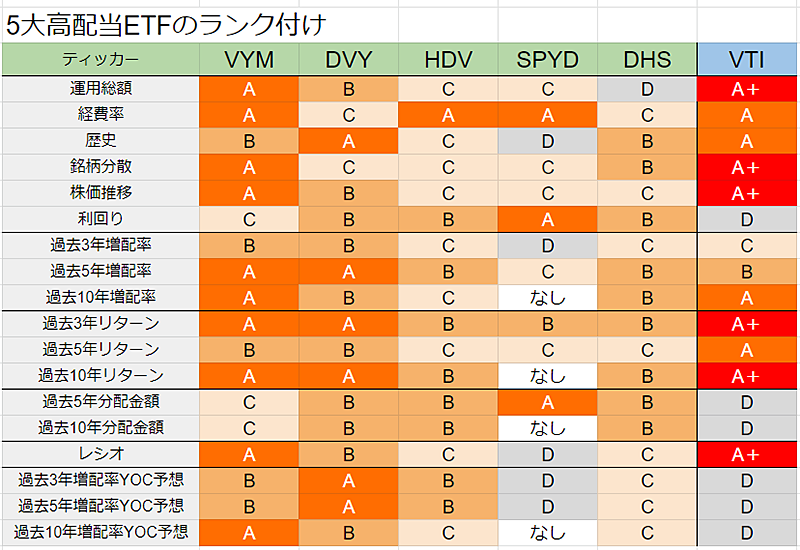

まとめ

これまでのデータを「A」~「D」にしてまとめてみました。「A」が最高で、「B」はまあまあ、「C」は普通、「D」はイマイチです。【HDV】の過去10年増配率は過去9年増配率で計算しています。YOC予想は増配率と利回りを組み合わせたものなので、下のデータでは内容が重複している箇所がいくつかあります。

【VYM】は「A」が10個と最多です。運用総額、リターン、増配率が高水準。現在の利回りや過去の分配金以外は、ほぼパーフェクトです。

【DVY】は運用総額が約2兆円以上と売れているだけあって、ほとんどの項目でB以上でした。経費率が0.39%とやや高いのを除けば、文句なしです。インカムとキャピタルの両方が狙えるので、興味深いですね。

【HDV】は2020年の分配金は多かったですが、2021年が今ひとつだったので、今回のデータでは少し物足りない結果でした。ただ、長期で見ればそれなりに安定しています。

【DHS】は毎月分配金が支払われるのが特徴です。成績は【HDV】と少し似ていました。こちらも2021年の分配金が、2020年や2019年と比べて減ったため、あまりいい数字が出なかったです。組込銘柄数は多いですが、上位銘柄の比率が高めです。上位銘柄はメジャーな高配当銘柄ばかりなので、これらを個別で買うよりはまとめて【DHS】で保有するという方法は面白いかもしれません。

【SPYD】は2021年12月の分配金が激減したので、データは苦戦した内容になりました。次の2022年3月以降の分配金がどうなるか、注目したいです。

今回は2020年12月の分配金が支払われたタイミングを起点としたデータです。そのため、直近1年の分配金が多かった【VYM】【DVY】が、良い結果となりました。たとえば1年前や2年前を起点としたデータなどと比較すると、もう少し傾向が分かると思います。