2024年5月終了時点でのアセット・アロケーションやポートフォリオの紹介と、保有銘柄の傾向と説明、将来の見通しです。

この1カ月で購入or売却した商品(外貨建て口座)

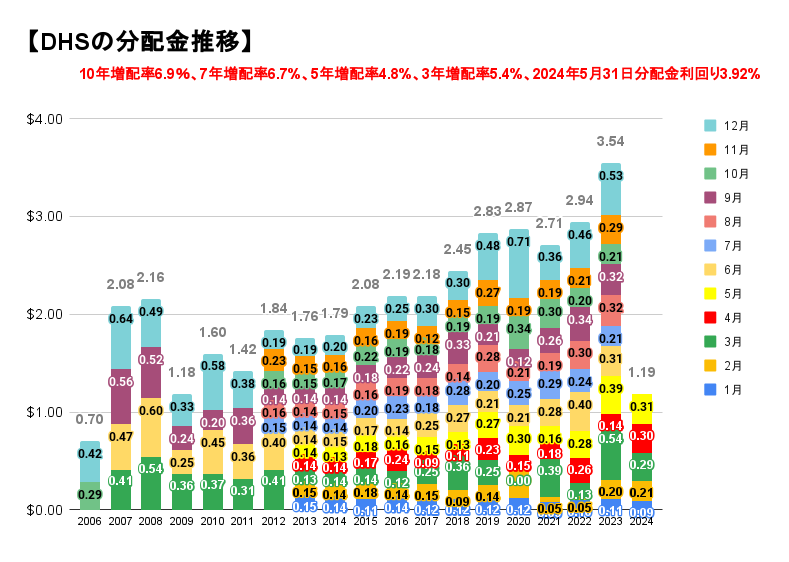

この1カ月で新規に購入した銘柄は、ウィズダムツリー 米国株 高配当ファンド【DHS】です。楽天証券でBDC銘柄を保有しており、その分配金で【DEM】を買っていたのですが、今月から【DHS】に変更しました。今後買い増していこと思います。

追加購入したのはSPDR ブルームバーグ短期ハイ・イールド債券ETF【SJNK】、SPDR ポートフォリオ ハイ イールド債 ETF【SPHY】です。

売却したのはファーストトラスト・タクティカル・ハイイールド ETF【HYLS】です。最近分配金利回りが少し下がっているのと、経費率が1.02%と高いからです。数カ月前から、経費率0.05%の【SPHY】 を購入したことも多少影響があります。

この1カ月で購入or売却した商品(円建て口座)

SBIアセットから出ている投資信託3種類を、それぞれ1万口買いました。

SBI-SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)、SBI-SBI・V・米国増配株式インデックス・ファンド(年4回決算型) 、SBI-SBI・SPDR・S&P500高配当株式インデックス・F(年4回決算型)です。いわゆる【VYM】【VIG】【SPYD】の投信(年4回分配型)です。

決算日の直前に買うと元本払戻金になる可能性があるので、それを試してみたくて1万口だけ購入してみました。ただ、その後、基準価額が上がってしまったので、いずれも普通分配金でした。

分配金の出る投資信託は保有したことがないので、そのまま保有し続けようと思います。

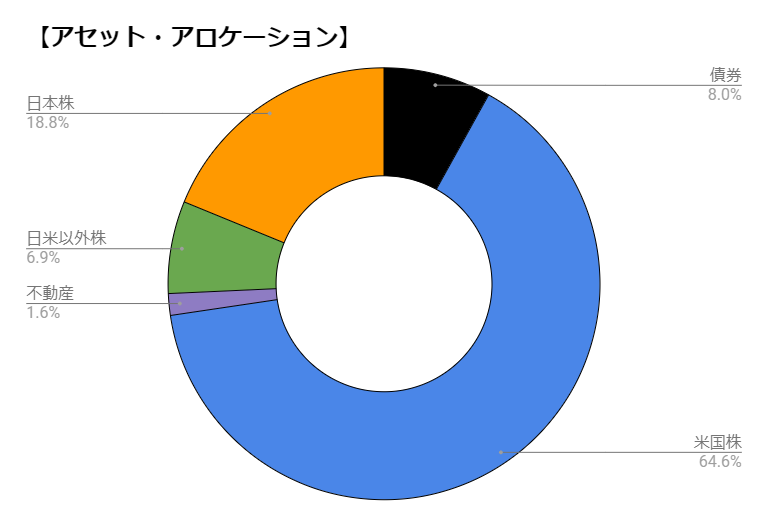

アセット・アロケーションは?

大雑把なアセット・アロケーションです。「日米以外株」の中に、わずかですが米国株と日本株が含まれています。

1カ月前からの変化は、ほぼなしです。

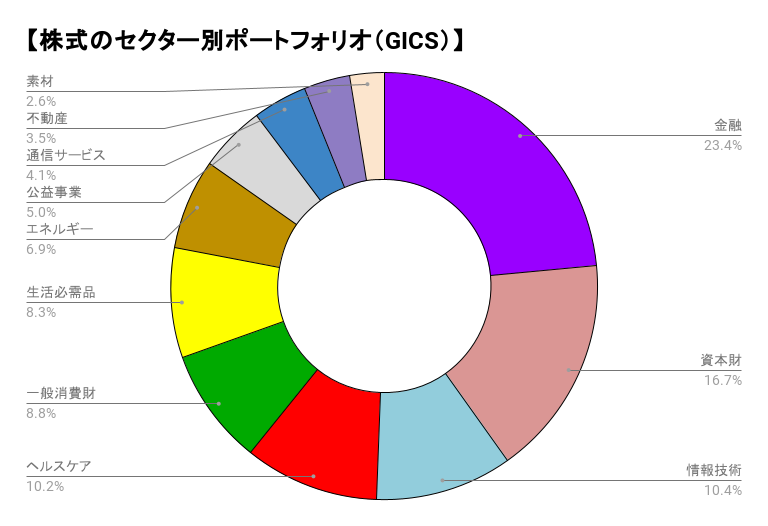

株式のセクター比率は?

株式ETFの中身をGICSに基づいてセクター分類し、個別銘柄と合わせてセクター分けをしました。金融が最多で23.4%で、資本財が16.7%、情報技術が10.4%、ヘルスケアが10.2%、一般消費財が8.8%、生活必需品が8.3%と続いています

先月との比較では、資本財が17.2%から16.7%に減りました。

金融が多いのはBDC銘柄を多く保有しているからですね。資本財は昔購入した日本株の商社銘柄が好調だからです。

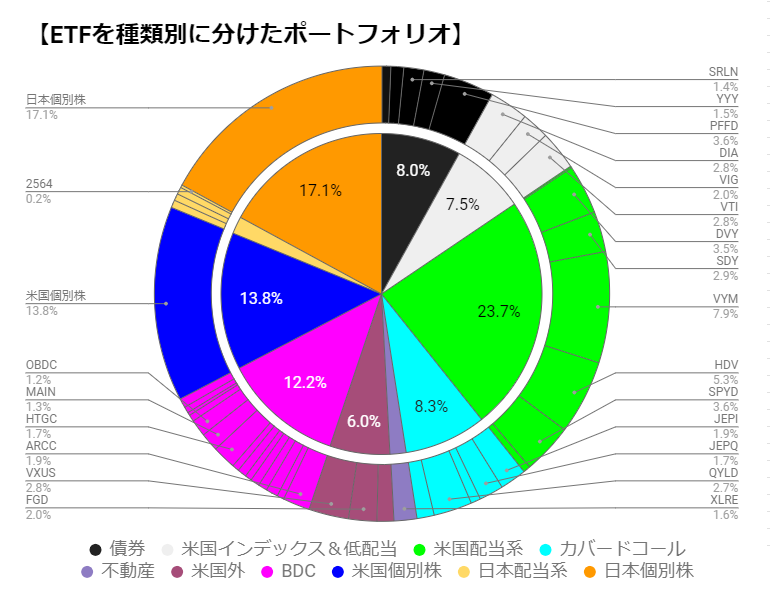

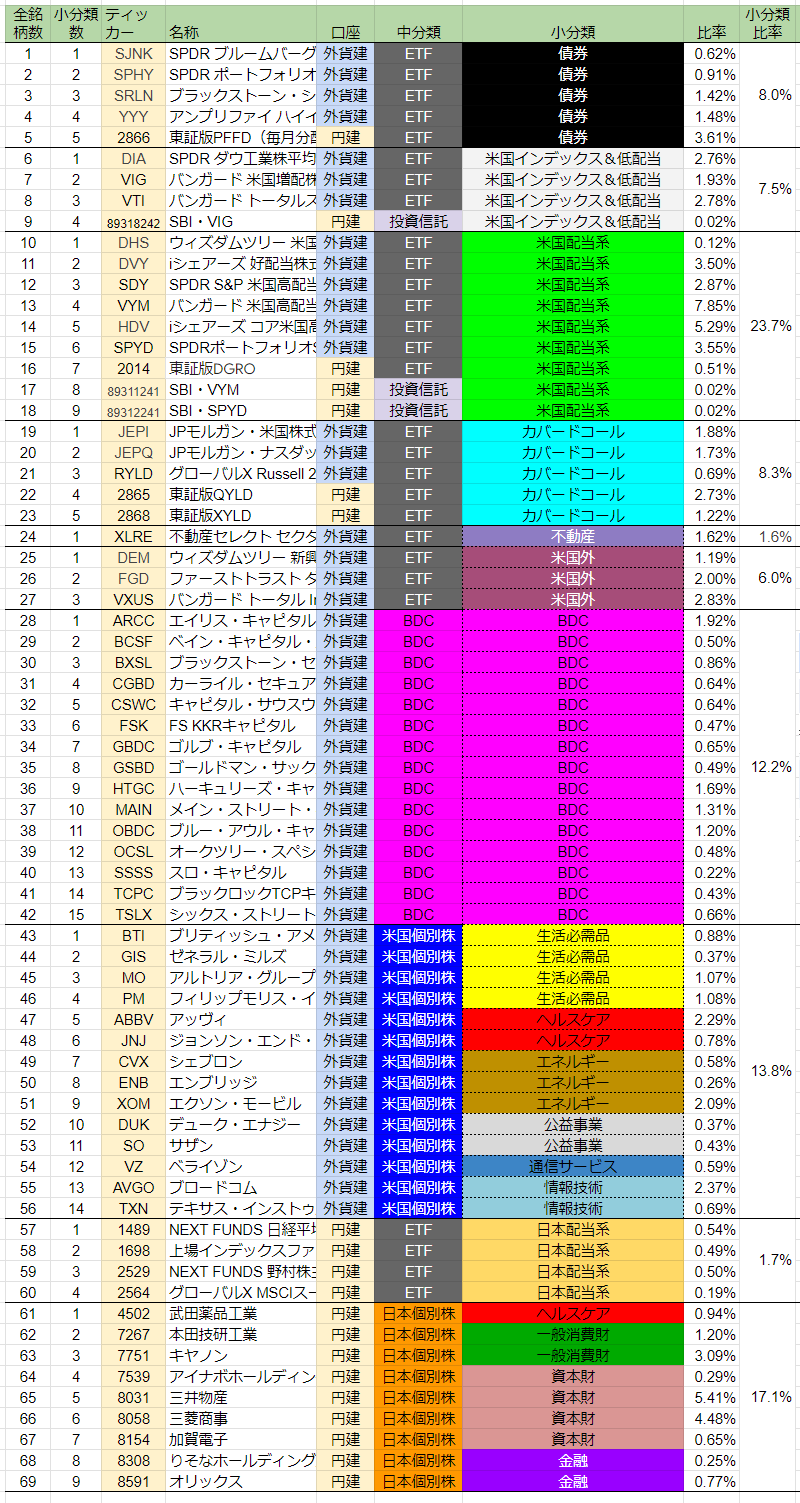

ETFを種類別に分けたポートフォリオ

ETFを種類ごとに分けました。外貨建て口座はETFが20銘柄、BDC銘柄が15銘柄、米国個別株が14銘柄の計49銘柄です。円建て口座はETFが8銘柄、投資信託が3銘柄、日本個別株が9銘柄の計20銘柄です。合わせて69銘柄ですね

それなりに安全で、高配当と増配の両方を狙える【VYM】が現在7.9%で最多です。それ以外のETFは1銘柄あたり最大で全体の5%に収めようと考えています。現在【VYM】以外で5%を超えているのは【HDV】で5.3%です。

超高配当ETFは最終的に1銘柄あたりの上限は2%が目標です。【QYLD】が2.7%と少し比率が高いですね。

※東証ETFが米国ETFと同じ場合は、米国版ETFの名称にまとめています

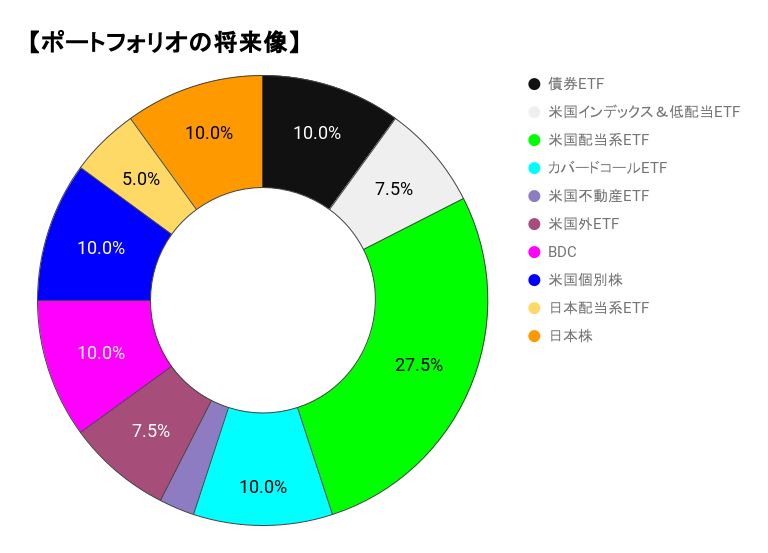

ポートフォリオの将来像

最終的には、米国配当系ETFを27.5%、債券ETF、カバードコールETF、BDC、米国個別株、日本個別株を10%ずつ、米国インデックス&低配当ETF、米国外ETFを7.5%ずつ、日本配当系ETFを5%、米国不動産ETFを2.5%にしようと考えています。日本配当系ETFはもう少し増やすかもしれません。

分配金利回りの高いカバードコールはついつい買いたくなりますが、上限は10%に抑えたいですね。

全保有銘柄と比率

全保有銘柄をカテゴリ別に並べたものです。銘柄ごとの比率、小分類(カテゴリ)の比率も右端にあります。小分類内の並びはティッカーコードのアルファベット順です。

保有銘柄を比率の高い順に並び替える

比率の高い順に並び替えました。【VYM】が7.9%で首位。三井物産【8058】が5.4%で続いています。先月までは【HDV】が2位でしたが、三井物産【8058】が逆転しました。

小分類の「米国配当系ETF」が上位10位以内に5銘柄あります。高配当で増配傾向、株価も右肩上がりなので、ポートフォリオの主力です。

種類ごとに、銘柄の比率とYOCをチェック!

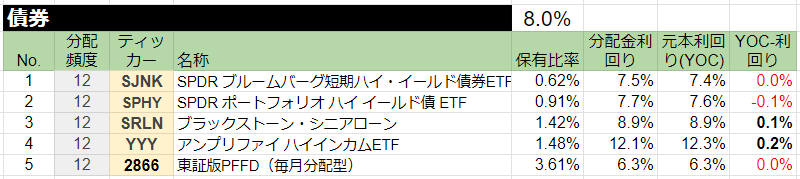

ここからは種類ごとに比率やYOCなどを見ていきます。まずは表の見方です。

「債券ETF」の横に書いてある数値は、合計比率。つまり、債券ETFの合計比率が8.0%という意味です。その下の数値は、各銘柄やETFの比率です。

左から2列目の「分配頻度」は年何回、分配金や配当が出るかという意味です。「12」なら毎月分配型です。右から3列目の分配金利回りは現時点での利回り。ETFの場合は、過去1年分配金を現在の株価で割って計算します。個別銘柄の場合は直近の配当を1年換算したものを使用します。

右から2列目の元本利回り(YOC)は、現在の過去1年分配金を取得価格で割って計算したものです。自分利回りとも言います。株価が安い時期に買って、増配すれば、YOCは上がります。

一番右の「YOC-利回り」は、YOCが現在利回りよりも高いかどうかです。赤字がマイナスです。この数値は外貨建て口座の場合は、円換算せずにドルのままで計算しています。

債券ETFは全体の8.0%です。【SRLN】はシニアローン、【2866】は優先証券、【YYY】は債券を中心とした高利回りのクローズドエンド型ファンドを集めたものです。全て毎月分配型なので、FIRE向けの商品と言えるかもしれないですね。5月は【HYLS】をすべて売って、【SJNK】と【SPHY】を少し追加購入しました。

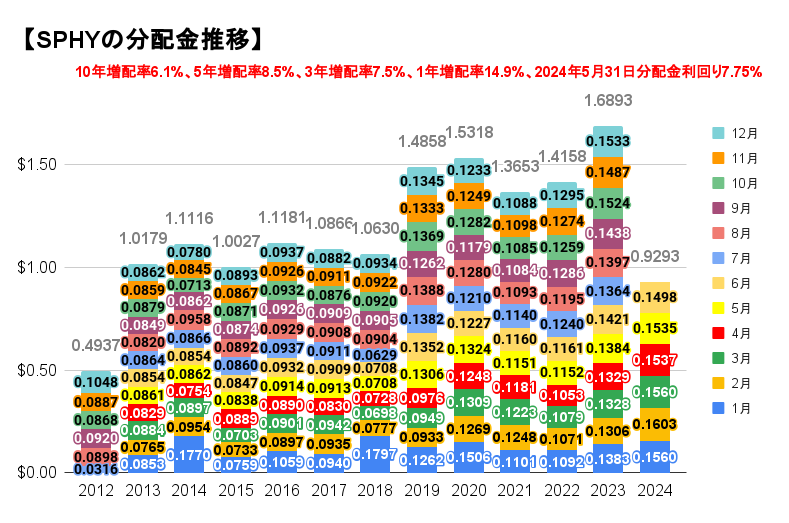

【SPHY】は、米国ハイイールド債が対象のETFです。2024年6月の分配金は0.1498ドル。先月より2.4%減。

王道インデックスはコロナ・ショックの頃に購入

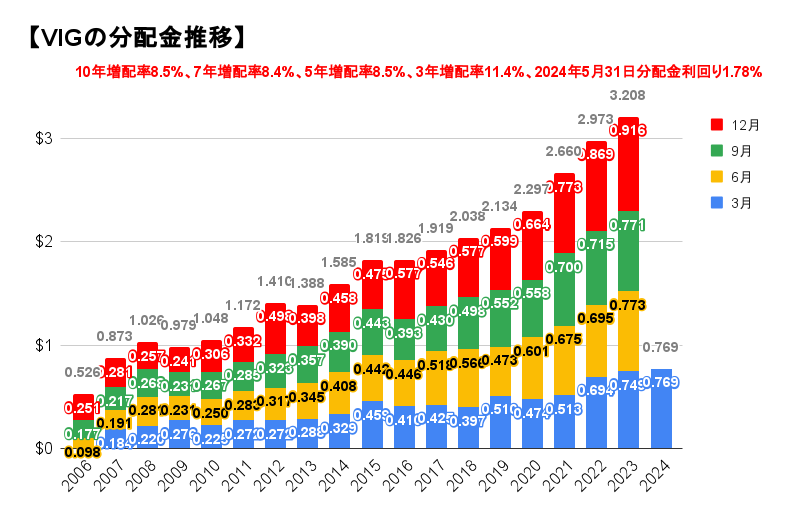

続いて「米国インデックス&低配当ETF」。【DIA】【VTI】などのインデックスと、配当系の中で分配金利回りの低い【VIG】です。全体の7.5%です。3つのETFともに、一番右側の「YOC-利回り」が好調です。

5月は【VIG】の投資信託版(年4回決算型)を1万口だけ買ってみました。SBIアセットの投資信託(分配金が出るタイプ)は今後どうなるか、楽しみですね。

【VIG】は10年以上連続増配を対象としたETF。2024年3月の分配金は0.7692。前年同期より2.7%増でした

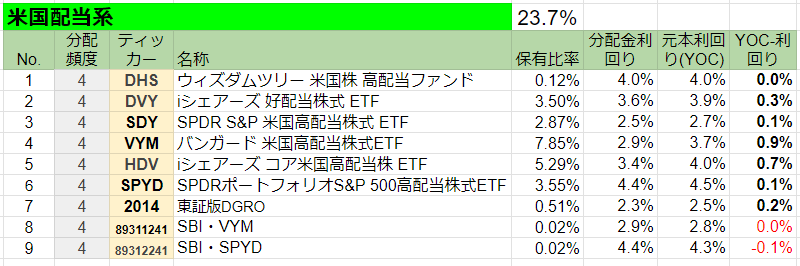

米国配当系ETFはポートフォリオのコア

次は「米国配当系ETF」。全体の23.7%を占めており、ポートフォリオの中心です。保有比率は【VYM】が7.9%で全体の1位、【HDV】は5.3%で全体の3位です。

この両銘柄は2020年と2021年を中心に購入したので、YOCは高くなっています。【VYM】は特定口座で保有していますが、新NISAでも少し買いました。

【DVY】は新NISAで保有。【SDY】は旧NISAなので、今後新NISAにスライドさせるか、特定口座に移すか迷っています。

5月は【VYM】と【SPYD】の投資信託版(年4回決算型)も1万口だけ買ってみました。新規で【DHS】も購入開始しました。今後、楽天証券で保有しているBDC銘柄の分配金で追加投資するつもりです。

【DHS】は毎月分配型の高配当ETF。7年や10年増配率は6%台後半となかなか。5月分配金は0.305ドル。前年同期より20.8%減ですが、前年の同月とあまりリンクしていないので、気にする必要はないです。年間分配金が前年より増えているかをチェックするぐらいで良いかと思います。

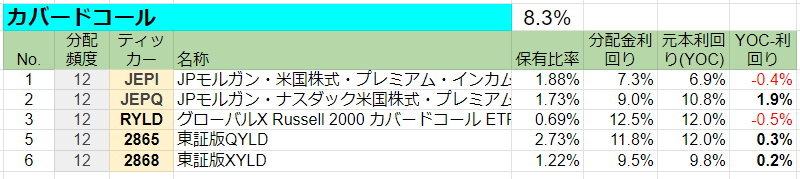

高い利回りが魅力のカバードコールETF

次は「カバードコールETF」。オプション取引を使って、分配可能な収益を確保するETFです。

いずれも分配金利回りが高いので、魅力的ですが、保有比率は各ETF上限2%ぐらいにして、計10%ぐらいを考えています。【2865】は東証版【QYLD】、【2868】は東証版【XYLD】です。

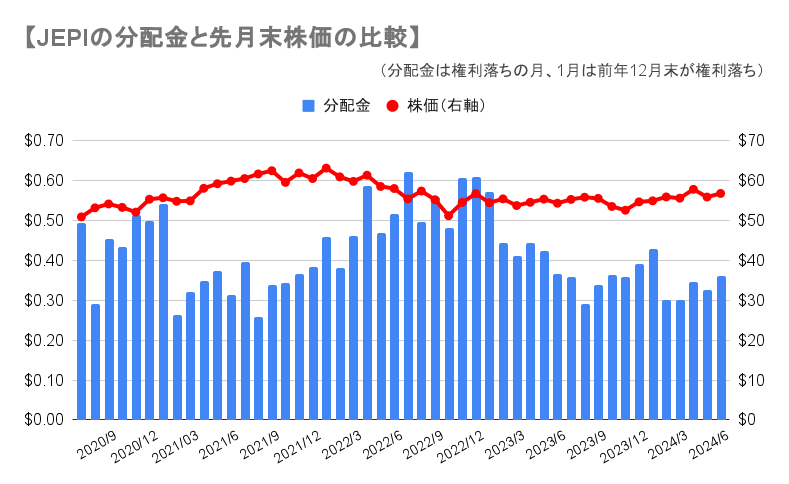

JEPIの株価と分配金の比較。ちょうど二桁差があるので、棒グラフが株価に到達していれば、月利1%、年利12%ほどになります。2024年6月の分配金は0.3603ドル。先月より10.5%増でした。5月31日現在、12カ月分配金利回り7.32%、直近分配金利回り7.61%。

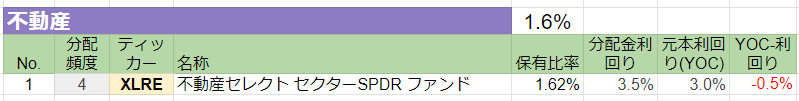

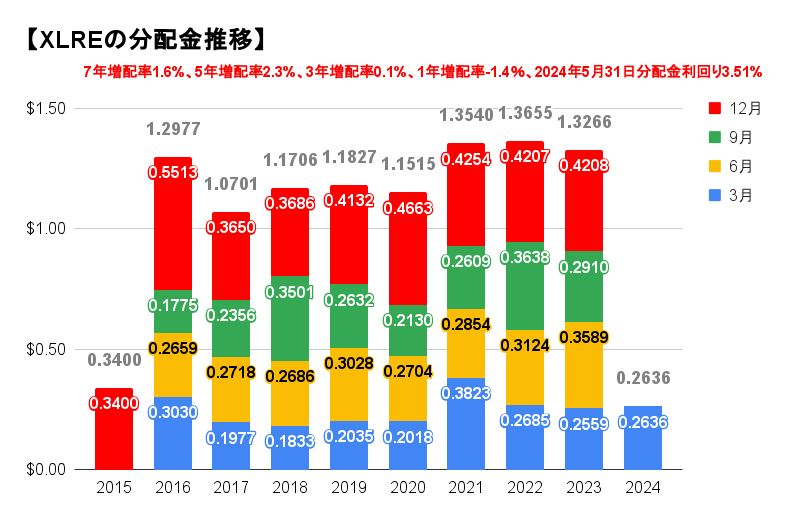

不動産は近年やや不調

「米国不動産ETF」は【XLRE】のみです。

【XLRE】はS&P500の不動産セクターが対象のETF。組入銘柄は約30銘柄と少なく、少数精鋭です。

今後、国内REIT・ETFを買おうかなと考えています。東証REIT指数に連動しているETFが候補です。たくさんありますね。

【XLRE】の分配金推移です。2024年3月分配金は0.2636ドル。前年同期と比べて3.0%増です。

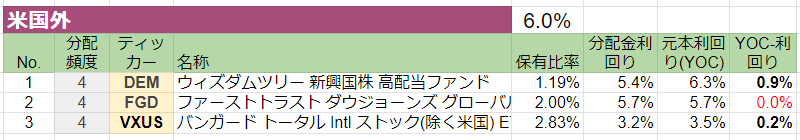

米国以外を保有して分散投資

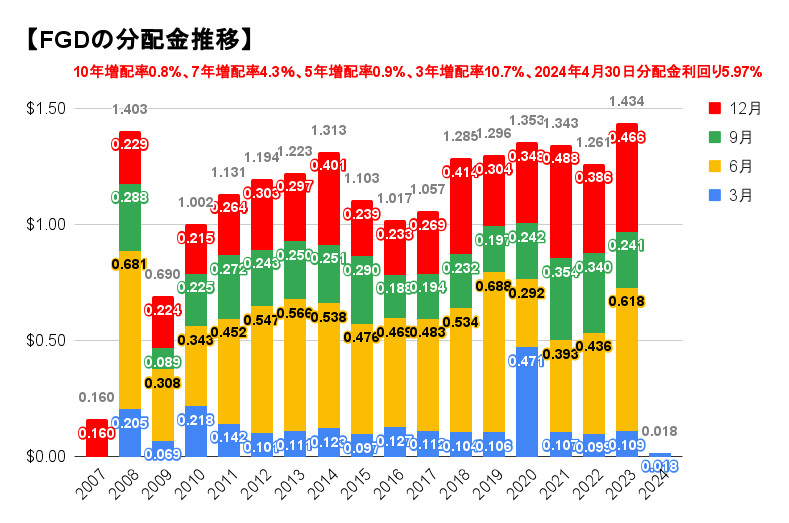

「米国外ETF」は全体の6.0%で、3つのETFです。上から【DEM】が新興国高配当、【FGD】が先進国高配当、【VXUS】が米国を除く世界全体が対象のETFです。

【FGD】は先進国が対象の高配当ETFなので、米国も10%ほど含まれています。便宜上、このカテゴリに入れました。

【FGD】は世界の先進国が対象の高配当ETF。2024年3月の分配金は0.0179ドル。通常3月は少ないですが、今回はかなり少なかったです。

ウィブル証券で購入不可能となったBDC銘柄

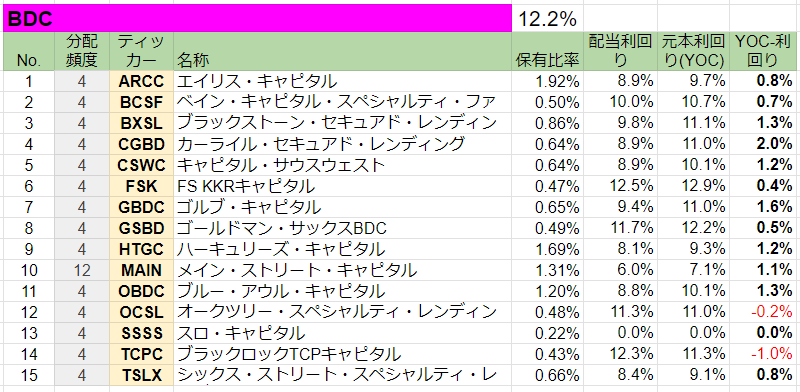

下の表はBDC銘柄。全部で15銘柄。全体に対して12.2%ですね。

BDCとは新興企業や中小企業の事業開発に金融面を中心にサポートする投資会社です。利益の90%以上を配当に充てるため、配当利回りはかなり高いです。

※増配率は特別配当は含めず

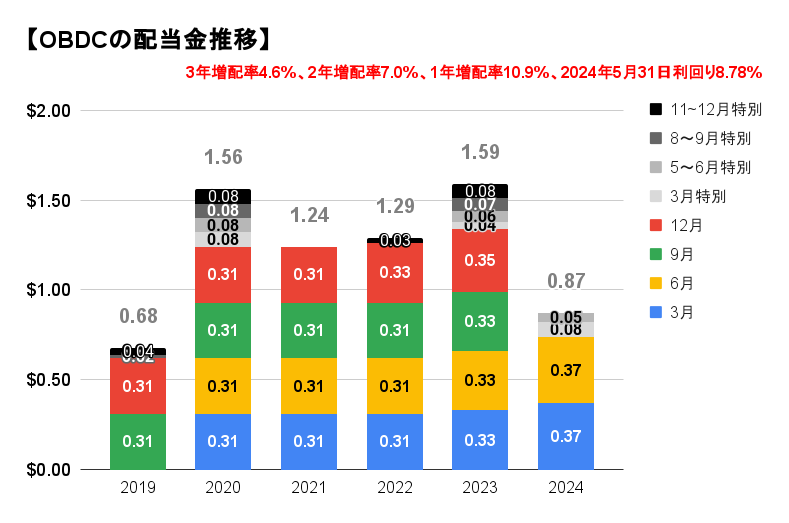

ブルー・アウル・キャピタル【OBDC】は、設定からあまり経っていませんが、規模は大きいです。特別配当(追加配当)が多いですね。2024年6月の配当は0.37ドル。追加配当が5月末に0.05ドルありました。

ウィブル証券では初回入金&取引キャンペーン、お友達紹介キャンペーンなどを実施中【PR】

最近は購入していない米国個別株

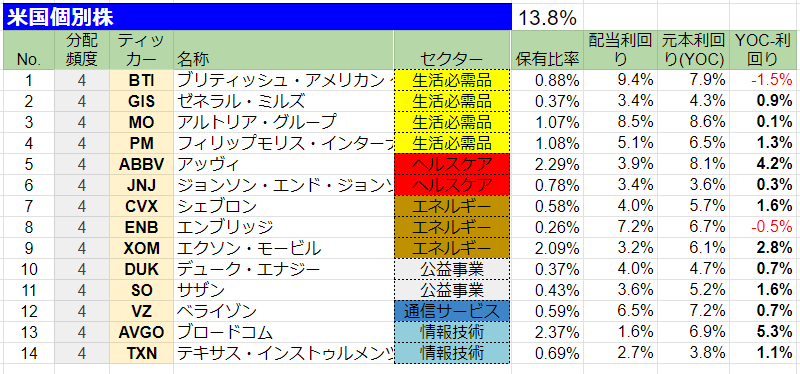

続いて、米国の個別株です。全部で14銘柄。全体に対して13.8%ですね。【BTI】は欧州個別株ですが、便宜上ここに入れておきます。

最近はETFばかり買っているので、ここ2年ほどは買っていません。

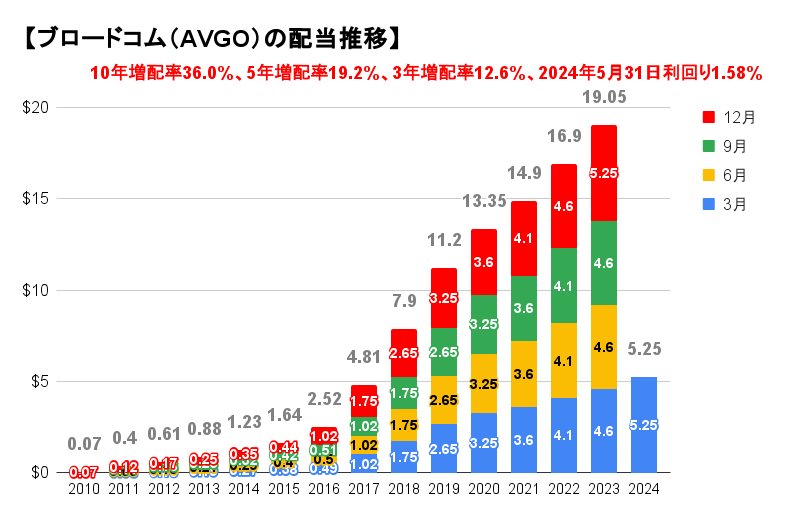

ほとんどが増配銘柄なので、YOCは高くなっています。アッヴィ【ABBV】は現在の配当利回りが3.9%で、YOCは8.1%と高くなりました。ブロードコム【AVGO】は現在の配当利回りが1.6%で、YOCは6.9%。どちらも2019年と2020年に購入して、ここまで上がっています。すさまじい増配率です。

※増配率は直近の過去1年配当と〇年前の同時期を比較して計算

ブロードコム【AVGO】は2023年12月に増配を発表しました。配当が4.6ドルから5.25ドルになります。14.1%増です。

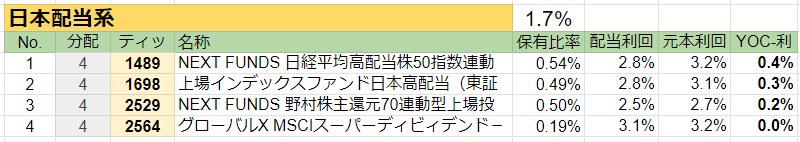

日本配当系ETFは新NISA成長投資枠で新規購入

【1489】【1698】【2529】は、2024年から新NISAの成長投資枠で購入を開始しました。【2564】は特定口座です。全部で4銘柄あり、比率は1.7%です。

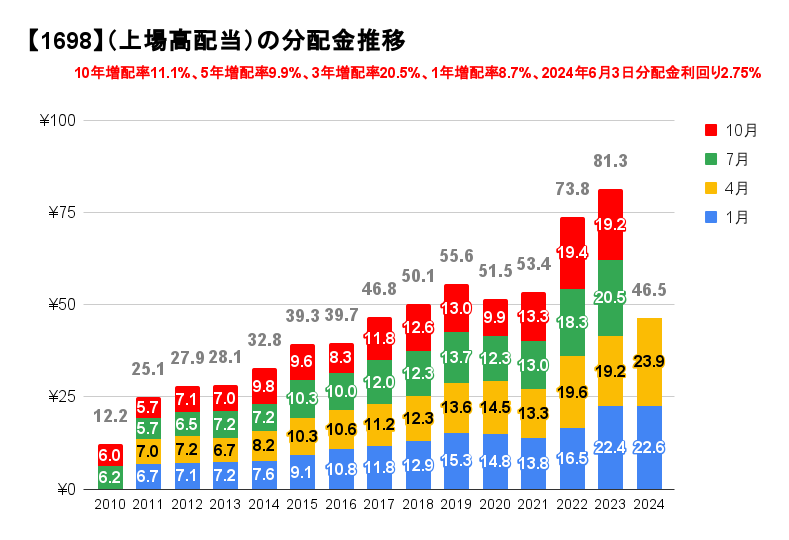

【1698】は東証配当フォーカス100指数に連動したETF。TOPIX1000と東証REIT指数の構成銘柄の中から、時価総額や予想配当利回りを基準に選定した100銘柄(株式90銘柄、REIT10銘柄)が対象です。決算月によってポートフォリオを分けるため、年4回の分配金の偏りが少ないのが特徴です。

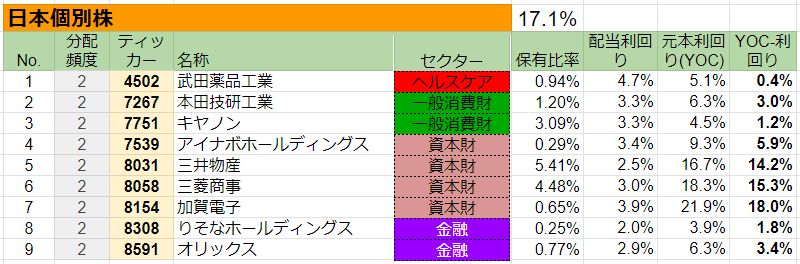

日本の個別株は、かなり前に買った銘柄が目立つ

最後は日本個別株。全部で9銘柄あり、比率は17.1%です。日本株は10数年前に購入したものと、3年ほど前に購入したものの2パターンあります。10数年前に購入して、保有し続けた銘柄のYOCは素晴らしいですね。

加賀電子【8154】のYOCは21.9%と高くなりました。三菱商事【8058】は18.3%、三井物産【8031】は16.7%、アイナボ【7539】は9.3%です。いずれも10数年前に購入した銘柄です。

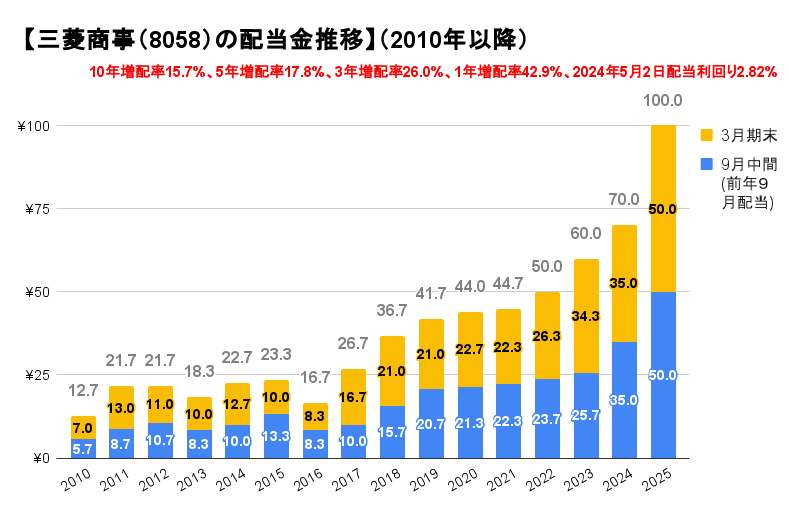

※2025年は予想です。増配率は2025年3月期の過去1年配当と、○年前を比較して計算

三菱商事【8058】は増配を発表しました。年間70円から100円に増える予定です。1年増配率は42.9%と超高水準。

分配金利回り(配当利回り)とYOCは?

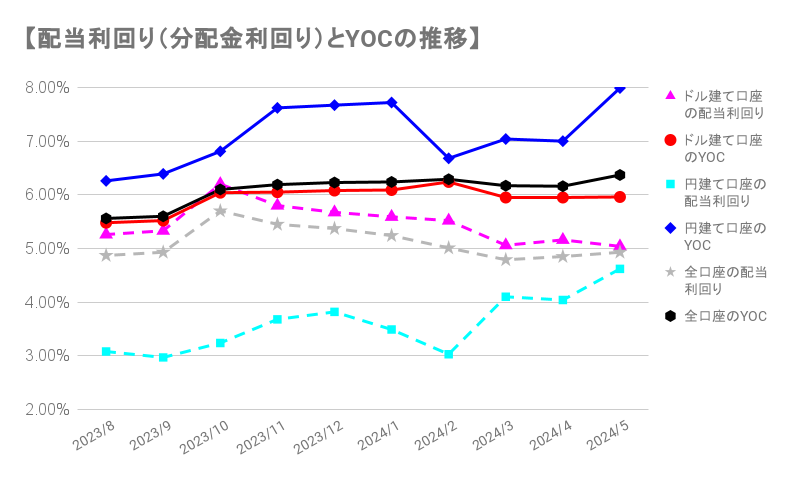

配当利回り(分配金利回り)と、YOC(Yield On Cost/投資元本に対する利回り)は以下の通りです。加重平均です。

・ドル建て口座の配当利回りは5.04%、YOCは5.96%

・円建て口座の配当利回りは4.62%、YOCは7.99%

・全口座の配当利回りは4.93%、YOCは6.37%

東証版QYLD、XYLDなどの分配金利回りを米国版と同じにしたので、円建て口座の配当利回りとYOCが上昇しました。

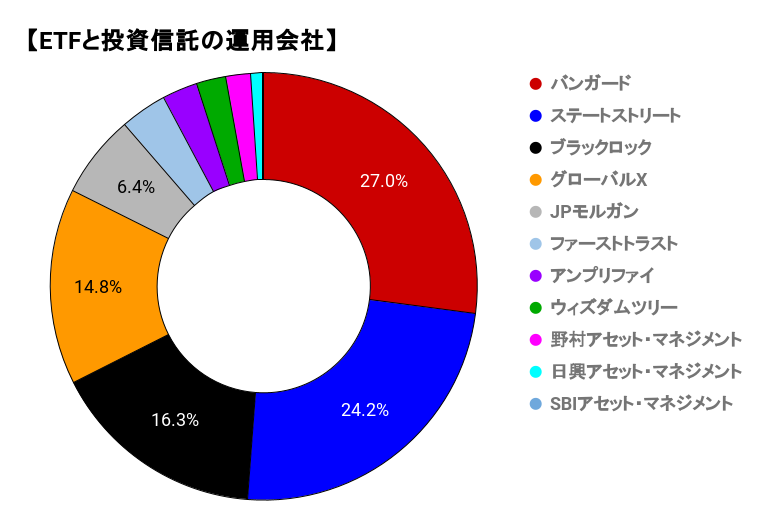

ETFの運用会社は?

ETFの運用会社の比率も調べました。先月との変化はあまりないです。【SPHY】と【SJNK】を追加購入したので、ステートストリートが23.2%から24.2%に増えました。

ETF運用会社の比率は気にする必要はありませんが、いい感じにバランスが取れています。

ウィブル証券(Webull)のご案内 【PR】

ウィブルグループはFinTech企業として世界16カ国にビジネスを展開しているグローバル企業で、日本では2023年よりウィブル証券株式会社として証券事業を開始しました。

スマートフォンのアプリは、全世界で4000万ダウンロードを突破しました。使いやすさや取引手数料の低さから、日本でも利用者が増加中です。ウィブル証券の口座開設はコチラ

ウィブル証券の主な特徴は?

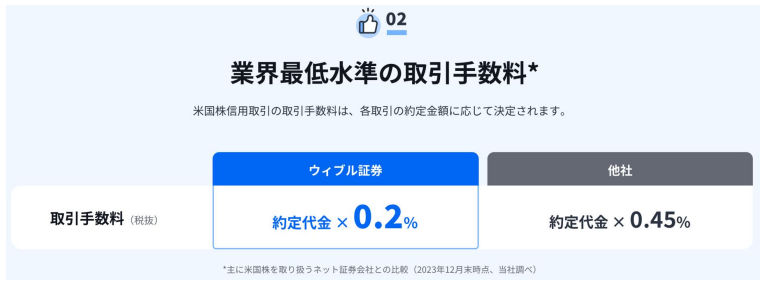

ウィブル証券の特徴としては、米国株の取引手数料0.2%と安いことです。他社は0.45%の場合が多いので、これはうれしいですね。

さらに、様々なキャンペーンを実施しています。たとえば、米国株の入庫キャンペーンがあります。条件をクリアすれば、抽選で6000円がもらえます。

また、クイック入金サービスを開始しました。提携銀行のネットバンキングサービスをご契約の方は、手続き不要で使用できます。振込手数料は無料で、24時間いつでも使用可能です。

たかにんもウィブル証券を利用しています。これを機会にウィブル証券で口座開設を考えてみるのもいいかもしれません。

自分にピッタリな証券会社を見つけて口座開設をしよう【PR】

2024年に始まった新NISAに合わせて、各証券会社が様々なサービスやキャンペーンを実施しています。自分に合った証券会社を見つけて、資産運用を行いましょう。

新NISAを始めるなら楽天証券

マネックス証券では米国株デビューで最大3万円キャッシュバック、米国ETF21種類の買付手数料が実質無料になるプログラムを実施中!

moomoo証券(ムームー証券)はツールが充実、キャンペーン豊富)

今後の予定

6月こそ、つみたて投資枠で「日経平均高配当利回り株ファンド」を買おうと考えています。SBI欧州高配当株式(分配)ファンド(年4回決算型)も面白そうです。